Как узнать задолженность по налогам ИП — Эльба

Если у вас появится задолженность по налогам и вы с ней вовремя не разберётесь, придётся выплачивать штрафы и пени. Давайте посмотрим, как узнать о долге, чтобы вовремя его погасить.

Причины возникновения задолженности по налогам

Это происходит по вине предпринимателя или налоговой. ИП может:

- неправильно рассчитать и начислить сумму налога,

- ошибиться при заполнении декларации,

- неправильно заполнить платёжку при уплате налога и платёж потеряется.

Налоговая может ошибиться при проведении камеральной проверки.

Всем должникам налоговая отправляет требование об уплате задолженности. Но лучше не дожидаться этого момента, потому что за каждый день просрочки будут капать пени. Узнавайте о долге заранее, чтобы погасить его.

Способы проверки

1. Приехать в налоговую инспекцию лично и выяснить всё на месте

Перед посещением налоговой лучше записаться на приём, чтобы сэкономить время.

Преимущество этого способа — возможность получить информацию в день обращения. Но вам придётся:

- планировать свой день с учётом времени работы инспекции,

- тратить время на очередь, поиск нужного кабинета и оформление письменного запроса.

2. Запросить справку в налоговой

Если подаёте отчёты в электронном виде, очень удобно запросить справку в сервисе, через который отправляете отчётность. Так вы узнаете о состоянии расчётов с налоговой в течение трёх рабочих дней и без визитов.

- Справка о состоянии расчётов показывает только долг или переплату по налогам и взносам на конкретную дату. Но чтобы разобраться, откуда они появились, понадобится другой документ — выписка операций по расчётам с бюджетом.

- Выписка операций по расчётам с бюджетом показывает историю платежей и начисленные налоги и взносы за выбранный период. По выписке вы поймёте, когда возникли долг или переплата, и выясните причину расхождений.

Можно оформить и письменный запрос, но тогда придётся его отнести в налоговую лично, через представителя или отправить почтой.

Есть специальная форма запроса. Скачать форму

Налоговая получает запрос и в течение пяти рабочих дней оформляет справку на дату, указанную в запросе. Если даты в запросе нет или в нём указан день, который ещё не наступил, то справку выдадут на дату регистрации запроса в инспекции.

Форма справки

3. Получить информацию через сервисы на ведомственных интернет-ресурсах

Проверить задолженность по налогам можно на сайте ФНС, портале госуслуг или в базе данных исполнительных производств ФССП.

Сайт ФНС

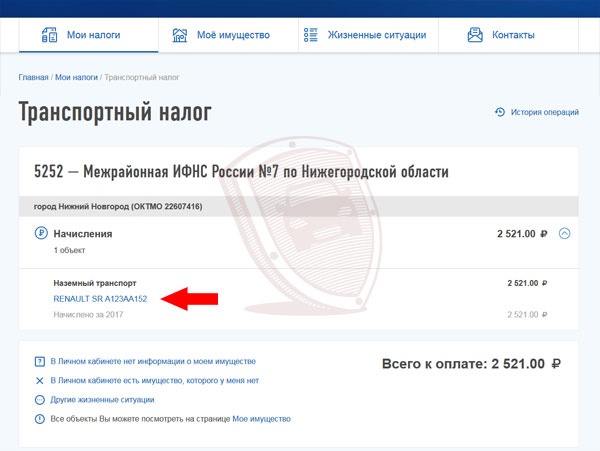

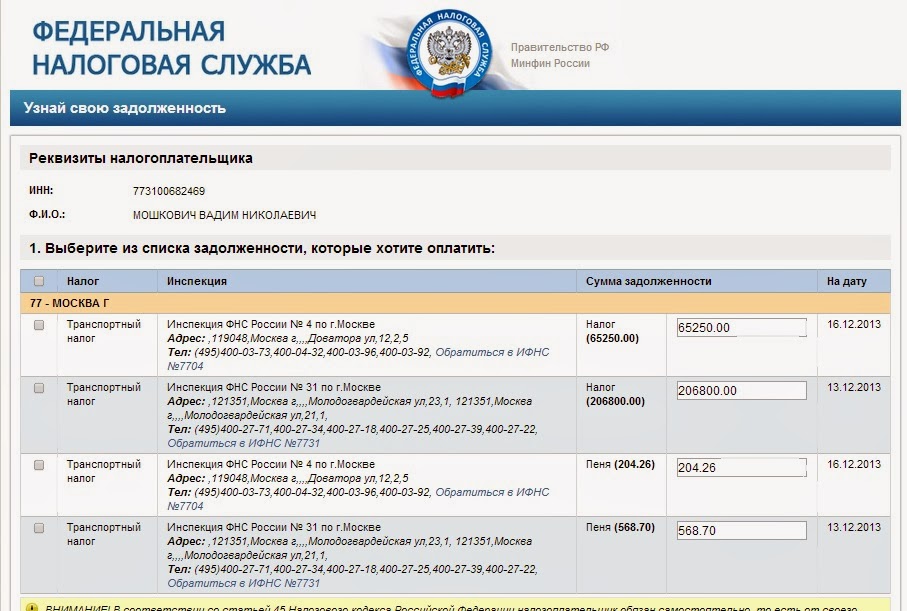

На сайте налоговой выберите сервис «Узнай свою задолженность».

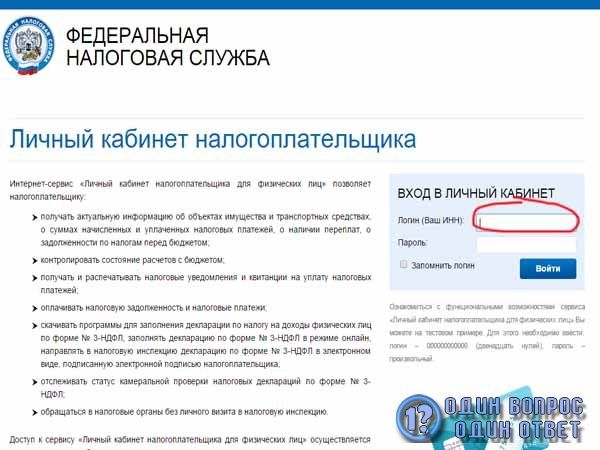

Чтобы получить информацию, зарегистрируйте личный кабинет налогоплательщика или зайдите с помощью подтверждённой учётной записи на сайте Госуслуг.

Личный кабинет налогоплательщика можно зарегистрировать только при личном обращении в налоговую.

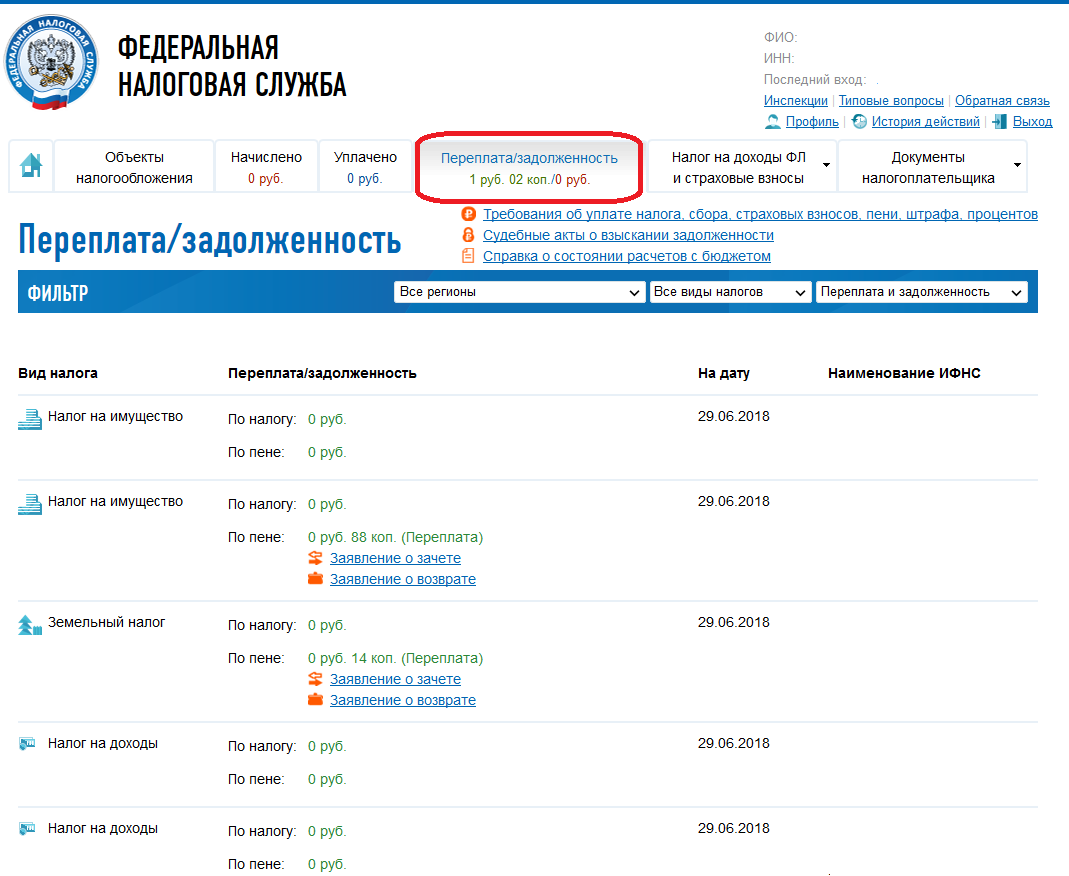

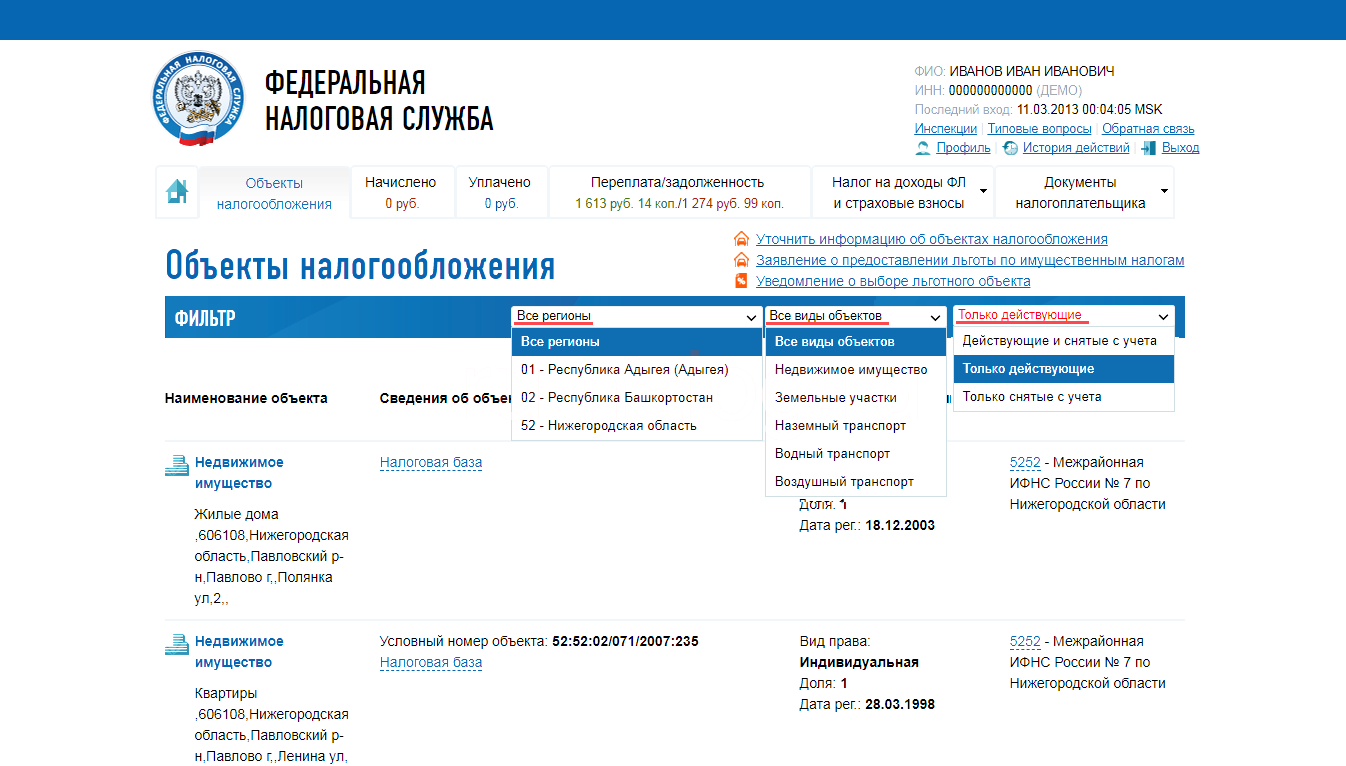

После авторизации в кабинете появится информация о долге по налогу, сумма пеней и штрафов.

Портал госуслуг

Тоже помогает узнать о своей задолженности. ИП может проверить свою задолженность по налогам под учётной записью физического лица. Авторизоваться как ИП и вводить ИНН не нужно.

База данных исполнительных производств ФССП

В базу попадают дела, над которыми приставы уже работают. Это происходит через некоторое время, поэтому сразу узнать о задолженности через этот сервис не получится.

Несмотря на то, что приставы могут без решения суда брать на себя исполнения требования налоговой инспекции, автоматически задолженность в их базу не попадает.

Если информация об индивидуальном предпринимателе появилась в их базе, нужно срочно погашать задолженность. Санкции ФССП доходят вплоть до описания и ареста имущества.

Для проверки задолженности не нужно вводить ИНН, достаточно указать в форме на сайте свои данные: фамилию, имя, отчество, регион и дату рождения.

Что делать, если вы не согласны с задолженностью

Может случиться так, что вы заплатили налоги, а инспекция присылает требование выплатить задолженность. Это могло произойти, потому что:

- вы допустили ошибку в декларации,

- вы неверно указали реквизиты, перечисляя налог,

- в налоговой произошёл сбой в базе и налог не был учтён,

- налоговая доначислила налоги после проведения камеральной проверки.

В этой ситуации нужно действовать так:

- Проверьте декларацию. На основе данных из неё налоговая начисляет налог. Налоговая база в декларации могла быть ошибочно завышена, поэтому налог увеличился. Если причина в этом, подготовьте уточнённую декларацию.

- Подготовьте платёжные поручения, которые подтверждают уплату налога. В них проверьте, верно ли указаны реквизиты: получатель, его ИНН и КПП, реквизиты банка и счёт получателя. Если в этой информации не допущено ошибок, то налоговая должна была получить платёж.

- Предоставьте налоговой платёжные поручения или отправьте копии заказным письмом.

Если задолженность возникла по вине налоговой инспекции, ошибку исправят в течение пяти рабочих дней.

Сдавайте отчётность в три клика

Эльба — онлайн-бухгалтерия для ИП и ООО. Сервис подготовит отчётность, посчитает налоги и освободит время для полезных дел.

Что делать, если нет возможности оплатить задолженность

Не все предприниматели знают, что можно отсрочить дату выплаты налога или оплатить его в рассрочку.Срок уплаты налога по отсрочке или рассрочке зависит от того, в бюджет какого уровня зачисляются налоги:

- если налог поступает в местный и региональный бюджет, то продолжительность отсрочки не должна превышать один год,

- если налог зачисляется в бюджет федерального уровня, то можно получить отсрочку на три года.

Отсрочка по страховым взносам также может быть предоставлена на три года. Задолженность можно оплатить либо частями, либо всей суммой. Порядок и условия предоставления отсрочки и рассрочки регулирует глава 9 части первой Налогового Кодекса и Приказ ФНС РФ от 16 декабря 2016 года ММВ-7-8/683@.

Чтобы получить рассрочку или отсрочку, напишите заявление и укажите:

- Налог или сбор, по которому требуется рассрочка или отсрочка.

- Сумму долга.

- Основание предоставления рассрочки или отсрочки.

- Примите обязательство выплатить проценты, которые начислят на сумму долга.

Предоставление отсрочки или рассрочки по уплате налога регулирует пункт 2 статьи 64 НК РФ. Писать заявление нужно, если

- Предпринимателю причинили ущерб в результате обстоятельств непреодолимой силы, вроде стихийных бедствий и технологических катастроф.

- Из бюджета вовремя не перечислили средства, например, не заплатили по госконтракту.

- После уплаты всей суммы налога появятся признаки банкротства предпринимателя.

- Имущество предпринимателя, за счёт которого можно взыскать задолженность по налогу, не покроет сразу всю сумму.

- Предприниматель занимается сезонным видом деятельности.

- Нет возможности уплатить все налоги, сборы, взносы, пени и штрафы до срока исполнения требования, направленного налоговой инспекцией.

Во всех перечисленных ситуациях предоставьте справки, заключения, обязательства, которые подтвердят основания для изменения сроков уплаты налогов и сборов.

Что в ИНН тебе моем

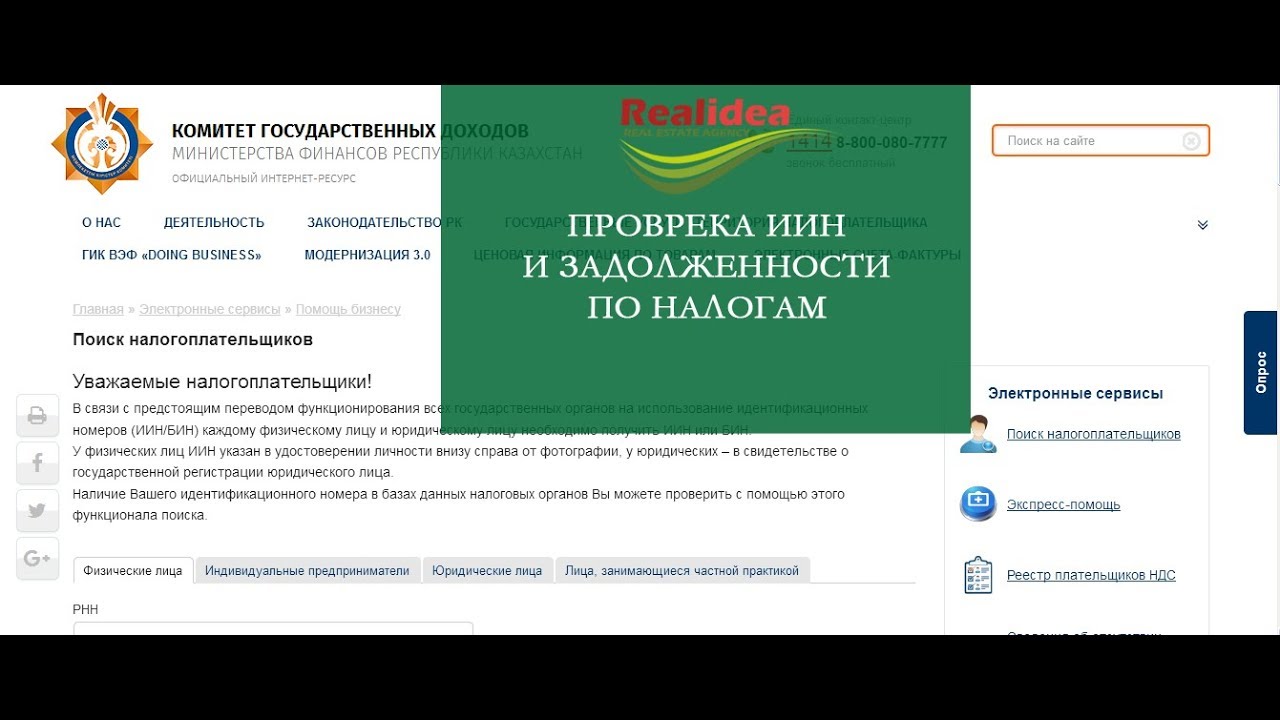

Федеральная налоговая служба со вчерашнего дня начала предоставлять новую услугу всем клиентам «Личного кабинета налогоплательщика» на сайте службы. Теперь любой желающий сможет узнать о налоговых задолженностях, причем не только своих, но и соседа.

Новая услуга для интернет-пользователей позволяет по номеру ИНН, имени, фамилии и региону узнать о долгах перед бюджетом всех физических лиц. До появления этого интерактивного сервиса узнать о своих долгах можно было только в налоговой, а про чужие — невозможно вовсе.

До появления этого интерактивного сервиса узнать о своих долгах можно было только в налоговой, а про чужие — невозможно вовсе.

Итак, зная ваш индивидуальный номер налогоплательщика, любой желающий может выяснить, не задолжали ли вы государству. А если да, то сколько и за какой период. При этом ФНС обращает внимание, что сведения, полученные с использованием данного сервиса, не составляют налоговую тайну.

Как рассказали корреспонденту «РГ» в пресс-службе ФНС, эти данные не являются коммерческим секретом. «Налоговую тайну составляют любые полученные налоговым органом сведения о налогоплательщике, за исключением сведений об ИНН и нарушениях законодательства о налогах и сборах и мерах ответственности за эти нарушения», — пояснили в пресс-службе. То есть предоставление данных о задолженности налогоплательщика перед бюджетом через эту госуслугу не нарушает законодательства и не требует дополнительных средств защиты информации. «Разглашение этих данных не является противозаконным, — подтверждает член палаты «Налоговый консультант» Максим Лякишев. — Сведения о юридических лицах являются налоговой тайной, а физических лиц — нет».

— Сведения о юридических лицах являются налоговой тайной, а физических лиц — нет».

Появление этой услуги, по словам эксперта, приносит налогоплательщикам двойную выгоду. Во-первых, обеспечивает безопасность гражданина при заключении сделок. К примеру, перед тем, как дать в долг крупную сумму денег, можно проверить, не должен ли ваш заемщик государству. «Если сумма долга немаленькая, то давать денег ему не стоит», — объясняет Максим Лякишев.

Во-вторых, теперь задолженность перед налоговой не будет неожиданностью для гражданина. Почтовые уведомления о долгах и начислениях пени часто теряются или попадают не в те почтовые ящики. При этом даже с маленькой налоговой недоплатой по счету вас могут не выпустить за границу.

Сейчас при введении своего индивидуального номера вы получите полные сведения по своим долгам. Причем не только в одном регионе, а во всех, где вы когда-либо получали доход. Если система выдала ключевые слова «по вашему запросу информация не найдена», значит, перед государством вы чисты.

Справка «РГ»

Служба «Личный кабинет налогоплательщика» начала действовать с декабря прошлого года в рамках программы «Электронное правительство». Как сообщают в ФНС, с момента запуска интерактивных услуг около 10 миллионов человек распечатали с сайта www.nalog.ru квитанции на оплату различных платежей.

КАК ПРОВЕРИТЬ СВОЮ НАЛОГОВУЮ ЗАДОЛЖЕННОСТЬ — Вичугские новости

На сайтах ФНС России www.nalog.ru и портале государственных услуг http://gosuslugi.ru: размещены сервисы, которые позволяют физическим лицам проверить свою задолженность.

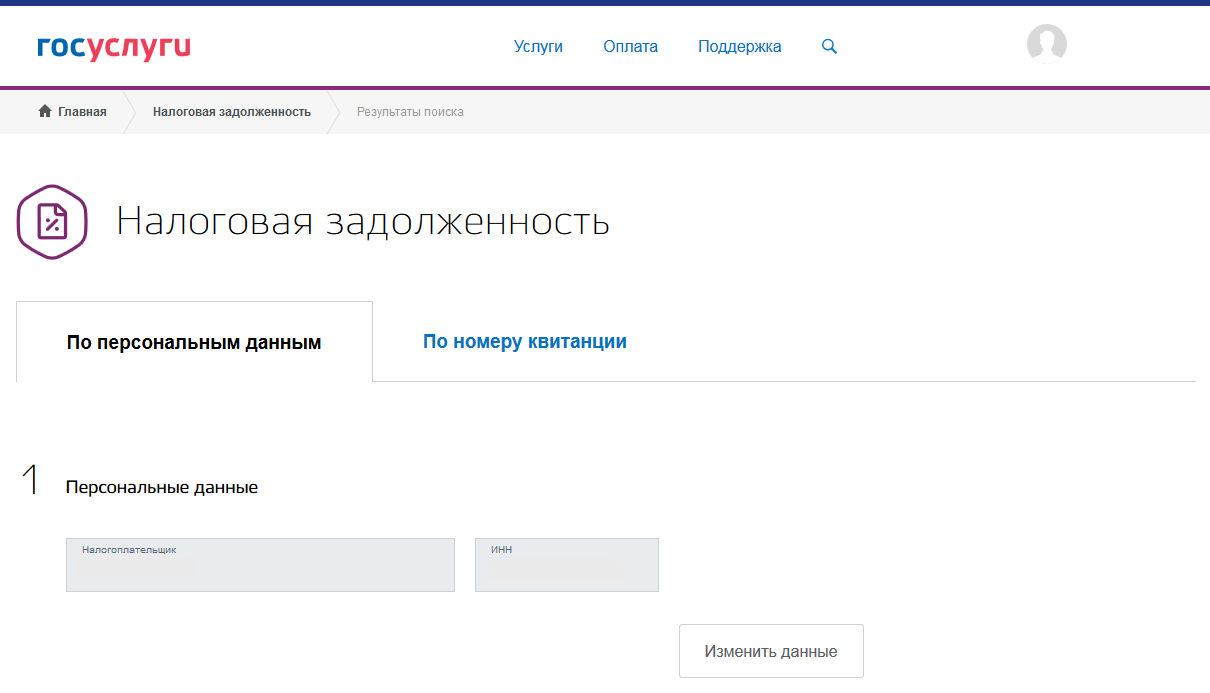

При регистрации на портале госуслуг необходимо ввести сведения об имени и фамилии, номере телефона или адресе электронной почты, заполнить паспортные данные, СНИЛС, ИНН. При выборе услуги «Налоговая задолженность», при нажатии кнопки «Получить услугу» можно посмотреть результат. Услуга доступна для всех пользователей со стандартной и подтвержденной учетной записью.

Услуга доступна для всех пользователей со стандартной и подтвержденной учетной записью.

Обращаем внимание, что налогоплательщикам, желающим узнать свою задолженность на сайте ФНС России, необходимо получить доступ к интернет-сервису «Личный кабинет налогоплательщика для физических лиц».

Стать пользователем Личного кабинета можно одним из способов:

— обратиться в любую налоговую инспекцию, заполнить заявление и получить регистрационную карту с логином и паролем (при себе необходимо иметь паспорт).

— воспользоваться логином и паролем, которые вы получили при регистрации на портале госуслуг. Посещать налоговую инспекцию нет необходимости. Такой доступ к личному кабинету данным лицам предоставляется, если они ранее обращались лично для идентификации в один из уполномоченных центров регистрации Единой системы идентификации и аутентификации (ЕСИА), отделение Почты России, МФЦ России, центр обслуживания клиентов «Ростелекома» и другие уполномоченные организации. Обращаем внимание, что войти в личный кабинет на сайте ФНС России, если код подтверждения для портала госуслуг получен по почте, не удастся. Налоговые начисления — строго конфиденциальная информация. Важно, чтобы личность пользователя, получающего к ней доступ, была подтверждена им лично. Чтобы получить доступ одновременно к госуслугам и Личному кабинету налогоплательщика, необходимо зарегистрироваться на портале и подтвердить личность в центре обслуживания.

Налоговые начисления — строго конфиденциальная информация. Важно, чтобы личность пользователя, получающего к ней доступ, была подтверждена им лично. Чтобы получить доступ одновременно к госуслугам и Личному кабинету налогоплательщика, необходимо зарегистрироваться на портале и подтвердить личность в центре обслуживания.

Важно! Через сайт ФНС России и сайт портала госуслуг реализована возможность осуществить onlinn-оплату задолженности по налогу на имущество физических лиц, транспортному, земельному налогам или распечатать платежные документы со всеми необходимыми реквизитами.

Вконтакте

Google+

Одноклассники

Мой мир

Как узнать задолженность по налогам ИП и ООО

Часто в процессе деятельности индивидуальному предпринимателю или обществу с ограниченной ответственностью требуется справка для подтверждения исполнения своих обязательств по уплате налогов и взносов перед государством. И порой тут нас поджидает сюрприз: федеральная налоговая служба выдает справку с формулировкой «имеет задолженность». Оформление подобной справки занимает десять рабочих дней, пока вы будете выяснять, в чем проблема, устранять ее и заказывать новую справку, пройдет много времени. В том числе, и поэтому так важно следить за состоянием расчетов с бюджетом. Какими способами это можно делать ИП и ООО мы расскажем в нашей статье.

И порой тут нас поджидает сюрприз: федеральная налоговая служба выдает справку с формулировкой «имеет задолженность». Оформление подобной справки занимает десять рабочих дней, пока вы будете выяснять, в чем проблема, устранять ее и заказывать новую справку, пройдет много времени. В том числе, и поэтому так важно следить за состоянием расчетов с бюджетом. Какими способами это можно делать ИП и ООО мы расскажем в нашей статье.

Из-за чего возникает задолженность по налогам и взносам у ИП и ООО?

Задолженность перед бюджетом не всегда возникает исключительно по вине предпринимателей. Конечно, если не соблюдаете сроки уплаты взносов и налогов, платите их не в полном размере, то возникновение задолженности логично и понятно.

Но порой задолженность возникает из-за того, что вы некорректно указали реквизиты в платежном поручении (например, КБК налога или взноса), а также сотрудник налоговой, отвечающий за отражение платежей в системе мог неправильно «разнести» их.

Заполнение деклараций, не соответствующее инструкции, неточный расчет и исчисление сумм к уплате приводят к образованию долгов предпринимателя перед бюджетом.

Кроме того, в справке будет отражена задолженность, если вы уже сдали отчетность, а налог по ней заплатили не весь (например, декларация по НДС сдана, и начисленный к уплате налог отражен в системе налоговой службы, а уплату его вы производите частями). Здесь же стоит отметить, что сотрудники, проводящие камеральную проверку, могут допускать ошибочные действия.

Если вы переходили из одной налоговой в другую при смене юридического адреса ООО или адреса регистрации индивидуального предпринимателя, ваши данные могли передать некорректно. А история с передачей данных из ПФР в ИФНС в 2017 году, известна, пожалуй, всем.

В конце концов, у налоговиков тоже порой бывают сбои, ошибки и неточности, которые могут стать неприятным сюрпризом в самый неподходящий момент.

Как узнать задолженность по налогам индивидуальному предпринимателю?

Узнать задолженность по налогам ИП можно несколькими способами.

Например, можно подать запрос о предоставлении справки о наличии отсутствии задолженности в свою налоговую инспекцию. Или же подать запрос о предоставлении вам справки по расчетам по налогам, сборам, штрафам, процентам. Такая справка покажет вам не просто наличие или отсутствие задолженностей, а точную информации по каким конкретно налогам (пеням по ним или штрафам), в каких размерах они имеются. Формат запросов не регламентирован, но есть рекомендованная форма, которой стоит воспользоваться (Приложение № 8 к Административному регламенту, утвержденному приказом Министерства финансов Российской Федерации от 02.07.2012 № 99н).

Или же подать запрос о предоставлении вам справки по расчетам по налогам, сборам, штрафам, процентам. Такая справка покажет вам не просто наличие или отсутствие задолженностей, а точную информации по каким конкретно налогам (пеням по ним или штрафам), в каких размерах они имеются. Формат запросов не регламентирован, но есть рекомендованная форма, которой стоит воспользоваться (Приложение № 8 к Административному регламенту, утвержденному приказом Министерства финансов Российской Федерации от 02.07.2012 № 99н).

Запрос необходимо подавать лично в «свою» налоговую по прописке либо через представителя по нотариальной доверенности.

Но гораздо удобнее воспользоваться электронными сервисами. Здесь есть несколько вариантов. Рассмотрим и все.

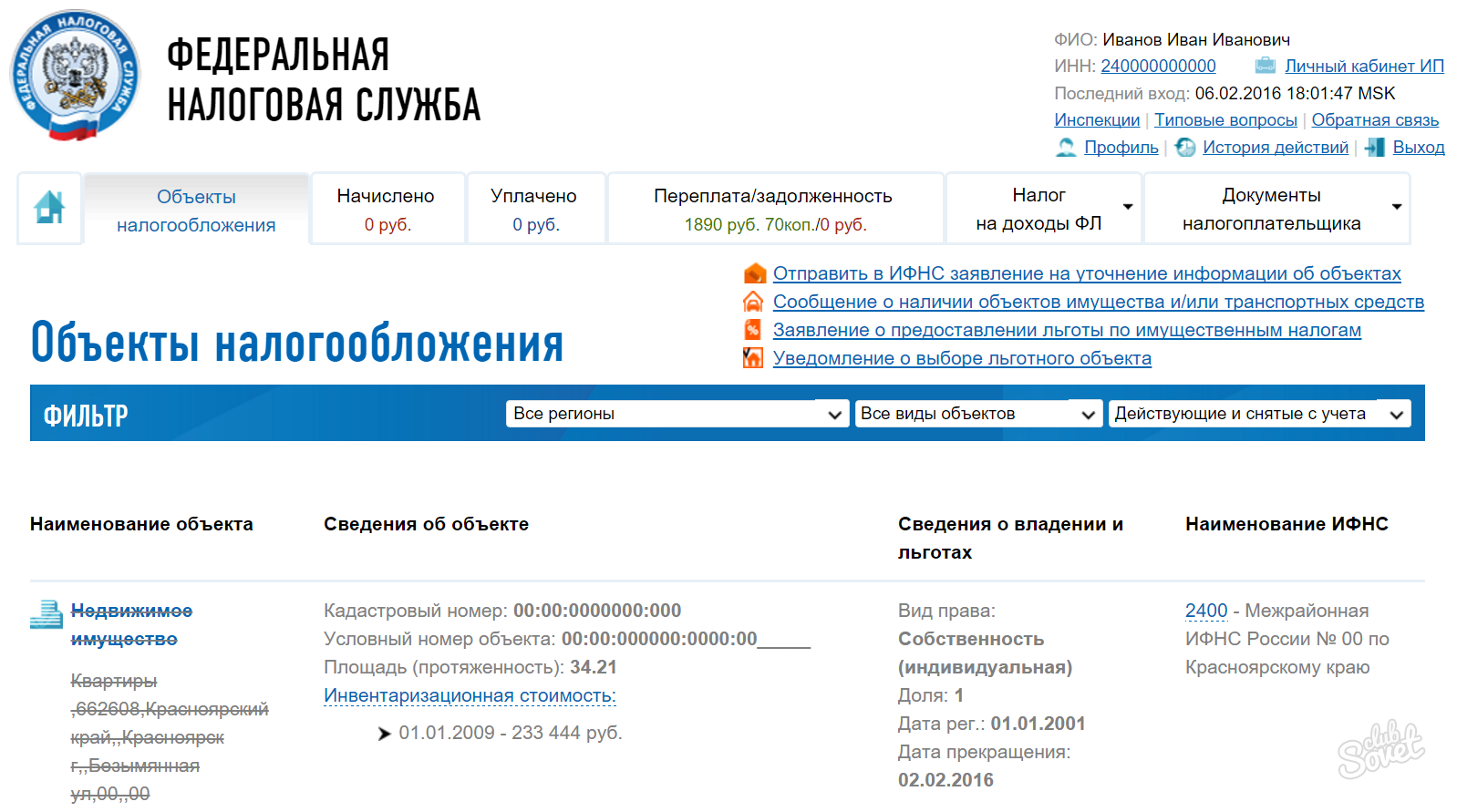

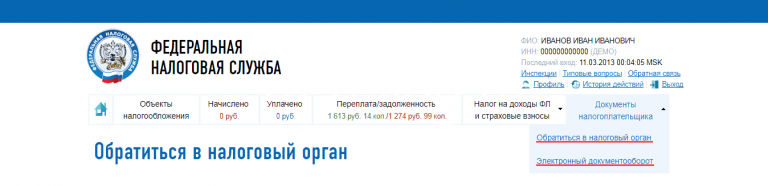

Вы можете зарегистрировать на сайте www.nalog.ru личный кабинет индивидуального предпринимателя.

Для этого необходимо получить в любой инспекции федеральной налоговой службы специальную регистрационную карту с логином и паролем. Также выполнить вход вам позволит электронная подпись или Единая система идентификации и аутентификации.

Кстати, если у вас есть зарегистрированный кабинет физического лица на портале налоговой, то можете воспользоваться логином и паролем от него.

В личном кабинете ИП будут отражены все ваши уплаты налогов и взносов, а также их начисления; наличие задолженностей или переплат по налогам, взносам, а также пеням по ним или штрафам.

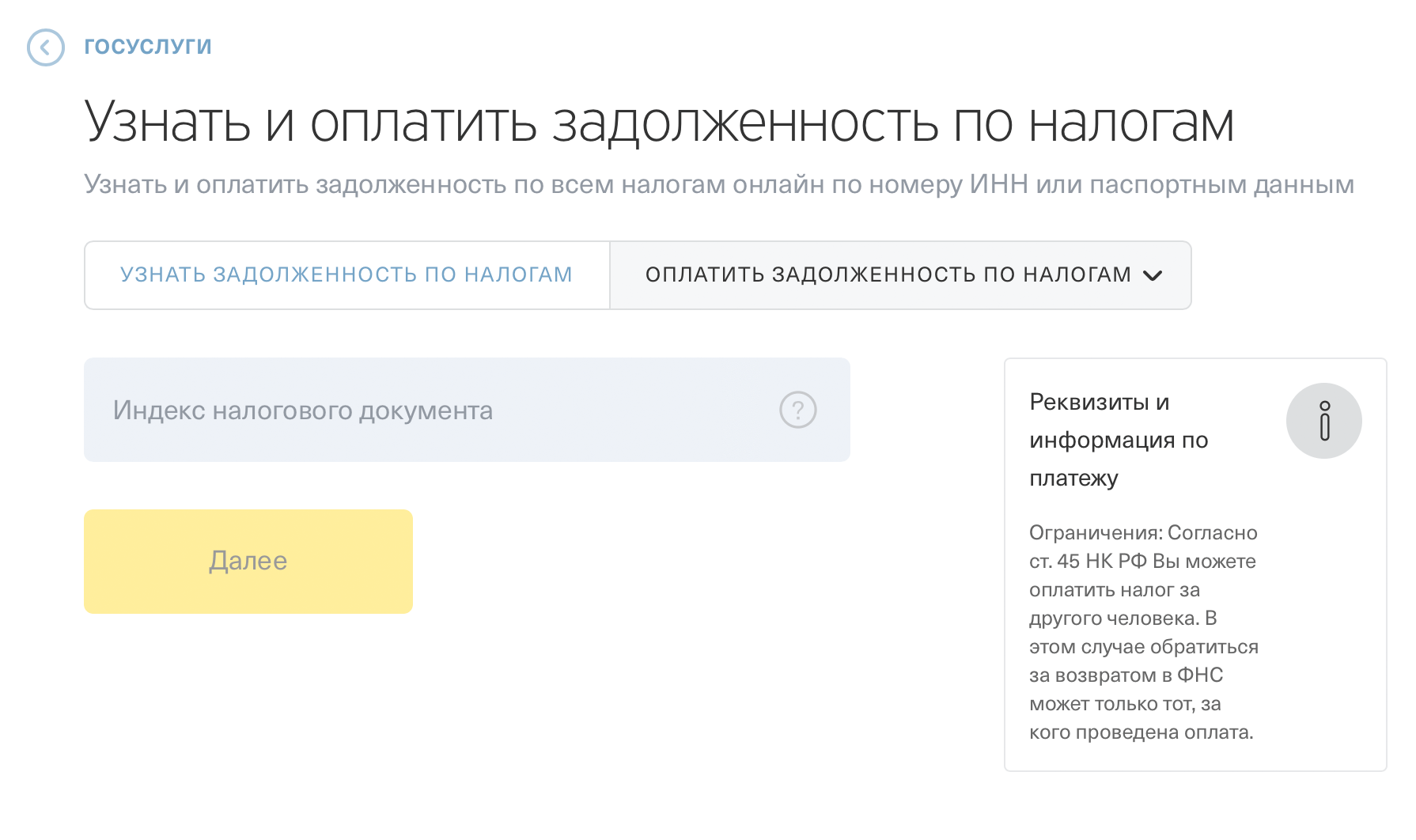

Узнать свою задолженность индивидуальный предприниматель также может на сайте госуслуг при наличии у него подтвержденной учетной записи.

После того, как авторизуетесь на сайте, пройдите по ссылке «узнать свою задолженность». Актуальная и достоверная информация о состоянии расчетов с бюджетом будет получена сервисом в автоматическом режиме.

Если индивидуальный предприниматель использует сервисы для электронной сдачи отчетности, то запросить справку о состоянии расчетов с бюджетом можно через них, воспользовавшись специально предусмотренным шаблоном. Обычно, такой запрос формируется в разделе «запросы» или в разделе «письма». Чаще всего ответ приходит в течение рабочего дня иногда приходится ждать несколько дней.

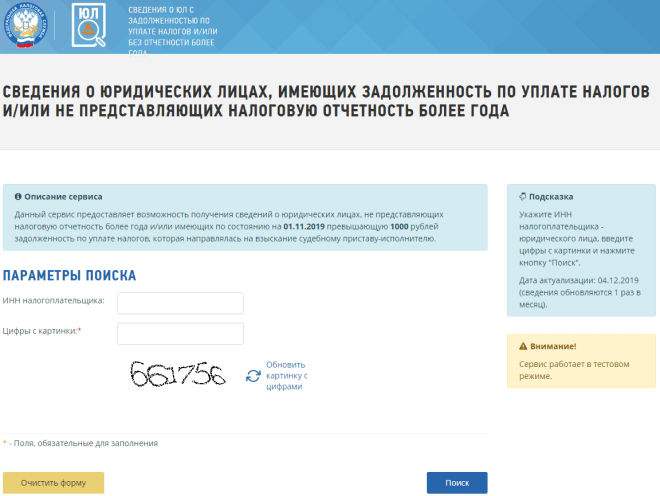

Как узнать задолженность по налогам обществу с ограниченной ответственностью?

Общество с ограниченной ответственностью для того, чтобы узнать есть ли у него задолженность по налогам, может подать в свою налоговую инспекцию запрос в свободной форме. Такой запрос может быть оформлен на бланке организации за подписью генерального директора и заверен печатью, но лучше воспользоваться рекомендованной формой.

Подавать запрос генеральный директор может лично либо через представителя по доверенности от компании (заверять такую доверенность у нотариуса не надо).

Но быстрее и проще, конечно, получить информацию по расчетам с бюджетом по ТКС (телекоммуникационным каналам связи). Для этого необходимо отправить запрос в том же программном обеспечении, с помощью которого сдаете отчетность в электронном виде.

Обычно, формы запросов уже есть в шаблонах с заполненными вашими реквизитами на текущую дату в разделе «запросы» или «письма». Ответ из налоговой может поступить как в этот же день, так и в течение нескольких дней.

Узнать состояние своих расчетов с бюджетом довольно несложно. Очень рекомендуем вам хотя бы раз в квартал делать запрос справки и, при необходимости, проводить сверку по расчетам.

Как оплатить налоговые задолженности на портале госуслуг

На портале госуслуг (beta.gosuslugi.ru), физические лица могут не только проверить налоговые задолженности, но и оплатить их.

Если вы уже оплатили задолженность, но она еще видна в базе данных, не переживайте: Федеральная налоговая служба подтверждает оплату в течение двух недель. После подтверждения ваша задолженность пропадет. Если у вас помимо задолженности есть пеня, то сначала погасите только сумму самой задолженности, без пени. Только когда задолженность пропадет, оплатите пеню.

Налоговые задолженности чаще всего могут появиться, если вы владеете квартирой, землей или автомобилем. Проверьте, нет ли задолженности у вас.

Что такое налоговая задолженность?

Налоговая задолженность — это налоговое начисление, срок оплаты которого, в соответствии с налоговым законодательством, истек. Чаще всего физические лица допускают задолженности по имущественным налогам: транспортному, земельному и налогу на недвижимость.

Чаще всего физические лица допускают задолженности по имущественным налогам: транспортному, земельному и налогу на недвижимость.

Откуда берутся данные о задолженности?

Данные берутся из базы Федеральной налоговой службы. Оттуда же портал госуслуг берет платежные реквизиты, чтобы ваши платежи поступили по адресу. Обратите внимание, что после оплаты задолженности она может оставаться в базе до двух недель: за это время Федеральная налоговая служба проверяет и засчитывает платеж.

Как оплачивать?

Оплатить задолженность можно с помощью банковской карты, без комиссии.

Что ещё нужно знать?

Если у вас помимо задолженности есть пеня, то сначала погасите только сумму самой задолженности, без пени. Только когда задолженность пропадет, оплатите пеню. Это связано с тем, что пока Федеральная налоговая служба не подтвердит погашение задолженности, пеня будет продолжать увеличиваться. Оплатив её вместе с задолженностью, Вы обнаружите, что задолженность пропадёт лишь через несколько дней, а пеня за эти дни успеет появиться снова.

Оплатив её вместе с задолженностью, Вы обнаружите, что задолженность пропадёт лишь через несколько дней, а пеня за эти дни успеет появиться снова.

Как воспользоваться услугой?

Чтобы узнать свою налоговую задолженность, войдите на портал госуслуг (beta.gosuslugi.ru).

Если вы еще не зарегистрировались, вам понадобится паспорт и страховой номер индивидуального лицевого счета.

Как остановить начисление транспортного налога?

И как вернуть деньги, если налог уплачен за утилизированный автомобиль?

«Из-за долгов по кредитам был наложен запрет на регистрационные действия автомобиля. В 2017 г. я его разобрал и сдал в пункт приема металлолома. Недавно погасил все долги, ограничения на машину перестали действовать, и я снял ее с учета в ГАИ. Можно ли вернуть транспортный налог, который я уплатил за 2017–2019 гг., если автомобиль в это время уже был сдан на металлолом?» – такое письмо получила «АГ» от читателя.

Что сделать, чтобы прекратили начислять налог?

ИФНС прекращает начислять транспортный налог на основании сведений из ГИБДД о снятии автомобиля с учета. Если собственник в ГИБДД не обратился, автомобиль продолжает числиться за ним. Налоговая сама не сможет узнать, что транспортного средства уже нет и начислять налог не на что.

Читайте также

Чтобы не платить налог за автомобиль…

…который продан, утилизирован после аварии или реализован на торгах за долги – подайте заявление об уточнении сведений о своем имуществе в налоговую инспекцию

22 Ноября 2019

С 1 января 2021 г. вступил в силу п. 3.1 ст. 362 НК РФ, согласно которому исчисление транспортного налога прекращается с 1-го числа месяца гибели или уничтожения транспортного средства на основании заявления, поданного в ИФНС1. При этом снимать ТС с учета необязательно.

Подать в свою налоговую заявление об уничтожении автомобиля можно дистанционно – через личный кабинет налогоплательщика. Также заявление можно подать лично, направить по почте или передать через МФЦ. Срок рассмотрения заявления – не более 30 календарных дней.

Также заявление можно подать лично, направить по почте или передать через МФЦ. Срок рассмотрения заявления – не более 30 календарных дней.

После рассмотрения заявления инспекция пришлет собственнику автомобиля уведомление о том, что начисление транспортного налога прекращено в связи с уничтожением объекта налогообложения, либо о том, что нет оснований прекращать начисление налога.

Что нужно для аннулирования начисленного налога и возврата денег?

До 2020 г. урегулировать данный вопрос чаще удавалось только в судебном порядке. Сама ФНС не аннулировала налог, начисленный на утраченный автомобиль. Вместе с тем еще в 2015 г. об этом высказался Верховный Суд РФ2: если машины не существует, то транспортный налог начисляться не должен. И не имеет значения, снята она с учета или нет. Эту позицию взяли на вооружение нижестоящие суды3. Под напором судебной практики ФНС была вынуждена признать: если есть документально подтвержденные сведения о том, что ТС уничтожено, значит, объекта налогообложения не существует.

В 2020 г. у собственников утилизированных ТС появилась возможность напрямую уведомлять ФНС об утрате автомобиля для прекращения начисления транспортного налога и аннулирования прежних начислений. Для этого в налоговую надо подать заявление. В нем помимо прочего нужно указать реквизиты документа, который подтверждает уничтожение машины, например справки или акта администрации района об утилизации авто. Без этого документа ФНС может отказать в аннулировании начисленного налога.

Законодательством не урегулирован вопрос о том, как ФНС должна возвращать денежные средства, перечисленные за утилизированный автомобиль. Если этого не произойдет, можно подать заявление о возврате суммы излишне уплаченного налога. Его форма утверждена ФНС.

Согласно ст. 78 НК РФ сумма излишне уплаченного налога подлежит возврату в течение месяца со дня получения налоговым органом заявления налогоплательщика. Возврат производится только после зачета переплаты по налогам в счет погашения недоимки. Заявление о зачете или возврате этой суммы может быть подано в течение трех лет со дня ее уплаты.

Отметим также, что с 23 декабря прошлого года отменен заявительный порядок перечисления процентов, начисленных налогоплательщику за несвоевременный возврат инспекцией переплаты по налогам. Налоговая будет перечислять такие проценты сама, заявление подавать больше не потребуется.

(Прим. ред.: 15 марта 2021 г. ФНС сообщила об утверждении формы заявления о гибели или уничтожении объекта налогообложения по транспортному налогу (а также порядка ее заполнения и формата представления такого заявления в электронной форме), формы уведомления о прекращении исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения, формы сообщения об отсутствии основания для прекращения исчисления транспортного налога в связи с гибелью или уничтожением объекта налогообложения (Приказ ФНС России от 29 декабря 2020 г. № ЕД-7-21/972@).)

1 Пункт 44 ст. 2, п. 5 ст. 9 Федерального закона от 23 ноября 2020 г. № 374-ФЗ.

2 Определение Верховного Суда РФ от 17 февраля 2015 г. по делу № 306-КГ14-5609.

3 Апелляционной определение Челябинского областного суда от 26 февраля 2019 г. по делу № 11а-2531/2019, Апелляционное определение Московского городского суда от 20 июня 2012 г. по делу № 11-10986/2012, Постановление Арбитражного суда Западно-Сибирского округа от 3 марта 2016 г. № Ф04-46/2015 по делу № А03-13035/2015, Кассационной определение Омского областного суда от 22 февраля 2012 г. по делу № 33-1333/2012.

Оплатить налоговые задолженности через ЕПГУ — МЕЖРАЙОННАЯ ИФНС №9 — Старый сайт

На сайте ФНС России www.nalog.ru налогоплательщикам предоставлена возможность узнать свою задолженность по налогам, сформировать платежное поручение или оплатить долг в режиме онлайн с помощью сервиса «Личный кабинет налогоплательщика для физических лиц».

С мая 2015 года проверить налоговые задолженности и оплатить их физические лица могут на портале госуслуг www.gosuslugi.ru. Услуга доступна для всех пользователей со стандартной и подтвержденной учетной записью. Чтобы получить доступ одновременно к госуслугам и «Личному кабинету налогоплательщика для физических лиц», зарегистрируйтесь на портале www.gosuslugi.ru и подтвердите личность в центре обслуживания».

Личный кабинет на Едином портале государственных и муниципальных услуг предоставляет возможность иметь собственный центр управления госуслугами.

Личный кабинет ЕПГУ создан для того, чтобы собрать для пользователя все самое важное на одном экране. Он позволяет получать в электронном виде большинство популярных и востребованных государственных услуг, например, проверить штрафы ГИБДД, узнать и оплатить налоговую или судебную задолженность, оформить загранпаспорт, записать ребенка в детский сад и многое другое.

Удобным преимуществом является отсутствие необходимости неоднократно вводить личные данные при обращении за новыми услугами. Личный кабинет ЕПГУ знает ваши данные, помнит ваши платежи и следит за обращениями в ведомства. Если что-то требует вашего внимания – это появится в Личном кабинете.

С помощью портала госуслуг можно без посещения налоговой инспекции получить доступ к «Личному кабинету налогоплательщика для физических лиц» ФНС России. Если у вас есть учетная запись на портале госуслуг, полученная после

подтверждения личности в центре обслуживания, просто введите на сайте налоговой службы те же логин и пароль, что используете на портале госуслуг.

Если вы уже оплатили задолженность, но она еще видна в базе данных, не переживайте: Федеральная налоговая служба подтверждает оплату в течение двух недель. После подтверждения ваша задолженность пропадет. Если у вас помимо задолженности есть пеня, то сначала погасите только сумму самой задолженности, без пени. Только когда задолженность пропадет, оплатите пеню.

Налоговые задолженности чаще всего могут появиться, если вы владеете квартирой, землей или автомобилем. Проверьте, нет ли задолженности у вас».

Налоговое обязательство: что это такое и как его рассчитать

Как рассчитать свою налоговую ставку, если вы компания CЗакон о сокращении налогов и рабочих местах значительно упростил расчет налогов для корпораций C, заменив шкалу дифференцированных ставок корпоративного налога, которая включала восемь различных групп налоговых ставок, фиксированной ставкой налога 21%.

Другими словами, если вы владеете корпорацией C, независимо от того, какой налогооблагаемый доход имеет ваш бизнес, ваша ставка подоходного налога будет составлять 21%.

Двойное налогообложение для корпораций CПри такой структуре налоговой системы корпорации C облагаются налогом дважды: на корпоративном уровне, а затем снова на уровне акционеров, когда прибыль распределяется между владельцами в качестве дивидендов. Таким образом, если Charlie’s Chocolates Inc. распределит весь или часть своего дохода в 1 миллион долларов между владельцами, владельцам придется снова платить с них налоги при подаче индивидуальных налоговых деклараций.

Один из способов избежать двойного налогообложения для корпораций — зарегистрироваться как корпорация S, а не как корпорация C.S-корпорации являются сквозными организациями, поэтому доход не облагается налогом на корпоративном уровне. Однако есть определенные недостатки в выборе статуса корпорации S, которые могут перевесить экономию на налогах. Мы рекомендуем узнать об этом у вашего CPA.

Как определить свою налоговую ставку, если вы не являетесь сотрудником корпорации CЕсли ваша компания не является корпорацией C, это означает, что это сквозная организация, то есть вы будете платить налоги самостоятельно, а не бизнесом.

Ваша налоговая ставка будет зависеть от суммы налогооблагаемого дохода компании и статуса вашей налоговой декларации.

Если вы не замужем и:

| Ваш общий налогооблагаемый доход: | Ваши налоги: |

|---|---|

| 0–9 700 долл. США | 10% от вашего налогооблагаемого дохода |

| 9 701–39 475 долл. | 970 долларов плюс 12% от любого вашего дохода свыше 9 700 долларов |

| 39 476–84 200 долл. | 4543,50 долларов США плюс 22% от любого дохода, полученного вами свыше 39 475 долларов США |

| 84 201–160 725 долл. | 14 382 долл. США.50 плюс 24% от любого вашего дохода свыше 84 200 долларов США |

| 160 72 65–204 100 | 32 748,50 долларов США плюс 32% от любого вашего дохода, превышающего 160 725 долларов США |

| 204 101–510 300 долл. | 46 628,50 долл. США плюс 35% от любого дохода, полученного вами свыше 204 100 долл. США |

| 510 301 долл. США + | 153 798,50 долларов США плюс 37% от любого дохода, полученного вами свыше 510 300 долларов США |

Если вы состоите в браке и подаете совместную налоговую декларацию со своим супругом, и:

| Ваш общий налогооблагаемый доход: | Ваши налоги: |

|---|---|

| 0–19 400 долл. США | 10% от вашего налогооблагаемого дохода |

| 19 401–78 950 долл. | 1940 долларов США плюс 12% от любого дохода, который вы заработали свыше 19 400 долларов США |

| 78 951–168 400 | 9 086 долларов плюс 22% от любого вашего дохода свыше 78 950 долларов |

| 168 401–321 450 долл. | 28 765 долларов плюс 24% от любого вашего дохода свыше 168 400 долларов |

| 321 451 долл. США- 408 200 долл. США | 65 497 долларов США плюс 32% от любого дохода, полученного вами свыше 321 450 долларов США |

| 408 201–612 350 долл. США | 93 257 долларов плюс 35% от любого вашего дохода, превышающего 408 200 долларов |

| 612 351 долл. США + | 164 709 долл. США.50 плюс 37% от любого дохода, полученного вами свыше 612 350 долларов США |

Давайте рассмотрим пример, чтобы увидеть, как гипотетическая сквозная организация будет определять сумму федерального подоходного налога, которую она должна, на основе этих налоговых таблиц. Предположим, что Wally’s Widgets в 2018 году получит налогооблагаемый доход в размере 300000 долларов и что Уолли подает совместную налоговую декларацию со своей женой Венди.

Причитающийся с Уолли налог составит:

28 765 долларов США + 24% от суммы свыше 168 400 долларов США (или 31 584 доллара США).

Расчет: 28 765 долларов + 31 584 доллара = 60 349 долларов в счет налога за нашего друга Уолли.

Уменьшите налоги с помощью кредитов и вычетовВы можете уменьшить сумму налога, которую платит ваш бизнес, воспользовавшись целевыми налоговыми льготами, включая налоговые льготы и вычеты.

Для налоговых вычетов вы можете либо детализировать свои вычеты (сложить их все), либо взять один стандартный вычет (единовременный вычет в размере 12 000 долларов США для налогоплательщиков-одиночек, 18 000 долларов США для глав домохозяйств или 24 000 долларов США при совместной регистрации брака).

Если у вас не так много вычетов, вы, вероятно, захотите потребовать стандартный вычет.

Если у вас много вычетов, вы, вероятно, захотите перечислить их. Чтобы получить все возможные вычеты, ознакомьтесь с «Большим списком налоговых вычетов для малого бизнеса».

Чтобы узнать, на какие налоговые льготы вы можете претендовать, ознакомьтесь с «Большим списком налоговых льгот для малого бизнеса США».

Осуществление расчетных налоговых платежейМногие владельцы бизнеса считают, что крайний срок уплаты подоходного налога приходится на «налоговый день», который приходится на середину апреля.Однако федеральные подоходные налоги должны уплачиваться по мере их возникновения. Это означает, что большинство малых предприятий должны производить расчетные налоговые платежи в течение года на основе оценки их общего налогооблагаемого дохода на конец года.

Дополнительная литература: Как рассчитать и уплатить расчетные квартальные налоги

Уплата налогов с работниковПомимо подоходного налога, вашему малому бизнесу, возможно, придется платить налог на трудоустройство с заработной платы, выплачиваемой сотрудникам и вам самому.Это верно независимо от типа вашей организации и наличия у вас сотрудников. Эти налоги обычно включают следующее:

Налог на социальное обеспечение : это 12,4% от заработной платы до 132 900 долларов США (на 2019 год). Вы будете платить половину этой суммы за каждого сотрудника, а другая половина будет вычтена из их заработной платы.

Налог на Medicare : Это составляет 2,9% от заработной платы, выплачиваемой без ограничения заработной платы. Опять же, вы будете платить половину этой суммы за каждого сотрудника.

Федеральный налог по безработице (или FUTA) : Обычно он составляет 6% от первых 7000 долларов заработной платы каждого работника.Вы можете уменьшить эту сумму на сумму денег, которую вы платите в кассу по безработице вашего штата, что может снизить вашу ставку налога по безработице до 0,6%.

Хотя часть этих налогов фактически оплачивается вашими сотрудниками, ваша компания несет ответственность за удержание денег из их заработной платы и передачу их в IRS.

Обратите внимание, что если вы являетесь индивидуальным предпринимателем, работающим не по найму, вам придется заплатить налог на самозанятость. Это равняется общей сумме ваших налоговых обязательств по социальному обеспечению и программе Medicare, поскольку у вас нет отдельного работодателя, который платил бы за вас половину налога.

Следующий шаг: уплата налоговОпределение того, сколько денег ваш малый бизнес должен в виде налогов, — это только первый шаг. Как только вы это выясните, вам нужно будет заплатить налогов. Если вы беспокоитесь о том, чтобы сэкономить достаточно денег, чтобы покрыть следующий налоговый счет, у нас есть несколько идей, которые помогут.

Что такое скамейка?

Мы — универсальная служба налоговой подготовки и бухгалтерского учета, в которой работают настоящие люди. С Bench вы получите специальную команду экспертов, которая будет заполнять ваши ежемесячные бухгалтерские книги и подавать налоговые декларации.От своевременного опережения сроков до круглогодичного консультирования по вопросам налогообложения — наша оптимизированная поддержка поможет вам. Попробуйте нас бесплатно.

Бесплатный калькулятор налоговой декларации — рассчитайте сумму возврата

Оценщик налоговой декларации Фото: © iStock / DNY59Сохраните ли вы его для выхода на пенсию, используете его для погашения задолженности по кредитной карте или сразу потратите, возврат налога может стать большим финансовым стимулом. Многие американцы полагаются на возврат налогов как на важную часть своего годового бюджета.Если вы хотите оценить размер вашего возмещения в этом году, вам поможет наш бесплатный калькулятор налоговой декларации.

Финансовый консультант может помочь вам понять, как налоги соответствуют вашим общим финансовым целям. Чтобы найти ближайшего к вам финансового консультанта, позвоните и воспользуйтесь нашим бесплатным онлайн-инструментом сопоставления или по телефону 1-888-217-4199 .

Как рассчитать возврат налогаКаждый год, когда вы подаете налоговую декларацию, могут произойти три вещи.Вы можете узнать, что вы должны деньги IRS; что IRS должна вам деньги; или что вы почти равны, заплатив нужную сумму налогов в течение года. Если IRS должен вам деньги, он будет возвращен в форме налогового возврата, а если вы должны IRS деньги, вам будет необходимо оплатить счет. Наш оценщик налоговой декларации может помочь вам выяснить, сколько денег может прийти к вам или сколько вы, вероятно, должны будете.

Почему IRS должно вам вернуть налог? Есть несколько возможных сценариев. Возможно, вы переплатили предполагаемые налоги или слишком много удержали из зарплаты на работе.Вы также можете иметь право на получение стольких налоговых вычетов и налоговых льгот, что вы избавляетесь от налоговых обязательств и имеете право на возмещение. Калькулятор налоговой декларации учитывает все это, чтобы показать вам, можете ли вы рассчитывать на возврат или нет, и дать вам оценку того, сколько ожидать.

Разъяснение налоговых вычетов и налоговых льготПомните, что налоговые вычеты уменьшают ваш налогооблагаемый доход, косвенно сокращая ваш налоговый счет за счет уменьшения дохода, облагаемого предельной налоговой ставкой.Налоговая скидка — это скидка в долларах на ваш налоговый счет. Итак, если вы должны 1000 долларов, но имеете право на налоговый кредит в 500 долларов, ваш налоговый счет уменьшится до 500 долларов. (Узнайте больше о налоговых льготах и налоговых вычетах.)

Что делать, если вы имеете право на налоговые льготы, превышающие вашу задолженность — скажем, 1000 долларов в виде налоговых льгот с обязательством в 500 долларов? Получите ли вы возмещение этой разницы в 500 долларов, будет зависеть от того, подлежат ли налоговые льготы, которым вы соответствуете, возмещению или нет. Возвращаемые налоговые льготы включаются в ваш возврат налога, если они превышают вашу задолженность.Напротив, некоторые налоговые льготы не подлежат возврату, что означает, что они могут снизить ваши налоговые обязательства до нуля, но не могут быть возвращены вам, если они превышают ваши обязательства. Наш калькулятор налоговой декларации учтет все это при определении того, чего вы можете ожидать при уплате налогов.

Понимание результатов возврата налогов Фотография предоставлена: © iStock / DNY59Наш калькулятор налоговой декларации рассчитает сумму возмещения и определит, какие кредиты подлежат возврату, а какие нет.Поскольку налоговые правила меняются из года в год, ваш возврат налога может измениться, даже если ваша зарплата и удержания не изменятся. Другими словами, вы можете получить другие результаты за 2020 налоговый год, чем за 2019 год. Если ваш доход изменится или вы что-то измените в способе уплаты налогов (например, вы решите разделить свои отчисления, а не брать стандартные или вы корректируете удержание налога для своей зарплаты), рекомендуется еще раз взглянуть на наш калькулятор налоговой декларации.Вы также можете использовать наш бесплатный калькулятор подоходного налога, чтобы вычислить общую сумму ваших налоговых обязательств.

Использование этих калькуляторов должно дать точную оценку вашего ожидаемого возмещения или обязательств, но оно может немного отличаться от того, что вы в конечном итоге заплатите или получите. Внесение налогов через налоговое программное обеспечение или через бухгалтера в конечном итоге будет единственным способом увидеть ваш истинный возврат налогов и обязательства.

Как отследить возврат налога Фотография предоставлена: © iStock / DNY59Многие налогоплательщики предпочитают получать свои налоговые возмещения путем прямого депозита.При заполнении налоговой декларации вам будет предложено указать реквизиты своего банковского счета. Таким образом, IRS может поместить ваши возмещенные деньги прямо на ваш счет, и вам не придется ждать получения чека по почте.

Если вы подаете налоговую декларацию раньше, вам не нужно ждать окончания налогового срока, чтобы получить возврат налога. В зависимости от сложности вашей налоговой декларации вы можете получить возврат всего за пару недель. Чтобы узнать, когда будет получено возмещение, перейдите на сайт www.irs.gov/refunds. Вы можете проверить статус возврата в течение 24 часов после того, как IRS уведомит вас о получении вашей электронной налоговой декларации (или через четыре недели после отправки бумажной декларации по почте, если вы из старой школы).

В конкретном налоговом году вам может потребоваться узнать, насколько велик будет ваш возврат, чтобы вы могли спланировать, что с ним делать. Вы можете использовать его, чтобы увеличить свой чрезвычайный фонд, отложить на пенсию или сделать дополнительный студенческий ссуду или выплату по ипотеке.

Итог по калькуляторам налоговой декларацииТочная оценка налоговой декларации может уберечь вас от необходимости рассчитывать на возврат, который в ваших мыслях больше, чем реальный возврат, поступающий на ваш банковский счет.Это также может предупредить вас, если вы, вероятно, должны деньги. Если вы не бухгалтер по налогам или кто-то, кто внимательно следит за изменениями в налоговом законодательстве, вы можете быть удивлены изменениями в вашем возмещении из года в год. Используйте инструмент заранее, чтобы не тратить деньги (в уме или в реальной жизни!), Которые вы, возможно, никогда не увидите. Вы также можете проверить цифры через калькулятор возврата налогов в начале года, чтобы узнать, хотите ли вы или должны ли вы внести какие-либо изменения в налоговые удержания из своей зарплаты.

Определение налоговой ответственности

Что такое налоговые обязательства?

Налоговое обязательство — это общая сумма налоговой задолженности физического лица, корпорации или другой организации перед налоговым органом, например налоговой службой (IRS).Другими словами, это общая сумма налога, которую вы должны уплатить налоговому инспектору. Налоговые обязательства возникают при получении дохода, при получении прибыли от продажи актива или при наступлении другого налогооблагаемого события. Отсутствие налоговых обязательств означает, что общая сумма налога налогоплательщика была равна нулю в предыдущем году или им не нужно было подавать налоговую декларацию.

Ключевые выводы

- Налоговое обязательство — это общая сумма налоговой задолженности физического лица, корпорации или другой организации перед налоговым органом, например, IRS.

- Налог на прибыль, налог с продаж и налог на прирост капитала — все это формы налоговых обязательств.

- Налоги взимаются различными налоговыми органами, включая федеральные, государственные и местные органы власти, которые используют эти средства для оплаты таких услуг, как ремонт дорог и защита страны.

- Как физические лица, так и корпорации могут снизить свои налоговые обязательства, требуя вычетов, освобождений и налоговых льгот.

Общие сведения о налоговых обязательствах

Налоговое обязательство — это сумма налогообложения, которую несет предприятие или физическое лицо в соответствии с действующим налоговым законодательством.Налоги взимаются различными налоговыми органами, включая федеральные, государственные и местные органы власти, которые используют средства для оплаты таких услуг, как ремонт дорог и защита страны. Когда происходит налогооблагаемое событие, налогоплательщику необходимо знать налоговую базу для этого события и ставку налога на налоговой базе.

Налог с продаж и платежные ведомости компании являются формами налоговых обязательств. Когда предприятия продают свою продукцию, большинство правительств штатов и местных властей взимают налог с продаж, который представляет собой процент от каждой продажи и оплачивается покупателями.Компании отправляют налоги с продаж в налоговые органы ежемесячно или ежеквартально. Компании удерживают подоходный налог и налоги на социальное обеспечение и медицинское обслуживание из заработной платы сотрудников.

Налоговые обязательства физического или юридического лица включают не только текущий год; вместо этого он учитывает все годы, за которые причитаются налоги. Это означает, что если есть задолженность по налогам (любые налоги, которые остались неуплаченными за предыдущие годы), они также добавляются к налоговым обязательствам.

Примеры налогового обязательства

Самым распространенным видом налоговых обязательств для налогоплательщиков является налог на заработанный доход.Предположим, например, что Энн зарабатывает 60 000 долларов валового дохода, который указывается в форме IRS W-2 в конце года. При федеральной налоговой ставке 22% для этого уровня дохода налоговые обязательства Анны будут составлять 8 990 долларов в соответствии с налоговыми категориями 2020 года. В частности, Энн должна была бы 10% при первом доходе в размере 10% от первых 9875 долларов дохода, 12% от следующих 30 250 долларов и 22% от последних 19875 долларов.

Предположим, что согласно W-4 Анны ее работодатель удержал 6500 долларов в качестве федеральных налогов, и что она уплатила 1000 долларов в течение года.Когда Анна подает форму 1040, свою индивидуальную налоговую декларацию, оставшаяся сумма налогового платежа составляет 8 990 долларов США за вычетом 6 500 долларов удерживаемых налогов и 1000 долларов платежей, или 1490 долларов.

Налоговое обязательство включает все годы, в течение которых физическое лицо, корпорация или другое юридическое лицо может иметь задолженность по налогам.

Как облагается налогом прирост капитала

Когда налогоплательщик продает инвестицию, недвижимость или другой актив с целью получения прибыли, это физическое лицо платит налоги с прибыли. Предположим, например, что налогоплательщик покупает 100 обыкновенных акций XYZ за 10 000 долларов и продает ценные бумаги пятью годами позже за 18 000 долларов.Прибыль в размере 8000 долларов США считается налоговой базой для этого налогооблагаемого события, а сделка является долгосрочным приростом капитала, поскольку период владения превышает один год.

Ставка налога на прирост капитала может отличаться от ставок налога на прибыль и других налоговых расчетов. Если ставка налога составляет 10%, налоговое обязательство составляет 800 долларов США, и налогоплательщик будет включать этот расчет в свою индивидуальную налоговую декларацию 1040.

Особенности: строка 16

Заполнили форму 1040? Строка 16, которая появляется на второй странице формы 1040, представляет собой ваши общие налоговые обязательства перед IRS.Иногда от этой суммы может перевернуться желудок, потому что она может казаться завышенной. Однако при расчете вашего налогового обязательства вы корректируете его с учетом удержанного федерального подоходного налога, вычетов, освобождений и налоговых льгот, чтобы рассчитать сумму налогов, подлежащих уплате в настоящее время, и невыплаченных. Если вы переплатили, вам вернут деньги. С другой стороны, если вы заплатили слишком мало, вы будете должны IRS еще немного.

Оцените свои налоговые обязательства | H&R Block

Примечание редактора: Если вам интересно, можете ли вы оценить налоговые обязательства за год, краткий ответ — «да» — с помощью формы W-4.Эта форма предлагает формулу налоговых обязательств и поможет вам ответить «сколько налогов я должен удерживать?».

Определение «правильной» суммы федеральных налогов и налогов штата для удержания из каждой зарплаты — не новая проблема, но Закон о сокращении налогов и рабочих местах (TCJA) заставил многих налогоплательщиков вернуться к этому вопросу: следует ли мне изменить размер удержания? И как я могу оценить налоговые обязательства?

Почему так важно оценивать налоговую ответственность?

Сумма федеральных налогов и налогов штата, которые вы удерживаете из каждой зарплаты, определяет, получите ли вы возмещение, безубыточность или задолженность по налогам при подаче налоговой декларации.Цель состоит в том, чтобы исключить любые неожиданности при уплате налогов.

“ Достаточно ли я удерживаю? ”Многие американские служащие задаются вопросом: « Достаточно ли я удерживаю налоги с каждой зарплаты? ” Иногда недостаточно заявить самый высокий размер удержания по умолчанию, который вы можете получить по W-4. Возможно, вам придется рассчитать, нужно ли вам платить дополнительно каждый месяц. У W-4 есть метод для этого.

«Сколько налогов я должен удерживать?»Некоторым налогоплательщикам нравится получать большие суммы возмещения, некоторые предпочитают небольшую сумму возмещения, а другие предпочитают небольшую сумму, причитающуюся к оплате, так как они успокаиваются, зная, что они не предоставили беспроцентную ссуду правительству.

В любом случае, каждый должен стремиться удержать по крайней мере достаточно, чтобы избежать штрафов за недоплату.

Как покрыть свои налоговые обязательства за счет удержания

Чтобы узнать, как не платить налоги при подаче декларации, вам следует читать и заполнять форму W-4 каждый год или при изменении ваших обстоятельств, таких как брак, развод, рождение ребенка или изменение дохода. При необходимости используйте форму W-4 для корректировки удержания налогов после того, как вы получите представление о том, как выглядит ваша налоговая ситуация в течение всего года.Без оценки ваших налоговых обязательств (см. Ниже) изменение размера удержания похоже на стрельбу по мишени с завязанными глазами. Это особенно актуально в год, когда происходят изменения в налоговом законодательстве, даже если вы не ожидаете каких-либо изменений в своей личной жизни.

Как оценить ваши налоговые обязательства

Чтобы выяснить, достаточно ли вы удерживаете федеральные налоги, выполните следующие действия, чтобы оценить ваши налоговые обязательства на 2019 год:

- Просмотрите прошлогоднюю налоговую декларацию. Если вы подали налоговую декларацию за 2018 год, посмотрите на свою «общую сумму налога» (строка 15, форма 1040).

- Оценить налоговые обязательства. Посмотрите на прошлогоднюю декларацию и спланируйте налоговую декларацию на следующий год на основе любых известных или ожидаемых изменений в вашей личной налоговой ситуации. Это важный, а иногда и сложный шаг, поэтому вы можете обратиться за помощью к специалисту по налогам или воспользоваться калькулятором подоходного налога H&R Block. Изменения в вашей жизни (дети, брак, новая работа и т. Д.) Или другие сложности (например, владение малым бизнесом, личные инвестиции или получение дополнительного дохода от подработки) могут значительно изменить ваш налоговый счет, как и налоговая реформа в целом .

- Определите, какая сумма удержана на данный момент. Вы можете найти эту информацию в своем последнем отчете о доходах или квитанции о заработной плате.

- Вычтите удержанные налоги из предполагаемого налогового счета. Это сумма удержания, которая вам потребуется до конца года, чтобы она точно соответствовала вашим расчетным налоговым обязательствам.

- Разделите оставшуюся задолженность на оставшиеся платежные периоды. Это сумма, которую вы должны удерживать из каждой зарплаты до конца года для покрытия расчетного налогового счета.

- Чтобы внести изменения, заполните новую форму W-4. Если вы хотите получить более крупный возврат, внесите изменения, чтобы ваш работодатель удерживал больший налог. Если вы отправите форму в 2019 году, вы на сократите своих «удерживаемых пособий». Это увеличивает налоги, удерживаемые вашим работодателем (и снижает получаемую вами зарплату). Или вы можете добавить фиксированную сумму, удерживаемую из каждой зарплаты. Если вы хотите получить меньшую сумму возмещения или причитающийся остаток, увеличьте ваших пособий. Это сократит ваши удержания (и увеличит получаемую вами зарплату).

- Заполните новую форму W-4 как можно скорее. Чем дольше вы ждете, тем меньше периодов выплаты вам понадобится, чтобы воспользоваться новой удерживаемой суммой.

Как оценить ваши налоговые обязательства в 2019 году — пример

Вы и ваш супруг заработали в общей сложности 80 000 долларов в 2018 году. У вас 15-летняя дочь. Вы запросили налоговую льготу на ребенка и используете стандартный вычет. Ваш федеральный налоговый счет за год составил около 4340 долларов, а ваш работодатель удержал 4500 долларов.Итак, вам вернули около 160 долларов США.

Пора засучить рукава и произвести несколько расчетов, чтобы оценить свои налоговые обязательства за 2019 год.

В этом году вы не ожидаете каких-либо серьезных изменений в жизни или работе, кроме повышения зарплаты на 2%. Вы узнали, как TCJA влияет на вашу налоговую декларацию — стандартный вычет увеличился, иждивенческие льготы исчезли, вычеты по государственным и местным налогам были ограничены, а налоговый кредит на детей увеличился вдвое. Что это значит для вас?

После выполнения описанных выше действий вы рассчитываете, что в 2019 году ваша задолженность составит около 4480 долларов.

Несмотря на отсутствие изменений в вашей личной жизни, есть несколько налоговых изменений, которые коснутся вас в 2019 году, как и в 2018 году. Эти изменения включают:

- Более низкие налоговые ставки — ваша предельная налоговая категория составляет 12%

- Утрата личных льгот (недоступно после 2017 г.)

- Более крупный стандартный вычет, который, как вы ожидаете, превысит ваши детализированные вычеты

- Увеличение налоговой скидки на детей, удвоение с 1000 долларов в 2017 году до 2000 долларов в 2018 и 2019 годах

Хорошие новости? Ваше удержание покрывает ваши налоговые обязательства.Плохие новости? Довольно скоро вашему ребенку исполнится 17 лет, и это изменение, которое вам нужно учитывать, удерживая налог. Когда ей исполнится 17 лет, вы можете иметь право на получение другого иждивенческого кредита вместо налогового кредита на ребенка. Стоимость другого иждивенческого кредита составляет всего 500 долларов, и вам нужно будет учесть разницу в 1500 долларов за счет увеличения удержания.

Когда использовать оценщик налоговых обязательств и проверять удержание

Было бы неплохо взглянуть на вашу налоговую ситуацию сейчас, чтобы вас не удивило налоговое время с меньшим возмещением или задолженностью.Следуйте приведенным выше инструкциям, чтобы узнать, как оценить ваши налоговые обязательства, запишитесь на прием к налоговому профи для помощи в планировании удержания налогов W-4. Вы можете просто поблагодарить себя в будущем.

федеральных налоговых кредитов в качестве возвращаемых или невозвратных кредитов

S пр.

M oney

A nd

R educe

T оси

Налоговая скидка снижает ваши фактические налоги; уменьшает налоговые платежи или увеличивает возврат налогов.Для сравнения, налоговые вычеты уменьшают ваш налогооблагаемый доход. Налоговые льготы помогут вам сохранить большие кусочки яблока; чем больше налоговых вычетов вы запрашиваете, тем больше ваших кровно заработанных денег вы получаете на хранение, уменьшаете причитающиеся налоги или увеличиваете размер возврата налогов. Есть возвращаемые и невозвратные налоговые льготы. Посмотрим, в чем разница.

Возмещаемые или невозмещаемые налоговые льготы

С помощью невозмещаемого налогового кредита вы частично или полностью уменьшите свои налоговые обязательства.Сумма скидки определяется вашим налоговым обязательством — в результате вашего скорректированного валового дохода или AGI и расчета применяемых налоговых категорий, а не на основе окончательного результата налоговой декларации — за вычетом ваших общих невозмещаемых налоговых кредитов.

Например, если ваше налоговое обязательство составляло 3000 долларов США по федеральным налогам и вы соответствуете критериям для получения невозмещаемого налогового кредита в размере 5000 долларов США, ваше налоговое обязательство будет равно нулю на момент расчета налогового кредита. Вы не получите дополнительных 2000 долларов (5000 долларов минус 3000 = 2000 долларов) или полной суммы налогового кредита — в данном случае 5000 долларов — если вы имеете право на общую невозмещаемую налоговую скидку.В очень маловероятной ситуации, когда ваши налоговые обязательства в момент применения невозмещаемых налоговых кредитов были равны нулю, вы вообще не выиграете от налоговых кредитов.

Еще один важный момент: когда применяются налоговые льготы, налогоплательщик не может показать возврат налога в процессе расчета налога — потенциальный возврат налога будет показан позже. Даже если ваши налоговые обязательства были уменьшены до нуля из-за невозвращаемых налоговых кредитов, вы все равно можете получить возврат налога после заполнения налоговой декларации; например, если возвращаемых налоговых вычетов все еще применяются плюс налоговые удержания с зарплаты, указанные в вашей W-2 или другой налоговой оценке формы 1099.

Вкратце: Подавляющее большинство налогоплательщиков сокращают свои налоговые обязательства с помощью невозмещаемых налоговых кредитов. Даже если налоговые обязательства были уменьшены до нуля, налогоплательщик все равно мог получить возмещение налога по окончательной налоговой декларации IRS в размере 1040. Таким образом, даже если налогоплательщик ожидает возврата налога по налоговой форме 1040, не следует делать вывод о том, что невозврат не применяется или не приносит пользу налогоплательщику в этой ситуации. Мы понимаем, что все это звучит очень запутанно, мягко говоря, поэтому мы предлагаем вам начать и подготовить налоговую декларацию на eFile.ru и позвольте налоговому приложению eFile.com сделать эти оценки и расчеты за вас, чтобы вы могли быть уверены, что сохраните больше своих с трудом заработанных денег. После того как вы ознакомитесь с результатами налоговой декларации, вы можете подать налоговую декларацию в электронном виде через eFile.com.

См. Ниже подробные сведения и примеры невозвратных и возмещаемых кредитов.

Невозвращаемые налоговые льготы включают:

Кредит для других иждивенцевИждивенцы, которые не имеют права на получение налогового кредита на ребенка, могут по-прежнему иметь право на получение кредита для других иждивенцев и зарабатывать до 500 долларов на каждого соответствующего критериям человека.

Налоговый кредит на пожизненное обучениеЕсли вы не имеете права на получение American Opportunity Credit, вы все равно можете претендовать на Lifetime Learning Credit.

The Saver’s Credit может позволить вам снизить подоходный налог при внесении взносов в пенсионный план.

Зачет иностранного налогаПеренос / перенос

Этот кредит используется для уменьшения бремени двойного налогообложения для граждан, получающих доход за пределами США. Дополнительная сумма кредита может быть перенесена в вашу следующую налоговую декларацию.

Налоговый кредит за усыновлениеПеренос / перенос

Предназначен для помощи родителям в покрытии расходов, связанных с усыновлением ребенка в возрасте до 18 лет. Дополнительная сумма кредита может быть перенесена в вашу следующую налоговую декларацию.

Налоговый кредит за энергоэффективность жилых домовПеренос / перенос

Если вы внесли в свой дом улучшения в области энергосбережения, установив экологически чистый источник энергии, вы можете воспользоваться кредитом на жилищную энергоэффективную недвижимость.Дополнительная сумма кредита может быть перенесена в вашу следующую налоговую декларацию.

Квалифицированный кредит на автомобиль с электроприводом может составлять до 7 500 долларов США в виде невозвращаемого кредита.

Альтернативный кредит на автотранспортные средстваАльтернативный налоговый кредит на автотранспортные средства предназначен для ввода в эксплуатацию квалифицированного транспортного средства на топливных элементах и может быть востребован только первоначальным покупателем транспортного средства до 2017 года.

Кредит держателям налоговых кредитных облигаций

Этот кредит распространяется на держателей квалифицированных облигаций налогового кредита, включая облигации академии новой квалифицированной зоны, облигации экологически чистых возобновляемых источников энергии, квалифицированные облигации энергосбережения и квалифицированные облигации для строительства школ.

Общий бизнес-кредит

Это набор различных кредитов, которые могут быть востребованы для продвижения деловой активности, такой как исследования, инвестиции и предоставление услуг по уходу за детьми.

щелкните изображение, чтобы увеличить

Перенос кредита

Перенос кредита, также называемый переносом, позволяет применить оставшуюся сумму налогового кредита за предыдущий год к налоговой декларации за текущий год.Программное обеспечение eFile.com позволит вам ввести переходящую сумму из предыдущего налогового года. Мы показываем пример этого на скриншоте здесь для налогового кредита на усыновление.

Возвратный налоговый кредит

Возмещаемый налоговый кредит — это оплата вам доллар за доллар. Если вы имеете право на возвращаемый налоговый кредит, вы получите сумму, на которую имеете право, независимо от долларовой суммы налогов, которую вы могли бы заплатить, или размера вашего налогового возврата. Допустим, вы задолжали 3 000 долларов по федеральным налогам и имеете право на налоговый кредит в размере 5 000 долларов.Налоговое управление США снизит размер вашей задолженности по налогам до нуля и выплатит вам оставшиеся 2000 долларов (5000 долларов минус 3000 = 2000 долларов). Или ваш возврат налога составляет 2000 долларов, и вы имеете право на налоговый кредит на 3000 долларов, ваш возврат фактически увеличится до 5000 долларов. Другими словами, возвращаемый налоговый кредит будет выплачивать вам полную сумму, на которую вы имеете право, независимо от суммы налогов, которые вы должны, или размера вашего налогового возврата.

Наиболее известные возвращаемые налоговые льготы:

Помогает с многими расходами по воспитанию ребенка.Этот кредит подлежит частичному возврату . Используйте KIDucator, чтобы узнать, имеете ли вы право на получение налоговой скидки. Дополнительная налоговая скидка на ребенка — это возвращаемая часть налоговой скидки на ребенка. Продвинутый детский налоговый кредитУзнайте больше о налоговой скидке на детей в 2021 налоговом году. Дает возможность предоплаты в течение 2021 года.

Максимальная сумма налогового кредита на ребенка составляет 2 000 долларов США на ребенка, отвечающего требованиям. На каждого ребенка, отвечающего критериям, может быть возвращено до 1400 долларов США в качестве дополнительной налоговой скидки на ребенка.Дополнительный детский налоговый кредит (ACTC) — это возвращаемый кредит, который вы можете получить, если ваш детский налоговый кредит превышает общую сумму подоходного налога, которую вы должны, при условии, что ваш заработанный доход составляет не менее 2500 долларов США. При возврате в 2020 году ACTC стоит до 1400 долларов.

Налоговая скидка American Opportunity (налоговая скидка на образование) — это частично возвращаемый налоговый кредит . Этот налоговый кредит позволяет использовать до 40 процентов кредита в качестве налогового платежа, если вы имеете право претендовать на этот кредит для покрытия расходов на образование.Когда вы подготавливаете и подаете налоговую декларацию в электронном виде, налоговое приложение eFile.com будет отдельно рассчитывать возвращаемую и невозмещаемую часть в форме 8863 для вас: eFileIT

После получения сумм соответствующих кредитов с помощью вышеуказанных калькуляторов см. Этот бесплатный и простой TAXstimator. В части Credits введите суммы, и это поможет точно рассчитать ваш возврат за 2021 год или причитающиеся налоги.

Запустить TAXstimator

Налоговые льготы против налоговых вычетов

Налоговые вычеты сверх установленной нормы уменьшают ваш налогооблагаемый доход.В результате в вашей налоговой декларации по форме 1040 будет указан скорректированный валовой доход или AGI. В дополнение к вычетам сверх черты существуют стандартизированные или постатейные вычеты. Стандартизированный вычет — это сумма, которую вы имеете право вычесть из своего AGI в зависимости от статуса регистрации. С детализированным вычетом вы перечисляете каждый предмет, на который вы претендуете, как вычет. Вы можете требовать только стандартизированный или детализированный вычет в своей налоговой декларации. Какой вычет вам больше всего подходит? Налоговое приложение eFile.com рассчитает это за вас, укажет и применит тот метод вычета, который является для вас выгодным.

Таким образом, налоговые вычеты не являются прямыми выплатами вам, в отличие от налоговых вычетов. Например, если ваш общий годовой доход составлял 50 000 долларов и вы имеете право на налоговые вычеты в размере 10 000 долларов, ваш налогооблагаемый доход уменьшится до 40 000 долларов. Уменьшая свой налогооблагаемый доход, вы будете облагаться налогом в зависимости от вашего статуса регистрации и налоговой категории. Чтобы претендовать на большинство налоговых льгот (за исключением некоторых пенсионных взносов) за текущий налоговый год, выплаты или расходы должны быть произведены в течение налогового года или не позднее декабря 31 .

Внимание: Продленные или просроченные налоговые льготы, налоговые льготы и налоговые вычеты.

Подсказка по налогам: Когда вы готовите налоговую декларацию на efile.com, налоговое приложение автоматически сгенерирует правильные формы, чтобы вы могли сообщить о налоговом вычете или вычете на основе предоставленной вами информации. Налоговое приложение eFile.com предложит вам, следует ли вам детализировать вычеты или использовать стандартизированный метод удержания в своей налоговой декларации. Мы хотим, чтобы вы сохранили больше своих кровно заработанных денег.

Читайте подробности по каждому кредиту. Обратитесь к таблице выше, чтобы узнать, подлежит ли он возврату.

Семья, налоговые льготы для родителей

Детский налоговый кредит

Налоговая скидка на ребенка составляет до 2000 долларов США на каждого ребенка, отвечающего требованиям. Этот налоговый кредит предназначен для оказания помощи родителям, имеющим соответствующих требованиям детей. См. Также: Дополнительная налоговая скидка на ребенка. Налоговый кредит на ребенка отличается от кредита на уход за ребенком и иждивенцем.

Воспользуйтесь БЕСПЛАТНЫМ электронным файлом.com «KIDucator» инструмент для определения налогового кредита на ребенка, чтобы определить, имеете ли вы право на получение налогового кредита на ребенка.

Налоговый кредит по уходу за детьми и иждивенцами

В некоторых случаях вы можете потребовать вычет семейных расходов, если вы находитесь в процессе поиска работы. В зависимости от конкретных обстоятельств вы можете уменьшить свой налог, потребовав налогового вычета по уходу за детьми и иждивенцами в своей федеральной налоговой декларации на любые расходы, связанные с выплатами кому-либо по уходу за ребенком в возрасте до 13 лет, правомочным супругом, или иждивенец.

Налоговый кредит за усыновление

Налоговая скидка на усыновление предназначена для помощи родителям в покрытии расходов, связанных с усыновлением квалифицированного ребенка. Правомочным ребенком является любой ребенок до 18 лет или ребенок с особыми потребностями, который не может заботиться о себе. Максимально доступная сумма налогового кредита на усыновление в 2020 налоговом году составляет 14 300 долларов США на ребенка, отвечающего требованиям.

Прочие налоговые льготы для родителей с детьми или иждивенцами

Дополнительная информация о детских налоговых льготах.

Дополнительные налоговые льготы для родителей с иждивенцами и детьми.

Кредит для пожилых людей и инвалидов

Вы можете претендовать на получение кредита для пожилых людей или инвалидов, если вам 65 лет или больше, или если вы вышли на пенсию по причине полной или постоянной нетрудоспособности и имеете налогооблагаемый доход по инвалидности. Однако для получения кредита ваш доход не должен превышать определенных лимитов.

Сотрудник, налоговые льготы на рабочих

Налоговый кредит на заработанный доход

Налоговый кредит на заработанный доход (EITC) — это кредит для налогоплательщиков с низким или умеренным доходом.EITC может снизить ваши налоги и может привести к их возврату. Это означает, что больше работающих семей и отдельных лиц могут хранить большую часть заработанных денег.

Подсказка по налогам: Воспользуйтесь нашим БЕСПЛАТНЫМ инструментом «EICucator» для получения налогового кредита на заработанный подоходный налог, чтобы узнать, имеете ли вы право на получение кредита в своей налоговой декларации.

Иностранный налоговый кредит

Иностранная налоговая льгота была введена для уменьшения двойного налогового бремени для граждан, получающих доход за пределами Соединенных Штатов — один раз в Соединенных Штатах, а затем в другой стране, из которой получен доход.См. Дополнительную информацию о доходах и налогах, полученных за рубежом.

Медицинские налоговые льготы

Налоговый кредит на премию

Индивидуальные налогоплательщики и их семьи могут претендовать на возмещаемый налоговый кредит на премию, если у них низкий или средний доход и они приобрели медицинскую страховку на Рынке медицинского страхования на сайте HealthCare.gov. Они могут получить кредит заранее своей страховой компании, чтобы уменьшить ежемесячные платежи страховых взносов. или претендуют на весь кредит в своей налоговой декларации.

Налоговые льготы на образование

Налоговые льготы для студентов

Есть два основных налоговых кредита на образование, доступных как для новых, так и для продолжающих обучение студентов: American Opportunity Credit и Lifetime Learning Credit. Каждый кредит дает студентам особые преимущества, но оба кредита не могут быть востребованы одним и тем же студентом в одном и том же году.

Подсказка по налогам: См. Наш полный список многих тем, связанных с налогами на студентов.

Пенсионные налоговые льготы

Накопительный кредит (Пенсионный накопительный кредит)

The Saver’s Credit, ранее известный как Пенсионный накопительный кредит, помогает семьям со средним доходом откладывать на пенсию (особенно если они вносят вклад в пенсионный план).

На 2020 налоговый год программа Saver’s Credit позволяет налогоплательщикам снизить размер подоходного налога доллар к доллару на сумму до 1000 долларов (2000 долларов при совместной подаче документов, состоящих в браке). Точная сумма кредита зависит от их дохода, статуса регистрации и общей суммы их квалифицированных взносов.

Прочие налоговые льготы, прочие налоговые льготы

Налоговые льготы для американских граждан, проживающих и работающих за границей

гражданам США и иностранцам-резидентам США, работающим или проживающим в другой стране в течение года, разрешены те же налоговые льготы, что и U.С. граждане и жители США, проживающие в США. Ознакомьтесь с нашим подробным обзором налоговых льгот для американцев, живущих или работающих за границей.

Информация о налоговых льготах и сбережениях

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

Как мне рассчитать свой налог?

Как мне рассчитать свой налог?Вы можете рассчитать свой налог, выполнив следующие четыре этапа:

1.Определите, подлежит ли ваш доход налогообложению или нет.

Некоторые доходы подлежат налогообложению, а некоторые не облагаются налогом. Вы начинаете с суммирования всех сумм дохода, с которых взимается подоходный налог за налоговый год.

Затем вы можете вычесть из этого числа определенные вычеты, например, торговые убытки.

2. Определите размер льгот, которые вы можете вычесть из своего налогооблагаемого дохода.

Существует несколько различных налоговых льгот, на которые вы можете иметь право. Однако на данном этапе расчета налога важны только два: личное пособие и пособие для слепых.

Каждый мужчина, женщина и ребенок, проживающий в Великобритании, имеет личное пособие. Для большинства людей личное пособие за налоговый год, начинающийся 6 апреля 2021 года и заканчивающийся 5 апреля 2022 года, составляет 12570 фунтов стерлингов.

Несмотря на название, вам не обязательно полностью терять зрение, чтобы получить пособие для слепых. Так что, если у вас очень плохое зрение, проверьте, имеете ли вы на это право.

Дополнительную информацию об этих льготах можно найти в разделе «На какие налоговые льготы я имею право?». Однако обратите внимание, что некоторые так называемые «надбавки» на самом деле представляют собой нулевые ставки налога, которые применяются на шаге 3 ниже, а некоторые даются в качестве налогового кредита или снижения налога на шаге 4 ниже.

3. Определите, по какой ставке облагается ваш доход.

Если вы соответствуете требованиям, часть вашего сберегательного дохода может облагаться налогом по ставке 0%, то есть с него не будет взиматься налог.

Далее идет базовый диапазон ставок, при котором большинство видов доходов облагается налогом по ставке 20%.

Большинство людей не платят налог выше базовой ставки.

Но для некоторых людей с более высоким уровнем дохода также могут применяться налоговые ставки 40% и 45%.

Кроме того, вы имеете право на пособие по личным сбережениям (1000 фунтов стерлингов для налогоплательщиков с базовой ставкой на 2021/22 год) и пособие на дивиденды (2000 фунтов стерлингов для всех налогоплательщиков на 2021/22 год).Это не налоговые льготы как таковые; они представляют собой диапазон ставок налога на сбережения и дивидендов с нулевой ставкой соответственно. Мы объясняем больше о том, как они работают, на нашей странице о доходах от сбережений.

См. Какие налоговые ставки применяются ко мне? Больше подробностей.

Если вы проживаете в Шотландии и являетесь шотландским налогоплательщиком, существуют шотландские ставки и диапазоны подоходного налога, установленные парламентом Шотландии, которые применяются к вашему не-сберегательному и недивидендному доходу. Ставки и диапазоны Великобритании применяются к вашим сбережениям и доходу в виде дивидендов.

Точно так же, если вы живете в Уэльсе и являетесь валлийским налогоплательщиком, то валлийские ставки подоходного налога, установленные Ассамблеей Уэльса, применяются к вашему не-сберегательному и недивидендному доходу. Ставки в Великобритании применяются к вашим сбережениям и дивидендам.

4. Наконец, подумайте, можете ли вы вычесть что-либо из своего налогового счета и , если вам нужно добавить какие-либо сборы по подоходному налогу

Например, если вы и ваш супруг (а) или гражданский партнер претендуете на брачное пособие (переводимая налоговая льгота), и ваш супруг (а) или гражданский партнер отказался от части своего личного пособия, тогда вы будете иметь право на снижение налога.

Вы также можете иметь возможность вычесть иностранные налоги, уплаченные с дохода, который также подлежит налогообложению в Великобритании, как часть требования о зачете иностранного налогового кредита. Посмотрите, что, если я должен платить налог в двух странах с одного и того же дохода? для дополнительной информации.

Но будьте осторожны: некоторые вычеты не могут привести к возмещению, например, условный налог, уплачиваемый с прибыли по полисам страхования жизни Великобритании или инвестиционным облигациям.

Затем вам необходимо определить, подлежат ли вы уплате каких-либо налоговых сборов, таких как налог на пожертвования в виде подарочной помощи, плата за пособие на ребенка с высоким доходом или налог на определенные единовременные выплаты государственной пенсии.

Ваш подоходный налог обязательство за год — это общая сумма налога, который вы должны за этот год после всех имеющихся вычетов, плюс любые сборы по подоходному налогу.

Затем вы сравниваете это с суммой налога в Великобритании, который вы уже заплатили (например, налог, который вы заплатили через PAYE) — если ваше налоговое обязательство превышает суммы уже уплаченных, разница называется вашим балансирующим платежом за год.

Если уже уплаченные суммы превышают ваши налоговые обязательства, вам будет причитаться возмещение.

Пример расчетаДля большинства физических лиц, занимающихся простыми налоговыми делами, порядок расчета налога описан ниже. Налоговый год длится с 6 апреля одного года по 5 апреля следующего года. Отрицательные или отрицательные числа показаны в скобках.

Расчеты для налогоплательщиков Шотландии и Уэльса также производятся в том же базовом формате.

Итак, если вы живете в Англии, Уэльсе или Северной Ирландии, у вас есть работа, зарабатывающая 350 фунтов стерлингов в неделю, и вы одиноки, ваш расчет налога на 2021/22 год, вероятно, будет таким, используя таблицу выше:

Общий налогооблагаемый доход — заработная плата: 350 фунтов стерлингов в неделю x 52 недели | 18 200 фунтов стерлингов |

Снимите личное пособие | £ (12 570) |

У вас остается сумма вашего налогооблагаемого дохода, с которой вы фактически должны платить налог: | 5 630 фунтов стерлингов |

Рассчитайте налоговые обязательства: | £ 1 126 |