Декларация 3-НДФЛ за 2018 год: правила и смысл заполнения

В этой статье мы обсудим, в каких случаях можно подать на рассмотрение 3-НДФЛ в 2018 году в налоговый орган и получить вычет, а также как правильно заполнить бланк декларации. Помимо этого, ниже указан ряд ссылок, осуществив переход по которым, налогоплательщики смогут бесплатно скачать пустой и оформленный бланки, а также программу для его заполнения.

- Ссылка на пустую форму 3-НДФЛ за 2017 год.

- Ссылка на образец декларации за 2017 год.

- Ссылка на заполнение бланка 3-НДФЛ в программе.

Декларация 3-НДФЛ за 2018 год

Налоговым законодательством России предусмотрена такая возможность, как уменьшение размера налогооблагаемой базы для физических лиц, совершивших определенный вид расходов. Для того чтобы получить компенсацию подобного рода, необходимо оформить бланк 3-НДФЛ, который был утвержден и последний раз отредактирован Федеральной налоговой службой 25. 10. 2017, а также дополнительно прикрепить к нему еще несколько документов.

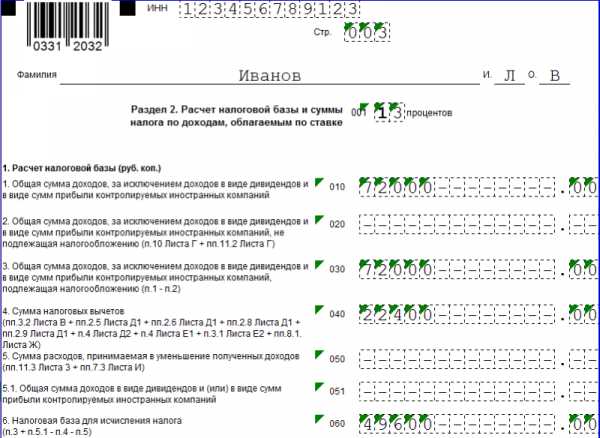

Следует отметить, что для получения любого из типов налоговых вычетов налогоплательщику не потребуется пользоваться всеми страницами формы 3-НДФЛ. Как правило, заполняются несколько обязательных листов (титульный, первый раздел, второй раздел и лист А) и одна страница, посвященная возмещению налога за определенный тип растраты (листы бланка 3-НДФЛ, которые начинаются с обозначения Д1).

Когда целесообразно подавать на проверку

В некоторых ситуациях физические лица не отправляют на рассмотрение налоговую декларацию и упускают возможность возместить налог, а в некоторых, наоборот, делают это зря. В связи с этим ниже приведен список, вмещающий в себя ряд ситуаций, в которых возможно начисление вычета:

- При покупке недвижимости. Налогоплательщики, которые приобрели дом, земельный участок, квартиру либо комнату в ней, могут получить налоговую скидку за покупку подобного рода. Со сведениями, касающимися данной процедуры, связан лист Д1 формы 3-НДФЛ.

- При продаже имущественных объектов. Физические лица, которые продали недвижимость, также могут претендовать на возмещение подоходного налога. Для этого помимо основных страниц декларации им потребуется заполнить лист Д2.

- За обеспечение детей. Для всех родителей, воспитывающих и обеспечивающих хотя бы одного ребенка, предусмотрена налоговая компенсация в виде денежной надбавки к заработной плате, которую можно получить, вписав данные в первый пункт страницы Е1. Помимо этого, данный пункт также предназначен для физических лиц льготной категории (например, инвалидов или участников боевых действий), которые хотят воспользоваться стандартным налоговым вычетом.

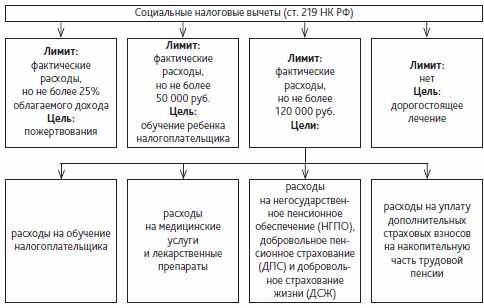

- За социальные расходы. Все расходы, осуществленные налогоплательщиками и относящиеся к группе социальных (пожертвования, траты на медицинские процедуры и лекарства, выплаты за образование, страхование и некоторые пенсионные взносы), также могут быть частично компенсированы физическому лицу из государственного бюджета. Соответствующую информацию нужно вносить во вторую, третью и четвертую части страницы Е1.

- За НДФЛ, переплаченный от инвестиций и профессиональной прибыли. Существует целый ряд доходов, за которые предоставляется профессиональный вычет. Речь идет о материальных средствах, полученных в результате осуществления частной практики, а также создания различных объектов авторского права. Чтобы в подобной ситуации возместить налог, необходимо оформить лист Е2 (он также предназначен для инвестиционных вычетов).

- За доходы от ПФИ и от сделок с ценными бумагами. Такая аббревиатура, как ПФИ, расшифровывается следующим образом: “П” – производный, “Ф”- финансовый, “И” – инструмент, — и означает некий договор, регулирующий и фиксирующий права по управлению базовым активом. На прибыль, полученную от подобного договора, также начисляют вычет. Для указания данных о доходе от ПФИ в форму 3-НДФЛ включен лист З, также посвященный прибыли, источником которой послужили ценные бумаги.

- За прибыль, связанную с инвестиционными товариществами. Те физические лица, материальные средства и идеи которых были направленны на реализацию какого-либо масштабного проекта, принесшего им в результате доход, могут вернуть часть снятого с него НДФЛ после заполнения листа З налоговой декларации.

Внимание! В некоторых ситуациях физическим лицам для оформления профессиональной налоговой компенсации может понадобиться внести сведения не в лист Е2, а в лист Ж. Заполнять данную страницу необходимо, если налогоплательщик руководствуется второй или третьей частью 221 статьи либо частью 2.2. статьи 220 Налогового кодекса.

Дополнительные цели заполнения документа

Налоговую декларацию оформляют не только с целью возмещения НДФЛ. Иногда физические лица имеют определенные задолженности перед государством по причине того, что вовремя не отдавали обязательные налоговые взносы со своего заработка, а также дополнительных источников дохода. Поэтому для того чтобы погасить долг и быть чистыми перед законом, им необходимо выплатить определенную сумму и зафиксировать данный факт в форме 3-НДФЛ.

А в некоторых ситуациях у налоговых агентов могут иметься вопросы к физическим лицам, касающиеся размеров и операций, проведенных с их доходами. Для того чтобы налогоплательщик мог в письменной форме отчитаться о своей прибыли, тоже используется бланк декларации.

Как оформить документ

К процедуре по заполнению бланка 3-НДФЛ за 2018 год выдвинут целый ряд требований, основные из которых заключаются в следующем:

- Указанная информация. За все сведения, присутствующие в документе, физическое лицо несет ответственность. О данном факте свидетельствует его подпись, проставленная на каждой странице формы. В связи с этим все написанные сведения должны быть достоверными и взятыми из соответствующей документации.

- Правила написания данных. Каждое числовое значение, независимо от того, дата это, денежная сумма или код, должно быть помещено именно в то поле, которое требует его указания. В одной ячейке проставляется одна цифра, а для разделения числовой комбинации (например, при написании даты, чтобы было понятно, где день, месяц и год) ставится точка. Весь текст пишется печатным шрифтом, цвет чернил при этом должен быть синим или черным, а все буквы — заглавными.

- Общие моменты. Так как форма 3-НДФЛ состоит далеко не из одной страницы, то следует скрепить все ее листы. Данное действие нужно выполнять таким образом, чтобы скрепка была расположена в том месте, где нет никакой информации и не стоят штриховые коды. Помимо этого, каждый лист налоговой декларации с обратной стороны должен быть чистым (писать на ней какие-либо сведения или размещать еще какую-то страницу бланка запрещается).

- Процесс внесения денежных сумм. Во многих ячейках 3-НДФЛ за 2018 год требуется проставлять денежные суммы. В первую очередь, налогоплательщик должен понимать, что самостоятельно их вычислять не нужно. Все суммы должны быть взяты из платежных или других документов. Валюта, которая допускается в декларации, — только рубли. Если физическому лицу нужно указать копейки, то они вносятся в те ячейки поля, которые расположены после точки.

- Что делать, если не хватает места для данных. Например, лист налоговой декларации А, необходимый для написания информации об источниках прибыли, состоит из трех частей. То есть автоматически подразумевается, что у налогоплательщика имеется не более трех источников прибыли. Однако если это не так, то к данному листу нужно сделать продолжение на следующей странице, в котором будет отображена вся не вместившаяся информация.

- Что делать если место остается. Довольно часто в полях, предназначенных для написания сумм, после внесения цифр несколько ячеек остаются пустыми. Согласно действующим правилам в каждой пустой клетке должен стоять прочерк.

При возникновении дополнительных вопросов (например, как правильно перевести иностранную валюту в рубли или как подобрать нужный код) рекомендуем не торопиться с оформлением налоговой декларации, а обратиться за помощью к налоговому инспектору.

grazhdaninu.com

Зачем нужна и где брать справку 3 ндфл

Как вытекает из названия, декларация формы 3-НДФЛ — официальный документ, с помощью которого физические лица декларируют собственные налоги на доходы в том случае, если по некоторым причинам налог не был вычтен и уплачен организацией-работодателем.

Декларация является документом строгой отчетности и предоставляется ежегодно в соответствующую налоговую службу.

К основаниям для самостоятельного расчета налоговой базы и последующей подачи формы в налоговую службу относятся продажа имущества (менее трех лет зарегистрирована собственность) или автомобиля, получение дивидендов, получение доходов из-за рубежа, выигрыш в лотерею и другие случаи.

Также вышеуказанная форма заполняется, если физическое лицо имеет право на получение различных социальных налоговых вычетов. К таким относятся: расходы на обучение/лечение/приобретение недвижимого имущества, убытки при операциях с ценными бумагами, перерасчет налоговой базы с 30% на 13%. Подавать декларацию 3-НДФЛ необходимо в новом году за прошедший. Декларацию по форме 3-НДФЛ подают налоговые резиденты Российской Федерации, гражданство налогоплательщика значения не имеет.

Стоит, во-первых, понимать, что 3-НДФЛ — не справка, а именно декларация. Такую форму декларации можно получить только одним способом — заполнить ее самому. Это документ, который подписывает сам налогоплательщик, поэтому за внесенную форму информацию физическое лицо гарантирует ее достоверность и полностью несет за нее ответственность. Для этого необходимо скачать бесплатную специальную программу с сайта Федеральной налоговой службы за прошедшие года и установить себе на компьютер.

Заполняется декларация 3-НДФЛ на основе 2-НДФЛ либо других документов, где отражаются полученные доходы. В случае возникновения затруднений при заполнении, можно обратиться в контакт-центр налоговой службы и бесплатно получить квалифицированную консультацию по указанной проблеме.

Подавать соответствующий документ необходимо по месту прописки, а для иностранных граждан (налоговых резидентов РФ) в определенный налоговый орган (по состоянию на апрель 2014 — налоговая инспекция №47 по городу Москве). Иностранным гражданам, работающим официально в Российской Федерации, необходимо при подаче документов также предоставить копию регистрации.

www.kakprosto.ru

Что такое 3-НДФЛ простыми словами и когда она необходима: подробности

Данная аббревиатура достаточно часто упоминается, люди произносят ее, но не понятно, о чем вообще идет речь? Что это такое, а также зачем оно необходимо? В действительности все довольно просто, ведь речь идет о специальном документе, который заполняется гражданами РФ в конце каждого календарного года, но только в случаях, когда они получили какой-либо доход в период этого самого года. В этой статье рассказывается о том, что такое 3-НДФЛ простыми словами, для обычных людей.

Доход у простых рабочих

Каждый работник предприятия, как частного, так и государственного уплачивает подоходный налог, который определен государством и составляет 13 процентов от суммы дохода. Все расчеты в данном случае берет на себя бухгалтерия и автоматически забирает из заработанной суммы процент. Итак, если:

Доходы населения

- Вы являетесь работником обычной компании и не получаете никаких дополнительных доходов, кроме основной зарплаты, в таком случае беспокоиться смысла нет, потому как про налоговую декларацию в таком случае можно забыть.

- Вы получаете дополнительные доходы в течение года, тогда такую декларацию придется заполнить.

Еще бывают случаи с непостоянным дополнительным доходом, когда человек работает в организации, но при этом:

- Продает какую-то недвижимость или имущество, которое находится в его собственности, это может быть машина, квартира, дом, участок или любой другой вид собственности

- Выигрывает в лотерее, получает какие-либо ценные подарки и так далее, и при этом не выплачивает подоходный налог

- Реализует какие-либо ценные бумаги

- Сдает имущество в аренду

- Открывает собственное ИП, является нотариусом или адвокатом

Компенсации налогов, накладываемых на доход

Закон предусматривает не только возможность удержания налогов с граждан, но и возможность возвращения частично или даже полностью. Подоходный налог возможно возвратить как за один год, так и за несколько прошедших лет.

Компенсация расходов

Налоговая декларация 3-НДФЛ имеет огромные возможности по возврату различных налоговых оплат, в самых различных случаях. Вот список некоторых операций, за которые частично или полностью можно вернуть сумму налоговой выплаты:

- Покупка имущества (недвижимости)

- Платное обучение, также если оплата происходит за другого человека, родственника и так далее

- Оплата добровольных пенсионных взносов, отчисления на благотворительность

- Лечение за деньги

Этот список с каждым годом расширяется, поэтому не стоит упускать хороший шанс вернуть себе часть выплаченных денег назад. Но для начала нужно научится заполнять налоговую декларацию 3-НДФЛ.

Заполнение 3-НДФЛ

Для того чтобы понять, как оформить 3-НДФЛ, нужно сначала разобраться с тем, что из себя вообще представляет этот документ и что означает его странное название. НДФЛ расшифровывается как налог на доходы физических лиц, а 3 означает номер декларации, а точнее ее форма, потому как помимо этой справки существуют еще первая, вторая и четвертая форма.

Заполнить данный документ можно разными способами:

- От руки, при помощи ручки, при этом сам бланк должен быть напечатан

- При помощи готового бланка, который заполняется в Excel

- Заказ заполнения на каком-нибудь сайте или у юриста

- В каком-либо онлайн сервисе

- При помощи программы «Декларация» от Федеральной Налоговой Службы

Обычно редко кто с первого раза правильно заполняет налоговую декларацию самостоятельно, поэтому самым лучшим методом будет заполнить декларацию от руки, но при помощи карандаша, а после обвести вместе с инспектором и исправить вероятные ошибки. Но все же в таком случае расчеты приходится выполнять самостоятельно.

Лучшим способом в том случае, если есть возможность использовать программу, указанную в последнем способе, воспользоваться ей, потому как там листы декларации генерируются автоматически и не придется выполнять лишних расчетов.

Сроки заполнения 3-НДФЛ и оплаты

Если налоговая декларация заполняется с целью дальнейшей уплаты налогов, необходимо подать ее до 30 апреля. Если же с целью вернуть подоходный налог, то подать ее можно в любое время, главное, чтобы с момента оплаты прошло не более чем три года.

Все налоги необходимо погасить до 15 июля в тех случаях, когда налоговая декларация подается в этом же самом году. То есть в апреле ее нужно подать и до июля заплатить все налоги.

Правила подачи 3-НДФЛ

Отнести налоговую декларацию можно по месту жительства в налоговую инспекцию. Сделать это можно не только лично, но и поручив своим родственникам или знакомым, чтобы так сделать нужно оформить доверенность на это право и заверить ее в нотариальной конторе. Когда налоговую декларацию подают родители, доверенность не нужна, нужен лишь документ, который подтвердит родственную связь.

Также есть и вариант с отправкой данного документа по почте, по адресу местной налоговой инспекции (по месту прописки), главное ее просто вовремя отправить, и чтобы на конверте стояла дата до 30 апреля.

Один из самых действенных вариантов – отправка налоговой декларации при помощи личного кабинета в госуслугах, если есть интернет.

Исходя из этой статьи, можно разобраться с тем, что такое 3-НДФЛ и для чего она нужна. Главное, вовремя платить налоги и в случаях, когда появляются дополнительные доходы, не забывать о подаче этой самой налоговой декларации.

pravodeneg.net

Для чего нужна справка 3-НДФЛ?

С помощью данной декларации можно отчитаться по налогу на доход физ.лиц в России. Заполнять ее должны налоговые резиденты, которые получили какой-то доход — от предпринимательской деятельности, от продажи имущества (квартиры, машины).

Также с помощью декларации 3-НДФЛ можно получить вычеты. Допустим, Вы потратили много денег на обучение или лечение, Вы можете вернуть часть из них! Почему-то многие люди не отчитываются о своих доходах и не получают вычеты. А ведь если вычеты неплохие, то можно окупить не только стоимость декларации, но и новое платье, например. 🙂 Поэтому могу сказать, что декларация 3-НДФЛ — важная декларация.

Форма 3-НДФЛ — это налоговая декларация. т.е. письменное уведомление о своем доходе, необходимое для исчисления налога.

Эта форма декларации связана с налогом на доходы физических лиц (НДФЛ), который в нашей стране ошибочно называют подоходным (правильно его называть именно quot;налог на доходы физических лицquot; — quot;подоходный налогquot; не существует с конца 90-х годов). Ее представляют индивидуальные предприниматели, применяющие общую систему налогообложения, частные адвокаты и нотариусы, а также физические лица, получившие отдельные виды доходов (от реализации недвижимости, транспортных средств, акций и паев, сдачи имущества в наем (аренду), выигрыши и призы в неденежной форме и тому подобное).

3-НДФЛ необходима для того, для чего предназначены все налоговые декларации:

- сообщить государственному органу (в данном случае, налоговой инспекции) о произведенной сделке и полученном доходе и оценке (денежном выражении) этого дохода;

- заявить о наличии права на предоставленные законом льготы и вычеты;

- исчислить (рассчитать) сумму налога, подлежащую уплате в бюджет или к возврату из бюджета.

С помощью этой декларации государство контролирует правильность исчисления и полноту перечисления в бюджет одного из самых значимых налогов — налога на доходы физических лиц.

Если вы индивидуальный предприниматель, если вы за текущий год что — то продали ( квартиру, автомобиль, гараж, какую — нибудь недвижимость и т.д. ), то вы должны заполнить 3НДФЛ и заплатить налог.

3НДФЛ — это декларация о доходах физических лиц.

Справка формы 3-НДФЛ нужна для того,чтобы отчитаться по своим доходам за прошедший год перед государством. При помощи этой формы вы сообщаете налоговой службе о том,какие сделки вами были проведены и что именно вы продали, за какую сумму и какой при этом был получен денежный доход.

При помощи этой формы вы сможете в будущем получить вычеты, которые вам возместят от государства.

Также при ее помощи может рассчитываться сумма налога,который вам нужно оплатить в казну.

При помощи этой формы отчитываются и индивидуальные предприниматели перед государственной службой по налогам.Именно в ней отражены все расходы и все доходы, которые были в прошедшем году у человека.

Справка эта весьма важная

3-НДФЛ это документ, который Вы должны передать в налоговую, если запросят.

В этой справке указывают все Ваши доходы и расходы, в течение одного года.

Даете справку, платите налог и спите спокойно

Вот что представляет из себя 3-НДФЛ — подробно здесь

Форма 3-НДФЛ — это декларация, а вот 2-НДФЛ — это уже справка.

Если 2-НДФЛ содержит информацию о доходах физического лица, то 3-НДФЛ больше направлена исчисление и уплату налогов с этих доходов. Как правило, 3-НДФЛ представляется в налоговую инспекцию.

3- НДФЛ это письменная документальная фиксация вашего личностного дохода которая требуется для официального исчисления вашего подоходного налога, который является маленькой частичкой в формировании общего Государственного бюджета.

Допустим, вы купили автомобиль в 2012 году, если вы решите его продать уже в следующем году, то налоговый кодекс требует уплаты налога НДФЛ с вашего дохода. Подробней можете почитать здесь.

Справка 3 НДФЛ — это документ, необходимый для отчетности в налоговой службе. Каждым физическим лицом строго ежегодно, в обязательном порядке подается такая справка в налоговую службу и является отчетом на собственные доходы.

Основные случаи, моменты подачи справки формы 3-НДФЛ в налоговую службу:

Справка 3-НДФЛ заполняется в виде налоговой декларации, в котором указываются ваши все доходы, полученные в течении года.

С этой справкой мне пришлось столкнуться при возврате налога от суммы, уплаченной за обучение. Так же можно при подаче этой формы в налоговую инспекцию, можно вернуть часть денег, оплаченных при покупке квартиры, за медицинские услуги.

3-НДФЛ — налоговая декларация о доходах физических лиц. Соответственно она и нужна для налоговой отчетности физического лица. В данной справки указывают объекты налогового обложения, доходы от этого объекта, и расходы, а также налоговая база, налоговые льготы и другая информация, необходимая к учету и уплате налогов. Вот и нужна данная справка чтобы отчитаться в налоговой. Более подробно зачем нужна справка, что в ней указывать, как составлять, вы можете прочитать тут.

info-4all.ru

Справка 3 ндфл где получить

Где брать справку 3ндфл

3-НДФЛ заполнение декларации

3-НДФЛ необходимо подать в срок до 30 апреля года, следующего за отчетным, т.е. за 2013 год – до 30 апреля 2014 года. 3-НДФЛ в случае имущественных и социальных вычетов подается в любое время в течении трех лет после возникновения права на вычет.

ИМУЩЕСТВЕННЫЙ НАЛОГОВЫЙ ВЫЧЕТ – это налоговая льгота, позволяющая вернуть часть денежных средств, которые вы уплатили государству в виде подоходного налога 13%, в случае покупки квартиры или приобретения другой жилой недвижимости (дома, комнаты в общежитии). Вы имеете право на получение имущественного налогового вычета в случаях: 1.

Что такое налоговая декларация 3 — НДФЛ

Но у налоговой декларации 3-НДФЛ есть и другое, более интересное предназначение — с ее помощью можно получить налоговый вычет.

Это реальные и зачастую очень приличные суммы денег.

Что такое справка 3-НДФЛ?

Подача декларации 3-НДФЛ для возврата налога не является обязательной.

Суть налоговых вычетов заключается в том, что на их размер уменьшается налогооблагаемый доход физического лица ( т. е. часть дохода не подвергается налогообложению).

Каждый из нас часть своей зарплаты перечисляет государству в виде подоходного налога, или НДФЛ — 13%.

При определенных расходах, например, при покупке жилья. расходах на обучение или лечение, можно вернуть эти проценты себе обратно.

Где брать справку 3ндфл

Такая подается именно физическими лицами, а не компаниями.

Часто декларацию 3-НДФЛ подают люди, не связанные с предпринимательством. То есть, необходимость подать 3-НДФЛ часто возникает, даже если Вы не занимаетесь бизнесом. Например, если Вы продали автомашину, которой владели менее 3 лет, Вам надо подать такую декларацию.

На данном веб-сайте мы простым языком объясняем, что такое форма 3-НДФЛ, как ее заполнять, кому и когда.

Также Вы сможете здесь найти формы декларации, образцы и прочую полезную информацию.

Буквы НДФЛ в названии формы 3-НДФЛ означают, что это декларация именно для НДФЛ — налога на доходы физических лиц.

Как получить налоговый вычет на обучение

Социальный налоговый вычет применяется только к доходам, которые облагаются налогом на доходы физических лиц по ставке 13%.

Так, например, налогоплательщики, получающие доходы, для которых установлены другие налоговые ставки (например, ставки НДФЛ 9%, 15%, 30% и 35%), этот вычет не применяется.

Не имеют права на вычет так же физические лица осуществляющие предпринимательскую деятельность, применяющие систему единого налога на вмененный доход (ЕНВД) и упрощенную систему налогообложения (УСН). Также этим правом могут воспользоваться опекуны (попечители), оплатившие обучение своих подопечных в возрасте до 18 лет по очной форме обучения в образовательных учреждениях.

Если взглянуть поверхностно, то это довольно сложная бюрократическая процедура, но если копнуть глубже декларация 3-НДФЛ заполняется очень просто, и вы с легкостью сможете вернуть свои 13%, удержанные государством из вашей зарплаты.

- Обратившись к сторонним организациям, которые заполнят 3 НДФЛ декларацию за деньги

- С помощью специальной программы по заполнению 3-НДФЛ декларации (программа 3-НДФЛ 2017, 2015, 2014, 2013, которую вы сможете, скачать на нашем сайте).

- Вручную, заполнив соответствующие бланки декларации 3 НДФЛ (их вы также можете скачать в разделе бланки 3-НДФЛ)

Чтобы вернуть подоходный налог необходимо подготовить все необходимые документы, в том числе с вашего места работы, для предоставления в налоговую инспекцию во время сдачи декларации 3-НДФЛ.

Программа для заполнения декларации 3-НДФЛ и 4-НДФЛ за 2015 и 2017 год

Самым удобным и простым способом заполнения декларации является использование программы «Декларация 20__», предназначенной для автоматизированного заполнения по налогу на доходы физических лиц за соответствующий год. Для использования программы «Декларация 20__» налогоплательщику достаточно внести исходные данные, на основании которых программа не только автоматически сформирует листы декларации по всем налогооблагаемым доходам, полученным от источников в Российской Федерации и полученным от источников за пределами Российской Федерации, но и произведёт расчёт сумм налога к уплате или возврату из бюджета.

Декларация 3-НДФЛ: зачем она нужна, как подавать и как заполнять декларацию 3-НДФЛ

Нотариусы и лица, осуществляющие иную частную практику.

Резиденты, получающие доходы за пределами РФ. Физические лица, получившие доходы в ходе гражданско-правовых отношений, без удержания НДФЛ.

Физические лица, желающие воспользоваться правом на имущественный или социальный вычет .

Вручную данные вносятся на бланки с нанесенным штрих кодом.

Для всех регионов РФ документация общего образца, поэтому взять чистые листы для декларации можно бесплатно в любом отделении налоговой инспекции. Программы для заполнения разнообразны.

advokatnasimov.ru

Кто и зачем подает налоговую декларацию 3-НДФЛ

Аббревиатура НДФЛ означает «налоговая декларация физических лиц». Многие знают об этом, но не всем известно, когда, зачем и кому ее нужно подавать, а также, как правильно она заполняется.

Люди, работающие на различных предприятиях, освобождены от заполнения декларации об их доходах, ведь для этого существует бухгалтерия. Там специалисты выполняют эту работу. Но вот физические лица, которые занимаются предпринимательской деятельностью, обязаны ежегодно подавать в налоговую службу информацию о заработке для уплаты налога. Для этого имеется специальная форма (3-НДФЛ), о которой мы и поговорим детальнее.

Кто обязан подавать информацию о своих доходах?

В первую очередь налогом облагаются частные предприниматели (незарегистрированные как юридические лица), выбравшие упрощенную систему налогообложения. К ним также относятся нотариусы и адвокаты, открывшие собственные кабинеты и ведущие частную практику.

Кроме того, налогом облагаются еще и люди, продавшие недвижимость, а также граждане, получающие прибыль из-за границы. Потому знать о том, как заполняется налоговая декларация, нужно каждому.

Разбираемся с тем, как и куда нужно подавать заполненную форму?

Заполненная форма подается в налоговую инспекцию по месту жительства. Для этого нужно посетить организацию и бесплатно получить специальную форму со штрих-кодом. Если выбрать такой вариант, то налоговая декларация 3 ндфл может быть заполнена прямо на месте, что существенно сэкономит вам время. Но для этого придется взять с собой всю необходимую информацию. Кроме того, нужно будет еще выстоять очередь к соответствующему окну. Чтобы вовсе не тратить на это своих сил и времени, можно поручить такую работу специальным компаниям. Достаточно просто подать им все необходимые бумаги, и уже совсем скоро вы получите желаемый результат.

Есть еще один вариант, который позволит сэкономить время и деньги. Для этого нужно просто зайти на специальный сайт и установить программное обеспечение, которое вы там скачаете. Благодаря соответствующим функциям заполнение формы становится очень простым и понятным каждому. По окончании работы вам останется лишь распечатать документ.

Есть ли временные ограничения подачи декларации и уплаты налога на доходы?

Информация о доходах подается за прошедший год, потому законом установлено, что каждый человек должен заполнить и подать форму 3-НДФЛ до 30 апреля. Есть вариант отправки бумаг почтой. В этом случае к адресату письмо может прийти и позже, тут главное отправить его до указанной даты. Но в таком случае стоит позвонить в соответствующую инспекцию и сообщить им, что бумаги были отправлены. Что касается оплаты, то это нужно сделать до 15-го июля.

ppt.ru

Что такое декларация и где она нужна?

Если большинство предпринимателей хорошо знает о необходимости уплаты налогов и сдачи установленной формы отчетности, то многие начинающие бизнесмены нередко задаются вопросом, что такое налоговая декларация.

Это понятие детально представлено в Налоговом кодексе РФ и подразумевает под собой официальный документ, в котором ИП, юридические и физические лица подтверждают свои доходы за определенный период времени.

Что означает слово «декларация»?

Что такое налоговая декларация?

Что такое декларация 3 НДФЛ?

Зачем нужно подавать налоговую декларацию?

Что будет, если не сдать налоговую декларацию?

Что означает слово «декларация»?

В русский язык термин «декларация» попал из Франции. Слово declaration означает «заявление» и имеет разные значения. В международном праве это акт, в котором стороны формулируют согласованные цели и принципы, в политэкономии – государственный документ, содержащий основы внутренней и внешней политики страны, а в экономике – заявление налогоплательщика в налоговые службы по специальной форме.

Что такое налоговая декларация?

Налоговая декларация представляет собой документ, в котором отражается отчетность перед государственными органами о доходах, распространяющихся на них скидках и льготах, а также об объемах производимых товаров или оказываемых услуг. На основании подобного заявления налоговые службы контролируют величину налога, который подлежит уплате в казну.

Существует более десятка видов налоговых деклараций, различающихся в зависимости от деятельности предпринимателя и используемой им системы налогообложения.

В частности, каждая организация в обязательном порядке сдает декларацию по налогу на прибыль, определяемую как сумма дохода за вычетом расходов. Физические лица должны подавать налоговую декларацию по НДФЛ, а владельцы транспортных средств – декларацию по транспортному налогу.

Согласно Налоговому кодексу, декларация на прибыль подается не позже 20 апреля после истекшего налогового периода. По некоторым налогам документы предоставляются за отчетные периоды, а также за каждый квартал. Если за отчетный период у компании не было движения средств, в налоговые службы подается нулевая декларация (ежеквартально), в которой во всех графах проставляются прочерки.

Что такое декларация 3 НДФЛ?

Декларация 3 НДФЛ – это форма отчетности, в которой физические лица заявляют в налоговую о своих доходах и расходах за календарный год. При заполнении отчетности учитываются все доходы лица – в денежной и натуральной форме.

Налогоплательщиками выступают резиденты РФ, а также люди, которые получают доход от источников в России, но не являются ее налоговыми резидентами. Как правило, налог с зарплаты удерживается на предприятии, но если вы имеете дополнительные прибыли, то на них следует подавать декларацию.

Стандартная ставка по НДФЛ составляет 13 % и применяется на доходы от продажи (аренды) транспорта и недвижимости, от преподавательской деятельности, выигрыша в лотерею, дивидендов и т. д.

На некоторые виды доходов ставка может варьироваться от 9 до 35 %. Подается декларация 3 НДФЛ не позднее 30 апреля после отчетного календарного года по месту жительства физического лица лично или по почте.

Зачем нужно подавать налоговую декларацию?

Благодаря декларациям налоговые службы могут осуществлять контроль над размерами налогов, которые выплачиваются предпринимателями и физическими лицами. Отчетность по НДФЛ позволяет налогоплательщикам получить довольно существенные налоговые вычеты.

Если у вас на обеспечении находятся дети, вы относитесь к льготным категориям граждан, осуществляли расходы на лечение, учебу, благотворительные цели, то после сдачи налоговой декларации у вас есть возможность вернуть часть потраченных средств.

Что будет, если не сдать налоговую декларацию?

Если за отчетный период вы получали доход, но не отчитались о нем в налоговой, следует ожидать административных взысканий. В случае продажи недвижимости или автомобиля налоговая в любом случае узнает о сделке, а штрафы за уклонение от налогов довольно существенны.

Взыскания насчитываются и за несвоевременную подачу декларации. К примеру, за просрочку на полгода после 30 апреля взимается штраф в размере 5 % от ежемесячной налоговой суммы.

www.mnogo-otvetov.ru