Что означает выгодное рефинансирование ипотеки?

Добрый день, Галина! Посмотрим, какие условия рефинансирования ипотеки являются самыми выгодными.Как выгодно рефинансировать ипотеку

Когда в России наступил финансовый кризис, банки подняли процентные ставки, следуя курсу ЦБ. Но в последние 2-3 года наступило относительное улучшение, поэтому наблюдается планомерное снижение годовых процентов. Все крупные отечественные банки сократили процентные ставки до диапазона 7,5-11%.

Естественно, все заемщики, оформившие ипотеку на невыгодных условиях, стали прибегать к рефинансированию займа. Это выгодная услуга для обеих сторон. Клиенты получают возможность получить новый ипотечный кредит на более привлекательных условиях, а финансовые учреждения, делая заманчивое предложение кредитополучателям, приобретают дополнительного клиента.

Важно!

Однако надо знать, когда рефинансирование будет выгодным для заемщика, иначе можно понести убытки.

Если требуется быстро выяснить условия выгодного рефинансирования ипотеки в банках страны, получите их при помощи спецсервиса. Достаточно послать одну онлайн-заявку:

Чтобы узнать, выгодно ли рефинансирование ипотеки, можно провести расчеты на специальном калькуляторе. Но и без вычислений можно сказать следующее.

Рефинансирование ипотечного кредита будет выгодным предложением, если:

• Разница между процентными ставками, активной и предполагаемой, будет от 2%;

• При аннуитетной платежной схеме, когда заемщик вначале выплачивает проценты, а затем тело займа, не прошло половины срока. Потому что рефинансирование означает получение нового кредита, из чего следует, что клиенту придется заново платить проценты.

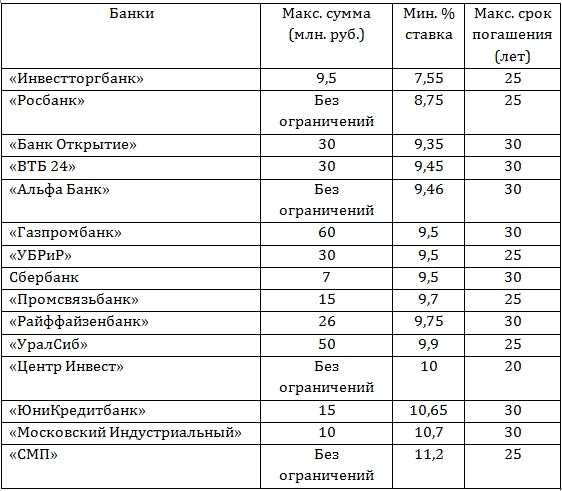

Предложения банков

Ниже в таблице мы привели условия рефинансирования в крупных российских банках, ставки которых не превышают 11%. Т.е. в самом худшем случае, Галина, Вы выиграете 3%, а это означает выгодное рефинансирование ипотеки:

infapronet.ru

Рефинансирование ипотеки других банков, лучшие предложения 2018, таблица

Рефинансирование ипотеки – получение кредита по низкой процентной ставке с более выгодными условиями. Рефинансирование позволяет избежать неприятной кредитной истории, связанной с невыплатой займа. Различные финансовые компании оказывают помощь в перекредитовании ипотеки с большей процентной ставкой, предоставленной другими банками.

Доступные программы

Чтобы узнать информацию об актуальных программах перекредитования, доступных в банках Российской Федерации в 2018 году, обратите внимание на раздел «Рефинансирование ипотеки». В представленной сводной таблице вы сможете ознакомиться с предложениями различных банков и подобрать оптимальные условия и процентные ставки, отвечающие вашей ситуации.

| Банк | Процентная ставка | Условия |

| Сбербанк | от 9,9% | от 300 тыс., до 30 лет |

| ВТБ24 | от 9,7% | до 30 млн., до 30 лет |

| Банк «ФК Открытие» | от 9,35% | от 500 тыс., до 30 млн. от 5 до 30 лет |

| Альфа-Банк | от 8,75 % | от 300 тыс., до 25 лет |

| Райффайзенбанк | от 9,75% | — |

| Росбанк | от 8.75% | от 300 тыс., до 25 лет |

| Банк «Санкт-Петербург» | 10.5% | от 500 тыс., до 10 млн. от 1 до 25 лет |

| УРАЛСИБ | от 9.90% | от 300 тыс., до 50 млн. от 3 до 30 лет |

| Ак Барс | от 9.9% | от 500 тыс., от 1 до 25 лет |

| Российский Капитал | от 7,75% | от 500 тыс., от 1 до 25 лет |

| Всероссийский Банк Развития Регионов | от 9,50% | от 500 тыс., до 30 лет |

| Абсолют Банк | от 8,99% | от 300 тыс., до 30 лет |

| Тинькофф Банк | — | — |

| Россельхозбанк | от 9,05 | от 100 тыс., до 30 лет |

Воспользуйтесь калькулятором ипотеки Сбербанка

Калькулятор

Тип платежей

Аннуитетные

Дифферинцированные

Тип платежей

Аннуитетные

Дифферинцированные

Результаты расчета:

Ежемесячный платеж:

Сумма выплат банку за весь период с учетом процентов:

Величина переплаты:

Возможности, которые открывает рефинансирование

Почему популярность рефинансирования ипотеки и других кредитов растет? Это связано с тем, что такой метод решения финансовых вопросов имеет следующие преимущества:

- возможность объединения всех кредитов (ипотечных и прочих) из разных банков в один;

- применяя вышеуказанный подход, вы избавляете себя от выплат в различные организации, решая все кредитные вопросы в одном месте;

- за счет подбора более выгодных условий вы снижаете общий размер платежа;

- вы можете также получить дополнительные средства для других личных нужд под небольшие проценты;

- все операции можно выполнять без запроса согласия от первичного кредитора.

Вы сохраняете чистую кредитную историю, избавляясь от задолженностей. Это обеспечивает вас правом в случае необходимости брать займы в дальнейшем без проблем. Чтобы воспользоваться всеми преимуществами рефинансирования, важно разобраться в том, какие кредиты можно подвергнуть этой процедуре и какие требования к ним выдвигаются.

Какие кредиты можно рефинансировать и что служит обеспечением?

Главным достоинством услуги перекредитования является то, что с ее помощью можно решить многие кредитные вопросы. Рефинансировать можно как ипотечный заем, так и следующие кредиты, предоставленные иными организациями:

- потребительские;

- автокредиты;

- задолженности по кредитным и дебетовым картам.

В случае ипотеки требуется наличие обеспечения по кредиту. В качестве залога могут выступать следующие объекты:

- квартира или жилое помещение в здании;

- жилой дом;

- комната в общежитии или коммунальной квартире;

- часть квартиры или жилого дома;

- земельный участок с размещенным на нем жилым помещением.

Такой залог выступает гарантией выплаты с вашей стороны. При соблюдении всех условий ваше имущество и недвижимость останутся в вашем владении.

Требования к заемщикам и кредитам

Чтобы получить право на перекредитование ипотеки, вы должны отвечать следующим требованиям:

- быть старше 18-21 года к моменту предоставления кредита;

- быть не старше 65-75 лет к моменту возврата займа, поскольку срок выплаты должен приходиться на период трудоспособности заемщика;

- иметь рабочий стаж не меньше 6 месяцев (на актуальном месте работы) и не меньше года общего стажа рабочей деятельности за последние 5 лет (условия могут отличаться в разных организациях).

Рефинансируемые кредиты также должны соответствовать определенным условиям:

- отсутствуют просроченные задолженности;

- последние несколько месяцев выплаты были своевременными;

- соответствие срока действия кредита условиям банка;

- соответствие приемлемому для банка периоду окончания срока действия кредита;

- кредит не подвергался реструктуризации за весь период его действия.

Условия и состав пакета необходимых документов может разниться в зависимости от условий, выдвигаемых выбранной вами финансовой организацией.

Важно отметить, что если вы решите рефинансировать не только ипотечный, но и потребительский кредит, вы не сможете осуществить возврат налогов на условиях имущественного налогового вычета согласно ст. 220 Налогового Кодекса РФ.

О чем важно помнить?

Если рассмотреть график платежей, станет заметно, что в первые годы ежемесячный платеж в основном состоит из процентов. Однако позднее это соотношение выравнивается. Рефинансируя имеющийся заем, вы начинаете все сначала. Поэтому мудрее перекредитовать ипотеку в первой половине периода ее действия. Эта услуга не принесет финансовой выгоды, если вы выплатили большую часть задолженности.

Рефинансирование, несомненно, несет в себе ряд преимуществ. Однако важно помнить, что при повторном оформлении займа вам нужно будет собирать новый пакет документов, проводить повторную оценку имущества и, возможно, оплачивать комиссии со стороны финансовых или страховых компаний. Но при тщательном рассмотрении всех плюсов и минусов вы можете извлечь реальную пользу из такого финансового приема.

calc-ipoteka.ru

Когда рефинансирование ипотеки выгодно | Ипотека онлайн

Многие банки предоставляют возможность провести рефинансирование ипотеки. Это значит, что банк предоставляет кредит под новый кредитный договор, благодаря которому вы можете погасить уже существующую задолженность.

Как правило, рефинансирование ипотеки выгодно для заемщика, поскольку банк предоставляет меньшую процентную ставку и более продолжительный срок погашения. Что такое рефинансирование ипотеки, в чем подвох, какие есть минусы и плюсы, где можно оформить новый кредитный договор. Об этом вы узнаете из данной статьи.

Плюсы рефинансирования ипотеки

Основными факторами, которые привлекают заемщиков выступают следующие достоинства:

- более низкая процентная ставка;

- уменьшенные ежемесячные минимальные платежи;

- увеличение срока кредитования на несколько лет;

- теперь долги и кредитные договора в банках сливаются в один. Благодаря такой системе финансирования и документооборота, вы не будете путаться в платежах и риск просрочки платежа снижается в несколько раз;

- есть возможность изменить валюту займа. В последнее время, в связи с экономическим положением страны, смена валюты выплаты стала пользоваться большой популярностью.

Минусы рефинансирования ипотеки

Рассматривая столь важные вопросы, как рефинансирование, стоит учитывать и негативные стороны. Так, например, существует ряд недостатков перекредитования, а именно:

- наличие дополнительных затрат, которые приходятся на оплату госпошлины, страхования объекта недвижимости, страхования жизни и титула, оценки недвижимости, истребование дополнительные документов, которые необходимы в некоторых банках для предоставления определенных услуг;

- при смене банка для рефинансирования, заемщик в обязательном порядке обязан потребовать разрешение на оформление нового договора. Связано это с тем, что банки с большим нежеланием отказываются от своих клиентов и передают их другим банковским учреждениям;

- существует ограничение на предоставление кредитования, то есть вы можете взять не более пяти кредитов;

- рефинансирование больших кредитов с долгим сроком погашения считается выгодным, а вот перекредитование маленькой суммы уже не будет иметь много пользы.

- если платить достаточно долго аннуитетные платежи, то рефинансирование может оказаться невыгодно, потому что в случае новой ипотеки придется опять выплачивать вначале проценты, которые со временем будут уменьшаться.

Кому подходит рефинансирование ипотеки?

Основной принцип оформления рефинансирования – взятие нового кредита на более выгодных условиях который будет работать на погашение, например, старой ипотеки. Она была выдана, положим, под высокую процентную ставку и в валюте. Благодаря существованию более приятных и удобных условий перекредитования, ваша ставка может снизиться вплоть до 10 процентов.

Следовательно, вы сэкономите приличную сумму, которую выбросили бы на погашение высоких процентов и комиссий. Однако стоит сперва заняться вычислениями, чтобы решить выгодно ли рефинансирование ипотеки? В том случае, если вы получите небольшую разницу между остатком старой ипотеки и величиной будущего займа нового кредита, то брать новый кредит не будет эффективным.

После заключения нового договора, вы получаете совершенно новый срок, за время которого вам необходимо осуществить полную выплату. Срок этот оговаривается на этапе оформления договора и вы можете его как увеличить, так и уменьшить по сравнению с прошлым ипотечным договором. Главное, чтобы на этом этапе вы были внимательны, и не заключили договор на невыгодных для себя условиях.

Заемщики задаются вопросом — как рефинансировать ипотеку, если уже использовали материнский капитал и банк требует переоформление собственности на всю семью, включая несовершеннолетних детей? Подробно в статье: Рефинансирование и материнский капитал.

Безусловно, у заемщика, желающего рефинансировать ипотеку, не должно быть просрочек по платежам, ведь банку заново необходимо оценить кредитоспособность клиента и проверить кредитную историю.

Снятие залога с недвижимости посредством потребительского кредита

Конечно же рефинансирование предполагает снятие старого залога и регистрацию нового в пользу уже другого банка. Но в том случае, если остаток задолженности по ипотеке не большой и когда вам необходимо срочно продать квартиру, а обременение сильно мешает этому процессу, вы можете оформить обычный потребительский кредит. То есть, можно сказать, вы попросту гасите долг по ипотеке обычным денежным кредитом, тем самым снимая обременение на недвижимость.

Но мало кто знает, что это самое обременение совершенно не мешает совершению сделки купли-продажи квартиры. Подробно о продаже залоговой недвижимости читайте в статье Продажа или покупка недвижимости в залоге. На определенных условиях подписывается договор между продавцом, покупателем. Такой вот кредит без залога с одной стороны предоставляет вам полную свободу действий. Но с другой стороны, вас ждет большая переплата по кредитной ставке. Если же вы уверены, что прибыль с этой сделки будет существенно выше затрат, то и думать не нужно.

Во всяком случае, когда дело касается оформления нового кредита для погашения старого, нужно быть предельно осторожным и внимательным к деталям.

Рефинансирование ипотеки в том же банке

Вы вольны выбирать любой банк, в котором хотите оформить рефинансирование. На ваш выбор могут повлиять только условия, которые предоставляют банковские учреждения для своих клиентов. Каждому банку выгодно предоставлять такую услугу. Дело в том, что в интересах банков получать реальные деньги по выплате, чем иметь долгий кредит под ужасно высокие проценты.

Некоторые банки, конечно же, могут отказать в предоставлении рефинансирования. Заемщиков рассматривают как и при оформлении любого кредита: уровень и постоянство дохода, официальное трудоустройство, наличие другого движимого и недвижимого имущества, прошлые кредитные истории. Если ваша история в порядке, нет задолженностей, у вас стабильный заработок, можете смело обращаться за выгодными условиями кредитования.

Сколько раз можно рефинансировать ипотеку?

Законодательно количество раз рефинансирования никак не ограничено и это решает каждый заемщик для себя из соображений целесообразности и выгодности. Ограничения может установить сам банк, например, для рефинансирования только по паспорту в Банке Уралсиб, есть требование к оплате по ипотеке в другом банке не менее 12 месяцев.

Когда рефинансирование ипотеки выгодно

5 (100%) 2 голос[а]

Поделиться в социальных сетях:

onipoteka.ru

Рефинансирование ипотеки

Кредиты стали частью жизни многих россиян. Сегодня трудно найти человека, ни разу не бравшего кредита в банке. Граждане оформляют ипотеки, берут ссуды на отдых, зафмы на покупки модных гаджетов, заводят кредитные карты и т. д. Кредитование – это возможность получить желаемое здесь и, главное — сейчас. Однако в случае, когда у заемщика есть несколько кредитов, причем, в разных банках (везде своя ставка, сроки возврата и комиссии), то не мудрено и запутаться. Просроченный платеж влечет за собой начисление пени, а пропущенный испортит кредитную историю. Однако есть такой финансовый инструмент как рефинансирование, который позволяюет избегать подобных неприятностей.

Что такое «рефинансирование ипотеки»

Термин «рефинансирование ипотеки» образован из:

- латинского «re» – «повтора»;

- финансирования — то есть возмездного или безвозмездного предоставление денег.

В контексте потребительского кредитования рефинансирование – это выдача нового кредита для того, чтобы иметь возможность погасить в другом банке кредит, причем, на более выгодных условиях, т.е. это перекредитование, где ставка ниже. Юридическая рефинансирование ипотеки – это форма целевого кредита, поскольку в договоре займа обязательно указывается, что выделяемые финансирующей организацией деньги должны пойти на погашение уже существующего у заемщика долга в другом финансовом учреждении.

В каких же случаях выгодно рефинансирование ипотеки и почему к нему прибегают. Рассмотрим самую распространенную ситуацию, которая наступает при изменении рыночных условий и снижении ставок. Например, человеку в 2005-м году была оформлена ипотека. Процентная ставка по ней тогда составляла двадцать процентов. Он проплатил свой займ почти десять лет и вдруг узнал, что в другом банке годовая процентная ставка ипотеки составляет всего процентов.

А так как ему еще придется выплачивать свой займ десять лет, то он идет в другой банк, где перезаключает договор ипотеки. В результате, рефинансирование ипотеки даст возможность существенно снизить ипотечные ежемесячные выплаты. Этот продукт предлагают многие крупные игроки финансового рынка, например, Сбербанк. Рефинансирование ипотеки позволяет человеку закрыть жилищный кредит любого банка новым, причем, аналогичным кредитом ипотеки, но оформленным уже в Сбербанке. А если учесть, что у Сбербанка на сегодня ставка считается одной из самых выгодных, то и рефинансирование может стать очень выгодным для заявителей.

Условия рефинансирования в Сбербанке следующие: сумма ипотеки не должна превышать восьмидесяти процентов от оценочной стоимости залоговой недвижимого имущества. При этом срок выдачи устанавливается максимум в тридцать лет. Ставка по рефинансированию, в свою очередь, зависит от срока, в который оформляется ипотека:

- при сроке до десяти лет ставка составляет 12,5 процентов;

- при сроке от десяти до двадцати лет ставка в 12,7 процентов;

- при сроке от двадцати до тридцати лет — ставка 13,75 процентов.

Такие ставки установлены для тех заемщиков, кто получает заработную плату на карточку Сбербанка, тогда как для обычных заемщиков предлагается ставка на один процент выше.

Кто и как может получить рефинансирование ипотеки

При рефинансировании займа к заемщику выдвигаются такие же требования, как и в случае, когда оформляется обычная ипотека. То есть он должен быть трудоспособным гражданином, имеющим определенный стаж работы и высокий уровень доходов, а также положительную кредитную историю. Именно по этим факторам и оценивается платежеспособность клиента, на которого оформляется ипотека. Например, рефинансирование или перекредитование, скорее всего, будет недоступно неаккуратному плательщику, который допускал просрочки по уже имеющемуся займу.

Проводить рефинансирование ипотеки целесообразно в двух случаях:

- когда наступает серьезное ухудшение финансового состояния заемщика, вследствие чего он больше не в состоянии оплачивать свой займ;

- когда происходят значительные колебания курсов иностранных валют, а ипотека была получена заемщиком, например, в долларах;

- той категории нуждающихся в улучшении жилищных условий, кому стала доступна социальная ипотека, но они заранее уже оформили жилищный займ.

Рефинансирование ипотеки — преимущества

Услуга рефинансирования для многих отечественных банков – сравнительно новый инструмент, однако ее удобство уже успели почувствовать многие заемщики. Если человек ответственно подойдет к программе рефинансирования, то в результате ее проведения он сможет получить существенную выгоду. К примеру, по которой будет осуществлено перекредитование ипотеки, может оказаться ощутимо ниже, чем по уже действующему займу.

Перекредитование, по сути, представляет собой заключение договора, но уже с новым банком, а поэтому с ним возможно договориться о совершенно других условиях. Процесс рефинансирования позволяет заемщикам выбирать новые схемы выплат кредитных долгов и определяться с новыми сроками, по которым будет возвращаться ипотека. Во время рефинансирования оформление страховых полисов осуществляется только по желанию заемщиков, а потому на отказе от страховки можно немного сэкономить.

Еще одним преимуществом рефинансирования считается полное отсутствие каких-либо штрафных санкция при досрочном погашении долга перед предыдущим банком. При этом нужно отметить, что далеко не каждый банк предлагает выгодные условия для рефинансирования ипотечной ссуды. Чтобы не заключать не выгодное по каким-либо обстоятельствам соглашение, заемщику нужно его внимательно изучить, особенно обращая внимание на те пункты дополнительных расходов, оплата которых обязательна для заемщика.

Этапы рефинансирования

Первым этапом, конечно же, является выбор банка, который будет проводить перекредитование. О репутации любой финансовой организации сегодня легко можно узнать от реальных клиентов, уже успевших воспользоваться данной услугой. Для этого вполне достаточно воспользоваться поиском в Интернете, а наличие негативных откликов должно потенциального заемщика насторожить. У многих финансово-кредитных игроков рынка имеются собственные сайты, где действуют калькуляторы. При помощи них всего за несколько минут можно осуществить все расчеты.

Затем заемщик подает заявку в новый банк заявку и ожидает решения. При этом вместе с заявкой ему нужно будет подать и другие документы, среди которых обязательно наличие всех бумаг о рефинансируемой ссуде. При этом вначале ставка перекредитования может быть увеличенной. Она будет держаться на таком высоком уровне до тех пор, пока заемщик не передаст полученные по программе средства предыдущему банку, в котором была оформлена первая ипотека. Ставка до обговоренного значения понизится только после того, как предыдущий кредитор снимет обременение с залоговой недвижимости, после чего она будет оформлена в залог у нового кредитора.

Дополнительные расходы

Даже то, что у финансовой организации существует программа перекредитования жилищного займа, условия по которой будут намного лояльнее, чем ипотека, оформленная на общих основаниях в другой организации, у заемщика все равно возникнут новые расходы на этапе выдачи новой ссуды. Расходы, которые могут возникнуть в случае положительного решения, следующие:

- комиссия за выдачу жилищной ссуды: она может быть единоразовой и уплачиваться в момент оформления займа, так и помесячной, оплачиваемой каждый месяц в виде небольшого процента от окончательной суммы займа, причем, размер ежемесячной комиссия ощутимо ниже единоразовой, однако, сравнивая переплату за полный срок займа, можно обнаружить, что переплата в случае ежемесячной комиссии намного выше;

- расходы, необходимые на снятие залога по первому ипотечному договору и на последующий ввод недвижимости в качестве залога как по новому займу, со всеми вытекающими из этого затратами, необходимыми как на госрегистрацию, так и на подготовку всего пакета документов;

- расходы, идущие на страхование как предмета залога – недвижимости, так и жизни заемщика, правда, они теперь осуществляются по желанию клиента.

Итоги

Рефинансировать ипотеку возможно: эта услуга является отличным инструментом для заемщика, чтобы понизить процентную ставку. Однако, к сожалению, сегодня условия, предлагаемые большинством банков, превращают перекредитование в достаточно дорогое «удовольствие». Тем не менее, специалисты считают, что если грамотно подходить к данному процессу, у заемщика есть вполне реальная возможность как снизить ставку, так и не иметь при этом дополнительных расходов.

economyz.ru