УСН – это федеральный или региональный налог?

УСН – федеральный или региональный налог? Рассмотрим этот вопрос в данной статье и определим, в какой из бюджетов он оплачивается налогоплательщиками.

Что такое УСН?

В какой бюджет платится УСН?

Что такое УСН?

«УСН» расшифровывается как «упрощенная система налогообложения». Она по своей сути является самой понятной и удобной по сравнению с остальными системами налогообложения.

Преимущества применения УСН:

- отчетность сдается один раз в год;

- можно выбирать объекты для расчета налога (6% или 15%) в зависимости от суммы расходов предприятия.

Так, если расходы превышают отметку в 60%, оптимально использовать объект «доходы минус расходы» со ставкой налога 15%.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Ведение учета хозопераций при УСН довольное простое по сравнению с другими системами. Данная форма налогообложения позволяет сэкономить финансы на налогах и дает возможность использовать их на другие цели, необходимые для развития предприятия.

Подробнее об особенностях УСН читайте в статье «Порядок применения упрощенной системы налогообложения».

В какой бюджет платится УСН?

УСН является такой системой налогообложения, при которой сдавать отчетность и оплачивать налог нужно по месту жительства (для ИП) или по месту регистрации (для предприятий). Уплата данного налога не привязана к месту получения дохода от осуществляемой деятельности. То есть деятельность можно вести в любом регионе страны, но отчитываться и оплачивать налог придется по месту регистрации (для фирм) или прописки (для ИП) (п. 6 ст. 346.21, п. 1 ст. 346.23 НК РФ).

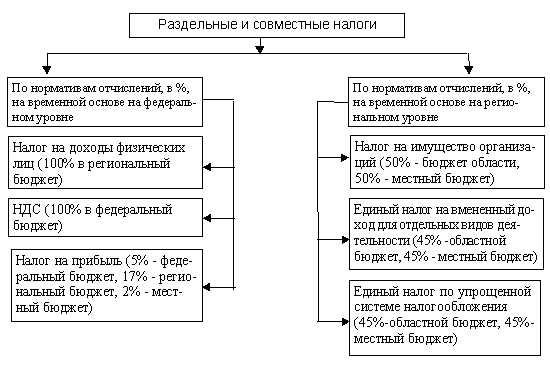

УСН является федеральным налогом, но это не означает, что он пойдет именно в федеральный бюджет. Перечисление данного налога производится на счет федерального казначейства, а оттуда денежные средства распределяются по бюджетам. Данные действия осуществляются независимо от плательщика.

Порядок распределения данного рода платежей подробно отражен в бюджетном законодательстве, согласно которому УСН распределяется в размере 100-процентного норматива в бюджет региона (ст. 56 Бюджетного кодекса РФ).

О том, кто может работать на упрощенке, см. материал «Кто является плательщиками УСН?».

УСН: федеральный или региональный налог

Налоги бывают трех видов: федеральные, региональные и местные (п. 1 ст. 12 НК РФ). Вид налога важен с точки зрения возможности зачесть переплату по нему в счет уплаты иных налогов. К примеру, излишне уплаченный федеральный налог зачесть в счет уплаты региональных или местных налогов не получится (абз. 2 п. 1 ст. 78 НК РФ). Уменьшить на «федеральную» переплату можно будет только федеральные налоги и сборы, пени и штрафы. Аналогичный порядок действует в отношении региональных и местных налогов.

Налоги и сборы федеральные, региональные и местные

Классификация налогов по видам представлена в таблице:

| Вид налога (сбора) | Наименование налога (сбора) |

|---|---|

| Федеральный (ст. 13 НК РФ) | НДС |

| Акцизы | |

| НДФЛ | |

| Налог на прибыль организаций | |

| Налог на добычу полезных ископаемых | |

| Водный налог | |

| Сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов | |

| Государственная пошлина | |

| Региональный (ст. 14 НК РФ) | Налог на имущество организаций |

| Налог на игорный бизнес | |

| Транспортный налог | |

| Местный (ст. 15 НК РФ) | Земельный налог |

| Налог на имущество физических лиц | |

| Торговый сбор |

УСН: какой вид налога

В ст.ст.13-15 НК РФ в перечне видов налогов упрощенка не поименована. В то же время, в п. 7 ст. 12 НК РФ указано, что Налоговым кодексом устанавливаются специальные налоговые режимы. Эти спецрежимы предусматривают уплату федеральных налогов помимо указанных в ст. 13 НК РФ.

Таким образом, налог, уплачиваемый в рамках применения упрощенной системы налогообложения, установленной гл. 26.2 НК РФ, является федеральным налогом (Письмо ФНС от 10.05.2006 № ММ-6-19/481@ вместе с письмом Минфина РФ от 20.04.2006 № 03-02-07/2-30).

glavkniga.ru

Усн налог какой бюджет — Юридический статус

Так же ищут

Не сомневайтесь, онлайн консультация юриста – это именно тот шаг, который вам необходим, если вы чувствуете, что не справитесь самостоятельно. Наши сотрудники компетентны в любой сфере современного права, поэтому нет такого дела, с которым бы они не справились.

В наши дни любому гражданину может понадобиться помощь квалифицированного юриста, поскольку ситуации, связанные с той или иной отраслью права, возникают повсеместно. Для того, чтобы подобные ситуации разрешались самым благоприятным образом, вам нужен не просто человек с дипломом о высшем юридическом образовании, а опытный специалист высокого класса, который обладает достаточными знаниями и навыками для того, чтобы оперативно найти решение вашей проблемы.

Внимательно выслушал, поддержал и дал очень содержательную консультацию. Благодаря его советам бывшее начальство выплатило мне компенсацию, и я смогла спокойно найти новую работу. Читать полностью. Центр юридической помощиобъединяет адвокатов и юристов, предоставляющих широкий спектр юридических услуг, включая разрешение споров на всей территории России. Мы также. Центр юридической помощи, осуществляет свою деятельность на всей территории России. Для решения задач, мы предлагаем: Юридические консультации в любой документации. Светлана, офисный работник, когда меня уволили без предупреждения и выплаты зарплаты, я была шокирована. К сожалению, в нашей стране такое.

Не стоит переживать, что консультация может оказаться непонятной для вас или о том, что вы не запомните весь объем информации. Наши сотрудники любезно предоставят вам основные тезисы в печатном виде со ссылками на официальные документы, законы, положения, указы и т.д. Специалист постарается максимально понятно излагать суть дела. И безусловно, вы можете не переживать о конфиденциальности переданной юристу информации! Без вашего ведома и против вашей воли ни одна мельчайшая деталь не будет озвучена адвокатом.

консультируют только практикующие юристы, адвокаты;

Если вы находитесь на нашем сайте, у вас, скорее всего, возник вопрос в сфере права. Наши специалисты помогут решить его, а также разобраться в сложившейся ситуации. При этом консультации наших юристов абсолютно бесплатны. Наш ресурс объединяет людей, которые ищут юридическую помощь, и юристов-профессионалов, оказывающих качественные юридические консультации. Мы берем на себя обязательство предоставить нашим посетителям развернутый ответ в режиме онлайн или по телефону по любому вопросу на безвозмездной основе. Юридическая консультация у наших специалистов — станет ключом к быстрому решению ваших проблем.

Подготовим исковые заявления и другие документы в онлайн-режиме. От Вас — необходимая информация в электронном варианте, от нас — подготовленный документ + подробное описание правильной подачи искового заявления (и других документов) в суд — также в электронном варианте. При необходимости представляем интересы в судебных инстанциях, сами подаем документы и прочее. Бесплатная консультация в режиме онлайн.

У вас наверняка возник вопрос, какова наша выгода от предоставления бесплатных услуг. И это вполне закономерно. Но этот вопрос даже не возникает у специалистов западных юридических компаний. Для них оказание бесплатных юридических услуг — это обычная практика, это добрый жест в сторону граждан, которые нуждаются в помощи, но не могут позволить себе частные дорогостоящие консультации у юриста. Бесплатные юридические консультации носят также просветительский характер, рядовые граждане получают информацию о законах, о правах и обязанностях, становятся юридически грамотнее, а значит, общество медленно, но верно выходит на новый уровень.

tvoi-consult.ru

Какие налоги, в какой бюджет?

Все граждане Российской Федерации, достигшие совершеннолетия, обязаны платить налоги, поэтому многим будет интересно знать, какие налоги, в какой бюджет необходимо платить. Виды налогов, а также специальные налоговые режимы установлены Налоговым Кодексом РФ. Налоги бывают федеральные, региональные и местные, их подразделяют на прямые и косвенные.

Федеральные налоги

Рассмотрим, в федеральный бюджет, какие налоги уплачиваются. Федеральными налогами являются:

- НДС (налог на добавленную стоимость) – часть добавленной стоимости, взыскиваемая государством на всех стадиях производства и сбыта продукции, работ и услуг по мере реализации.

- Акцизы – налог, которым облагаются товары массового потребления (табак, алкоголь и др.) приобретаемые внутри страны.

- НДФЛ (налог на доходы физических лиц) – налог, взыскиваемый государством с доходов граждан.

- Налог на прибыль – платят все юридические лица, зарегистрированные на территории РФ.

- Налог на добычу полезных ископаемых – взыскивается государством с юридических лиц или индивидуальных предпринимателей, являющихся недропользователями.

- Водный налог – платят организации и ИП, использующие в реализации своей деятельности водные ресурсы.

- Сбор за пользование животным миром – взимается с организаций и ИП, использующих в своей деятельности различные виды животных.

- Сбор за пользование объектами водных ресурсов – взимается государством с коммерческих структур, занимающихся промышленным рыболовством.

- Госпошлина – денежный сбор, который граждане уплачивают за выполнение уполномоченными органами определенных функций и действий, в предусмотренных законодательством размерах.

Региональные налоги

В этом абзаце мы рассмотрим, в какие бюджеты платятся налоги, помимо федерального. Региональными налогами являются:

- Транспортный налог;

- Налог на игорный бизнес;

- Налог на имущество организаций.

Региональные власти, с согласия федеральных властей, могут вносить или вводить в них изменения. Органы местного самоуправления городов и районов могут вводить местные налоги, не противоречащие федеральному налоговому законодательству и после согласования их с федеральными властями.

Местные налоги

К данному виду налогов относят:

- Земельный налог;

- Налог на имущество физических лиц.

Часто бывает так, что федеральные власти передают часть сборов некоторых федеральных налогов местным и региональным властям, предварительно согласовав процентное соотношение. Тогда одну часть налога юридическое лицо платит в федеральный бюджет, а другую – в региональный или местный.

elhow.ru

УСН – это федеральный или региональный налог?

Отправить на почту

УСН – федеральный или региональный налог? Рассмотрим этот вопрос в данной статье и определим, в какой из бюджетов он оплачивается налогоплательщиками.

Что такое УСН?

«УСН» расшифровывается как «упрощенная система налогообложения». Она по своей сути является самой понятной и удобной по сравнению с остальными системами налогообложения.

Преимущества применения УСН:

- отчетность сдается один раз в год;

- можно выбирать объекты для расчета налога (6% или 15%) в зависимости от суммы расходов предприятия.

Так, если расходы превышают отметку в 60%, оптимально использовать объект «доходы минус расходы» со ставкой налога 15%.

Ведение учета хозопераций при УСН довольное простое по сравнению с другими системами. Данная форма налогообложения позволяет сэкономить финансы на налогах и дает возможность использовать их на другие цели, необходимые для развития предприятия.

В какой бюджет платится УСН?

УСН является такой системой налогообложения, при которой сдавать отчетность и оплачивать налог нужно по месту жительства (для ИП) или по месту регистрации (для предприятий). Уплата данного налога не привязана к месту получения дохода от осуществляемой деятельности. То есть деятельность можно вести в любом регионе страны, но отчитываться и оплачивать налог придется по месту регистрации (для фирм) или прописки (для ИП) (п. 6 ст. 346.21, п. 1 ст. 346.23 НК РФ).

УСН является федеральным налогом, но это не означает, что он пойдет именно в федеральный бюджет. Перечисление данного налога производится на счет федерального казначейства, а оттуда денежные средства распределяются по бюджетам. Данные действия осуществляются независимо от плательщика.

Порядок распределения данного рода платежей подробно отражен в бюджетном законодательстве, согласно которому УСН распределяется в размере 100-процентного норматива в бюджет региона (ст. 56 Бюджетного кодекса РФ).

О том, кто может работать на упрощенке, см. материал «Кто является плательщиками УСН?».

Узнавайте первыми о важных налоговых изменениях

nalog-nalog.ru

Каковы реквизиты для уплаты УСН в 2018 году?

В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк?

Упрощенка — это специальный налоговый режим (ст. 18 НК РФ). Налоги, уплачиваемые в рамках спецрежимов, являются разновидностью федеральных налогов (п. 7 ст. 12 НК РФ, письмо Минфина РФ от 20.04.2006 № 03-02-07/2-30). Однако ответ на вопрос: «В какой бюджет платится УСН-налог?» — не столь очевиден.

Дело в том, что НК РФ не связывает вид налога с видом бюджета, в который он поступает. В соответствии с п. 2 ст. 56 БК РФ упрощенный налог в полном объеме (включая минимальную его часть) подлежит зачислению в региональный бюджет.

Текущие платежи налога по упрощенке осуществляются ежеквартально авансом до 25-го числа месяца, следующего за отчетным кварталом. Для определения итоговой годовой суммы нужно произвести следующие действия по указанным ниже срокам:

Уплата налога осуществляется путем представления в банк квитанции (это возможно только для ИП) или платежки по УСН — в 2018 году нужно заплатить за 2017 год. Моментом уплаты (п. 3 ст. 45 НК РФ) считается момент представления в банк платежки при условии наличия на счете плательщика необходимого объема средств. Крайними днями формирования и передачи в банк платежек — с учетом переноса в связи с выходными — будут 2 апреля (для юрлиц) и 30 апреля (для ИП) 2018 года.

Как платить налог по УСН: КБК для платежного поручения и другие реквизиты

Для корректной уплаты налога важно правильно сформировать платежное поручение с верным кодом бюджетной классификации (поле 104). Для платежного поручения на УСН в 2018 году это будут следующие КБК:

nsovetnik.ru

Онлайн журнал для бухгалтера

Срок уплаты единого налога по УСН за 2017 год

В какой срок нужно перечислить налог по УСН за 2017 год? Какая крайняя дата уплаты единого налога в 2018 году? Какой КБК применять при перечислении налога на 2017 год? Ответы на эти и другие вопросы, связанные со сроками уплаты «упрощенного» налога за 2017 год, а также образец платежного поручения вы найдете в данной статье.

Авансовые платежи и итоговая сумма за 2017 год: срок уплаты

Организации и индивидуальные предприниматели в течение 2017 года по итогам отчетных периодов должны были перечислять в бюджет авансовые платежи. Авансовые платежи по единому налогу в 2016 году требовалось переводить в бюджет не позднее 25-го числа первого месяца, следующего за отчетным периодом (квартал, полугодие и девять месяцев). То есть не позднее 25 апреля, 25 июля и 25 октября 2016 года (статья 346.19 и пункт 7 статьи 346.21 НК РФ).

Днем уплаты признается день, когда налогоплательщик предъявит в банк платежное поручение на перечисление единого налога со своего расчетного (лицевого) счета на счет Казначейства России. При этом важно, чтобы денег на счете хватило для платежа (письма Минфина России от 20 мая 2013 г. № 03-02-08/17543, от 21 июня 2010 г. № 03-02-07/1-287).

Платежка на уплату и КБК

Платежное поручение на уплату единого налога по УСН за 2017 год оформляйте по общим правилам. Однако полагаем целесообразным обратить внимание, что 2017 года единый и минимальный налоги по УСН нужно перечислять в бюджет на один и тот же КБК – 18210501021011000110.

Единый налог по УСН за 2017 год платить на счет в территориальном управлении Казначейства России по реквизитам ИФНС, к которой прикреплена фирма по месту ее нахождения. То есть по адресу, по которому организацию зарегистрировали. Он указан в ЕГРЮЛ (п. 2 ст. 54 ГК РФ).

Для индивидуального предпринимателя это ИФНС, где его поставили на учет по месту жительства. Если же постоянного места жительства у ИП в России нет, платить УСН за 2017 год нужно в ИФНС, где предпринимателя поставили на учет по месту временной регистрации.

buhguru.com

yurist-moscow.ru

Каковы реквизиты для уплаты УСН в 2018 году?

В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк?

Как платить налог по УСН: КБК для платежного поручения и другие реквизиты?

В какой бюджет платится УСН-налог и когда нужно отдать платежку в банк?

Упрощенка — это специальный налоговый режим (ст. 18 НК РФ). Налоги, уплачиваемые в рамках спецрежимов, являются разновидностью федеральных налогов (п. 7 ст. 12 НК РФ, письмо Минфина РФ от 20.04.2006 № 03-02-07/2-30). Однако ответ на вопрос: «В какой бюджет платится УСН-налог?» — не столь очевиден.

Дело в том, что НК РФ не связывает вид налога с видом бюджета, в который он поступает. В соответствии с п. 2 ст. 56 БК РФ упрощенный налог в полном объеме (включая минимальную его часть) подлежит зачислению в региональный бюджет.

Текущие платежи налога по упрощенке осуществляются ежеквартально авансом до 25-го числа месяца, следующего за отчетным кварталом. Для определения итоговой годовой суммы нужно произвести следующие действия по указанным ниже срокам:

Читайте нас в Яндекс.Дзен

Яндекс.ДзенУплата налога осуществляется путем представления в банк квитанции (это возможно только для ИП) или платежки по УСН — в 2018 году нужно заплатить за 2017 год. Моментом уплаты (п. 3 ст. 45 НК РФ) считается момент представления в банк платежки при условии наличия на счете плательщика необходимого объема средств. Крайними днями формирования и передачи в банк платежек — с учетом переноса в связи с выходными — будут 2 апреля (для юрлиц) и 30 апреля (для ИП) 2018 года.

Как платить налог по УСН: КБК для платежного поручения и другие реквизиты

Для корректной уплаты налога важно правильно сформировать платежное поручение с верным кодом бюджетной классификации (поле 104). Для платежного поручения на УСН в 2018 году это будут следующие КБК:

|

|

КБК для базы «доходы» |

КБК для базы «доходы минус расходы» |

|

Платежи за 2017 год и текущие |

18210501011011000110 |

18210501021011000110 |

Для минимального налога с 2017 года применяется тот же КБК, что и для упрощенки «доходы минус расходы» — 18210501021011000110.

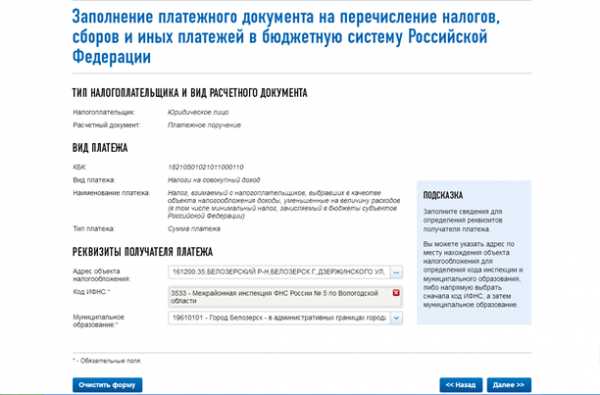

Для того, чтобы не испытывать беспокойства, по каким реквизитам платить налог по УСН, можно воспользоваться специальным сервисом на официальном сайте ФНС: https://service.nalog.ru/payment/payment.html.

Используя его, достаточно выбрать тип налогоплательщика – и система предложит сначала сформировать квитанцию (для физлица) либо платежку (для юрлица), а потом пошагово понятным языком поможет правильно заполнить:

- Реквизиты налогового органа по коду (его можно посмотреть в регистрационных документах). С его помощью система сама выберет правильные реквизиты налогового органа: ИНН, расчетный счет, открытый в РКЦ и лицевой счет администратора доходов.

- Собственные реквизиты.

Все реквизиты обновляются в соответствии с изменениями в законодательстве в режиме реального времени. Распечатанный готовый документ передайте в свой банк.

***

Реквизиты для уплаты УСН в 2018 году не изменились по сравнению с 2017-м. Различия, требующие внимания, могут возникнуть, только если вы поменяли собственные реквизиты (например, перешли в другой банк или в другой налоговый орган).

nsovetnik.ru

Классификация налогов: федеральные и региональные 2018

Правительство страны установило налоговые пошлины, которые уплачиваются в бюджет государства. В налоговом кодексе установлена система налогов, которая состоит из трех частей:

- Уровень федеральный.

- Региональный уровень.

- Местный.

Налоги федеральные прописаны в налоговом кодексе, их изменения могут производить налоговики. Уплачивать пошлину, сбор, взнос обязаны все налогоплательщики. Другие налоги, например, региональные, подлежат уплате в региональный бюджет и распространяются на все субъекты РФ. Правительство страны наделило региональные власти полномочиями вводить или отменять ставки налога, изменять их.

Местные налоги регламентированы актами на Федеральном уровне, и также органы на местах могут вводить или отменять налоги и сборы.

Разберемся, что относится к региональным налогам и кто является плательщиком.

Кто уплачивает региональные налоги?

Уплачивать эти налоги обязаны все налогоплательщики, которые осуществляют предпринимательскую деятельность на территории субъекта. К региональным относятся следующие виды налогов:

- Налог на имущество предприятия.

- Налог на транспорт.

- Игорный бизнес (для некоторых субъектов).

Региональные власти наделены полномочиями определять налоговые ставки, порядок и срок уплаты налога, а также льготы. Но основные элементы ставок определяет налоговый орган Центра.

Для некоторых коммерческих структур разработаны специальные налоговые режимы, но это не снимает с них ответственность в уплате налога любого уровня.

Уплата налогов в региональную казну не зависит от режима налогообложения, единственное, что будет отличаться, это налоговая ставка.

Неоднократно произносилась фраза: «Заплати налоги и живи спокойно». Это значит, что если уплатить сбор своевременно, вашу организацию не будет беспокоить налоговый орган с требованиями уплатить штраф и пени.

Разберемся, чем различаются региональные и местные налоги.

В чем разница между налогами

Чтобы конкретно понять, в какой бюджет идут налоги и какие, составим таблицу федеральных, региональных и местных налогов.

| В какой бюджет уплачивается. | Какие платятся налоги. |

| Федеральный. | НДС, Акциз, НДФЛ, налог на прибыль, водный, госпошлина. |

| Региональный. | Имущество, транспорт, игорный бизнес. |

| Местный. | Налог на землю и имущество – уплачивают физ. лица |

Из таблицы видно, что налоги уплачивают не только коммерческие организации, но и физические лица.

Так что же такое региональные налоги и сборы? Установлены они согласно Российскому налоговому кодексу, и платят их все субъекты Российской Федерации.

Выше было перечислено, какие налоги в регионах платятся юридическими и физическими лицами. Если есть транспортное средство, значит, этот налог уплачивают все граждане субъекта.

Многие коммерсанты и простые люди могут задаваться вопросом: НДФЛ — федеральный или региональный налог?

НДФЛ и НДС какие налоги?

Подоходный налог уплачивают все работающие граждане страны, и этот налог – федеральный, это прописано в Налоговом кодексе (ст.13). Исключение составляют иностранные граждане, работающие на патенте. Налоги с них остаются в регионе.

В статье 56 НК прописано, что 85 процентов всех доходы от получения подоходного налога остаются в региональном бюджете, оставшаяся часть распределяется между округами, поселками, муниципальными районами.

Так что, можно сказать, что к региональным налогам и сборам относятся не только налог на транспорт и имущество организаций, но и часть НДФЛ.

Также можно задать вопрос: НДС — федеральный налог или региональный? Налог на добавленную стоимость — это та часть пошлины, которая включена в стоимость товара или услуги, является этот налог федеральным. Все коммерсанты и организации обязаны уплачивать данный налог своевременно.

Итоги

Перечень налогов, которые уплачиваются в федеральный бюджет, можно увидеть в статьях налогового законодательства. Среди них такие крупные, как налог на прибыль и НДС, акцизы. Все это значительно пополняет бюджет страны.

Значительно пополняется региональный бюджет, если есть рабочие места в регионе, функционируют фабрики, заводы, развивается сельское хозяйство.

Для региона это будет означать рост как самого субъекта, так уровень жизни работающего населения. Чем больше работающих граждан, занимающихся бизнесом, тем больше платится налогов, взносов, и, соответственно, пополняется бюджет.

saldovka.com

УСН – это федеральный или региональный налог?

Отправить на почту

УСН – федеральный или региональный налог? Рассмотрим этот вопрос в данной статье и определим, в какой из бюджетов он оплачивается налогоплательщиками.

Что такое УСН?

«УСН» расшифровывается как «упрощенная система налогообложения». Она по своей сути является самой понятной и удобной по сравнению с остальными системами налогообложения.

Преимущества применения УСН:

- отчетность сдается один раз в год;

- можно выбирать объекты для расчета налога (6% или 15%) в зависимости от суммы расходов предприятия.

Так, если расходы превышают отметку в 60%, оптимально использовать объект «доходы минус расходы» со ставкой налога 15%.

Ведение учета хозопераций при УСН довольное простое по сравнению с другими системами. Данная форма налогообложения позволяет сэкономить финансы на налогах и дает возможность использовать их на другие цели, необходимые для развития предприятия.

В какой бюджет платится УСН?

УСН является такой системой налогообложения, при которой сдавать отчетность и оплачивать налог нужно по месту жительства (для ИП) или по месту регистрации (для предприятий). Уплата данного налога не привязана к месту получения дохода от осуществляемой деятельности. То есть деятельность можно вести в любом регионе страны, но отчитываться и оплачивать налог придется по месту регистрации (для фирм) или прописки (для ИП) (п. 6 ст. 346.21, п. 1 ст. 346.23 НК РФ).

УСН является федеральным налогом, но это не означает, что он пойдет именно в федеральный бюджет. Перечисление данного налога производится на счет федерального казначейства, а оттуда денежные средства распределяются по бюджетам. Данные действия осуществляются независимо от плательщика.

Порядок распределения данного рода платежей подробно отражен в бюджетном законодательстве, согласно которому УСН распределяется в размере 100-процентного норматива в бюджет региона (ст. 56 Бюджетного кодекса РФ).

О том, кто может работать на упрощенке, см. материал «Кто является плательщиками УСН?».

Узнавайте первыми о важных налоговых изменениях

nanalog.ru

Минимальный налог при УСН — расчет, порядок уплаты

Содержание статьи:

В чем плюсы перехода предпринимателей на упрощенную систему налогообложения? Кому разрешено платить налоги в государственный бюджет по минимальным тарифам и в чем подводные камни их применения?

УСН облегчает индивидуальным предпринимателям (ИП) и юридическим лицам налоговую отчетность. Вместо большого разнообразия налогов, собираемых с занимающихся бизнесом людей, требуется заплатить лишь один. Причем процентную ставку, по которой определяется перечисляемая в госбюджет сумма можно подобрать под нужды предприятия.

Коммерсантам, перешедшим в 2017 году на упрощенку, предоставляется 2 способа расчета с государством:

- На основании полученной за отчетный год прибыли – ставка составит 6%.

- Когда налогооблагаемая база получается вычитанием понесенных в хозяйственной деятельности расходов из прибыли предприятия, полученной за текущий отчетный период. В этом случае размер взимаемого налога лежит в пределах 5–15%.

В последнем пункте значение расплывчато. Чтобы конкретизировать величину налоговой ставки смотрят на характеристики производимой предприятием продукции. Большое влияние оказывает и регион, в котором оно действует.

Минимальный размер перечисляемого по упрощенной системе налога равен 1%. Однако не каждая компания, перешедшая на такое налогообложение, платит по наименьшей ставке. Кто может оказаться в числе счастливчиков?

Минимальный налог при УСН

Это покажется странным, но уплата налога по 1% ставке – обязательный платеж.

Правда, действует он при совпадении двух условий:

- При подсчете используется способ «доходы минус расходы». Уплачивающие налог по 6% ставке не применяют минимально допустимое значение.

- Когда рассчитанная по обычным ставкам сумма налога вышла меньше однопроцентного взноса.

Полученную при сравнении разницу используют в качестве вычета в последующем отчетном периоде. Получается, что излишне уплаченные деньги не пропадают, а способствуют уменьшению налоговых платежей в будущем.

Правила переноса суммы, образовавшейся в результате минимального налогового платежа:

- Срок давности – не больше 10 лет, отсчитанных с момента возникновения разницы. После окончания этого срока воспользоваться льготой нельзя.

- Деньги переносятся частями или всей суммой сразу.

- Когда подобная ситуация не единична, а происходила несколько лет подряд, соблюдается строгая очередность применения понесенных бизнесменом трат.

- Бывает, компания закрывается, а переплаченные в ФНС средства остаются невостребованными. Тогда они передаются по наследству правопреемникам, которые пользуются ими в собственных интересах.

- Некоторые фирмы в процессе работы переходят на другой режим налогообложения. После смены они утрачивают возможность воспользоваться полученным ранее убытком для снижения налогооблагаемой базы в наступающих отчетных периодах.

Уплата минимального налога при УСН регламентируется федеральным законодательством. В статье 346.18 Налогового кодекса России определены уплачивающие такой сбор граждане, а также условия его начисления. Из них понятно, что величина ставки налога не превышает 1% рубежа.

Как применяется минимальный налог при УСН

Рассчитывая на упрощенной системе налогообложения сумму к оплате в ФСН, сверяются со статьей 346.16 НК Российской Федерации. В ней перечислены категории трат, которые официально включены в расходную часть.

Такие предприятия должны получить два результата вычислений:

- по стандартной ставке в 5–15%;

- для минимального значения на упрощенке, равного 1%.

Это делается, чтобы понять какой вариант удовлетворит Налоговую службу. Если вычисленная по стандартному значению сумма оказывается больше, платят по 15% ставке. В противном случае уплачивают минимальный государственный сбор. Это означает, что все действующие компании или индивидуальные предприниматели независимо от успешности бизнеса регулярно переводят деньги в бюджет государства.

Пока не сверстан годовой отчет, сложно понять по какому направлению пойдут налоговые расчеты – стандартному или с опорой на однопроцентную ставку. В результате год разбивают на равные временные промежутки, в каждый из которых на счет ФНС перечисляется сумма, рассчитанная по 5–15% ставке. Когда предприятие испытывает трудности и не получает большой прибыли или работает в убыток, получается переплата. В будущем эти деньги можно вернуть.

Задерживать платежи невыгодно. Платить в любом случае придется, а вносимая сумма к этом времени вырастет в размере из-за начисленных пени или штрафа.

При УСН по стандартной ставке налог необходимо уплатить:

- юридическим лицам – не позднее 31 марта;

- индивидуальным предпринимателям – до 30 апреля.

Если оплаченная авансом сумма превышает расчетное значение налогового платежа, излишки переносятся на следующий отчетный период. Можно написать заявление и забрать деньги обратно. Однако нельзя их вернуть пока существует долг перед государством. Это делается только после сдачи декларации и уплаты минимально возможного при УСН налога.

Порядок уплаты налога при УСН

Все проведенные при УСН расчеты отражаются в налоговой декларации. Это относится как к вычислению стандартного налога, так и минимального. В отчетные документы важно безошибочно ввести реквизиты платежа, например, код бюджетной классификации (КБК).

Неважно кто оплачивает налоги. Индивидуальные предприниматели и организации вводят одинаковые цифры. В 2017 году минимальный налог вносится по коду 18210501050011000110. Декларация в ФНС сдается регулярно (через 3 месяца) и в конце каждого года. Объем документа — 3 листа, которые заполняются следующим образом:

- Первый лист называется титульным. На нем пишется информация о налогоплательщике, его ИНН.

- Поле КПП заполняют исключительно предприятия. Индивидуальным предпринимателям он не присваивается.

- Повторно сданные декларации дополнительно нумеруются. Такое происходит, когда в оригинале сделаны исправления или допущены ошибки.

- Документ помечается кодом налогового периода и годом, за который предоставляется отчет.

- Указывается фактический адрес представительства Налоговой службы, в которое сдаются бумаги, а также ее код.

- Вносятся сведения о юридическом лице или ИП (ЕГРЮЛ, ЕГРИП) и взятый из классификатора код, соответствующий виду деятельности бизнеса (ОКВЭД).

- Проставляется количество заполненных информацией страниц и дата. Затем декларация подписывается.

Раздел 2 целиком посвящен расчетам. Здесь фиксируется полученная компанией прибыль, израсходованные суммы и перечисленные авансовые платежи. Минимально возможный при УСН сбор записывается в строку с кодом 270.

Минимальный налог на УСН — расчет и уплата

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Консультация бесплатна!

snowcredit.ru