Срок уплаты транспортного налога в 2019 году для юридических лиц

В статье мы рассказали, кому актуально отслеживать дедлайн по такому региональному налогу, как транспортный налог. В какие именно числа вносить плату и что будет, если вовремя не рассчитаешься с бюджетом. Обо всем — по порядку.

Какие компании должны отслеживать срок уплаты транспортного налога в 2019 году

Плата за транспорт — вопрос актуальный далеко не для всех юридических лиц. Это касается лишь тех организаций, на которые зарегистрированы транспортные средства. При этом виды транспорта, подлежащего обложению, указаны в пункте 1 статьи 358 НК. Например, авто с транзитными номерами под налогообложение не подпадают. То же самое можно сказать про прицепы и полуприцепы. Также освобождены от уплаты налога, в частности (п. 2 ст. 358 НК):

- весельные лодки и моторки с двигателем до 5 л. с.;

- легковушки для инвалидов;

Как только транспорт, подпадающий под налог, зарегистрирован на компанию, сразу возникает обязанность вносить соответствующие платежи в бюджет. И сохраняется эта обязанность до тех пор, пока средство не снято с учета. Используете ли вы машину на деле, значение по общему правилу не имеет. Так, может иметь место простой, консервация, затянувшийся ремонт или даже передача авто по доверенности, во временное пользование (аренду). Налог платить все равно придется.

Не исключено, что ваше юрлицо входит в категорию плательщиков, которые освобождены от уплаты налога за авто региональными законами (ст. 356 НК). Поэтому тщательно изучите «транспортное» законодательство того субъекта РФ, в котором зарегистрирован объект.

Срок уплаты транспортного налога в 2019 году и за 2019 год

Порядок и сроки уплаты авто-налога устанавливают субъекты РФ (п. 1 ст. 363 НК). В любом случае налоговый период — это год. А вот отчетные периоды — I, II и III кварталы — есть не всегда. Регионы их могут устанавливать по своему усмотрению либо игнорируют такую возможность (ст. 360 НК). В любом случае наличие или отсутствие авансовых платежей не влияет на срок уплаты годовой суммы.

Дедлайн по годовому платежу устанавливает каждый регион сам, но не ранее 1 февраля по итогам отчетного года (п. 1 ст. 363 НК). То есть на январь крайняя дата платежа точно приходиться не может. Это будет число в феврале, марте или более позднем месяце. Соответственно и в 2019 году (для расчета за 2018 год), и далее в 2020 году (для расчета за 2019 год) разумно готовить деньги для расчета по транспортному налогу к 1 февраля наступившего года.

Когда установленный срок перечисления совпадает с выходным или госпраздником, перевести сумму разрешается в ближайший за ним рабочий день. То есть работает стандартное налоговое правило (п. 7 ст. 6.1 НК).

Теперь обозначим специфику по вариантам.

Вариант первый — уплата транспортного налога в 2019 году для юридических лиц без авансов.

Вариант второй — уплата транспортного налога в 2019 году для юридических лиц с авансами. Если отчетные периоды установлены, то по итогам каждого квартала компания перечисляет авансовый платеж. Такой порядок, например, — в Московской области (ст. 2 Закона Московской области от 16.11.2002 № 129/2002-ОЗ).

Промежуточные сроки — для уплаты авансов — смотрите также в региональных актах. По итогам года сумма к уплате определяется с учетом уплаченных авансов (п. 2 ст. 362 НК).

Внимание: если авто зарегистрировано в системе «Платон», авансы за этот конкретный автомобиль перечислять в 2018 году было не нужно (абз. 2 п. 2 ст. 363 НК). С 1 января 2019 года безавансовый порядок в этой части отменяется, если только на федеральном / региональном уровне законодатели не продлят льготу (п. 4 ст. 2 Закона от 03.07.2016 № 249-ФЗ).

Что будет, если нарушить срок уплаты транспортного налога в 2019 году

В зависимости от того, какую недоимку имеет компания, санкции могут различаться.

Просрочка авансов (если таковые установлены). Тут возможны только пени. Штрафа и блокировки счета быть не может. Это незаконно (п. 3 ст. 58 и ст. 76 НК).

Просрочка самого налога. За просрочку авто-налога налагается штраф 20% от суммы долга (ст. 122 НК). В дополнение должностных лиц компании могут привлечь к административной ответственности (ст. 15.11 КоАП). И даже уголовной — при выявлении недоимки в крупном или особо крупном размере (ст. 199 УК). Помимо штрафа начисляются пени (ст. 75 НК).

Если инспекция направила требование об уплате налога и фирма его не исполнила в надлежащие сроки, возможна блокировка расчетного счета (ст. 76 НК РФ).

Срок уплаты транспортного налога в 2019 году для юридических лиц

Любой владелец транспортных средств среди физических и юридических лиц обязан регулярно уплачивать налог на транспорт. Данные отчисления предназначены для пополнения бюджета страны и составляют существенную долю, по сравнению с имущественным или земельным налогами. Срок уплаты транспортного налога строго регламентирован действующим налоговым законодательством.

В зависимости от того, является ли автовладелец простым физическим лицом или организацией, порядок начислений и сроки уплаты в 2017 году будут различаться.

Особенности уплаты налога организациями

В отличие от обычных граждан, юрлица отчитываются и уплачивают налоги за год несколько по-другому, а отчетный период представляет собой 1 квартал.

В отличие от обычных граждан, юрлица отчитываются и уплачивают налоги за год несколько по-другому, а отчетный период представляет собой 1 квартал.

Порядок отчислений за транспорт также отличается для организаций. Уплата производится частями, авансовыми платежами поквартально. Остаток суммы за год вносится после учета авансовых отчислений за предыдущие три квартала. Таким образом, в отличие от физлиц, предприятия и компании уплачивают налог несколько раз в году.

Рассчитывая транспортный сбор в пользу бюджета, организациями учитываются не только федеральные положения, но и принятые в конкретном регионе нормативы.

Расчеты налогов по транспорту, принадлежащему организации, ведут бухгалтерии юридических лиц, с установленной законом периодичностью предоставления налоговой отчетности. Физическое лицо, владеющее автотранспортом, заблаговременно получает квитанцию по почте и уплачивает сумму, рассчитанную сотрудниками налоговой без его участия.

Общие положения

Определить последний день уплаты налога на транспорт достаточно легко – им считается последний день следующего месяца после истечения каждого квартала. Это касается платежей за 1,2 и 3 кварталы.

Следует учитывать, что ограничения коснулись не только последнего дня оплаты, но и первого возможного дня погашения налоговых обязательств по транспорту. Так, согласно налоговому законодательству, организация не может отчитаться за последний отчетный период раньше 1 февраля.

Как и обычные граждане, юридические налогоплательщики несут ответственность за своевременное погашение налоговых сборов, включая уплату за транспорт. При образовании просрочки не избежать начисления штрафов и пеней.

Если крайний срок платежа приходится на нерабочий день, то организация вправе перечислить налог на следующий рабочий день.

Периоды уплаты и региональные особенности

Организация, устанавливая для себя крайние сроки для расчетов по налогам, должна руководствоваться действующими региональными положениями. Однако число платежей за 1 налоговый год не может отличаться. Так как отчетность и уплата по транспортному налогу ведется поквартально, то и платежей за отчетный год будет 4.

Организация, устанавливая для себя крайние сроки для расчетов по налогам, должна руководствоваться действующими региональными положениями. Однако число платежей за 1 налоговый год не может отличаться. Так как отчетность и уплата по транспортному налогу ведется поквартально, то и платежей за отчетный год будет 4.

Несмотря на установленные на федеральном уровне сроки – следующий за отчетным кварталом месяц, последний день – необходимо учитывать, что на региональном уровне также могут вноситься некоторые изменения.

Чтобы избежать проблем в связи с несвоевременной оплатой транспортного налога, необходимо связаться с территориальным подразделением налоговой и уточнить, какие сроки по отчислениям действуют в рассматриваемом субъекте РФ:

- в Санкт-Петербурге срок уплаты ограничен 10 февраля;

- в Московской области – до 28 марта;

- в Красноярске – до 10 февраля;

- Томская область назначила последним днем уплаты 10 марта.

Отличия могут касаться и периодичности оплаты. В московском регионе промежуточных платежей нет, а оплата вносится один раз в год. Подобный отказ от промежуточных авансовых платежей действует во многих регионах Российской Федерации, поэтому, прежде, чем организовывать перечисление, необходимо получить подробную информацию о действующем налогообложении в отношении юрлиц в конкретном субъекте Федерации.

Авансовые платежи

Поквартальное внесение средств в счет уплаты транспортного сбора именуется авансовым платежом. В отличие от окончательного срока расчета за последний квартал, для авансовых платежей, как правило, действует единое правило определения срока. Период, отводимый для перечисления от лица организации, составляет месяц, после окончания отчетного квартала.

Поквартальное внесение средств в счет уплаты транспортного сбора именуется авансовым платежом. В отличие от окончательного срока расчета за последний квартал, для авансовых платежей, как правило, действует единое правило определения срока. Период, отводимый для перечисления от лица организации, составляет месяц, после окончания отчетного квартала.

Разобраться в общей схеме определения срока довольно просто: если необходимо уплатить налог за 1 квартал, рассчитанная сумма должна быть перечислена не позже 30 апреля. За второй квартал можно внести авансовый платеж в счет уплаты транспортного налога не позднее 31 июля и т.д.

Данные сроки действуют только в тех случаях, если региональное законодательство предусматривает возможность внесения авансовых платежей по налоге. Если промежуточные перечисления упразднены, организация, зарегистрированная в данном субъекте Федерации, ориентируется лишь на последний день оплаты налога за весь прошедший год.

На видео о транспортном налоге

Таким образом, если налогоплательщиком является организация, расчет перечисления за транспорт производится силами бухгалтерии на основании расчетов и применением действующей ставки, а итоги фиксируются в годовой декларации. При планировании расчетов по транспортному налогу юрлицо должно опираться на установленные в регионе нормативы, а также федеральное законодательство.

ru-act.com

Сроки оплаты транспортного налога в 2019 году

Какой срок оплаты транспортного налога — этот вопрос актуален для всех автовладельцев: простых граждан, индивидуальных предпринимателей и организаций. Причем для каждой категории налогоплательщиков чиновники утвердили разные даты. В статье разберемся, кому и когда платить за транспорт в 2018 году.

Срок оплаты для простых граждан

Любой гражданин, имеющий в частной собственности автотранспортные средства (машины, автобусы, трактора или моторные лодки), признается налогоплательщиком транспортного налога. Причем фактическое использование авто не имеет никакого значения. Например, если автомобиль сломан и простоял весь год в гараже, то все равно придется заплатить за него налог.

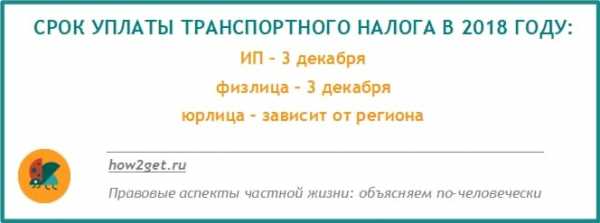

Срок оплаты транспортного налога за 2017 год — до 1 декабря года следующего за отчетным. В 2018 году этот день выпадает на субботу, а это означает, что последний срок переносится на первый рабочий день — 03.12.2018. Если перечислить деньги в бюджет после 3 декабря, то ФНС начислит пени.

Физические лица освобождены от самостоятельного исчисления налоговых обязательств. Эта функция возложена на работников ФНС. То есть самому разбираться в ставках необязательно (только если очень хочется). Не позднее чем за 30 календарных дней до наступления срока оплаты налоговики обязаны направить письменное уведомление в адрес налогоплательщика. Отправка осуществляется заказным письмом. Уведомление считается полученным автоматически ровно через 6 дней с момента отправки заказного письма.

В уведомлении содержится не только требование об оплате транспортного налога 2017 для физических лиц, но и заполненный платежный документ, по которому можно осуществить расчеты с бюджетом в любом банке.

ВАЖНО! Если вы зарегистрированы на официальном сайте ФНС и имеете доступ к электронному личному кабинету налогоплательщика, то письменное уведомление вам не пришлют. Согласно новым правилам, уведомление направляется только в электронном формате.

Если вы желаете получать письменные уведомления от ФНС, то придется написать соответствующее заявление и передать его в ближайшее отделение налоговой инспекции. Также отправить данное заявление можно через личный кабинет налогоплательщика на официальном сайте инспекции.

Срок оплаты для предпринимателей

Бизнесмены и коммерсанты также признаются плательщиками транспортного налога, если, конечно, у них на балансе есть автомобили или другая техника. Транспортный налог 2018, срок оплаты для индивидуальных предпринимателей определяется в том же порядке, что предусмотрен для физических лиц. То есть ИП обязаны перечислить платеж в бюджет не позднее 1 декабря года, следующего за отчетным.

Напомним, что 01.12.2018 — суббота, а следовательно, транспортный налог 2017 оплата — до 03.12.2018, то есть переносится на первый рабочий день, согласно статье 6.1 НК РФ.

Индивидуальные предприниматели не должны самостоятельно рассчитывать сумму фискального платежа. Инспекция направляет специальные уведомления и платежные документы в общем порядке. Срок аналогичен тому, что мы описали выше.

Правила для юридических лиц

А вот организации предприятия осуществляют расчеты с бюджетом по иным правилам. Транспортный налог (сроки оплаты для организаций) утверждается для каждого региона России отдельно. Почему?

Согласно НК РФ, дорожный сбор признается региональным обязательством. А это означает, что федеральное законодательство устанавливает только общие правила налогообложения. Частные нормы разрабатывают и утверждают региональные власти в индивидуальном порядке для каждого субъекта РФ.

Так, региональные власти имеют право утверждать:

- налоговые ставки;

- порядок применения и перечень льгот;

- отчетные периоды;

- сроки сдачи отчетности;

- авансовые платежи;

- сроки уплаты;

- прочие условия налогообложения.

Уточнить, какие действуют условия для транспортного налога (оплата до какого числа 2017 или 2018 года) именно в вашем регионе можно на официальном сайте от ИФНС.

comments powered by HyperCommentshow2get.ru

Сроки уплаты транспортного налога юридическими лицами в 2018 году

И физические, и юридические лица обязаны уплачивать налог на ТС.

Выплаты должны поступить в бюджет страны в установленные сроки. В обратном случае на лицо накладывается штраф.

Сроки уплаты транспортного налога юридическими лицами в 2018 году регламентируются главой 28 НК.

Сроки подачи декларации

Срок уплаты налога зависит от региона. Однако, на основании пункта 1 статьи 363.1 НК, он не может наступить ранее времени подачи декларации.

Сроки сдачи декларации по транспортному налогу для юридических лиц определяются пунктом 3 статьи 363.1 НК.

Компания должна подать декларацию до 1 февраля. Это общее правило. Если 1 февраля в текущем году – это выходной день, документ нужно предоставить в ближайший рабочий день.

Авансовые платежи

Как правило, компания каждый квартал выплачивает авансы. Отчетные периоды утверждаются региональными органами. Однако они могут отсутствовать вовсе. В этом случае ЮЛ обязан совершать разовый платеж.

Если же отчетные периоды утверждены, аванс перечисляется за 1-3 кварталы.

Итоговая сумма налогового платежа определяется на основании разницы между общим платежом и выплаченными авансами. Данный порядок расчета регламентируется пунктом 2 статьи 362 НК.

Если ТС, находящиеся в автопарке компании, зарегистрированы в системе «Платон», аванс не уплачивается.

Региональные сроки уплаты транспортного налога

Налог за ТС регламентируется региональными нормативными актами. На их же основании рассчитывается ставка. Рассмотрим сроки перечисления средств, установленные в ряде регионов:

Алтай, Башкортостан, Крым, Якутия, Тыва, Чеченская республика, Чувашия, Хабаровский край, Брянская, Воронежская, Калининградская, Мурманская, Рязанская, Тверская, Тюменская область – не позже 1 февраля, следующего за прошедшим налоговым периодом.

Алтай, Башкортостан, Крым, Якутия, Тыва, Чеченская республика, Чувашия, Хабаровский край, Брянская, Воронежская, Калининградская, Мурманская, Рязанская, Тверская, Тюменская область – не позже 1 февраля, следующего за прошедшим налоговым периодом.- Бурятия, Кемеровская, Костромская область – не позже 2 февраля.

- Калмыкия – до 3 февраля.

- Карелия, Алтайский край, Архангельская область, Иркутская, Курганская, Липецкая, Магаданская, Омская, Псковская область – до 5 февраля.

- Вологодская область – до 6 февраля.

- Мордовия, Татарстан, Удмуртская республика, Забайкальский край, Красноярский край, Астраханская, Белгородская область, Ивановская, Ростовская, Тульская, Ярославская область – до 10 февраля.

- Карачаево-Черкесская Республика, Коми, Марий Эл, Ставропольский край, Владимирская, Орловская, Пензенская, Сахалинская, Свердловская область – до 15 февраля.

- Пермский край – не позже 20 февраля.

- Оренбургская область – 25 февраля.

- Адыгея, Кабардино-Балкарская Республика, Хакасия, Краснодарский край, Приморский край, Амурская, Волгоградская, Калужская, Ленинградская, Новгородская, Новосибирская, Самарская, Саратовская, Смоленская, Тамбовская, Ульяновская, Челябинская область – до 1 марта.

- Томская область – до 10 марта.

- Московская область – 28 марта.

- Камчатский край – до 30 марта.

- Нижегородская область – до 15 апреля.

В большинстве областей компаниям придется подавать декларацию и уплачивать налог в один и тот же день.

Сроки, установленные для федеральных городов

Сроки выплаты налоговых платежей отдельно устанавливаются для городов федерального значения:

- Москва – не позже 5 февраля.

- Санкт-Петербург и Севастополь – не позднее 10 февраля.

Сроки могут изменяться, поэтому нужно следить за нововведениями.

Используемый КБК

При перечислении налогового платежа нужно вписать в строку 104 платежного поручения правильный код: 182 1 06 04011 02 1000 110.

Для перевода пени используется КБК 182 1 06 04011 02 2100 110. Платеж перечисляется по адресу компании, на которую зарегистрировано ТС.

Порядок и сроки уплаты транспортного налога юридическими лицами устанавливаются НК, региональными нормативными актами.

Региональные органы также утверждают необходимость внесения авансовых платежей.

Вас заинтересует:

pravo-auto.com

Сроки уплаты транспортного налога юридическими лицами в 2019 году

Обязанность платить налог на транспорт распространяется и на обычных граждан, и на организации. Порядок начисления, отчета и сроков уплаты транспортного налога юридическими лицами определяется положениями 28-й главы НК РФ. Так как нарушение сроков перечислений грозит несением административной ответственности и начислением штрафа, важно следить за тем, чтобы нужные отчисления вовремя поступили в бюджет, исходя из норм, принятых в конкретном субъекте Федерации.

Сроки подачи декларации

В отличие от физических лиц, сталкивающихся с платежами в бюджет за транспорт только один раз в год, для юрлиц налоговым периодом служит календарный год, с ежеквартальной подачей отчетности в территориальное подразделение ФНС.

В отличие от физических лиц, сталкивающихся с платежами в бюджет за транспорт только один раз в год, для юрлиц налоговым периодом служит календарный год, с ежеквартальной подачей отчетности в территориальное подразделение ФНС.

Для юрлиц действуют несколько иные правила по налоговым платежам за транспорт:

- Время внесения оплаты для коммерческих предприятий назначается региональным законодательством.

- Согласно ст. 363.1 п.1 Налогового Кодекса срок платежа не может предшествовать сдаче декларации.

- На федеральном уровне устанавливается общий период подачи декларации – 1 февраля. Если день приходится на выходной, отчетность подается на следующий рабочий день.

- Оплата транспортного налога юрлицом включает в себя промежуточные авансовые отчисления.

Авансовые платежи

Каждый субъект Федерации самостоятельно определяет порядок подачи отчетности. Если в регионе определены отчетные периоды, платеж выплачивается в течение всего года, через три авансовых платежа за квартал. Согласно п.2 ст. 362 НК, в конце периода общая сумма платежа определяется в виде остатка, который требуется уплатить после учета авансовых выплат.

ВАЖНО! В некоторых случаях регионы не используют квартальные перечисления в качестве аванса. Тогда уплата производится единовременно, за весь год сразу.

Если транспортные средства организации прошли регистрацию в «Платоне», авансовое перечисление не производят.

На видео о транспортном налоге для юридических лиц

Как определяется порядок уплаты в регионах

Если общие правила уплаты указаны в федеральном законе, то на местном уровне определяются конкретный алгоритм начислений, уровень расчетной ставки, льготы и время для перечислений.

Это связано с необходимостью учета специфики региона, его экономической ситуации, количества транспорта и активности его использования на конкретной территории.

Так как период итоговой уплаты определяется также в регионах, уточнять информацию о времени для отчислений в бюджет необходимо в территориальном отделении ИФНС, где зарегистрирована организация. На данный момент в большинстве регионов отчисления в бюджет производят с 1 до 15 февраля, однако в некоторых областях и краях компании могут перечислять в бюджет до 1 марта. В Московской области платеж от юридического лица вносят до 28 марта, на Камчатке – до 30 марта, а в Нижнем Новгороде – до 15 апреля.

Чаще всего, подача декларации и отчисление в бюджет производится в 1 день.

В городах федерального значения устанавливаются свои периоды оплаты:

- в Москве – до 5 февраля;

- Санкт-Петербурге – до 10 февраля;

- Севастополе – до 10 февраля.

Региональные власти вправе изменить период окончательных расчетов по транспортному налогу по своему усмотрению.

auto-lawyer.org

Формула расчета транспортного налога для юридических лиц

В отличие от физических лиц, организации-плательщики транспортного налога рассчитывают его величину самостоятельно (п. 1 ст. 362 НК РФ). Как это сделать, напомним в нашей консультации.

Алгоритм расчета транспортного налога для юридических лиц

Конечно, если в соответствии с региональным законодательством налогоплательщику в отношении конкретного объекта транспортных средств в течение всего года была предоставлена льгота в виде освобождения от налогообложения, транспортный налог можно не считать. Ведь уплачивать его все равно не придется.

А вот в остальных случаях для определения годовой суммы налога (Н) формулу расчета транспортного налога для юридических лиц 2018 в отношении конкретного транспортного средства в общем виде можно представить так:

Н = Б * С * Д * КВ * КП – Л1 – Л2 – Л3 – В

Что означает каждый из показателей формулы, как определяется и где отражается в налоговой декларации по транспортному налогу (утв. Приказом ФНС от 05.12.2016 № ММВ-7-21/668@), покажем в таблице:

| Показатель | Строка декларации | Что означает и как определяется |

|---|---|---|

| Б | 090 | Налоговая база. Зависит от вида транспортного средства и указывается в технической документации на него. Например, для транспортных средств, имеющих двигатели, налоговой базой является мощность двигателя в лошадиных силах, а для водных несамоходных транспортных средств – валовая вместимость в регистровых тоннах (п. 1 ст. 359 НК РФ). Показатель налоговой базы используется в формуле с точностью до 2-го знака после запятой. |

| С | 170 | Налоговая ставка. Применяется ставка, установленная в отношении конкретного транспортного средства региональным законом по месту нахождения такого транспортного средства. Местом нахождения, например, автомобиля, является место нахождения организации, на которую автомобиль зарегистрирован (п. 5 ст. 83 НК РФ). |

| Д | 150 | Доля налогоплательщика в праве на транспортное средство. Используется в формуле в виде простой правильной дроби. Например, при владении объектом в соотношении 50/50, показатель Д применяется в формуле как ½. |

| КВ | 160 | Коэффициент показывает, сколько полных месяцев в календарном году организация владела транспортным средством. Коэффициент КВ указывается с точностью до 4-го знака после запятой. При этом величина коэффициента зависит от того, зарегистрировано (снято с регистрации) транспортное средств до 15-го числа месяца или после 15-го (п. 3 ст. 362 НК РФ). |

| КП | 180 | Повышающий коэффициент. Применяется в отношении легковых автомобилей и зависит от года выпуска автомобиля и его стоимости (п. 2 ст. 362 НК РФ). При расчете транспортного налога за 2018 год необходимо учесть изменения в применении данного коэффициента. |

| Л1 | 230 | Сумма налоговой льготы в виде освобождения от налогообложения. Определяется так:

|

| Л2 | 250 | Сумма налоговой льготы, предоставленной региональным законодательством в виде уменьшения величины транспортного налога.

|

| Л3 | 270 | Сумма налоговой льготы, предоставленной конкретным субъектом РФ в виде снижения налоговой ставки.

|

| В | 290 | Плата «Платону», перечисленная в календарном году по данному транспортному средству. |

КБК по транспортному налогу 2018 для организаций

КБК по транспортному налогу для организаций в 2018 году тот же, что и в 2017 году:

182 1 06 04011 02 1000 110.

ОКТМО по транспортному налогу 2018 для организаций

Как в налоговой декларации по транспортному налогу, так и в платежном поручении на его уплату в поле «ОКТМО» указывается код муниципального образования, на территории которого уплачивается транспортный налог. Напомним, что уплачивается он по месту нахождения транспортного средства. Узнать свой ОКТМО поможет наш Справочник.

glavkniga.ru

Транспортный налог: КБК

Организации и физлица, на которых зарегистрированы транспортные средства, признаваемые объектом налогообложения в соответствии со ст. 358 НК РФ, являются плательщиками транспортного налога (ст. 357 НК РФ). В какие сроки уплачивается ими транспортный налог в 2018 году и по каким КБК, расскажем в нашем материале.

Сроки уплаты транспортного налога

Транспортный налог – налог региональный (ст. 14 НК РФ). Для налогоплательщиков-организаций порядок и сроки уплаты налога, а также авансовых платежей по нему устанавливаются законами субъектов РФ. При этом за истекший год дата уплаты налога не может быть установлена ранее 1 февраля следующего года (п. 1 ст. 363 НК РФ).

Например, в г. Москве организации должны уплачивать транспортный налог не позднее 5 февраля следующего года, при этом авансовые платежи в течение года не уплачиваются (ч. 1 ст. 3 Закона г. Москвы от 09.07.2008 № 33).

В Московской области авансовые платежи по транспортному налогу уплачиваются не позднее последнего числа месяца, следующего за истекшим кварталом, а налог по итогам года – не позднее 28 марта следующего года (ч. 1 ст. 2 Закона Московской области от 16.11.2002 № 129/2002-ОЗ).

Аналогично организациям Московской области, организации-плательщики транспортного налога в г. Санкт-Петербурге уплачивают авансовые платежи не позднее последнего числа месяца, следующего за истекшим кварталом, а вот налог по итогам года – не позднее 10 февраля следующего года (п. 2 ст. 3 Закона Санкт-Петербурга от 04.11.2002 № 487-53).

Физические лица во всех субъектах РФ уплачивают транспортный налог за год не позднее 1 декабря следующего года (п. 1 ст. 363 НК РФ).

На какой КБК платить транспортный налог?

КБК для уплаты транспортного налога организациями в 2018 году не изменился по сравнению с 2017 годом:

| Тип платежа | КБК для организаций |

|---|---|

| Налог | 182 1 06 04011 02 1000 110 |

| Пени | 182 1 06 04011 02 2100 110 |

| Штраф | 182 1 06 04011 02 3000 110 |

Напомним, что физические лица (в т.ч. ИП), в отличие от организаций, уплачивают транспортный налог на основании налогового уведомления, направляемого налоговой инспекцией (п. 3 ст. 363 НК РФ). И КБК для уплаты налога в таком уведомлении будет указан. Этот КБК также зависит от типа платежа (налог, пени или штраф):

| Тип платежа | КБК для физлиц |

|---|---|

| Налог | 182 1 06 04012 02 1000 110 |

| Пени | 182 1 06 04012 02 2100 110 |

| Штраф | 182 1 06 04012 02 3000 110 |

glavkniga.ru

Алтай, Башкортостан, Крым, Якутия, Тыва, Чеченская республика, Чувашия, Хабаровский край, Брянская, Воронежская, Калининградская, Мурманская, Рязанская, Тверская, Тюменская область – не позже 1 февраля, следующего за прошедшим налоговым периодом.

Алтай, Башкортостан, Крым, Якутия, Тыва, Чеченская республика, Чувашия, Хабаровский край, Брянская, Воронежская, Калининградская, Мурманская, Рязанская, Тверская, Тюменская область – не позже 1 февраля, следующего за прошедшим налоговым периодом.