Налог на имущество на квартиру 2019

После получения права собственности на квартиру владелец обязан ежегодно производить в государственный бюджет отчисления по налогу на недвижимость. Ранее по налоговому законодательству основой для вычисления величины такого взноса служила инвентаризационная стоимость объекта.

Однако произошли изменения, и с 2015 года расчет в большинстве регионов ведется исходя из кадастровой стоимости недвижимости. А она в некоторых ситуациях может быть существенно выше инвентаризационной. Кадастровая стоимость жилья определяется специалистами по заказу от властей.

В связи с переходом к расчетам по кадастровой стоимости от расчетов по инвентаризационной используется понижающий коэффициент. Он способен снизить размер отчислений.

Что нужно знать?

В отдельных регионах на данный момент расчет налога на квартиру все еще ведется по инвентаризационной стоимости. Это связано с тем, что в тех местах еще не была проведена кадастровая оценка недвижимого имущества.

Однако предполагается, что к 2020 году все работы по данному направлению будут завершены.

Законодательная база

401 статья Налогового кодекса РФ содержит перечень объектов, попадающих под налогообложение в 2019 году. К ним относятся:

- квартиры или комнаты в квартирах;

- дома на приусадебных участках;

- частные дома.

В соответствии с положениями налогового законодательства, собственники квартир в многоквартирных домах должны производить отчисления только за жилплощадь, а не за общедомовое имущество.

Если собственнику принадлежит и дом, и земля, на которой он находится, то под налогообложение попадают оба этих объекта.

Налог на имущество на квартиру

В области налогообложения имущества постоянно происходят изменения. Законодатели предполагают, что к 2020 году все налогоплательщики в РФ станут оплачивать налоги в соответствии с новыми правилами.

При просрочке платежа либо нарушении сроков оплаты к нарушителю будет применен штраф, составляющий 20% от величины задолженности.

Также за каждый день просрочки дополнительно будут начислены пени.

Физических лиц

По закону физические лица ‒ собственники квартир налог на имущество не рассчитывают самостоятельно. За них эти функции выполняют налоговые инспекторы.

Ежегодно физические лица получают по почте уведомления о необходимости уплаты взносов. В этих бумагах содержатся сведения о сроках выплаты и суммах. Вместе с уведомлением собственник обычно получает квитанцию, содержащую реквизиты платежа.

Однако если физическое лицо по каким-то причинам не получает квитанцию, это не освобождает его от уплаты налога.

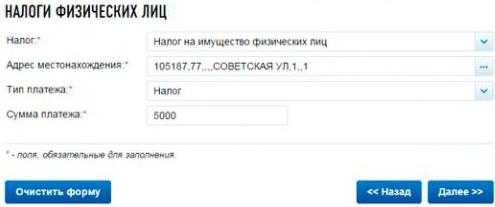

Сведения о сумме платежа можно получить непосредственно в ФНС либо на сайте Налоговой инспекции. Также проверить задолженность можно с помощью сервиса Государственных услуг, либо воспользовавшись другими способами.

Юридических лиц

Юридические лица обязаны самостоятельно производить расчет суммы налога на недвижимое имущество. Как правило, эта задача возлагается на бухгалтерии организаций.

Для того чтобы несколько упростить расчеты, можно воспользоваться бесплатным сервисом, размещенным на сайте ФНС. Придется ответить на несколько вопросов о недвижимости, и система в итоге сама рассчитает и выведет на экран сумма налога, определенную на основании исходных данных.

Приватизированную

После процедуры приватизации квартиры собственник обязан ежегодно оплачивать за нее налог во избежание применения к нему штрафных санкций.

В этом случае действуют те же правила налогообложения, указанные в Налоговом кодексе РФ. При продаже приватизированной квартиры гражданин может воспользоваться льготами для уменьшения суммы выплат ‒ имущественным вычетом, либо взаимозачетом.

Платит ли пенсионер?

Для многих лиц пенсионного возраста актуален вопрос, платит ли пенсионер налог на квартиру?

Имущество освобождается от налогообложения в том случае, если оно:

- находится в собственности у пенсионера;

- не эксплуатируется им для осуществления предпринимательской деятельности.

Данная налоговая льгота распространяется в отношении квартир, комнат, жилых домов и некоторых других видов недвижимости.

При дарении родственнику

Если квартира была получена человеком в собственность в результате дарения и находилась во владении менее 5 лет, то при ее продаже необходимо заплатить налог в бюджет в размере 13% от ее договорной или сниженной кадастровой стоимости.

При покупке или продаже

При продаже квартир, которые находились в собственности менее 3 лет и были куплены до конца 2015 года владельцы обязаны заплатить налог в размере 13%. Датой начала владения квартирой считается число, проставленное в Свидетельство о праве собственности.

Такой же взнос обязаны внести собственники, получившие квартиру с начала 2016 года и владеющие ею менее 5 лет.

При расчете налога ставка 13% умножается на договорную стоимость объекта, либо кадастровую, умноженную дополнительно на понижающий коэффициент 0,7.

Также местные власти могут ввести дополнительные льготы по налогообложению недвижимости в конкретном регионе.

Размер

Расчет величины налога (Н) производится по формуле:

Н = кадастровая стоимость × налоговая ставка. До 2019 года при расчете суммы учитывается понижающий коэффициент.

При применении льгот на часть недвижимости налог не начисляется.

Под налогообложение не попадают:

- 50 кв. м дома ИЖС;

- 20 кв. м квартиры;

- 10 кв. м комнаты.

Ставка

Поскольку величина налоговой ставки может различаться в зависимости от региона, нужно уточнить ее размер на официальном сайте ИФНС.

Закон устанавливает только ее предельный размер, который составляет 0,1% от стоимости объекта.

Расчет суммы

Сумма налога, рассчитанная по инвентаризационной и кадастровой стоимости, сильно различается. Это связано с тем, что при расчете инвентаризационной стоимости учитывается возраст, состояние объекта и стоимость его материалов. В результате этот параметр может оказаться существенно ниже рыночной стоимости недвижимости.

Кадастровая же стоимость дополнительно учитывает местонахождение объекта, инфраструктуру возле него, наличие парковок, охраны дома и прочие критерии.

В итоге она оказывается максимально приближенной к рыночной цене. Кадастровая стоимость обновляется 1 раз в 5 лет.

Порядок и сроки уплаты

В соответствии с законодательством, налоговым периодом в данной случае выступает календарный год. Внести оплату взноса собственникам требуется до 1 декабря.

Для того чтобы проверить, правильно ли в Налоговой инспекции рассчитали сумму к оплате, необходимо:

- Уточнить местную налоговую ставку в отделении ФНС.

- Выяснить кадастровую стоимость объекта на официальном сайте Росреестра или путем подачи заявления с запросом в данную инстанцию.

- Перемножить указанные величины.

Льготы

Согласно налоговому законодательству, все собственники обязаны ежегодно оплачивать налоги. Однако отдельные категории владельцев объектов недвижимости все же освобождены от этой обязанности.

К таким объектам относятся:

- музыкальные студии;

- художественные галереи;

- частные галереи и музеи.

Даже если данные объекты расположены в частных домах, их собственники освобождаются от необходимости оплаты налога.

Некоторые категории собственников могут воспользоваться льготами при оплате взносов. К ним относятся:

- ветераны боевых действий;

- пенсионеры;

- военнослужащие со стажем более 20 лет и члены их семей;

- лица со званием героя Советского Союза или России;

- прочие категории граждан, входящие в перечень, изложенный в ст. 407 НК РФ.

Также льготы по оплате налога на имущество могут быть предусмотрены местными властями в отдельных регионах.

На видео о налоге на имущество

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Не платить налог за квартиру смогут пенсионеры, герои и скульпторы — Российская газета

Платить налог за дом или квартиру россияне теперь будут по новой схеме: его рассчитают не по инвентаризационной стоимости недвижимости, а по кадастровой. Но приличная часть граждан может и не почувствовать роста налоговой нагрузки, ведь законом предусмотрено большое количество льгот. Однако раскошелиться все равно придется владельцам дорогой недвижимости, а также жителям старых домов.

Нововведения в уплату налога на имущество приносит подписанный президентом России Владимиром Путиным Федеральный закон «О внесении изменений в статьи 12 и 85 части первой и часть вторую Налогового кодекса Российской Федерации и признании утратившим силу Закона Российской Федерации «О налогах на имущество физических лиц».

Платить обновленный налог на имущество физлиц должны будут все собственники жилья. Да и не только жилья — те же гаражи и машино-места тоже попадают под сбор. Окончательные ставки установят муниципалитеты, но они будут ограничены рамками федерального закона — от 0,1 до 2 процентов.

Будут сохранены и все льготы. Есть, правда, одно «но» — налоговая льгота, которая равна всей сумме сбора, будет предоставляться только на один объект налогообложения каждого вида (одна дача, одна квартира и т.д.). Его сможет выбрать сам плательщик. Список льготников широкий, он обязательно должен соблюдаться регионами.

Право на льготы будут иметь пенсионеры, инвалиды первой и второй групп, инвалиды детства. Не забыли также и про ветеранов Великой Отечественной, а также боевых действий и Героях Советского Союза и Российской Федерации, «чернобыльцах».

Не обидели и художников. Право на льготу имеют люди, осуществляющие профессиональную творческую деятельность, «в отношении специально оборудованных помещений, сооружений, используемых ими исключительно в качестве творческих мастерских, ателье, студий». Это могут быть художники, скульпторы, дизайнеры. «Остальные льготы будут зависеть от региона», — напоминает адвокат компании «Налоговик» Сергей Литвиненко.

Остаются и соцнормы жилья, с которых налог на имущество можно не платить. «На федеральном уровне установлено, что 20 квадратных метров от площади каждой квартиры, 10 квадратных метров от комнаты и 50 квадратных метров от жилого дома не облагаются», — уточнил Литвиненко. То есть владельцы жилья малой площади могут не заплатить, но все равно спать спокойно.

Теперь о тех, кому платить налог на имущество все-таки придется. По словам Литвиненко, кадастровая стоимость всегда выше инвентаризационной. «Она может превышать ее в 2-10 раз, но средний показатель превышения по стране — 2-3 раза. То есть и налог в среднем вырастет в два-три раза», — рассчитал эксперт.

Городским жителям в среднем придется платить больше, чем сельским, говорит Литвиненко.

Но если у вас в деревне элитный коттедж, то разочарованию нет предела, придется выложить приличную сумму. «В общем владельцы более дорогого жилья будут платить налог больше, чем владельцы более дешевого или жилья среднего класса», — отмечает эксперт «РГ». Но обращает внимание на один аспект. «Если у нового жилья инвентаризационная стоимость приближена к кадастровой, то у старого жилья она в несколько раз меньше», — предупреждает Литвиненко.

И поэтому владельцы старой недвижимости могут получить платежку с цифрами повыше, чем у жителей новостроек.

Закон вступает в силу с 1 января 2015 года. Но завершается пунктом о том, что определение налоговой базы по инвентаризационной стоимости не будет производиться с 2020 года. А стало быть, у регионов, которые испытывают проблемы с кадастровой оценкой, есть пять лет, чтобы исправить ситуацию.

rg.ru

Почему не приходит налог на квартиру и нужно ли платить без квитанции?

На данный момент многие жители России задумываются: почему не приходит налог на квартиру? Этот вопрос интересует большинство населения. Причем вполне обоснованно — ведь за имущество, которое имеется в собственности, приходится платить ежегодно. Указанный платеж никто не отменял. А значит, если нет квитанции об оплате, высока вероятность появления долга. Соответственно, могут применяться те или иные меры наказания должников. А при большой задолженности изымается имущество человека.

Именно поэтому население думает о том, как же оплачивать налоги за квартиру, а также почему не приходят нужные квитанции. Как быть в подобных случаях? И на что обратить внимание? Обо всех особенностях налогов за квартиру или прочее имущество будет рассказано далее. В действительности не так трудно понять, что делать при описанных обстоятельствах. Достаточно заглянуть в нормативные акты российского законодательства.

Что за платеж?

О каком платеже идет речь? Это первый вопрос, на котором следует заострить свое внимание. Ведь налоги в России могут быть разными. И далеко не всем приходят те или иные квитанции. Налог на квартиру — это то же самое, что и имущественный сбор. Данные начисления приходят всем собственникам недвижимости. Это ежегодный платеж, который придется в обязательном порядке оплачивать.

Обычно налоги приходят за квартиры, комнаты, дачи, дома, постройки, доли в указанной недвижимости. Если в собственности нет ничего из ранее перечисленного списка, то задумываться, почему не приходит налог на квартиру, не нужно. Это нормальное явление.

Сбой системы

Но вот в остальном платежки приходить должны. Во всяком случае, именно такая система оповещения граждан о предстоящих платежах имеет место в России. Почему не приходит налог на квартиру?

Первый вариант развития событий — это сбой в работе соответствующих органов. Дело все в том, что если где-то в системе указанной организации произошел тот или иной казус, налогоплательщики могут так и не получить квитанцию об оплате. Это не самое лучшее явление. При всем этом, если не оплатить задолженность, можно столкнуться с начислением пени за имущественный налог.

Не время

Почему не приходят налоги на квартиру? Следующий вариант развития событий — это ситуация, которая встречается чаще. Уже было сказано, что имущественный налог является обязательным платежом, причем ежегодным. Если квитанции об оплате оного нет, вполне вероятно, что еще просто не время для получения платежки.

Как правило, налоговые квитанции относительно имущества гражданам приходят осенью: с сентября по ноябрь. На законодательном уровне возможно получение платежки не позднее, чем за 30 дней до предельного срока оплаты налога. Поэтому следует набраться терпения и немного подождать. Вполне вероятно, что рассылка квитанций еще в принципе не была произведена. Тогда паниковать не нужно.

Загруженность налоговой

Почему не приходит налог на квартиру? Далее можно предположить, что в налоговых органах на данный момент аврал, на работниках высокая нагрузка. И поэтому рассылку платежек немного отложили. Паниковать не требуется приблизительно до начала ноября. В противном случае придется каким-то образом побеспокоиться о том, чтобы у владельца недвижимости были реквизиты для оплаты квитанции, а также чтобы ему была известна точная сумма, положенная ко внесению в государственную казну.

Звоним в инспекцию

Пожалуй, это все распространенные причины. Теперь понятно, почему не приходит налог на квартиру или дом. Как быть, если на календаре уже ноябрь, а платежки все нет? В первую очередь рекомендуется позвонить в налоговую района проживания. И уже у сотрудников организации узнать, в чем дело. Они должны объяснить причину отсутствия платежек.

Если время рассылки не наступило, об этом говорят. После можно спросить, когда ориентировочно ожидать квитанцию с налогом. Если сотрудники ведомства утверждают, что сведений о доме нет (иногда они отсутствуют по несколько лет), то платить без квитанции за собственность не нужно. В противном случае высока вероятность появления долга.

Личный визит

Если же не хочется дожидаться момента рассылки платежек, можно попытаться лично сходить в налоговый орган того района, в котором находится недвижимость гражданина. И получить там квитанцию самостоятельно. Довольно часто работники налоговых органов без особых проблем распечатывают платежку со всеми данными для оплаты. Особенно если речь идет о визите в ноябре.

С собой придется взять удостоверение личности, свидетельства о правах собственности на недвижимость, кадастровый паспорт (желательно, но не обязательно). Рекомендуется также прихватить ИНН (при наличии) и СНИЛС. С выданной гражданину квитанцией можно заниматься оплатой налога. Но до какого времени в России придется платить?

Сроки уплаты

Отныне понятно, почему не приходит налог на приватизированную квартиру. Более того, несколько советов по устранению столь неприятной ситуации тоже известны. Но мы пока не ведаем, до какого срока требуется оплатить имущественный налог. Тут также все просто.

В 2016 году все владельцы недвижимости должны заплатить за свою собственность до 1 декабря 2016. Причем включительно. Именно такой срок установлен в России в отношении имущественных налоговых сборов. Никаких исключений и поблажек. Временные ограничения действуют для всех граждан.

Новые правила

Почему не приходит налог на квартиру? 2016 год — это период, в котором начали действовать новые правила относительно налоговых платежей. О чем идет речь? Дело все в том, что не все собственники имущества получат квитанции от налоговых органов. Если гражданин имеет профиль на портале «Госуслуги», то именно в электронном виде придет платежка. Рассылки по почте в этом случае исключены.

Таким образом, с 2016 года квитанции об оплате имущественного налога положена только тем, у кого нет аккаунта на сайте «Госуслуги». Им можно ждать соответствующую платежку или обращаться за ней в налоговую. Все остальные получат оповещение о необходимости внесения денежных средств в государственную казну за свою собственность в электронном формате.

Новый год — новые расчеты

Еще один вопрос, который волнует граждан: большие почему приходят налоги? Приватизированную квартиру, даже самую маленькую, по установленным в России правилам, придется оценивать. Согласно новым правилам расчета, платежи за имущество будут формироваться, исходя из кадастровой стоимости недвижимости. Причем с определенным коэффициентом. Поэтому вполне вероятно, что платежка, пришедшая в 2016 году, окажется с меньшей суммой. А затем платеж будет расти. Правда, постепенно.

Почему пришел большой налог на квартиру? Вероятно, кадастровая стоимость недвижимости высокая. И поэтому платежки требуют уплаты довольно больших сумм. Кадастровую стоимость жилья можно узнать в Росреестре. А размер налога за имущество физические лица рассчитывают на сайте ФНС при помощи определенного калькулятора.

Соответственно, удивляться высоким налогам не нужно. Конечная сумма, как уже было сказано, складывается исходя из кадастровой стоимости недвижимости. Поэтому за квартиру одного и того же размера в разных районах города и в разных регионах страны придется платить не одинаковые суммы.

Способы оплаты

Отныне понятно, почему не приходят налоги на квартиру, а также что делать, если платежки нет очень долго. А как предлагается оплачивать имущественный налог? На данный момент каждый гражданин сам выбирает оптимальный вариант решения. Среди предложений выделяют следующие способы: оплату банковской картой, обращение в кассу Сбербанка (наличный платеж), использование портала «Оплата госуслуг», через сайт «Госуслуги», посредством электронного кошелька, через терминалы оплаты (наличными) в налоговых органах.

fb.ru

Не приходит налог на квартиру, что делать

Оплата налогов – это обязательная процедура, которой подвергается каждый законопослушный гражданин. Налог на квартиру – платеж, который накладывается на всех собственников недвижимого имущества. Исключение в таком случае может составить только категория льготников.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно!

Законодательная база

В соответствии с законодательной базой, каждый, чьи данные вписаны в документы на жилую площадь, обязан выплатить налог на имущество. Расчет такой суммы производится специальными налоговыми органами, в соответствии инвентаризационной описи, в которой указывается стоимость квартира.

Законом «О налогах на имущество физических лиц» предусмотрено, что уведомления о платежах выдаются соответствующими органами, не позднее 1 августа каждого года.

Но также стоит учесть что нормативная база регламентирует то факт, что погашение должно производится только в случае получения собственником платежек. В случае если такие документы не присылаются вовремя, то начислять за неуплату пени и штрафы, государственные органы не имеют право.

1. Налоговая ставка

Налог на квартиры, оплаченный собственников, перечисляется на счет городского бюджета, на территории которого располагается недвижимость. Итоговая ставка налогообложения исчисляется исходя из общей стоимость квартиры.

На данный момент, согласно закону составляет 0,1%, однако, в зависимости от каждых конкретных условий по решению правительства ставка может быть уменьшена (льготные условия).

2. Льготы

Льготная система налогообложения носит социальный характер и направлена на помощь малоимущему населению.

На сегодняшний день закон о льготном налогообложении распространяется на:

- Инвалиды 1 группы.

- Инвалиды 2 группы.

- Пенсионеры.

- Инвалиды с детства.

- Ветераны ВОВ.

- Люди, с наградой «Герой СС» и «Герой РФ».

- Лица, пострадавшие от Чернобыльской катастрофы.

Также «служители искусства», которые используют жилое помещение, в качестве мастерской, освобождаются от налога в полном размере.

Стоит учитывать, что если на одного гражданина, имеющего льготы записано более одной квартиры, льгота распространяется исключительно в едином случае.

Как можно рассчитать налог на квартиру

Уведомления рассылаются и рассчитываются муниципальными налоговыми органами, но в случае необходимости всегда можно проверить верность вычислений самостоятельно.

К примеру, если гражданин владеет квартирой, в 180 кв.м (общий метраж), из которых, 130 кв.м – жила площадь. Данная квартира является объектом налогообложения, для физических и юридических лиц, которые являются собственниками и официально вписаны в документы и технический паспорт, в том числе если лицо, относится к нерезидентам собственности, он также обязан платить налог.

Итак, согласно правилам, городские власти устанавливают ставку, за 1 кв.м жилой площади, если квартира в общем метраже не превышает 240 кв. м – сумма исчисляется в 1% от минимальной заработной платы.

Таким образом, жила площадь 130 кв. м * 1% минимальной зп на данный момент.

Что делать, если не приходит налог на квартиру

Согласно правилам, каждый собственник квартиры, проживающий по данному адресу, который числится в органах налогообложения, должен не позднее 1 августа получать уведомления.

В случае смены адреса, места жительства, гражданин в письменном виде обязан уведомить об этом соответствующие органы. В случае отказа от оплаты, за каждую просрочку будет начисляться штраф и пеня в денежном эквиваленте.

Однако в случае если законопослушный гражданин проживает по указанному адресу, и при этом не получает уведомления с рассчитанной стоимостью, согласно статье НК РФ № 57:

- Срок погашения задолженности переносится на время, которое регламентируется в каждом конкретном случае в отдельности, применительно к каждому налоговому сбору, в рамках законодательства.

- В случае если квитанции не приходят достаточно длительный срок, то в дальнейшем собственник будет оплачивать налог не более чем за 3 последних года, и без начислений на это время пени и штрафов.

- Но при условии, что гражданин получил квитанции вовремя, он обязан оплатить указанную сумму, не позднее чем в течение одного месяца после получения уведомления, с даты вручения лично в руки.

Основные способы узнать задолженность

Каждый человек, у которого есть задолженность по оплате налогов, может узнать рассчитанную сумму, и для этого есть 4 основных способа:

- Общение с налоговым специалистом, при личной встрече.

- Получение по почте.

- На официальном портале налоговой службы.

- Позвонить в службу налоговой инспекции по месту жительства.

Самый распространенный метод – это регулярная проверка своего почтового ящика, так как налоговики чаще всего делают рассылку квитанций.

Чаще всего такие квитанции приходят заблаговременно, для того чтобы у собственника квартиры было время для выполнения своевременного платежа.

Также совершенно несложно прийти на консультацию к налоговому инспектору ФНС, который грамотно просчитает и предоставит информацию по задолженности и объяснит, как и в какие сроки ее необходимо погасить.

По такому же принципу, можно воспользоваться телефонным звонком и узнать задолженность у специалиста. При этом необходимо будет назвать личные паспортные данные, адрес проживания, для более точной информации.

Один из самых популярных методов на сегодняшний день – это услуга, предоставляемая официальным сайтом службы ФНС.

Итак, для того чтобы узнать задолженность по оплате имущества, необходимо:

- Ввести в браузере адрес официального интернет-портала.

- Ввести в соответствующей графе индивидуальные данные.

- Нажать кнопку «найти».

После этого, на экране монитора появится вся необходимая информации:

- Период задолженности.

- Общая сумма долга.

- Начисленный штраф.

- Итоговая сумма.

Однако, стоит учесть, что воспользоваться услугами личного кабинета на сайте в интернете, гражданин может только после личного визита к налоговому специалисту.

Так, собственнику в отделении ФНС, при предъявлении паспорта будет выдан индивидуальный пароль доступа. Несмотря на достаточно сложную процедуру, в дальнейшем это сэкономит значительное количество времени, на выяснение долга.

При необходимости, на официальном сайте судебных приставов есть возможность распечатать платежное уведомление с полным расчетом долга.

Если же гражданин не обнаружил, при поиске своих данных на сайте, это значит, что просрочки нет, и пени не начисляются.

Как оплатить налог на квартиру — пошаговая инструкция

Согласно изменениям в законодательстве, каждый гражданин обязан погасить сумму до 1 октября ежегодно.

Для этого можно выбрать один из наиболее приемлемых способов:

- В отделении любого банка.

- В онлайн-режиме интернет-банкинга.

- По почте.

- На официальном сайте госуслуг.

Независимо от выбранного варианта, есть одно главное условие – денежные средства, должны быть перечислены в полном объеме, и не позднее назначенного срока.

1. Оплата через интернет

На сегодня для активных пользователей сети интернет, оплата на специальных порталах является наиболее выгодным способом. Достать квитанцию с указанной суммой налога, не составляет особого труда, она доступна на официальном интернет-ресурсе зачастую в виде pdf документа.

Для этого понадобится просто зайти в личный кабинет, указать данные платежной карты или место, с которого будут переведены денежные средства и, нажать кнопку «Оплатить».

Можно воспользоваться любым банком на выбор, которые имеет в своем перечне услуг погашение налогов ФНС, к примеру:

- Сбербанк.

- АльфаБанк.

- КивиБанк.

- МИБ.

- Газпром.

- и многие другие.

Но каждый ресурс, через который можно произвести оплату задолженности отличается некоторыми отличиями.

Стоит учесть, что личные данный банковской карты должны полностью совпадать с реквизитами, указанными в квитанции. Так, налогоплательщик может использовать только свою карту, форматов VIZA или MasterCard.

На сайте любой платежной компании, каждый пользователь увидит предупреждение, о том, что прежде, чем выполнить денежный перевод, необходимо еще раз внимательно проверить свои паспортные данные, код ИНН и сумму долга.

Если нет возможности воспользоваться услугами банковского учреждения, оплатить по сети интернет налог на квартиру, можно через официальный портал ФНС, по такому же принципу.

Также в случае если заранее есть сведения о сумме оплаты, можно зайти на сайт «Заплати налоги», который позволяет сотрудничать со всеми сервисами официального портала ФНС РФ, и формирует платежную квитанцию для оплаты в режиме онлайн.

Принцип оплаты такой же:

- Войти в личный кабинет (при необходимости, сначала зарегистрироваться, ввести логин и пароль).

- Ввести личные данные.

- Сформировать нужную сумму к оплате.

- Прописать в графе платежную карту и нажать «оплатить».

Еще один интернет-портал предлагает гражданам услуги по оплате налога на собственность – «имущественные налоги: ставки и льготы». Помимо непосредственно возможности перевода денежных средств, сайт предлагает полную информацию о законодательстве, изменениях в НК, суммах оплаты и возможных льготах.

2. Оплата в отделении Сбербанка

Финансовое учреждение Сбербанк предлагает для налогоплательщиков услугу оплаты задолженности на квартиру в любом отделении. Для этого понадобится только подойти к кассовому окошку с квитанцией, паспортом и нужной суммой.

Также можно воспользоваться порталом в сети интернет от Сбербанка, для того потребуется:

- Пройти официальную регистрацию на сайте.

- Войти под своим логином в личный кабинет.

- Выбрать вкладку «Платежи».

- Нажать в пункте меню «ФНС».

- Открыть в диалоговом окне нужную графу с суммой задолженности.

- Ввести свои личные данные и код ИНН.

- Указать в графе тип оплаты и произвести перевод.

Последствия неуплаты налога на квартиру

Отказ от оплаты налогов считается одним из самых распространенным экономическим преступлением как среди физических лиц, так и в случае с юридическими компаниями и организациями.

В результате того, что граждане пытаются недоплатить и не оплатить налоги полностью, их ждет неутешительный результат:

В результате выявления недоимки (т. е. неполного покрытия налога на собственность, оплаты заниженной суммы), разница будет взиматься в судебном порядке, с оплатой издержек и штрафа.

Назначенный штраф – это дополнительное денежное взыскание, которое накладывается на гражданина, пытавшегося сокрыть свои истинные доходы и зарегистрированное имущество. Оплата штрафа производится совместно с оплатой разницы (недоимки).

Также на период, за который не оплачивались налоги или скрывались реальные доходы, накладывается пеня, т. е. сумма за задержку. Пеней может облагаться как сама недоимка, так и неправильно рассчитанная итоговая сумма налога или неоплаченный вовремя налог на имущество.

Советы и рекомендации

Для того чтобы не «нажить» неприятностей с налоговой службой, по вопросу оплаты налога на квартиру, специалисты рекомендуют:

- Рассчитывать стоимость налога заранее, не дожидаясь квитанций.

- Заблаговременно и самостоятельно интересоваться нововведениями в процесс оплаты и расчета, изменениями в законодательстве и налоговом кодексе.

- Ни в коем случае не стараться «надуть» государство и не оставлять долгов.

prostopozvonite.com