пошаговая инструкция как вернуть деньги

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р. Расскажу, как сделать так же.

Екатерина Кондратьева

получила налоговый вычет за лечение

Что такое налоговый вычет на лечение

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Налоговый вычет за новую квартиру

Как забрать свои 260 тысяч у государства

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Постановление Правительства РФ от 19 марта 2001 г. № 201

Операции, в том числе пластические, ЭКО, лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р. Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НКРФ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Как заплатить НДФЛ самостоятельно

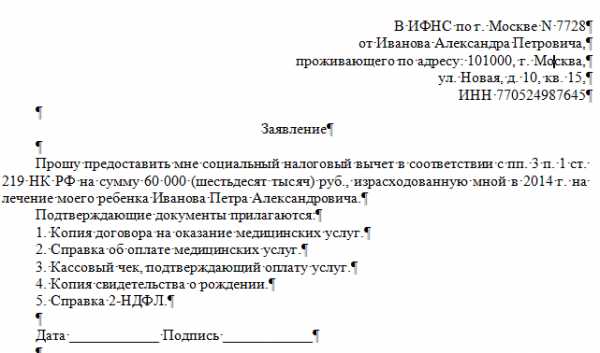

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Посмотрим на примере:

Василий работает менеджером и получает 40 000 Р в месяц. За год он заработал 480 000 Р.

В 2015 году он потратил на лечение 80 000 Р. Василий собрал документы и подал заявление на налоговый вычет.

После подачи заявления налоговая вычтет сумму лечения из дохода Василия за год и пересчитает его НДФЛ: (480 000 − 80 000) × 0,13 = 52 000 Р.

Получается, что Василий должен был заплатить 52 000 Р, а по факту заплатил 62 400 Р. Налоговая вернет ему переплату: 62 400 − 52 000 = 10 400 Р.

Вычет можно оформить в течение трех лет, следующих за годом оплаты лечения. В 2017 году можно получить вычет за лечение в 2016, 2015 и 2014 годах. Число и месяц не имеют значения.

Как это работает

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

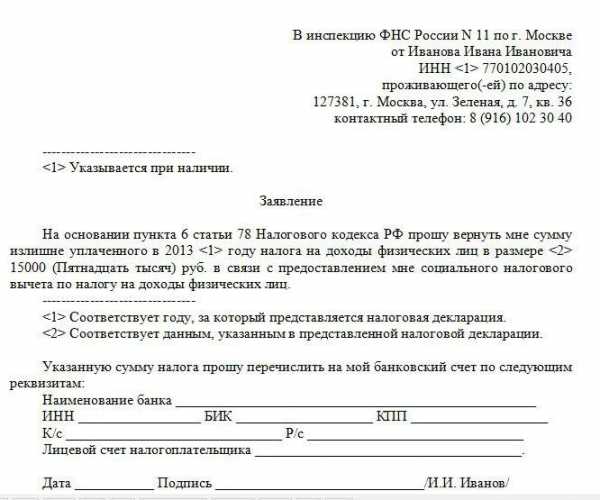

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Рассказываем не только про вычеты, но и про то, как не переплачивать за лечение, уберечь деньги от мошенников, больше зарабатывать и рационально тратить.

Подпишитесь на Т—Ж ВКонтакте, чтобы не пропустить статьи

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Шаг 1

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Договор и чек из платной клиникиШаг 2

Получите справку из клиники

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговойНекоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховатьсяШаг 3

Подготовьте документы для декларации

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

На сайте налоговой принимают файлы формата .txt,.doc,.docx,

.pdf,.gif,.bmp,.jpg,.jpeg,

.png,.tif,.tiff,.zip,.7z,.rar,

.arj,.xls,.xlsx

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Шаг 4

Подайте документы в налоговую

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru.

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Как подать документы на вычет на сайте налоговой

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

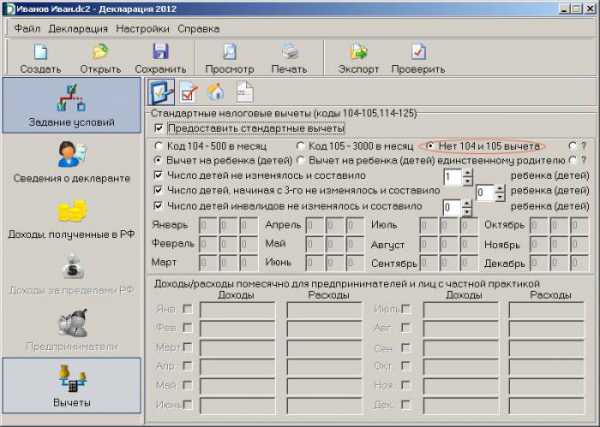

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ» → НДФЛ.

2. Заполняем паспортные данные. Если вы указали ИНН, то дату, место рождения, паспортные данные и гражданство можно не заполнять.

3. Указываем работодателя и доход. Здесь вам понадобится справка 2-НДФЛ. В первом пункте справки указана информация о работодателе (ИНН, КПП и ОКТМО).

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение — это разные вещи. Мы говорим только о вычете на лечение.

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Шаг 5

Подайте заявление на возврат денег

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС:

В заявлении ФИО, паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой кодЗапомнить

- Налоговый вычет вернут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет.

- Подать заявление на вычет можно в течение трех лет после года, в котором оплатили лечение.

- Для получения вычета сохраните чеки и договоры. Попросите в клинике справку для налоговой, а на работе — справку 2-НДФЛ.

- Отсканируйте документы и подайте заявление на сайте налоговой. После того как вы отправите заявление, деньги поступят на счет в течение месяца.

journal.tinkoff.ru

Документы для получения налогового вычета за лечение

Документы для возврата НДФЛ за свое

лечение

Документы для возврата НДФЛ за лечение ребенка или

другого родственника

Когда можно подавать документы на вычет за

лечение

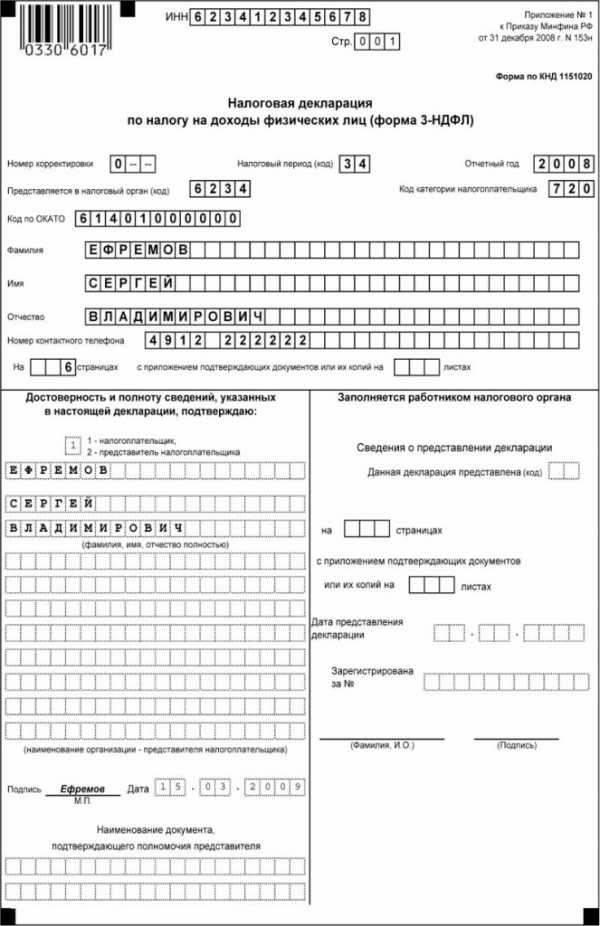

Для того чтобы получить налоговый вычет за лечение, необходимо собрать правильный и полный пакет документов. Во-первых, нужно заполнить декларацию 3-НДФЛ. Кроме того понадобятся платежные документы на оплату лечения. Состав документов формируется в зависимости от того, чье лечение вы оплачивали: свое или родственника.

Документы для возврата НДФЛ за свое лечение

- Договор с клиникой на оказание медицинских услуг. Копия. Лечение можно подтвердить другими документами: выпиской из медкарты, выписным эпикризом. Эти документы должен заверить ваш лечащий врач.

- Платежные документы на оплату лечения, покупку лекарств или выплату страховых взносов. Копии.

- Договор ДМС или полис – при оплате взносов. Копия.

- Лицензия лечебного учреждения. Копия. Не обязательно, если реквизиты лицензии прописаны в договоре.

- Справка об оплате медицинских услуг. Выдается медицинским учреждением. Оригинал.

- Декларация 3-НДФЛ. Оригинал.

- Справка 2-НДФЛ за тот год, когда вы оплачивали лечение. Оригинал. Выдается бухгалтерией на работе.

- Заявление на вычет. Оригинал.

- Паспорт. Копия.

Регистрируйтесь в личном кабинете онлайн-сервиса НДФЛка.ру и проверьте документы с личным налоговым экспертом. Закажите декларацию 3-НДФЛ и получите вовремя положенный вам вычет!

Документы для возврата НДФЛ за лечение ребенка или другого родственника

- Договор с клиникой на оказание медицинских услуг. Копия. Лечение можно подтвердить другими документами: выпиской из медкарты, выписным эпикризом. Эти документы должен заверить лечащий врач.

- Платежные документы на оплату лечения, покупку лекарств или выплату страховых взносов. Копии.

- Договор ДМС или полис – при оплате взносов. Копия.

- Лицензия лечебного учреждения. Копия. Не обязательно, если реквизиты лицензии прописаны в договоре.

- Справка об оплате медицинских услуг. Выдается медицинским учреждением. Оригинал.

- Декларация 3-НДФЛ. Оригинал.

- Справка 2-НДФЛ за тот год, когда вы оплачивали лечение. Оригинал. Выдается бухгалтерией на работе.

- Документы, подтверждающие ваши родственные отношения. Копии.

- Заявление на вычет. Оригинал

- Паспорт. Копия.

Когда можно подавать документы на вычет за лечение

Документы за лечение, включая декларацию 3-НДФЛ, предоставляются в налоговую инспекцию по окончании налогового периода. Налоговым периодом считается календарный год с 1 января по 31 декабря. Если вы платили за лечение в 2018 году, ИФНС примет ваши документы не ранее 2019 года. Для оформления налогового вычета за лечение у вас есть три года. Это значит, что лечение, оплаченное в 2018 году, можно задекларировать в 2019, 2020 или 20121 году.

Получить возврат НДФЛ можно только за те годы, когда было оплачено лечение.

ndflka.ru

Как вернуть 13 процентов за лечение в платной клинике: список документов

Налоговые скидки за лечение либо покупку медицинских препаратов относятся к группе социальных вычетов и предоставляются только в том случае, если физическое лицо подготовило и правильно оформило всю необходимую документацию. В этой статье мы поговорим о том, какие документы нужны для возврата 13 процентов с медицинских услуг.

Как вернуть 13 процентов за лечение в платной клинике

Налоговым законодательством Российской Федерации, а именно 219 статьей (пункт третий), предусмотрено сокращение размера налогооблагаемой базы для физических лиц, которые внесли плату за медицинские услуги или потратились на покупку дорогостоящих лекарственных препаратов.

Таким образом, если налогоплательщик был вынужден вложить материальные средства в лечение, то он имеет право вернуть себе обратно некоторую их часть.

Что нужно сделать, чтобы вернуть

Обращаем внимание на то, что воспользоваться налоговым вычетом социального типа могут далеко не все. Налоговая инспекция начислит денежную компенсацию только в том случае, если будут выполнены следующие условия:

- Выплата НДФЛ. Материальные средства, которые возвращаются в качестве компенсации, списываются из суммы, отданной физическим лицом на подоходный налог в государственную казну. В связи с этим для того, чтобы получить вычет, нужно отдавать со всех доходов 13% на НДФЛ. Лица, которые не являются налогоплательщиками, права на налоговую скидку не имеют.

- Правильное оформление документации. Так как вернуть походный налог, связанный с медицинскими расходами, можно не только за себя, но и за ребенка, отца, мать, брата либо сестру, то все документы, подтверждающие факт оплаты, должны быть обязательно оформлены на имя одного и того же физического лица.

- Лицензия. На сегодняшний день все больше и больше налогоплательщиков предпочитают пользоваться услугами платной клиники. При прохождении лечения в клинике также возможно получить налоговый вычет, но при этом необходимо, чтобы у данного учреждения была лицензия, а также все остальные документы, подтверждающие легальность его деятельности.

Когда подавать документы

Зачастую происходит так, что пакет документов полностью собран и оформлен должным образом, а налогоплательщик все же не получает денежную компенсацию. Как правило, это обусловлено несоблюдением сроков подачи деловых бумаг.

Документы нужно направлять в налоговую инспекцию только в том году, который следует после года оплаты медицинских услуг.

Например, если больной выплатил деньги за свое лечение в платной клинике в 2017 году, то воспользоваться услугой начисления вычета можно только в 2018 году, а сведения во все документы должны быть внесены за 2017 год.

Следует отметить, что получить налоговую скидку, связанную с оплатой лечения, можно только за три последних года. Поэтому если человек лечился в 2014 году, то последняя возможность для получения вычета у него имеется в 2017 году, а в 2018 данное право автоматически сгорает.

Документы

Чтобы налоговая служба приняла положительное решение, касающееся начисления денежной компенсации за оплату медицинских услуг, а также потратило минимальное количество времени на камеральную проверку, настоятельно рекомендуем внимательно отнестись к подготовке документации. Вся информация, внесенная в документы, должна соответствовать реальности и не содержать исправлений.

Перечень документов в налоговую

В первую очередь, налогоплательщику, претендующему на вычет, нужно подготовить документы, которые являются обязательными для начисления любого из видов социальных вычетов. В эту группу входят следующие деловые бумаги:

- Декларация. Без наличия данного документа налогоплательщик не сможет доказать, что налоговая служба не имеет к нему никаких претензий. Декларация служит неким отчетом, который вмещает в себя абсолютно всю информацию о доходах физического лица, а также всевозможных операциях, связанных с ними.

- Справка. Поскольку выплатой подоходного налога с заработной платы, как правило, занимается работодатель, а не сам налогоплательщик, то была введена определенная форма документа – 2-НДФЛ, в которую вносятся все сведения об уплате налоговых сборов.

- Заявление. Чтобы налоговый инспектор не сомневался в том, что желание получить налоговую скидку за лечение действительно исходит от самого налогоплательщика, а не от посторонних лиц, нужно составить заявление.

ВАЖНО! Заявление должно быть оформлено собственноручно претендентом на сокращение базы налогообложения и обязательно вмещать в себя все реквизиты счета, на который в результате будут перечислены материальные средства за лечение.

Документы из поликлиники

После того как физическое лицо, понесшее материальные траты, имеющие отношение к улучшению здоровья, подготовило декларацию, справку и заявление, оно может приступать к следующему этапу – сбору бумаг, непосредственно связанных с расходами на лечение. Претенденту на вычет нужно иметь в наличие следующие документы:

- Договор. Любая клиника, которая осуществляет свою деятельность лицензионно, обязательно заключает с пациентом договор. В данном документе содержится информация, касающаяся прав, ответственности и обязанностей обеих сторон, услуг, которые послужили предметом соглашения, а также их цены и сроков предоставления.

- Медицинская справка. Если пациент проходил платное лечение, то медицинское учреждение должно по его просьбе выдать справку, подтверждающую данный факт. Справка вмещает в себя сведения о том, за чье оздоровление была внесена плата, ее точную сумму, дату оплаты, идентификационный номер налогоплательщика, а также некоторые другие данные.

- Расходные документы. В процессе лечения пациенту иногда выдаются документы платежного характера, с помощью которых в дальнейшем можно будет не только доказать факт оплаты, но и устранить всяческие недоразумения, связанные с размером потраченной суммы. Поэтому не забывайте сохранять документацию подобного рода.

Если налоговая скидка оформляется в связи с покупкой дорогостоящих медикаментов, то единственным документальным подтверждением в данном случае служат чеки из аптеки. Именно на основании предоставленных чеков лечащий врач сможет выписать справку, которая впоследствии станет решающим фактором для налоговой службы, побуждающим к выдаче денежной компенсации.

Декларация

Налоговая декларация заполняется по форме 3-НДФЛ и требует соблюдения множества нюансов. Бланк декларации состоит из множества страниц, из которых только несколько являются обязательными.

Чтобы правильно оформить документ, советуем обратиться за помощью к инспектору, работающему в налоговой службе по месту регистрации претендента на вычет.

Однако перед тем как приступить к заполнению бланка декларации, налогоплательщик должен иметь следующие документы, информация с которых вносится в документ по образцу 3-НДФЛ:

- Идентификационный номер налогоплательщика и паспорт.

- Справку о доходах, взятую с места работы, по форме 2-НДФЛ.

- Справку, выписанную медицинским учреждением, которая свидетельствует о внесении платы за лечение.

- Чеки, квитанции, а также любые другие документы платежного характера.

grazhdaninu.com

Возврат налога за лечение как заполнить декларацию

Каждый налогоплательщик обязан уплачивать подоходный налог, однако можно уменьшить процент на доходы, а именно получить вычет. На него имеет право каждый резидент России, имеющий доход с которого высчитывается 13% налога. Вычетом считается возвращенная сумма налога, если в предыдущем году была приобретена квартира, предоставлялись дорогостоящие медицинские услуги, закупалось лекарство или оплачивалось обучение ребенка. В этих случаях государство вернет вам часть расходов.

Возврат налога на лечение зубов в 2016 году: закон в новой редакции, изменения

В нынешнем году было внесено множество изменений в НК РФ. Возврат средств на лечение зубов в новой редакции имеет только видоизмененную форму и порядок заполнения, условия остались прежними. Теперь как составлять документ на каждом его листе нужно ставить подпись налогоплательщика. Вычет с оплаты по дорогостоящим услугам можно получать от всей суммы, только в рамках размера годового дохода.

Социальный вычет на лечение и протезирование зубов дает возможность возвратить 13% от потраченных средств. Для их получения заполняется декларация НДФЛ 3 и подается в ИФНС. Как ее правильно составить вам подскажут работники налоговой или можно скачать пример на этом портале. В этой форме налоговая инспекция учитывает каждую вычету:

- если была совершена покупка жилья;

- совершался расход на дорогостоящий препарат;

- оказывалась платная медицинская услуга, консультация, медицинский осмотр;

- сдавались анализы;

- проводилось эко;

- если человек находился на санаторно-курортном лечении.

Когда лечение осуществляется за границей в клинике или санатории, то должный вычет так же присутствует.

Какие нужны документы для физических лиц, пенсионерам, неработающим

Оформление вычета нужно подавать на того, кто имел официальный доход на время оплаты лечения. В категорию на помощь входит лечение детей не старше 18 лет (не зависимо от того родной или усыновленный ребенок), родителей, родственников, мужа или жены.

Документы на налоговый вычет на лечение в 2016 году: список, перечень для мужчин, детей и женщинам

Что бы оформить возврат и получить деньги, нужно подать следующие документы:

- 1. декларацию

- 2. заявление о возвращении НДФЛ

- 3. паспорт

- 4. справка с места работы за год, в котором совершалась оплата

- 5. чек об уплате медицинских услуг и лекарств

- 6. договор с клиникой, где учреждение поставило печать

- 7. лицензия учреждения (копия)

Когда супруги оформляют налоговое удержание на лечение третьих лиц, то в справке об оплате нужно написать ФИО лица, оформляющего помощь. Пенсионерам и неработающему лицу использовать вычет невозможно, так как они не облагаются налогом. Сделать на себя документы может работающий родственник, правила оформления такие же лишь комплект документов нужно дополнить идентификационным кодом пациента.

Возникла проблема? Позвоните юристу:

+7 (499) 703-46-28 — Москва, Московская область

+7 (812) 309-76-23 — Санкт-Петербург, Ленинградская область

Как говорится в законе, работать пенсионерам можно, поэтому официально работающий пенсионер обязан уплачивать взнос, и может сам подать документы на возврат денег. В этом случае платный осмотр будет возмещен. Для физических лиц, работающих по найму, стандартные вычитания на детей, которые уменьшают сумму налога, оплачиваются из кошелька работодателя. Список документов на возврат подоходного налога на лечение, заявление на возврат подоходного налога на лечение образец есть на каждом правовом сайте и в фнс.

Как рассчитывается налог на анализы, лекарства

После того как завершено заполнение, сдан бланк, человека интересует как рассчитывается вычет. Рассчитать его несложно, нужно потратить несколько минут. Делать это нужно так: сложите стоимость всех препаратов или анализов, из потраченной суммы вычтите 13%. Теперь от годового дохода необходимо отнять полученное в первом действии число.

Есть ограничения при выплате общей суммы. Максимальная сумма согласно НК – 120 тыс. руб в год.

Если размер получаемых льгот предусматривает меньшую сумму, то остаток не могут посчитать на следующий период, средства «сгорают».

Как заполнить декларацию на возврат подоходного налога за лечение: 3 НДФЛ

Как говорит статья 219 НК РФ, существует определенный вид документа, который заполняется от руки или в электронном варианте. Заполняйте все поля в соответствии с документами. Для подачи не забудьте приложить необходимый перечень бумаг. Не исключайте случай неверного заполнения, если что-то не так вам перезвонят для уточнения. В случае грубых нарушений нужно будет заново предоставлять декларацию.

Понести пакет документов в налоговую нужно в определенные сроки. До 30. 04 если гражданин самостоятельно вносит налог на доход, и в течение будущего года, когда подается бланк для возврата налога. Все зависит от того сколько вы будете собирать бумаги. Через 30 дней производится проверка документов. Оплата придет на счет плательщика. Если не доплачивается, хотя бы рубль из-за не рассмотрения какого-либо документа, вы имеете право подать уточненную форму документа.

Образец заполнения формы 3 ндфл для возврата налога за лечение

Не забывайте, что госуслуги предоставляются всем без исключения, но кто-то даже не знает о существовании должного закона. Один момент – это ограничения, под которые, к сожалению, попал пенсионный возраст. Помогите человеку раз и он отблагодарит вас трижды!

Задать вопрос юристу

По любым вопросам обращайтесь к нашим юристам через данную форму!

pfgfx.ru

Срок подачи декларации по возврату подоходного налога. Что необходимо для возврата подоходного налога

Сегодня нас интересует срок подачи декларации по возврату подоходного налога. И не только он. Также важно знать, какие документы нужны в том или ином случае. Ведь без определенного перечня вам попросту откажут в оформлении вычета. В принципе, как показывает практика, никаких особых трудностей с данным процессом нет. Достаточно просто подготовиться к нему. И разумеется, уложиться в установленные законом сроки. Это не так уж и трудно, как может показаться на первый взгляд. Главное — учтите, что есть документы общепринятые, для всех случаев, а есть то, что требуется для конкретных ситуаций. И как раз изучением всего этого нам с вами и предстоит заняться.

Паспорт

Срок подачи декларации по возврату подоходного налога — это, конечно же, важно. Но для начала стоит знать, какие документы могут потребоваться в том или ином случае. Ни для кого не секрет, что отсутствие даже одной «бумаги» способно повлечь за собой отказ налоговых органов в вычете.

Итак, первое, что потребуется от налогоплательщика — это удостоверение личности. В нашем случае это паспорт. Можно попытаться предъявить любой другой аналогичный документ (например, водительские права), но, скорее всего, этот вариант не пройдет. У вас откажутся принять документы.

Если же вы юридическое лицо, то придется предъявить реквизиты о вашей регистрации. Это не что-то новое при возврате подоходного налога. Таковы правила. Вам потребуются копии ваших документов. Паспорта или реквизитов — это уже не так важно. Но и оригинал прихватить не забудьте.

По заявлению

Что дальше? Теперь, конечно же, не стоит забывать еще и о том, что возврат подоходного налога за медицинские услуги, обучение и по прочим причинам в обязательном порядке происходит только по просьбе налогоплательщика. А значит, придется написать заявление установленного образца для решения нашей сегодняшней задачи.

Обратите внимание на то, что в заявлении требуется указать ваши банковские реквизиты. Именно с их помощью вам должны будут перечислить денежные средства за собственные траты по тем или иным причинам. Заявление не вызывает никаких проблем. При этом от вас нужен только оригинал данного документа. Никаких копий, даже если они заверены. В противном случае подоходный налог возвращен не может быть.

Отчетность

Следующий важный для нас момент — это составление налоговой декларации. Именно она необходима и для обращения в налоговые органы для уплаты тех или иных взносов, и для получения тех или иных вычетов.

Декларация должна быть отдана в налоговую в одном экземпляре, причем в оригинале. Никаких копий, даже заверенных. Подобный документ у вас попросту не примут. Как заполнить декларацию на возврат подоходного налога? Все очень просто.

На помощь придут специальные программы, которые формируют декларации для отчетности. Потребуется форма 3-НДФЛ. В нее нужно внести данные о расходах и доходах, а затем нажать на кнопку «Сформировать». Ничего трудного или особенного в этом нет. Достаточно один раз посмотреть на поля в программе, чтобы понять, что и куда записывать. Кроме того, здесь вы сможете увидеть комментарии и подписи необходимых вам пунктов. Подсказки обязательно облегчат процесс подачи налоговой декларации формы 3-НДФЛ для отчетности.

2-НДФЛ

Что еще нужно в обязательном порядке для всех случаев? Тут придется взять еще одну справку. Она называется 2-НДФЛ. Или, как ее еще могут назвать, документ о доходах физических лиц. Точнее, о заработной плате.

Где ее достать? У вашего работодателя. Если вы самостоятельно осуществляете ту или иную деятельность, придется воспользоваться специализированной программой для формирования справки. Той же самой, где вы создавали 3-НДФЛ. Чаще всего именно работодатель должен выдать вам данную форму в кратчайшие сроки. Это самый распространенный вариант.

В каком виде принимает данный документ налоговая? Возврат подоходного налога возможен только тогда, когда 2-НДФЛ является оригиналом. И не более того. Копии не принимаются при всем желании, даже заверенные. Такие правила установлены в России. В принципе, заверенную копию можно попытаться предоставить, но вряд ли ее у вас примут.

Сроки

Но каков срок подачи декларации по возврату подоходного налога? С документами мы более-менее разобрались. Теперь, когда они известны (хоть пока что только основные), стоит побеспокоиться о том, чтобы можно было уложиться точно в срок.

Вообще, оформить возврат средств вы имеете право в любой момент. Но при этом срок ограничен. Дело все в том, что граждане имеют право сделать налоговый вычет за последние 3 года. Согласно современным правилам, придется укладываться в установленные сроки — в налоговый отчетный период. Иначе говоря, до 30 апреля.

Срок подачи декларации по возврату подоходного налога теперь понятен. Также важно отметить, что ваше заявление со всеми документами будет рассматриваться какое-то время. Сколько? Приблизительно месяц-два. После вы получите ответ с отказом от вычета либо с его одобрением. В первом случае обратите внимание на комментарий — скорее всего, там вы увидите причину отклонения запроса. Можно исправить все и заново попытать счастья. Средства по вычету возвращаются гражданам приблизительно через 2-3 месяца после подачи заявления с декларацией в налоговые органы.

Медицина

Теперь немного частных случаев. Возвращать денежные средства можно по различным причинам. Например, многие лечатся и хотят получить вычет. Это возможно. Возврат подоходного налога за медицинские услуги — довольно распространенный вариант развития событий, который встречается у граждан в том или ином случае. Что может потребоваться помимо уже перечисленных документов?

Во-первых, определитесь, за что именно вы оформляете вычет. Если за медицинские препараты, требуется платежный документ и рецепт на лекарство. Иногда требуют дополнительно еще и справку от врача.

Во-вторых, когда речь идет о лечении и каких-то непосредственных услугах, все гораздо сложнее. Нужно взять копию лицензии медучреждения, а также договор с организацией на оказание платных услуг. Сюда же приложите все расчетные документы — чеки и квитанции об оплате. В принципе, это все.

Страховка

Еще один вариант развития событий — возвращение средств за добровольную медицинскую страховку. Вышеперечисленный перечень обязательных документов в этом случае будет дополнен всего несколькими бумагами.

Какими именно? Вам нужен договор со страховой компанией, ее лицензия, а также все платежные документы, которые только у вас есть. Разумеется, речь идет исключительно об имеющих отношение к страховой компании.

Ипотека и квартиры

Сейчас в России распространена ипотека. Возврат подоходного налога в данном случае имеет место. Правда, придется изрядно подготовиться. Список необходимых документов дополняется довольно серьезно. Хотя достать все документы не так уж и трудно.

Если вы просто купили квартиру, то нужно приложить свидетельство о праве собственности, договор купли-продажи, чеки и платежки. Сюда же необходимо отнести акты приема-передачи недвижимости, договор участия в долевом строительстве (в некоторых случаях). Некоторые налоговые органы требуют выписки из домовой книги. Это незаконно, но лучше сразу принести их. Взять можно в ЖЭКе.

Когда речь заходит об ипотеке, придется дополнить уже перечисленный список всего несколькими документами. Вам нужно будет приложить справки об уплате процентов по ипотеке, а также договор с банком (кредитный договор). Практика показывает, что никаких проблем с этим не возникает.

Пенсионеры

Возврат подоходного налога пенсионерам тоже имеет место. Правда, все зависит от того, за что именно вы осуществляете вычет. Соберите полный перечень документов для того или иного случая, после чего приложите некоторые особые справки.

Какие? Здесь потребуется пенсионное удостоверение (копия), а также все документы, которые подтверждают ваши льготы. Например, справки об инвалидности. Если вы были военным, то пригодится еще и военный билет. Это все.

fb.ru

Возврат налога за лечение

Многие интересуются, как получить часть средств, потраченных на лечение, которое может быть дорогостоящим. Сегодня можно получить деньги за вычет налога, при котором должна производиться оплата услуг и покупка лекарств. Стоит узнать, как подать как документы в ИФНС РФ, что необходимо подавать, как оформить заявление и кто имеет право на какие возмещения.

Возврат налога за лечение зубов в 2018 году: закон в новой редакции, изменения

Обычный гражданин тратит большие средства на дорогостоящий шанс сохранить здоровье. Если госуслуги оказываются бесплатно, все равно получится большой расход на необходимые лекарства, за медицинские услуги, за платное проведения анализов и прочее. Также может предоставляться полностью платное лечение, и за сколько оно обойдется в цене, за столько и можно вернуть размер налога.

Получать возмещение можно для таких физических лиц:

- Человек, который лечился за свой счет;

- Расходы на ребенка и лекарство для него. Если ребенок не один, можно получить вычет на всех детей не старше 18 лет;

- Возможен возврат денег на лечение жены, мужа или родителей, что входит круг близких родственников. На этот случай можно уплачивать стоимость услуг и лекарств для них, и сделать оформление вычета.

Какие нужны документы для физических лиц, пенсионерам, неработающим?

Чтобы государство по правилам НК могло вернуть деньги, должен соблюдаться правильный порядок и сроки подачи документов. Статья НК позволяет получить средства в период после лечения, в том же году.

Как же сделать возврат НДФЛ?

Понадобится целый пакет документов, который легко составлять с помощью интернета. Правила и условия, которые предоставляет кодекс, лучше искать на сайте с доменом ру, ведь он принадлежит России.

Заявление на выплату – это документ, поэтому надо предать ему должный вид. В сети получится скачать образец формы и посмотреть перечень документов. Как составить заявление на получение вычета?

Простой пример можно использовать для написания, ведь существует общепринятая форма на 2018 год. Поэтому стоит найти заявление на возврат подоходного налога на лечение образец в сети в новой редакции.

Список документов на возврат подоходного налога на лечение:

- Налоговая декларация;

- Справка на доходы, получить которую можно через работодателя;

- Заявление на возврат средств;

- Паспорт.

В некоторых случаях нужны другие документы, список которых определяется спецификой расходов.

- Если была оплата за лечение супруги, нужно свидетельство о браке.

- Если восстановление проходил ребенок, нужно свидетельство о рождении.

- Пенсионерам нужен документ, подтверждающий пенсионный и социальный статус.

- Неработающему человеку возмещение за платный медицинский осмотр и лекарства дают, если он работал официально в этот год. Определенный комплект документов подается, когда заполнен бланк (скачать его можно тут: ) и собраны справки.

В любом случае запросить документы на налоговый вычет на лечение зубов и других проблем можно обратившись в соответствующую инстанцию.

Как рассчитывается налог за анализы, лекарства?

Кодекс налоговой службы разъясняет правила, как рассчитать налог на лечение. Сума возмещения имеет ограничения – выплата составит 13% руб от суммы, потраченной в течение всего процесса.

Максимальная сумма считается как 13% от того, какой доход был за год, и сколько составил подоходный налог. Если не работать и не платить необходимый НДФЛ, возмещение невозможно.

При санаторно-курортном отдыхе в санатории, для которого придется не мало заплатить в учреждение, правила также разрешают делать возврат НДФЛ. Как посчитать сумму возмещения? Расчеты осуществляются за одинаковым принципом. Оплата за границей не дает права возмещения, ведь страна, через которую платятся налоги, не РФ, а валютой для оплаты должен быть рубль. Можно возместить налог за лечение зубов при протезировании или когда просто заболел зуб, а также за анализы, проведение ЭКО и операций. Такое возмещение рассчитывается как любая другая услуга.

Как заполнить декларацию на возврат подоходного налога за лечение: 3 НДФЛ

Заполнение декларации для физических лиц – это легко, даже в первый раз. Чтобы узнать, как написать декларацию, следует посмотреть образец. Она должна следовать всем правилам, чтобы инспекция приняла документ. Лицо может понести ответственность, если указать неправдивые данные. Следует писать о том, какие были доходы, учитывая зарплату и собственное дело, например, если вами сдается квартира, или вы проводите обучение.

Образец заполнения формы 3 НДФЛ для возврата налога за лечение можно скачать бесплатно здесь:

Если у Вас есть вопросы, проконсультируйтесь у юриста

Задать свой вопрос можно в форму ниже, в окошко онлайн-консультанта справа внизу экрана или позвоните по номерам (круглосуточно и без выходных):law5.ru