Как не платить микрозаймы и проценты законно?

Содержание статьи

Заемщику, после первой просрочки по микрозайму, зачастую трудно вырваться из замкнутого круга, так как на основную сумму долга еще и начисляются проценты, пеня и штраф. Соответственно и сам долг становится в разы больше. Как не платить микрозайм и проценты законно будет рассмотрено в следующих главах.

Долг в МФО

Договор займа в МФО изначально кажется очень выгодным для заемщика и простым в оформлении. Но после первого пропущенного срока выплат у должника мнение кардинально меняется, ведь к основной сумме долга еще и начисляются штрафные санкции, пеня и проценты, которые оговариваются при заключении кредитного договора с микрофинансовой организацией. Если же в договоре размер процентов не оговорен, то он все равно считается возмездным и, в данном случае, начисление происходит исходя из действующей на день возврата долга в МФО ключевой ставки Банка России.

Важно! Если вы сами разбираете свой случай, связанный с микрозаймами, то вам следует помнить, что:

- Все случаи уникальны и индивидуальны.

- Понимание основ закона полезно, но не гарантирует достижения результата.

- Возможность положительного исхода зависит от множества факторов.

Как законно не платить кредит

Иногда перед заемщиком встает вопрос — как законно не платить кредит и избежать ответственности за невыполненные денежные обязательства перед МФО. Если задолженность по микрозайму не является существенной, а дело не было передано для судебного разбирательства или в коллекторское агентство, то для должника существует несколько вариантов:

- Рефинансирование кредита. Чтобы уменьшить долговую нагрузку, заемщик может получить займ в другой кредитной организации под меньший процент и полностью погасить долговое обязательство перед нынешним кредитором.

- Отсрочка платежа. Чтобы снизить сумму ежемесячного взноса и оплачивать только проценты на протяжении оговоренного срока, заемщику необходимо подать письменную просьбу об отсрочке платежа в кредитную организацию. Безусловно, должник обязан указать на основании каких обстоятельств, приведших к материальным трудностям, кредитор должен предоставить ему такую возможность.

- Реструктуризация долга. Если финансовое положение должника носит кратковременный характер, то он может заключить с кредитором договор об увеличении срока кредитования. Данный способ приведет к уменьшению ежемесячного платежа по микрозайму, но итоговый размер переплаты возрастет по процентам. Этот способ хорош до наступления самого факта просрочки, когда заемщик понимает, что не сможет на дату назначенный выплаты предоставить денежные средства. Если же у заемщика имеется просроченный платеж по микрозайму, то в таком случае к основной сумме долга будут еще начислены пеня и штрафные санкции.

- Страховое погашение кредитной задолженности. В случае, когда заемщик при получения микрозайма оформил страховку (на случай потери работы, болезни и т.д.), страховая компания при наступлении указанного в договоре страхового случая обязана выплатить долг вместо заемщика.

В любом случае, заемщик, выбрав удобный для себя способ, чтобы не платить по кредиту, должен помнить, что в каждом случае имеются определенные нюансы, которые может помочь быстро и качественно разрешить юрист.

Можно ли не оплачивать проценты?

Начисление процентов по договору займа определяется ст. 395, ст. 809 ГК РФ. Когда заемщик уклоняется от возврата денежных средств либо имеется просрочка по взятому им денежному обязательству, кредитор вправе начислить проценты на сумму займа в размерах и порядке, предусмотренных договором. Процент начисляется на следующий день после получения займа и рассчитывается по день возврата долга.

Федеральный закон от 21.12.2013 № 353-ФЗ “О потребительском кредите (займе)” в данном случае направлен на защиту заемщика от неправомерных действий микрозаймовых организаций. Так, заемщик имеет право отказаться полностью или частично от получения займа, уведомив об этом кредитора до истечения установленного срока его получения. Но если же микрозайм получен, в течении 14 календарных дней с даты получения заемщик может вернуть всю сумму с уплатой процентов только за фактический срок использования займа.

Следовательно, заемщик может значительно уменьшить сумму выплат по процентам, досрочно вернув кредитору денежные средства.

Обратите внимание! Важно помнить, что за просроченные платежи по микрозайму, кредитор имеет право начислить пеню и штраф согласно ст. 330 ГПК РФ.

Но и в данном случае закон позволяет заемщику минимизировать потери. Для этого необходимо обратиться с исковым заявлением в суд с требованием о снижении процентной ставки. Исковое заявление должно быть грамотно составленным, содержать только фактические обстоятельства дела, а для этого лучше всего обратиться к профессионалам в области права, знающих тонкости подобных разбирательств.

Последствия

Долговое обязательство перед микрофинансовой организацией (МФО) несет за собой определенные последствия, которые могут негативно сказаться на заемщике. Поэтому перед тем, как брать микрозайм, следует изучить способы выхода из проблемной ситуации в случае неуплаты по долговому обязательству. Необходимо решать проблему сразу, а не доводить до того, когда МФО будет вынуждена обратиться в суд с требованием о принудительном взыскании долга или передаст свое право кредитора третьему лицу (коллекторскому агентству) на основании ст. 382 ГК РФ.

Согласно ФЗ от 02.10.2007 № 229-ФЗ “Об исполнительном производстве” (далее — Закон № 229-ФЗ), если судом вынесено решение о взыскании задолженности по кредиту, дело будет передано в ФССП. Возбужденное исполнительное производство дает право судебному приставу-исполнителю не только арестовать счета должника, но и удерживать до 50% суммы с заработной платы. Если же этих средств недостаточно в счет погашения задолженности, то пристав вправе описать и изъять имущество.

Поэтому очень важно еще на стадии досудебного производства урегулировать конфликт с МФО с помощью грамотного юриста.

Обсудите вопрос микрозаймов с юристом

Кочешкова Анастасия Владимировнаавтор статьи

Окончила в 2006 году КрасГАУ по специализации “Государство и право”, квалифицированный юрист. Стаж работы по юридической специальности более 9 лет в качестве юрисконсульта по гражданским делам. Оказывает помощь в юридических вопросах гражданско-правовой направленности.

nolos.ru

3 законных способа как не платить проценты по займу в МФО

Однако по сравнению с другими финансовыми организациями и банками МФО более требовательны к процентам. Обычно процентные ставки по микрозаймам существенно выше, чем в перечисленных учреждениях. Соответственно многие клиенты, которые несвоевременно погашают задолженность попадают в непростые ситуации. Ведь суммы по процентной ставке достаточно ощутимо влияют на общее финансовое состояние. Поэтому должники заинтересованы в том, как не платить проценты по займу микрофинансирования или избежать дополнительной пени.

Категории граждан в группе риска потенциальных должников

Попасть в категорию должников может фактически каждый гражданин вне зависимости от статуса и финансовых возможностей. В таком случае важно определиться с дальнейшими действиями, чтобы не допустить начисление дополнительных процентов.

По статистике в группу риска задолженности чаще всего попадают следующие лица:

- Граждане с непредвиденными обстоятельствами. Данная группа должников имеет нестабильное финансовое положение. При этом часто люди не могут контролировать дальнейший исход событий. Как правило, такие граждане не уверены, что вернут заем в указанные сроки.

- Подставные лица. Жертвой мошенников может стать любой гражданин, который в силу незнания законов или малой бдительности предоставляет ряд документов сторонним лицам. Обычно на таких граждан оформляют кредиты, минизаймы, а в дальнейшем деньги просто не возвращают.

Каждая из категорий людей напрямую зависит от условий МФК. Поэтому, чтобы исключить возможные трудности важно тщательно изучать условия и требования в соглашении. Предварительное ознакомление с особенностями микрозаймов (в том числе на сайте Тинькофф-кредитка) позволит сократить риски возникновения неприятных ситуаций.

Как можно не платить проценты по микрозаймам

Многие люди при оформлении микрозаймов через МФО недооценивают возможностей финансовых компаний. Ведь в силу небольшого размера и малой известности фирмы может показаться, что и обязательства перед кредитором сравнительно минимальные. Однако на практике ответственность заемщиков оказывается еще выше, чем перед обычными банками. Ведь МФО работают по другому принципу, где микрозаймы предоставляются на любой срок под конкретный процент. При этом часто размер реальной процентной ставки не оговаривается. Соответственно, если не платить займ в микрофинансовой организации клиенты попадают на штрафы.

Существует несколько возможных вариантов, чтобы не платить проценты. Рассмотрим каждый из них.

1. Договориться с кредитором (микрофинансовой организацией)

Наладить контакты с компанией МФО. При наличии трудностей всегда можно обратиться в отделение финансовой организации, где вполне реально объяснить ситуацию с задержкой по выплате. На практике многие компании стараются идти на помощь клиентам. Ведь от этого зависит рейтинг и качество обслуживания. Поэтому МФО предлагают индивидуальный план решения существующих проблем с выплатами.

2. Воспользоваться льготным периодом

Своевременно погашать существующие задолженности. На отечественном пространстве большое количество компаний МФК предоставляют микрозаймы с учетом льготного периода. Данный промежуток времени позволяет клиентам решить собственные финансовые проблемы с возможностью не платить проценты в случае быстрого погашения задолженности. Способ актуален для любой процентной ставки. Ведь при просрочке проценты увеличиваются в несколько раз.

3. Подать заявление в суд

Обращение в суд. Если клиент считает, что конкретная процентная ставка работает необоснованно или решения МФК незаконны, то всегда можно обратиться за помощью в суд. При наличии существенных доказательств выиграть судебные разбирательства не составит труда. В таком случае можно не только не платить проценты, но и вовсе избавиться от микрозайма. Однако важно учитывать, что на суд требуются дополнительные временные затраты.

Перечисленные варианты решения проблем являются наиболее безопасными и обдуманными с юридической стороны. Использование других способов обычно требует крупных финансовых затрат, что не совсем выгодно для клиентов. Поэтому при наличии микрозаймов через МФО важно подбирать один или несколько вариантов устранения трудностей.

Что будет с микрозаймом в случае просрочки

Многих клиентов интересует, что будет, если не платить займы или проценты вовремя. Однако конкретного ответа на просторах Интернета попросту нет. Ведь условия микрозаймов у каждой МФО могут отличаться. Соответственно ответственность для клиентов в конкретно

brobank.ru

7 способов как не платить займ в МФО законно и избавиться от долгов

Заключая кредитный договор, заёмщик берет на себя обязательства по погашению задолженности в строго оговоренные сроки. Однако могут возникнуть непредвиденные ситуации, которые снижают вероятность своевременной выплаты. МФО имеет право взыскивать деньги с должников и применять к ним штрафные санкции. Такие способы еще больше увеличивают финансовую нагрузку и ставят человека в ситуацию, когда уже становится непонятно как жить с долгами.

Что же делать, когда платить нечем? Решение таких проблем может проводиться путем оспаривания договоров займа по безденежности или иным причинам.

Важно понимать, что если сложилась ситуация, при которой долгов много, а возможности закрыть их нет, существуют законные способы смягчить условия.

Способы не оплачивать займ

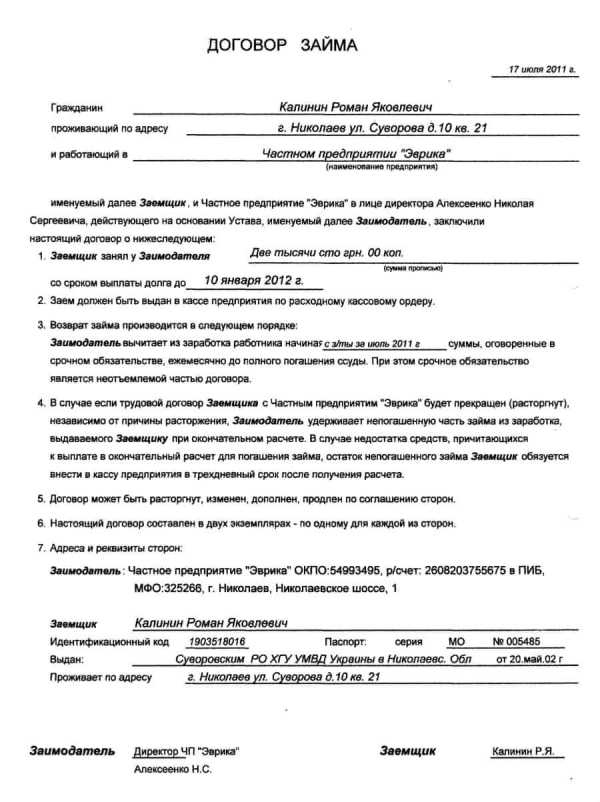

Действенным способом решения проблемы является оспаривание договоров займов, которые могут рассматриваться как притворные сделки. Для этого необходимо найти ошибки в самом договоре. Оспорить действие договора можно двумя способами в судебном порядке. Они заключаются в том, что соглашение признается:

- Недействительным документом.

- Не заключенным.

Обе трактовки могут иметь одинаковые причины для оспаривания. В их число входят:

- Факт передачи конкретной суммы денег не зафиксирован в условии договора или дополнительных соглашениях к действующему договору.

- Соглашение подписано с нарушением действующего законодательства по процентным ставкам, срокам погашения, необоснованных накруток, скрытых комиссий.

- Наличие грубых ошибок, опечаток, неразборчивой трактовки при письменном заключении договорных соглашений.

- Отсутствие подписи одной из сторон или фальсификация подписи.

- Признание должника недееспособным. Такие заключения предоставляются соответствующими инстанциями, с обязательным медицинским заключением (скачать пример).

- Если будет доказано, что договор заключался под влиянием угрозы жизни и здоровью или является следствием мошеннических действий.

- Банкротство как кредитора, так и заемщика.

В таких случаях реально аннулировать сделку и не выплачивать деньги.

Пример бланка договора займа — скачать (pdf).

Как правильно составить договор займа

Чтобы уметь находить ошибки в договоре на получение микрозайма, нужно знать как он должен составляться в соответствии с законодательством. Об этом рассказывается в представленном видео-ролике.

Что означает «безденежность» и как в этом случае оспаривается договор?

Для клиентов, которых интересует вопрос, как не платить займ в МФО законно, необходимо иметь представление об оспаривании договора займа по безденежности. Этот термин представляет собой тот факт, что оговоренная сумма не передавалась заёмщику или передавалась в сумме, меньше чем указано в соглашении. Оспаривание таких соглашений влечет за собой четкое понимание специфики. Она заключается в следующем:

- Доказательная база основывается на письменных подтверждениях.

- Необходимость предоставления долговых записок или банковских выписок.

- Аудио записи по переговорам.

- Письменная переписка, чеки или квитанции.

Для официального подкрепления можно сделать письменный запрос в банк по движению денежных средств банковского счета заявителя. После сбора доказательств, необходимо сделать копии, заверенные нотариально, чтобы иметь возможность предоставлять их в ходе разбирательства.

Для официального подкрепления можно сделать письменный запрос в банк по движению денежных средств банковского счета заявителя. После сбора доказательств, необходимо сделать копии, заверенные нотариально, чтобы иметь возможность предоставлять их в ходе разбирательства.

Признание незаконности такого договора – это исковое заявление, которое должно подкрепляться досудебными подтверждениями и претензией.

В случае, если набрал много займов, а платить нечем, и не знаете, что делать, можно оспорить договор по показаниям свидетелей. Если оформление сделки проходило с присутствием третьих лиц, они могут выступать свидетелями по данному вопросу. В случае, когда сделка признается мошеннической, свидетели могут подтвердить факт отсутствия данного человека в это время в определенном месте, или, напротив, подтвердить его присутствие. Если третьи лица стали свидетелями реального давления со стороны кредитора, они могут помочь, дав показания в судебном порядке.

Согласно действующему законодательству, оспорить договор может только заёмщик, но он может делегировать полномочия по представлению его интересов третьему лицу, которое от его имени принимает все решения и передает документы по всем инстанциям.

Судебная практика оспаривания договоров займов

Судебная практика предполагает оспаривание займов и позволяет доказать, что истец не получал денежные средства от кредитора (или получал не в том количестве, которое требует от него сторона ответчика). Необходимо учитывать, что оспорить договор можно только в следующих случаях:

- Отсутствие письменного соглашения (договора), которое скреплено и подтверждено двумя сторонами.

- Договор представлен, но был составлен при определенных условиях (под действием угроз, насилия, обманных действий со стороны мошенников).

Если в судебном порядке удается доказать, что заёмщик не получал деньги, такой договор признается незаконным и аннулируется. А доказательства обязательства по выплате с истца полностью снимаются. Но если заемщик доказывает, что получил сумму меньше указанной в соглашении, договор признается заключенным на данную сумму. В том случае, когда все доказательства являются правдивыми, шансы у заемщика доказать свою правоту достаточно велики.

Как получить законную отсрочку по выплате займа?

Для тех, кого интересует вопрос, как избавиться от займов, если платить нечем, важно понимать, что долги необходимо возвращать. Когда клиент готов оплатить и не собирается оспаривать долги, он может обратиться в компанию с просьбой кредитных каникул или отсрочке платежа. Необходимо аргументировать свою просьбу и убедить кредитора в твердом намерении накопить средства и рассчитаться по задолженности.

Для тех, кого интересует вопрос, как избавиться от займов, если платить нечем, важно понимать, что долги необходимо возвращать. Когда клиент готов оплатить и не собирается оспаривать долги, он может обратиться в компанию с просьбой кредитных каникул или отсрочке платежа. Необходимо аргументировать свою просьбу и убедить кредитора в твердом намерении накопить средства и рассчитаться по задолженности.

Для этого важно аргументировать свои слова документами, подтверждающими изменение финансового положения. В случае одобрения, компания разрабатывает новый график погашения с учетом просьбы клиента.

Обращение с просьбой пролонгации договора должно подаваться в МФО. Важно постараться соблюсти все правила обращения и зафиксировать их. В некоторых случаях вопрос удается решить в досудебном порядке обойдясь мировым соглашением.

Если заем был получен по программе залогового имущества и все тонкости соглашения были соблюдены с учетом законодательства, кредитор имеет право претендовать на залоговое имущество и начать процедуру перехода права собственности. Однако, если сделка является сомнительной, стоит воспользоваться правом подать исковое заявление и защитить свои права на собственность. Только суд может принять решение о продаже имущества должника в пользу кредитора.

Согласно ст. 808 ГК РФ договор должен быть составлен письменно. А ст. 812 ГК РФ предполагает законное оспаривание договора. МФО являются законными участниками финансового рынка и работают, руководствуясь рядом нормативно-правовых документов и внутренних правил, которые разрабатываются на основании Закона о микрокредитовании. Вопросы кредитования регулируются Законом «О потребительском кредите» от 21.12.2013 г. № 353 ФЗ.

Рефинансирование – возможно ли это в МФО?

Не зная, как избавиться от долгов, многие заёмщики обращаются за помощью к адвокатам по займам. Правовая помощь – эта надежный вариант не только оценить ситуацию с юридической точки зрения, но и возможность реально решить проблему.

Не зная, как избавиться от долгов, многие заёмщики обращаются за помощью к адвокатам по займам. Правовая помощь – эта надежный вариант не только оценить ситуацию с юридической точки зрения, но и возможность реально решить проблему.

Рефинансирование применяется для упрощения ситуации для должника и применяется в случаях с проблемными долгами. Этот способ представляет собой новое соглашение, под меньшие проценты. Цель выдачи такого кредита направлена на погашение старого займа. Для получения денег необходимо написать заявление с просьбой выдать новый заем.

МФО имеют права продать проблемные долги третьим лицам. В их числе могут быть коллекторы, физические лица. Поэтому, если заёмщику поступают звонки или приходят коллекторы с требованиями вернуть деньги, возможно, они были проданы за небольшие деньги. В этом случае вам нужно знать порядок взыскания дога коллекторами и попробовать найти с ними общий язык.

Как происходит рефинансирование займа?

Чтобы получить желаемый результат по снижению процентной ставки на займ, нужно понимать, что такое рефинансирование – об этом рассказано в видео-ролике ниже.

Как не платить проценты по займу?

Принцип работы МФО состоит в том, что они предоставляют займы на конкретный срок, под конкретный процент. Но процентные ставки не всегда до конца оговариваются, а если клиент взял займ, а платить нечем и он не гасит долг, то попадает на серьезные штрафы. Существуют несколько способов, позволяющих не платить проценты по займу, и решить проблемы, оспаривая договоры займов как подозрительных сделок. А поскольку ситуации в жизни бывают разные, а деньги реально были заимствованы, необходимо не прятаться от кредитора, а попытаться решить вопрос. Законное решение проблемы предполагает три основных способа:

- Возможность договориться с организацией. Многие компании идут навстречу своим клиентам.

- Постараться воспользоваться льготным периодом. Этот способ позволяет не выплачивать проценты по кредиту, а решить финансовые трудности. Возможность погашения займа по истечении льготного периода вообще минимизирует траты по процентам.

- Обращение в суд – последняя инстанция. Если клиент считает, что ставка явно завышена и не обоснована, он может доказать этот факт в суде. При наличии весомых аргументов, заемщик сможет не просто избавиться от выплаты процентов, но и самого займа. Но основанием таких действий является решение суда по конкретному вопросу.

Последствия нарушения договора

Вопрос, как не платить по договору займа, может стоять только в случае признания его недействительным. В остальных случаях, уклонение от оплаты может стать причиной:

- Применения штрафных санкций.

- Увеличения долга в разы.

- Судебных издержек, поскольку МФО также практикуют подачу исковых заявлений на своих злостных неплательщиков.

- Финансовых или имущественных потерь.

Подписав договор и ознакомившись с его условиями очень важно их соблюдать, чтобы минимизировать вероятность дополнительных расходов и моральных потрясений.

Пройдите небольшой опрос и скачайте бланк искового заявления в суд для оспаривания договора займа.

www.vsemvzaimy.ru

законные способы и последствия неоплаты

В статье:

В последнее время большой популярностью пользуются быстрые кредиты в МФО. Они выдаются без справок и поручителей. Однако клиент может потерять работу или заболеть, в связи с чем, возникает вопрос о том, что будет если не платить микрозаймы? Известно, что МФО устанавливают высокие процентные ставки и начисляет кабальные для заемщиков штрафы при просрочках.

Законодательство о МФО

На территории РФ существует несколько тысяч микрофинансовых организаций, которые предоставляют населению небольшие кредиты на любые нужды. Все они рискуют, выдавая займы гражданам, у которых нет справки о доходах и постоянной работы. В силу жизненных обстоятельств клиент может лишиться дохода или заболеть и не сможет выполнять свои обязанности по договору. Что будет если не отдать микрозаймы? Данный вопрос волнует многих заемщиков, которые набрав быстрых кредитов, не могут с ними расплатиться. При этом долг, как правило, увеличивается в геометрической прогрессии.

Консультация юриста: что делать, если нет возможности платить микрозайм или кредит, и как общаться с коллекторами?

В соответствии с законодательством, МФО не имеет ничего общего с традиционным кредитованием, не является финансовыми учреждениями и существует на несколько иных условиях, чем банки. Клиент, у которого нет денег отдать микрозайм, не знает, что ему делать. По закону МФО – это некоммерческая организация, которая обязательно вносится в государственный реестр. Никакой дополнительной информации о правилах и условиях предоставления быстрых кредитов в законодательстве нет. МФО устанавливает любые процентные ставки, штрафы и пени, так как законом это не регламентируется. Тому, кто хочет не платить микрозайм законно, стоит обращаться прямиком в суд, чтобы сделку признали недействительной по статье № 179.

Почему не платят микрозаймы

Услугами МФО пользуются в самых крайних случаях. Люди в отчаянии идут на такой риск, ведь сделка для них заведомо невыгодна. Вы не можете отдать микрозайм и что делать не знаете. Причины этой частой проблемы кроются в следующем:

- Заемщики невнимательно изучают условия сделки.

- МФО выдает микрозаймы гражданам, не проверяя их платежеспособность.

- Из-за финансового кризиса клиент может внезапно лишиться работы.

- Неожиданная болезнь или травма заемщика.

Если пенсионер не может платить по микрозаймам, можно попробовать одолжить деньги у близких или родственников.

Что будет, если не платить

В подобных ситуациях дело редко доходит до суда. Этот вариант порой самый выгодный для должника, который задается вопросом, как не платить проценты и штрафы по микрозаймам законно. МФО не торопятся доводить дело до суда, ведь у многих из них есть масса ошибок в договорах, которые могут просто признать недействительными. Суд отменит все штрафы и пересчитает кредит по ставке ЦБ РФ, а это всего 8,25%.

Действия МФО

Многие россияне плохо читают договора перед подписанием, что весьма выгодно для МФО. Оказавшись дома, клиент может прийти в ужас от условий сделки, которая уже заключена и возникает вопрос, что будет если не отдать микрозайм? Компания, услугами которой вы воспользовались, может принять следующие меры:

- увеличить ставку;

- начислить большой штраф на всю сумма кредита;

- ежедневно начислять пени на остаток долга.

Можно представить, что будет если не платить микрозаймы год. Размер долга будет расти, как снежный ком.

Действия коллекторов

Самый частый способ взыскать с должников свои деньги, которым пользуются МФО – это обращение в коллекторские агентства. О работе таких компаний уже сложилось народное мнение и известно, что будет если не отдать микрозаймы. Коллекторы принимают следующие меры:

- пишут СМС сообщения с угрозами;

- постоянно звонят;

- морально давят на клиента;

- отправляют письма в электронном и бумажном виде;

- лично посещают заемщиков;

- звонят родственникам;

- приходят на работу клиента.

Не платить и не отдавать микрозайм – это не выход из ситуации, однако, действия коллекторов не всегда законны. Психологическое давление выдержит не каждый человек, особенно который микрозайм не платил год или два года. Нельзя ничего подписывать и передавать какие-то деньги коллекторам. Описывать имущество и запрещать выезд за рубеж могут только судебные приставы по решению суда.

Что делать, если нечем отдать

Нужно первым делом обратиться к кредитору и объяснить ситуацию, что нечем платить, нет денег, микрозайм по причине увольнения с работы или тяжелой болезни. Иногда компании идут навстречу клие

kia-abakan.ru

Что будет если не платить микрозаймы в 2019 году: советы юристов, что грозит?

В некоторых случаях именно микрозаймы могут стать выходом из тяжелой ситуации, когда человеку срочно нужны деньги. Возможность одолжить денежную сумму на небольшой срок с гарантией надежности низкого процента — это шанс расплатиться с долгами и не стать банкротом.

В современном мире на рынке услуг представлено множество микроорганизаций, которые готовы предоставить нуждающемуся гражданину необходимую сумму.

Из-за того, что данная услуга довольно востребована, уже сформировался рынок, на котором представлены самые надежные фирмы, что пользуются доверием клиентов.

Но заемщики не всегда готовы возвращать долги. Поэтому стоит разобраться в вопросе, что будет, если не платить микрозаймы и чем это грозит.

Некоммерческие частные фирмы занимаются выдачей не очень большой суммы денег под внушительные проценты. Именно их называют микрофинансовыми организациями. В России они появились после исчезновения Советского Союза.

Чтобы тщательно разобраться во всех нюансах, связанных с микрозаймамы и их погашением, нужно начать с изучения законодательной базы, которая обеспечивает легальное существование микрокредитных фирм.

Такую базу обеспечивает ФЗ «О микрофинансовой деятельности» от 2010 года. Что касается условий выдачи денег населению, то микрофинансовые организации ограничены только размером займа.

Особенности работы микрофинансовых организаций

О всех особенностях финансовой сделки указывается очень коротко, но конкретно. Заем в небольшом размере выдается на условиях, которые прописаны в договоре между сторонами.

О всех особенностях финансовой сделки указывается очень коротко, но конкретно. Заем в небольшом размере выдается на условиях, которые прописаны в договоре между сторонами.

Это означает, что если клиент взял деньги от некоммерческой организации, то вернуть долг ему придется так, как того пожелает заимодавец.

Микрокредитование не попадает под общие правила, которые регулируют выдачу в долг денежных средств под проценты юридическим и физическим лицам.

Несмотря на то, что употребляется слово «микрокредитование», но официально кредитом такой заем не считается.

Что касается организаций, то они не являются ни банками, ни брокерскими конторами, ни биржами. Они имеют довольно расплывчатый юридический статус между субъектами малого бизнеса и частными кредитными предприятиями.

Эти факторы спровоцировали такие особенности микрокредитных организаций (МФО):

- Данные организации практически никаким образом не проверяют платежеспособность клиента, так как не несут ответственности за то, что выдали заем, к примеру, безработному клиенту. Если человек обращается в такие фирмы, он должен иметь с собой только паспорт гражданина РФ. Не требуется ни справка о доходах по форме 2-НДФЛ, ни трудовая книжка, ни ИНН. Сведения о том, сможет ли клиент оплачивать микрозайм ограничены графой «место работы» в анкете-заявлении.

- Наиболее важная особенность заключается в том, что фирмы из сферы микрофинансирования могут назначать какие угодно высокие проценты. При этом здесь используется политика, которая действует на всех, особенно кто ничего не понимает ни в математике, ни в основах экономики — проценты всегда озвучиваются по дням, а не за год, что на первый взгляд кажется относительно приемлемым условием.

- Не существует четких регламентов относительно штрафных санкций. Каждая организация, которая хочет вернуть свои деньги от клиента-неплательщика, назначает взыскания по собственному усмотрению. Довольно редко фирмы, что занимаются микрокредитованием, обращаются с суд. В большинстве случаев разбирательства проходят в частном порядке.

- Отсутствуют четкие строки погашения кредита. Нередко случается, что клиенты могут оставлять «тело» кредита не погашенным и вносить выплаты только по процентам. Фирмы также могут оттягивать погашение задолженности любыми способами, даже мгновенно переезжать, ведь почти всегда собственных зданий у таких организаций нет. Офисные площади используются в торговых центрах.

- В итоге можно определить, что главный принцип деятельности подобных организаций основан на непрозрачности. Преобладает закрытый тип экономической деятельности, при котором финансовые сделки регулируются в одностороннем порядке.

- Еще одной особенностью деятельности МФО является то, что их клиенты — это в основном физические лица, люди, которые занимаются наемным трудом за плату. Довольно редко юридическое лицо или индивидуальный предприниматель решит воспользоваться микрозаймом. Это вызвано тем, что платить проценты по огромным суммам абсолютно невыгодно. При этом предприятия могут обанкротиться, пока будут возвращать долги МФО.

Микрозаймы, взятые через интернет

В 2019 году микрозайм можно получить не только путем заключения договора в офисе организации и получения денег в кассе. Сейчас довольно распространенными являются онлайн-займы.

В 2019 году микрозайм можно получить не только путем заключения договора в офисе организации и получения денег в кассе. Сейчас довольно распространенными являются онлайн-займы.

Суть заключается в том, что получить средства можно без личного контакта между сторонами, через интернет.

В этом случае лучше всего, когда стороны имеют электронную цифровую подпись. Тогда заключение договора будет безопасным. Несмотря на это, граждане редко используют данный сервис.

Кроме того, оформлять ЭЦП ради получения займа небольшой денежной суммы, очень накладно и невыгодно.

Поэтому заимодавец предусмотрел иные процедуры, они позволяют оформить кредит без ЭЦП. Заемщик выполняет определенные действия, что будут свидетельствовать о принятии условий.

Помимо этого могут выдвигаться определенные требования, они заключаются в том, что карта или кошелек, на которые будут производиться взыскания, должны принадлежать заемщику.

Подобное выдвигается и относительно номера телефона с помощью которого происходит регистрация.

Таким образом, легитимность такого договора сомнению не подлежит. Займ, оформленный через интернет должен быть возвращен так же, как и тот, который оформленный в офисе.

Последствия невозврата долга

Если не платить микрозаймы, взятые через интернет, это будет иметь такие последствия:

- Начало претензионной работы в виде звонков, претензий, визитов по адресу проживания, писем на электронную почту.

- Возможна подача искового заявления в суд.

- Инициация исполнительного производства со всеми вытекающими последствиями.

- В случае злостного уклонения от оплаты возможна уголовная и административная ответственность.

Основные причины невыплаты микрозаймов

Невыплата задолженности по микрозаймам происходит по таким причинам:

- Должнику нечем платить. Чаще всего подобное происходит из-за неправильного анализа собственных финансовых возможностей или через наступление определенных жизненных обстоятельств.

- Заемщик сознательно не хочет возвращать долг. В этом случае речь идет о злостном уклонении от возврата, к должнику могут применяться соответствующие меры ответственности.

- Человек не может вернуть долг по обстоятельствам, которые от него не зависят. К примеру, если он находится в зоне стихийного бедствия.

Причины невыплаты микрозайма и их анализ имеют важное значение, так как позволяют определить возможные последствия.

Если человек столкнулся с чрезвычайными ситуациями и его тревожит вопрос: не могу оплатить кредит, что делать? То в этом случае простой отказ сулит только усилением ответственности, а штрафные санкции вообще можно будет оспорить.

Что случится, если не платить микрозайм

Микрофинансовые организации довольно часто используют жесткие методы для взыскания просроченной задолженности.

Поэтому, если не отдавать долг, клиенту могут грозить диалоги с коллекторскими агентствами, что используют незаконные методы для влияния на заемщика.

Варианты такого диалога часто фигурируют в новостных лентах, должника могут запугивать, портить имущество, оказывать психологическое давление. Поэтому лучше изначально позаботиться о том, чтобы МФО не начала процесс взыскания.

Если гражданин понимает, что не может выплатить займ в установленный срок, то следует узнать у компании о наличии услуги пролонгации. Так можно решить свою проблему, но данная возможность предоставляется не всеми организациями.

Пролонгация — это изменение срока возвращения займа. При этом не налаживается срок за просрочку и не портится кредитная история. Если клиент подает заявление, дата внесения платежа переносится на несколько недель.

Но пролонгация не предоставляется безвозмездно, за нее гражданин платит. Применять ее можно неоднократно.

Возможные варианты внесения платы:

- Выплата процентов, которые набежали, когда к отсрочке полагается только основная сумма займа, которую получил гражданин.

- Фиксированная сумма за продление сроков возврата.

Можно ли не платить микрозайм законно

Клиенты МФО — это люди, которые попали в сложную жизненную ситуацию. Но большие проценты по займу и штрафные санкции за просрочку, что очень усугубляет ситуацию.

Клиенты МФО — это люди, которые попали в сложную жизненную ситуацию. Но большие проценты по займу и штрафные санкции за просрочку, что очень усугубляет ситуацию.

Поэтому нередко возникает вопрос, как законно не платить микрозаймы, существуют ли способы, чтобы избежать оплаты долга или его части.

Один из способов не возвращать долг — это обнаружения нарушения закона в работе микрофинансовых организаций, в условиях договора и доказательство своей правоты в судебном порядке.

В соответствии с законодательством, МФО запрещается:

- Совершать сделки без регистрации в государственном реестре микрофинансовых организаций.

- Требовать от заемщика возвращения долга, если права на него переданы коллекторскому агентству.

- Вносить изменения в существенные условия сделки после подписания договора.

- Не указывать процентную ставку на первой странице договора потребительского кредита.

Важно учитывать, что по договорам, которые были заключены в 2019 году, штрафы за просрочку начисляются только на остаток долга. Максимальная сумма базовых процентов по договору с МФО ограничена суммой займа, помноженной на три.

В случае обнаружения отступлений от закона, следует обращаться в суд. При этом вернуть сумму займа придется в любом случае, но суд поможет заемщику уменьшить или списать штрафы, а возможно и основные проценты по займу.

Есть и другие основания для подачи иска к МФО:

- Ничтожность сделки, которая была совершена недееспособным заемщиком.

- Несовершеннолетний возраст должника, обман заемщика, в результате чего сделку признают недействительной.

- Использование МФО сложной жизненной ситуации заемщика, которое выражается в предложении заведомо невыгодных процентов.

Еще один вариант — выкупить долг у МФО или коллекторов в рамках договора цессии. Цена договора обычно меньше остатка долга с процентами, но МФО соглашаются на нее, чтобы вернуть хоть что-то.

В таком случае долг может быть погашен за символическую сумму, списан или заемщик будет обязан вернуть остаток долга с процентами, но без штрафов.

Существует и такой вариант, при котором заемщик признает себя банкротом. Для клиентов МФО такой способ возможен, когда долг по микрозайму не единственный.

В таком случае придется обращаться в суд, оплатить вознаграждение финансовому управляющему, госпошлину, отказаться от поездок за границу на время разбирательства. Подлежащее имущество для ареста продадут, чтобы вернуть часть долга.

Можно не платить МФО и не переживать о судебных разбирательствах, если истек срок исковой давности. Но подобное практически невозможно.

Это вызвано тем, что кредиторы постоянно напоминают неплательщикам о долгах и актуализируют дату исчисления срока.

Советы юристов

Если все вышеперечисленные действия заемщик не может осуществить, то выходам становится обращение за помощью к специалистам.

Основные советы юристов:

- Можно рассмотреть вариант с рефинансированием. Но к заключению новой сделки стот подойти серьезно, чтобы он действительно оказался более выгодным для клиента.

- Если МФО обратилось в суд, важно не пропускать судебные заседания. В случае несогласия с требованиями истца, ответчику нужно подготовить письменное возражение, указав ссылки на правовые акты.

- В ситуации, когда судебный акт уже вынесен, можно просить отсрочки или рассрочки его исполнения.

Каждый случай уникальный, поэтому на консультации у юриста можно получить более подробную информацию и совет.

Неоплата микрозайма грозит некоторыми последствиями, которые могут иметь довольно негативные воздействия на должников.

Поэтому при возможности лучше не допускать просрочек и своевременно исполнять свои обязательства.

Когда платить микрозайм невозможно, то стоит воспользоваться вышеуказанными рекомендациями, это может минимизировать последствия.

Видео: Как решить проблемы с займами МФО за 7 шагов

zaschita-prav.com

Как не платить микрозаймы законно

Микрозаймы для многих россиян стали единственной возможностью решить проблему с деньгами. Нередки случаи, когда люди берут кредиты для того, чтобы просто купить еды и дотянуть до зарплаты.

Однако, набрав долгов в микрофинансовой организации, заемщик может столкнуться с проблемой, что ему нечем их отдавать. В такой ситуации возникает вопрос: как не платить микрозаймы законно?

Обратите внимание! Теоретически такая возможность существует, однако проблем она не решает. Лучше найти способ погасить задолженность.

Если вам нужна помощь в решении проблем с МФО, наши специалисты сделают все возможное. В этой статье мы расскажем, можно ли не платить по займу, и что делать, если проблема осложняется с каждым днем.

Можно ли не платить микрозайм?

Если вы задаетесь вопросом, как законно не платить микрозайм, лучше ищите возможность произвести оплату. Реальных возможностей отказаться от внесения платежей существует две, но они болезненно ударят по вам, и из-за копеечного долга, переросшего в колоссальный, вы можете лишиться имущества.

Не платить микрозайм нельзя. Это такой же договор кредитования, как и тот, который заключается в банке. Если возникла проблема с погашением кредита, попытайтесь его реструктуризировать. Явитесь в МФО и узнайте, есть ли у них услуга пролонгации. Пролонгация поможет реструктуризировать задолженность одним из следующих способов:

- растянуть выплаты на больший срок, но уменьшить сумму одного платежа;

- получить так называемые кредитные каникулы, не уплачивая сумму долга, а лишь погашая проценты.

К сожалению, большинство микрофинансовых организаций не предоставляют такую возможность. Однако сходить и поинтересоваться стоит. Если пролонгация возможна, необходимо написать заявление с указанием причины. Дополнительно приложите документы, подтверждающие ухудшение материального положения, проблемы со здоровьем, иные веские основания, из-за которых вы не можете платить.

Если даже с помощью МФО у вас не получается погасить долг, есть только два выхода. Первый – ожидание суда. Учреждение подаст в суд, и, скорее всего, его выиграет. Далее дело передается судебным приставам. Однако если у должника нет официального дохода и имущества, описывать будет нечего. Приставу останется лишь отправить уведомление в МФО о том, что с вас нечего взять. Дело будет считаться закрытым.

Не стоит переписывать все имущество на родственников или знакомых, чтобы решить проблему долга таким образом. Если обнаружится данный факт, вас могут привлечь к уголовной ответственности по ст. 159 УК РФ за мошенничество.

Второй вариант – признание физического лица банкротом. В таком случае все ваше имущество будет продано внешним управляющим в счет погашения долга. Когда не останется ничего, арбитражный суд признает вас неплатежеспособным. Кредиторам останется лишь списать задолженность. Других возможностей не платить микрозайм нет.

Как не платить проценты по микрозайму?

МФО известны крайне жесткими условиями кредитования, поэтому нередко возникает вопрос: как не платить проценты по микрозайму? Полностью отказаться от их уплаты не получится, однако уменьшить сумму неустойки можно в судебном порядке.

Обратите внимание! В ходе рассмотрения дела нужно ссылаться на положения ст. 333 ГК РФ. Данный нормативно-правовой акт подразумевает возможность уменьшения неустойки судом, если она несоразмерна нарушенным обязательствам. Проценты в МФО – это как раз тот случай.

Если вам нужно уменьшить неустойку, рекомендуем поступить следующим образом:

- уточнить платежные реквизиты микрофинансовой организации;

- произвести оплату основного долга и процентов, накопившихся на день, в который кредит нужно было полностью уплатить. Делается это с помощью платежного поручения, в котором указывается назначение платежа – уплата основного долга.

- ожидать суда, после чего на заседании ссылаться на ст. 333 ГК РФ. Суд вправе уменьшить сумму неустойки, пересчитав ее по ставке рефинансирования Центробанка за пользование чужими средствами (8.25% годовых).

Ответа на вопрос, как не платить проценты по займу микрофинансирования, нет. Оплату произвести придется. Однако сумму можно уменьшить, если у вас получится договорится с МФО.

Если вам нужна помощь во взаимодействии с микрофинансовыми организациями, наши специалисты готовы взяться за дело. Мы поможем реструктуризовать задолженность и согласовать удобный график выплат, обжалуем неправомерные действия финансового учреждения и коллекторских агентств в судебном порядке, добьемся уменьшения процентов по кредитному договору. Позвоните нам, и мы окажем юридическую поддержку вне зависимости от сложности ситуации.

juristgid.ru

как не платить микрозаймы законно

Любой поступок человека предполагает, что он понимает, какую ответственность за него несет. В особенности дело принимает серьезный оборот там, где речь идет о деньгах: если уж вам пришлось брать деньги в долг, вы должны понимать, что возвращать их все равно придется, причем, в подавляющем большинстве случаев, гораздо больше, чем взяли.

Поэтому, чтобы впоследствии не искать ответ на вопрос что будет, если не отдавать микрозайм, нужно изначально реально оценивать свои финансовые возможности.

Микрозайм: коротко о том, что это

Вряд ли найдется хоть один взрослый человек, не слышавший о понятии микрозайма. Кто-то уже воспользовался их услугами, кто-то делает это постоянно, другие просто осведомлены об основных нюансах, держа вариант с микрозаймами про запас на самый крайний случай. Что же это такое?

Микрофинаносвые организации, выдающие населению небольшие ссуды на короткие сроки под достаточно высокие проценты, не имеют ничего общего с банками. Именно поэтому правильнее все же говорить «микрозаймы», а не «микрокредиты», хотя оба эти термина вошли в оборот практически на равных правах. Чаще всего такой вид материальной помощи используют в случаях:

- необходимости срочного получения относительно небольшой суммы на короткий срок;

- плохой кредитной истории, при наличии которой банковский кредит получить невозможно;

- отсутствии официального трудоустройства (микрозайм безработным).

Надо сказать, что все ситуации, кроме первой, характеризуют человека скорее как неблагонадежного плательщика, именно поэтому банки с такими предпочитают и не иметь дела. Для любой МФО всегда существует риск невозврата выданной денежной суммы, — этим и объясняется достаточно высокая процентная ставка, уже включающая в себя такой риск.

Почему заемщики не выплачивают долг?

Пожалуй, многие из тех, кто воспользовался услугами микрокредитования, хоть раз, да задумывался над вопросом можно ли не платить микрозайм и что за это будет. Если не брать во внимание моральный аспект такого вопроса, можно выделить несколько основных причин того, почему взятые в долг деньги не возвращаются вовремя.

- Непреодолимые обстоятельства. Таковыми их называют именно потому, что от человека и его желаний они никак не зависят! К примеру, конкретному лицу кто-то должен определенную сумму денег, твердо обещая отдать через день-три. И тут ему срочно понадобились деньги, допустим, на лечение. Зная, что на днях будет иметь на руках достаточно налички, он оформляет микрозайм, но должник его подводит – взятые средства компенсировать нечем. Сюда же можно отнести внезапную потерю работы и ряд других жизненных ситуаций.

- Микрозаймы не брал – микрозаймы не плачу: что будет? Это не опечатка, а распространенная и не слишком приятная ситуация. Зачастую для получения займа требуется только паспорт, который не слишком тщательно сличают с лицом, его предъявляющим. Поэтому если вы недавно теряли паспорт, или же у вас его украли с другими документами – будьте готовы к тому, что через некоторое время начнут поступать требования выплаты денежных средств, которых вы и в руках-то не держали.

- Жизнь в кредит. Думаете, такое невозможно? Еще как! Более того, именно эта категория неплательщиков чаще всего и интересуется вопросом, как не платить микрозаймы законно и не очень. Это те, кто берет один кредит, чтобы погасить предыдущий, третий – для перекрытия первого и т.д. Логично, что каждый следующий займ больше предыдущего, а у особо «талантливых» их насчитываются десятки. Поэтому все популярнее становятся предложения МФО — рефинансирования микрозаймов.

Вне зависимости от того, почему происходит невыплата, МФО теряет свой доход, что ей совершенно невыгодно. Поэтому следует быть готовым к санкциям.

Поскольку МФО рискуют больше, чем банки, выдавая денежные средства, то и к коллекторским услугам и прочим не совсем законным методом возврата средств они прибегают чаще.

Есть ли законные основания для невыплаты по микрозаймам?

Несмотря на то, что МФО – небанковские организации, законам РФ они все же подчиняются. Все их договора составлены с их учетом, вот только читают их полностью далеко не все клиенты, поэтому-то так много вопросов по поводу законных основания для прекращения выплат по микрозаймам. Подробности в статье о законе РФ по микрозаймам.

Прежде, чем обратиться за микрокредитованием не в банк, а именно в МФО, знайте: никакие законы не оправдают вас в том случае, если вы подписали обязательства и не выполняете их. Со стороны организации, выдавшей вам займ, никаких нарушений не было: они предоставили вам свои условия и вы с ними согласились. Единственное, что можно попытаться оспорить, — это штрафные санкции, если таковые не прописаны в условиях договора по микрозайму, но были на вас наложены.

Что ожидает неплательщиков?

Самым полным и всеохватывающим ответом на вопрос что будет, если не платить микрозаймы, может стать всего одна фраза: ничего хорошего. Не следует путать МФО и благотворительные фонды: если вторые думают о вас, то первым важно личное стабильное финансовое состояние, и на ваши проблемы, препятствующие возврату микрозайма, им, мягко говоря, наплевать. Поэтому, если вы не идете на контакт, не выполняете их требования и продолжаете молча не выплачивать микрозайм, последствия будут следующими:

- Вначале ваш долг поручат коллекторам. Это совсем не добрые дяди, пытающиеся вникнуть в ваши проблемы и найти выход из ситуации сообща – отнюдь. Их цель – любыми способами принудить вас вернуть долг, а уж какими средствами она будет достигнута, МФО не особо интересует. Начинается все безобидно, хотя и неприятно: звонки в любое время суток (включая глубокую ночь), взывания к совести и т.п. Далее в ход идут личные визиты, угрозы, беседы с соседями… Если вы оказались «крепким орешком» и по-прежнему думаете, как икнуть микрозайм и ничего никому не платить, в игру вступает суд.

- Обращение в суд. Для некоторых неплательщиков подача МФО иска в суд – это благо, так как с этого момента прекращается начисление процентов. Не исключено, что будет пересмотрена процентная ставка и сумма штрафа, который вам насчитали за просроченные платежи, однако ожидать, что вам позволят полностью не возвращать долг – неразумно.

Как видите, приятного мало. А если у неплательщика еще есть семья, до которой тоже могут добраться «взыскатели», ситуация усугубляется еще больше. На самом деле, до суда доходит не так много дел: методы, применяемые коллекторами, настолько деморализуют людей, что они готовы даже взять новые кредиты, чтобы погасить существующие. Поэтому лучше всего – изначально не доводить до такого развития событий и своевременно расплачиваться по всем взятым микрозаймам.

9cr.ru