как проходит сделка по ипотеке с нуля

Приветствуем! Ипотека с первого взгляда довольно сложный процесс. В этом посте мы расскажем вам про этапы оформления ипотеки, чтобы у вас сформировалась четкая картина всей сделки. Пошаговая инструкция покупки квартиры в ипотеку поможет вам понять, что нужно делать на каждом этапе и на что нужно обратить особое внимание.

Общие моменты

Итак, ипотека с нуля. Давайте начнем разбираться с этим вопросом.

Последнее время все больше россиян принимают решение о покупке жилья с помощью ипотечного кредита. Данная схема имеет свои плюсы: не нужно занимать денег у родных и знакомых, вы оформляете квартиру сразу же в собственность, а рассчитаться по кредиту можно в соответствии со своими потребностями.

В отличие от потребительского кредита, где обеспечением выступает поручительство физического лица или вовсе отсутствует, в ипотечном кредитовании залогом выступает недвижимость, которую покупает клиент банка. Это значит, что на квартиру накладывается обременение (без согласия банка — кредитора невозможно будет продать, подарить, переоформить квадратные метры), но можно в ней проживать, делать ремонт и т.д. После того как обязательства погашены, обременение снимается.

Так как в большинстве случаев у физического лица недостаточно собственных средств, то ипотечные ссуды отличаются значительной суммой кредитования (от 300 000 руб до нескольких миллионов), длительным сроком кредитования (до 30 лет).

При оформлении ипотечного кредита можно выбрать схему погашения задолженности: аннуитетными платежами или дифференцированными. В первом случае платежи всегда имеют один размер, проценты распределены по всему периоду кредитования. При дифференцированных платежах суммы идут на убывание: вначале взносы максимальные, потом постепенно сходят на убыль, проценты начисляются на остаток. Какой вид платежей выгодней? При дифференцированных платежах, особенно при максимальном сроке, сумма переплаты будет меньше, однако доход заемщика (или семьи) должен быть выше.

Более детально о том, что такое ипотека на жилье вы можете узнать из нашего прошлого поста.

Начнем разбираться, как оформляется ипотека шаг за шагом.

Пошаговая инструкция

Обобщенно можно выделить основные этапы ипотечной сделки:

- поиск кредитора (определение суммы и условий выдачи средств, одобрение заявки),

- выбор вариантов жилья, согласование заявки в банке,

- подписание кредитного договора и договора купли — продажи,

- регистрация сделки, оформление жилья в собственность.

Оформление ипотеки – вопрос ответственный. Если знаний и времени недостаточно для самостоятельного анализа рынка ипотечного кредитования, можно воспользоваться услугами ипотечного брокера. За определенную сумму специалист подберет наиболее выгодный вариант в зависимости от ваших возможностей и пожеланий.

Если же бюджет и так ограничен, стоит самостоятельно рассмотреть предложения банков и выбрать подходящее предложение. Посетив отделения банков или официальные сайты компаний, вы ознакомитесь с актуальными условиями кредитования и сможете выбрать выгодные.

Используйте наш сервис «Подбор ипотеки», чтобы максимально быстро найти выгодное предложение на рынке.

При стремлении оформить ипотеку порядок действий таков:

- определиться с объектом кредитования (квартира в новостройке, на вторичном рынке, комната, доля, индивидуальный дом, земельный участок, таунхаус и др),

- узнать, есть ли в банке специальные предложения (молодым семьям, господдержка и др),

- определиться со стоимостью недвижимости: посчитать сумму первоначального взноса и кредита,

- запросить в бюро кредитных историй свою КИ,

- уточнить в банке требования к заемщикам в части семейного положения, дохода, др.

- определиться со сроком кредитования и видом платежей в зависимости от платежеспособности.

Отвечать для себя на каждый вопрос следует поэтапно, чтобы избежать ошибок и непредвиденных трат.

Выбор специальных программ в банке

Для определенных категорий населения банки предлагают льготные ставки:

- военная ипотека (государство перечисляет средства на индивидуальный счет военнослужащего для накопления первоначального взноса, при оформлении кредита – оплачивает задолженность),

- ипотечные займы молодым семьям (пониженные проценты для супругов, не достигших 35-летия),

- ипотека с материнским капиталом (для поддержки семей с двумя и более детьми),

- ипотечные кредиты для «зарплатных» клиентов (для клиентов, получающих зарплату на банковский счет, предлагается пониженная ставка).

На что еще обратить внимание при выборе банка? На необходимость уплаты дополнительных комиссий:

- комиссии за ведение или открытие расчетного счета (при наличии),

- размер страховки (страхование заемщика, титульное страхование, страхование объекта недвижимости – зависит от тарифов страховой компании, с которой сотрудничает банк),

- стоимость изготовления отчета о рыночной стоимости недвижимости.

Подача заявки на кредит

Когда вы определились с банковской программой и убедились, что соответствуете ее требованиям, можно смело подавать заявку на кредит. Чтобы осуществить покупку квартиры в ипотеку, необходимо передать в банк такие документы:

- паспорт гражданина РФ всех участников сделки (заемщика, созаемщика (супруги), поручителей, если есть),

- документы о семейном положении,

- документы, подтверждающие доход,

- справки, графики, документы по текущим обязательствам (об уплате алиментов, имеющихся кредитах и др).

Пакет документов может отличаться в зависимости от требований банка. Могут также потребоваться СНИЛС, страховой полис, документы об образовании, водительское удостоверение и др. При подаче документов нужно заполнить анкету и заявление. Целесообразно указывать максимально точную и правдивую информацию – это поможет повысить шансы на одобрение заявки.

Какие нужны документы для ипотеки вы узнаете из этой статьи.

Спустя 1-5 дней кредитный инспектор сообщит о решении банка и сообщит максимально возможную сумму к выдаче, утвержденную ставку и график платежей.

Если заявка одобрена (решение действительно 2-6 месяцев), самое время начать поиски подходящей квартиры.

Выбор объекта для ипотечного кредита

При покупке недвижимости в строящемся доме стоит рассматривать варианты только в домах, аккредитованных в банке. Это максимально упростит процедуру ипотечной сделки и обезопасит вас от мошенников. Деньги перечислятся напрямую на расчетный счет застройщика или подрядчика, право требования на квартиру перейдет к вам.

Документы по объекту для предоставления в банк:

- предварительный договор купли – продажи (договор о намерениях, инвестиционный договор и др), заключенный с застройщиком,

- документы об уплате первоначального взноса (квитанция, кассовый чек) от застройщика.

Таким образом, пакетов документов по недвижимости минимален, но вместе с тем покупка квадратных метров на первичном рынке сопряжена с рисками – банкротством застройщика, срывом сроков и др.

В случае приобретения квартиры на вторичном рынке жилья пакет документов значительно шире и в каждой конкретной ситуации может отличаться. Так, необходимо собрать:

- правоустанавливающие документы (свидетельство о гос.регистрации права собственности, договор купли-продажи (или дарения, о разделе имущества и др),

- копии паспортов продавцов,

- копию лицевого счета,

- технический, кадастровый паспорт,

- выписку из ЕГРП.

Также могут запросить:

- документы, подтверждающие право- и дееспособность продавцов (справки из диспансеров),

- справки об отсутствии долгов по коммунальным платежам, по налогу на имущество,

- иные документы.

Если недвижимость покупается с земельным участком, список на заявку дополняется документами о праве собственности на землю, о границах земельного участка.

После предварительного одобрения заявки следует заказать отчет о рыночной оценке, предоставить страховые полисы.

Заключение кредитного договора и выдача кредита

Когда банк вынес положительное решение по заявке на ипотеку, наступает самый волнительный и ответственный момент – заключение кредитного договора и выдача кредитных средств.

До сих пор в банковских учреждениях действуют два схемы выдачи займов: после государственной регистрации сделки и с использованием банковской ячейки. В первом случае алгоритм

Далее все документы передаются в Орган регистрации и в течение 5 рабочих дней происходит смена собственника квартиры. Для окончательного расчета свидетельство передается банковскому сотруднику, на основании чего сумма кредитных средств зачисляется на счет заемщика, а затем перечисляется продавцу. Подтверждением получения суммы и окончательного расчета является вторая расписка.

Как проходит сделка по ипотеке с использованием банковской ячейки

При аренде ячейки кредитные средства выдаются в день подписания кредитной документации. Сумма первоначального взноса и кредитных средств в присутствии кредитного инспектора, заемщиков и продавцов закладывается в ячейку и находится там до момента государственной регистрации сделки. После предоставления свидетельства на квартиру в банк ячейку вскрывают в том же составе, деньги передаются продавцу с написанием расписки.

Регистрация сделки

Для того чтобы сделку провели в регистрирующем органе (Юстиции, Росреестре и др), нужно подать заявление продавцам и покупателям с указанием персональных данных. К заявлению необходимо приложить правоустанавливающие документы, копии паспортов, квитанцию об уплате государственной пошлины. Если у продавца недвижимость является совместно нажитым имуществом, потребуется также составить согласие супруга на отчуждение жилья у нотариуса.

Для регистрации сделок с обременением потребуется 5 рабочих дней, в то время как обычные сделки по купли-продажи недвижимости регистрируются в течение 30 дней.

Особенности ипотечных программ

- Покупка недвижимости на вторичном рынке жилья

Так как данный сегмент более всего востребован, то и шанс столкнуться с мошенниками наиболее велик – квартира может находиться в залоге, быть незаконно отчуждена и др. Если вы сомневаетесь в правомерности действий продавцов, рекомендуем оформить страхование титула – это убережет вас от потери жилья в случае признания сделки недействительной.

Кроме того, готовое жилье должно соответствовать требованиям банка. Например, не получится купить квартиру на 1 этаже с пристроенным на земле балконом – такую перепланировку весьма трудно узаконить. То же самое касается и других перепланировок – смещение мокрых точек, снос несущих конструкций и др. Как следствие, банк не пропустит такую заявку на кредит.

Есть и другие требования к объекту залога (у каждого банка они свои): жилье не должно быть ветхим, находиться в аварийном состоянии, не должно иметь деревянных перекрытий (в многоэтажных домах), удаленность от города не больше 30-50 км и др.

- Покупка недвижимости в новостройке

Приобретение недвижимости в строящемся доме непременно сопряженно с риском, так как зачастую заемщик становится владельцем квадратных метров еще до того, как они построены. Это сулит за собой возможность некачественного возведения стен, потолка, пола, а также плохого ремонта и отделки.

Помимо этого, как упоминалось выше, существует риск банкротства застройщика, что приведет к тому, что дома вообще не будут возведены. Чтобы обезопасить себя от неликвидного имущества банки требуют поручительство 1- 2 физических лиц.

Также стоит отметить, что на весь период строительства заемщику принадлежит право требования, право собственности он приобретает только после того, как дом будет сдан и признан жилым.

- Приобретение доли, комнаты

Покупка доли или отдельной комнаты в квартире возможна с помощью ипотечного займа только в том случае, если после выдачи кредита вся недвижимость будет принадлежать заемщику (иными словами – должен быть выкуп последней доли). Как оформляется ипотека на комнату и долю мы уже ранее рассказывали.

- Покупка дома и земельного участка

Индивидуальный дом на земельном участке, таунхаус считаются менее ликвидным жильем, поэтому банки неохотно выдают кредиты – ставка по такому направлению кредитования выше. О том, как купить дом в ипотеку по шагам, рассказано в отдельном посте.

С оформлением специальных программ: «Военная ипотека», «Ипотека молодая семья» и «Ипотека материнский капитал» вы можете познакомиться в специальных постах на эту тему.

Надеемся у вас не осталось вопросов. Если они есть, то просьба задать их в комментариях. Будем признательный за положительную оценку статьи и репост в социальных сетях.

ipotekaved.ru

Как оформить ипотеку? Договор ипотеки :: SYL.ru

Ипотека — слово, которое пришло к нам из греческого языка, в переводе означает – залог. Если речь идет о недвижимом имуществе, то ипотека понимается как кредит под залог приобретаемого жилья.

Преимущества, которые дает ипотечное кредитование

Чтобы удовлетворить свои потребности в жилых квадратных метрах при отсутствии достаточного количества средств, человеку придется оформить ипотечный кредит. После его оформления жилье переходит сразу же в собственность ссудополучателя, но с обременением. После того как оформлена ипотека, и заемщик не сможет погашать кредит, банковскому учреждению будет достаточно сложно отнять такую собственность, даже при наличии долга большого размера. Помимо приобретения жилья, заемщик получает право на льготное налогообложение.

Доход заемщика и занятость

Любой банк потребует от потенциального заемщика подтверждение своей платежеспособности, в особенности если разговор идет о крупной сумме, как при оформлении ипотеки. Первое, что потребуется – подтвердить свой постоянный доход. В зависимости от размера официального дохода будет определяться и сумма кредитования. Чем заработок выше, тем больше будет размер кредита. Очень редко банки идут на рассмотрение заявки при маленькой официальной заработной плате, но с большим неофициальным доходом.

Если заемщик не имеет постоянного места работы, то рассчитывать на получение ипотечного кредита не стоит. Даже наличие дополнительного заработка, к примеру, по сдаче в наем жилья или другой недвижимости, не станет решающим и положительным фактором для выдачи кредита.

Наличие стажа меньше полугода на последнем месте работы тоже может стать причиной для отказа в получении кредита.

Стоимость жилья и первоначальный взнос

Второе, что потребует банк – точную стоимость планируемого к приобретению жилья и возможность внесения первоначального взноса. Чем меньше будет вноситься первоначальный взнос, тем проценты по кредиту будут больше.

Поручители

Худший вариант развития событий предполагает, что после того как оформлена ипотека, но заемщик не платит по договору, взыскание обращается на поручителя. Если и тот не может погасить задолженность, то банковское учреждение обращается в суд, чтобы на законных основаниях получить право на продажу недвижимости. И после того как квартира или дом уйдут с открытых торгов, банк покроет свои убытки.

Вследствие этого финансовое учреждение тщательно подходит к вопросу поручителей. Чем больше будет таких лиц, и выше у них доход, тем больше шансов получить ипотеку.

Поручителем могут выступать и члены семьи. Если супруг или супруга выступают в договоре ипотечного кредитования созаемщиком, то этот человек может выступать и поручителем. В этом случае учитывается общий доход семьи. Обратная сторона состоит в том, что если супруг не имеет дохода, то банк может расценивать такого члена семьи как иждивенца и вычтет сумму из общего дохода в размере прожиточного минимума.

Риски, которые несет за собой ипотечный кредит

Как и любая другая сделка, ипотечный договор сопряжен с определенными рисками. Риски несут обе стороны, как кредитор, так и заемщик. После того как оформлена ипотека, может измениться курс иностранной валюты, следовательно, размер инфляции увеличится. Вряд ли, что у кого-то заработная плата выплачивается в долларах, а кредит выдается именно в иностранной валюте, поэтому погашать его придется тоже в долларах.

Заемщик может столкнуться с так называемым рыночным риском, то есть после приобретения квартиры в ипотеку цена на нее со временем упадет. В итоге заемщик переплачивает за жилые квадратные метры. Банк в этом случае тоже рискует, если заемщик перестанет платить, то реализовать такое жилье придется по заниженной стоимости.

Велика вероятность того, что на протяжении действия всего договора процентная ставка будет постоянно повышаться. Банк таким образом защищает себя от снижения прибыльности кредитной сделки. Инфляция будет постоянно «съедать» прибыль, следовательно, процентная ставка приходится все время повышать. Редко какие банки идут на то, чтобы зафиксировать процентную ставку на срок действия всего договора, ведь такой срок исчисляется годами.

Досрочное погашение кредита – это тоже огромный риск для банка. В этом случае кредитор теряет часть своей прибыли. Поэтому очень редко договором ипотеки предусмотрено досрочное погашение кредита. На деле, к примеру, на протяжении первых 5 лет, заемщик не вправе погасить досрочно ссуду.

К условному риску можно отнести риск повреждения имущества. Если квартира или дом пострадают вследствие пожара, то для заемщика обязательства по договору не прекращаются.

Как оформить ипотеку на квартиру и на что обратить внимание

Самое главное, что беспокоит всех заемщиков – размер процентной ставки по кредиту. Следует обратить внимание и на то, будет ли ставка плавающей или фиксированной. Чаще всего предлагают плавающую ставку в разрезе от 11% до 15%. Понятное дело, что заемщик будет обязательно рассчитывать на нижний предел, а кредитор — на верхний. И зачастую происходит именно так, как рассчитывал банк, поэтому такая сделка намного рискованней, чем договор с фиксированной ставкой.

Дополнительные расходы – это всевозможные комиссии и оплаты, которые могут сопровождать заемщика на протяжении всей процедуры оформления ипотеки. Однако перед тем как оформить ипотеку в Сбербанке, знайте, что комиссии за оформление договора в этом учреждении не предусмотрены.

Первоначальный взнос, который требует банк – также важный фактор при выборе финансового учреждения для кредитования. Если исходить из мировой практики, то первоначальный взнос должен составлять 30%. Такую сумму также требуют и при оформлении ипотеки на территории нашей страны. Хотя некоторые банки все же соглашаются на меньшую ставку, чтобы привлечь новых клиентов.

Вторичный рынок или новостройка? Досрочное погашение и срок договора

Немаловажный момент – первичная или вторичная недвижимость. Большинство банков не желают работать с первичным рынком недвижимости, ведь в этом случае риски максимальные. Цена на жилье может увеличиться, а может уменьшиться, срок сдачи дома тоже может затянуться.

Узнайте, возможно ли погасить досрочно кредит. Если банком предусмотрен мораторий на такое действие, то на какой период он распространяется?

Срок ипотечного кредита – очень важный момент. На сегодняшний день на длительный срок, более чем на 15 лет, не стоит рассчитывать. Не нужно верить рекламным слоганам, что ипотеку можно получить на 27 лет.

Где оформить ипотеку, решать каждому гражданину самостоятельно, но описанные тонкости касаются любого банка и должны быть учтены при выборе кредитора.

Как рассчитать свои финансовые возможности

Прежде всего оформление ипотечного кредита подразумевает наличие свободных собственных средств в размере первоначального взноса. Лучше рассчитывать на 30% от общей стоимости жилья.

Существуют варианты оформления ипотеки без взноса, но проценты по кредиту будут увеличены более чем на 2% по сравнению с кредитами, которые оформлялись с первоначальным взносом.

После этого посчитайте, сможет ли ваша семья погашать каждый месяц определенную сумму по кредиту. Понятное дело, что банк обязательно запросит справку о доходах, но заемщику лучше самостоятельно просчитать ежемесячные выплаты: хватит ли после оформления кредита на жизнь, одежду и лекарства. Следует помнить, что скорее всего придется еще оплатить и сопутствующие услуги, комиссии, услуги нотариуса, приобрести страховой полис.

Оцените своего работодателя: насколько велики перспективы повышения уровня заработной платы и стабильность всего предприятия. На сегодняшний день экономика нестабильна, и все больше и больше предпринимателей закрывают свои компании, лишая сотрудников работы.

Следует учесть также отношения внутри семьи. Возможно, ожидается пополнение, а это затраты, и немалые. А возможно, отношения в семье не очень перспективные, ипотечную недвижимость при разводе придется делить.

Налоговые вычеты

Многие люди достаточно скептически смотрят на любые отношения с налоговыми органами. Тем не менее как оформить правильно ипотеку? Ведь это не только знание сроков и процентных ставок, но и правильный расчет своих возможностей, а, следовательно, залог того, что заемщик останется с жильем и не нарушит условия договора с банком.

В качестве неплохого подспорья для быстрейшего погашения ипотеки может выступать налоговый вычет. Ипотечный кредит как на готовое жилье, так и взятый под строительство, позволяет заемщику не платить подоходный налог. Для этого потребуется обратиться в налоговый орган и предоставить договор купли-продажи, договор кредитования и квитанции об оплате по ипотеке. Однако если заработная плата получается в «конверте», то рассчитывать на налоговые вычеты не стоит, так как в этом случае гражданин и так не платит налогов.

www.syl.ru

Как правильно провести оформление ипотеки?

Нет такого человека, который не слышал бы об ипотеке. Но вот о том, что это такое, и как проходит оформление ипотеки – знает не каждый. Для начала определимся с понятием «ипотека». Это слово пришло к нам из греческого языка и в переводе звучит как «заклад», «залог». Таким образом, определение термина «ипотека» будет звучать как залог недвижимого имущества. Причем, залог остается в руках заемщика.

Оформление ипотеки проводится по предоставленным документам заемщика. Помимо заявления, которое пишется в банке, необходимо предоставить:

• паспорт;

• справку, подтверждающую доходы;

• поручителей.

Банковские организации предлагают населению такую услугу, как оформление квартиры по ипотеке. После выбора банковской организации, отвечающей желаниям заемщика, подается заявление и пакет документов, запрашиваемых банковской организацией. Некоторые российские банки, которые работают по программе ипотечного кредита, могут предоставить такую услугу, как «экспресс-кредитование». На рассмотрение такой заявки в ускоренном режиме будет затрачено нескольких часов. Пока банком будет проводиться процедура проверки кандидатуры заемщика, нужно подобрать для покупки жилье, которое отвечало бы требованиям банковской организации. Порядок оформления ипотеки предполагает предоставление пакета документов по совершаемой сделке купли-продажи, также необходимо провести оценку жилья. В каждой банковской организации свои условия предоставления документов, но основными из них являются:

• план жилья и его паспорт;

• правоустанавливающий пакет документов на жилье;

• справка о регистрации;

• характеристика жилого помещения;

• справки, подтверждающие отсутствие задолженности по коммунальным услугам;

• выписка из госреестра.

Оформление ипотеки включает в себя проведение оценки жилья. Данная процедура проводится в связи с ограниченной суммой кредита, предоставляемой ипотечным банком. Здесь учитывается рыночная стоимость жилья. Оценка жилья является обязательным мероприятием. В этой оценке напрямую заинтересованы банковские организации, так как они должны быть уверенны в том, что жилье, являясь предметом залога, может быть продано за сумму ипотечного кредита, выданную на его приобретение.

Следующий момент – это страхование жилья. Это также важный этап, включаемый в оформление ипотеки. Данная процедура дает банку гарантии в случае потери дееспособности заемщика или утраты им права собственности на жилье или в случае повреждения жилья.

После соблюдения всех этих процедур (проверка документов на выбранное заемщиком имущество, оценка жилья, страхование) наступает время для заключения договора об ипотечном кредитовании.

Заемщику рекомендуется детально изучить документ договора, так как в некоторых банковских организациях договор после подписания изменениям и корректировке не подлежит.

В некоторых случаях при подписании договора ипотеки может потребоваться оформление закладной. Удачного оформления!

fb.ru

Оформление ипотеки, чего начать и куда обращаться. Какие документы нужны?

Покупка недвижимости – само по себе довольно сложное действие, требующее определенных усилий и внимательности, но еще больше этот процесс усложняется, если жилье приобретается в кредит. Как правило, вопрос правильного выбора финансового учреждения является не менее важным и ответственным, чем выбор самой квартиры.

Планируя оформить жилищный кредит в банковской организации, потенциальному заемщику следует заранее быть готовым к тому, что перед тем, как он наконец-то станет владельцем долгожданного жилья, ему придется немало «побегать», чтобы получить кредитные средства для ее приобретения.

Ведь ипотека является один из самых серьезных видов заимствования и для ее оформления соискателю придется приложить немало усилий, ведь банк не станет просто так рисковать своими деньгами и потребует весомых гарантий возвратности займа.

С чего начинается процесс оформления ипотечного кредита?

Правильная процедура оформления любого займа всегда начинается с поиска подходящего финансового учреждения, условия которого будут для соискателя жилищного займа самыми приемлемыми. В настоящий момент практически все банковские структуры имеют в своих кредитных портфелях как минимум одну ипотечную программу. Среди жителей России наибольшую популярность получили Сбербанк и ВТБ, хотя, например Банк Москвы предлагает тоже хорошие условия по ипотеке.

Как показывает практика, все они довольно похожи между собой, однако существуют и определенные отличия. Например, разные кредиторы по-разному относятся к вопросу, связанному с предоставлением соискателем информации о себе.

Некоторые банки даже не желают разговаривать о предоставлении кредита на покупку жилплощади, пока все требуемые от потенциального заемщика документы не будут представлены, другие же соглашаются выдать заем лишь на основании паспортных данных и информации из анкеты.

Разумеется, отличаются и ставки, которые напрямую зависят от условий заимствования, хотя в среднем они колеблются в диапазоне 12-16% годовых. Кроме того, достаточно часто значение процентной ставки регулируется тем, насколько добросовестно соискатель исполнял требования банковской организации.

И это касается не только документации, но и к первоначального взноса, минимальный размер которого тоже может отличаться в зависимости от конкретного финансового учреждения.

Договариваемся с кредитором

После того, как соискатель выбрал подходящую кредитную структуру, с которой хотел бы сотрудничать, приходит время выяснить – а хочет ли сам кредитор этого сотрудничества. Для этого потенциальному заемщику придется посетить офис банковской организации.

Там он оставит свою заявку на оформление ипотеки, а также свои данные, в том числе информацию из паспорта и сведения о доходах. Рассмотрением заявки финансовое учреждение может заниматься в течение 7 рабочих дней, затем будет вынесен вердикт.

Если банк одобрит ходатайство на оформление жилищного займа, соискатель может приступать заниматься поиском квартиры. При этом необходимо учесть, что далеко не любая недвижимость принимается банковской организацией на роль залогового обеспечения, которым она автоматически становится после заключения сделки заимствования.

Между тем, данный момент является очень важным, так как если выбранное соискателем жилье не будет соответствовать требованиям банка, он может изменить решение о выдаче заемных средств. Чтобы исключить возможность возникновения подобных казусов, необходимо заранее установить, какую недвижимость кредитор готов принять в качестве обеспечения.

Как показывает практика, финансовые учреждения неодобрительно относятся к жилплощади, расположенной в домах, возведенных до 1980 года, а также в тех зданиях, которые считаются аварийными. Кроме того, учитывается кредитором и район, где находится жилье — если он на большом расстоянии от центра, то даже если банк и согласится выдать кредит, то под более высокую ставку.

Окончательная фаза оформления ипотечного займа

Когда договоренность о кредитовании и предмете залогового обеспечения была достигнута, наступает стадия непосредственного оформления ипотеки и подготовка к заключению договора купли-продажи.

Прежде всего будет определена оценочная цена приобретаемого жилья, исходя из которой банковская организация установит итоговую сумму кредита, которую он сможет предоставить конкретному клиенту.

Когда заемные средства будут перечислены в банковскую ячейку, заемщик и продавец квартиры подписывают соглашение о купле-продаже. Только после его нотариального заверения продавец получает доступ к ячейке с денежными средствами.

Покупателю же еще придется осуществить обязательное страхование недвижимости, выступающей в качестве обеспечения. При этом, зачастую банк настаивает, чтобы заемщик застраховал не только само жилье, но и титул, то есть риск возможной потери права на собственность в случае появления каких-то родственников или других юридических моментов, которые всплывут после оформления договора, а также собственную жизнь и трудоспособность.

Как правило, все моменты, касающиеся страхования, включаются в кредитное соглашение, заключив которое, должнику уже никуда не деться от указанных в нем условий заимствования.

На нашем сайте Вы также можете отправить заявку на ипотеку, вся процедура у вас займет не больше 5 минут.

pr-credit.ru

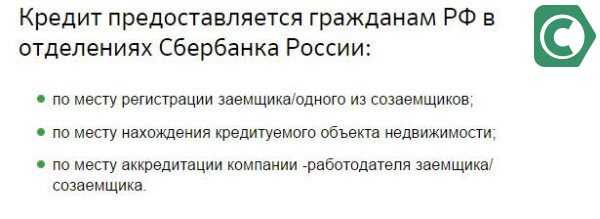

Оформление ипотеки в Сбербанке: этапы и пошаговая инструкция

Чтобы получить заем на покупку жилья, заявителю требуется пройти несколько ступеней, каждый из которых важен и обязателен к исполнению. До оформления ипотеки в Сбербанке, этапы предполагают преимущественно сбор документации и подготовку к заключению договора.

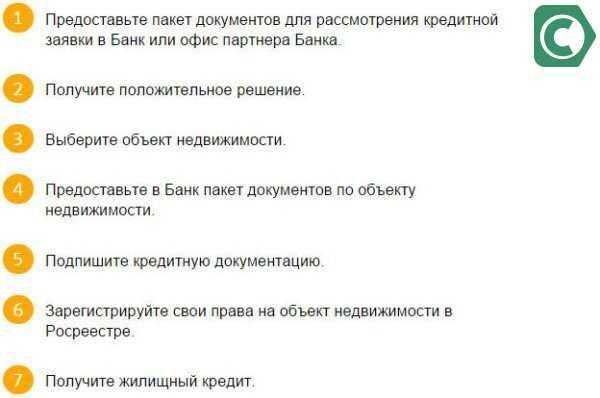

Инфографика: шаги получения ипотеки в Сбербанке

Инфографика: шаги получения ипотеки в СбербанкеСодержание статьи:

Оформление кредита

Где можно оформить заем на приобретение жилья

Где можно оформить заем на приобретение жильяПрежде чем рассмотреть, какие необходимо пройти для получения ипотеки в Сбербанке стадии, следует выбрать программу кредитования. Они отличаются по многим параметрам, но главное отличие состоит в предназначении. По типу выбранного жилья классификация представлена таким образом:

- Квартира в доме, который недавно пущен в эксплуатацию или еще строится.

- Квартира, покупаемая у собственника (вторичный рынок недвижимости).

- Дом, который будет возводиться силами заемщика.

- Дом за городом.

В отдельные категории стоит выделить проекты с государственным участием. Это военная ипотека, когда выплаты заемщик осуществляет со счета участника НИС, и материнская, дающая возможность погашать задолженность за счет перечисленного капитала на ребенка.

Первый шаг – выбор программы

Первый шаг – выбор программыДля Вас есть выгодные предложения по займам, кредитам и картам, очень гибкие условия, поможем рассчитать переплату на калькуляторе — это займет не более минуты. Хотите попробовать?

Подать заявкуИсходя из типа жилья, которое необходимо клиенту, будут подбираться и условия кредитования. Поэтому к категории стоит отнестись ответственно. От ее выбора зависит ставка, которая варьируется в пределах 12,5-13,5%.

Предварительные стадии жилищного кредита

Независимо от вида кредитного продукта процедура имеет общие черты. Прежде чем обращаться в отделение, рекомендуется пройти все подготовительные моменты, чтобы впоследствии получить скорый и положительный ответ. К таким относят:

- Выбор займа.

- Предварительный подбор условий по онлайн-калькулятору.

- Сбор документов: документальное подтверждение сферы и периода занятости, уровня зарплаты, дополнительных доходов, удостоверения личности.

- Поиск жилья.

Рекомендуем ознакомиться со статьями:

Перечень бумаг и справок не полный, но остальные можно предъявить после получения согласования по займу. Изучая вопрос оформления жилищного займа в Сбербанке, этапы на форумах и в отзывах могут незначительно отличаться, но в целом происходят в указанном порядке.

7 ступеней проведения процедуры ипотечного кредита

7 ступеней проведения процедуры ипотечного кредитаПодбирая параметры на кредитном калькуляторе, рекомендуется проверить разные варианты. Условия будут значительно меняться при изменении величины первой выплаты, уровня дохода, срока погашения. Также оказывает существенное влияние факт, получает ли заемщик перечисления по зарплатному проекту банковского учреждения или нет.

Некоторые параметры оказывают влияние и на пакет документов. Так, при выплате сразу более половины от величины займа, можно не собирать бумаги о платежеспособности. При этом также можно рассчитывать на сумму любого размера.

Заключение договора

После обращения в отделение на оформление ипотеки в Сбербанке, этапы и сроки рассмотрения заявки по которой стоит уточнить заранее, клиент должен иметь при себе первый пакет документов. В отделении он заполняет заявление. Указываются необходимые параметры займа, которые лучше подобрать заблаговременно, чтобы не растеряться. После передачи всего необходимого сотруднику, потребуется обождать определенный срок, который предполагает процесс согласования.

Срок принятия решения по заявкеПри этом происходит оценка характеристик потенциального заемщика и сопоставление с его пожеланиями и выбранным жильем (стоимость). В среднем период длится порядка 5 дней. Согласно отзывам, данный срок чаще увеличен.

После получения ответа, происходит заключительная стадия процедуры, которая включает:

- Окончательный выбор жилья.

- Подписание контракта на приобретение недвижимости согласно с обязательными пунктами кредита.

- Заключение страхового полиса.

- Передача данных документов в банк.

- Подписание кредитного договора.

Проведение налогового вычета – дополнительная возможность сэкономить

Проведение налогового вычета – дополнительная возможность сэкономитьЗаключение

Мы рассмотрели основные стадии заключения жилищного займа в Сбербанке. Эти знания помогут облегчить процедуру и сократить сроки на ее проведение, что особенно ценится при покупке квартиры со вторичного рынка.

11-02-2018

- Поделиться

- Нравится

- Твитнуть

- Класс!

- Нравится

sbankami.ru