Как и где взять ипотеку (ипотечный кредит)?

Продолжим разговор про ипотечные кредиты и рассмотрим, как и где взять ипотеку (ипотечный кредит). В этой публикации я предложу вам своего рода алгоритм получения ипотеки, и дам ссылки на другие публикации, где те или иные моменты рассмотрены более подробно, поэтому переходите по ним, чтобы узнать все детали.

Итак, тему сегодняшней публикации можно условно разделить на 2 вопроса: “Как взять ипотеку?” и “Где взять ипотеку?”, однако, эти вопросы тесно переплетаются между собой, поэтому я буду рассматривать их в совокупности. Предлагаю вашему вниманию 8 шагов, которые необходимо пройти, чтобы купить недвижимость в ипотеку.

Шаг 1. Принятие решения. Получение ипотечного кредита начинается с принятия решения о том, что он вам необходим. Для этого важно очень хорошо взвесить все плюсы и минусы ипотеки, спроецировав их на свою конкретную ситуацию, и определиться: нужна она вам или нет. По этому поводу есть диаметрально противоположные мнения, поэтому решение принимать только вам, вы же потом и будете нести за него полную ответственность.

Шаг 2. Приведение своего финансового состояния к требованиям банков. Когда решение принято, и вы дальше думаете, как взять ипотеку, необходимо подготовиться к получению ипотечного кредита в финансовом плане. Я хочу выделить 3 основных направления такой подготовки:

1. Собрать сбережения для оплаты первоначального взноса. Как правило, первоначальный взнос по ипотеке составляет 20-30% от стоимости приобретаемого объекта недвижимости при стандартных условиях. Наличие именно этой суммы вы должны обеспечить к тому моменту как соберетесь непосредственно взять ипотечный кредит. Чем больше будет собрано средств на оплату первоначального взноса – тем меньше будет сумма кредита, а значит и будущая нагрузка на личный или семейный бюджет.

2. Собрать средства для оплаты сопутствующих расходов. Если вы решили взять ипотеку, одного первоначального взноса будет недостаточно: необходимо еще иметь средства для оплаты всех расходов, сопутствующих получению ипотечного кредита: банковские комиссии, услуги риелторов, услуги нотариуса, госпошлины, страховки, экспертная оценка (при необходимости). Все это вместе, как правило, составляет 5-10% от стоимости приобретаемой недвижимости, поэтому вам необходимо обеспечить наличие и этой суммы.

3. Обеспечить уровень доходов, позволяющий безболезненно погашать ипотечный кредит. И третий, важнейший момент, который необходимо соблюсти перед тем, как взять ипотеку – выход на уровень доходов, при котором вы сможете беспрепятственно производить погашение. К выполнению этого момента стоит подойти максимально ответственно!

Ни в коем случае не нужно брать ипотеку, если вы еще не знаете, за счет чего будете ее погашать, или если у вас пока не хватает для этого доходов. Так будет только хуже: за неуплату кредита банк в конце-концов заберет заложенную недвижимость через суд, и вы останетесь и без жилья, и без денег, которые уже потратили на то, чтобы взять ипотечный кредит и оплатить все сопутствующие расходы.

Шаг 3. Выбор подходящего варианта недвижимости. Когда вы в финансовом плане готовы взять ипотеку, можно переходить к выбору конкретного объекта недвижимости, который вы будете приобретать в кредит. Это можно делать либо через риелторов (что сулит немалые дополнительные расходы), либо самостоятельно (что гораздо сложнее, ведь практически всех продавцов недвижимости тут же “перехватывают” риелторы).

Подобрав подходящий объект и договорившись о цене, ни в коем случае не оставляйте продавцу/риелтору какой-либо залог до того, как банк не одобрит ваш ипотечный кредит. Потому как если это по каким-то причинам не произойдет, вы просто потеряете эти деньги.

Шаг 4. Сравнение условий ипотечных кредитов в разных банках, выбор оптимального банка для ипотеки и ипотечной программы. На этом этапе вам необходимо определиться, где взять ипотеку (ипотечный кредит). Настоятельно не рекомендую обращаться для этого в первый попавшийся банк, полагаясь на то, что “везде условия примерно одинаковые” или в банк, который вам кто-то рекомендовал. Условия ипотечного кредита могут быть настолько разными, что эта разница составит десятки и сотни денежных единиц за весь период пользования кредитом, а любые рекомендации всегда носят субъективный характер.

О том, как выбрать оптимальные условия ипотечного кредита, и на что следует обращать основное внимание – читайте по ссылке. Также не будет лишним узнать, какие бывают ипотечные программы и чем они отличаются.

Шаг 5. Подача заявки на ипотеку в выбранный банк.

Далее может быть два варианта развития событий:

1. Если банк отказал в кредите – заберите поданные документы и обратитесь в следующий банк в порядке приоритета условий кредитования. И так до тех пор, пока заявка не будет одобрена.

2. Если банк согласен выдать вам ипотечный кредит – переходите к следующему шагу.

Шаг 6. Получение ипотечного кредита. Итак, все предварительные этапы пройдены, и теперь вы можете непосредственно взять ипотеку. На этом этапе вам придется потратить часть средств, которые вы отложили на расходы, сопутствующие получению ипотечного кредита.

Шаг 7. Покупка недвижимости и перерегистрация права собственности. Следующим этапом вам предстоит провести все необходимые сделки (банк, выдавший ипотечный кредит, окажет вам в этом содействие) и перерегистрировать купленную недвижимость на себя. Прохождение этого шага предполагает оплату оставшейся части дополнительных расходов, после чего вам останется только погашать полученный ипотечный кредит.

Шаг 8. Погашение ипотечного кредита. Всю “операцию” по получению ипотеки нельзя считать завершенной до того момента, пока вы полностью не рассчитаетесь по кредиту. Используя все имеющиеся возможности, старайтесь погасить ипотеку как можно быстрее, с опережением графика погашения, подписанного с банком.

Чем дальше вы растягиваете погашение ипотечного кредита, тем выше вероятность возникновения неприятных “сюрпризов” (потеря источника дохода, девальвация национальной валюты при кредите в иностранной и т.д.), которые могут существенно затруднить расчет по ипотеке.

Это руководство не является исчерпывающим, и в каждом конкретном случае может включать свои дополнительные шаги и нюансы.

Теперь вы знаете, как и где взять ипотеку (ипотечный кредит), и можете приступать к выполнению намеченного плана. Повышайте свою финансовую грамотность и учитесь рационально использовать личные финансы вместе с Финансовым гением. До встречи в новых публикациях!

fingeniy.com

Где выгоднее взять ипотеку. Анализ ипотечного кредитования от портала Credytoff

Где выгоднее взять ипотеку. Анализ банковского сектора

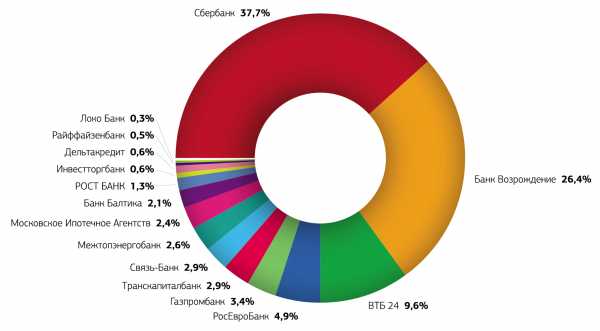

Где выгоднее взять ипотеку: доли

Жилье покупается в ипотеку, как правило, один раз в жизни, а выплачивать такой кредит нужно годами и даже десятилетиями. Поэтому важно выбрать более выгодную программу кредитования, чтобы сумма ежемесячных платежей не была обременением для заемщика. Далее подробно рассказано о том, как и где выгоднее взять ипотеку.

Краткий анализ рынка

На рынке недвижимости России за последние годы можно было пронаблюдать сравнительно высокий спрос на нее. При этом цены неуклонно росли вверх, из-за чего многих приходилось покупать жилье в ипотеку. Многие рассматривали объекты недвижимости даже не в качестве жилья, а оптимального варианта для инвестиций. Даже если купить жилье в ипотеку и выплачивать ежемесячно платежи банку, то через несколько лет стоимость такой недвижимости значительно увеличится.

До 2015 году застройщики вкладывали существенные инвестиции в строительство разных объектов. Но в 2015 случился кризис, после чего цены на недвижимость стали падать. Потребители охотнее стали брать жилье в ипотеку, так как в банке им требовалось взять намного меньшую сумму займа, чем это было раньше. Соответственно, и сумма по процентам, а также ежемесячные ипотечные платежи в 2015 году немного снизились. Теперь у потребителей возник совсем другой насущный вопрос: «Где выгоднее взять ипотеку?»

Где выгоднее взять ипотеку: краткий анализ

С 2015 года потребители начали значительно больше обращаться в банки, где они брали ипотеку для покупки недвижимости. Также и Центробанк сыграла свою роль, так как он немного понизил базовую ставку по процентам. Поэтому ипотечное кредитование стало более доступным и выгодным.

Внедрялись и правительственные программы для поддержки больших семей, военных, молодых родителей (с материнским капиталом) и других слоев населения. В рамках этих государственных программ можно было взять ипотеку по более лояльным условиям. И сейчас у многих россиян есть возможность стать участником такой программы и более выгодно оформить кредит.

С 2015 года спрос на недвижимость начал заметно расти. Именно поэтому банки стали предъявлять более жесткие требования своим потенциальным клиентам. Получить ипотеку на выгодных условиях стало не так просто. Такие ужесточенные условия были связан с тем, что потребители брали ипотеку, но не возвращали всю сумму займа. Банкам приходилось более тщательно подходить к вопросу оценки платежеспособности каждого обратившегося.

Платежная дисциплина особо нарушалась в тех случаях, когда клиенты брали ипотечный кредит в валюте. Это могло быть связано и с резкими скачками курса. Именно поэтому гораздо выгоднее брать ипотеку в рублях, чтобы избежать таких рисков. Эксперты и аналитики утверждают, что роста цен на недвижимость попросту не избежать. Это состоится в ближайшие 10 лет, поэтому гораздо выгоднее брать ипотечный кредит именно сейчас, когда процентная ставка еще является минимальной и выгодной для потребителей.

На что обратить внимание при выборе более выгодной ипотеки

Разные банки предлагают программы ипотечного кредитования на своих условиях, но при этом процентная ставка находится на сравнительно одинаковом уровне. Все же все предложения имеют и существенные отличия между собой. Именно поэтому нужно обратить на такие основные условия каждой рассматриваемый программы банка:

Где выгоднее взять ипотеку: обратите внимание

1. Ставка по процентам. Именно этот показатель больше всего влияет на сумму ежемесячных платежей. Даже отхождение на 1-2 % может значительно повысить выплаты, так как ставка рассчитывается на основе суммы займа. Так как потребитель берет в кредит именно недвижимость, то и сумму займа является очень высокой.

2. Наличие страховок. Банки вместе с договором кредитования предлагают купить и страховку жилья, своей жизни и т.д. Это достаточно дорогостоящие продукты, которые точно так же увеличивают сумму ежемесячных выплат. Конечно же, страховые выплаты распределяются на весь период погашения, но общая сумма оплаты страховки от этого не меняется. Можно отказаться от такой страховки, но тогда банк может и не одобрить заявление клиента с просьбой выдать кредит.

Часто недвижимость вступает и залоговым имуществом, поэтому она нуждается в страховании. Именно поэтому нельзя точно утверждать, что покупка страховки является оправданным шагом. Но есть и свои недостатки покупки этого продукта в банке, где подписывается ипотечный кредитный договор. Обычно банки имеют документально заключенную договорённость с определенными страховыми компаниями.

От каждой совершенной сделки по продаже страховки банк также получает дополнительную прибыль. Страховая компания может выплачивать ему процент или определенное вознаграждение. Что касается заемщика, то он не имеет особого выбора, ведь ему предлагается страховка только определенных компаний. Стоит внимательно подходить к выбору ипотечной программы и поинтересоваться в отделениях банков, во сколько обойдется страховка в конкретном случае.

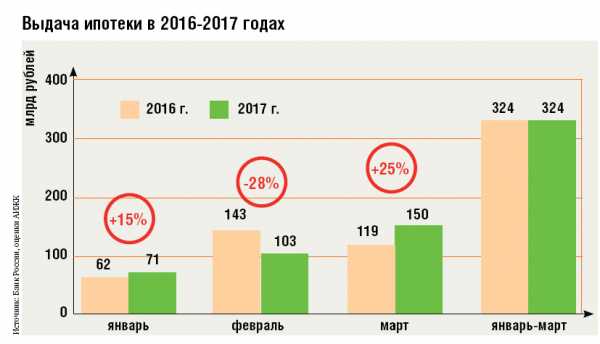

График роста ипотечного кредитования в России

3. Сумма первоначального взноса. Как правило, по условиям банковских программ, необходимо внести небольшую сумму первого взноса. Это условие может и вовсе отсутствовать — все зависит от предложения конкретного банка. Первоначальный взнос становится неопределимым препятствием для многих потребителей. У многих попросту нет средств на него, а жилье нужно приобрести в кредит как можно быстрее. Поэтому такие клиенты ищут ипотечные программы банков, в которых вовсе отсутствуют первоначальные взносы, или они являются минимальными.

Не стоит воспринимать отсутствие взноса существенным облегчением. Если его нет, то жилье полностью приобретается в кредит. Процентная ставка рассчитывается на полную сумму, а не ее часть. Если бы клиент банка сделал бы взнос, то ежемесячные платежи и проценты рассчитывались бы на остаточную сумму. Чем больше средств будет внесено, тем меньше придется платить за пользование ипотекой.

4. Срок кредитования. Вопрос о том, какой срок погашения всего займа является более выгодным, является спорным. С одной стороны, если ежемесячный доход заемщика является небольшим, то ему гораздо выгоднее брать ипотеку с большим сроком погашения. Тогда вся сумма займа будет распределена на большое количество месяцев, а платежи будут не такими накладными. Но если доход является стабильным и достаточно большим, то нет смысла брать ипотеку на десятилетия. Гораздо выгоднее ее выплатить в течение нескольких лет. К тому же, многие банки предлагают более выгодные условия, если договор ипотеки заключается на более короткий срок.

5. Схема начисления процентов. Каждому клиенту банка при взятии ипотечного кредита рассчитывается и составляется индивидуальный график платежей. Есть две схемы погашения: аннуитетная и классическая (дифференцированная).

При классической схеме погашения сумма ежемесячных платежей по ипотеке постепенно снижается. При этом «тело» займа остается постоянным, а уменьшаются только платежи по процентам. Такая схема выгодна для тех, кто имеет возможность в первые годы выплачивать максимальные суммы. К тому же, возможно и досрочное погашение ипотеки, так как в течение последних лет выплат ежемесячные платежи являются минимальными. Заемщик может сам инициировать процедуру досрочного погашения кредита.

При аннуитетной схеме сумму ежемесячного платежа является неизменной, поэтому они являются одинаковыми в течение всего срока погашения кредита. Этот вариант покажется удобным для тех, кто не может позволить сразу выплачивать банку большие суммы.

Где выгоднее взять ипотеку. Какие банки стоит рассмотреть

Где выгоднее взять ипотеку: банки

Каждый год банки предлагают различные программы ипотечного кредитования. Условия по ним, хоть незначительно, но постоянно меняются. На данный момент наиболее выгодные условия предлагают: «Тинькофф банк», «Сбербанк», «Открытие», «Юникредит Банк», «ВТБ 24», «Россельхозбанк» и «ВТБ Банк Москвы».

Программы с господдержкой

Следует обратить на программы с господдержкой, благодаря которым можно оформить ипотеку на более выгодных условиях.

К примеру, можно взять кредит по заниженной процентной ставке на крупную сумму и с оптимальным сроком погашения. Таких программ достаточно много и они имеют целевое направление, так как создаются для определенных слоев населения. Многие банки предлагают отдельные ипотечные программы, которые разработаны для тех клиентов, кто будет заручаться государственной поддержкой.

Стоит не забывать и о процедуре рефинансирования ипотеки, которую также предлагают многие банки. Чтобы найти наиболее выгоднее по рефинансированию или ипотечному кредитованию, стоит воспользоваться специальными сайтами поиска. Это агрегаторы, на которых собраны все возможные кредитные предложения от разных банков и финансовых организаций.

Топ 10 банков по выдаче ипотеки

Такие ресурсы носят исключительно информационный характер, но благодаря им можно быстро найти наиболее выгодное для себя предложения по ипотеке. Следует просто указать нужные параметры поиска на самом агрегаторе: срок кредитования, сумма первоначального взноса или его отсутствие, процентная ставка, регион и т.д. На сайте сразу же сформируется список из программ кредитования, которые отвечают этим требованиям.

При выборе банка для покупки недвижимости в ипотеку нужно обратить внимание на все нюансы: процентную ставку, сумму первоначального взноса, страховки, сроки, схему и график погашения. При заключении договора нужно внимательно ознакомиться с каждым его подразделом. В таком случае можно будет выбрать наиболее выгодную для себя программу кредитования.

Вступайте в нашу группу вКонтакте

www.credytoff.ru

Где выгоднее взять ипотеку? Ипотека с минимальными процентными ставками

Ипотека является достаточно неплохим способом улучшения своих жилищных условий, но следует четко осознавать всю ответственность, которую подразумевает это решение. Многие считают, что, несмотря на все трудности, только решение о взятии ипотечного кредита является на сегодняшний день достаточно обоснованным.

Статистические исследования показывают, что недвижимость в ближайшее время дешеветь не будет, при этом в наше время заработать достаточно денег, чтобы купить квартиру, могут очень немногие. Ипотека же позволяет приобрести недвижимость, руководствуясь всемирно известным принципом «накопить деньги можно только в долгах».

Банки на сегодняшний день представляют самые разнообразные ипотечные программы, поэтому у тех, кто решился ими воспользоваться, задаются естественным вопросом: «Где выгоднее взять ипотеку?». Актуальнее всего этот вопрос стоит в крупных мегаполисах: Москве, Санкт-Петербурге и других, где проживает большое количество населения, а банковские услуги предоставляются на максимально высоком уровне вследствие большой конкуренции.

Что такое выгодная ипотека

Что такое «выгода», каждый понимает по-разному. Некоторые хотят как можно быстрее закончить выплату ипотечного кредита, чтобы не платить банкам очень большие проценты. Эти заемщики предпочитают ипотеки с минимальными процентными ставками. Нельзя забывать, что все ипотечные программы предусматривают аннуитетный порядок погашения задолженности, то-есть, обещанная в рекламном предложении процентная ставка будет на самом деле несколько большей. К тому же, существуют также дополнительные страховки и комиссии, которые тоже увеличивают сумму выплаты.

Именно поэтому, выбирая самую выгодную с виду ипотеку, не следует ориентироваться на рекламируемую низкую кредитную ставку, лучше попросить у сотрудника банка еще до подписания договора рассчитать полную сумму выплаты по кредиту.

Небольшой ежемесячный платеж

Для некоторых заемщиков имеет большое значение не сумма переплаты, а возможность выплачивать ежемесячно доступную для них денежную сумму, которая не будет слишком обременительной для их семейного бюджета.

Обычно, если ипотека выдается на большой срок, то процентная ставка становится больше, но аннуитетный платеж при этом значительно уменьшается. Для тех, кому необходимо не только выплачивать банковский займ, но и при этом содержать свою семью в достойных условиях, такой ипотечный кредит будет намного более выгодным.

Конечно, общая сумма переплаты при длительном сроке кредита будет намного больше, но зато появляется возможность существенно уменьшить ежемесячные затраты.

Сумма первого взноса

Следует помнить, что условия ипотечных банковских программ во многом зависят от суммы первого взноса. Еще несколько лет назад многие банки выдавали ипотечные кредиты совсем без первого взноса или при получении суммы, не превышающей 10% стоимости жилплощади. После очередного кризиса условия стали более жесткими и теперь довольно распространенным требованием является 30%-ный первоначальный взнос. Меньшую сумму первого взноса можно найти только в специальных, акционных предложениях. Требуемую сумму способна достать или накопить далеко не каждая семья.

Скорость оформления ипотеки

Некоторые клиенты банков во что бы то ни стало хотят оформить ипотеку как можно быстрее. Однако их, как правило, банковские продукты разочаровывают, поскольку пакет документов по объекту недвижимости и по личности заемщика во всех программах практически не отличается. Чтобы собрать все необходимое, дождаться результата их изучения специальной комиссией, а затем собрать недостающие или дополнительные документы, как правило, приходится затратить не меньше месяца. Еще больше времени понадобится для заемщика, имеющего собственный бизнес, поскольку ему понадобится собирать дополнительный пакет документов.

Банковские программы с небольшими «поблажками» по документам обычно предоставляются при внесении половины стоимости квартиры в качестве первоначального взноса, к тому же, по ним предусмотрена более высокая процентная ставка.

Первоначальный взнос по ипотеки за счет потребительского кредита

Многие потенциальные заемщики предпочитают одновременно с ипотекой взять еще и потребительский кредит, чтобы оплатить первоначальный ипотечный взнос. Принимая такое решение, следует тщательно оценить нагрузку, которую будет испытывать при выплате двух кредитов семейный бюджет.

Нельзя забывать, что проценты по потребительским кредитам обычно намного выше, чем по ипотеке. А если вспомнить о такой организации, как Бюро кредитных историй, то становится понятно, что банк, в который заемщик обратится за ипотекой, обязательно узнает о наличии потребительского кредита и поймет, откуда взялся первый взнос. Запись же об отказе в ипотечном кредите очень плохо влияет на кредитную историю, следующий банк может отказаться выдать ипотеку просто из-за перестраховки.

Гораздо проще договориться с кем-нибудь из знакомых и одолжить у них требуемую сумму, поскольку с продавцами квартиры или с риелтерами можно договориться о завышении на эту сумму стоимости квартиры, чтобы продавец впоследствии вернул ее и можно было погасить долг. Конечно, существует риск, что продавец окажется непорядочным и не вернет деньги, это тоже следует учитывать.

Строительство на долевой основе

Долевое строительство с финансовой точки зрения является намного более выгодным, чем ипотека, ведь недостроенная квартира стоит гораздо дешевле готовой. У некоторых застройщиков можно получить даже рассрочку за их счет.

Принимая решение, следует произвести тщательные расчеты и сравнить размеры ежемесячных взносов по долевому строительству и аннуитетных платежей по ипотеке, а также общую сумму долевого договора с суммой переплаты по договору ипотеки.

Нельзя не учитывать, что огромным плюсом ипотеки является тот факт, что квартирой заемщик может пользоваться сразу же, тогда как в долевом строительстве приходится выложить сумму денег и довольствоваться обещаниями застройщиков. При этом нередко бывает, что дом по каким-либо причинам не успевают построить вовремя или в процессе стройки увеличивают выплаты по договору. Выбор застройщика с хорошими рекомендациями практически минимизирует риск, но форс-мажор может произойти со всеми.

Где выгоднее взять ипотеку? В каких банках дешевая ипотека?

Статистические исследования рынка банковских предложений по ипотеке показывает, что наиболее дешевую ипотеку можно в настоящий момент найти в федеральных банках, при этом условия предоставления кредита практически не зависят от региона. Больше всего дешевых ипотечных предложений с разнообразными бонусами существует в Москве и Санкт-Петербурге, поскольку здесь наблюдается большое количество платежеспособного населения.

Местные, маленькие банки обычно либо вообще не имеют ипотечных программ, либо предлагают их на не очень выгодных условиях. Это обусловлено тем, что крупные банки имеют больше возможностей для привлечения ресурсов: например, занимают их у государства, за рубежом или получают на межбанковской бирже.

В столицах федеральные банки предлагают заемщикам несколько достаточно выгодных вариантов. Например, желающим платить минимальную сумму по ипотеке подойдет вариант, предлагаемый в ВТБ24. При довольно большом первоначальном взносе и длительном сроке выплаты кредита здесь можно получить ипотеку с минимальной процентной ставкой во всей стране. При этом, их стандартные программы имеют почти в полтора раза большие процентные ставки.

Например, при получении кредита на 7 лет и первоначальном взносе 60% ставка по ипотеке будет всего 9,9% годовых. Стандартная программа предусматривает процентную ставку в размере 14,95%. Есть еще более «хитрые» условия, когда в первый год кредитования предлагается ставка в размере 8,9%, а со второго года значительно увеличивается.

У банка ВТБ24 существует также программа под названием «Государственная поддержка», согласно которой желающие значительно уменьшить нагрузку на свой семейный бюджет могут приобрести государственное жилье. В данном случаи процентная ставка будет составлять 11%.

Наиболее дешевую на сегодня ипотеку можно найти в АИЖК (Агентстве ипотечного жилищного кредитования), однако здесь у заемщика будут требовать очень большое количество документов.

Здесь есть два варианта получения ипотеки:

- дешевый, с процентной ставкой 8,9% и первоначальным взносом от 50%. Кредит можно получить на 5 лет.

- дорогой, с процентной ставкой 11,2% и первоначальным взносом от 10%. Кредит можно получить на срок до 30 лет.

Похожие бюджетные варианты существуют также у Сбербанка, но они отличаются некоторыми «тактическими хитростями». В Сбербанке можно получить кредит с наименьшим вступительным взносом, но с наивысшей процентной ставкой 12,25% годовых. Также для клиентов и тех, кто получает зарплату через пластиковые карты Сбербанка, есть скидка на ипотечный кредит в размере до 2,95%.

Для тех заемщиков, которым по каким-либо причинам необходимо срочно оформить ипотеку, можно порекомендовать программу «Победа над формальностями», предлагаемую банком ВТБ24. По условиям этой программы для получения ипотеки достаточно иметь всего лишь паспорт и водительское удостоверение, однако понадобится 35% первоначального взноса.

Нельзя не упомянуть об ипотечных программах, предлагаемых сегодня «Альфа-банком». Процентные ставки здесь достаточно высокие, но зато будет достаточно предварительно внести в банк всего лишь 10% от стоимости покупаемого жилья. К тому же, этот банк не требует обязательного наличия российского гражданства, но заемщик должен иметь разрешение официально работать на территории страны.

Надеюсь ситуация немного прояснилась и вопрос о том, где выгоднее взять ипотеку, перед Вами не стоит так остро.

infosm.ru

Где лучше взять ипотеку – анализ рынка

Где лучше взять ипотеку? Этот вопрос волнует больше всего молодоженов, желающих как можно скорее обзавестись собственным уютным гнездышком. В мегаполисах в связи с высокой конкуренцией банки наперебой предлагают самые выгодные условия.

Где лучше взять ипотеку? Этот вопрос волнует больше всего молодоженов, желающих как можно скорее обзавестись собственным уютным гнездышком. В мегаполисах в связи с высокой конкуренцией банки наперебой предлагают самые выгодные условия.

Как узнать, где лучше взять ипотеку?

Банк может предлагать соблазнительно низкие проценты переплаты, но в дальнейшем окажется, что они не включали в себя страхование, платные услуги и комиссионные сборы. Поэтому в первую очередь поинтересуйтесь полной стоимостью кредита, а не процентной ставкой, которую вы все равно сможете рассчитать на сайте банка при помощи ипотечного калькулятора.

Обязательно изучите требования, предъявляемые банком к заемщику: первоначальный взнос, возраст, трудовой стаж, ежемесячный доход, наличие кредитной истории, требования к регистрации по месту оформления кредита. Также поинтересуйтесь, какой пакет документов необходимо предоставить и сколько дней займет принятие решения банком.

При поиске банка, где выгоднее взять ипотеку, немалую роль играет инфраструктура самого банка. Удобно ли расположены банкоматы, есть ли возможность погашения кредита при помощи мобильного или интернет-банкинга? Имеет смысл брать кредит в том банке, в котором оформлена ваша зарплатная карта: в таком случае не придется искать новые банкоматы, кроме того, многие банки делают поблажки своим клиентам, предоставляя им низкие проценты и требуя меньше документов для оформления ипотеки.

Прежде чем заключить договор с незнакомым банком, изучите информацию о нем в сети. Ознакомьтесь с отзывами пользователей и возможными нюансами сотрудничества. Если на сайте банка недостаточно информации о его деятельности, стоит подыскать другие варианты. Также не стоит доверять кредитному учреждению, которое существует меньше трех-пяти лет.

Где взять ипотеку без первоначального взноса?

Многих волнует вопрос, где взять ипотеку без первоначального взноса. До кризиса многие крупные банки предоставляли такую возможность на выгодных условиях, но теперь, в связи с возросшими рисками невыплаты задолженностей, отказались от этой практики. Сейчас взять ипотеку и не платить первоначальный взнос можно двумя способами:

- заложить банку уже имеющуюся в собственности квартиру. В этом случае вы можете получить до 80% ее рыночной цены, которых хватит на первоначальный взнос, если вы решили взять жилье поменьше.

- взять потребительский либо ипотечный кредит в другом банке на оплату взноса. Велик риск, что банк откажет вам в ипотеке, а вслед за одним не пожелают сотрудничать другие.

Поэтому брать ипотеку без первоначального взноса не стоит: лучше накопить нужную сумму или занять у друзей и родственников.

Риски и опасности, связанные с ипотекой

Ипотека может стать настоящей кабалой, если несерьезно подойти к процессу ее получения. Чтобы не обрекать себя на мучения, заранее подумайте о последствиях и подготовьте пути к отступлению.

- Присмотритесь к финансовой ситуации на работе и заранее подыщите варианты трудоустройства на случай увольнения. Не лишним будет иметь накопления, чтобы покрыть непредвиденные расходы.

- Внимательно прочтите свой договор с банком: какие предусмотрены штрафы и санкции, возможно ли заранее погасить кредит, какие платежи входят в ежемесячную плату? Поскольку цена вопроса высока, возможно, стоит заказать юридическую экспертизу договора.

- Учтите, что найти квартиру, пригодную для ипотеки, будет непросто, и это займет много времени. Не скупитесь на хорошего риелтора и узнайте все подробности насчет квартиры, чтобы не оказаться на улице в самый неподходящий момент.

Какие льготы можно получить по ипотеке?

- Некоторые банки делают скидки своим зарплатным клиентам. В этом случае можно уменьшить выплаты на сумму до 1,5%.

- Государство делает скидки молодым семьям, предлагая 35-40% погашений по кредиту. Получить льготы могут семейные пары, в которых оба партнера моложе 35 лет. Для этого нужно иметь необходимость в увеличении жилплощади и иметь возможность погасить оставшиеся платежи. Эта программа закончится в 2015 году. Список документов можно узнать на сайте программы.

- Льготы по ипотеке полагаются молодым ученым, педагогам, военным и сотрудникам МВД. Размер льгот зависит от региона, поэтому уточняйте в местных представительствах.

- Застройщики нередко предлагают партнерские программы для будущих покупателей. Узнавайте подробности на сайтах компаний.

biznesluxe.ru

Просто и понятно о том, где выгоднее взять ипотеку

Вопрос о том, где выгоднее взять ипотеку, может возникнуть в жизни каждого. Хотя все чаще об этом задумываются молодые пары. Начать новую жизнь в собственной квартире стало проще и реальнее, благодаря многочисленным банковским программам. Но главное, не прогадать в выборе самого важного кредита в жизни, ведь это решение принимается на 20 или даже 30 лет. Разберемся в основных моментах подробнее.

В поиске банка

Разговор о том, где выгоднее взять ипотеку, непременно стоит начать с банков. Здесь не бывает конкретного решения для каждого. Банки предлагают множество программ и специальных акций для разных слоев населения. Кто-то снижает ставку для бюджетников, кто-то — для молодой семьи. Под специальную программу могут попасть и доктора, и рабочие, нужно только быть в курсе последних новостей. Советы по выбору банка можно разделить на несколько «можно» и «нельзя»:

— Нельзя идти на поводу у знакомых и слепо доверять их советам.

— Нельзя не читать банковский договор очень внимательно.

— Нельзя слепо доверять рекламе и низким ставкам.

— Можно следить за банковскими новостями на официальных сайтах.

— Можно узнать о корпоративных условиях в банке, где обслуживается ваша организация.

— Можно советоваться с различными кредитными консультантами.

Следуя этим советам, вы выберете тот банк, где лучше взять ипотеку.

Оцениваем возможности

Банк – инстанция суровая, в ваше положение они не войдут, серой зарплате не поверят, поэтому нужно реально осознавать свои возможности. Выбирая, где выгоднее взять ипотеку, обратите внимание на то, что кредит складывается из нескольких показателей. Это сумма первоначального взноса, которую вы готовы заплатить сразу. Годовая процентная ставка, вид платежа: аннуитентный или дифференцированный, дополнительные взносы. К последним относят разные виды страхования. Какие-то банки требуют застраховать титул собственности, жизнь или саму недвижимость. Все эти показатели в сумме показывают размер вашей переплаты. Вы, свою очередь, можете на них влиять. К примеру, чем выше первоначальный взнос, тем ниже процентная ставка. Сумма займа зависит от суммарной заработной платы в вашей семье, количества иждивенцев, хорошей кредитной истории и даже от записей в трудовой книжке. Хотя ипотечный кредит молодым может быть выдан на более льготных условиях.

А что если…

Этот вопрос должен стоять у вас на первом месте, если вы дорожите своей семьей. Остаться без квартиры и жить на улице – такая участь ждет должников по ипотечному кредиту. Поэтому, оценивая ежемесячный платеж, нужно реально осознавать ваши финансовые возможности. Крайне не рекомендуется брать несколько кредитов на покупку квартиры вместе с ипотекой. Так вы получаете огромную переплату и непосильные взносы. Также нежелательно брать кредиты на погашение ипотеки. В этом случае банки получают с вас двойные проценты. В случае если по выплатам кредита возникли трудности, нужно обратиться в финансовое учреждение и написать соответствующее заявление с подробным разъяснением причин. В большинстве случаев банк пойдет вам навстречу и освободит от уплаты основного долга, увеличив срок ипотеки. Однако гасить сумму процентов вам все же придется.

Так что грамотный расчет и консультация опытного специалиста подскажут вам, где выгоднее взять ипотеку. А это вопрос, к которому стоит подойти со всей серьезностью.

fb.ru