ответ — Официальный сайт Администрации Санкт‑Петербурга

Кто из государственных гражданских служащих Санкт‑Петербурга, замещающих должности государственной гражданской службы Санкт‑Петербурга в исполнительных органах государственной власти Санкт‑Петербурга, должен представлять сведения о своих доходах, об имуществе и обязательствах имущественного характера, а также сведения о доходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и несовершеннолетних детей?

Сведения о своих доходах, об имуществе и обязательствах имущественного характера, а также сведения о доходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и несовершеннолетних детей представляют государственные гражданские служащие Санкт‑Петербурга, замещающие должности государственной гражданской службы Санкт‑Петербурга в исполнительных органах власти Санкт‑Петербурга, отнесенные к высшей и главной группам должностей государственной гражданской службы Санкт‑Петербурга категории «руководители», а также должности государственной гражданской службы Санкт‑Петербурга, включенные в перечень должностей государственной гражданской службы Санкт‑Петербурга в исполнительных органах государственной власти Санкт‑Петербурга, при назначении на которые граждане и при замещении которых государственные гражданские служащие Санкт‑Петербурга исполнительного органа государственной власти Санкт‑Петербурга обязаны представлять сведения о своих доходах, об имуществе и обязательствах имущественного характера, а также сведения о доходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и несовершеннолетних детей, утвержденный в исполнительном органе государственной власти Санкт‑Петербурга.

Можно ли вносить исправления в справку о доходах, об имуществе и обязательствах имущественного характера

, а также справку о расходах?В справках не допускается исправление ошибок, в том числе с помощью корректирующего или иного аналогичного средства. В случае, если требуется внесение исправлений, формы справок заполняются заново в установленном порядке.

Можно ли заполнить форму справки о доходах, об имуществе и обязательствах имущественного характера при помощи компьютера?

Формы справок о доходах, об имуществе и обязательствах имущественного характера могут заполняться с использованием ПЭВМ и распечатываться на принтере, или от руки чернилами (пастой) синего или черного цвета. Под каждым разделом справки государственный гражданский служащий должен поставить свою подпись.

Что указывается в справке о доходах, об имуществе и обязательствах имущественного характера в случае отсутствия каких-либо показателей, предусмотренных формой справки?

В случае отсутствия каких-либо показателей, предусмотренных формами справок, в соответствующей строке следует написать «не имею» («не имеет»).

Доходы от каких источников должны быть указаны при заполнении справки о доходах, об имуществе и обязательствах имущественного характера?

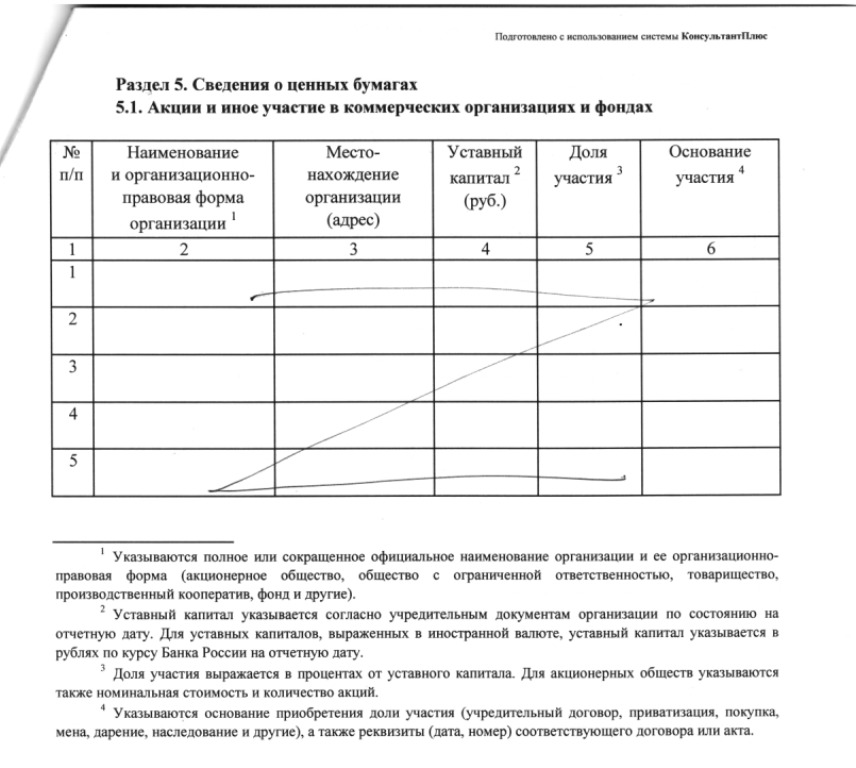

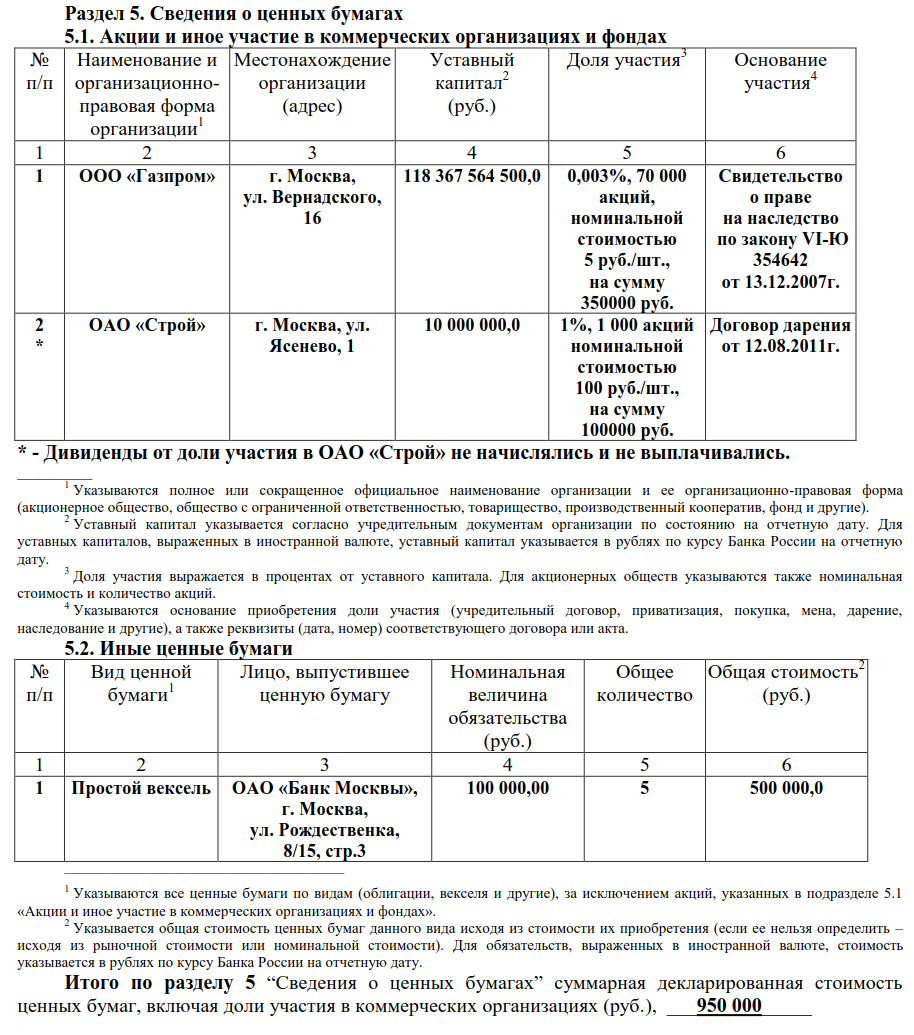

Необходимо указать доходы, полученные от всех источников, включая денежное содержание по основному месту службы (работы), в том числе доходы по прежнему месту работы или месту замещения выборной должности, доход от педагогической, научной или иной творческой деятельности, доход от вкладов в банках и иных кредитных организациях, доход от ценных бумаг и долей участия в коммерческих организациях, пенсии, пособия, доходы от продажи имущества и иные доходы. Перечень доходов изложен в главе 23 «Налог на доходы физических лиц» Налогового кодекса Российской Федерации.

По состоянию на отчетную дату приобретено имущество, однако, правоустанавливающие документы находятся в стадии оформления. Необходимо ли указывать данное имущество при заполнении справки о доходах, об имуществе и обязательствах имущественного характера?

Сведения об имуществе указываются в соответствии с правоустанавливающими документами. В случаях, имеющих неоднозначное толкование, рекомендуется к справке о доходах, об имуществе и обязательствах имущественного характера приложить пояснение с изложением сути вопроса, написанное в свободной форме.

В случаях, имеющих неоднозначное толкование, рекомендуется к справке о доходах, об имуществе и обязательствах имущественного характера приложить пояснение с изложением сути вопроса, написанное в свободной форме.

Имущество, нажитое супругами во время брака, является их совместной собственностью (статья 34 Семейного кодекса Российской Федерации), однако, правоустанавливающие документы оформлены на одного из супругов. Какой вид собственности (индивидуальная, общая, совместная) указывается в справке о доходах, об имуществе и обязательствах имущественного характера?

Сведения об имуществе заполняются в строгом соответствии правоустанавливающими документами.

Латинскими или русскими буквами указывается марка транспортного средства при заполнении справки о доходах, об имуществе и обязательствах имущественного характера?

Вид и марка транспортного средства указывается в соответствии с записью в свидетельстве о государственной регистрации транспортного средства.

Какое место регистрации транспортного средства указывается при заполнении справки о доходах, об имуществе и обязательствах имущественного характера?

Место регистрации транспортного средства указывается в соответствии с записью в свидетельстве о государственной регистрации транспортного средства. Транспортные средства регистрируются за физическими лицами по адресу, указанному в паспортах граждан Российской Федерации или в свидетельствах о регистрации по месту жительства собственников, выдаваемых органами регистрационного учета. Регистрация транспортных средств за физическими лицами, не имеющими регистрации по месту жительства, производится по адресу, указанному в свидетельствах о регистрации по месту пребывания собственников, выдаваемых органами регистрационного учета. Тракторы, самоходные дорожно-строительные и иные машины и прицепы к ним регистрируются за физическими лицами по постоянному или временному их месту жительства (на срок временного проживания), указанному в паспорте собственника машины.

Должен ли государственный гражданский служащий уведомить представителя нанимателя об иной оплачиваемой работе?

Государственный гражданский служащий вправе с предварительным уведомлением представителя нанимателя выполнять иную оплачиваемую работу, если это не повлечет за собой конфликт интересов. Рекомендуется уведомлять представителя нанимателя в письменной форме, указав свою фамилию, имя, отчество, наименование замещаемой должности, планируемую дату начала выполнения иной оплачиваемой работы, наименование работодателя (фамилию, имя, отчество работодателя — физического лица), а в случае, если иная оплачиваемая работа выполняется по гражданско-правовому договору – наименование контрагента (фамилию, имя, отчество контрагента – физического лица), а также трудовую функцию (конкретный вид поручаемой работы), в случае, если иная оплачиваемая работа выполняется по гражданско-правовому договору – ее содержание.

Кто из государственных гражданских служащих Санкт‑Петербурга, замещающих должности государственной гражданской службы Санкт‑Петербурга в исполнительных органах государственной власти Санкт‑Петербурга, должен представлять сведения о своих расходах, а также о расходах своих супруги (супруга) и несовершеннолетних детей?

Сведения о своих расходах, а также о расходах своих супруги (супруга) и несовершеннолетних детей обязан представлять государственный гражданский служащий Санкт‑Петербурга, замещающий должность государственной гражданской службы Санкт‑Петербурга, предусмотренную перечнем должностей государственной гражданской службы Санкт‑Петербурга, при назначении на которые граждане и при замещении которых государственные гражданские служащие Санкт‑Петербурга обязаны представлять сведения о своих доходах, об имуществе и обязательствах имущественного характера, а также сведения о доходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и несовершеннолетних детей.

Гражданский служащий представляет:

сведения о расходах за отчетный период (с 1 января по 31 декабря) по каждой сделке по приобретению земельного участка, другого объекта недвижимости, транспортного средства, ценных бумаг, акций (долей участия, паев в уставных (складочных) капиталах организаций), если сумма сделки превышает общий доход гражданского служащего и его супруги (супруга) за три последних года, предшествующих совершению сделки;

сведения об источниках получения средств, за счет которых совершена сделка.

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера — Противодействие коррупции

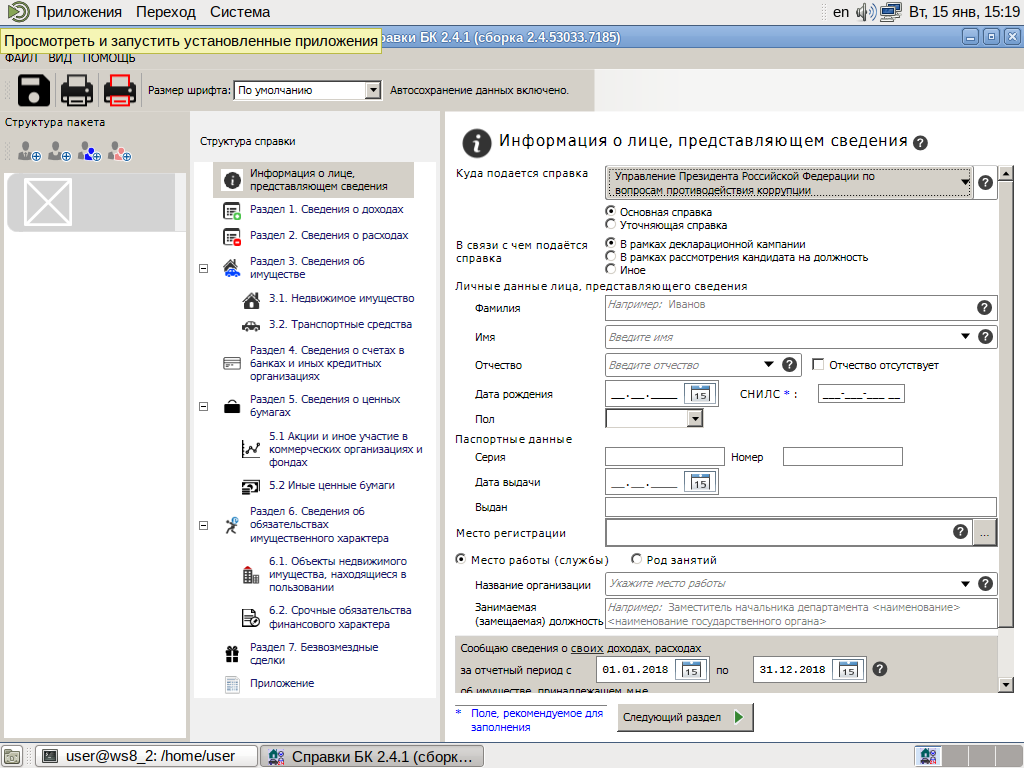

В соответствии с Указом Президента Российской Федерации от 21.02.2017 № 82 «О внесении изменения в Указ Президента Российской Федерации от 2 апреля 2013 г. № 309 «О мерах по реализации отдельных положений Федерального закона «О противодействии коррупции» заполнение справок о доходах, расходах, об имуществе и обязательствах имущественного характера осуществляется с использованием специального программного обеспечения «Справки БК», размещённого на официальном сайте государственной информационной системы в области государственной службы в информационно-телекоммуникационной сети «Интернет».

Загрузить СПО «Справки БК»

Уведомление о наличии цифровых финансовых активов, цифровых прав, включающих одновременно цифровые финансовые активы и иные цифровые права, утилитарных цифровых прав, цифровой валюты

Сообщение лица, замещающего муниципальную должность депутата представительного органа сельского поселения Ульяновской области и осуществляющего свои полномочия на непостоянной основе, о несовершении в течение отчетного периода сделок, предусмотренных частью 1 статьи 3 Федерального закона «О контроле за соответствием расходов лиц, замещающих государственные должности, и иных лиц их доходам»

Заявление лица, замещающего муниципальную должность в муниципальном образовании Ульяновской области либо должность главы местной администрации муниципального образования Ульяновской области по контракту, о невозможности представить сведения о доходах, расходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и (или) несовершеннолетних детей в связи с объективными обстоятельствами

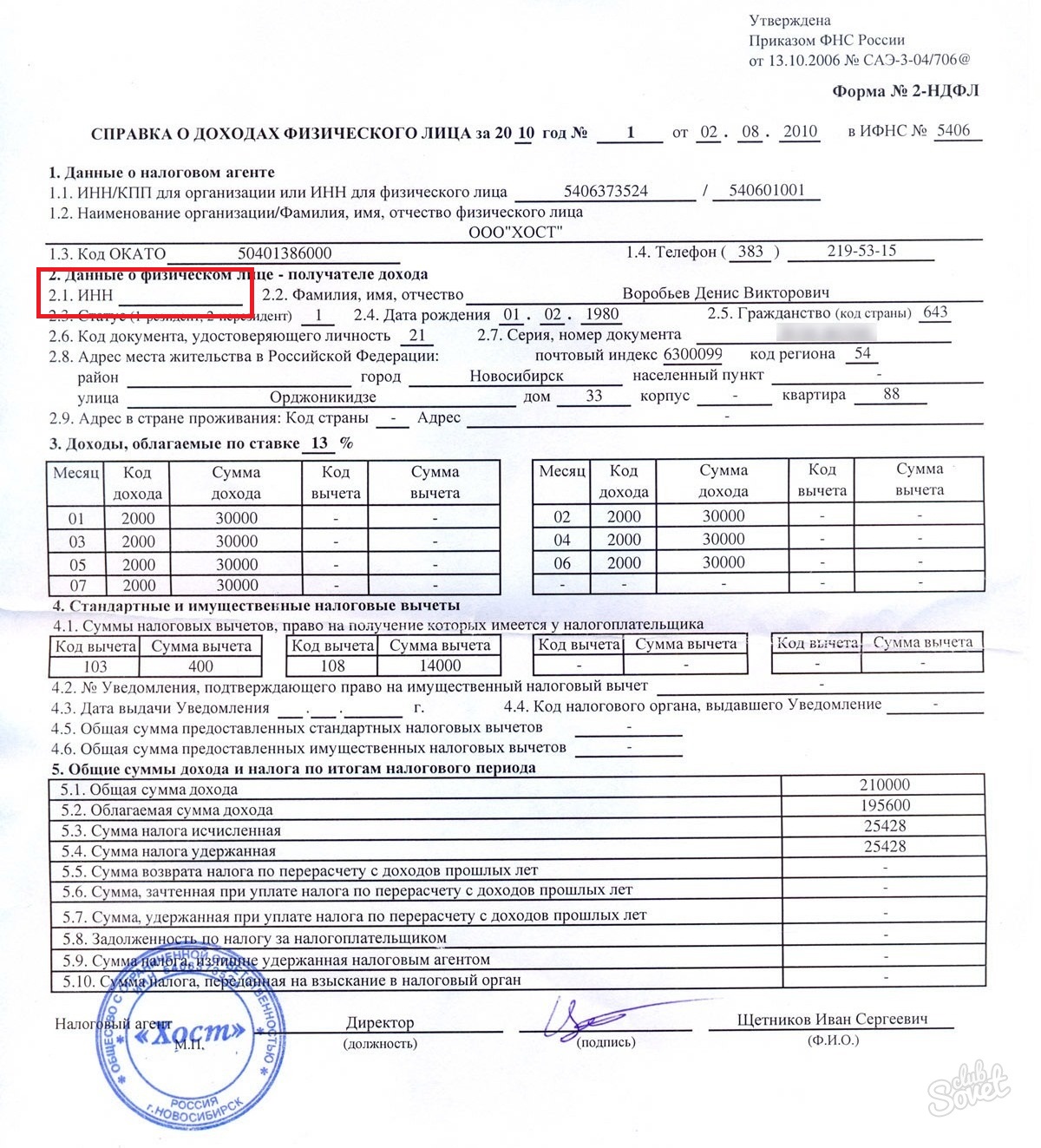

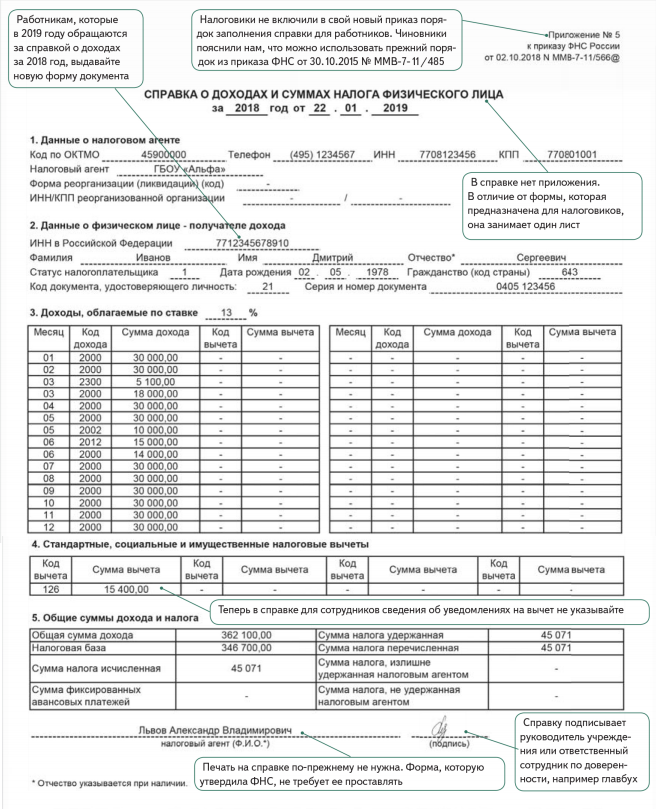

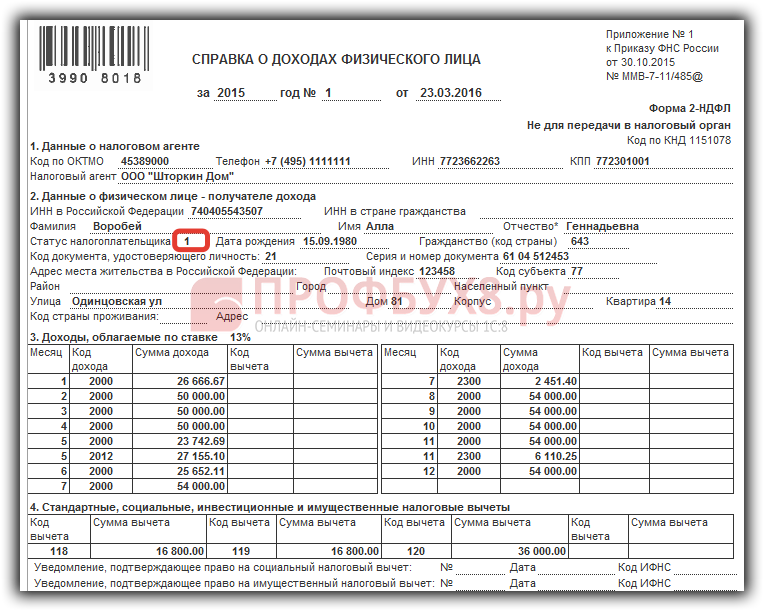

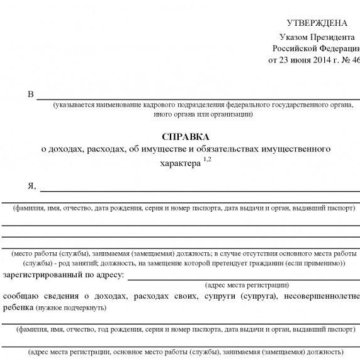

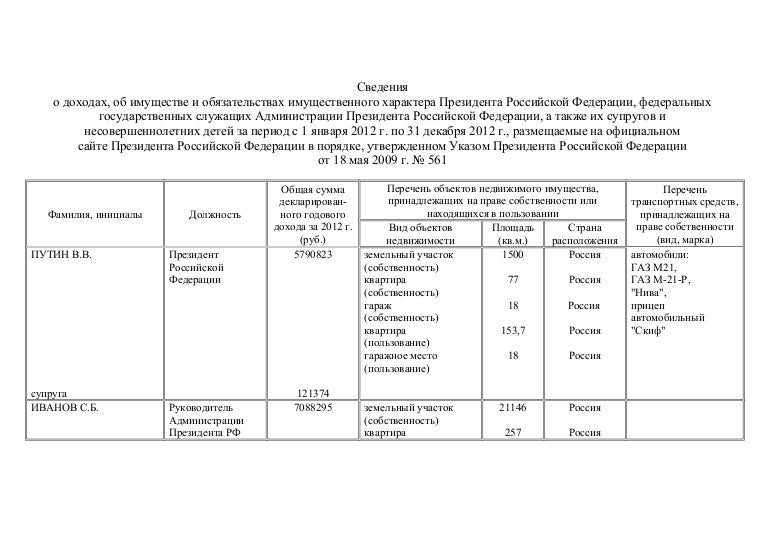

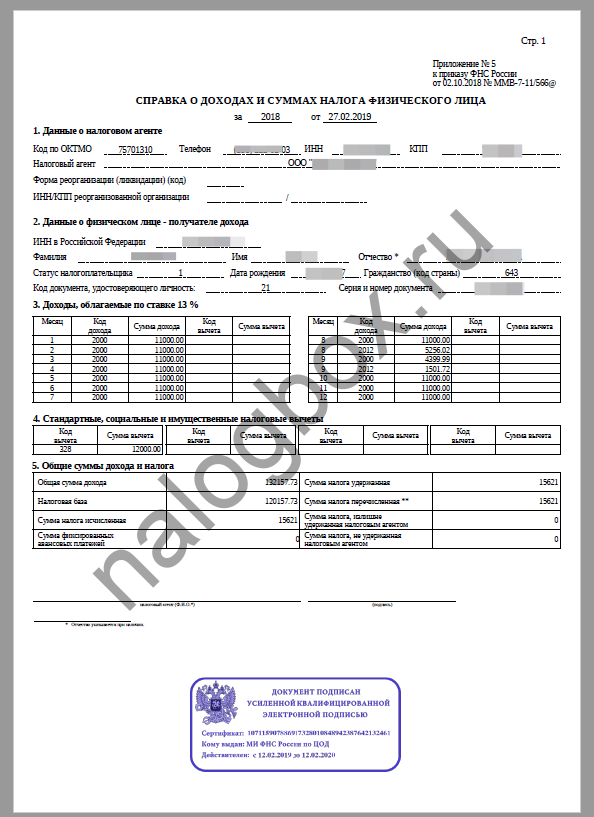

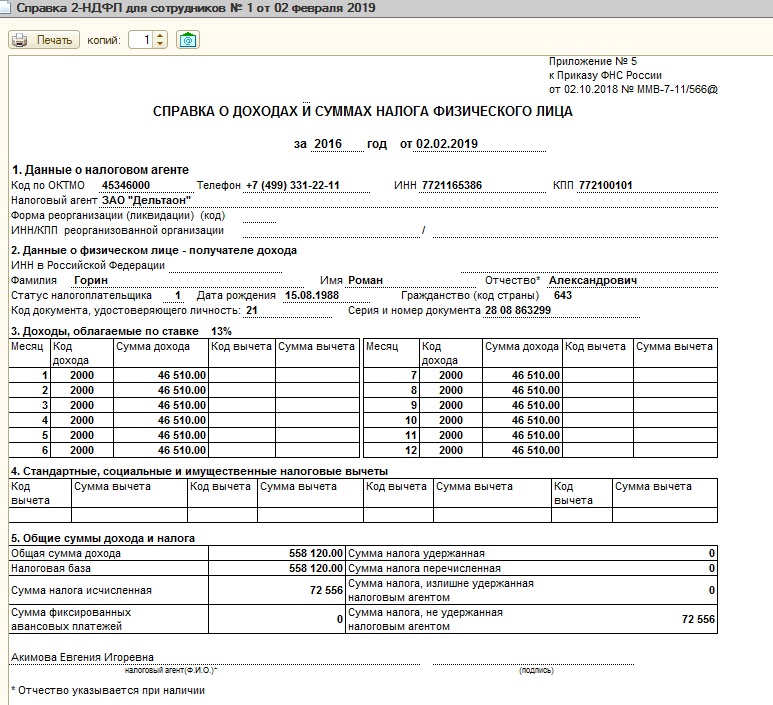

Образец справки о доходах в рамках рассмотрения кандидата на должность

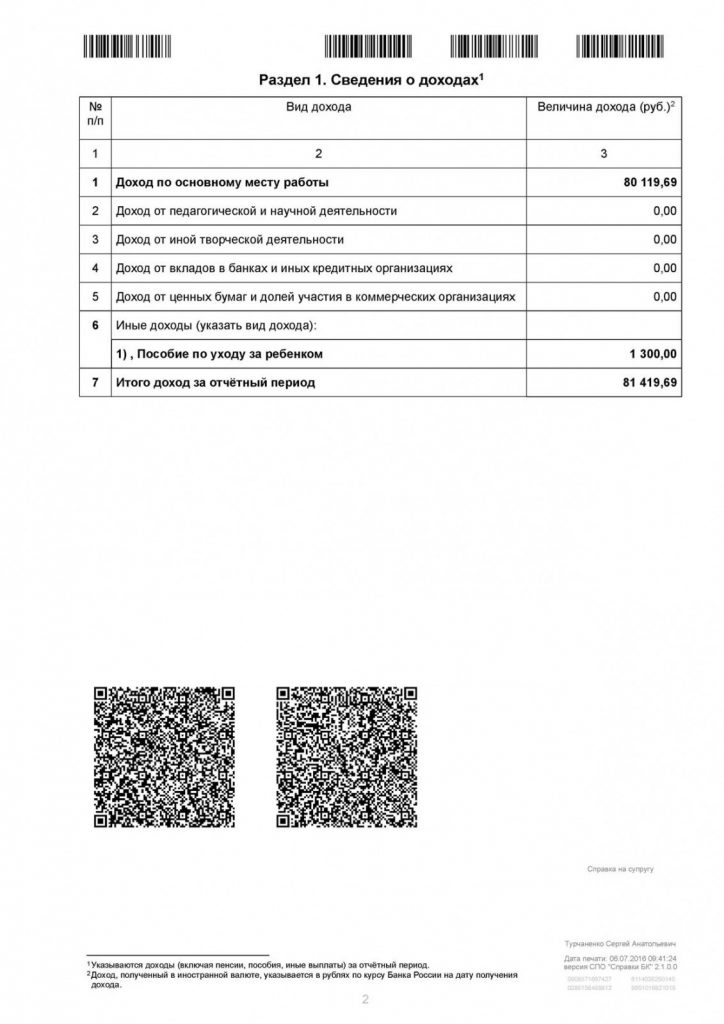

Образец справки о доходах в рамках декларационной кампании

Методические рекомендации по вопросам представления сведений о доходах, расходах, об имуществе и обязательствах имущественного характера и заполнения соответствующей формы справки в 2021 году (за отчетный 2020 год)

Презентация Министерства труда и социальной щиты Российской Федерации по заполнению сведений о доходах, расходах, об имуществе и обязательствах имущественного характера

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера за 2020 год

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности руководителей областных государственных учреждений

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера за 2019 год

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности руководителей областных государственных учреждений

Лица, замещающие должности руководителей областных государственных учреждений (уточняющие)

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера за 2018 год

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности руководителей областных государственных учреждений

Лица, замещающие должности руководителей областных государственных учреждений (уточняющие)

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера за 2017 год

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности руководителей областных государственных учреждений

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера за 2016 год

Лица, замещающие государственные должности Ульяновской области в Правительстве Ульяновской области

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области

Лица, замещающие должности государственной гражданской службы в Правительстве Ульяновской области (уточняющие)

Лица, замещающие должности руководителей областных государственных учреждений

Сколько времени есть у чиновника на устранение ошибки в справке о доходах и расходах?

Дата: 22. 05.2018 16:14

05.2018 16:14

В раздел «Прокуратура Самарской области разъясняет: «Сколько времени есть у чиновника на устранение ошибки в справке о доходах и расходах?»

Отвечает начальник отдела по надзору за исполнением законодательства о противодействии коррупции прокуратуры Самарской области Вадим Федорин.

Напомню, что антикоррупционным законодательством предусмотрено ежегодное (в срок до 30 апреля) предоставление государственными и муниципальными служащими в кадровую службу сведений о доходах, расходах и обязательствах имущественного характера.

В случае если гражданский служащий обнаружил, что в представленных им сведениях о доходах, об имуществе и обязательствах имущественного характера не отражены или не полностью отражены какие-либо сведения либо имеются ошибки, он вправе представить уточненные сведения в течение одного месяца после окончания срока представления указанных сведений.

Минтруд России в письмах от 18. 04.2016 № 18-2/В-236 и от 28.04.2016 № 18-2/В-404 указал, что днем окончания срока представления уточненных сведений принято считать 31 мая года, следующего за отчетным (включительно).

04.2016 № 18-2/В-236 и от 28.04.2016 № 18-2/В-404 указал, что днем окончания срока представления уточненных сведений принято считать 31 мая года, следующего за отчетным (включительно).

Что делать, если супруга не дает свои сведения о доходах?

Если сведения о доходах, об имуществе и обязательствах имущественного характера своих супруги (супруга) и несовершеннолетних детей невозможно представить по объективным причинам, госслужащий подает соответствующее заявление.

При формулировке причин, которые указываются в заявлении как объективные, необходимо учитывать, что комиссия госоргана по соблюдению требований к служебному поведению госслужащих и урегулированию конфликта интересов по итогам рассмотрения заявления может рекомендовать госслужащему принять меры по представлению указанных сведений или применить конкретную меру ответственности.

Заявление подается в письменном виде на имя представителя нанимателя. Документ следует представить в подразделение кадровой службы госоргана по профилактике коррупционных и иных правонарушений либо сотруднику кадровой службы, ответственному за работу по профилактике таких правонарушений

Что будет, если чиновник не предоставит подобные сведения работодателю либо предоставить заведомо недостоверные сведения?

Непредставление сведений о своих доходах, об имуществе и обязательствах имущественного характера, а также о доходах, об имуществе и обязательствах имущественного характера членов своей семьи в случае, если представление таких сведений обязательно, либо представление заведомо недостоверных или неполных сведений является правонарушением, влекущим увольнение гражданского служащего со службы.

Противодействие коррупции :: Министерство юстиции Российской Федерации

1. В какой форме заполняется справка о доходах, расходах, об имуществе и обязательствах имущественного характера?

Ответ: Форма справки утверждена Указом Президента Российской Федерации от 23 июня 2014 г. № 460 «Об утверждении формы справки о доходах, расходах, об имуществе и обязательствах имущественного характера и внесении изменений в некоторые акты Президента Российской Федерации».

С 1 марта 2017 г. для гражданских служащих Минюста России и граждан, претендующих на замещение должностей гражданской службы, установлена обязанность заполнять справки с использованием специального программного обеспечения «Справки БК». (Указ Президента Российской Федерации от 21 февраля 2017 г. № 82 «О внесении изменения в Указ Президента Российской Федерации от 2 апреля 2013 г. № 309 «О мерах по реализации отдельных положений Федерального закона «О противодействии коррупции».

2. Надо ли представлять сведения о расходах, если за отчетный период совершено несколько сделок, общая сумма которых превысила общий доход государственного служащего и его супруги (супруга) за три последних года, предшествующих сделкам?

Ответ: Сведения о расходах заполняются в случае, если в отчетном периоде гражданский служащий, его супруг (супруга) и несовершеннолетний ребенок по возмездной сделке (сделкам) приобрели земельный участок, другой объект недвижимости, транспортное средство, ценные бумаги, акции (доли участия, паи в уставных (складочных) капиталах организаций), и сумма расходов по такой сделке или общая сумма совершенных сделок превышает общий доход данного лица и его супруга (супруги) за три последних года, предшествующих отчетному периоду. (Методические рекомендации по вопросам представления сведений о доходах, расходах, об имуществе и обязательствах имущественного характера и заполнения соответствующей формы справки в 2018 году (за отчетный 2017 год).

(Методические рекомендации по вопросам представления сведений о доходах, расходах, об имуществе и обязательствах имущественного характера и заполнения соответствующей формы справки в 2018 году (за отчетный 2017 год).

3. Когда представляются сведения о расходах – сразу после сделки или при представлении сведений о доходах?

Ответ: Сведения о расходах представляются одновременно со сведениями о доходах. Например, при представлении сведений в 2018 году сообщаются сведения о расходах по сделкам, совершенным в 2017 году. (Методические рекомендации по вопросам представления сведений о доходах, расходах, об имуществе и обязательствах имущественного характера и заполнения соответствующей формы справки в 2018 году (за отчетный 2017 год).

4. Может ли гражданский служащий заниматься иной оплачиваемой деятельностью?

Ответ: В соответствии с частью 2 статьи 14 Федерального закона от 27 июля 2004 г. № 79-ФЗ «О государственной гражданской службе Российской Федерации гражданский служащий вправе с предварительным уведомлением представителя нанимателя выполнять иную оплачиваемую работу, если это не повлечет за собой конфликт интересов. В случае возникновения у гражданского служащего личной заинтересованности, которая приводит или может привести к конфликту интересов, гражданский служащий обязан проинформировать об этом представителя нанимателя в письменной форме. Сообщение о личной заинтересованности должно быть сделано служащим до того, как его действия привели к возникновению конфликта интересов.

В случае возникновения у гражданского служащего личной заинтересованности, которая приводит или может привести к конфликту интересов, гражданский служащий обязан проинформировать об этом представителя нанимателя в письменной форме. Сообщение о личной заинтересованности должно быть сделано служащим до того, как его действия привели к возникновению конфликта интересов.

В соответствии с пунктом 17 статьи 17 Федерального закона от 27 июля 2004 г. № 79-ФЗ «О государственной гражданской службе Российской Федерации» гражданский служащий не вправе заниматься без письменного разрешения представителя нанимателя оплачиваемой деятельностью, финансируемой исключительно за счет средств иностранных государств, международных и иностранных организаций, иностранных граждан и лиц без гражданства, если иное не предусмотрено международным договором Российской Федерации или законодательством Российской Федерации.

5. Может ли гражданский служащий участвовать в управлении коммерческой или некоммерческой организацией?

Ответ: В соответствии с подпунктом 3 пункта 1 статьи 17 Федерального закона от 27 июля 2004 г. № 79-ФЗ гражданскому служащему запрещено участвовать в управлении коммерческой организацией или в управлении некоммерческой организацией (за исключением участия в управлении политической партией; участия в съезде (конференции) или общем собрании иной общественной организации, жилищного, жилищно-строительного, гаражного кооперативов, садоводческого, огороднического, дачного потребительских кооперативов, товарищества собственников недвижимости. Участие на безвозмездной основе в управлении указанными некоммерческими организациями (кроме политической партии) в качестве единоличного исполнительного органа или вхождения в состав их коллегиальных органов управления возможно только с разрешения представителя нанимателя, которое должно быть получено в порядке, установленном нормативным правовым актом государственного органа).

№ 79-ФЗ гражданскому служащему запрещено участвовать в управлении коммерческой организацией или в управлении некоммерческой организацией (за исключением участия в управлении политической партией; участия в съезде (конференции) или общем собрании иной общественной организации, жилищного, жилищно-строительного, гаражного кооперативов, садоводческого, огороднического, дачного потребительских кооперативов, товарищества собственников недвижимости. Участие на безвозмездной основе в управлении указанными некоммерческими организациями (кроме политической партии) в качестве единоличного исполнительного органа или вхождения в состав их коллегиальных органов управления возможно только с разрешения представителя нанимателя, которое должно быть получено в порядке, установленном нормативным правовым актом государственного органа).

6. Может ли гражданский служащий принимать без письменного разрешения представителя нанимателя награды, почетные и специальные звания иностранных государств, международных организаций, а также политических партий, других общественных объединений и религиозных объединений?

Ответ: В соответствии с пунктом 11 части 1 статьи 17 Федерального закона от 27 июля 2004 г. № 79-ФЗ «О государственной гражданской службе Российской Федерации» гражданскому служащему запрещается принимать без письменного разрешения представителя нанимателя награды, почетные и специальные звания (за исключением научных) иностранных государств, международных организаций, а также политических партий, других общественных объединений и религиозных объединений, если в его должностные обязанности входит взаимодействие с указанными организациями и объединениями.

№ 79-ФЗ «О государственной гражданской службе Российской Федерации» гражданскому служащему запрещается принимать без письменного разрешения представителя нанимателя награды, почетные и специальные звания (за исключением научных) иностранных государств, международных организаций, а также политических партий, других общественных объединений и религиозных объединений, если в его должностные обязанности входит взаимодействие с указанными организациями и объединениями.

7. Можно ли получать подарки от подчиненных в день рождения, на 8 марта, 23 февраля?

Ответ: Гражданскому служащему рекомендуется не принимать подарки от непосредственных подчиненных вне зависимости от их стоимости и повода дарения.

В таких случаях подарок может рассматриваться как полученный в связи с исполнением должностных обязанностей, в связи с чем подобная практика может повлечь конфликт интересов. (Обзор типовых ситуаций конфликта интересов на государственной службе Российской Федерации и порядка их урегулирования, подготовленный Минтрудом России от 19 октября 2012 года).

Сведения о доходах, о расходах, об имуществе и обязательствах имущественного характера.

Специальное программное обеспечение и информационные материалы по заполнению справок о доходах, расходах

Методические рекомендации по вопросам представления сведений о доходах, расходах, об имуществе и обязательствах имущественного характера и заполнения соответствующей формы справки в 2020 году (за отчетный 2019 год)

Основные новеллы в Методических рекомендациях по вопросам представления сведений о доходах, расходах, об имуществе и обязательствах имущественного характера и заполнения соответствующей формы справки в 2020 году (за отчетный 2019 год)

Обзор типичных ошибок, допускаемых при заполнении справок о доходах, расходах, об имуществе и обязательствах имущественного характера лицами, замещающими должности государственной гражданской службы Пензенской области, муниципальные должности

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера, представленными лицами, замещающими государственные должности Пензенской области в Счетной палате Пензенской области, за 2020 год

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера, представленными государственными гражданскими служащими Пензенской области, замещающими должности государственной гражданской службы Пензенской области в аппарате Счетной палаты Пензенской области, за 2020 год

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера, представленными лицами, замещающими государственные должности Пензенской области в Счетной палате Пензенской области, за 2019 год

Сведения о доходах, расходах, об имуществе и обязательствах имущественного характера, представленными государственными гражданскими служащими Пензенской области, замещающими должности государственной гражданской службы Пензенской области в аппарате Счетной палаты Пензенской области, за 2019 год

Сведения о доходах, об имуществе и обязательствах имущественного характера государственных гражданских служащих Пензенской области за 2013 год (уточненные)

Сведения о доходах, об имуществе и обязательствах имущественного характера государственных гражданских служащих Пензенской области за 2013 год

Cведения о доходах, об имуществе и обязательствах имущественного характера лиц, замещающих государственные должности Пензенской области за 2012 год

Сведения о доходах, имуществе и обязательствах имущественного характера государственных гражданских служащих Пензенской области за 2012 год

Справка о доходах госслужащих в 2020 году: blogkadrovika — LiveJournal

Справка о доходах госслужащего или, как ее часто называют, декларация о доходах госслужащего — обязательный отчет, который подают государственные работники.

Кто, куда и когда обязан сдавать справку о доходах? Сколько справок нужно сдавать? На каком бланке и по каким правилам декларировать доход госслужащего в 2020 году? Ответы на эти вопросы и образец заполнения справки о доходах госслужащего и члена его семьи за 2019 год — в нашей статье.

Кто, куда и когда обязан сдавать справку о доходах? Сколько справок нужно сдавать? На каком бланке и по каким правилам декларировать доход госслужащего в 2020 году? Ответы на эти вопросы и образец заполнения справки о доходах госслужащего и члена его семьи за 2019 год — в нашей статье.Что представляет собой справка о доходах госслужащих

Справка (или декларация) о доходах госслужащих введена как метод противодействия коррупции. Декларированию подлежат не только сведения о доходе чиновника, но и о его расходах, имуществе и некоторых обязательствах. Дополнительно сообщается такая же информация о членах семьи отчитывающегося госработника.

По замыслу законодателей, декларирование денег и имущества, ежегодно проходящих через руки чиновника и членов его семьи, позволяет отслеживать нелегальные доходы от использования должностных полномочий в личных целях.

Нестыковки между заявленными доходами и расходами, расхождения данных в справке с реальным положением дел (например, выявлением незадекларированного дорогостоящего имущества) — поводы для начала разбирательств с чиновником вплоть до увольнения и уголовного дела.

Кто обязан составлять справку о доходах госслужащего

Полный перечень должностей, занимая (замещая) которые госслужащий обязан декларировать доходы и расходы, приведен в [cplink params=»req=doc&ts=105238408208032007148

Госработнику следует поискать в перечне свою должность, если она отвечает таким критериям:

- Является государственной федеральной или военной.

- Занимающий должность наделен полномочиями представителя госвласти либо выполняет организационно-распорядительные или административно-хозяйственные функции в госорганах.

- Должностные обязанности включают в себя:

- предоставление государственных услуг гражданам и организациям;

- осуществление мероприятий по госконтролю и госнадзору;

- управление имуществом, принадлежащим государству, включая хранение и распределение материальных ресурсов;

- организацию госзакупок;

- выдачу лицензий и разрешений.

- Занимающий должность принимает решения о распределении бюджетных средств, субсидий, межбюджетных трансфертов.

- Служащий на должности уполномочен распределять ограниченные ресурсы: квоты, участки недр и т. п.

Когда и куда госслужащие подают сведения о доходах

Впервые обязанность предоставить справку о доходах, расходах и имуществе возникает при приеме госслужащего на соответствующую должность. Кандидат на должность из перечня по Указу Президента РФ сдает справку вместе с остальными обязательными документами в кадровую службу госоргана, в который устраивается. Уже занимающие должности госслужащие сдают справки ежегодно в госорган, к которому относятся.

Не стоит путать справку с обычной отчетностью в ИФНС, например декларацией 3-НДФЛ. Часть информации из справок почти всегда является той, доступ к которой тем или иным образом ограничен. Законом предусмотрены индивидуальные способы проверки и хранения такой информации, и они могут отличаться в разных госструктурах. Поэтому сдаются справки строго в тот госорган, к которому относится должность, обязывающая их сдавать.

Поэтому сдаются справки строго в тот госорган, к которому относится должность, обязывающая их сдавать.

[stextbox]Данные из справок госслужащих нельзя использовать для подтверждения (проверки) платежеспособности госслужащего или членов его семьи ([cplink params=»req=doc&ts=105238408208032007148

Ежегодно госслужащие «декларируются» в следующие сроки:

- Не позднее 1 апреля года, следующего за отчетным:

- Президент РФ,

- члены Правительства РФ,

- Секретарь Совета Безопасности РФ,

- федеральные государственные служащие Администрации Президента РФ.

- Не позднее 30 апреля года, следующего за отчетным:

- государственные служащие,

- муниципальные служащие,

- работники ЦБ РФ,

- работники Пенсионного фонда РФ, Фонда социального страхования РФ, Федерального фонда обязательного медицинского страхования,

- государственных корпораций (компаний, публично-правовых компаний),

- иных организаций, созданных на основании федеральных законов, организаций, создаваемых для выполнения задач, поставленных перед федеральными государственными органами, атаманы войсковых казачьих обществ и т.

п.

п.

Сведения за год могут быть представлены служащим (работником) в любое время, начиная с 1 января года, следующего за отчетным.

Требованиями антикоррупционного законодательства не предусмотрены «уважительные причины», в связи с которыми декларацию о доходах госслужащего можно не подать или подать с опозданием. Ни отпуск (включая отпуск по уходу за ребенком), ни командировка, ни пребывание на больничном не отменяют обязанности чиновника отчитаться в установленный срок.

Если госработник не может вовремя сдать справку лично, рекомендуется направить ее почтой. Справки считаются представленными в срок, если были сданы в организацию почтовой связи до 24 часов последнего дня установленного срока.

Форма справки о доходах госслужащего в 2020 году

Форма справки для отчета госслужащих в 2020 году утверждена [cplink params=»req=doc&ts=105238408208032007148

06.2014 № 460[/cplink].

06.2014 № 460[/cplink].[stextbox]С 01.07.2020 вступят в силу изменения в справке, порядке обработки и хранения ее данных ([cplink params=»req=doc&ts=105238408208032007148

Декларации о доходах госслужащих за 2019 год в отчетном периоде 2020 года пока можно делать как с помощью ПО «Справки БК», так и вручную.

Актуальную версию ПО «Справки БК» и описание работы в нем можно скачать здесь.

При подготовке справки вручную применяются правила, аналогичные правилам заполнения налоговых деклараций:

- заполнять можно только чернилами темных цветов, нельзя использовать карандаш;

- нельзя допускать ошибки и исправлять их в документе, в том числе путем замазывания корректором;

- распечатывать справку или бланк для заполнения допускается только на листах формата А4;

- нельзя деформировать листы сдаваемой справки, делать частично нечитаемой информацию в листах, например, прошивая степлером поверх содержимого листа.

Как определить состав пакета справок госслужащего

Чиновник, обязанный сдавать справку доходах, расходах и имуществе, должен задекларировать и данные членов своей семьи. К ним относятся супруг (супруга) чиновника и его несовершеннолетние дети.

Статус членов семьи следует определять на отчетную дату:

- 31 декабря истекшего года для ежегодного отчета;

- первый день месяца, предшествующего месяцу подачи документов на должность при трудоустройстве/замещении.

В случаях перемены семейного статуса, следует руководствоваться правилами семейного и гражданского законодательства.

Для лучшего понимания приведем несколько примеров:

| Ситуация | Решение | Пояснения |

| Ежегодный отчет за 2019 год | ||

| Брак госслужащего зарегистрирован в органе ЗАГС в декабре 2019 года | Сведения в отношении супруги нужно представить за 2019 год | По состоянию на отчетную дату (31 декабря 2019 года) госслужащий состоял в официальном браке |

| Брак госслужащего зарегистрирован в органе ЗАГС в январе 2020 года | Сведения по супруге за 2019 год предоставлять не нужно | По состоянию на 31 декабря 2019 года госслужащий в браке еще не состоял |

| Брак госслужащего расторгнут в органе ЗАГС в ноябре 2019 года | Сведения в отношении бывшей супруги за 2019 год предоставлять не требуется | По состоянию на 31 декабря 2019 года госслужащий в браке уже не состоял |

| Решение о расторжении брака принято судом 16 декабря 2019 года | Сведения по супруге (супругу) нужно представить за 2019 год | Судебное решение о расторжении брака вступает в силу по истечении месяца со дня принятия. В рассматриваемой ситуации решение о расторжении брака вступило в силу 16 января 2020 года. В рассматриваемой ситуации решение о расторжении брака вступило в силу 16 января 2020 года.По состоянию на отчетную дату (31 декабря 2019 года) госслужащий еще считается состоящим в браке |

| Дочери госслужащего 30 декабря 2019 года исполнилось 18 лет | Справку по дочери за 2019 год предоставлять не нужно | По состоянию на 31 декабря 2019 года дочь уже являлась совершеннолетней |

| Сыну госслужащего исполнилось 18 лет 31 декабря 2019 года | Сведения в отношении сына за 2019 год надо предоставить | Сын считается совершеннолетним на следующий день после дня рождения, то есть 1 января 2020 года. По состоянию на 31 декабря 2019 года он еще входит в состав членов семьи госслужащего, по которым сдаются справки о доходах |

| Сведения при поступлении на должность в 2020 году | ||

| Гражданин подает документы на должность в сентябре 2020 года. Брак зарегистрирован 2 августа 2020 года | Сведения о супруге в сентябре 2020 года предоставлять не требуется | Отчетная дата для формирования сведений — 1 августа 2020 года. На этот день гражданин в браке еще не состоял На этот день гражданин в браке еще не состоял |

| Гражданин подает документы на должность в сентябре 2020 года. Решение о расторжении его брака принято судом 3 июля 2020 года | Сведения о супруге в сентябре 2020 года нужно предоставлять | Дата вступления в силу решения суда о расторжении брака — 3 августа 2020 года По состоянию на 1 августа 2020 года гражданин еще считается находящимся в браке |

| Гражданин подает документы на должность в июле 2020 года. Его сыну 1 июня 2020 года исполнилось 18 лет | Справку по сыну нужно подать | Сын считается совершеннолетним со 2 июня 2020 года. На 1 июня 2020 года он еще входит в состав семьи |

| Гражданин подает документы на должность в июле 2020 года. Его дочери 31 мая 2020 года исполнилось 18 лет | Справку по дочери подавать не надо | На отчетную дату 1 июня 2020 года (следующий день после дня рождения) дочь уже считается совершеннолетней |

Если у чиновника нет возможности предоставить хотя бы одну необходимую справку, ему нужно вместо нее подать заявление с указанием причин непредоставления (в те же сроки и тем же адресатам).

Структура справки о доходах госслужащего и членов его семьи

Сведения, вносимые в форму, поделены на несколько разделов:

Подробно порядок заполнения каждого раздела разобран в методических рекомендациях Минтруда, ежегодно публикуемых на сайте ведомства. В 2020 году при формировании справки следует руководствоваться этим документом.

Образцы заполнения справки (декларации):

Подводим итоги

- Справка о доходах госслужащих — отдельная форма отчетности, предназначенная для противодействия коррупции. Не следует путать ее с налоговыми отчетами, сдаваемыми в ФНС.

- Сдавать справку ежегодно обязан каждый чиновник, занимающий должность из перечня, утвержденного Указом Президента РФ. Также справка обязательно входит в комплект документов, подаваемых для приема на такую должность.

- Если у отчитывающегося госработника есть супруг и несовершеннолетние дети, надо отчитаться и за них — отдельной справкой на каждого члена семьи.

Ответственность за ошибку в справке о доходах государственного служащего

Законом установлена ответственность за представление заведомо неполных и недостоверных сведений независимо от причины (плохо себя чувствовал при заполнении, забыл, не посмотрел документы и пр.)При выявлении несоответствий представленных сведений фактическим данным (например, о полученных доходах, имуществе и его размере) устанавливается, знал и должен ли был служащий знать о данных обстоятельствах.

Например, служащий не указал полученный доход от продажи автомашины, квартиры, заработную плату по предыдущему месту работы, им не верно указана площадь принадлежащего ему земельного участка.

Данными сведениями служащий владел, если какие-то он точно не помнил, ему было необходимо просто посмотреть первичные документы во избежание нарушения закона.

При иных обстоятельствах, например, бывшая супруга не уведомила его о приобретении в собственность совместного несовершеннолетнего ребенка квартиры, основания для привлечения служащего к дисциплинарной ответственности отсутствуют, если не будет установлено, что служащий все-таки был в курсе о наличии данного имущества.

Конкретная мера ответственности за предоставление заведомо недостоверных или неполных сведений установлена Федеральным законом «О государственной гражданской службе Российской Федерации», а также иными законами, регулирующими порядок привлечения к ответственности отдельных категорий.

Например, статьей 59.2 названного выше закона предусмотрено, что за представление заведомо недостоверных или неполных сведений гражданский служащий подлежит увольнению в связи с утратой доверия.

Если будет признано, что это нарушение малозначительное, тогда на основании ст.59.1, 59.3 данного закона работодатель может ограничиться замечанием. При этом снять дисциплинарное взыскание раньше чем через год нельзя.

По общему правилу в течение действия дисциплинарного взыскания премии не выплачиваются.

Прокуратура г. Балаково

Финансовый отчет правительства США

Финансовые отчеты в области устойчивого развития

Финансовая отчетность в области устойчивого развития состоит из SLTFP, охватывающего все программы федерального правительства, а также SOSI и SCSIA, охватывающих программы социального страхования (Social Security, Medicare, Railroad Retirement и Black Lung). Финансовая отчетность в области устойчивого развития предназначена для иллюстрации взаимосвязи между прогнозируемыми поступлениями и расходами, если текущая политика будет продолжена в течение 75 лет. 1 При подготовке финансовой отчетности в области устойчивого развития руководство выбирает допущения и данные, которые, по его мнению, обеспечивают разумную основу для иллюстрации устойчивости текущей политики. Текущая политика основана на действующем законодательстве, но включает несколько корректировок. В SLTFP заметными изменениями в действующем законодательстве являются: 1) прогнозируемые уровни расходов, доходов и заимствований предполагают повышение или приостановление текущего установленного законом лимита федерального долга; 2) предполагается, что в течение всего прогнозного периода продолжаются дискреционные ассигнования; 3) предполагается, что плановые выплаты социального обеспечения и Medicare по Части A будут происходить после прогнозируемой точки истощения целевого фонда; 4) предполагается, что многие обязательные программы, срок действия которых истекает до конца 75-летнего прогнозного периода, будут повторно авторизованы; и 5) предполагается, что налоговые изменения в соответствии с TCJA продолжатся и после 2025 года, аналогично тому, как это представлено в президентском бюджете на 2021 финансовый год.В Отчете о социальном страховании единственная поправка к действующему законодательству заключается в том, что запланированные выплаты пособий по социальному обеспечению и программе Medicare по Части A предполагаются сверх прогнозируемой точки истощения целевого фонда. Допущения, лежащие в основе такой информации об устойчивости, не учитывают изменения в политике или все потенциальные будущие события, которые могут повлиять на будущие доходы, будущие расходы и, следовательно, на устойчивость. Прогнозы не отражают каких-либо неблагоприятных экономических последствий в результате непрерывного роста уровня долга.На финансовую отчетность в области устойчивого развития влияет большое количество факторов, и будущие события и обстоятельства не могут быть оценены с уверенностью. Следовательно, даже если текущая политика будет продолжена, между оценками в финансовой отчетности в области устойчивого развития и фактическими результатами будут различия, и эти различия могут быть существенными. Неаудированный раздел RSI данного отчета включает прогнозы PV с использованием различных допущений, чтобы проиллюстрировать чувствительность финансовой отчетности в области устойчивого развития к изменениям в определенных допущениях.Финансовые отчеты в области устойчивого развития призваны помочь гражданам понять текущую политику, а также важность и масштаб политических реформ, необходимых для обеспечения ее устойчивости.

Согласно правилам бухгалтерского учета, переводы Общего фонда в Части B и D Medicare, отражаемые в SOSI, исключаются при подготовке консолидированного финансового отчета в масштабе правительства. SOSI показывает прогнозируемые переводы из Общего фонда как исключения, которые, согласно действующему законодательству, будут использованы для финансирования оставшейся части расходов сверх доходов по частям B и D Medicare, указанным в SOSI.SLTFP включает все доходы (включая общие доходы) федерального правительства.

Управление государственными и некоммерческими финансами

Хотя многие инвесторы имеют хотя бы некоторое представление о типичных финансовых отчетах, таких как баланс, отчет о прибылях и убытках и отчет о движении денежных средств, государственные и некоммерческие финансовые отчеты могут быть значительно менее знакомы. Но этого не должно быть.

Правительства и некоммерческие организации берут наши налоги и деньги в виде взносов, чтобы предоставлять ценные услуги — разве мы не должны быть уверены, что они эффективно используют наши деньги?

В этой статье мы рассмотрим различные финансовые отчеты этих некоммерческих организаций (НКО) и научим вас их читать, чтобы вы всегда были уверены, куда уходят ваши деньги.(См. Также: Фундаментальный анализ и 12 вещей, которые вам нужно знать о финансовой отчетности .)

Что такое фондовый учет?

Государственные и некоммерческие организации не заинтересованы в зарабатывании денег, поэтому они используют систему бухгалтерского учета, называемую бухгалтерским учетом фондов. Фондовый учет по существу группирует финансовые данные в фонды или счета, которые имеют схожую цель. Таким образом, организация лучше понимает, какие ресурсы у нее есть для выполнения конкретной задачи.Финансовый учет обычно не является темой для людей, которые привыкли к концепции коммерческого учета.

Тем не менее, понимание того, что такое бухгалтерский учет и как он работает, — единственный способ с уверенностью взглянуть на финансовые публикации, которые государственные и некоммерческие организации публикуют каждый год.

Правительство и прибыль

Правительства по-особенному относятся к нашим деньгам — они не пытаются получить прибыль. В идеале правительство хочет, чтобы расходы были очень близки к доходам в любой конкретный год.Различия между доходами и расходами называются профицитом (положительная разница) или дефицитом (отрицательная разница). Однако не забывайте, что профицит — это не прибыль, а дефицит — не убыток — правительства не занимаются копить деньги (и они вообще не занимаются бизнесом, так сказать). В отличие от коммерческой компании, если правительство обнаруживает, что работает с большим профицитом (прибылью), оно обычно принимает меры для снижения налогового бремени для своих резидентов.

Государственные фонды / НКО

Знание того, что представляют собой различные фонды, может быть полезно при анализе финансовой отчетности правительства.В самом широком смысле, существует три основных классификации фондов в правительстве. Эти:

- Государственные фонды: Используются правительством для предоставления услуг, расходы которых не покрываются за счет сборов, взимаемых за эти услуги.

- Собственные фонды: Используются для учета деятельности «бизнес-типа», когда услуги полностью оплачиваются клиентом (например, сбор мусора).

- Фидуциарные средства: Используются для учета средств в интересах третьей стороны.Они не указываются в государственных финансовых отчетах, поскольку они не принадлежат государству (например, пенсионные фонды).

Государственная отчетность

Каждый год каждая правительственная организация в США и Канаде публикует всеобъемлющий годовой финансовый отчет (CAFR). Хотя форматы и содержание могут различаться, в этих отчетах представлена финансовая отчетность государственного учреждения, а также важные инструменты анализа, такие как обсуждение и анализ руководством (MD&A) и примечания к финансовой отчетности.CAFR выполняются в соответствии с положениями GAAP и Правительственного совета по стандартам бухгалтерского учета (GASB). (См. Также: Что нужно знать о финансовой отчетности и Сноски: начните читать мелкий шрифт .)

CAFR часто представляют финансовую информацию для отдельных фондов (или, по крайней мере, значительных фондов), а также финансовые отчеты в масштабе правительства, которые отражают позицию правительства в целом. Правительства используют модифицированный учет по методу начисления для своих отчетов и включают выверку, объясняющую, как они перешли с кассового метода учета (обычно используемого в течение года) на модифицированный метод начисления, по которому они отчитываются.

Правительства представляют свою консолидированную финансовую отчетность в CAFR. Хотя некоторые из них имеют разные названия, эти утверждения по сути отражают заявления о прибылях и убытках:

| Финансовая отчетность предприятия | Соответствующее государственное заявление |

| Отчет о прибылях и убытках | Отчет о деятельности |

| Бухгалтерский баланс | Отчет о чистых активах |

| Отчет о движении денежных средств | Отчет о движении денежных средств |

MD&A — очень полезная часть CAFR, которая дает некоторое представление о решениях, принимаемых лицами, принимающими решения в вашем правительстве.Как правило, MD&A содержит немного больше содержания, чем управленческие обсуждения, содержащиеся в годовых отчетах коммерческих организаций. (См. Также: Понимание отчета о прибылях и убытках, Разбивка баланса и Простой способ анализа денежных потоков .)

Отчетность для некоммерческих организаций

Как и правительственные организации, некоммерческие организации занимаются этим не ради денег. Они также используют финансовый учет и ежегодно представляют финансовую отчетность для общественного потребления.

Некоммерческие организации находятся где-то между частным сектором и государством. Поскольку они не нацелены на получение прибыли, бухгалтерский учет фондов представляет собой лучшую систему бухгалтерского учета для большинства некоммерческих организаций. К бухгалтерскому учету для некоммерческих организаций применимы те же фундаментальные идеи, что и для государственного бухгалтерского учета — цель состоит в том, чтобы в конечном итоге годовые расходы были очень близки к годовым доходам.

Некоммерческие организации не публикуют CAFR — вместо этого их отчеты обычно называются просто Отчетом консолидированной финансовой отчетности.В любом случае, заявления правительственных и некоммерческих организаций очень похожи. Финансовая отчетность некоммерческих организаций часто состоит из:

| Финансовая отчетность предприятия | Соответствующий отчет о некоммерческой организации |

| Отчет о прибылях и убытках | Отчет о деятельности |

| Бухгалтерский баланс | Отчет о финансовом положении |

| Отчет о движении денежных средств | Отчет о движении денежных средств |

Если вы хоть немного знакомы с анализом финансовой отчетности для коммерческих организаций, анализ финансовой отчетности некоммерческой организации не должен быть излишним, если вы поймете, каким должно быть каждое из этих утверждений.Некоммерческие организации составляют отчетность с использованием метода начисления и Совета по стандартам финансового учета и стандартов GAAP.

Финансовые отчеты, государственные или некоммерческие, обычно можно найти на веб-сайте организации или позвонив по телефону и запросив копию.

Сделайте ваш голос услышанным

После проверки финансовой отчетности НКО важно определить, считаете ли вы, что организация разумно обращается с вашими деньгами. Если вы найдете некоммерческую организацию с непомерными операционными расходами, не давайте ей свои деньги.В случае правительства возложите на своих политиков и государственных служащих ответственность за их действия.

Распространение информации — единственный способ оказать какое-либо значительное влияние, поэтому поделитесь с другими тем, что вы знаете об этой финансовой отчетности.

Заключение

С той суммой денег, которую мы платим в виде налогов каждый год, безумие не смотреть на финансовую отчетность правительства так же, как на любые другие существенные инвестиции. Жертвовать деньги вслепую, не следя за тем, чтобы они доходили до тех, кто в них нуждается, — это то же самое.На каком-то уровне вы должны подойти к этому как к инвестиционному решению.

Обладая небольшими знаниями о том, как работают государственные и некоммерческие финансовые отчеты, вы можете быть уверены, что получаете максимальную отдачу от своих денег — даже если вы не ожидаете ничего, кроме теплого, нечеткого ощущения возврата на свои инвестиции. (См. Также: Вычитание ваших пожертвований и Передача пенсионных активов благотворительной организации .)

Сравнить счета

Раскрытие информации рекламодателя×

Предложения, представленные в этой таблице, поступают от партнерств, от которых Investopedia получает компенсацию.Эта компенсация может повлиять на то, как и где появляются объявления. Investopedia не включает все предложения, доступные на торговой площадке.

Чтение государственной финансовой отчетности: учебник | Изучите наше мышление

Хотите знать, как обстоят дела у вашего правительства в финансовом отношении? Вот как читать эти устрашающие финансовые отчеты, проверенные правительством.

Одна из основных обязанностей представителя местного правительства — понять финансовое состояние своего правительства и его финансовые риски.И одно из лучших мест для получения информации о финансах вашего правительства — это годовой проверенный финансовый отчет. Аудированный отчет означает, что независимая сторона (фирма CPA) оценила представленные суммы и вынесла заключение о том, справедливо ли они указаны и представлены в соответствии с соответствующими стандартами бухгалтерского учета. Даже для тех, кто имеет большой опыт чтения финансовой отчетности предприятий, длинные и сложные аудированные отчеты правительства соответствуют другому набору стандартов и могут быть пугающими.Эта статья предназначена в качестве руководства, чтобы быстро получить представление о финансовом состоянии правительства. Отчет независимого аудитораОтчет независимого аудитора находится в начале финансового отчета. Это мнение внешнего аудитора о том, что финансовая отчетность представлена достоверно и не содержит существенных искажений. Отчет включает несколько полезных абзацев:

- Ответственность аудитора даст вам представление о том, следовали ли аудиторы стандартным аудиторским процедурам или им приходилось выполнять более обширную работу в соответствии с государственными стандартами аудита (чаще встречается в сообществах, получающих значительные федеральные гранты).

- Выделение основного абзаца (необязательно) призвано привлечь внимание читателей. Он указывает на важные события и операции, такие как принятие новых стандартов бухгалтерского учета, или другие важные вопросы, такие как оценка альтернативных инвестиций.

- Пункт о мнении определяет, есть ли какие-либо изменения во мнении (высказывание мнения только по части отчетов) или оговорки (возможно, организация не соблюдает принятые стандарты или были операции, которые аудиторы не могли проверить).

Обсуждение и анализ со стороны руководства (MD&A) — это многостраничный рассказ, написанный руководством правительства, в котором представлена сводная информация о государственных финансах и включается их анализ причин значительных изменений из года в год. Для вновь избранных должностных лиц это всегда лучшее место для начала, потому что в MD&A должны четко отражаться наиболее важные финансовые вопросы.Хорошо составленный MD&A иногда может представить всю историю, а оставшаяся часть финансовой отчетности просто поддерживает темы, изложенные в MD&A.

Государственная финансовая отчетность: отчет о чистой позиции и отчет о деятельностиПервые два утверждения, показанные в аудиторском отчете, представляют правительство с отдельными столбцами для отображения всей государственной деятельности отдельно от деятельности бизнес-типа. Компонентные единицы (отдельные юридические лица, за которые государство несет финансовую ответственность) также указываются, если таковые имеются, в третьем столбце.Эти два заявления представляют собой долгосрочное внимание к финансовому здоровью правительства. Они предназначены для представления годовой стоимости предоставления государственных услуг и того, финансировали ли налогоплательщики (или не финансировали) стоимость этих услуг. Положительная чистая позиция (показанная внизу отчета о чистой позиции) указывает на то, что налогоплательщики, как правило, финансировали стоимость полученных услуг до настоящего времени.

Для новоизбранных должностных лиц обсуждение и анализ со стороны руководства всегда являются лучшим местом для начала, поскольку они четко представляют наиболее важные финансовые вопросы.

Государственный служащий может счесть очень полезным выполнить некоторые расчеты в этих отчетах для оценки платежеспособности правительства. Коэффициенты левериджа, такие как отношение обязательств к активам и отношение пассивов к чистой позиции, дают представление о способности правительства выполнять свои долговые обязательства с использованием государственных активов или о том, должно ли оно использовать ресурсы, доступные иным образом, для предоставления государственных услуг. Допустим, у вашего правительства отношение обязательств к активам составляет 0,75. Тогда три четверти государственных активов финансируются за счет займов.Отношение обязательств к чистой позиции 3,01 означает, что на каждый доллар ресурсов, доступных для предоставления государственных услуг, вы должны 3,01 доллара.

Государственные фонды: Бухгалтерский баланс и отчет о доходах и расходахСледующим этапом аудита являются отчеты по фондам. Отчеты о государственных фондах представляют собой краткосрочную перспективу. Основа бухгалтерского учета предназначена для измерения того, как правительство потратило предоставленные ему ресурсы и сколько в настоящее время оно может потратить.Когда формируются бюджеты, они составляются на уровне фонда. Таким образом, сальдо фонда обычно измеряет, сколько правительство может выделить в будущие бюджеты. Отдельные виды деятельности учитываются в отдельных фондах, чтобы показать, как расходуется конкретный доход. В большинстве случаев общий фонд является крупнейшим фондом и учитывает большинство видов деятельности, которые не требуется учитывать в других фондах, таких как юридически ограниченные доллары (гранты, уличное финансирование и т. Д.) Или деятельность предприятия, например водоснабжение и канализация. .В городах общий фонд также учитывает деятельность по общественной безопасности, но в большинстве поселков фонды полиции и пожарной охраны являются отдельными фондами, поскольку у них есть отдельные налоговые сборы для поддержки этой деятельности.

Ключевым моментом здесь является наличие баланса у отдельных фондов или их дефицит. Остаток средств — это разница между оборотными активами, текущими обязательствами и отложенными поступлениями. В балансе средств (показан внизу баланса) есть несколько категорий.Остаток средств указывается как нематериальный, ограниченный, выделенный, назначенный или неназначенный.

Когда формируются бюджеты, они составляются на уровне фонда. Баланс средств показывает, сколько у правительства средств для включения в будущие бюджеты.

Одним из ключевых критериев для оценки является неограниченный остаток средств общего фонда (выделенный, назначенный плюс неназначенные остатки средств). Сравните это с общими расходами фонда, чтобы получить процент. Например, остаток средств в размере 3 миллионов долларов для фонда с ежегодными расходами в 12 миллионов долларов составляет 25% остатка средств.Это означает, что существующий остаток средств может покрыть расходы примерно за три месяца. Многие правительства создают политику минимального процентного остатка средств, чтобы иметь ориентир для определения того, когда они испытывают финансовый стресс. Если у вашего правительства есть такая политика, она будет указана в сносках к вашей финансовой отчетности.

Еще одна полезная информация о состоянии фонда — понимание того, как он финансируется. В отчете государственного фонда об изменениях доходов, расходов и остатков средств показаны источники доходов в двух категориях: доходы и другие источники / способы использования финансирования.Если фонд покрывает свои расходы из других источников финансирования, вы можете задать вопрос, почему (особенно если рассматривать специальные фонды доходов).

Собственные средства: Отчет о чистой позиции и отчет о доходах, расходах и изменениях в чистой позицииСобственные фонды представляют собой два различных вида деятельности:

- Виды деятельности (корпоративные фонды), когда государство предоставляет товар или услугу в обмен на вознаграждение, и, как правило, сборы предназначены для покрытия всех затрат.Примерами могут служить водоснабжение, канализация, электричество, парковка, гольф или аналогичный отдых и т. Д.

- Фонды внутренних услуг, которые представляют собой фонды, созданные для учета деятельности, которая будет «продаваться» внутри компании другим государственным фондам. Типичный пример таких фондов — обслуживание зданий и земли, информационные технологии и пособия по охране здоровья сотрудников.

Эти фонды обычно предназначены для самоокупаемости, и положительная чистая позиция указывает на то, что клиенты оплатили полную стоимость предоставленных услуг.Однако также важно сосредоточить внимание на оборотном капитале (оборотные активы и за вычетом текущих обязательств), чтобы определить финансовое состояние этих типов фондов и их способность своевременно выполнять платежи. Дополнительные коэффициенты, которые помогают определить способность фондов погашать обязательства по мере их погашения в ближайшем будущем, — это коэффициент текущей ликвидности (текущие активы, деленные на текущие обязательства) и коэффициент быстрой ликвидности (наличные средства с текущими инвестициями, разделенные на текущие обязательства). В каждом муниципалитете свои обстоятельства, поэтому сложно установить фиксированное число, которое должно достичь правительство.Следовательно, эти соотношения полезно сравнивать сами с собой в течение длительного периода времени. Обычно считается, что число 2 или больше является положительным показателем.

Сноски к финансовой отчетности содержат важные детали, позволяющие получить более полное представление о государственных финансах. Вы найдете краткое описание характера правительства, учетной политики, относящейся к конкретным остаткам на счетах, подробные сведения об основных активах (продолжает ли правительство инвестировать в инфраструктуру, критическое оборудование и т. Д.? Одним из показателей является сравнение амортизации, которая является расходование активов на добавление новых активов, которые заменяют эти истощенные активы), долгосрочный долг (увеличивается или уменьшается остаток долга?) и обязательства по выплатам сотрудникам (пенсии и медицинское обслуживание пенсионеров).

Требуется дополнительная информация- Бюджетные сравнительные графики

Таблицы сравнения бюджетов включают общий фонд и каждый основной фонд специальных доходов, указанные в финансовых ведомостях. Эти графики показывают исходный бюджет и последний измененный бюджет по сравнению с фактическими результатами. Значительные суммы, превышающие или заниженные бюджетом, требуют дополнительных действий, чтобы понять, почему. - Чистая пенсия и обязательства OPEB и таблицы пенсионных взносов и взносов OPEB

В этих таблицах основное внимание уделяется состоянию пенсионных планов и планов OPEB.Планирует фидуциарные чистые позиции в виде процентных соотношений общих обязательств в нижней части таблиц чистых пенсий и обязательств OEPB, которые показывают, внесло ли предприятие достаточно ресурсов для финансирования пенсий сотрудников и медицинского обслуживания. Идея состоит в том, чтобы со временем продемонстрировать рост уровня финансирования. Кроме того, графики взносов дают представление о том, будут ли требуемые годовые взносы увеличиваться или уменьшаться с течением времени, и внесла ли организация взносы в полном объеме.

Итак, где вам следует заглядывать в свою годовую финансовую отчетность, чтобы быстро понять финансовое состояние вашего правительства?

- Прочтите MD&A, чтобы узнать о ключевых событиях.

- Меры краткосрочного финансового здоровья:

- Неограниченный остаток средств общего фонда в процентах от годовых расходов

- Есть ли дефицит средств?

- Графики сравнения бюджетов — должно быть очень мало изменений доходов; почти все расходы должны быть меньше бюджета.

- Долгосрочное финансовое благополучие

- Общая чистая позиция по государственной деятельности (первые два отчета) должна быть положительной.

- Оцените, не слишком ли большой долг у первичного правительства.

- Ищите проблемы с финансированием в будущем:

- Удерживаются ли капитальные затраты с амортизацией за последние пять лет?

- Хорошо ли финансируется пенсия и OPEB, а если нет, то увеличивается ли уровень финансирования?

Мы надеемся, что эта статья позволила вам лучше понять, как оценивать финансовое положение вашего правительства.Для получения дополнительной информации свяжитесь с нами. Кроме того, Ассоциация государственных финансистов издает множество публикаций, которые могут помочь вам лучше понять ситуацию.

Отчет о прибылях и убытках | Безграничный бизнес

Определение отчета о прибылях и убытках

В отчетах о прибылях и убытках указываются доходы, расходы и общая чистая прибыль или убыток за определенный отчетный период.

Цели обучения

Определите отчет о прибылях и убытках в более широком контексте финансового учета

Основные выводы

Ключевые моменты

- Отчет о прибылях и убытках в конечном итоге дает представление о прибыльности за счет отслеживания доходов и расходов, понесенных для получения этих доходов.

- Отчет о прибылях и убытках начинается с доходов, которые представляют собой общую поступающую выручку от продаж продуктов и / или услуг.

- Стоимость проданных товаров, наряду с коммерческими и общими административными расходами, амортизацией и НИОКР, вычитается из этих доходов как расходы.

- Неоперационные статьи, такие как налоги, стоимость финансирования и другие источники разных доходов или расходов, рассчитываются после этого.

- Это приводит к чистой прибыли или убытку за данный отчетный период.Разделив чистую прибыль на общий объем продаж, вы получите маржу прибыли организации.

Ключевые термины

- амортизация : Уменьшение стоимости активов.

- Прибыльность : способность производить капитал в данном контексте посредством организационных операций.

Что такое отчет о доходах

Отчет о прибылях и убытках — это одна из основных финансовых отчетов, которую все публично торгуемые организации по всему миру составляют на регулярной основе в качестве инструмента отчетности для заинтересованных сторон и широкой общественности.Создание и поддержание этих отчетов является основной обязанностью финансовых бухгалтеров.

Отчет о прибылях и убытках (также называемый отчетом о прибылях и убытках или отчетом о прибылях и убытках) отвечает на некоторые основные вопросы, касающиеся прибыльности и общего использования сырья для получения доходов, превышающих соответствующие расходы. Таким образом, отчет о прибылях и убытках представляет собой линейную оценку, начиная с выручки и заканчивая чистой прибылью или убытком, общих затрат на данный производственный процесс.В результате это утверждение по сути описывает промежуток времени работы и преобразование доходов в прибыль или убытки за данный период времени.

Отчет о прибылях и убытках Викимедиан : Чтобы понять отчет о прибылях и убытках, лучше всего его проанализировать. Приведенный выше отчет о прибылях и убытках взят непосредственно из Википедии и представляет собой финансовую информацию, которую они предлагают внешним заинтересованным сторонам и широкой общественности. Отчет о прибылях и убытках начинается с выручки за вычетом затрат и расходов и приводит к чистой прибыли или убытку.

Почему они полезны

Отчет о прибылях и убытках — чрезвычайно полезный инструмент, особенно для менеджеров по продуктам, стратегов, операционных специалистов и инвесторов. Короче говоря, отчеты о прибылях и убытках полезны, потому что они демонстрируют способность организации превращать доходы в используемые денежные потоки (которые затем будут вставляться в отчет о движении денежных средств на постоянной основе). Прибыльность операций здесь является ключевым понятием и важнейшим компонентом успеха организации.

Как создать отчет о доходах

Для финансового бухгалтера понимание входных данных отчета о прибылях и убытках является ключом к разработке точных и полезных отчетов. Отчеты о прибылях и убытках можно условно разделить на следующие подкатегории:

Выручка

Вверху организация должна сообщать об общем доходе. Основным источником здесь будет общая выручка от продаж, хотя увеличение стоимости активов или приобретение дебиторской задолженности за предыдущий отчетный период также может добавить к этому числу.

Расходы

Расходы — это общие затраты на получение вышеуказанных доходов. Это можно разделить на несколько категорий:

- Стоимость проданных товаров (COGS) — Все затраты на материалы, рабочую силу и накладные расходы, которые непосредственно необходимы для производства и / или изготовления данного товара.

- Продажи и общее администрирование (SG&A) — Эти расходы представляют собой вспомогательные расходы, такие как заработная плата персонала отдела кадров, управления, юриспруденции, бухгалтерского учета, маркетинга и других более широких корпоративных расходов, связанных с продажей конкретного товара.

- Износ / амортизация — Со временем стоимость основных средств снизится. Эта амортизация активов распределяется как расход в течение срока службы регистрируемых активов.

- Исследования и разработки (НИОКР) — Инвестиции в исследования и разработки продуктов, приносящих доход, также будут считаться коммерческими расходами в отчете о прибылях и убытках.

Нерабочие товары

Прочие прибыли или убытки, например, от аренды, доходов, патентов, курсовой разницы, деловой репутации и т. Д., Должны быть включены как необычные прибыли или убытки. Финансовые затраты на заемный капитал и налоги также будут включены в этот раздел. При необходимости (хотя и редко) добавляется дополнительный раздел нестандартных элементов, который может относиться к изменению местоположения предприятия (довольно дорого), прекращению операций или другим уникальным сценариям, о которых необходимо сообщать, но которые не подходят для какой-либо конкретной статьи. .

Чистая прибыль

После того, как все статьи будут соответственно добавлены или вычтены из начального дохода, в отчете о прибылях и убытках будет отображаться общая чистая прибыль или чистый убыток.Именно здесь инвесторы и заинтересованные стороны получают прибыль: чистую прибыль / выручку. Эта маржа рентабельности является полезным вкладом в общую стоимость операционной эффективности организации.

Выручка

Выручка — это денежные поступления или другие улучшения активов, полученные в результате поставки или производства товаров.

Цели обучения

Объясните, как выручка используется для определения состояния компании

Основные выводы

Ключевые моменты

- Доход — это расчет или оценка периодического дохода на основе определенной стандартной практики бухгалтерского учета или правил, установленных правительством или государственным учреждением.

- В общем случае выручка — это доход, полученный организацией в форме денежных средств или их эквивалентов. Выручка от продаж — это доход, полученный от продажи товаров или услуг в течение определенного периода времени. Налоговые поступления — это доход, который государство получает от налогоплательщиков.

- Выручка — важная часть анализа финансовой отчетности. Эффективность компании измеряется степенью, в которой приток ее активов (выручка) сравнивается с ее оттоком активов (расходами).

- Выручка используется как показатель качества прибыли.К ним прилагается несколько финансовых коэффициентов, наиболее важными из которых являются валовая прибыль и маржа прибыли. Кроме того, компании используют выручку для определения расходов по безнадежным долгам с использованием метода отчета о прибылях и убытках.

Ключевые термины

- Приток денежных средств : Приток денежных средств — это движение денег в бизнес, проект или финансовый продукт.

- кассовый бюджет : прогноз будущих денежных поступлений и расходов на определенный период времени

Выручка — это приток денежных средств или иное увеличение активов в течение периода в результате поставки или производства товаров, оказания услуг или другой деятельности, которая составляет текущую основную деятельность предприятия.Обычно они представлены как продажи за вычетом скидок, возвратов и надбавок.

Образец отчета о прибылях и убытках : Расходы указаны в отчете о прибылях и убытках компании.

В бизнесе доход — это доход, который компания получает от своей обычной коммерческой деятельности, обычно от продажи товаров и услуг покупателям. Каждый раз, когда бизнес продает продукт или оказывает услугу, он получает доход. Это называется валовой выручкой или выручкой от продаж.

В Великобритании и других странах выручка называется оборотом.Некоторые компании получают доход от процентов, дивидендов или роялти, выплачиваемых им другими компаниями. Выручка может относиться к коммерческому доходу в целом или к сумме в денежной единице, полученной в течение определенного периода времени. Например: «В прошлом году компания X получила доход в размере 42 миллионов долларов. ”

Выручка — важная часть анализа финансовой отчетности, в частности отчета о прибылях и убытках. Эффективность компании измеряется в той степени, в которой приток ее активов (выручка) сравнивается с ее оттоком активов (расходами).Чистая прибыль является результатом этого уравнения. Последовательный рост выручки, а также рост чистой прибыли считаются важными для того, чтобы публично торгуемые акции компании были привлекательны для инвесторов. Выручка используется как показатель качества прибыли. К нему прилагается несколько финансовых коэффициентов, наиболее важными из которых являются валовая прибыль и маржа прибыли. Кроме того, компании используют выручку для определения расходов по безнадежным долгам с использованием метода отчета о прибылях и убытках.

Стоимость проданных товаров

Себестоимость проданных товаров, рассчитанная и отраженная в отчете о прибылях и убытках, является полезным показателем общих производственных затрат и эффективности.

Цели обучения

Понимание того, как рассчитывать COGS при различных методах регистрации, и стратегическое понимание ценности этого расчета с точки зрения эффективности производства

Основные выводы

Ключевые моменты

- Рассчитанная и отраженная в отчете о прибылях и убытках, себестоимость проданных товаров (COGS) показывает общую эффективность производства в разбивке по единицам.

- COGS является важным индикатором потенциальной прибыльности при использовании в качестве ориентира для оценки готовности потребителя платить и общей ценовой точки продаваемых товаров.

- COGS включает в себя затраты на закупку сырья, рабочую силу, непосредственно необходимую для производства, накладные расходы, относящиеся к производству, складированию и отгрузке.

- С точки зрения бухгалтерского учета можно использовать различные подходы для регистрации и составления отчетов о затратах. Это включает LIFO, FIFO, среднюю стоимость и конкретную идентификацию.

Ключевые термины

- накладные расходы : Расходы по ведению бизнеса, не относящиеся напрямую к предоставленным товарам или услугам.

- однородный : С одинаковым составом.

Важность COGS

Себестоимость проданных товаров (COGS) является очень важным показателем для состояния бизнес-операций, поскольку это переменные затраты, непосредственно применяемые к каждой проданной позиции на основе единицы. Этот расчет позволяет бизнесу увидеть, сколько стоит поиск, производство, инвентаризация, управление и распространение продуктов и услуг организации. С общей стратегической точки зрения себестоимость по сравнению с готовностью потребителя платить является ключевым показателем того, принесет ли производство определенного продукта (в определенном объеме) долгосрочную устойчивую прибыль.

Как рассчитываются затраты на прибыль

При просмотре отчета о прибылях и убытках полезно помнить, что поток информации идет сверху вниз. В верхней части отчета о прибылях и убытках указывается общая выручка, которая сразу же применяется к стоимости проданных товаров. Этот первоначальный расчет будет учитывать следующие производственные затраты:

- Источники сырья, используемых запчастей и расходных материалов

- Весь труд, непосредственно задействованный в производстве, производстве и поставке продукта / услуги, включая льготы и налоги на заработную плату

- Все накладные расходы, непосредственно относящиеся к производственному процессу (т.е. электричество для работы станков, аренда производственного помещения, аренда складов, заработная плата руководства завода и т. д.)

- Все хранение и складирование продуктов / услуг, наряду с распределением потребителям (т. Е. Отгрузка, хранение, обработка)

Короче говоря, COGS означает стоимость производства товара от начала до конца. Это НЕ включает вспомогательную деятельность, такую как корпоративный маркетинг, корпоративные кадры, высшее руководство (если они активно не работают в производственном цехе), ИТ-инфраструктуру (если она напрямую не интегрирована с производством) и другие коммерческие, общие и административные расходы.

Точка безубыточности : Себестоимость проданных товаров часто определяет, на каком уровне выпуска (в единицах) будет достигнута точка безубыточности при данной ценовой отметке, на которой продается товар.

Методики учета

При применении этой информации к отчету о прибылях и убытках используются разные тактики бухгалтерского учета в зависимости от ситуации в организации. Несколько ключевых концепций ведения документации, о которых следует помнить при приближении к COGS:

First-In, First-Out (FIFO) — Согласно этому методу отслеживания COGS, первыми производятся товары, которые сначала отправляются с полок.Представьте производителя смартфонов, где производство первых 50 стоит 200 долларов, а производство вторых 50 стоит 300 долларов. После продажи первых 50 телефонов себестоимость по FIFO составит 10 000 долларов (50 x 200 долларов).

Last-In, First-Out (LIFO) — Согласно этому методу COGS, последние произведенные товары — это те, которые отправляются с полок первыми. Итак, чтобы использовать приведенный выше пример, продажа первых 50 телефонов будет иметь зарегистрированный COGS в размере 15 000 долларов США (50 x 300 долларов США).