Проводки по зарплате и налогам в 2019 году

Особенности бухгалтерского учета заработной платы в некоммерческих и бюджетных учреждениях

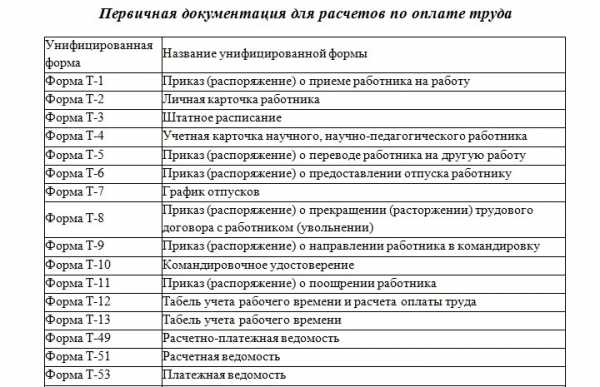

Организация бухучета заработной платы невозможна без ведения первичной документации, являющейся основой для начислений. Регламентируется начисление и выдача вознаграждения за труд ФЗ-402 от 06.12.2011.

Формы первичных документов закреплены в Постановлении Госкомстата № 1 от 05.01.2004. В настоящий момент они не являются обязательными, организации вправе разрабатывать и утверждать в учетной политике свои первичные документы. Проводки по зарплате и налогам в 2019 году не изменились.

Бухучет вознаграждения за труд работников некоммерческих учреждений ведется на счете 70 «Расчеты с персоналом по оплате труда». Данные формируются по каждому сотруднику учреждения, то есть по работникам должен вестись аналитический учет. Дебетовая часть счета 70 отражает выплаты и удержания по налогам, исполнительным документам и проч. Кредитовый оборот демонстрирует начисления вознаграждений, отпускных и дивидендов.

В некоммерческих организациях специалистам стоит применять Приказ Минфина РФ и Инструкцию № 94н от 31.10.2000.

Проводки по зарплате и налогам для чайников в бюджетных учреждениях формируются в соответствии с Единым планом счетов, утвержденным Приказом Минфина № 157н от 01.12.2010, и Инструкцией № 174н от 16.12.2010.

Для того чтобы составить грамотную бухгалтерскую запись по учету заработной платы в бюджетном учреждении, специалист должен помнить о кодах КОСГУ, определяющих вид поступления или выбытия объекта учета:

- 211 — для оплаты труда;

- 212 — для прочих выплат;

- 213 — для начислений на оплату труда и пособий;

- 730 — для увеличения прочей кредиторской задолженности;

- 830 — для уменьшения прочей кредиторки;

- 610 — для отражения выбытий с бюджетных счетов.

Бухпроводки по зарплате

Представим основные бухгалтерские записи по отражению оплаты труда для некоммерческих и бюджетных учреждений в виде таблицы:

| Бухгалтерская запись | Наименование операции |

|---|---|

| Некоммерческая организация | |

| Дт 20, 26, 91, 96 Кт 70 | Начислена зарплата, проводка |

| Дт 70 Кт 68 | Отражение НДФЛ |

| Дт 20, 26, 91, 96 Кт 69 | Начислены страховые взносы |

| Дт 70 Кт 50 | Выдана зарплата из кассы, проводка |

| Дт 70 Кт 51 | Перечисление вознаграждения на расчетный счет сотрудника |

| Дт 70 Кт 76 | Удержание по исполнительным листам |

| Дт 76 Кт 50, 51 | Выплата по исполнительным листам |

| Бюджетное учреждение | |

| Дт 0 40120 211 Кт 0 302 11 730 | Начисление заработной платы |

| Дт 0 30211 830 Кт 0 30301 730 | Начислен НДФЛ |

| Дт 0 40120 213 Кт 0 303 10 730 | Страховые взносы на обязательное пенсионное страхование |

| Дт 0 40120 213 Кт 0 303 07 730 | Страховые взносы на ФФОМС |

| Дт 0 40120 213 Кт 0 303 02 730 | Взносы на ФСС |

| Дт 0 40120 213 Кт 0 303 06 730 | НС и ПЗ |

| Дт 4 40120 213 Кт 4 302 13 730 | Отражение больничного листа |

| Дт 4 40120 212 Кт 4 30212 730 | Прочие выплаты |

| Дт 0 30211 830 Кт 0 20134 610 | Проводка выдача зарплаты из кассы |

| Дт 0 30211 830 Кт 0 20111 610 | Перечисление вознаграждения на расчетные счета сотрудников |

| Дт 0 30211 830 Кт 0 304 03 730 | Начисление по исполнительному листу |

gosuchetnik.ru

Учет заработной платы в бухгалтерском учете в 2019 году

Зачем вести бухгалтерский учет расчетов по оплате труда

Оплата труда — это периодическое вознаграждение за выполняемую сотрудником работу в зависимости от его нагрузки, стажа, уровня квалификации, сложности и обширности трудового функционала, компенсационных и стимулирующих выплат и иных доплат.

Бухучет расчетов с персоналом по зарплате направлен на решение следующих задач:

- своевременная выплата вознаграждения;

- корректное исчисление необходимых удержаний и величины среднего заработка;

- начисление отпускных, больничных, командировочных;

- осуществление выплат социального характера;

- обеспечение соблюдения норм действующих трудового и налогового законодательств.

Нормативно-правовое регулирование бухучета расчетов с персоналом обеспечивают 402-ФЗ «О бухгалтерском учете» от 06.12.2011, Трудовой кодекс РФ, Налоговый кодекс РФ, «Положение по ведению бухгалтерского учета и бухгалтерской отчетности в РФ». На уровне каждого отдельного экономического субъекта порядок вознаграждения работников регламентирует учетная политика. Учетной политикой и распоряжением (приказом) руководителя также закрепляется используемая форма первичной документации. Первичка может вестись как в бумажном, так и в электронном виде по унифицированным формам, утвержденным постановлением Госкомстата № 1 от 05.01.2004.

Просмотреть и скачать основные первичные документы, применяемые в бухучете расчетов по зарплате, можно далее.

Как учитывать выплаты работникам

Учет заработной платы в бухгалтерском учете в организации ведется на счете 70 плана счетов (приказ Минсельхоза № 654 от 13.06.2001). Аналитический учет ведется по каждому работнику. По Дт счета 70 «Расчеты с персоналом по оплате труда» указываются перечисленные служащим суммы по оплате трудовой деятельности, премии, пособия, пенсии, начисленные налоги, платежи по исполнительным документам и иные удержания.

Если сумма ежемесячного вознаграждения была начислена, но не выплачена по причине неявки сотрудника, то она отражается по Дт 70 Кт 76.

В бюджетном учреждении для расчетов по заработной плате используются следующие статьи:

- 211 — «Заработная плата»;

- 212 — «Прочие выплаты»;

- 213 — «Начисления на оплату труда».

Сам бухучет (заработная плата) ведется на счете 302.10, согласно плану счетов бюджетного учета (инструкция № 157н). Если зарплата выплачивается за счет бюджетной деятельности учреждения, то действия отражаются на сч. 1.302.10, например, в казенном учреждении. Если в рамках предпринимательской и иной приносящей доход деятельности, то на 2.302.10, например, в БУ или АУ. Если же заработную плату рассчитывают из средств субсидии на выполнение государственного задания, то отражение производится по 4.302.10, по целевым субсидиям 5.302.10. Для отображения взаиморасчетов по заработной плате и денежному довольствию в бюджетном учреждении используется Журнал операций № 6.

Какие проводки использовать

Рассмотрим, как производится бухгалтерский учет расчетов с персоналом по заработной плате, на примере НКО — некоммерческое партнерство «Марафон».

- начисление зарплаты: Дт 26 Кт 70; выплата з/п Дт 70 Кт 51 — если вознаграждение переводится на банковский счет сотрудников. Если выплата производится через кассу, то Дт 70 Кт 50;

- Дт 26 Кт 70 — начислены отпускные, приходящиеся на отчетный период. Дт 97 Кт 70 — отпускные, приходящиеся на последующий период;

- Дт 70 Кт 68 — удержание НДФЛ;

- Дт 69.1.1 Кт 70 — начислен больничный лист (обычная нетрудоспособность). Дт 69.1.2 Кт 70 — больничный лист по травме, полученной на производстве;

- Дт 26 Кт 69 (субсчета меняются в зависимости от вида СВ и фонда) — начисление страховых взносов;

- Дт 91.2 Кт 73 — начисление материальной помощи. Дт 73 Кт 51 (50) — выплата материальной помощи;

- Дт 70 Кт 76.41 — удержание из з/п по исполнительному листу;

- Дт 86 Кт 26 — отнесение в конце расчетного периода расходов на заработную плату за счет средств целевого финансирования.

gosuchetnik.ru

Проводки по начислению ЗП в 2019 году

Задать вопрос эксперту ClubTK

ClubTK - Актуально

- Анонсы

- Архивное хранение

- Больничные

- Бухгалтерия в кадрах

- Военнослужащие

- Воинский учет

- Госслужба

- Делопроизводство

- Договоры

- Документооборот

- Должностные инструкции

- Законодательство

- Инвалиды

- Иностранные работники

- Инструкции по охране труда

- Интервью

- Кадровики советуют

- Командировки

- Конфиденциальность

- Материальная ответственность

- Медосмотры

- Обучение и переподготовка

- Оплата труда

- Отпуска

- Отчетность

- Охрана труда

- Оценка персонала

- Персональные данные

clubtk.ru

План счетов бюджетного учета казенных учреждения 2019: с пояснениями и проводками

В 2019 году Инструкции 157н и 162н применяются в новых редакциях. Мы рассказываем, какие поправки внесены в соответствующие приказы Минфина, изменилась ли структура плана счетов и где можно посмотреть корректные бухгалтерские проводки.

Скачайте образец рабочего плана счетов в нашей статье, составленного с учетом последних изменений в законодательстве.

Содержание статьи

Последние изменения в Плане счетов бюджетного учета в 2019 году

Внесли изменения в Инструкцию 157н с Единым планом счетов, смотрите подробный обзор Далее Минфин приказом от 28.12.2018 года 297н внес поправки в Инструкцию 162н для казенных учреждений.

В плане счетов бюджетного учета для казенных учреждений добавлены новые счета по расчетам:

- 205 12 – с плательщиками государственных пошлин, сборов;

- 205 13 – с плательщиками таможенных платежей;

- 205 14 – с плательщиками по обязательным страховым взносам;

- 205 2к – по доходам от концессионной платы;

- 206 80 – по безвозмездным авансовым перечислениям организациям капитального характера;

- 208 33 – с подотчетными лицами по приобретению непроизведенных активов.

Введен счет расчета по доходам бюджета от возврата выделенных на выполнение госзаданий субсидий: 205 36. Увеличение и уменьшение дебиторской задолженности по этому счету отражается по КОСГУ 562 и 662, потому что возврат возможен только от бюджетных и автономных учреждений.

В связи с детализацией КОСГУ изменены все счета расчетов с подотчетными лицами. Увеличение задолженности отражается по статье 567, уменьшение – по статье 667, потому что расчеты производятся с физлицами.

В новой редакции 162н добавлены три счета для учета прочих несоциальных выплат персоналу в натуральной форме:

- 206 14 – расчеты по авансам;

- 208 14 – расчеты с подотчетными лицами;

- 302 14 – расчеты по выплатам.

Аналогично в план включены счета для учета социальных компенсаций в натуральном виде:

Новые коды КОСГУ для расчетов с персоналом с 2019 году и как с ними работать смотрите в статье журнала Зарплата в учреждении

В названиях счетов 206 12, 208 12, 302 12 и 206 66, 302 66 в обновленной Инструкции указано, что они применяются только для расчетов в денежной форме. В названиях счетов 206 24 и 302 24 отмечено, что они не используются при расчетах за аренду земельных участков и других природных объектов. Это связано с тем, что для указанных расчетов ранее введены счета 206 29 и 302 29.

В новой редакции указаны счета:

- 401 10 100 – доходы экономического субъекта;

- 401 20 200 – расходы экономического субъекта.

Исключены ранее действующие 401 10 120, 401 10 130 и так далее, а также 401 20 211, 401 20 212, 401 20 213 и прочие. В рабочих планах детализацию учреждениям следует выполнить самостоятельно в соответствии с 209н. В 162н счета, являющиеся групповыми, для которых возможно добавление статьи и подстатьи КОСГУ, помечены сноской <1>.

Скачайте шпаргалку с последними изменениями в КОСГУ:

Скачать шпаргалку

Обратите внимание! Важно использовать правильные коды КОСГУ во избежание ошибок в учете и отчетности.

Образец плана счетов бюджетного учета казенного учреждения 2019

Рабочий план счетов бюджетного учета обязательно включают в состав учетной политики учреждения. В нем указывают счета, которые применяет в учете учреждения, в том числе которые ввели самостоятельно.

Рабочий план счетов составляйте на основе Плана счетов и Инструкции по его применению, утвержденных Минфином России для конкретного типа учреждения. Одновременно рабочий план должен учитывать специфику деятельности учреждения.

Структура Плана счетов бюджетного учета

План счетов бюджетного учета на 2019 год с пояснениями состоит из шести разделов. Первые пять содержат счета учета:

- Нефинансовых активов – ОС, МЗ, НМА, НПА, вложений в НФА, амортизации, затрат на изготовление, обесценения и прав пользования.

- Финансовых активов – денежных средств в кассе и в банках, финансовых вложений, всех видов ценных бумаг, доходов от различных источников, авансов выданных, расчетов с подотчетными лицами, по ущербу и недостачам, с прочими дебиторами.

- Обязательств – расчетов по выплатам персоналу, начислениям на оплату труда, пособиям ФСС, налогам, взносам, долгам, кредитам, с контрагентами за товары, работы и услуги, внутриведомственным передачам, по выплатам из бюджета.

- Финансового результата – доходов и расходов текущего, прошлых и будущих периодов.

- Санкционирования расходов – сметных назначений, принятых бюджетных обязательств и денежных обязательств, полученных ЛБО и бюджетных ассигнований.

Шестой раздел посвящен порядку учета операций по централизованному снабжению.

Проводки бюджетного учета

До мая 2018 года план счетов бюджетного учета публиковался с пояснениями и проводками. В Инструкцию 162н было включено приложение «Корреспонденция счетов бюджетного учета», содержащее корректные бухгалтерские записи по операциям с бюджетными средствами. В редакции от 08.05.2018 года приложение было упразднено.

В настоящее время для формирования и проверки проводок следует руководствоваться инструкцией по применению плана счетов. В ней указано, какие счета используются в дебете и в кредите при отражении в учете фактов хозяйственной жизни.

Также вы можете использовать примеры проводок в Системе Госфинансы. Они актуализируются под изменения в законах и инструкциях по учету.

www.budgetnik.ru

Начислена заработная плата: проводки 2019

Проводки по зарплате — это операции, связанные с расчетом заработной платы: бухгалтеры считают их довольно сложной бухгалтерской процедурой, требующей умения правильно классифицировать доходы работников, определять налогооблагаемые базы по налогу на доходы физических лиц и по страховым взносам.

В статье рассматриваются правила бухгалтерского учета основных этапов расчета зарплаты: начисление, удержание, выплата. Также определим порядок начисления страховых взносов.

Основные положения

Бухпроводки по зарплате формируются в соответствии с планом счетов и приказом по учетной политике. Планом счетов для учета операций по зарплате предусмотрен счет 70, а вот корреспондирующие счета могут быть разными, в зависимости от вида деятельности:

- Дт 20 Кт 70 — зарплата производственных рабочих;

- Дт 25 Кт 70 — зарплата общепроизводственного персонала;

- Дт 26 Кт 70 — зарплата управленческого персонала;

- Дт 44 Кт 70 — зарплата коммерческого отдела, отдела продаж.

Необходимо помнить, что проводки по ЗП всегда связаны с расчетом налога на доходы физических лиц — НДФЛ, поскольку организации являются налоговыми агентами и обязаны удерживать НДФЛ со всех выплат работникам. Суммы, начисленные по кредиту счета 70, должны быть сопоставимы с начисленным за тот же период НДФЛ (Дт 70 Кт 68.01).

Выплата доходов сотрудникам производится за вычетом НДФЛ и других удержаний, если они были, и всегда отражается по дебету счета 70.

Когда выдача заработной платы из кассы, проводка будет Дт 70 Кт 50. А при перечислении зарплаты на банковскую карту работников формируется следующая корреспонденция счетов: Дт 70 Кт 51.

Проводки по начислению заработной платы

Общие правила формирования проводок по начислению зарплаты:

- заработная плата работникам, проводка всегда будет в корреспонденции с кредитом сч. 70;

- ЗП работникам основного производства, проводка должна быть по дебету счета, на котором учитываются расходы по основной деятельности;

- ЗП, проводка по кредиту 70 показывает общую сумму начисления, включая НДФЛ;

- заработная плата, проводка всегда имеет дату последнего дня месяца.

Существует множество нюансов, дополняющих основные правила.

Например, бухгалтерия может учитывать на счете 70 не только ЗП, но и все налогооблагаемые доходы сотрудников. В этом случае, когда начислена ЗП, проводка включает в себя не только заработную плату, но и иные доходы работника за расчетный месяц, такие как больничный лист, отпускные, премия, материальная помощь, подарки и др.

Удержание из заработной платы: проводки

Общее правило при формировании проводок по удержанию из зарплаты заключается в том, что сумма удержания всегда отражается по дебету сч. 70 вне зависимости от его вида:

- Дт 70 Кт 68.01 — удержан НДФЛ;

- Дт 70 Кт 76 — удержано по исполнительному листку;

- Дт 70 Кт 73.01 — удержана задолженность работника по выданному займу;

- Дт 70 Кт 73.02 — удержано в возмещение материального ущерба, причиненного сотрудником.

Видов удержаний может быть много и для каждого необходимо наличие документа, дающего бухгалтеру основание для удержания.

К таким документам относятся исполнительные листки, заявления сотрудников или бухгалтерский расчет, применяемый в случаях, установленных законодательством. Бухгалтерская справка понадобится при исчислении НДФЛ с материальной выгоды и с доходов, выплаченных в натуральной форме.

Выплачена заработная плата: проводка

Перечислим общие правила формирования проводок по выплате зарплаты:

- выдана заработная плата: всегда по дебету сч. 70;

- выдана из кассы заработная плата: всегда по кредиту сч. 50.

Типовые корреспонденции счетов по выплате зарплаты:

- перечислена зарплата на банковскую карту работника: Дт 70 Кт 51;

- выдана ЗП из кассы: Дт 70 Кт 50.

Начисляем страховые взносы

Подоходный налог — не единственный фискальный платеж, который применим к доходам персонала. На большую часть выплат в пользу сотрудников работодатель обязан начислить и уплатить страховое обеспечение.

Напомним, что с 2017 г. порядок исчисления и уплаты страхового обеспечения регламентирован главой 34 НК РФ. Теперь перечислять данные бюджетные платежи следует в Федеральную налоговую службу. Изменились и правила перечисления. Так, в платежном поручении следует указывать новые КБК, сменился получатель (ранее внебюджетные фонды, теперь ФНС), заполнение статуса плательщика (поле 101) тоже скорректировано. Подробнее в статье «Порядок заполнения платежных поручений на уплату страховых взносов в 2019 году».

Так, на заработную плату должны быть начислены страховые взносы на:

- обязательное пенсионное страхование;

- обязательное медицинское страхование;

- взносы по временной нетрудоспособности и по материнству.

А вот порядок расчетов по страховым взносам от несчастных случаев и профессиональных заболеваний не изменился. Уплачивайте данные платежи в Фонд социального страхования. Платежные поручения заполняйте по старым правилам.

Все начисленные взносы аккумулируйте на бухсчете 69 «Расчеты по социальному страхований и обеспечению». Причем расчеты распределяйте по видам страхового обеспечения. Предусмотрите отдельные субсчета по каждому виду:

- 69.1 — расчеты по социальному страхованию;

- 69.2 — расчеты на пенсионное обеспечение;

- 69.3 — суммы на ОМС;

- 69.11 или 69.1/1 — платежи по НС и ПЗ.

Проводка по начислению страховых взносов: Дт 70 Кт 69 (оборот по соответствующему субсчету).

Взносы уплачены в соответствующий бюджет: Дт 69 Кт 51.

Сроки выплаты заработка

Работодатели обязаны своевременно перечислять заработок в пользу своих сотрудников. Так, чиновники определили, что в рамках трудовых отношений наниматель обязан совершать выплаты не реже двух раз в отчетном периоде. То есть весь причитающийся заработок нужно разбить на две части: зарплату за первую половину месяца и окончательный расчет.

Причем для каждой категории выплат утверждены индивидуальные сроки. Нормативы закреплены в ч. 6 ст. 136 ТК РФ:

- Аванс или заработок за первую половину месяца выплатите не позднее 30 числа или же 31 числа месяца, за который производится расчет.

- Окончательный расчет выплатите работникам не позднее 15 числа месяца, следующего за расчетным.

Например, аванс за ноябрь нужно выплатить не позднее 30.11.2018. А остаток заработка перечислите не позднее 15 декабря. Однако 15.12.2018 — суббота. Если день выплат выпадает на нерабочий или праздничный день, то рассчитайте сотрудников заранее. Например, остаток за ноябрь придется перечислить до 14.12.2018.

Отметим, что на предприятии могут быть установлены и другие сроки расчетов с персоналом по оплате труда. Однако в таком случае предусмотрите, что в положении об оплате труда и коллективном договоре не должно быть размытых формулировок. Указывайте только конкретные числа. Например, 10 числа месяца. А вот указать в положении или коллективном договоре, что зарплата выплачивается с 5 по 10 число, нельзя.

Бухгалтерские проводки по заработной плате: примеры:

|

Операция |

Корреспонденция счетов |

Первичный документ |

|

Начислена заработная плата работникам основного производства, проводка |

Дт 20 Кт 70 |

Расчетная ведомость (Т-51), кадровые приказы, табель учета рабочего времени |

|

Начислена премия за месяц работникам управленческого аппарата |

Дт 26 Кт 70 |

Приказ о премировании, расчетная ведомость (Т-51) |

|

Начислена доплата за работу в выходной день сотруднику бухгалтерии |

Дт 26 Кт 70 |

Табель учета рабочего времени, справка-расчет, Т-51 |

|

Начислено пособие по больничному листку работнику общепроизводственного отдела |

Дт 25 Кт 70 |

Больничный лист, расчет среднего заработка, расчет пособия, Т-51 |

|

Начислен НДФЛ с доходов сотрудников за расчетный месяц |

Дт 70 Кт 68.01 |

Регистр учета НДФЛ, Т-51 |

|

Удержана из заработной платы задолженность работника по выданному займу |

Дт 70 Кт 73 |

Заявление сотрудника, Т-51 |

|

Выплачена из кассы заработная плата, проводки |

Дт 70 Кт 50 |

Платежная ведомость, расходный кассовый ордер |

|

Удержание из заработной платы по исполнительному листку |

Дт 70 Кт 76 |

Исполнительный лист, справка-расчет, Т-51 |

|

Начислены страховые взносы |

Дт 70 Кт 69 |

Карточка учета страхового обеспечения, бухгалтерские справки по начислению СВ |

|

К том числе на ОПС |

Дт 70 Кт 69.2 |

|

|

ОМС |

Дт 70 Кт 69.3 |

|

|

ВНиМ |

Дт 70 Кт 69.1 |

|

|

НС и ПЗ |

Дт 70 Кт 69.11 |

|

|

Страховые взносы перечислены в ФНС и ФСС |

Дт 69 Кт 51 |

Платежные поручения, заявки на кассовый расход, выписка о состоянии лицевого счета из банковской организации |

ppt.ru

Актуальные таблицы бухгалтерских проводок в 2019 году

Все хозяйственные операции в бухгалтерском учете отражаются с помощью проводок. Начинающему бухгалтеру бывает трудно разобраться в них. Мы подготовили таблицы проводок с пояснениями на разные случаи.

В бухгалтерском учете все события проводят с помощью двойных записей. Одна и та же операция отражается по дебету одного бухгалтерского счета и по кредиту другого. По одному счету отражается приход, а по другому счету та же сумма проводится как расход. В результате возникает экономическая связь, которая называется корреспонденцией. Важно правильно выбирать счета для отражения операций, чтобы не нарушить методологию учета и не исказить статьи бухгалтерской отчетности. За крупные ошибки в учете бухгалтеру придется платить административный штраф.

Проводки в бухгалтерском учете с учетом изменений 2019 года

Приказом Минфина от 31.10.2000г. № 94н утвержден План счетов бухгалтерского учета и Инструкция по его применению. Для отражения разных операций требуется разное количество проводок. Для некоторых событий может понадобиться более двух счетов.

Например, поступление оплаты от покупателя на расчетный счет компании отражается по дебету счета 51 и кредиту счета 62. Бухгалтер делает такую запись: «Дебет 51 – Кредит 62» или проще: «Д51 – К62», кому как удобнее. Счета делятся на три группы:

- Активные, у которых может быть только дебетовый остаток,

- Пассивные, у них может быть только кредитовый остаток,

- Активно-пассивные, у которых остаток может быть как активным, так и пассивным.

Назовем основные правила составления проводок:

- Способы отражения операций в бухгалтерском учете должны быть закреплены в учетной политике,

- Основанием для проводки является первичный учетный документ,

- Записи на счетах производятся в хронологическом порядке,

- Записи на бухгалтерских счетах делаются только в валюте РФ, то есть российских рублях,

- Проводки накапливаются в специальных регистрах: журналах и ордерах.

Приведем примеры наиболее востребованных проводок. Самая первая проводка, которую делает бухгалтер новой компании – проводки по формированию и оплате уставного капитала. У молодого предприятия еще нет никакого имущества или денежных средств. Чтобы компания могла начать работу, учредители вносят деньги или материальные ценности, например, материалы, товары, орг.технику, мебель и т.д. Учредитель получает долю в уставном капитале, а компания получает стартовый капитал и имущество для ведения деятельности.

Бухгалтерские проводки для уставного капитала

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Формирование уставного капитала |

||

|

75 |

80 |

Отражена задолженность учредителя по вкладу в уставный капитал |

|

Оплата долей учредителями |

||

|

50 |

75 |

Наличными деньгами в кассу компании |

|

51 (52) |

75 |

Денежными средствами на расчетный (валютный) счет |

|

08 |

75 |

Основным средством или нематериальным активом |

|

10 |

75 |

Материалами |

|

97 |

75 |

Неисключительными правами |

|

Изменение уставного капитала |

||

|

75 |

80 |

УК увеличен за счет дополнительных вкладов или ввода новых участников |

|

84 |

80 |

УК увеличен за счет нераспределенной прибыли |

|

81 |

75 |

Организация выкупила долю в УК у бывшего участника |

|

75 |

81 |

Доля в УК, выкупленная у бывшего участника, продана одному из участников |

Бухгалтерские проводки по учету денежных средств

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

51 (50) |

62 |

Поступила оплата от покупателя на расчетный счет (в кассу организации) |

|

60 |

51 (50) |

Перечислена оплата поставщику |

|

68 |

51 |

Перечислен налог |

|

69 |

51 |

Перечислен взнос на обязательное социальное страхование |

|

51 (57) |

50 |

Деньги из кассы сданы инкассатору для зачисления на расчетный счет |

|

71 |

50 (51) |

Выданы денежные средства подотчетнику |

|

50 |

71 |

Возвращены неизрасходованные подотчетные средства |

|

70 |

50 (51) |

Выдана зарплата работникам |

Бухгалтерские проводки по расчетам с поставщиками и подрядчиками

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

08 (10, 41) |

60 |

Получены от поставщика и приняты к учету основные средства (материалы, товары) |

|

20 (26, 44, 91) |

60 |

Прияты работы и услуги поставщика |

|

19 |

60 |

Отражен «входной» НДС по счет-фактуре поставщика |

|

60 |

51 |

Перечислена оплата поставщику |

Проводки по расчетам с покупателями и заказчиками

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

62 |

90 |

Отражена выручка от продажи товаров, работ или услуг |

|

51 |

62 |

Поступление оплаты от покупателя |

Проводки по учету материалов

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

10 |

15 |

Приняты материалы по учетным ценам |

|

10 |

60 |

Приняты к учету материалы от поставщика |

|

10 |

71 |

Материалы приобретены подотчетником |

|

08 |

10 |

Отпущены материалы на строительство (изготовление, монтаж) основного средства |

|

20 |

10 |

Материалы переданы в производство |

|

10 |

20 |

Неиспользованные материалы возвращены с производства |

|

44 |

10 |

Списание материалов в торговых компаниях |

|

91 |

10 |

Списание стоимости проданных материалов |

|

94 |

10 |

Списание недостачи материалов, выявленной при инвентаризации |

Основные бухгалтерские проводки на 2019 год

Компания не обязательно должна использовать весь план счетов, утвержденный приказом Минфина от 31.10.2000г. № 94н. Можно разработать свой сокращенный или наоборот, более детализированный список бухгалтерских счетов. Рабочий план счетов нужно утвердить в учетной политике. Если в процессе работы обнаружились недостатки разработанного плана, его можно изменить. Но сделать это можно только с начала нового календарного года. Именно с нового года законодательство разрешает вносить изменения в учетную политику.

Проводки по страховым взносам

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

69, субсчет «Взносы на обязательное пенсионное страхование» |

20 (08, 23, 25, 26, 44) |

Начислены страховые взносы в ПФР |

|

69, субсчет «Взносы на обязательное медицинское страхование» |

20 (08, 23, 25, 26, 44) |

Начислены страховые взносы в ФОМС |

|

69, субсчет «Взносы на обязательное социальное страхование» |

20 (08, 23, 25, 26, 44) |

Начислены страховые взносы в ФСС |

|

69, субсчет «Взносы на страхование от несчастных случаев на производстве» |

20 (08, 23, 25, 26, 44) |

Начислены страховые взносы на травматизм |

|

69 |

99 |

Начислены пени и штрафы по страховым взносам |

|

51 |

69 |

Перечислены страховые взносы, пени или штрафы |

При переходе на онлайн-кассы у компаний возникли новые расходы. Это приобретение и подключение ККТ, оплата услуг оператора фискальных данных, ремонт и обслуживание кассы. Покажем, как эти операции отражаются в бухгалтерском учете.

Проводки по онлайн-кассе

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Приобретение |

||

|

08 |

60 |

Приобретена ККМ |

|

60 |

51 |

Поставщику перечислена оплата за ККМ |

|

01 |

08 |

ККМ принята к учету в составе основных средств |

|

26 (44) |

02 |

Начислена амортизация ККМ |

|

19 |

60 |

Учтен «входной» НДС по счет-фактуре поставщика |

|

68 |

19 |

Входной НДС принят к вычету |

|

Замена фискального накопителя |

||

|

10 |

60 |

Приобретен фискальный накопитель |

|

08 |

10 |

Накопитель передан для установки в ККМ |

|

08 |

60 |

Отражены расходы за установку фискального накопителя |

|

60 |

51 |

Перечислена оплата за установку фискального накопителя |

|

19 |

60 |

Отражен входной НДС по счет-фактуре поставщика |

|

19 |

68 |

Входной НДС принят к вычету |

|

01 |

08 |

Увеличена первоначальная стоимость кассы |

|

Услуги оператора фискальных данных (ОФД) |

||

|

60 |

51 |

Оплачены услуги ОФД |

|

26 (44) |

60 |

Принят акт об оказанных услугах ОФД |

|

19 |

60 |

Отражен входной НДС по услугам ОФД |

|

68 |

19 |

Входной НДС принят к вычету |

Если стоимость кассы позволяет, то ККМ можно не учитывать в составе основных средств, а сразу списывать в текущие расходы.

Проводки для начисления зарплаты

Операции по заработной плате проводите с использованием счета 70 «Расчеты с персоналом по оплате труда». В таблице мы привели типовые проводки по начислению и выплате зарплаты.

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Начисление зарплаты |

||

|

20 |

70 |

Основным производственным рабочим |

|

23 |

70 |

Сотрудникам вспомогательного подразделения |

|

29 |

70 |

Работникам обслуживающего хозяйства |

|

25 |

70 |

Общепроизводственному персоналу |

|

26 |

70 |

Управленческому персоналу |

|

28 |

70 |

Работникам, занятым исправлением брака |

|

44 |

70 |

Работникам торгового предприятия |

|

08 |

70 |

Занятым в строительстве или сборке основных средств |

|

91 |

70 |

Работникам непроизводственных подразделений |

|

96 |

70 |

За счет накопленного резерва |

|

Налоги и взносы с зарплаты |

||

|

70 |

68 |

Удержан НДФЛ |

|

20 (08, 23, 25, 26, 28, 29, 44) |

69 |

Начислены страховые взносы |

|

68 |

51 |

Перечислен НДФЛ |

|

69 |

51 |

Перечислены страховые взносы |

|

Выплата зарплаты |

||

|

70 |

50 (51) |

Зарплата выплачена из кассы предприятия (перечислена на банковские счета работникам) |

|

Удержания из зарплаты |

||

|

70 |

76 |

Алименты и прочие удержания по постановлению судебных приставов |

|

70 |

71 |

Долг по подотчетным суммам |

|

70 |

73 (94) |

Возмещение материального ущерба |

Обеспечительный платеж

Иногда договоры с поставщиками содержат условие об обеспечительном платеже. Часто такой пункт есть в договорах аренды. Чтобы отразить такой платеж, придется задействовать забалансовый счет 009. На забалансовых счетах двойная запись не применяется, такой способ учета называется простым.

Обеспечение контракта

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Проводки у арендатора |

||

|

76 |

51 |

Перечислен поставщику обеспечительный платеж |

|

009 |

Обеспечительный платеж отражен на забалансовом счете |

|

|

51 |

76 |

Поставщик вернул обеспечительный платеж в связи с расторжением договора |

|

009 |

Списан обеспечительный платеж |

|

|

Проводки у арендодателя |

||

|

51 |

76 |

Получен обеспечительный платеж |

|

008 |

Обеспечительный платеж отражен на забалансовом счете |

|

|

76 |

51 |

Обеспечительный платеж возвращен в связи с расторжением договора |

|

008 |

Списан обеспечительный платеж |

|

Переуступка долга

Кредитор может передать право требования другому лицу по договору цессии. Покажем, какие проводки возникают у цедента (лица, передающего долг) и цессионария (лица, получающего право требования долга):

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Проводки у цессионария |

||

|

58 |

76 |

Приобретено требование по договору цессии |

|

19 |

76 |

Учтен НДС, предъявленный цедентом |

|

68 |

19 |

Принят к вычету НДС, предъявленный цедентом |

|

76 |

51 |

Перечислена оплата цеденту |

|

76 |

91 |

Отражена уступка требования, сумма с НДС |

|

91 |

68 |

Начислен НДС при уступке требования |

|

91 |

58 |

Отражены расходы на приобретение требования |

|

51 |

76 |

Получена оплата по приобретенному требованию |

|

Проводки у цедента |

||

|

62 |

90 |

Отражена выручка от реализации товаров, работ, услуг |

|

90 |

68 |

Начислен НДС при реализации товаров, работ, услуг |

|

76 |

91 |

Отражен доход от уступки требования |

|

91 |

68 |

Начислен НДС (если цена договора цессии превышает сумму долга) |

|

91 |

62 |

Списан долг покупателя |

|

51 |

76 |

Получена оплата от цессионария |

Учет госпошлины

Государственная пошлина – это налоговый платеж. В бухгалтерском учете пошлина проводится так же, как другие налоги. Только к счету 68 «Расчеты по налогам и сборам» открывается специальный субсчет «Государственная пошлина»:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

08 (10,41) |

68 |

Начислена пошлина, связанная с приобретением или созданием имущества |

|

20 (26, 25, 44) |

68 |

Начислена гос.пошлина, связанная с основной деятельностью компании |

|

91 |

68 |

Начислена пошлина по неосновной деятельности компании |

|

68 |

51 |

Перечислена гос.пошлина |

|

68 |

91 |

Отражена переплата пошлины |

|

51 |

68 |

Переплата гос.пошлины возвращена на расчетный счет |

Бухгалтерские проводки по лизингу автомобиля у лизингополучателя

Бухгалтерские проводки по лизингу зависят от того, у кого на балансе числится автомобиль. Возможен один из вариантов:

- Автомобиль числится на балансе лизингодателя,

- Авто числится на балансе лизингополучателя.

Бухгалтер должен учет три вида платежей:

- Авансовый платеж,

- Текущие платежи,

- Выкупной платеж.

Проводки по лизингу отражаются с использованием счета 76:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Автомобиль числится на балансе лизингодателя |

||

|

001 |

Поступил автомобиль |

|

|

20 (26, 44) |

76 |

Начислен текущий ежемесячный платеж |

|

19 |

76 |

Отражен НДС по текущему платежу |

|

76 |

51 |

Перечисление авансового платежа |

|

68 |

19 |

НДС принят к вычету |

|

76 |

51 |

Перечислен лизинговый платеж |

|

001 |

Автомобиль возвращен лизингодателю |

|

|

Автомобиль числится на балансе лизингополучателя |

||

|

08 |

76 |

Отражена общая сумма лизинговых платежей по договору |

|

19 |

76 |

Отражен НДС, предъявленный лизингодателем |

|

01 |

08 |

Автомобиль принят на баланс лизингополучателя |

|

20 |

02 |

Начислена амортизация |

|

76 |

51 |

Перечислен текущий ежемесячный платеж |

|

68 |

19 |

НДС принят к вычету |

Благотворительная помощь в бухгалтерском учете

Согласно письму Минфина России от 20.10.2011г. № 07-02-06/204 благотворительную помощь организации отражают в составе прочих расходов:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

91 |

60 |

Оплачен счет поставщика в благотворительных целях |

|

91 |

01 (10, 41, 43) |

Основные средства (материалы, товары, продукция) переданы на благотворительные цели |

|

91 |

51 (50) |

Денежные средства переданы на благотворительные цели |

Реализация

Операции по реализации товаров отражаются с использованием счета 90 «Продажи». К нему открываются следующие субсчета:

- 90-1 – выручка,

- 90-2 – себестоимость продаж,

- 90-3 – НДС,

- 90-4 – акцизы,

- 90-9 – прибыль (убыток) от продаж.

Проводки будут такими:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

62 |

90-1 |

Отражена выручка |

|

90-2 |

43 |

Списана себестоимость готовой продукции |

|

90-2 |

44 |

Отражены расходы на продажу |

|

90-3 |

68 |

Начислен НДС |

|

90-4 |

68 |

Начислен акциз |

|

51 |

62 |

Получена оплата от покупателя |

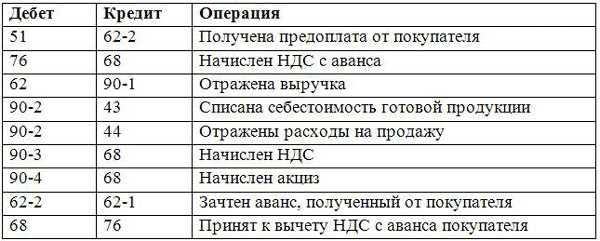

Если договор реализации предусматривает получение аванса от покупателя, проводки немного изменятся:

Учет услуг

Проводки по реализации услуг такие же, как при реализации товаров. За одним исключением: в момент реализации себестоимость услуги неизвестна. Поэтому в отличие от товаров, себестоимость услуги в дебет счета 90-2 в момент реализации не списывается:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

62 |

90-1 |

Отражена выручка |

|

90-3 |

68 |

Начислен НДС |

|

90-4 |

68 |

Начислен акциз |

|

51 |

62 |

Получена оплата от покупателя |

Расходы организации, связанные с оказанием услуг будут списываться в конце месяца в зависимости от выбранного способа.

Учет векселей

Компания может выпускать векселя для привлечения заемных средств. Поэтому их выпуск отражается на счете 67 «Долгосрочные кредиты и займы» или счете 66 «Краткосрочные кредиты и займы» в зависимости от срока обращения. Вексель может использоваться и в качестве средства платежа при приобретении товаров, работ или услуг. Тогда формируются проводки с участием счетов 60 «Расчеты с поставщиками и подрядчиками» и 62 «Расчеты с покупателями и заказчиками»:

|

Дебет |

Кредит |

Операция |

|---|---|---|

|

Выпуск векселя |

||

|

51 |

66 |

Получен заем по векселю |

|

91-2 |

66 |

Начислены проценты по выданному векселю |

|

66 |

51 |

Оплачена задолженность по векселю |

|

Расчет векселем |

||

|

41 |

60-1 |

Получены товары от поставщика |

|

19 |

60-1 |

Отражен входной НДС |

|

60-1 |

60-3 |

Поставщику выдан вексель |

|

009 |

Вексель учтен за балансом |

|

|

60-3 |

51 |

Погашен долг перед поставщиком |

|

009 |

Вексель списан с забалансового счета |

|

|

Прием оплаты векселем |

||

|

62-1 |

90-1 |

Отражены выручка с продаж |

|

90-3 |

68 |

Начислен НДС |

|

90-2 |

43 |

Списана себестоимость продукции |

|

62-3 |

62-1 |

От покупателя получен вексель |

|

008 |

Вексель учтен за балансом |

|

|

51 |

60-3 |

Поступила оплата от поставщика |

|

008 |

Вексель списан |

|

www.rnk.ru

Дебет | Кредит | |||

70 | 51 | Перечислен сотруднику на расчетный счет аванс по зарплате за месяц | Платежное поручение, выписка банка | |

70 | 50 | Выплачен сотруднику из кассы аванс по зарплате за месяц | Платежная ведомость или расходный кассовый ордер | |

70 | 76 | Депонирован неполученный работником аванс (в случае выдачи зарплаты из кассы) | Платежная ведомость | На счете 76 операция отражается по субсчету «Расчеты по депонированным суммам» |

51 | 50 | Внесен на расчетный счет организации депонированный аванс по зарплате | Расходный кассовый ордер, выписка банка | |

50 | 51 | Получены в банке деньги на выплату депонированного аванса по зарплате | Приходный кассовый ордер, выписка банка | |

76 | 50 | Выплачен депонированный аванс по зарплате | Расходный кассовый ордер | На счете 76 операция отражается по субсчету «Расчеты по депонированным суммам» |

20 | 70 | Начислена зарплата работникам основного производства, в том числе премии, оплата за работу по трудовым договорам совместительства | Расчетная или расчетно-платежная ведомость | |

23 | 70 | Начислена зарплата работникам вспомогательного производства, в том числе премии, оплата за работу по трудовым договорам совместительства | Расчетная или расчетно-платежная ведомость | |

25 | 70 | Начислена зарплата общепроизводственному персоналу, в том числе премии, оплата за работу по трудовым договорам совместительства | Расчетная или расчетно-платежная ведомость | |

26 | 70 | Начислена зарплата административно-управленческому персоналу (руководитель, главный бухгалтер и т. п.), в том числе премии, оплата за работу по трудовым договорам совместительства | Расчетная или расчетно-платежная ведомость | |

29 | 70 | Начислена зарплата работникам обслуживающих производств и хозяйств, в том числе премии, оплата за работу по трудовым договорам совместительства | Расчетная или расчетно-платежная ведомость | |

44 | 70 | Начислена зарплата работникам торговли и общественного питания, в том числе премии, оплата за работу по трудовым договорам совместительства | Расчетная или расчетно-платежная ведомость | |

91 | 70 | Начислена зарплата прочим сотрудникам, в том числе занятым в непроизводственной деятельности компании, в том числе премии, оплата за работу по трудовым договорам совместительства | Расчетная или расчетно-платежная ведомость | На счете 91 операция отражается по субсчету «Прочие расходы» |

70 | 68 | Удержан НДФЛ с заработной платы | Регистр налогового учета | |

20 | 69 | Начислены страховые взносы с зарплаты работникам основного производства | Бухгалтерская справка | |

23 | 69 | Начислены страховые взносы с зарплаты работникам вспомогательного производства | Бухгалтерская справка | |

25 | 69 | Начислены страховые взносы с зарплаты общепроизводственному персоналу | Бухгалтерская справка | |

26 | 69 | Начислены страховые взносы с зарплаты административно-управленческому персоналу | Бухгалтерская справка | |

29 | 69 | Начислены страховые взносы с зарплаты работникам обслуживающих производств и хозяйств | Бухгалтерская справка | |

44 | 69 | Начислены страховые взносы с зарплаты работникам торговли и общественного питания | Бухгалтерская справка | |

91 | 69 | Начислены страховые взносы с зарплаты прочим сотрудникам, в том числе занятым в непроизводственной деятельности компании | Бухгалтерская справка | На счете 91 операция отражается по субсчету «Прочие расходы» |

70 | 51 | Перечислена зарплата на расчетный счет по итогам месяца (за минусом аванса и НДФЛ, прочих удержаний, если они имели место) | Реестр для перечисления денежных средств на счета сотрудников, платежное поручение | В наличии также должно быть заявление работника о перечислении ему зарплаты на расчетный счет |

70 | 50 | Выдана зарплата из кассы по итогам месяца (за минусом аванса и НДФЛ, прочих удержаний, если они имели место) | Платежная или расчетно-платежная ведомость или расходный кассовый ордер | |

70 | 76 | Депонирована неполученная зарплата (в случае ее выдачи из кассы) | Платежная или расчетно-платежная ведомость | На счете 76 операция отражается по субсчету «Расчеты по депонированным суммам» |

51 | 50 | Внесена на расчетный счет организации депонированная зарплата | Расходный кассовый ордер, выписка банка | |

50 | 51 | Получены в банке деньги на выплату депонированной зарплаты | Приходный кассовый ордер, выписка банка | |

76 | 50 | Выплачена депонированная зарплата | Расходный кассовый ордер | На счете 76 операция отражается по субсчету «Расчеты по депонированным суммам» |

76 | 91 | Списана по истечении срока исковой давности (в течение трех лет с момента ее депонирования) невостребованная депонированная зарплата | Приказ руководителя, бухгалтерская справка | На счете 76 операция отражается по субсчету «Расчеты по депонированным суммам», на счете 91 — по субсчету «Прочие доходы» |

91 | 73 | Начислены проценты за задержку выплаты заработной платы | Бухгалтерская справка, расчетная или расчетно-платежная ведомость | На счете 91 операция отражается по субсчету «Прочие расходы». На счете 73 подобные операции целесообразно отражать по отдельному субсчету, специально предусмотренному учетной политикой компании |

73 | 51 | Перечислена на расчетный счет работника сумма процентов, начисленная в связи с задержкой выплаты заработной платы | Выписка банка | На счете 73 подобные операции целесообразно отражать по отдельному субсчету, специально предусмотренному учетной политикой компании |

73 | 50 | Выдана работнику из кассы сумма процентов, начисленная в связи с задержкой выплаты заработной платы | Платежная или расчетно-платежная ведомость или расходный кассовый ордер | На счете 73 подобные операции целесообразно отражать по отдельному субсчету, специально предусмотренному учетной политикой компании |

www.26-2.ru