Формы, образцы и бланки декларации 3-НДФЛ и документов для налогового вычета на обучение

В данном разделе Вы можете бесплатно скачать формы и образцы заполнения документов для вычета на обучение.

Бланк декларации 3-НДФЛ за 2018 год

Форма налоговой декларации за 2018 год была принята Приказом ФНС России от 03.10.2018 № ММВ-7-11/569@. Новая форма значительно отличается от декларации за прошлый год.

Скачать в формате PDF

Бланк декларации 3-НДФЛ за 2017 год

Форма налоговой декларации за 2017 год была принята приказом ФНС России от 25 октября 2017 г. № ММВ-7-4/821@. Новая форма почти не отличается от декларации за прошлый год (были внесены несколько небольших изменений).

Скачать в формате PDF

Бланк декларации 3-НДФЛ за 2016 год

Форма декларации за 2016 год была принята приказом ФНС России от от 10.10.2016 г. №ММВ-7-11/552@. Новая форма практически не отличается от декларации за 2015 год (в нее были внесены лишь небольшие изменения).

Скачать в формате PDF

Бланк декларации 3-НДФЛ за 2015 год

Форма декларации за 2015 год была принята приказом ФНС России от 25.11.2015 N ММВ-7-11/544@. Новая форма практически не отличается от декларации за 2014 год (в нее были внесены лишь небольшие изменения).

Скачать в формате Microsoft Excel (.xls)

Скачать в формате PDF

Бланк декларации 3-НДФЛ за 2014 год

Форма декларации за 2014 год была принята ФНС России №ММВ-7-11/6712@ от 24.12.2014 года и начнет действовать с 14 февраля 2015 года. Декларация была серьезно переработана по сравнению с прошлой формой (поменялся порядок листов и разделов, их названия, а также внесены изменения в структуру ряда разделов).

Скачать в формате Microsoft Excel (.xls)

Скачать в формате PDF

Форма декларации 3-НДФЛ за 2013 год

Бланк декларации 3-НДФЛ за 2013 год в формате Microsoft Excel (.xls). Для открытия требуется Microsoft Excel версии 2003 или выше (или аналогичная программа).

Скачать

Образец заполнения декларации 3-НДФЛ на вычет за обучение за 2014 год (PDF)

Пример заполнения декларации 3-НДФЛ на вычет за собственное обучение. Данные взяты из Примера 1 расчета вычета. Для открытия требуется Acrobat Reader, Foxit Reader или любая другая программа для открытия PDF файлов.

Скачать

Образец заполнения декларации 3-НДФЛ на вычет за обучение за 2013 год (PDF)

Пример заполнения декларации 3-НДФЛ на вычет за собственное обучение. Для открытия требуется Acrobat Reader, Foxit Reader или любая другая программа для открытия PDF файлов.

Скачать

Образец описи документов при вычете на обучение (Word)

Пример заполнения описи документов на вычет за обучения для отправки по почте в налоговую инспекцию. Для открытия требуется Micrsoft Word версии 2003 или выше (или аналогичная программа).

Внимание: данная опись является лишь примером. В Вашей описи должны присутствовать точно все те документы, которые Вы отправляете в налоговую инспекцию. Со списком документов, которые Вам нужны, Вы можете ознакомиться здесь: Документы для оформления вычета на обучение

Скачать

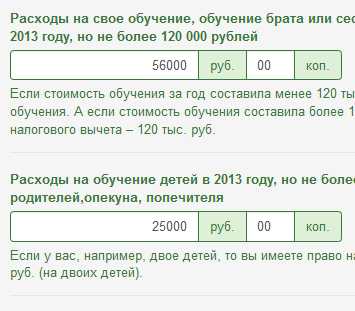

Образец заявления на возврат налога за обучение

Пример заполнения заявления на возврат налога по обучению (согласно приказу ФНС России от 14.02.2017 N ММВ-7-8/182@, который вступил в силу с 31 марта 2017 г.). Заявление подается в налоговую инспекцию вместе с остальными документами. В нем содержится счет, на который налоговая инспекция вернет Вам деньги.

Скачать в формате Microsoft Excel (.xlsx)

Скачать в формате PDF

verni-nalog.ru

Как заполнить декларацию 3-НДФЛ и вернуть налог за обучение?

Вернуть налог за обучение легко с помощью нашего сервиса. Чтобы это было еще проще, мы рекомендуем посмотреть нашу видеоинструкцию

Сначала вам необходимо выбрать год, за который вы собираетесь возвращать налог. На данный момент возможно вернуть налог за 2016, 2017 и 2018 годы.

После того, как вы определились с годом, необходимо заполнить поля с личными данными. Внимательно внесите Ф.И.О., адрес прописки, коды ОКТМО и ИФНС (по адресу прописки).

После заполнения каждой страницы, нажмите кнопку “Сохранить и продолжить”. Тогда все внесенные вами данные сохранятся.

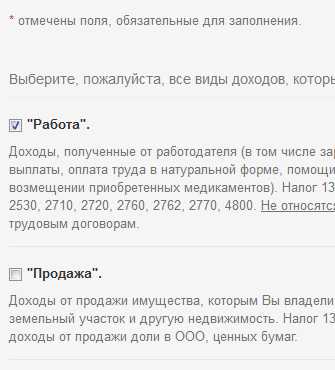

Далее нужно указать виды дохода, которые вы будете заносить в декларацию. Как правило, основным источником дохода является заработная плата. Ее мы и укажем как основной источник дохода, облагаемый налогом 13%.

На этом этапе вам необходимо перенести данные из справки 2-НДФЛ, которую вы можете получить на работе в бухгалтерии.

В строке «наименование работодателя» нужно указать название вашей компании. Иногда в этой строке налогоплательщики пишут просто «работа». Это неверно.

Внимательно перенесите ИНН, КПП, ОКТМО работодателя со справки 2-НДФЛ.

Строка “Общая сумма дохода за год” – эти данные надо взять из пункта 5.1 справки 2-НДФЛ.

Строка “Налоговая база (облагаемая сумма дохода) за год” – данные надо взять из справки 2-НДФЛ из пункта 5.2.

Строка “Сумма налога удержанная” – данные берем из пункта 5.4 справки 2-НДФЛ.

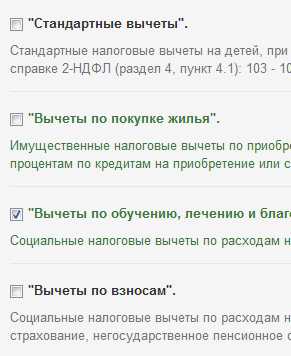

Как только вы заполнили раздел по вашим доходам, переходим к заполнению раздела о получении вычета. Вам необходимо выбрать «вычет по обучению»

После того, как вы выбрали нужный тип вычета, появятся строки, которые тоже необходимо заполнить. Важно указать — чье обучение вы оплачивали? Если вы оплачивали свое обучение, то необходимо выбрать соответствующий пункт. А если вы оплачивали обучение ребенка, то необходимо внести данные, как показано на рисунке ниже

Сохраняем внесенные изменения. Далее, наш сервис предложит заполнить заявление на возврат налога. Документ сформируется автоматически.

Кроме заявления на возврат налога, у вас будет возможность сформировать реестр документов, который вам понадобится при подаче декларации 3-НДФЛ в налоговую.

Теперь декларация 3-НДФЛ по обучению готова. При формировании декларации в нашем сервисе, налоговые консультанты помогут вам не только заполнить декларацию, но и ответят на все ваши вопросы. Приглашаем вас заполнить налоговую декларацию 3-НДФЛ с помощью нашего сервиса.

Удачного вам декларирования!

ndflka.ru

Образец декларации о возврате 13 процентов за учебу

По доходам от предпринимательской деятельностиОбразец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF. Чтобы вернуть налог (получить вычет) за 2012 год Для возврата налога по расходам на обучениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF. Для возврата налога по расходам на лечениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF. Чтобы отчитаться по доходам 2012 года По доходам, полученным за пределами РоссииОбразец (пример) заполнения декларации по доходам, полученным за пределами России в формате PDF. По доходам от предпринимательской деятельностиОбразец (пример) заполнения декларации по доходам от предпринимательской деятельности в формате PDF.

Заявление на возврат ндфл за обучение — образец и бланк

ИнфоДля возврата налога по расходам на обучениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF. Для возврата налога по расходам на лечениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF. Для возврата налога при получении стандартного налогового вычетаОбразец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Внимание

Как получить правильную декларацию 3-НДФЛ быстрее и проще всего? Проще всего быстро подготовить правильную декларацию 3-НДФЛ с Налогией. С Налогией Вашу декларацию не придется переделывать. Налогия сформирует нужные листы бланка, подсчитает итоговые показатели, проставит нужные коды и проверит данные.

Декларация на возврат 13 процентов за учебу – как оформить правильно?

Его заполняют после 1-го раздела. В листе А производятся расчеты сумму прибыли, что получен налогоплательщиком от источника в России, а также суммы налога за конкретный отчетный период.

- пункт 1 – данные из справки 2-НДФЛ по источникам выплат прибыли:

- 010, 020, 021, 030 – ИНН, КПП источников выплат прибыли.

- Код ОКАТО.

- Название источников выплат.

- 040, 050 – общий размер прибыли и облагаемой прибыли.

- 060, 070 – рассчитанный и удержанный налог.

- пункт 2 – итоговый показатель по всем источникам, что указывались в пункте 1.

Лист Ж1 отражает сумму стандартного налогового вычета, что предоставлялись заявителю от работодателя. Если вычеты не предоставлялись, или были предоставлены не в полной мере, то плательщик налога также может заполнять эту страницу. Лист Ж2 – расчет социальных вычетов.

Заявление на возврат ндфл

Строка (номер примечания) Пояснение 1 Указываем сумму трат, израсходованных на обучение (но не более установленного предела). 2 Если заявляется только вычет по обучению, то данные строки не заполняются. 3 Общая сумма трат по расходам на обучение, лечение и уплату страховых взносов. Так как в нашем случае были только траты на обучение, отражаем сумму равную п. 3.1. 4 Если в году, за который заявляется н/в, заявитель уже получает вычеты по месту работу необходимо указать их сумму. 5 Отражается общая сумма всех вычетов по данному листу. В нашем случае это только н/в по обучению. Скачать заполненный образец формы 3-НДФЛ на налоговый вычет за обучение.

Если вам требуется квалифицированная помощь в подготовке всех необходимых документов и заполнении формы 3-НДФЛ на налоговый вычет, то наши специалисты готовы сделать это за вас.

Как выглядит образец декларации 3-ндфл за обучение

Для возврата налога по расходам на обучениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на обучение в формате PDF. Для возврата налога по расходам на лечениеОбразец (пример) заполнения декларации для возврата налога (получения социального налогового вычета) по расходам на лечение в формате PDF. Для возврата налога при получении стандартного налогового вычетаОбразец (пример) заполнения декларации для возврата налога при получении стандартного налогового вычета в формате PDF.

Чтобы отчитаться по доходам 2016 года При продаже имущества, например, автомашины или квартирыОбразец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF.

Образцы (примеры) заполнения 3-ндфл

В избранноеОтправить на почту Заявление на возврат НДФЛ за обучение понадобится, если есть намерение получить из бюджета 13% от расходов, потраченных на обучение (свое или близких родственников). Рассмотрим нюансы его составления. Особенности вычета за обучение Кто и когда предоставит вычет Документы для вычета за обучение Образец заявления на налоговый вычет за обучение Особенности вычета за обучение НК РФ предусмотрена возможность возврата из бюджета части расходов, понесенных налогоплательщиком при оплате обучения. Такой возврат происходит за счет уменьшения налоговой базы по НДФЛ на сумму этих расходов.

Это уменьшение является одним из видов социальных налоговых вычетов (ст. 219 НК РФ) и характеризуется следующим (подп. 2 п. 1 и п. 2 ст.

Заявление на возврат ндфл за обучение

НК, представителем налоговой структуры может быть затребовано дополнительные справки, что нужны для проведения проверки. Все поданные ксерокопии не требуют заверения нотариусом. Достаточно самостоятельно проставить подписи, даты и надпись «Копия верна».

Предоставить налоговую декларацию плательщик налога должен по окончанию налогового периода (ст. 216 НК). Вычет можно оформить за тот период, когда были понесены растраты на обучение (Письмо ФНС России от 31 августа 2006 № САЭ-6-04/[email protected]). Обратиться налоговый орган для получения вычета можно в течение 3 лет с момента уплаты средств за обучение (ст.

78 п. 7 НК). То есть, если растраты были понесены в 2011 году, то заявить о своем праве сделать возврат части уплаченных средств можно в 2012 – 2018.

Чтобы отчитаться по доходам 2014 года При продаже имущества, например, автомашины или квартирыОбразец (пример) заполнения декларации при продаже имущества, например, автомашины или квартиры, в формате PDF. Чтобы вернуть налог (получить вычет) за 2013 год Для возврата налога при покупке жильяОбразец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, в формате PDF. Для возврата налога при покупке жилья и ипотекеОбразец (пример) заполнения декларации для возврата налога (имущественного вычета) при покупке или строительстве жилья, например, при покупке квартиры, и выплате процентов по ипотеке (выплате ипотечных процентов) в формате PDF.

Образец декларации о возврате 13 процентов за учебу

Важно Порядок заполнения заявления Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки, приведенные в конце 3 листа. КБК и ОКТМО ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013. В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Условия возврата Чтобы иметь право воспользоваться вычетом на обучение, нужно соблюсти такие условия:

- Быть официально оформленным на месте работы и получать прибыль, что облагается налогом по ставке 13%, то есть быть плательщиком НДФЛ (ст. 210 п. 3 НК).

- Иметь расходы на обучение в случаях, перечисленных выше.

- Оформить документацию на обучение на имя плательщика налога.

- Учебное заведение должно иметь лицензию, что подтвердит право оказания образовательных услуг.

Образовательное учреждение (при получении образования в котором можно воспользоваться вычетом) – это:

- детский сад;

- школа, коллегиум;

- учебный центр занятости, курсы повышения квалификации;

- ВУЗ, училище;

- заведения для обучения людей с ограниченными возможностями;

- кружки, спортивные секции и т.

Более адаптированную и простую для заполнения форму в формате *xlc можно скачать на нашем сайте. Форма 3 ндфл за 2015 год для подачи в 2016 К электронному заполнению законодатель не предъявляет столь строгих требований, как к ручному и ограничивается лишь указанием на то, что сведения должны быть внесены заглавными печатными буквами с использованием шрифта Courier New размером 16-18. Заполнение документа с использованием специальных программ Наиболее простым является способ внесения сведений в отчетность с помощью специального ПО, разработанного финансовым ведомством.

Программы расположены на сайте ФНС РФ и ГНИВЦ ФНС и доступны для скачивания абсолютно бесплатно.

Как использовать образец Ниже Вы можете скачать образцы (примеры) налоговых деклараций 3-НДФЛ за 2015, 2016, 2017 и 2018 годы, подготовленные при помощи нашего веб-сайта. Будьте, пожалуйста, очень осторожны при использовании этих образцов. В заполнении существует много тонкостей. Во-первых, если Ваша ситуация отличается от ситуации, представленной в примере, Вам, возможно, нужно будет заполнять декларацию по-другому, и даже, возможно, используя другие листы. Во-вторых, Ваша информация (такая, как различные коды) может отличаться от представленной в примере. Быстро получить правильную декларацию именно для Вашей ситуации, и подать ее онлайн можно здесь: «Декларация 3-НДФЛ» / «Заполнить онлайн». По 18 февраля 2018 года (включая этот день) декларация за 2017 год подается на «старом» бланке, который использовался для декларации за 2016 год. А с 19 февраля 2018 года — на «новом» бланке.

alishavalenko.ru

Возврат НДФЛ за обучение: образец заявления, документы, процедура

Государство нуждается в квалифицированных и хорошо обученных специалистах. И для того чтобы облегчить доступ граждан к получению образования, в налоговом законодательстве предусмотрен возврат НДФЛ не только за лечение, но и за платное обучение (за образование).

О чем речь

Российский налоговый кодекс (смотрите статью №219) предусматривает компенсацию части средств, вложенных в образование, путем возврата части подоходного налога. За счет налогового вычета. Этот финансовый инструмент позволит получить компенсацию за пребывание в стенах:

- Высших государственных и коммерческих учебных заведений.

- Средне-специальных и профессиональных образовательных центров и училищ.

- Платных детских садов и школ.

- В специальных школах (например, возврат НДФЛ за обучение в автошколе на права) и курсов для взрослых.

- В детских кружков, секций и других внешкольных учебных учреждений (например, художественная или музыкальная школа).

Государство не ограничивает гражданина на количество получаемых им налоговых вычетов в зависимости от того, которым по счету у него является данное образование. Вместо этого существуют требования к учебным заведениям. Вот они:

- Должна иметься соответствующая лицензия, дающая право на подобную деятельность.

- Кроме того, возможность заниматься подобной деятельностью должна быть отображена в уставе.

- В договоре, заключаемым между гражданином и учебным учреждением, должна быть прописана стоимость услуг именно за получение образования.

О том, возможен ли возврат НДФЛ при обучении в институте (заочно, очно), за обучение ребенка, какие документы для этого нужны — все это вы узнаете из данного видео:

Субъекты выплат

Рассчитывать на возврат налога в качестве компенсации за оплату образования могут:

- Граждане, оплачивающие собственное образование в любой форме (очное, заочное и другие виды).

- Платящие за учебу ребенка не старше двадцати четырех лет (за исключением заочных форм образования).

- Оплатившие учебу родных (или сводных с одним общим родителем) сестер и братьев не старше двадцати четырех лет.

- Опекуны за образование своих воспитанников младше восемнадцати лет и бывших воспитанников младше двадцати четырех лет.

При этом надо выполнить некоторые условия:

- Лицо, имеющее претензии на налоговый вычет, должно быть зарегистрировано как плательщик НДФЛ.

- Оплата услуг по обучению производилась по договору, заключенному с образовательным учреждением, имеющим официальный статус на территории РФ.

Про КБК и заполнение декларации на возврат НДФЛ за обучение читайте ниже.

Особенности заполнение декларации

Заполнение бланка формы 3-НДФЛ декларации при возврате НДФЛ выполняется по тем же правилам, что и обычно:

- Заглавными печатными буквами, вписываемыми в клеточки вручную или на компьютере.

- Заполнение листов одностороннее, ошибки и помарки не допускаются.

- Величина дохода указывается в рублях.

- Незаполненные страницы не подаются.

При налоговом вычете обязательно заполняются страницы:

- Титульный лист документа.

- Раздел 1 (суммы подлежащие уплате или возврату).

- Раздел 2 (расчет налога).

- Последующие листы (лист А и далее) заполняются по необходимости.

Особенности заполнения в случае возврата:

- В разделе 1 обозначить сумму, обязательную к возврату (нижняя строка).

- В разделе 2 учесть возврат налога при расчете базы налогообложения и суммы налога.

Образец заполнения 3-НДФЛ на возврат за обучение вы найдете ниже, бланк можете скачать здесь.

Образец заполнения 3-НДФЛ на возврат за обучение

О том, как происходит сбор документов на на возврат денег за обучение по 3 НДФЛ, читайте ниже.

Как заполнить 3 НДФЛ при возврате налога за обучение, смотрите ниже в специальном видео:

Получение возврата НДФЛ за обучение

Возврат НДФЛ за обучение начинают с подготовки необходимого комплекта документов.

Документы

За себя

Итак, какие документы нужны для возврата НДФЛ за обучение? Для возврата суммы за собственное образование:

- Заполненная надлежащим образом декларация о полученных доходах (3-НДФЛ).

- Справка, полученная по форме 2-НДФЛ. Выдается по месту получения дохода.

- Паспорт плюс копия.

- Заявление на возврат (обязательно указать номер счета для перечисления возврата).

- Договор на получения образования и лицензия данного учреждения, дающая право на этот вид деятельности.

- Финансовые документы, подтверждающие ваши платежи за учебу.

Пример-образец заполнения заявления на возврат НДФЛ за обучение вы найдете ниже, бланк его также можете скачать.

Образец заполнения заявления на возврат НДФЛ за обучение

За ребенка или родственника

Для возврата суммы за учебу детей требуется предоставить дополнительно:

- Свидетельство о рождении.

- Свидетельство о браке (в некоторых случаях).

- Справка, свидетельствующая об очной форме обучения.

При оплате за брата или сестру:

- Свидетельство о рождении вашего обучаемого.

- Свидетельство о рождении оплатившего обучение.

Ответственные органы

Для оформления налогового вычета за обучение надо обращаться в инспекцию ФНС по месту подачи вашей декларации о доходах.

Процедура

Порядок возврата подоходного налога необременителен для заявителя и включает:

- Подготовку документов.

- Оформление декларации с учетом возврата НДФЛ.

- Поход в ФНС с заполнением заявления и подачей документов.

О том, сколько составит возврат 3 НДФЛ за обучение, читайте ниже.

Расчет сумм

Налоговый вычет можно оформить не со всей суммы, затраченной на обучение, а с установленной определенной величины. Вот эта максимально возможная сумма затрат на учебу (в рублях):

- 120 тысяч – личное обучение.

- 50 тысяч – обучение детей.

Это можно наглядно продемонстрировать на следующих примерах (расчеты в рублях):

- При затратах на личное обучение 100000 возврат НДФЛ будет составлять: 100000 × 0,13 (13%) = 13000.

- При затратах на личное обучение 200000 возврат НДФЛ будет составлять: 120000 × 0,13 (13%) = 15600. Это и есть наибольший из возможных налоговых вычетов при обучении.

- При затратах на обучение ребенка 30000 возврат НДФЛ будет составлять: 30000 × 0,13 (13%) = 3900.

- При затратах на обучение ребенка 100000 возврат НДФЛ будет составлять: 50000 × 0,13 (13%) = 6500.

И это с условием, что размер компенсации не будет превышать размер вычетов по НДФЛ за год.

Сроки

Срок подачи заявки на налоговый вычет ограничен тремя годами после произведенной оплаты за учебу. По истечении этого периода заявления на компенсацию не принимаются.

В ФНС решение о возврате НДФЛ принимается в течение 30 дней после подачи всех необходимых документов. Обычно срок возврата (перечисление на счет заявителя) – не более четырех месяцев.

Еще больше полезной информации в отношении получения вычета НДФЛ за обучение содержится в этом видеоролике:

uriston.com