Модель Альтмана — Википедия

Материал из Википедии — свободной энциклопедии

Пример модели Альтмана для развивающихся рынков для прогнозирования вероятности банкротства фирмы в течение двух лет

Пример модели Альтмана для развивающихся рынков для прогнозирования вероятности банкротства фирмы в течение двух летМодель Альтмана (коэффициент Альтмана, индекс Альтмана, формула Альтмана, Z-модель Альтмана, индекс кредитоспособности) (англ. Z score model) — математическая формула, оценивающая степень риска банкротства предприятия. Методика прогнозирования вероятности банкротств впервые была представлена американским экономистом Эдвардом Альтманом в 1968 году.

Впервые Z-модель Альтмана, для компаний, акции которых котируются на бирже, была опубликована в работе Э. Альтмана «Финансовые коэффициенты, дискриминантный анализ и прогноз корпоративного банкротства»[1] в 1968 году. Модель Альтмана за 1968 год включала данные финансового положения 66 предприятий, половина из которых обанкротилась, а другая половина продолжала успешно работать. В 1983 году в статье Э. Альтмана «Трудности корпоративных финансов»

Модель Альтмана представляет собой функцию показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. В первоначальном исследовании при построении индекса были обследованы 66 предприятий промышленности, половина из которых обанкротилась в период 1946—1965 годов, а половина работала успешно, были исследованы 22 аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротства. Из этих показателей были отобраны 5 наиболее значимых для прогноза и построена многофакторное регрессионное уравнение.

Двухфак

ru.wikipedia.org

Модель Альтмана (Z-счет Альтмана)

Разберем модель Альтмана прогнозирования вероятности банкротства предприятия. Эдвард Альтман – американский ученый, который один из первых предложил оценивать финансовое состояние не с помощью коэффициентов, а с использование интегральной модели. Что такое интегральная модель? Интегральная модель – совокупность коэффициентов с весовыми значениями, которая рассчитывает интегральный показатель, позволяющий оценить финансовое состояние предприятие.

Как Альтман построил свою модель?

Альтман для построения своей модели использовал 66 американских компаний в период с 1946-1965. 33 компании обанкротились в этот период, а 33 остались финансово устойчивыми. Помимо этого из 22-х финансовых коэффициентов он выделил всего 5, по его мнению, наиболее полно отражающих деятельность предприятия. После этого он использовал инструментарий множественного дискриминантного анализа для определения весовых значений у коэффициентов в интегральной модели. В итоге он получил статистическую классификационную модель для определения класса предприятия (банкрот/небанкрот/зона неопределенности).

Зачастую некорректно говорят, что Альтман изобрел математический инструментарий множественного дискриминантного анализа (т.к. MDA-анализ первый предложил Фишер (R.A.Fisher)). Альтман был новатором в применении этого инструмента для оценки риска банкротства.

Модель Альтмана. Виды. Формула расчета

Рассмотрим основные разновидности модели Альтмана созданные с 1968 по 2007 год.

Двухфакторная модель Альтмана

Z= -0.3877 — 1.073*X1 + 0.0579*X2

X1 – Коэффициент текущей ликвидности,

Х2 – Коэффициент капитализации .

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

= стр.1200/ (стр.1510+стр.1520)

Коэффициент капитализации =(Долгосрочные обязательства + Краткосрочные обязательства) / Собственный капитал

= (стр.1400+стр.1500)/ стр.1300

Коэффициент капитализации иногда в отечественной литературе называет коэффициентом самофинансирования или отношению заемных средств к активу.

Оценка по пятифакторной модели Альтмана

Z<0 — вероятность банкротства меньше 50% и уменьшается по мере уменьшения значения Z,

Z>0 – вероятность банкротства больше 50% и увеличивается по мере увеличения значения Z,

Z=0 – вероятность банкротства равна 50%.

Пятифакторная модель Альтмана

В 1968 году профессор Эдвард Альтман предлагает свою, ставшую классической, пятифакторную модель прогнозирования вероятности банкротства предприятия. Формула расчета интегрального показателя следующая:

Z= 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Рыночная стоимость акций/ Обязательства | рыночная стоимость акций/ (стр.1400+стр.1500) | Market value of Equity/ Book value of Total Liabilities |

| Х5 | Х5 = Выручка/Активы | стр.2110 /стр.1600 | Sales/Total Assets |

Примечание:

Нераспределенная прибыл в формуле = Чистая прибыль,

Операционная прибыль в формуле = Прибыль до налогообложения =EBIT

Рыночная стоимость акций = рыночная стоимость акционерного капитала компании =Рыночная капитализация = MVE

Источник расчета модели Альтмана по МСФО – презентация самого Э. Альтмана.

Оценка по пятифакторной модели Альтмана

Если Z>2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,8<Z<2,9 – зона неопределенности («серая» зона).

Если Z<1,8 – зона финансового риска («красная» зона).

Точность прогноза по модели Альтмана на выборках различных лет представлена на картинке ниже. Вне скобок стоит точность классификации банкротов, а в скобках указана точность модели Альтмана в оценке финансово устойчивых предприятия.

Оценка точности модели Альтмана за разные периоды

Тестовый период 1969-1975

Тестовый период 1997-1999, как самый близкий к настоящему времени: проверка модели на 120 предприятиях банкротах и 120 предприятиях небанкротов дала точность 94% в прогнозировании банкротства и 84% в прогнозировании финансовой устойчивости предприятия.

Модель Альтмана для частных компаний

В 1983 году Альтман предложил модель для частных компаний, не размещающих свои акции на фондовом рынке. Формула расчета интегрального показателя следующая:

Z* = 0.717*X1 + 0.847*X2 + 3.107*X3 + 0.420*X4 + 0.998*X5

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Собственный капитал/ Обязательства | стр.1300/ (стр.1400+стр.1500) | Value of Equity/ Book value of Total Liabilities |

| Х5 | Х5 = Выручка/Активы | стр.2110 /стр.1600 | Sales/Total Assets |

Примечание:

Четвертый коэффициент Х4 отличается коэффициента предыдущей пятифакторной модели Альтмана. В формуле за место рыночной стоимости акций берется значение собственного капитала. Точность пятифакторной модифицированной модели Альтмана – 90,9% в прогнозировании банкротства предприятия за 1 год до его наступления.

Оценка по пятифакторной модифицированной модели Альтмана

Если Z*>2,9 – зона финансовой устойчивости («зеленая» зона).

Если 1,23<Z*<2,9 – зона неопределенности («серая» зона).

Если Z*<1,23 – зона финансового риска («красная» зона).

Модель Альтмана для непроизводственных предприятий

В 1993 году Альтмана предложил модель для непроизводственных предприятий. Формула расчета интегрального показателя следующая:

Z** = 6.56*X1 + 3.26*X2 + 6.72*X3 + 1.05*X4

| Коэффициент | Формула расчета | Расчет по РСБУ | Расчет по МСФО |

| X1 | Х1 = Оборотный капитал/Активы | (стр.1200-стр.1500)/ стр.1600 | (Working Capital) / Total Assets |

| Х2 | Х2= Нераспределенная прибыль/Активы | стр.2400/ стр.1600 | Retained Earnings / Total Assets |

| Х3 | Х3 = Операционная прибыль/Активы | стр.2300/ стр.1600 | EBIT / Total Assets |

| Х4 | Х4 = Собственный капитал/ Обязательства | стр.1300/ (стр.1400+стр.1500) | Value of Equity/ Book value of Total Liabilities |

Точность модели Альтмана для непроизводственных предприятий – 90,9% в прогнозировании банкротства предприятия за 1 год.

Корректировка для модели для развивающих рынков и России

Для развивающихся рынков Альтман добавляет к формуле константу +3.25.Формула получается следующая:

Z** = 3.25+6.56*X1 + 3.26*X2 + 6.72*X3 + 1.05*X4

Данная формула подходит для развивающихся стран, куда можно отнести и российскую экономику.

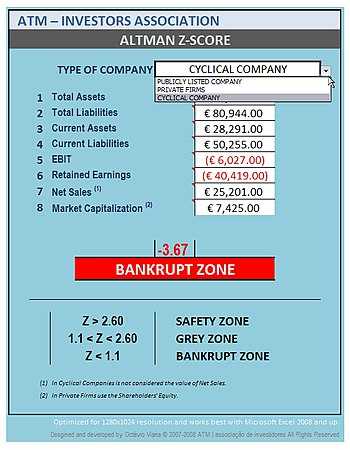

Оценка по четырехфакторной модели Альтмана

Если Z**>2,6 – зона финансовой устойчивости («зеленая» зона).

Если 1,1<Z**<2,6 – зона неопределенности («серая» зона).

Если Z**<1,1 – зона финансового риска («красная» зона).

Модель Альтмана-Сабато оценки риска банкротства (logit-модель)

Альтман совместно с Габриэлем Сабато в 2007 году предложил модель на основе инструментария логистической регрессии (logit-модель). Формула расчета выглядит следующим образом:

P=1/(1+e—y)

Y = 4.28 + 0.18*X1 — 0.01*X2 + 0.08*X3 + 0.02*X4 + 0.19*X5

Х1 – прибыль до вычета налогов и процентов/Активы

Х2 – краткосрочные обязательства/Капитал

Х3 – чистая прибыль/Активы

Х4 – денежные средства/Активы

Х5 – прибыль до вычета налогов и процентов/проценты к уплате

В результате расчета получится значение от 0 до 1 (вероятность банкротства). К примеру, значение 0,4 будет говорить о 40% вероятности банкротства, а значение 0,9 о 90% вероятности. По сути, если P>0,5, то предприятие можно отнести к классу банкротов, а если P<0,5, то финансово стабильным. Как вы заметили в этой модели нет «серой зоны» неопределенности.

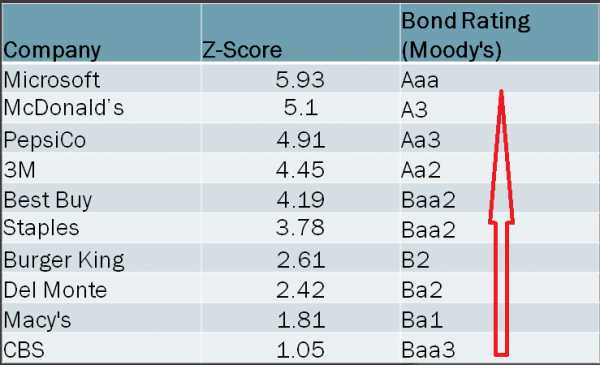

Модель Альтмана и кредитный рейтинг

Оценка предприятия по модели Альтмана тесно связана с кредитным рейтингом. Кредитный рейтинг дается рейтинговым агентством, когда оценку по модели Альтмана можно сделать самому предприятию, что очень удобно. Значение Z-score напрямую коррелируется со значением рейтинга от международных рейтинговых агентств.

Связь значения Z—score в модели Альтмана с рейтингом от Moody’s

Интересна иллюстрация сравнения значения интегрального показателя по модели Альтмана и кредитного рейтинга Moody’s. Можно найти прямую зависимость, что чем выше значение Z-score, тем выше кредитный рейтинг. К примеру, у компании Microsoft Z-score по модели Альтмана равен 5,93 и у нее самый высший рейтинг Ааа.

Связь оценки по модели Альтмана и кредитного рейтинга Moody’s

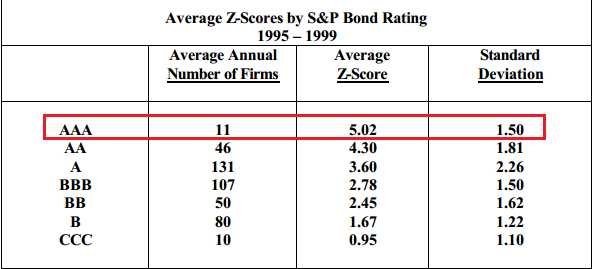

Еще один пример, из отчета Альтмана, в котором видно соотношение рейтинга S&P и значения Z-score по модели Альтмана. Так, он взял 11 компаний с рейтингом ААА и нашел, что среднее значение Z для них – 5,02, а стандартное отклонение 1,5. Это значит, что если компания имеет значение Z-score от 3,52 до 6,52, то у нее рейтинг по шкале S&P – ААА. Аналогично он сделал и для остальных рейтинговых оценок.

Связь оценки по модели Альтмана и кредитного рейтинга S&P

Модель Альтмана. Пример расчета

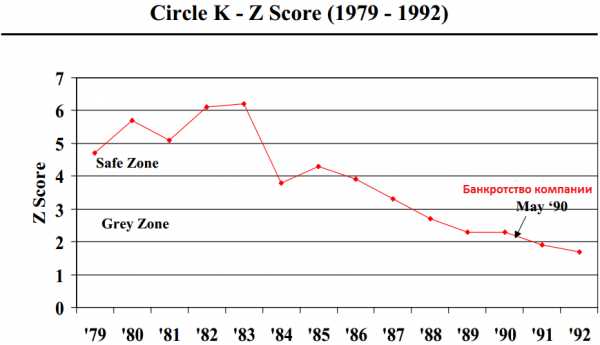

| Пример динамического анализа предприятия банкрота предприятия «Circle K Stories» по модели Альтмана. |

На рисунке виден расчет модели Альтмана для техасской компании Circle K Stories с 1979 года по 1992. В мае 1990 года компания была признана банкротом. В момент банкротства предприятие по оценке находилось в «серой зоне» (1,8<Z<2,9). То есть предприятие в серой зоне может стать банкротом, как это было с Circle K Stories, так и не стать им, если предпримет действия по улучшению финансового состояния.

Оценка Circle K по модели Альтмана до банкротства

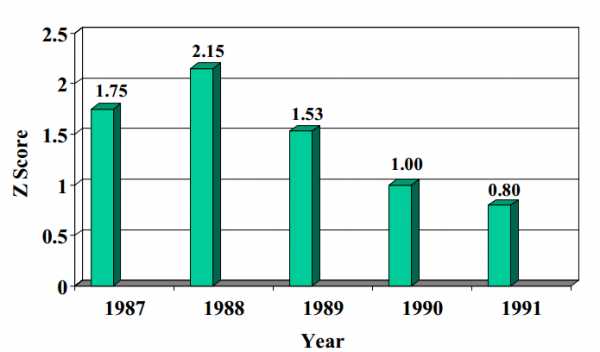

| Еще один пример с голландско-британской компанией DAF, которая занимается производством грузовиков. Она стала банкротом в 1993 году. |

Оценка DAF по модели Альтмана до банкротства

На рисунке показано изменение значения Z-score по годам с 1987 по 1991 год. Начиная с 1989 года идет снижение данного показателя с 1,53 до 0,8. Можно сделать выводы, что платежеспособность компании снижается, что и привело к ее банкротству в 1993 году.

Резюме

Итак, мы разобрали модель Альтмана и все ее основные вариации: двухфакторную, пятифакторную, модифицированную пятифакторную, четырехфакторную и пятифакторную logit-модель. Применять модель Альтмана для российских предприятий нужно с осторожностью, так как Альтман строил свою модель на статистической выборке американских предприятий. В Америке другой стандарт бухгалтерской отчетности (GAAP), поэтому коэффициенты получаются несколько различными. Тем не менее, ее можно использовать в качестве рекомендательной модели, так как она универсальна и включает в себя основные финансовые коэффициенты.

Автор: Жданов Василий Юрьевич, к.э.н.

finzz.ru

Модель Альтмана (Z-score). Пример расчета

Z-модель Альтмана строится с применением аппарата мультипликативного дискриминантного анализа (Multiple-discriminant analysis). В общем случае формула получения значения скоринга выглядит как обычный многочлен:

Z = A1X1 + A2X2 + … + AnXn

Где, А1…An — весовые коэффициенты, характеризующие значимость факторов риска; Х1…Xn — факторы риска, определяющие кредитоспособность заемщика; Z — значение оценки скоринга.

Эта формула применяется для расчета значения кредитного скоринга, или численного значения, характеризующего качество кредитоспособности заемщика. Именно такая (или аналогичная) формула – ядро практически любой существующей системы скоринга, в том числе и в модели Альтмана.

При разработке собственной модели Альтман изучил финансовое положение 66 предприятий, половина из которых обанкротилась, а другая половина продолжала успешно работать. На сегодняшний день в экономический литературе упоминается семь моделей Альтмана, рассмотрим формулы их расчета:

Двухфакторная модель Альтмана

Пятифакторная модель Альтмана для компаний, чьи акции котируются на бирже

Модель Альтмана для компаний, чьи акции не торгуются на биржевом рынке

Z-модель Альтмана для непроизводственных компаний

Модель Альтмана для развивающихся рынков

Модель Альтмана-Сабато

Семифакторная модель

Общий экономический смысл Z-модели представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период.

Двухфакторная модель Альтмана

Это одна из самых простых и наглядных методик прогнозирования вероятности банкротства, при использовании которой необходимо рассчитать влияние только двух показателей это: коэффициент текущей ликвидности и удельный вес заёмных средств в пассивах. Формула модели Альтмана принимает вид:

Z = -0,3877 — 1,0736 * Ктл + 0,0579 * (ЗК/П)

Где, Ктл — коэффициент текущей ликвидности; ЗК — заемный капитал; П — пассивы.

При значении Z > 0 ситуация в анализируемой компании критична, вероятность наступления банкротства высока.

Отметим, что во многих источниках формула приведена в виде:

Z = -0,3877 — 1,0736 * Ктл + 0,579 * (ЗК/П), что вполне возможно является следствием банальной опечатки.

Также часто встречается формула вида:

Z = -0,3877 — 1,0736 * Ктл + 0,0579 * Кзс

Где, Кзс — коэффициент капитализации, определяемый как отношение суммы долгосрочных и краткосрочных обязательств к собственному капиталу.

В России применение двухфакторной модели Альтмана было исследовано М.А. Федотовой, которая считает, что для повышения точности прогноза необходимо добавить к ней третий показатель – рентабельность активов. Но практической ценности модифицированная формула по М.А. Федотовой не имеет, так как в России отсутствует какая либо значимая статистика по организациям-банкротам и весовой фактор, предложенный М.А. Федотовой, не был определен.

Пятифакторная модель Альтмана для компаний, чьи акции котируются на бирже

Самая популярная модель Альтмана, именно она была опубликована ученым 1968 году. Формула расчета пятифакторной модели Альтмана имеет вид:

Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + Х5

Где,

X1 — Working Capital / Total Assets.

X2 — Retained Earnings / Total Assets.

X3 — Earnings Before Interest and Taxes / Total Assets.

X4 — Market Value Equity / Book Value of Total Liabilities.

X5 — Sales / Total Assets.Где,

X1 — оборотный капитал к сумме активов предприятия. Показатель оценивает сумму чистых ликвидных активов компании по отношению к совокупным активам.

X2 — не распределенная прибыль к сумме активов предприятия, отражает уровень финансового рычага компании.

X3 — прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности компании.

X4 — рыночная стоимость собственного капитала / бухгалтерская (балансовая) стоимость всех обязательств.

Х5 — объем продаж к общей величине активов предприятия, характеризует рентабельность активов предприятия.

В результате подсчета Z-показателя для конкретного предприятия делается заключение:

— Если Z < 1,81 – вероятность банкротства составляет от 80 до 100%;

— Если 2,77 <= Z < 1,81 – средняя вероятность краха компании от 35 до 50%;

— Если 2,99 < Z < 2,77 – вероятность банкротства не велика от 15 до 20%;

— Если Z <= 2,99 – ситуация на предприятии стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года – 83%, что является ее достоинством. Недостатком же этой модели заключается в том, что ее по существу можно рассматривать лишь в отношении крупных компаний, разместивших свои акции на фондовом рынке.

Модель Альтмана для компаний, чьи акции не торгуются на биржевом рынке

Данная модель была опубликована в 1983 году (Altman E.I. Corporate Financial Distress. – New York, John Wiley), этот модифицированный вариант пятифакторной модели Альтмана имеет вид:

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,998Х5

Где Х4 = балансовая стоимость собственного капитала / заемный капитал (обязательства)

Отметим что, во многих российских источниках формула приведена в следующем виде:

Z = 0,717Х1 + 0,847Х2 + 3,107Х3 + 0,42Х4 + 0,995Х5

Если Z < 1,23 предприятие признается банкротом, при значении Z в диапазоне от 1,23 до 2,89 ситуация неопределенна, значение Z более 2,9 присуще стабильным и финансово устойчивым компаниям.

Z-модель Альтмана для непроизводственных компаний

В 1993 году Альтман продолжая исследования, пересмотрел модель для непроизводственных компаний. (Altman, E., Corporate financial distress and bankruptcy. (3rd ed.). New York: John Wiley & Sons, Inc).

Из Z-счета Альтман исключает показатель Х5 = Sales / Total Assets, первые три переменные остаются неизменными, однако, весовые множители снова пересчитывается. Таким образом формула Z-модели Альтман для непроизводственных компаний принимает вид:

Z = 6,56Х1 + 3,26Х2 + 6,72Х3 + 1,05Х4

Где,

Х1 — Оборотный капитал / Активы (в зарубежных источниках Рабочий капитал / Активы, Working Capital / Total Assets).

Х2 — Нераспределенная прибыль / Активы (Retained Earnings / Total Assets).

Х3 — Прибыль до налогообложения / Активы или EBIT / Активы (Earnings Before Interest and Taxes / Total Assets).

Х4 — Собственный капитал / Обязательства (Book Value of Equity / Total Liabilities)

В случае если значение Z:

— Равно или менее 1,1 – ситуация критична, организация с высокой долей вероятности банкрот.

— Значение показателя равно или превышает 2,6 – нестабильная ситуация, вероятность наступления банкротства организации невелика, но и не исключена.

— Показатель находится в пределах диапазона от 1,10 до 2,6 – низкая вероятность банкротства организации.

Модель Альтмана для развивающихся рынков

Для развивающихся рынков, в том числе и России, версия скорринговой модели получила название «Модель скоринга развивающихся рынков» (Emerging Market Scoring, EM Z-score) (Altman E.I. (2003). Managing credit risk: a challenge for the new millennium. Economic Notes, Vol. 31, Issue 2 (December)). В формулу модели добавляется константа 3,25:

EM Z = 6,56X1 + 3,26X2 + 6,72X3 + 1,05X4 + 3,25

Интерпретация значения EM Z:

— Значение EM Z больше 2,60 – вероятность банкротства незначительна, компания финансово устойчиво.

— Значение EM Z больше 1,1, но меньше 2,6 – ситуация не определенна.

— Значение EM Z меньше 1,1 – ситуация критична, с высокой долей вероятности предприятие обанкротится в ближайшей перспективе.

Семифакторная модель

Модель была разработана Эдвардом Альтманом в 1977 году и позволяет прогнозировать банкротство на горизонте в 5 лет с точностью до 70%. Однако, к сожалению, из-за сложности вычислений практического распространения не получила.

Модель Альтмана-Сабато

В 2007 году Э. Альтманом и Д. Сабато была представлена logit-модель, разработанная на основе выборки 120 банкротов и 2010 небанкротов США. (Altman E. I. Modeling credit risk for SMEs: Evidence from the US market / E. I. Altman, G. Sabato // Abacus. 2006. № 19)

Формула модели Альтмана – Сабато имеет вид:

Y = 4,28 + 0,18X1 — 0,01X2 + 0,08X3 + 0,02X4 + 0,19X5

P=1/(1+e-y)

Где,

Х1 — EBITDA / Активы (EBITDA / Total Assets).

Х2 — Краткосрочные обязательства / Собственный капитал (Short Term Debt / Equity Book Value).

Х3 — Чистая прибыль / Активы (Retained Earnings / Total Assets).

Х4 — Денежные средства и краткосрочные вложения / Активы (Cash / Total Assets).

Х5 — EBITDA / Проценты к уплате (EBITDA / Interest Expenses).

е — основание натурального логарифма (число Эйлера, е = 2,71828)

В результате расчета (Р) получится значение от 0 до 1.

— Если P>0,5, то предприятие можно отнести к классу банкротов.

— Если P<0,5, то предприятие можно отнести к группе финансово стабильных предприятий.

В ходе использования методов Альтмана часто возникают передержки. В переводной литературе по финансовому анализу, а также во всевозможных российских компиляциях часто встречается формула Альтмана образца 1968 года, и ни слова не говорится о допустимости этого соотношения в анализе ожидаемого банкротства. С таким же успехом в формуле Альтмана могли бы стоять любые другие веса, и это было бы столь же справедливо в отношении российской специфики, как и исходные веса.

Разумеется, мы вправе ожидать, что чем выше, скажем, уровень финансовой автономии предприятия, тем дальше оно отстоит от банкротства. Это же выражают все зависимости, полученные на основе подхода Альтмана. Но сколь в действительности велика эта дистанция – вопрос этот, скорее всего, не будет решен даже тогда, когда появится полноценная представительная статистика российских банкротств.

Подход Альтмана имеет право на существование, когда в наличии (или обосновываются модельно) однородность и репрезентативность событий выживания/банкротства. Но ключевым ограничением этого метода является даже не проблема качественной статистики. Дело в том, что классическая вероятность – это характеристика не отдельного объекта или события, а характеристика генеральной совокупности событий. Рассматривая отдельное предприятие, мы вероятностно описываем его отношение к полной группе. Но уникальность всякого предприятия в том, что оно может выжить и при очень слабых шансах, и, разумеется, наоборот. Единичность судьбы предприятия подталкивает исследователя присмотреться к предприятию пристальнее, расшифровать его уникальность, его специфику, а не «стричь под одну гребенку», не искать похожести, а, напротив, диагностировать и описывать отличия. При таком подходе статистической вероятности места нет.

Пример оценки вероятности банкротства по модели Альтмана в Excel можно скачать тут.

afdanalyse.ru

Статья Модель Альтмана на примере___

Название документа

Статья: «Модель Альтмана на примере…»

(«Консультант», 2006, N 19)

Источник публикации

«Консультант «, 2006, N 19

Текст документа

«Консультант», 2006, N 19

«МОДЕЛЬ АЛЬТМАНА НА ПРИМЕРЕ…»

Наиболее простым методом диагностики банкротства является математическая модель, при построении которой учитывают лишь коэффициент текущей ликвидности и соотношение заемных и собственных средств. На основе статистической обработки данных фирм рассчитаны весовые коэффициенты для каждого из этих факторов. Для компаний США данная модель выглядит следующим образом:

Z2 = -0,3877 — 1,0736 x K1 + 5,79 x K2 <*>,

где K1 — коэффициент текущей ликвидности, характеризующий общую обеспеченность фирмы оборотными средствами, и своевременного погашения срочных обязательств;

K2 — показатель капитализации, отражающий соотношение заемных и собственных средств.

———————————

<*> В деловой литературе нередко встречается формула в виде: Z = -0,3877 — 1,0736 x K1 + 0,0579 x K2, где индикатор K2 выражается числом не в виде коэффициента, а в виде процента.

Вероятность финансового кризиса компании будет менее 50 процентов, если значение Z ниже 0, если же Z равно 0, банкротство фирмы возможно на 50 процентов. Между тем при Z больше 0 вероятность кризиса выше 50 процентов. Согласно аналогичному подходу значение Z меньше -0,3 говорит о малой возможности наступления банкротства, при Z больше 0,3 эта вероятность велика. В случае если Z лежит в интервале [-0,3; 0,3] зоны неведения, определенного мнения о вероятности банкротства компании высказать нельзя.

Применительно к российскому балансу финансовые коэффициенты рассчитывают следующим образом:

K1 = Оборотные активы / Краткосрочные обязательства,

K2 = (Долгосрочные обязательства + Краткосрочные обязательства) / Всего пассивы,

где Краткосрочные обязательства = Краткосрочные займы + Краткосрочная дебиторская задолженность + Задолженность учредителям по выплате доходов + Прочие краткосрочные обязательства.

Предполагается, что применение данной модели для российских условий требует корректировки весовых коэффициентов применительно к местным условиям, и тогда точность прогноза двухфакторной модели увеличится. Однако новые коэффициенты для отечественных предприятий не определены ввиду отсутствия статистических данных по организациям-банкротам в России.

Пример 1. Вычислим Z-счет Альтмана для условной компании «Бизнес» на основе данных ее баланса и Отчета о прибылях и убытках (табл. 1 и 2).

Таблица 1. Баланс

Активы | |

Всего внеоборотные активы | 12 257 |

Запасы и НДС по приобретенным ценностям | 2 795 |

Долгосрочная дебиторская задолженность | 956 |

Краткосрочная дебиторская задолженность | 1 278 |

Краткосрочные финансовые вложения | 150 |

Денежные средства | 670 |

Прочие оборотные активы | 4 |

Всего оборотные активы | 5 853 |

Итого активы | 18 110 |

Пассивы | |

Собственный капитал | 10 864 |

Всего долгосрочные обязательства | 2 567 |

Краткосрочные займы | 1 647 |

Краткосрочная дебиторская задолженность | 1 772 |

Задолженность участникам (учредителям) по выплате доходов | — |

Доходы будущих периодов | 86 |

Резервы предстоящих расходов | 128 |

Прочие краткосрочные обязательства | 1 046 |

Всего краткосрочные обязательства | 4 679 |

Итого пассивы | 18 110 |

Таблица 2. Отчет о прибылях и убытках (форма N 2)

Выручка от продаж | 17 479 |

Себестоимость и расходы | 16 202 |

Прибыль от продаж | 1 277 |

Проценты к уплате | (84) |

Сальдо операционных доходов и расходов за вычетом процентов к уплате | 973 |

Сальдо внереализационных доходов и расходов | (159) |

Прибыль до налогообложения | 2 007 |

Нераспределенная (чистая) прибыль | 1 525 |

Расчеты дадут следующие результаты:

K1 = 1,3;

K2 = 0,39, или 39%;

Z-счет = 0,45.

Поскольку значение Z больше 0,3, вероятность банкротства компании «Бизнес» довольно велика.

Рассчитаем значение Z-счета для пятифакторной модели Альтмана, описание которой было приведено выше. Предположим, рыночная стоимость собственного капитала фирмы равна 9000 единиц, тогда:

X1 = 0,024;

X2 = 0,084;

X3 = 0,115;

X4 = 1,280;

X5 = 0,965;

Z-счет = 2,26.

Значение Z-счета попало в область неведения. По сравнению с двухфакторной моделью вероятность банкротства сохраняется, но уже не столь очевидна. Это связано с тем, что в пятифакторной модели существенное влияние на значение Z-счета оказывают данные о финансовых результатах, чего была лишена двухфакторная модель.

Предположим, что акции анализируемой компании не котируются на бирже, тогда значение фактора X4 будет равно 1,545, в то время как X2, X3, X5 останутся прежними. Таким образом, Z-счет = 2,06.

Значение Z попало в область неведения, но имеется тенденция к банкротству. Результаты двух расчетов близки, поскольку по условиям рыночная стоимость капитала (9000 ед.) практически не отличается от балансовой (10 864 ед.). Чтобы фирма вошла в «безрисковую» зону, когда значение Z больше 2,99, рыночная оценка ее капитала должна составить как минимум 18 000 единиц. Если же она составит 4000 единиц, когда значение Z меньше 1,81, компания становится потенциальным банкротом.

Альтман адаптировал свою модель прогнозирования банкротства для непроизводственных организаций, отказавшись от учета фактора X5. У торговых фирм и компаний, оказывающих услуги, показатель оборачиваемости активов обычно больше, чем у промышленных предприятий, и значение Z-счета было бы завышенным. Модель Альтмана для непроизводственных организаций имеет следующий вид:

Z» = 6,56 x X1 + 3,26 x X2 + 6,72 x X3 + 1,05 x X4,

где показатели X1, X2, X3, X4 рассчитывают по аналогии с предыдущей моделью.

При значении Z меньше 1,1 вероятность банкротства высокая, если же Z больше 2,6, возможность наступления финансового кризиса низкая, интервал от 1,1 до 2,6 — зона неведения. Точность предсказания сроком до одного года достигает 95 процентов, на два года — до 70 процентов.

Пример 2. Рассчитаем Z на основе исходных данных первого примера, предполагая, что организация является непроизводственной. Значение Z-счета будет равно 2,8. Компания попала в зону стабильного финансового состояния, что связано с возросшей ролью параметров X3 и X4, которые в примере играют основную роль.

Позднее Альтман разработал семифакторную ZETA(r)-модель <**>, которая позволяет прогнозировать вероятность банкротства на период пять лет с точностью в 70 процентов. В этой модели используют следующие показатели:

— рентабельность активов;

— динамика прибыли;

— коэффициент покрытия процентов по кредитам;

— отношение накопленной прибыли к активам;

— коэффициент текущей ликвидности;

— доля собственных средств в пассивах;

— стоимость активов предприятия.

———————————

<**> Altman Edward I. Predicting Financial Distress of Companies: Revisiting the Z-Score and ZETA(r) Models // http://www.99-99.ru/articles/altman.pdf.

В.Калинин

Финансовый директор

ООО «ИТБ Финанс»

Подписано в печать

26.09.2006

studfiles.net

Модель Альтмана

Модель Альтмана (Altman model) — алгоритм интегральной оценки угрозы банкротства предприятия, основанный на комплексном учете важнейших показателей, диагностирующих кризисное финансовое его состояние.

Z-модель Альтмана (Z score model) — математическая формула, измеряющая степень риска банкротства каждой отдельной компании, разработанная американским экономистом Эдвардом Альтманом в 1968 году. На основе обследования предприятий-банкротов Э. Альтман определил коэффициенты значимости отдельных факторов в интегральной оценке вероятности банкротства.

Общий экономический смысл модели представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. При разработке собственной модели Альтман изучил финансовое положение 66 предприятий, половина из которых обанкротилась, а другая половина продолжала успешно работать. На сегодняшний день в экономический литературе упоминается четыре модели Альтмана.

Двухфакторная модель Альтмана

Двухфакторная модель Альтмана — это одна из самых простых и наглядных методик прогнозирования вероятности банкротства, при использовании которой необходимо рассчитать влияние только двух показателей это: коэффициент текущей ликвидности и удельный вес заемных средств в пассивах. Формула модели Альтмана принимает вид:

Z = – 0,3877 – 1,0736 × Ктл + 0,579 × (ЗК/П)

где Ктл — коэффициент текущей ликвидности;

ЗК — заемный капитал;

П — пассивы.

При значении Z > 0 ситуация в анализируемой компании критична, вероятность наступления банкротства высока.

Пятифакторная модель Альтмана для акционерных обществ, чьи акции котируются на рынке

Пятифакторная модель Альтмана для акционерных обществ, чьи акции котируются на рынке — самая популярная модель Альтмана, именно она была опубликована ученым 1968 году. Формула расчета пятифакторной модели Альтмана имеет вид:

Z = 1,2 × Х1 + 1,4 × Х2 + 3,3 × Х3 + 0,6 × Х4 + Х5

где X1 — оборотный капитал к сумме активов предприятия. Показатель оценивает сумму чистых ликвидных активов компании по отношению к совокупным активам;

X2 — нераспределенная прибыль к сумме активов предприятия, отражает уровень финансового рычага компании;

X3 — прибыль до налогообложения к общей стоимости активов. Показатель отражает эффективность операционной деятельности компании;

X4 — рыночная стоимость собственного капитала/бухгалтерская (балансовая) стоимость всех обязательств;

Х5 — объем продаж к общей величине активов предприятия характеризует рентабельность активов предприятия.

В результате подсчета Z-показателя для конкретного предприятия делается заключение:

- если Z < 1,81 — вероятность банкротства составляет от 80 до 100%;

- если Z = 1,81-2,77 — средняя вероятность краха компании от 35 до 50%;

- если Z = 2,77-2,99 — вероятность банкротства не велика от 15 до 20%;

- если Z > 2,99 — ситуация на предприятии стабильна, риск неплатежеспособности в течении ближайших двух лет крайне мал.

Точность прогноза в этой модели на горизонте одного года составляет 95%, на два года — 83%, что является ее достоинством. Недостаток же этой модели заключается в том, что ее по существу можно рассматривать лишь в отношении крупных компаний, разместивших свои акции на фондовом рынке.

Модель Альтмана для компаний, чьи акции не торгуются на биржевом рынке

Модель Альтмана для компаний, чьи акции не торгуются на биржевом рынке — модель, которая была опубликована в 1983 году, модифицированный вариант пятифакторной модели и имеет вид:

Z = 0,717 × Х1 + 0,847 × Х2 + 3,107 × Х3 + 0,42 × Х4 + 0,995 × Х5

где Х4 — балансовая стоимость собственного капитала/заемный капитал.

Если Z < 1,23 предприятие признается банкротом, при значении Z в диапазоне от 1,23 до 2,89 ситуация неопределенна, значение Z более 2,9 присуще стабильным и финансово устойчивым компаниям.

Семифакторная модель Альтмана

Семифакторная модель была разработана Эдвардом Альтманом в 1977 году и позволяет прогнозировать банкротство на горизонте в 5 лет с точностью до 70%. Однако, к сожалению, из-за сложности вычислений практического распространения не получила.

Несмотря на относительную простоту использования модели Альтмана для оценки угрозы банкротства, в наших экономических условиях она не позволяет получить объективный результат. Это вызывается различиями в учете отдельных показателей, влиянием инфляции на их формирование, несоответствием балансовой и рыночной стоимости отдельных активов и другими объективными причинами, которые определяют необходимость корректировки коэффициентов значимости показателей, приведенных в модели Альтмана, и учета ряда других показателей оценки кризисного развития предприятия.

discovered.com.ua

Пятифакторная модель альтмана пример расчета по балансу

Эдвард Альтман – американский экономист, всемирно известный за создание математической формулы оценки вероятности банкротства.

В целом, экономический смысл модели – функция, охватывающая несколько количественных показателей и учитывающая их вес (значимость) в итоговой оценке.

Приведем 3 различных модели расчета Z-счета (иначе – Z-модель).

Двухфакторная модель Альтмана

Самая простая модель из предложенных Эдвардом. Охватывает два финансовых показателя:

коэффициент текущей ликвидности

долю заемных средств в пассивах

Формула двухфакторной модели Альтмана:

Z = -0,3877 – 1,0736 * Ктл + 0,579 * (ЗК/П)

- Ктл – коэффициент текущей ливидности;

- ЗК – заемный капитал;

- П – Пассивы.

Оценка результата: при Z>0 — констатируется высокий риск банкротства, Z<0 – низкий.

Пятифакторная модель Альтмана

Данная модель разработана экономистом для оценки вероятности банкротства компаний, чьи акции торгуются на рынке. Является наиболее известной моделью автора.

Формула пятифакторной модели Альтмана:

Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + Х5

- X1 = отношение оборотного капитала к валюте баланса (определяет объем чистых ликвидных активов)

- X2 = отношение нераспределенной прибыли (или непокрытого убытка) к валюте баланса (отражает финансовый рычаг компании)

- X3 = отношение валовой прибыли к валюте баланса (определяет эффективность деятельности компании)

- X4 = отношение стоимости собственного капитала к стоимости всех обязательств.

- Х5 = отношение объема продаж к валюте баланса (определяет фондоотдачу).

Оценка результата:

- При значении Z < 1,81 – вероятность потери платежеспособности составляет от 80 до 100%;

- При значении 2,77 <= Z < 1,81 – вероятность банкротства оценивается от 35 до 50%;

- При значении 2,99 < Z < 2,77 – фиксируется вероятность банкротства 15 до 20%;

- При значении Z <= 2,99 – отмечается стабильность ситуации, риск отступных обязательств ничтожен.

Неполноценностью данной модели является ее применение лишь в отношении компаний, чьи акции торгуются на фондовых рынках.

На основе моделей Альтмана пострен ряд дискриминантных моделей других экономистов, в том числе модель Спрингейта.

Ресур визуализации курсов топ криптовалют.

Историческая справка

Краткая биография Эдварда Альтмана

Эдвард Альтман родился 5 июня 1941 года в Нью-Йорке, США.

Модель Альтмана (Z-score). Пример расчета

Окончил Нью-Йоркский университет, где и является профессором финансов. Мировую известность ему принесли труды над моделями банкротства компаний. Рассмотрев показатели стабильных компаний, которые в течение пяти лет после проведения анализа с положительными результатами обанкротились, Альтман выявил общие признаки риска банкротства.

Эдвард Альтман является автором более чем 25 книг в области финансов и аудита.

Версия для печати

Модель Альтмана прогнозирования банкротства предприятия

Большую популярность в области прогнозирования риска банкротства предприятия получили работы американского ученого Э.Альтмана.

Он разработал на базе множественного дискриминантного анализа модель оценки кредитоспособности, которая может разделить предприятия на два класса: финансово устойчивые и потенциальные банкроты. Эта модель получила название Z-score. Известны двух- пяти- и семи факторные Z-модели, а также пятифакторная модифицированная модель. В США пятифакторная модель прогнозирования банкротства Альтмана является одной из основных методик диагностики финансовой устойчивости предприятия.

Двухфакторная модель Альтмана.

Одной из самых простых и понятных моделей прогнозирования банкротства предприятия является двухфакторная модель Альтмана, которая рассчитывается по формуле:

Где:

А – коэффициент текущей ликвидности =

В – финансовой независимости =

В России эту модель подробно исследовала М.А. Федотова, которая советует добавить к этой модели показатель рентабельности активов. Достоинство этой модели простота и малый объем необходимой информации. Недостаток – невысокая точность прогнозирования банкротства.

Пятифакторная модель Альтмана (Z-score).

Пожалуй, самая популярная модель прогнозирования банкротства предприятия была опубликована в 1968 году профессором Эдвардом Альтманом с помощью «методологического сдвига» — разработка модели строилась на основе множественного дискриминантного анализа (MDA-анализ) благодаря которому высчитывались веса при коэффициентах в модели. При построении своей модели Альтман изучил 66 американских фирм, из которых 33 обанкротились с 1946-1965 годов, а также 22 финансово-хозяйственных коэффициента, определяющих банкротство предприятия.

Z-модель Альтмана

Из этой выборки он выбрал пять ключевых финансовых коэффициента, на основе которых построил многофакторное регрессионное уравнение с помощью MDA-анализа. Все последующие авторы моделей использовали этот инструментарий и логику вычисления для построения своих моделей. Z-score Альтмана рассчитывается по следующей формуле:

Где:

А – оборотный капитал/ сумму активов =

В – не распределенная прибыль/ сумма активов =

С – операционная прибыль/ сумма активов =

D – рыночная стоимость акций/ заемные пассивы =

E – выручка/ сумма активов =

Критическое значение показателя Z =2,675, сравнение этого критического показателя со значениями для каждой конкретной фирмы позволит судить о возможном банкротстве за 2-3 года до его наступления (если Z<2,675). Если показатель предприятия Z>2,675, то это говорит о ее финансовой устойчивости. Для того что бы определить вероятность риска банкротства можно использовать следующую таблицу:

| Значения Z | Лингвистическая переменная банкротства | Вероятность банкротства, % |

1,8 и меньше | Очень высокая | |

От 1,81 до 2,7 | Высокая | |

От 2,8 до 2,9 | Возможная | |

3,0 и выше | Очень низкая |

Точность модели составляет 95% для прогнозирования банкротства за 1 год и 83% для прогнозирования за 2 года, которая снижается с увеличением горизонта прогнозирования.

Пятифакторная модель Альтмана обладает одним недостатком: ее можно применять только для предприятий, котирующих свои акции на фондовом рынке, так как только для них можно получить рыночную стоимость собственного капитала, что бы решить эту проблему Альтман предложил модифицированную модель.

Модифицированная модель Альтмана для компаний, чьи акции торгуются на фондовом рынке, имеет вид:

В нашей формуле пятифакторной модели мы заменили значение рыночной стоимости капитала на балансовую стоимость капитала (стр.

490 Форма1) в коэффициенте D.

D – балансовая стоимость собственного капитала/ заемные пассивы =

Если Z<1,23, то компания станет банкротом в ближайшие 2-3 года, если Z лежит в диапазоне от 1,23 до 2,89, то ситуация неопределенна, если Z> 2,89 – компания финансово устойчива.

Применение моделей Альтмана для российской переходной экономики затруднено. Это вызвано, прежде всего:

- Различием статистической выборки предприятий при формировании модели

- Различие в учете отдельных показателей, в США используется система бухгалтерской отчетности по стандартам GAAP

- В модели не учитывается влияние инфляции на показатели

- Различие в балансовой и рыночной стоимости активов

Тем не менее, экономисты из множества стран, проверяющие на практике его модель, соглашаются с ее универсальностью и надежностью. Адаптировав веса при коэффициентах в модели для своих государств и отраслей множество экономистов сходится в ее высокой работоспособности и статистической надежностью. Таким образом, для успешного применения модели Альтмана в России необходима корректировка весов при коэффициентах с учетом специфики переходной рыночной экономики.

Автор: Жданов Василий

Joomla SEF URLs by Artio

Оценка банкротства онлайн

Модель Альтмана дает оценку вероятности банкротства по данным баланса и отчета о прибылях и убытках.

Исходя из значения Z-счета можно характеризовать состояние компании как безопасное, неопределенное (серая зона) и опасное. Существует несколько формул расчета для разных моделей (Z-счета) Альтмана. Для каждой модели Альтман предлагает свои границы зон.

Здесь приведены расчетные формулы для трех чаще всего используемых моделей Альтмана:

Посмотрите Excel таблицу

«Анализ финансового состояния МСФО»

36 коэффициентов, динамика за 5 периодов

Оценка риска банкротства

Кроме моделей Альтмана существуют и другие модели оценки вероятности банкротства.

Общий вид Модели Альтмана

Z = N1*X1 + N2*X2 + N3*X3 + N4*X4 + N5*X5

где

Ni – числовой множитель

Xi – фактор, рассчитываемый по данным баланса и ОПУ

Модели отличаются множителями при факторах Xi и границами зон.

Факторы Xi для всех моделей рассчитываются по одним и тем же формулам за одним исключением. При расчете X4 для компаний, чьи акции котируются на бирже, берется рыночная стоимость, а для компаний, чьи акции не котируются на бирже, берется сумма собственного капитала из баланса.

Пятифакторная модель Альтмана

для компаний чьи акции котируются на бирже

Z = 1.2*X1 + 1.4*X2 + 3.3*X3 + 0.6*X4 + 0.999*X5

Границы зон:

| Z > 2.99 | безопасная |

| 1.8 < Z < 2.99 | серая |

| Z < 1.8 | опасная |

Пятифакторная модель Альтмана

для компаний чьи акции не котируются на бирже

Z’ = 0.717*X1 + 0.847*X2 + 3.107*X3 + 0.42*X4 + 0.998*X5

Границы зон:

| Z > 2.9 | безопасная |

| 1.23 < Z < 2.9 | серая |

| Z < 1.23 | опасная |

Четырехфакторная модель Альтмана

для компаний на развивающихся рынках

Z’’ = 6.56*X1 + 3.26*X2 + 6.72*X3 + 1.05*X4

Как сам Альтман сказал в своем интервью (февраль 2016 г.) The Altman Z-Score in Edward Altman’s Own Words (Z-счет Альтмана с собственных слов Эдварда Альтмана), он разработал эту модель в середине 90-х годов на материале производственных и не производственных (manufacturers and non-manufacturers) компаний из Мексики, Бразилии и Аргентины.

Границы зон:

| Z > 2.6 | безопасная |

| 1.1 < Z < 2.6 | серая |

| Z < 1.1 | опасная |

Формулы расчета факторов Xi в модели Альтмана

Формула расчета с использованием данных строк российских баланса и ОПУ выделена желтым

X1 = / Активы

где

= —

X1 = (1250 + 1240) / 1600

X2 = / Активы

X2 = 2400 / 1600

X3 = / Активы

X3 = (2300 + 2330) / 1600

X4 = / , для расчета Z

X4 = / , для расчета Z’ и Z’’

X4 = / (1400+1500), для Z

X4 = 1300 / (1400+1500), для Z’ и Z’’

X5 = Выручка / Активы

X5 = 2110 / 1600

Можно предположить, что для российских предприятий больше подходит четырехфакторная модель Альтмана для компаний на развивающихся рынках.

Посмотрите Excel таблицу

«Анализ финансового состояния МСФО»

36 коэффициентов, динамика за 5 периодов

Оценка риска банкротства

По теме страницы

Карта сайта — Подробное оглавление сайта.

© 2008-2018 ИП Прохоров В.В. ОГРНИП 311645410900040 • Контакты • Гостевая книга •Карта сайта •Конфиденциальность

Опубликовано 09.03.2016, исправлено 09.03.2016 0007

Модель Альтмана прогнозирования банкротства предприятия

Большую популярность в области прогнозирования риска банкротства предприятия получили работы американского ученого Э.Альтмана.

Он разработал на базе множественного дискриминантного анализа модель оценки кредитоспособности, которая может разделить предприятия на два класса: финансово устойчивые и потенциальные банкроты. Эта модель получила название Z-score. Известны двух- пяти- и семи факторные Z-модели, а также пятифакторная модифицированная модель. В США пятифакторная модель прогнозирования банкротства Альтмана является одной из основных методик диагностики финансовой устойчивости предприятия.

Двухфакторная модель Альтмана.

Одной из самых простых и понятных моделей прогнозирования банкротства предприятия является двухфакторная модель Альтмана, которая рассчитывается по формуле:

Где:

А – коэффициент текущей ликвидности =

В – финансовой независимости =

В России эту модель подробно исследовала М.А. Федотова, которая советует добавить к этой модели показатель рентабельности активов. Достоинство этой модели простота и малый объем необходимой информации. Недостаток – невысокая точность прогнозирования банкротства.

Пятифакторная модель Альтмана (Z-score).

Пожалуй, самая популярная модель прогнозирования банкротства предприятия была опубликована в 1968 году профессором Эдвардом Альтманом с помощью «методологического сдвига» — разработка модели строилась на основе множественного дискриминантного анализа (MDA-анализ) благодаря которому высчитывались веса при коэффициентах в модели.

Модели Альтмана — двухфакторная, пятифакторная (Z-модель, Z-счет)

При построении своей модели Альтман изучил 66 американских фирм, из которых 33 обанкротились с 1946-1965 годов, а также 22 финансово-хозяйственных коэффициента, определяющих банкротство предприятия. Из этой выборки он выбрал пять ключевых финансовых коэффициента, на основе которых построил многофакторное регрессионное уравнение с помощью MDA-анализа. Все последующие авторы моделей использовали этот инструментарий и логику вычисления для построения своих моделей. Z-score Альтмана рассчитывается по следующей формуле:

Где:

А – оборотный капитал/ сумму активов =

В – не распределенная прибыль/ сумма активов =

С – операционная прибыль/ сумма активов =

D – рыночная стоимость акций/ заемные пассивы =

E – выручка/ сумма активов =

Критическое значение показателя Z =2,675, сравнение этого критического показателя со значениями для каждой конкретной фирмы позволит судить о возможном банкротстве за 2-3 года до его наступления (если Z<2,675). Если показатель предприятия Z>2,675, то это говорит о ее финансовой устойчивости. Для того что бы определить вероятность риска банкротства можно использовать следующую таблицу:

| Значения Z | Лингвистическая переменная банкротства | Вероятность банкротства, % |

1,8 и меньше | Очень высокая | |

От 1,81 до 2,7 | Высокая | |

От 2,8 до 2,9 | Возможная | |

3,0 и выше | Очень низкая |

Точность модели составляет 95% для прогнозирования банкротства за 1 год и 83% для прогнозирования за 2 года, которая снижается с увеличением горизонта прогнозирования.

Пятифакторная модель Альтмана обладает одним недостатком: ее можно применять только для предприятий, котирующих свои акции на фондовом рынке, так как только для них можно получить рыночную стоимость собственного капитала, что бы решить эту проблему Альтман предложил модифицированную модель.

Модифицированная модель Альтмана для компаний, чьи акции торгуются на фондовом рынке, имеет вид:

В нашей формуле пятифакторной модели мы заменили значение рыночной стоимости капитала на балансовую стоимость капитала (стр. 490 Форма1) в коэффициенте D.

D – балансовая стоимость собственного капитала/ заемные пассивы =

Если Z<1,23, то компания станет банкротом в ближайшие 2-3 года, если Z лежит в диапазоне от 1,23 до 2,89, то ситуация неопределенна, если Z> 2,89 – компания финансово устойчива.

Применение моделей Альтмана для российской переходной экономики затруднено. Это вызвано, прежде всего:

- Различием статистической выборки предприятий при формировании модели

- Различие в учете отдельных показателей, в США используется система бухгалтерской отчетности по стандартам GAAP

- В модели не учитывается влияние инфляции на показатели

- Различие в балансовой и рыночной стоимости активов

Тем не менее, экономисты из множества стран, проверяющие на практике его модель, соглашаются с ее универсальностью и надежностью. Адаптировав веса при коэффициентах в модели для своих государств и отраслей множество экономистов сходится в ее высокой работоспособности и статистической надежностью. Таким образом, для успешного применения модели Альтмана в России необходима корректировка весов при коэффициентах с учетом специфики переходной рыночной экономики.

Автор: Жданов Василий

Joomla SEF URLs by Artio

Модель Альтмана (Z-счет Альтмана). Прогнозирование банкротства бизнеса. Формулы

Эдвард Альтман – американский экономист, всемирно известный за создание математической формулы оценки вероятности банкротства.

В целом, экономический смысл модели – функция, охватывающая несколько количественных показателей и учитывающая их вес (значимость) в итоговой оценке.

Приведем 3 различных модели расчета Z-счета (иначе – Z-модель).

Двухфакторная модель Альтмана

Самая простая модель из предложенных Эдвардом. Охватывает два финансовых показателя:

коэффициент текущей ликвидности

долю заемных средств в пассивах

Формула двухфакторной модели Альтмана:

Z = -0,3877 – 1,0736 * Ктл + 0,579 * (ЗК/П)

- Ктл – коэффициент текущей ливидности;

- ЗК – заемный капитал;

- П – Пассивы.

Оценка результата: при Z>0 — констатируется высокий риск банкротства, Z<0 – низкий.

Пятифакторная модель Альтмана

Данная модель разработана экономистом для оценки вероятности банкротства компаний, чьи акции торгуются на рынке. Является наиболее известной моделью автора.

Формула пятифакторной модели Альтмана:

Z = 1,2Х1 + 1,4Х2 + 3,3Х3 + 0,6Х4 + Х5

- X1 = отношение оборотного капитала к валюте баланса (определяет объем чистых ликвидных активов)

- X2 = отношение нераспределенной прибыли (или непокрытого убытка) к валюте баланса (отражает финансовый рычаг компании)

- X3 = отношение валовой прибыли к валюте баланса (определяет эффективность деятельности компании)

- X4 = отношение стоимости собственного капитала к стоимости всех обязательств.

- Х5 = отношение объема продаж к валюте баланса (определяет фондоотдачу).

Оценка результата:

- При значении Z < 1,81 – вероятность потери платежеспособности составляет от 80 до 100%;

- При значении 2,77 <= Z < 1,81 – вероятность банкротства оценивается от 35 до 50%;

- При значении 2,99 < Z < 2,77 – фиксируется вероятность банкротства 15 до 20%;

- При значении Z <= 2,99 – отмечается стабильность ситуации, риск отступных обязательств ничтожен.

Неполноценностью данной модели является ее применение лишь в отношении компаний, чьи акции торгуются на фондовых рынках.

На основе моделей Альтмана пострен ряд дискриминантных моделей других экономистов, в том числе модель Спрингейта.

Ресур визуализации курсов топ криптовалют.

Историческая справка

Краткая биография Эдварда Альтмана

Эдвард Альтман родился 5 июня 1941 года в Нью-Йорке, США. Окончил Нью-Йоркский университет, где и является профессором финансов. Мировую известность ему принесли труды над моделями банкротства компаний. Рассмотрев показатели стабильных компаний, которые в течение пяти лет после проведения анализа с положительными результатами обанкротились, Альтман выявил общие признаки риска банкротства.

Эдвард Альтман является автором более чем 25 книг в области финансов и аудита.

Версия для печати

«Модель альтмана на примере…»

Наиболее простым методом диагностики банкротства является математическая модель, при построении которой учитывают лишь коэффициент текущей ликвидности и соотношение заемных и собственных средств. На основе статистической обработки данных фирм рассчитаны весовые коэффициенты для каждого из этих факторов. Для компаний США данная модель выглядит следующим образом:

Z2 = -0,3877 — 1,0736 x K1 + 5,79 x K2 <*>,

где K1 — коэффициент текущей ликвидности, характеризующий общую обеспеченность фирмы оборотными средствами, и своевременного погашения срочных обязательств;

K2 — показатель капитализации, отражающий соотношение заемных и собственных средств.

<*> В деловой литературе нередко встречается формула в виде: Z = -0,3877 — 1,0736 x K1 + 0,0579 x K2, где индикатор K2 выражается числом не в виде коэффициента, а в виде процента.

Вероятность финансового кризиса компании будет менее 50 процентов, если значение Z ниже 0, если же Z равно 0, банкротство фирмы возможно на 50 процентов. Между тем при Z больше 0 вероятность кризиса выше 50 процентов. Согласно аналогичному подходу значение Z меньше -0,3 говорит о малой возможности наступления банкротства, при Z больше 0,3 эта вероятность велика.

Как спрогнозировать риск банкротства компании

В случае если Z лежит в интервале зоны неведения, определенного мнения о вероятности банкротства компании высказать нельзя.

Применительно к российскому балансу финансовые коэффициенты рассчитывают следующим образом:

K1 = Оборотные активы / Краткосрочные обязательства,

K2 = (Долгосрочные обязательства + Краткосрочные обязательства) / Всего пассивы,

где Краткосрочные обязательства = Краткосрочные займы + Краткосрочная дебиторская задолженность + Задолженность учредителям по выплате доходов + Прочие краткосрочные обязательства.

Предполагается, что применение данной модели для российских условий требует корректировки весовых коэффициентов применительно к местным условиям, и тогда точность прогноза двухфакторной модели увеличится. Однако новые коэффициенты для отечественных предприятий не определены ввиду отсутствия статистических данных по организациям-банкротам в России.

Пример 1. Вычислим Z-счет Альтмана для условной компании «Бизнес» на основе данных ее баланса и Отчета о прибылях и убытках (табл. 1 и 2).

Таблица 1. Баланс

| Активы | |

| Всего внеоборотные активы | 12 257 |

| Запасы и НДС по приобретенным ценностям | 2 795 |

| Долгосрочная дебиторская задолженность | 956 |

| Краткосрочная дебиторская задолженность | 1 278 |

| Краткосрочные финансовые вложения | 150 |

| Денежные средства | 670 |

| Прочие оборотные активы | 4 |

| Всего оборотные активы | 5 853 |

| Итого активы | 18 110 |

| Пассивы | |

| Собственный капитал | 10 864 |

| Всего долгосрочные обязательства | 2 567 |

| Краткосрочные займы | 1 647 |

| Краткосрочная дебиторская задолженность | 1 772 |

| Задолженность участникам (учредителям) по выплате доходов | — |

| Доходы будущих периодов | 86 |

| Резервы предстоящих расходов | 128 |

| Прочие краткосрочные обязательства | 1 046 |

| Всего краткосрочные обязательства | 4 679 |

| Итого пассивы | 18 110 |

Таблица 2. Отчет о прибылях и убытках (форма N 2)

| Выручка от продаж | 17 479 |

| Себестоимость и расходы | 16 202 |

| Прибыль от продаж | 1 277 |

| Проценты к уплате | (84) |

| Сальдо операционных доходов и расходов за вычетом процентов к уплате | 973 |

| Сальдо внереализационных доходов и расходов | (159) |

| Прибыль до налогообложения | 2 007 |

| Нераспределенная (чистая) прибыль | 1 525 |

Расчеты дадут следующие результаты:

K1 = 1,3;

K2 = 0,39, или 39%;

Z-счет = 0,45.

Поскольку значение Z больше 0,3, вероятность банкротства компании «Бизнес» довольно велика.

Рассчитаем значение Z-счета для пятифакторной модели Альтмана, описание которой было приведено выше. Предположим, рыночная стоимость собственного капитала фирмы равна 9000 единиц, тогда:

X1 = 0,024;

X2 = 0,084;

X3 = 0,115;

X4 = 1,280;

X5 = 0,965;

Z-счет = 2,26.

Значение Z-счета попало в область неведения. По сравнению с двухфакторной моделью вероятность банкротства сохраняется, но уже не столь очевидна. Это связано с тем, что в пятифакторной модели существенное влияние на значение Z-счета оказывают данные о финансовых результатах, чего была лишена двухфакторная модель.

Предположим, что акции анализируемой компании не котируются на бирже, тогда значение фактора X4 будет равно 1,545, в то время как X2, X3, X5 останутся прежними. Таким образом, Z-счет = 2,06.

Значение Z попало в область неведения, но имеется тенденция к банкротству. Результаты двух расчетов близки, поскольку по условиям рыночная стоимость капитала (9000 ед.) практически не отличается от балансовой (10 864 ед.). Чтобы фирма вошла в «безрисковую» зону, когда значение Z больше 2,99, рыночная оценка ее капитала должна составить как минимум 18 000 единиц. Если же она составит 4000 единиц, когда значение Z меньше 1,81, компания становится потенциальным банкротом.

Альтман адаптировал свою модель прогнозирования банкротства для непроизводственных организаций, отказавшись от учета фактора X5. У торговых фирм и компаний, оказывающих услуги, показатель оборачиваемости активов обычно больше, чем у промышленных предприятий, и значение Z-счета было бы завышенным. Модель Альтмана для непроизводственных организаций имеет следующий вид:

Z = 6,56 x X1 + 3,26 x X2 + 6,72 x X3 + 1,05 x X4,

где показатели X1, X2, X3, X4 рассчитывают по аналогии с предыдущей моделью.

При значении Z меньше 1,1 вероятность банкротства высокая, если же Z больше 2,6, возможность наступления финансового кризиса низкая, интервал от 1,1 до 2,6 — зона неведения. Точность предсказания сроком до одного года достигает 95 процентов, на два года — до 70 процентов.

Пример 2. Рассчитаем Z на основе исходных данных первого примера, предполагая, что организация является непроизводственной. Значение Z-счета будет равно 2,8. Компания попала в зону стабильного финансового состояния, что связано с возросшей ролью параметров X3 и X4, которые в примере играют основную роль.

Позднее Альтман разработал семифакторную ZETA(r)-модель <**>, которая позволяет прогнозировать вероятность банкротства на период пять лет с точностью в 70 процентов. В этой модели используют следующие показатели:

- рентабельность активов;

- динамика прибыли;

- коэффициент покрытия процентов по кредитам;

- отношение накопленной прибыли к активам;

- коэффициент текущей ликвидности;

- доля собственных средств в пассивах;

- стоимость активов предприятия.

<**> Altman Edward I. Predicting Financial Distress of Companies: Revisiting the Z-Score and ZETA(r) Models // http://www.99-99.ru/articles/altman.pdf.

В.Калинин

Финансовый директор

ООО «ИТБ Финанс»

astbusines.ru

Коэффициент Z Альтмана — Энциклопедия по экономике

Основывая рейтинги только на коэффициенте процентного покрытия, мы берем на себя риск упустить информацию, содержащуюся в других финансовых мультипликаторах, которые используются рейтинговыми агентствами. Данный поход можно развить, включая другие коэффициенты. Первым шагом может быть разработка показателя на основе мультипликаторов. Например, коэффициент Z Альтмана, используемый в качестве приблизительной меры риска дефолта, является функцией пяти финансовых мультипликаторов, взвешиваемых для получения коэффициента Z. Используемые мультипликаторы и их относительные веса обычно основываются на эмпирических данных об исторических спредах. Второй шаг — это соотнесение величины мультипликатора с рейтингом облигаций, как это было сделано в таблицах 8.1 и 8.2 с коэффициентами процентного покрытия. [c.278]Коэффициент реинвестиций (реинвестирования) 382, 383-386, 412-415, 1125-1126 Коэффициент Z Альтмана 278 Коэффициенты бета 223, 887-893 [c.1300]

Несостоятельность (банкротство) — состояние, при котором оборотные активы предприятия значительно ниже его обязательств (текущих пассивов). Изучение платежеспособности с этих позиций позволило выявить коэффициенты для прогноза банкротства организации (счет Z Альтмана). [c.97]

Данное уравнение позволяет разделить компании на те, для которых вероятно банкротство, и те, которым банкротство не грозит, путем его сравнения с пороговым значением 60. По исследованиям Альтмана, 94% компаний, получивших Z[c.358]

Известны два основных подхода к предсказанию банкротства -количественный и качественный. Первый подход базируется на финансовых данных и включает два типа методов, одни из которых -методы коэффициентов (сюда включается Z-коэффициент Альтмана, метод расчёта цены предприятия, метод выявления неудовлетворительной структуры баланса и др.) вторые — методы балльной оценки [4]. [c.381]

Исходная информация для анализа формируется на основе ряда бухгалтерских и финансовых документов. В результате расчетов программа создает отчет о прибылях и убытках, проводит вычисление коэффициентов общей ликвидности (коэффициент общей ликвидности выражает способность предприятия выполнять краткосрочные обязательства за счет всех текущих активов), абсолютной ликвидности (коэффициент абсолютной ликвидности указывает на возможности предприятия выполнять краткосрочные обязательства за счет свободных денежных средств) и промежуточной ликвидности (коэффициент промежуточной ликвидности отражает способность предприятия выполнять краткосрочные обязательства за счет денежных средств, краткосрочных финансовых вложений, дебиторской задолженности и готовой продукции на складе). Помимо коэффициента общей платежеспособности, определяющего долю собственного капитала в имуществе фирмы, оценивается финансовая устойчивость или зависимость предприятия от внешних источников финансирования, для чего используется специальная серия коэффициентов, связанная с вероятностью банкротства (Z-счет Альтмана — комплексная величина, включающая в себя группу показателей, в частности, структуру активов и пассивов, рентабельность, оборачиваемость активов). Всех перечисленных показателей директору предприятия (но не финансовому менеджеру) вполне достаточно если значение коэффициента снизилось с 3,0 (что означает низкую вероятность банкротства) до 1,8 (очень высокая вероятность), значит пришла пора заниматься кадровой политикой и увольнять финансового менеджера если значение коэффициента растет, то избрано правильное направление деятельности предприятия. [c.304]

Анализ подхода к оценке вероятности банкротства, основанного на счету PAS-коэффициента, показал, что сама методика в условиях Украины может использоваться, тогда как в качестве расчетной базы Z-счет Альтмана использовать невозможно. [c.260]

При построении индекса Альтман обследовал 66 предприятий промышленности, половина из которых обанкротилась в период между 1946 и 1965 г., а половина работала успешно, и исследовал 22 аналитических коэффициента, которые могли быть полезны для прогнозирования возможного банкротства. Из этих показателей ой отобрал пять наиболее значимых для прогноза и построил многофакторное регрессионное уравнение. Таким образом, индекс Альтмана представляет собой функцию от некоторых показателей, характеризующих экономический потенциал предприятия и результаты его работы за истекший период. В общем виде индекс кредитоспособности (Z) имеет вид [c.139]

В последнее время повышается популярность применения моделей Э. Альтмана и различных вариантов его подхода в Украине. И это вполне правомерно. Но Э. Альтман рассчитывал корреляционные модели на основе статистического анализа показателей американских фирм, поэтому в Украине они уточняются с учетом специфики отечественных экономических условий и показателей украинских предприятий. Так, на основе реальных данных украинских металлургических предприятий построена двух факторная Z-модель для прогнозирования возникновения просроченной задолженности по кредитам или процентам по ним [9, 99-100]. В этой модели использованы два финансовых коэффициента — быстрой ликвидности (А»л) и финансовой устойчивости (К, ). Модель имеет вид [c.36]

Расчет индекса кредитоспособности (метод Альтмана) Он обследовал 66 предприятий промышленности, половина из которых обанкротилась в течение 20 лет (1946 — 1966), а половина работала успешно и исследовал 22 коэффициента. Из них он отобрал пять аналитических коэффициентов, которые могли бы быть полезными в прогнозировании банкротства, и построил многофакторное регрессионное уравнение. В общем, виде индекс кредитоспособности Z равен [c.17]

Эта модель, однако, не обеспечивает всестороннюю оценку финансового состояния предприятия, а потому возможны слишком значительные отклонения прогноза от реальности. Более точные результату дает изложенный в 1968 г. коэффициент Альтмана Z-счет Альтмана = l,2Xi + 1,4 Х2 + 3,3 Х3 + 0,6 Х4 + Х5, [c.40]

Мнение об устойчивости компании разделяется не только ее руководителями. Например, учеными рассмотрена устойчивость ряда российских нефтяных компаний к банкротству с использованием формулы Э. Альтмана, включающей 5 переменных коэффициентов74. Из данного анализа следует, что если коэффициент Z= 1,81-2,99, то предприятие отличается исключительной надежностью. При значении коэффициента Z>2,99 выводы затруднены. Авторами показано, что только ОАО Сургутнефтегаз из числа ведущих компаний является весьма устойчивой к банкротству, так как значение соответствующего показателя равно 2,66. [c.202]

Финансовые показатели заимствованы из Z-модели MDA Альтмана. Чистая маржа — это отношение чистого дохода к обороту. Коэффициент покрытия при обслуживании долга — это отношение прибыли до уплаты процентов и налогов (EBIT) к затратам на выплату процентов. Отношение ликвидности фирмы к сумме долговых обязательств выражает степень ликвидности позиции фирмы. Рост объема продаж— относительное (процентное) увеличение общего объема продаж — можно рассматривать как трендовую переменную. Наконец, дебиторский показатель — это средний срок платежей в днях (средний дебет / [чистый объем продаж х 360]). [c.176]

Модель Альтмана, которой мы пользовались, основывается на переменных и параметрах Z-модели 1968 года. У следующей версии модели — Дзета — были опубликованы только переменные, а параметры — нет. То же и для Z-шкалы Таффлера переменные известны, а коэффициенты неизвестны, но могут быть приближенно восстановлены по опубликованным показателям шкалы. Наконец, шкала Datastream (прошлые показатели и данные по обанкротившимся компаниям были удалены из базы данных) приближалась с помощью переменной, которая, согласно публикации [257], сильно скор-релирована с Z модели Datastream. [c.207]

Ключевые понятия технология диагностики, диагностика статического состояния, диагностика процесса, экспресс-диагностика, проблемная диагностика, коэффициенты текущей ликвидности, утраты и восстановления платежеспособности, автономии, обеспеченности собственными оборотными средствами, положительная и отрицательная структуры баланса, удовлетворительная и неудовлетворительная структуры баланса, интегральные балльные оценки тестирования предприятий, модель Z-счета Э. Альтмана, модель фирмы Du Pont [c.183]

Есть ряд известных методик расчета некоторых интегральных показателей финансовой деятельности предприятий, которые применяются в зарубежной практике. В частности, выделяют следующие показатели Z — счет Э. Альтмана, рейтинговое число Р. Сайфуллина и Г. Кадикова, показатель платежеспособности Р. Таффлера, интегральный РА — коэффициент. [c.257]

economy-ru.info