Как узнать налог на землю по кадастровому номеру?

Порядок уплаты налога на землю установлен соответствующими статьями налогового кодекса РФ. Его уплата обязательна для собственников недвижимого имущества. И на это не влияет, земельный участок принадлежит единолично вам или в доле с другим собственником.

Пользуется собственник земельным участком или нет, главное, что он находится в его собственности. Все налоговые платежи по земельному налогу идут в государственный бюджет. Как же узнать размер налога?

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

Как узнать земельный налог по кадастровому номеру

Все объекты недвижимости, данные о которых внесены в государственный реестр, присвоен кадастровый номер. Он выдается один раз, и со временем не меняется. Выдачей кадастровых номеров занимается кадастровая служба.

Для присвоения номеров, вся территория страны поделена на специальные районы, округа и кварталы, поэтому по кадастровому номеру можно определить местонахождение земельного участка. И, соответственно, по его месторасположению можно определить размер налогового обязательства.

Для этого следует воспользоваться официальным сайтом Федеральной налоговой службы, перейдя по ссылке: https://www.nalog.ru/rn77/service/NALOG_CALC/.

На странице сайте расположен специальный онлайн-калькулятор, ведя данные в который, можно получить нужную информацию.

В поля калькулятора вводятся следующие данные:

- кадастровый номер, который присвоен земельному участку;

- данные, характеризующие объект недвижимого имущества;

- период времени, в течение которого данный участок находится в собственности инициатора запроса;

- данные о налоговом вычете, которые представлены на официальном сайте налоговой службы;

- сведения о налоговых льготах, которые положены собственнику имущества.

Введя все требуемые данные в калькулятор, можно получить сведения о начисленном налоге.

Как рассчитать земельный налог

Расчет земельного налога производится в зависимости от кадастровой стоимости земельного участка, умноженного на значение коэффициента.

Оно может быть 0,3 или 1,5. Таким образом, налоговая ставка будет оставлять 0,3% или 1,5%. Это зависит от целевого назначения земли.

Ставка налогообложения в размере 0,3% устанавливается для следующих земельных участков:

- садовых и огороднических участков, которые используются физическими лицами для собственных нужд;

- земельный участок, на котором расположен многоквартирный жилой дом;

- участки земли, на которых располагаются инженерные сети;

- участки с объектами сельскохозяйственного назначения;

- земля, используемая субъектами, которые занимаются обеспечением государственной безопасности.

Все остальные земельные наделы облагаются ставкой в размере 1,5%.

Для того чтобы определить ставку налогообложения, можно воспользоваться изложенной выше инструкцией.

Однако, в связи с тем, что органы местного самоуправления устанавливают размеры ставок самостоятельно, то они могут отличаться от данных, которые будут получены в результате применения калькулятора.

Для расчета налога на землю, применяется следующая формула:

Н=НС ×КС×К,

где НС – ставка налога;

КС – кадастровая стоимость земельного участка;

К – это значение коэффициента.

Зависимо от региона расположения земельного участка, для определения ставки налога может применяться повышающий или понижающий коэффициенты.

Так в регионах, которые имеют курортные зоны, коэффициент повышения может достигать 8, например, в Краснодарском крае.

Повышающий коэффициент для Московской области будет на уровне 4.

Таким образом, видно, что один и тот же по размеру участок, расположенный в разных регионах страны, облагается разным размером налога.

Для тех участков, для которых предусмотрены льготы, применяется понижающий коэффициент. Так, при льготе в 50%, коэффициент составит 0,5.

Когда нужно платить земельный налог

На органы местного самоуправления возложена обязанность по расчету и отслеживанию уплаты земельного налога. Эти данные отражаются в соответствующем нормативном акте органа власти.

В том случае, если такое правило не установлено, то размер и сроки определяются в соответствии с нормами Налогового кодекса.

Сроки на уплату налогов распределяются следующим образом: один платеж за год или несколько платежей, например, ежеквартально.

Всем собственникам земельных участков, которые обязаны оплачивать этот налог, Налоговая служба направляет соответствующие уведомления.

В них указывается размер налога, срок его уплаты, а также реквизиты, на какой счет следует произвести платеж. Если платежи происходят в несколько раз, то налоговая служба может ввести авансовые платежи, срок по которым наступает не позже 15.09 каждого года, тогда как окончательный расчет наступает на 01.02 следующего года.

Однако в зависимости от специфики местного самоуправления, срок по уплате земельного налога может несколько смещаться.

Все зависит от решения на месте. Эти особенности имеют отношение ко всем собственникам земельных наделов, как физических, так и юридических лиц.

При прострочке платежа, начисляется штраф. Если такое нарушение повторяется, то орган местного самоуправления может поставить вопрос о лишении собственника его права на землю, независимо от его целевого назначения: ИЖС, садоводство, огородничество и т.д.

Предварительно направляется извещение, в котором содержатся данные о сумме долга, расчет задолженности, срок уплаты, а также предупреждение о дальнейших санкциях, если налог не будет оплачен.

Оплачивать налог на земельный участок обязаны все физические лица не позже определенного в извещении срока. Если будет срок нарушен, то сумма платежа увеличивается на 20%.

При неоплате налога, последствия для собственника будут тяжелыми, так как фискальная служба, рано или поздно, направит иск в суд, и таким образом взыщет всю сумму налога, плюс штрафы и пени.

С помощью службы судебных приставов, может быть наложен арест на заработную плату, недвижимость, другое ценное имущество. Кроме того, может быть описан сам земельный участок и продан с публичных торгов.

Льготы по земельному налогу

Льготы по земельному налогу

В полномочиях местных органов власти определять категорию граждан, которые могут быть полностью освобождены от уплаты налога на землю. В связи с этим возникает вопрос по поводу пенсионеров.

Освобождены ли они от уплаты налога на землю или нет?

Чтобы ответить на этот вопрос, следует обратиться за помощью к федеральному законодательству.

От уплаты налога освобождены следующие категории граждан:

- граждане, имеющие звания героя Советского союза и героя Российской Федерации;

- имеющие инвалидность, установленную соответствующими медицинскими комиссиями, 1 и 2 группы;

- граждане, которые на основании решений соответствующих комиссий, были признаны нуждающимися в государственной поддержке;

- имеющие инвалидность детства;

- граждане, которые принимали участие в испытаниях ядерного оружия или ликвидировали последствия ядерных аварий;

- граждане, занимавшиеся научной и другой исследовательской работой, в результате чего получившие радиоактивное облучение;

- ветераны Великой Отечественной войны;

- граждане, относящиеся к коренным народам Сибири.

Действие закона для этих категорий граждан распространяется на всю территорию Российской Федерации.

Как уже отмечалось выше, местные органы самоуправления могут устанавливать на своих территориях дополнительный круг лиц, которым предоставляются льготы или они полностью освобождаются от уплаты земельного налога.

Однако несмотря на разнообразный круг льготников, практически во всех регионах к такой категории лиц относятся:

- семьи, которые являются многодетными, то есть воспитывают троих и более детей. В отдельных регионах, они налог не платят вообще, а некоторых – им предоставляется существенная льгота;

- пенсионеры, которые являются собственниками земельных наделов;

- Заслуженные работники различных отраслей народного хозяйства или ветераны труда;

- Семьи, которые воспитывают детей-инвалидов;

- Граждане, которые пострадали в результате аварии на Чернобыльской АЭС.

Следует знать, что льгота распространяется на граждан не по месту их жительства, а по месту нахождения земельного участка.

Для того чтобы узнать, полагается ли конкретному гражданину льгота по уплате земельного налога, ему следует обратиться в налоговую службу по месту нахождения земельного участка.

В фискальной службе дадут исчерпывающую информацию, освобожден ли гражданин от уплаты налога или ему предоставлена льгота.

Юридические лица, которые являются собственниками земельных участков, также обязаны своевременно оплачивать земельный налог.

Вместе с тем, для некоторых категорий таких лиц на федеральном и местном уровне также предоставляются льготы.

Так, от уплаты налогов освобождаются:

- леса и заповедники;

- участки с расположением водных объектов;

- участки, с расположенными на них территориями памятников истории и архитектуры;

- природные заповедные территории, которые находятся под охраной государства.

Для того чтобы знать, подпадает или нет конкретный участок под льготный режим налогообложения, следует обратиться в местное отделение налоговой службы, так как каждый субъект федерации имеет свой список льготников.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа. Это быстро и бесплатно! Или позвоните нам по телефонам:

+7 (499) 703-47-59

Москва, Московская область

+7 (812) 309-16-93

Санкт-Петербург, Ленинградская область

8 (800) 511-69-42

Федеральный номер (звонок бесплатный для всех регионов России)!

o-nedvizhke.ru

Как узнать налог на землю по кадастровому номеру

Налог на землю регламентирован нормами Налогового кодекса Российской Федерации и обязателен практически для всех собственников объектов недвижимости независимо от того, владеют они ими единолично или имеют лишь долю имущества. Использование земельного участка собственником при этом значения не имеет. Все отчисления направляются в государственный бюджет, а узнать правильность платежей, сумму, размер ставки, можно через сетевой калькулятор. Пошаговая инструкция, как узнать налог на землю по кадастровому номеру, расположена здесь. Обязанность уплаты налога в установленный муниципалитетом срок возлагается на лиц как физических, так и юридических. К ним отнесены таковые категории:

Обязанность уплаты налога в установленный муниципалитетом срок возлагается на лиц как физических, так и юридических. К ним отнесены таковые категории:

- Граждане и организации, на которых оформлено право собственности на земельный участок под ИЖС, садоводство, прочее;

- Владельцы земли по праву пожизненного наследования;

- Руководители учреждений, в собственности которых находится недвижимость, в том числе и паевая.

При этом от уплаты законно освобождены религиозные учреждения с расположенными на их земле церковными строениями, арендаторы на правах безвозмездной эксплуатации, организации лиц с ограниченными возможностями и структуры, земля которых предназначена под автомобильные дороги. Разумеется, чтобы избежать уплаты на этих основаниях, потребуется представить документы, подтверждающие такое право.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа →

Это быстро и бесплатно! Или звоните нам по телефонам (круглосуточно):

Если вы хотите узнать, как решить именно Вашу проблему — позвоните нам по телефону. Это быстро и бесплатно!

+7 (812) 426-14-65 Санкт-Петербург, Ленинградская областьРасчёты налогов

Начисляется налог исключительно на земельный участок, который сформирован полностью, зарегистрирован в единой государственной базе и имеет уникальный кадастровый номер. Для него должны быть определены чёткие характеристики, включая целевое назначение (дачный, садовый, под ИЖС, прочее) и границы. Без государственной регистрации налог не уплачивается.

Размер налоговой суммы на земельный участок определяется исходя из площади недвижимого объекта, которая умножается на налоговую ставку. По сути, эта ставка умножается на кадастровую стоимость объекта или его доли, если владелец является участником долевой собственности. В расчет берётся стоимость, определённая по состоянию на первое января текущего года. В случае, если недвижимость зарегистрировали весной или летом, берётся во внимание кадастровая стоимость на момент становления на учёт в кадастровую базу.

Размер налоговой суммы на земельный участок определяется исходя из площади недвижимого объекта, которая умножается на налоговую ставку. По сути, эта ставка умножается на кадастровую стоимость объекта или его доли, если владелец является участником долевой собственности. В расчет берётся стоимость, определённая по состоянию на первое января текущего года. В случае, если недвижимость зарегистрировали весной или летом, берётся во внимание кадастровая стоимость на момент становления на учёт в кадастровую базу.

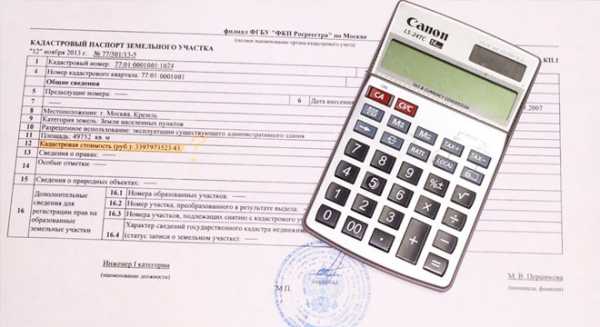

Кадастровая стоимость вписывается в кадастровый паспорт на земельный участок, однако ежегодно она пересматривается и может быть изменена. Узнать актуальную цену можно непосредственно в учреждении государственного реестра или на их официальном сайте. Информация предоставляется на бесплатной основе.

Размер налоговых ставок устанавливается каждым муниципалитетом на своё усмотрение, с учётом законодательных ограничений, внесённых в Налоговый кодекс Российской Федерации. Колеблется значение между 0,3% и 1,5%. Узнать, сколько нужно платить, можно с помощью калькулятора онлайн. Он доступен на официальном сайте налоговой инспекции по ссылке (вместо 77 поставьте номер вашего региона):https://www.nalog.ru/rn77/service/nalog_calc/

Как действуют в муниципалитетах

Закон позволяет муниципалитетам изменять списки граждан и юридических лиц, которых освобождают от уплаты налогов на земельный участок под ИЖС, садоводство, прочее. Так, власти Москвы освободили от этого бремени товарищество собственников жилья, при условии, что его участники не являются государственной или коммерческой организацией и занимаются исключительно уставной деятельностью в сфере образования, культуры, здравоохранения или находятся на социальном обеспечении.

Закон позволяет муниципалитетам изменять списки граждан и юридических лиц, которых освобождают от уплаты налогов на земельный участок под ИЖС, садоводство, прочее. Так, власти Москвы освободили от этого бремени товарищество собственников жилья, при условии, что его участники не являются государственной или коммерческой организацией и занимаются исключительно уставной деятельностью в сфере образования, культуры, здравоохранения или находятся на социальном обеспечении.

Однозначно сказать о категории льготников пенсионного возраста вовсе не просто, здесь следует руководствоваться правилами, установленными муниципалитетом для каждого отдельного региона. Размер льгот для физических лиц пенсионного возраста в каждой области свой.

Для физических лиц, а также индивидуальных предпринимателей сумму налога рассчитывают ответственные налоговые органы. После они направляют почтовые уведомления с информацией о сумме налога, ставке, в какой срок нужно производить все уплаты, а также есть ли задолженность.

Для перепроверки можно использовать автоматический калькулятор в интернете или произвести расчет вручную.

Самостоятельные расчёты

Проще и точнее всего можно произвести расчет размера своего налога на земельный участок под ИЖС или садоводство с помощью онлайн калькулятора. Делается это для того, чтобы быть уверенным в правильности платежей и уточнить, нет ли недоплаты, за которую потом придётся отвечать, или наоборот переплаты, вернуть которую можно лишь за последние три года.

Проще и точнее всего можно произвести расчет размера своего налога на земельный участок под ИЖС или садоводство с помощью онлайн калькулятора. Делается это для того, чтобы быть уверенным в правильности платежей и уточнить, нет ли недоплаты, за которую потом придётся отвечать, или наоборот переплаты, вернуть которую можно лишь за последние три года.

Калькулятор налога на землю производит расчет быстро, точно и бесплатно, избавляя граждан от самостоятельных длительных подсчётов. Особенно он необходим для юридических лиц, которые должны считать сумму самостоятельно, подавая налоговой службе декларацию и свой письменный расчет. Калькулятор учитывает все необходимые критерии, которые могут влиять на конечный результат.

Для самостоятельного подсчёта калькулятор предоставляет простую краткую форму с полями, которые нужно заполнить.

Что вносится в калькулятор:- Сумма актуальной кадастровой стоимости земли;

- Наименование населённого пункта;

- Имеются ли льготы;

- Вид недвижимого объекта (для личного хозяйства, садоводства, ИЖС, под автомобильные стоянки, жилищный фонд, незавершенное строительство, сельскохозяйственное производство, спортивные сооружения, прочее).

Вопрос о сроках

Расчет и срок уплаты налогов на земельный участок определяется местными органами самоуправления. Для этого издаётся соответствующий нормативный акт. Если такового нет, срок уплаты считается по Налоговому кодексу. На усмотрение муниципалитета оплата может быть раз в год или ежеквартально. Срок, до которого нужно внести платежи, указывается в уведомлениях. Также активно используются авансовые платёжки, сумма которых обычно выплачивается до пятнадцатого сентября текущего года. Что же касается суммы итогового отчётного периода, она вносится до первого февраля следующего года.

Расчет и срок уплаты налогов на земельный участок определяется местными органами самоуправления. Для этого издаётся соответствующий нормативный акт. Если такового нет, срок уплаты считается по Налоговому кодексу. На усмотрение муниципалитета оплата может быть раз в год или ежеквартально. Срок, до которого нужно внести платежи, указывается в уведомлениях. Также активно используются авансовые платёжки, сумма которых обычно выплачивается до пятнадцатого сентября текущего года. Что же касается суммы итогового отчётного периода, она вносится до первого февраля следующего года.

Несмотря на эти установленные периоды, срок уплаты в каждом населённом пункте может быть разным, таким, какой установит местный орган власти. При этом он касается как юридических, так и физических лиц.

Если просрочить оплату или не вносить её по другим причинам, нарушителя ожидает штраф. При повторных нарушениях или игнорировании требований на законных основаниях могут и вовсе лишить прав собственности на земельный участок под ИЖС, садоводство, прочее. Сначала будет направлено уведомление, в котором указана сумма долга, расчет и срок, до которого нужно его погасить, а после дело будет передано в суд и неплательщиков привлекут к ответственности.

pravonedv.ru

Узнать налог на землю по кадастровому номеру в 2019 году: размер ставки

Владение земельным участком дает не только определенные права и возможности, оно накладывает и обязательства. Одним из них является земельный налог, который нужно уплачивать своевременно и в нужном объеме. Порядок и необходимость оплаты, ставку земельного налога определяет Налоговый Кодекс РФ.

Налогообложение производится на участок в собственности одного человека, а также на землю, находящуюся в долевой собственности. Не влияет на оплату использование земли – участок может стоять запущенным, заросшим сорняком, но за него нужно будет платить налоговую сумму. Владельцам следует знать, когда следует вносить деньги, в какой сумме.

Проще всего узнать налог на землю по кадастровому номеру, это можно сделать через Интернет, самостоятельно, освоив простые правила несложной процедуры. Это позволит всегда вовремя совершать платежи и не рисковать дополнительными суммами штрафа.

Как узнать сумму

На кадастровом учете должны стоять все объекты недвижимости, владельцы обязаны регистрировать свою собственность. При постановке земельному наделу присваивается свой номер, он так и называется – кадастровый.

По такому номеру можно получить много информации о земле – ее расположение, площадь, стоимость, кто ее владелец. Также для удобства предусмотрено получение и данных о налоге на участок по таким данным.Как присваивается номер? Территория государства поделена на определенные единицы площади. Используются такие измерения, как район, квартал, округ. Такое деление позволило ввести систему номеров кадастрового учета и получать по ним нужные сведения.

Зная числовое обозначение надела, легко определить его размер или расположение. Выведена через кадастровый номер и информация о налоге, возможность его рассчитать. Чтобы найти по кадастру свой надел, стоит воспользоваться сайтом ФНС.

Федеральная налоговая службы делает все возможное, чтобы граждане могли своевременно получать сведения о налогах, обязательных к уплате. Среди таких мер – предоставление сведений о земельном налоге. Достаточно в окошко специального онлайн калькулятора ввести номер по кадастру, как будет выдана запрашиваемая информация.

Онлайн калькулятор

Вынесение на страницы сайта Федеральной налоговой службы специального калькулятора для подсчета земельного налога – отличное предложение для владельцев земельных участков. Теперь самостоятельно можно рассчитать, сколько нужно заплатить денег за свою землю. Какие данные следует ввести в форму калькулятора?

- Кадастровый номер, который был выдан наделу при его постановке на учет в кадастре.

- Данные, объясняющие самые важные характеристики объекта.

- Период нахождения участка в собственности последнего владельца.

- Если есть налоговые льготы, вносятся данные и о них.

Как видно, сведений немного, для их несения потребуется мало времени. После выполнения данного шага на странице будут выданы сведения по сумме земельного налога.

Как рассчитать налог

Для расчета налога на землю, находящуюся в собственности, нужно будет использовать и такое число, как коэффициент. Нужно знать и кадастровую стоимость надела. Используется для вида коэффициента, значение может быть 0,3 или 1,5, это зависит от того, какое назначение имеет земля. Показатель коэффициента и является размером ставки по налогу.

Более низкая ставка, всего лишь 0,3% применяется для многих видов земель с учетом их целевого назначения:

- Такая ставка используется для земель, отведенных под садовые и огородные участки, используемые для собственных нужд.

- Для земель, на которых располагаются различные инженерные сети.

- Для земли, на которой построен многоквартирный жилой дом.

Также ставка 0,3% применима к участкам, используемым в действиях, связанных с обороноспособностью страны.

Для каких участков применяется налоговая ставка 1,5%? Это те земли, которые не включены в первую группу. Если знать целевое назначение своей земли и ее кадастровую стоимость, легко самостоятельно рассчитать налог, не прибегая к помощи налоговых консультантов.

ВНИМАНИЕ! Нужно знать о том, что процентная ставка в разных регионах может несколько отличаться, так как она устанавливается органами местного самоуправления.

Поэтому данные, которые выдаст онлайн калькулятор, могут быть не вполне точными, приблизительными.

Формула

Существует стандартная формула, по которой в налоговой службе рассчитывается налог на земельный участок. Она состоит из нескольких данных.

Формула земельного налога – Н=НСхКСхК.

Для определения суммы налога нужно перемножить налоговую ставку, кадастровую стоимость и коэффициент. Коэффициент может быть повышающимся и понижающимся, это зависит от региона, от того показателя, который принят на уровне местной власти.

Из-за коэффициента отличается налог на земельные участки одинаковой кадастровой стоимости, но расположенные в разных областях. Участок может иметь льготы по оплате налога, которые представляют собой понижающий коэффициент.

Сроки уплаты

Главная инстанция, которая обязана следить за уплатой земельных налогов своевременно и в полном объеме, — это органы местного самоуправления. Но есть администрации, которые не брали на себя данные обязательства, в таком случае данным вопросом занимается налоговая служба, она устанавливает сроки для перевода платежа.

Чаще всего уплачивается налог раз в год и поквартально. Выдается специальный график оплаты налоговых сумм, в нем указывается размер, крайнее время оплаты, реквизиты, по которым нужно переводить средства.Может быть предусмотрена возможность авансовых оплат. Сроки оплаты налога на землю также могут отличаться в разных регионах, это зависит от того, какое решение приняла местная власть.

За просрочку во всех регионах предусмотрен штраф, и он может быть достаточно солидным. Крайней мерой для неплательщика является отбор у него участка. Штрафы и лишение прав присуждаются независимо от того, какое целевое предназначение имеет земельный надел.

Перед тем, как применить ту или иную меру наказания, нужно обязательно сначала отправить нарушителю налогового законодательства извещение, в котором указывается сумма задолженность и крайняя дата ее погашения.

ВНИМАНИЕ! В таком уведомлении должно быть предупреждение о том, какие санкции будут к владельцу применены в случае дальнейшей неуплаты.

Часто такое «письмо» имеет сильный эффект, большая сумма штрафа или перспектива лишиться ценной недвижимости стимулируют выполнить свои обязательства и внести нужную сумму денег в казну государства.

С какими проблемами сталкивается собственник земельного надела, не выплачивающий положенный земельный налог?

- В извещении, которое получает должник, указывается крайняя дата уплаты налога. Если он и дальше продолжает бездействовать, после указанной даты объем налога увеличивается на 20%.

- В дальнейшем налоговая служба имеет полное право направить дело должника в суд, а там будут озвучены требования по выплате не только увеличенного на 20% долга, но и пени на него, штрафа, судебных издержек.

- По решению суда судебные приставы могут арестовать недвижимое имущество нарушителя, его зарплату, различные ценности, пребывающие в его владении.

Земельный участок, за который собственник не платит налог, может быть по решению суда описан и продан с торгов. Как видно, меры наказания серьезные и материально ощутимые, не стоит нарушать налоговое законодательство и скрываться от уплаты положенной суммы за свое имущество.

Льготы

На уровне региональной власти может быть принято решение о применении определенных льгот к уплате налогов на землю. Все средства с таких налогов поступают в местную казну, поэтому и местные органы власти имеют право устанавливать уменьшающие коэффициенты. Также о льготах на налоги по земельным участкам говорят и некоторые федеральные законы.

Органы местного самоуправления имеют право даже выделить некоторые категории граждан, которые освобождаются от уплаты земельных налогов полностью.

Кто может не платить

- Это Герои Советского Союза, Герои Российской Федерации.

- Ветераны Великой Отечественной.

- Относятся к льготникам по налогу на участки земли инвалиды 1-ой и 2-ой группы, но инвалидность должна быть подтверждена специальной медицинской комиссией.

- Те граждане, которые получают государственную поддержку.

- Инвалиды детства, независимо от диагноза.

- Граждане, участвующие в ликвидации последствий ядерных аварий.

- Те лица, которые пострадали от радиоактивного облучения из-за своей научной деятельности.

- Представители коренных населений Сибири также имеют право на льготы.

Выделение особых категорий, избавляющихся от уплаты земельного налога, действует, согласно Федеральному законодательству, на всей территории страны. Но в регионах к ним могут быть добавлены свои категории.

Пенсионеры

Есть еще ряд граждан, обладающих правом на льготы по земельному налогообложению:

- Это многодетные семьи. Они могут или частично, или полностью освобождаться от налога.

- Пенсионеры, если именно они владеют участком.

- Ветераны труда.

- Заслуженные работники в различных сферах.

- Семьи с детьми-инвалидами.

- Участники ликвидации последствий ЧАЭС.

Но перед тем, как претендовать на льготу, нужно знать, действует ли она в районе расположения участка, ведь именно таким является принцип ее предоставления. Информацию по льготам в регионе нахождения земельного надела предоставит местная налоговая служба.

Оплачивать земельные налоги должны не только физические, но и юридические лица, они также могут иметь льготы по данному виду налогообложения:

- Не оплачивается налог с участка, где находится заповедник или даже простой лес.

- С участков, на которых находятся водные объекты.

- Земли, на которых возведены архитектурные памятники.

- Земли заповедных территорий.

Юридические лица также могут обратиться в местную налоговую службу, чтобы узнать, действует ли льгота на их земельный надел или нет.

Что нужно знать

Земельный налог перечисляется регулярно, в установленные сроки. Важно знать эту сумму и время оплаты.

Чтобы не обращаться каждый раз к консультанту налоговой службы, стоит освоить простую процедуру и рассчитывать платеж самостоятельно, находя информацию для расчета по кадастровому номеру. Также нужно знать сумму налога и тогда, когда он уже уплачен, перечислен.

ВАЖНО! Из-за ошибки в реквизитах или сбоя системы сумма может не дойти вовремя до адресата, в таком случае будет начислена пеня, а налогоплательщик станет должником. Иногда не доходит квитанция из налоговой с суммой оплаты, реквизитами, и такую информацию можно найти самостоятельно.

zakon.wiki

Налог по кадастровой стоимости

Налог по кадастровой стоимости

Для вычисления налога по кадастровой недвижимости изначально следует указать тип недвижимого имущества, например, земельный участок, квартира, гараж, дом и любой другой тип сооружения. Налог по кадастровой стоимости с недавнего времени рассчитывается не из стандартной инвентаризационной стоимости, а из той, которую принято считать по максимуму приближенной к рыночной — кадастровой цене. Чем дороже кадастровая стоимость недвижимости, тем выше налог на имущество.

Ниже представлены процентные ставки:

- Земельные участки.

- 0,3% для сельскохозяйственных земель, под жилым фондом или для ведения ЛПХ (подсобное хозяйство либо дачи).

- 1,5% для остальных категорий.

- Капитальные строения.

- 1% для объектов жилого фонда, незавершенного строительством жилья, хозяйственных построек (до 50 кв. м.), гаражей.

- 2% для нежилых помещений, административных зданий, гостиниц и зданий бытового обслуживания, торговых объектов.

- 0,5% — для остальных строений.

Стоимость недвижимости

Для установления кадастровой стоимости, необходимо проверить кадастровый номер, так как, зная такие сведения можно легко установить сумму выплат.

Итак, Росреестр (кадастровая стоимость и номер фиксируются указанным органом в государственном кадастре) предлагает публичные данные о недвижимости, которые выложены в кадастровом паспорте, выписке и т. д. Эти сведения можно увидеть на публичной карте ГКН.

Как узнать кадастровый номер?

На сайте Росреестра, в онлайн режиме, в графе «поиск» вбивается адрес интересуемого объекта, после чего высвечивается окно с подробной характеристикой недвижимости, включая кадастровый номер и кадастровую стоимость.

Кадастровую справку, в которой отображается стоимость объекта можно получить через интернет. Заявка составляется за 5-10 минут. в ней указывается кадастровый номер, электронная почта и ФИО заявителя.

Принцип заказа документов здесь ныне упрощен, поскольку, теперь это можно реализовать в электронном виде.

kadastrmap.ru

Как узнать задолженность по земельному налогу по кадастровому номеру или ИНН?

Владельцы земельных участков обязаны ежегодно уплачивать налог на землю в местный бюджет.

Сами собственники не обязаны производить никаких вычислений возложенного на них налогового бремени: квитанции на оплату с указанной суммой сбора обязана рассылать Налоговая инспекция по месту проживания собственников.

Но если по каким-то причинам платежка от ФНС не была получена, у налогоплательщиков появляется необходимость уточнить сумму к оплате и если платеж уже был просрочен – величину задолженности.Ведь отсутствие квитанции от инспекции не является основанием для освобождения от платежа в бюджет. Более того, несвоевременно перечисленный налог грозит налогоплательщику начислением штрафных санкций, пени или принудительным взысканием с помощью приставов-исполнителей.

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Способы, при помощи которых можно узнать задолженность

Способов, позволяющих узнать о наличии долгов по налогам немало. Перечислим лишь некоторые из них:

- Посредством личного визита в Налоговую инспекцию. Для этого налогоплательщику необходимо прийти с паспортом и ИНН в ФНС по месту проживания. Инспектор не только предоставит ему информацию о задолженности, но и распечатает квитанцию на оплату земельного налога. Ее можно будет оплатить в любом банке без комиссии.

- Обратиться с паспортом и ИНН в любой удобно расположенный МФЦ.

- С помощью специального электронного сервиса Налоговой инспекции (не требующего авторизации) или личного кабинета налогоплательщика.

- Через портал Госуслуг. Для получения доступа к всему широкому функционалу сервиса предварительно необходимо пройти процедуру идентификации.

- На сайте ФССП. Информация о долгах по налогам отображается и в онлайн-сервисе для проверки задолженности от судебных приставов. Но здесь отображаются только долги, которые уже давно перешли в статус просроченных и по которым уже открыто исполнительное производство.

- В личном кабинете пользователя электронных денег. Такая возможность реализована у наиболее популярных в России сервисов Яндекс.Денег, Вебмани и Киви-кошелек в разделах онлайн-платежей.

- В интернет-банкинге. Например, через Альфа-клик или Сбербанк Онлайн.

Как узнать задолженность по кадастровому номеру?

Узнать о наличии задолженности по кадастровому номеру участка нередко хотят покупатели, которые в перспективе хотели бы приобрести эту землю.

Ведь в случае покупки им потребуется оплатить долги по налогам на землю за прошлого собственника. В настоящий момент учет задолженности по налогу на землю по кадастровому номеру участка не ведется.

В настоящий момент учет задолженности по налогу на землю по кадастровому номеру участка не ведется.

В качестве идентифицирующих признаков уплаты земельного налога для местного бюджета выступают ФИО владельца, его ИНН и УИН (уникальный номер квитанции на оплату, присвоенный квитанции).

В квитанции на оплату земельного налога даже нет поля для указания кадастрового номера.

Аналогично информацию о долгах перед бюджетом не получится узнать по паспортным данным собственника земли, его ФИО и адресу проживания.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Как узнать задолженность по ИНН?

Для уточнения размера задолженности при личном визите в ведомство достаточно предъявить запрашиваемые документы.

Но такой вариант подходит не всем, гораздо проще и быстрее получить необходимые сведения через интернет. Для получения информации о наличии задолженности по земельному налогу через интернет-порталы первоначально необходимо авторизоваться в выбранном сервисе и затем в режиме онлайн узнать сумму к оплате.

сведения через интернет. Для получения информации о наличии задолженности по земельному налогу через интернет-порталы первоначально необходимо авторизоваться в выбранном сервисе и затем в режиме онлайн узнать сумму к оплате.

Для уточнения сведений через личный кабинет ФНС необходимо:

- Пройти авторизацию в сервисе можно с помощью логина/пароля, полученного при личном обращении в ФНС, или же воспользоваться данными для авторизации на портале Госуслуг.

- В разделе «Начислено» будет содержаться информация о начисленных налогах, срок оплаты которых еще не подошел (по земельному налогу это 1 февраля). Уже оплаченные налоги раньше срока можно найти в разделе «Переплата».

- При наличии задолженности по земельному налогу в соответствующем поле будет указана сумма к оплате. Здесь же можно выбрать удобный способ для оплаты задолженности.

Другой популярный способ для уточнения размера долгов перед бюджетом – через портал Госуслуг.

Для того чтобы узнать размер земельного налога к оплате требуется:

- Авторизоваться в личном кабинете (по телефону, электронной почте и СНИЛС и паролю).

- В разделе популярные услуги найти опцию «Налоговая задолженность».

- Нажать кнопку «Получить услугу».

- В результате пользователь увидит сумму земельного налога к оплате с учетом начисленных пени и штрафных санкций (если налогоплательщик пропустил установленные сроки для оплаты). Но предварительно ему необходимо детально заполнить свой профиль, включая ИНН.

В некоторых сервисах можно осуществлять поиск задолженности без дополнительной авторизации. Например, эта возможность реализована на сайте ФССП, Налоговой инспекции (в электронных сервисах) или Тинькофф банка.

Здесь не требуется предварительно создавать онлайн-кабинет. Информация доступна всем желающим, но оплатить задолженность может только сам налогоплательщик из собственных средств.

всем желающим, но оплатить задолженность может только сам налогоплательщик из собственных средств.

Кроме ИНН все сервисы предоставляют возможность получить информацию о задолженности с помощью УИН. Этот реквизит (номер из 20 цифр) содержится в квитанции на оплату, рассылаемой Налоговиками. Если он известен плательщику, это позволит быстро сформировать онлайн-платежку.

Таким образом, у собственников есть возможность выбора наиболее удобного способа для уточнения налоговой задолженности по земельному налогу.Для получения необходимой информации они могут лично обратиться в профильное ведомство (в данном случае в ФНС по месту жительства) или МФЦ.

Также нужные сведения можно получить онлайн через интернет: С помощью портала Госуслуги, личного кабинета налогоплательщика, ФССП, интернет-банкинг или электронные кошельки.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Рейтинг автора

Автор статьи

Юрист. Практика в сфере недвижимости, тудового права, семейного права, защите прав потребителей.

Написано статей

zakonguru.com

Узнать налог на землю по кадастровому номеру

Земельный налог относится к категории местных источников пополнения бюджета. Это значит, что в каждом субъекте страны органы власти могут самостоятельно регулировать его размер и сроки уплаты. Главное, чтобы эти решения были регламентированы положениями Налогового кодекса. Платить сбор обязаны владельцы земельных участков: физические и юридические лица.

Как узнать налог на землю по кадастровому номеру участка

Уточнить размер земельного налога на участок, находящийся в собственности гражданина или организации, можно по кадастровому номеру. Он представляет собой уникальную комбинацию цифр, которую присваивают наделу при его регистрации в кадастровой службе.

Чтобы узнать о начислениях, необходимо зайти на сайт ФНС и в разделе «Сервисы и госуслуги» кликнуть «Калькулятор земельного налога и налога на имущество физических лиц». В выпадающем списке выбрать интересующий вид платежа и ввести отчетный период. В появившемся окне вводится кадастровый номер надела, по которому система рассчитает его кадастровую стоимость и укажет площадь. Затем требуется уточнить размер принадлежащей плательщику части надела:

- если гражданин является полноправным владельцем участка, ставится цифра “1”;

- когда собственников больше, размер доли указывается в виде дроби.

Система требует также определить срок владения землей (в месяцах) на отчетную дату. После этого следует ввести вычет (в рублях) и размер льготы (в %) при их наличии. Обязателен для заполнения пункт с указанием налоговой ставки в процентах (в каждом регионе отличается). Уточнить информацию об этом можно на сайте ФНС.

После заполнения обязательных пунктов система выдаст сумму взноса за указанный период с учетом внесенной информации.

Порядок расчета налога на землю

Основанием для вычисления платежа является кадастровая стоимость участка, которую определяет регистрирующий орган. Она отражается в реестре, а также в кадастровом паспорте.

Сумма рассчитывается путем умножения кадастровой стоимости на налоговый коэффициент, имеющий два значения: 0,3% или 1,5%.

Коэффициент 0,3% применяется для расчета взноса на участки, которые:

- предназначены для разведения сада или огорода;

- расположены под многоквартирными домами;

- используются для сельского хозяйства;

- находятся во владении служб обеспечения госбезопасности;

- заняты инженерными сетями.

В остальных случаях используется коэффициент 1,5%.

ВАЖНО! Ставки определяются Налоговым кодексом, но муниципалитеты могут менять их, применяя региональные коэффициенты.

Чтобы рассчитать сумму взноса за отчетный год, необходимо кадастровую стоимость умножить на 0,3 или 1,5, а также на ставку, установленную в конкретном регионе.

Срок уплаты налога

Земельный налог необходимо внести в течение года, следующего за отчетным. Например, платеж, рассчитанный за 2018 год, нужно внести в 2019. Последний день оплаты устанавливают местные органы власти, но не позднее 1 декабря.

Для совершения платежа региональный отдел ФНС высылает плательщикам квитанции, в которых указывается сумма, основания для расчета и крайний срок уплаты.

По просроченным квитанциям начисляются пени. При длительном сроке неуплаты владельцу участка выписывают штраф. Также налоговая служба имеет право подать на должников в суд, после чего делом занимается служба судебных приставов. Ее сотрудники на основании исполнительного листа взимают просроченный платеж с учетом пени и штрафов.

Как проверить задолженность по налогу на сайте ФНС

Узнать о наличии или отсутствии долгов по сборам за землю можно на сайте налоговой службы. Для этого необходимо оформить доступ в личный кабинет налогоплательщика. Эта процедура включает в себя посещение районного отделения ФНС, где гражданин получает логин и пароль для входа на сайт.

В личном кабинете отражаются объекты, находящиеся в собственности гражданина, а также их кадастровый номер и стоимость. На сайте доступна проверка состояния расчетов по земельному налогу: сумма начислений, когда и в каком размере произведен платеж, есть ли задолженность или переплата.

ozhkh.ru

Льготы по земельному налогу

Льготы по земельному налогу