Переплата НДФЛ. Новые разъяснения ФНС о порядке возврата.

Выбрать журналАктуальные вопросы бухгалтерского учета и налогообложенияАктуальные вопросы бухгалтерского учета и налогообложения: учет в сельском хозяйствеБухгалтер Крыма: учет в унитарных предприятияхБухгалтер Крыма: учет в сельском хозяйствеБухгалтер КрымаАптека: бухгалтерский учет и налогообложениеЖилищно-коммунальное хозяйство: бухгалтерский учет и налогообложениеНалог на прибыльНДС: проблемы и решенияОплата труда: бухгалтерский учет и налогообложениеСтроительство: акты и комментарии для бухгалтераСтроительство: бухгалтерский учет и налогообложениеТуристические и гостиничные услуги: бухгалтерский учет и налогообложениеУпрощенная система налогообложения: бухгалтерский учет и налогообложениеУслуги связи: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: бухгалтерский учет и налогообложениеАвтономные учреждения: акты и комментарии для бухгалтераАвтономные учреждения: бухгалтерский учет и налогообложениеБюджетные организации: акты и комментарии для бухгалтераБюджетные организации: бухгалтерский учет и налогообложениеКазенные учреждения: акты и комментарии для бухгалтераКазенные учреждения: бухгалтерский учет и налогообложениеОплата труда в государственном (муниципальном) учреждении: акты и комментарии для бухгалтераОтдел кадров государственного (муниципального) учрежденияРазъяснения органов исполнительной власти по ведению финансово-хозяйственной деятельности в бюджетной сфереРевизии и проверки финансово-хозяйственной деятельности государственных (муниципальных) учрежденийРуководитель автономного учрежденияРуководитель бюджетной организацииСиловые министерства и ведомства: бухгалтерский учет и налогообложениеУчреждения здравоохранения: бухгалтерский учет и налогообложениеУчреждения культуры и искусства: бухгалтерский учет и налогообложениеУчреждения образования: бухгалтерский учет и налогообложениеУчреждения физической культуры и спорта: бухгалтерский учет и налогообложение

20182019

НомерЛюбой

Электронная версия

www.audar-press.ru

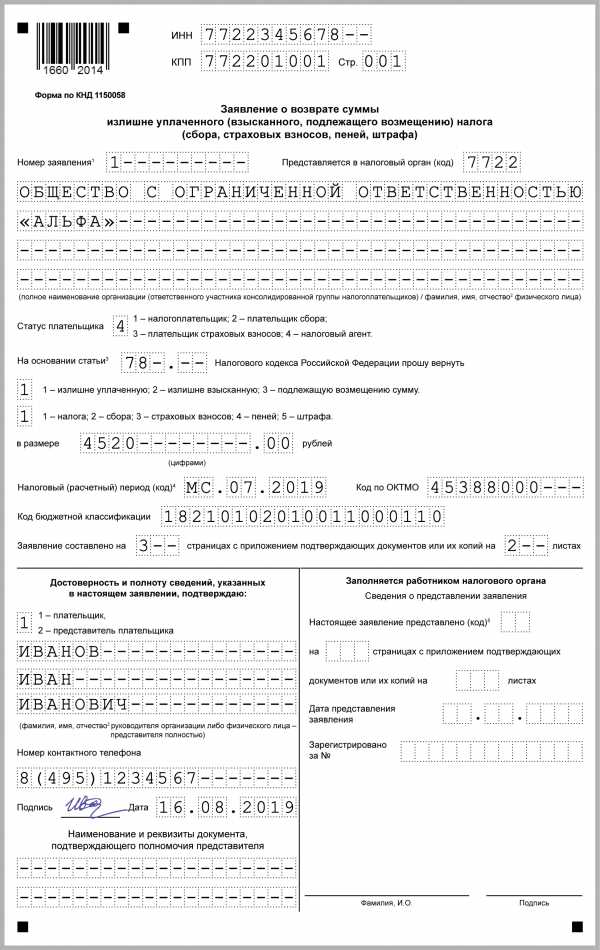

Заявление о возврате суммы излишне уплаченного НДФЛ: образец 2019 года

Когда в 2019 году организация может подать заявление о возврате суммы излишне уплаченного НДФЛ? Когда должны вернуть переплату по налогу на доходы физических лиц? Правда ли, что в 2019 году обязательно нужно применять новый бланк заявления на возврат переплату по НДФД? Давайте разберемся в этих вопросах. Также, прочитав эту статью, вы сможете скачать заполненный образец на возврат излишне уплаченного НДФЛ.

Что можно сделать с переплатой по НДФЛ

- организация или ИП ошибочно уплатили в бюджет лишнюю сумму НДФЛ и желают ее зачесть в счет недоимки по НДФЛ или будущих платежей по налогам;

- организация или ИП по ошибке внесли в бюджет лишнюю сумму НДФЛ. Теперь есть желание ее вернуть на расчетный банковский счет;

- ИФНС взыскала с организации или ИП лишнюю сумму НДФЛ, а налогоплательщик хочет ее вернуть.

Сразу скажем, что если вы раньше установленного срока перечислили НДФЛ, то его можно вернуть, зачесть в счет недоимки по этому налогу, а также в счет недоимки и будущих платежей по другим федеральным налогам. Но зачет переплаты в счет будущих платежей по НДФЛ – нежелателен. Поясним почему.

Чтобы вернуть переплату по НДФЛ, не позднее трех лет со дня уплаты налога подайте в ИФНС заявление, выписку из регистра по НДФЛ и платежное поручение об уплате налога (Письмо ФНС от 06.02.2017 N ГД-4-8/2085@).Почему зачет в счет будущих платежей по НДФЛ нежелателен

НДФЛ – это подоходный налог, который работодатели вносят за своих сотрудников в качестве налогового агента. Поэтому этот налог нужно предварительно (до уплаты) удержать из доходов. Сделать это можно только в день, когда организация выдала деньги из кассы или перечислила их на банковские счета сотрудников. Платить налог за счет собственных средств налоговые агенты нельзя в силу пункта 9 статьи 226 НК РФ. Это подтверждается Письмом ФНС от 6 февраля 2017 № ГД-4-8/2085. Поэтому поступивший досрочно НДФЛ некоторые ИФНС расценивают как «ошибочный» платеж. И даже не считают его налогом. А поэтому его и нельзя зачесть в счет будущих начислений по НДФЛ.

Переплату можно отнести на будущие платежи по другим налогам

Лишний (ошибочный) платеж по НДФЛ допускает зачесть счет будущих платежей по другим налогам. Например, по НДС или налогу на прибыль. Обусловлено это тем, что такие налоги вносятся из собственных средств. А их платить можно досрочно (Письма ФНС России от 6 февраля 2017 № ГД-4-8/2085).

Также переплату по НДФЛ можно просто вернуть. Как это сделать в 2019 году? Об этом расскажем далее.

Заявление на возврат НДФЛ: бланк заявления в 2019 году

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет организации, в налоговую инспекцию нужно подать заявление (п. 6 ст. 78 НК РФ). Форма его новая утверждена приказом ФНС России от 14.02.2017 № ММВ-7-8/182. Этот бланк применяется с 31 марта 2017 года. Вы можете скачать новый бланк заявления в формате Excel. Также новую форму можно найти на сайте ФНС «Налог.ру»

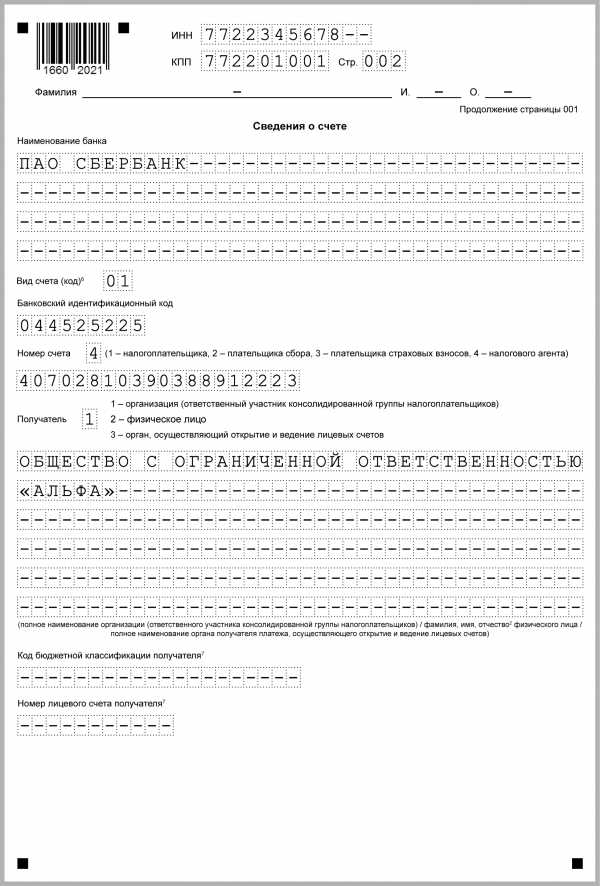

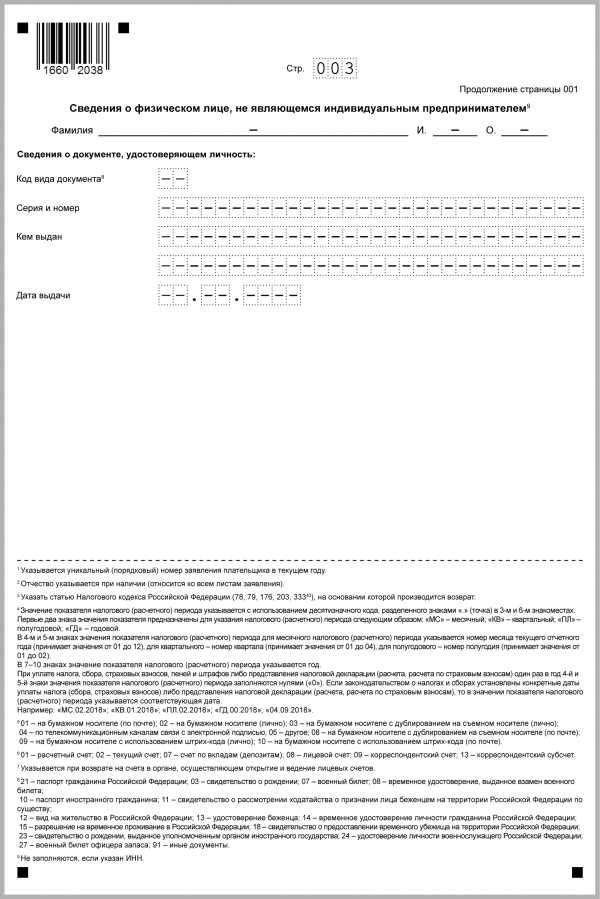

Новый бланк заявления на возврат НДФЛ состоит из трех листов. На первом указывают ИНН и название компании (ИП), КБК налога с переплатой и период ее возникновения, сумму и количество листов документов-приложений. На втором листе – вносят реквизиты счета — название, номер и банк. Если же НДФЛ возвращает физическое лицо, то нужно заполнить третий лист.

Подать заявление за возврат НДФЛ можно в течение трех лет с момента уплаты излишней суммы налога (п. 6 и 7 ст. 78 НК РФ).

Далее приведем образец заявления о возврате суммы излишне уплаченного НДФЛ, которое подано в налоговую в 2019 году.

Способ подачи документов

В 2019 году вы можете представить заявление о возврате НДФЛ одним из следующих способов:

- непосредственно в ИФНС.

Рекомендуем иметь при себе второй экземпляр заявления. На нем сотрудник налогового органа, принимающий корреспонденцию, должен сделать отметку о дате поступления заявления, указать свою должность, Ф.И.О. и поставить подпись. Такая отметка подтвердит, какие документы и в какой срок вы подали; - по почте. Лучше использовать ценное письмо с описью вложения, в которой также фиксируются перечень отправленных документов и дата направления корреспонденции;

- по телекоммуникационным каналам связи в электронной форме с усиленной квалифицированной электронной подписью. Это следует из п. 6 ст. 78 НК РФ;

- через личный кабинет налогоплательщика. Такой вывод следует из п. 6 ст. 78 НК РФ.

Вернуть переплату по НДФЛ налоговая инспекция обязана в течение одного месяца с того дня, как получила заявление от организации или предпринимателя (п. 6 ст. 78 НК РФ).

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

buhguru.com

Переплата по ндфл в 2019 году что делать техническая ошибка

Заявления на зачет переплаты НДФЛ (образец) доступно для скачивания по ссылке, указанной ниже.

Порядок возврата излишне уплаченного ндфл: новые разъяснения фнс

Переплату по НДФЛ налоговый агент может вернуть или зачесть в счет погашения задолженности, а также будущих платежей по иным федеральным налогам. К такому выводу пришла ФНС России в письме от 06.02.2017 г. №

Или же он может зачесть ее в счет погашения задолженности или в счет будущих платежей по иным федеральным налогам, к примеру, налогу на прибыль или НДС. Однако агенту придется доказать тот факт, что по реквизитам уплаты НДФЛ был перечислен не налог, удержанный с доходов физлиц, а его собственные средства.

Как вернуть переплату по ндфл из налоговой в 2018 году

Также налоговым законодательством предусмотрены ставки в размере 15, 30 и 35% в зависимости от категории получаемого дохода. Если речь идет о доходах, получаемых от трудовой деятельности, то обязанность по перечислению налога лежит на работодателе, который исполняет роль налогового агента.

6

Если зачесть нельзя, что можно сделать, чтобы вернуть переплату?

Как следует поступить в каждой из этих ситуаций? В том случае, если работодатель обнаружил излишнее удержание НДФЛ из доходов своего работника, необходимо сообщить сотруднику об этом факте не позднее истечения десятидневного срока выявления данного нарушения.

Переплата по ндфл в 2019 году что делать техническая ошибка

Рассмотрим, каким образом может образоваться переплата НДФЛ и также как произвести зачет переплаты по НДФЛ.Базовая процентная ставка по НДФЛ установлена в размере 13% и распространяется на доходы основные доходы резидентов и доходы от трудовой деятельности нерезидентов.

Зачет переплаты ндфл в счет будущих платежей

Ресурсы, используемые для возврата компанией-работодателем, находятся в предстоящих платежах подоходного налога по данному сотруднику. В заявлении от работника необходимо прописать банковские реквизиты для возврата налога, на которые работодатель переведет денежные средства. Вторая ситуация предполагает ошибку при непосредственном перечислении в казну НДФЛ налоговым агентом.

Тогда организация самостоятельно извещает сотрудника об этом факте в 10-дневный срок и предлагает оформить заявление о возврате переплаты в соответствии с абз. 2 п. 1 ст. 231 НК.

У налогового агента есть три месяца на то, чтобы произвести возврат переплаты по налогу. Излишне удержанный НДФЛ возвращается на банковский счет, указанный в заявлении.

Заявление оформляется по установленной приказом от 14.02.2017 № ММВ-7-8/182@ форме, где указывается:

- ИНН плательщика;

- ФИО;

- статья НК, являющаяся основанием для возврата;

- сумма возврата;

- банковский счет.

Заверяется подписью налогоплательщика с указанием даты составления.

Следует учитывать также тот факт, что перечисление суммы, которая окажется выше фактической величины удержанного с доходов НДФЛ, не считается органом налоговой службы в качестве налога.

Консенсус был достигнут 08.12.2015 г.

Все, что вы хотели знать об удержании и уплате НДФЛ в 2019 году

Опубликовал: admin в Налоги и выплаты 18.02.2019 0 9 Просмотров С этого года компании исчисляют, удерживают и перечисляют НДФЛ по новым правилам. Расскажем на примерах, как исчислить, удержать и заплатить налог. В 2019 году изменились даты получения некоторых доходов:

- командировочных;

- дохода в виде материальной выгоды от экономии на процентах (п.

1 ст. 223 НК РФ).

Раньше чиновники требовали рассчитать налог со сверхнормативных суточных на дату утверждения авансового отчета (письмо Минфина России от 14.01.2013 № 03-04-06/4-5).

А по новым правилам — в последний день месяца, в котором компания утвердила авансовый отчет.

Для этого он должен будет представить выписки из регистра налогового учета за соответствующий налоговый период и платежки.

Можно ли перечислить ндфл меньше в 2018 году за счет переплаты

Если все документы оформлены верно и предоставлены в полном объеме, орган ФНС направляет поручение в казначейство для зачисления суммы переплаты на счет налогового агента. Читайте также статью: → «Возврат НДФЛ при ипотеке: +2 примера».

Возврат за счет средств работодателя с последующим возмещением ФНС Получив от работника заявление о возврате излишне удержанного НДФЛ, работодатель вправе компенсировать работнику сумму за счет собственных средств, после чего приступить к оформлению налогового возмещения.

Все перечисленные лица также являются работниками данного учреждения и получают за свой труд заработную плату. Однако если зарплата обычного работника законодательно максимально не ограничена, то оплата труда руководителей, его заместителей и главных бухгалтеров имеет соответствующие границы. Об этом мы поговорим в статье.

Порядок возврата излишне уплаченного НДФЛ: новые разъяснения ФНС

- НДФЛ был излишне удержан с доходов физического лица и перечислен в бюджет;

- переплата по НДФЛ возникла по другим причинам, например, из-за ошибки в платежном поручении или перечисления налога ранее даты уплаты НДФЛ в бюджет (там самым он не признается налогом).

Как уже было сказано, сначала необходимо перечислить сумму излишне удержанного НДФЛ на счет сотрудника, указанный в заявлении о возврате.

Соответственно, в данном случае ошибочная переплата образовалась полностью за счет средств компании-работодателя.

В том случае, если работодатель обнаружил излишнее удержание НДФЛ из доходов своего работника, необходимо сообщить сотруднику об этом факте не позднее истечения десятидневного срока выявления данного нарушения. В этом случае налоговое законодательство предполагает возможность плательщика подоходного налога оформить возврат денежных средств. Важно отметить, что возврат может осуществляться только компанией-работодателем.

В некоторых ситуациях, на практике встречающихся не так уж часто, перевод излишне уплаченных средств может быть произведен налоговой инстанцией (например, при ликвидации организации). При этом работник должен составить заявление на имя руководителя фирмы с просьбой вернуть ему денежные средства.

РФ суммы налога налоговый агент вправе произвести такой возврат за счет собственных средств.

Отметим, что до этого письма налоговики указывали лишь на возможность возврата налоговому агенту суммы, не являющейся НДФЛ и ошибочно перечисленной в бюджетную систему РФ.

Сроки уплаты, перечисления НДФЛ с зарплаты, отпускных, больничного

Определяйте его в зависимости от вида дохода.

Условно доходы, из которых НДФЛ должны удерживать налоговые агенты, можно разделить на две группы:

- доходы, связанные с оплатой труда;

- доходы, не связанные с оплатой труда.

К первому виду доходов, в частности, относятся:

- вознаграждения по итогам работы за год;

- доплаты за выполнение работ различной квалификации, при совмещении профессий, при работе в сверхурочное (ночное) время, в праздничные дни и т.

НК РФ).

Возврат сотруднику-налогоплательщику излишне удержанной суммы налога производится организацией – налоговым агентом за счет сумм этого налога, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей как по указанному налогоплательщику, так и по иным налогоплательщикам, с доходов которых налоговый агент удерживает налог, в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика. Такой возврат может производиться только путем перечисления денежных средств на счет налогоплательщика в банке, указанный в его заявлении (ст. 231 НК РФ, письма ФНС РФ от 18.07.2016 № БС-4-11/12881@, Минфина РФ от 16.05.2011 № 03 04 06/6-112 (п.

2) если сумма подлежащего возврату сотруднику НДФЛ больше предстоящих платежей по данному налогу (излишне удержанный НДФЛ необходимо вернуть в течение трех месяцев со дня получения налоговым агентом соответствующего заявления налогоплательщика), организация должна обратиться в налоговую инспекцию с соответствующим заявлением и подтверждающими документами (например, с платежным поручением, выпиской). После этого в соответствии с п. 6 ст. 78 НК РФ в течение месяца со дня подачи таких документов контролирующий орган должен вернуть переплату по НДФЛ на расчетный счет организации;

3) если организация ошибочно перечислила по реквизитам уплаты НДФЛ сумму, не являющуюся удержанным с доходов физических лиц налогом, ее можно будет зачесть в счет будущих платежей по иным налогам соответствующего вида или вернуть в порядке, установленном ст. 78 НК РФ.

М.Н.

Трудового кодекса РФ. Ко второму виду относятся все остальные доходы, например: Даты получения доходов для целей обложения НДФЛ приведены в таблице ниже.

Подоходный налог с зарплаты — НДФЛ в 2019

В данном случае удержать его необходимо с последующей выплаты, принимая во внимание вышеприведенный процентный лимит.

Что касается налогообложения нерезидентов, подоходный налог с физических лиц с зарплаты, а также с других их трудовых доходов, взимается в размере 13 % с:

- граждан, бежавших из своего государства и оформивших в РФ временное убежище.

- резидентов государств-членов ЕАЭС;

При этом, дефиниции понятия «трудовые доходы» в законодательной базе не приведено.

В ФЗ № 115 от 25.07.2002 дано лишь определение трудовой деятельности иностранца.

consulting-uslugi.ru

Если переплатили ндфл что делать в году

Порядок возврата излишне уплаченного НДФЛ: новые разъяснения ФНС

Таким образом, НДФЛ, перечисленный в бюджет раньше срока выплаты дохода, сотрудники налоговой не признают налогом. В этом случае обязанность налогового агента по перечислению НДФЛ не является исполненной. Соответственно, организация – налоговый агент обязана заново уплатить налог в полной сумме. Такие разъяснения представлены в письмах Минфина РФ от 16.09.2014 № 03-04-06/46268, ФНС РФ от 06.02.2019 № ГД-4-8/[email protected], от 29.09.2014 № Кроме того, НДФЛ, уплаченный раньше срока, зачесть в счет предстоящих платежей не получится, его можно только вернуть из бюджета (Письмо ФНС РФ от 29.09.2014 № Согласно п.

7 ст. 78 НК РФ заявление о зачете или возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы, если иное не предусмотрено законодательством РФ о налогах и сборах.

Можно ли зачесть переплату по ндфл в счет будущих платежей 2019

Законопроектом предлагается предоставить субъектам РФ возможность перераспределения контрольных полномочий муниципального уровня в сфере закупок товаров, работ, услуг органам государственной власти субъекта РФ. В заявлении следует указать, куда компания хочет направить переплату по НДФЛ:

- в счет будущих платежей по НДФЛ;

- в счет погашения задолженности по другим федеральным налогам;

- в счет предстоящих платежей по иным федеральным налогам.

Образец заявления о зачете переплаты по НДФЛ смотрите ниже.

Заявление можно подать двумя способами (п.

4 ст. 78 НК РФ):

- в электронном виде по телекоммуникационным каналам связи с усиленной квалифицированной электронной подписью.

- на бумажном носителе за подписью представителя организации;

К заявлению нужно приложить выписку из регистра налогового учета по НДФЛ за соответствующий период и платежные поручения (письмо ФНС 06.02.2019 № ГД-4-8/2085).

Как вернуть переплату по налогу в 2019 году? Советы юриста

Если вам нужна дополнительная консультация, вы можете получить на нашем сайте.

Переплата по НДФЛ: зачесть нельзя вернуть

Угадайте, где возьмут деньги на ремонт?

Правильно: в Пенсионном фонде! Зачем всё это.? А что Минфин им до сих пор не ответил, месячные срок то ведь уже прошел? Они вроде ничего н. Хотя вас тоже можно понять, учитывая бредовое письмо УФНС Москвы в адрес «Бизнес-Аналитики». А чт. Не сильно раньше, помню я начало этой истории — «УНП» с комментарием кого то из наших местных нал.

Минфин просто не успел еще выдать такие разъяснения по запросам налогоплательщиков А скольк. Над.К, Вы писали:Кстати, а этот лектор не недоумевает, почему надо пробивать чек на доход, если д.Над.К, Вы писали:Хм, и проигнорировали, потому что в Вашу таблицу оно не вписывается )) Сделайте . Аноним, Вы писали:Пусть сначала доходы чиновников и дворян и их приближенных начнут мониторить.&n.

Зачет переплаты НДФЛ, но с одним условием

Если же налог переплатили из-за ошибки в платежке, зачесть его в счет будущих платежей нельзя.

Удержали лишний налог. Если вычли из зарплаты сотрудника лишний НДФЛ, деньги нужно ему вернуть. Для этого в течение 10 рабочих дней письменно сообщите сотруднику об излишнем удержании (абз. 2 п. 1 ст. 231 НК). Форма уведомления — свободная.

Попросите написать заявление на возврат денег.

Налог верните работнику на карту в течение трех месяцев за счет сумм, которые удерживаете у сотрудников (п. 1 ст. 231 НК). Фактически эта операция и будет зачетом НДФЛ. Если уверены, что в отведенный срок вернуть переплату не успеете, за возвратом обратитесь к налоговикам (абз. 6 п. 1 ст. 231 НК). Бланк заявления на возврат есть в приказе ФНС от 14.02.2019 № ММВ-7-8/182.

Приложите к нему выписку из регистра по НДФЛ и платежки.Если переплата связана, например, с ошибкой в платежке, то зачесть эту сумму в счет будущих платежей по НДФЛ не получится.

По мнению Минфина, в такой ситуации компания перечисляет в бюджет собственные деньги. Лишние суммы не удерживали у сотрудников, значит, это не НДФЛ.

Ведь платить налог за счет компании нельзя (п. 9 ст. 226 НК). Значит, и зачет в счет будущих платежей невозможен. Такую переплату вы вправе вернуть, зачесть в счет недоимки по НДФЛ либо направить на уплату других федеральных налогов (письмо ФНС от 06.02.2019 № ГД-4-8/2085). Еще один вариант возможен, если переплатили НДФЛ из-за ошибки в КБК.

Например, КБК для НДФЛ поставили вместо кода по НДС. Такую платежку можете уточнить (письмо ФНС от 10.10.2016 № СА-4-7/19125). Заявление на уточнение составьте в свободной форме и сдайте в инспекцию.

После этого налоговики переведут деньги на нужную лицевую карточку. Источник: https://www.glavbukh.ru/news/27426-chinovniki-razreshili-zachet-ndfl-no-s-odnim-usloviem/ Share Предыдущая статьяСледующая статья Присоединиться с помощью: Please enter your comment! Please enter your name here You have entered an incorrect email address!

Please enter your email address here Save my name, email, and website in this browser for the next time I comment. Пожалуйста, введите ответ цифрами:5 + восемь =

Что делать с переплатой по НДФЛ: 3 варианта

Важно: получить уведомление об излишней сумме налогоплательщик должен в течение 10 дней с момента выяснения данного обстоятельства.Перед определением излишней суммы как переплаты, сотрудник налоговых органов должен сопоставить много фактов:

- Определить точную сумму.

- Определить излишнюю сумму, как налог;

- Выявить причину данного факта;

Для вычитания срока давности по переплате необходимо точно установить период, когда она была совершена.В данном случае может быть несколько вариантов:

- Произошло большее внесение денег при уплате авансового платежа (что отражено в ), тогда срок давности исчисляется с момента годового отчета;

- Переплата при уплате налога частями – необходимо вычитать размер лишней суммы по каждому платежу, соответственно и срок давности вычитается исходя из даты каждого платежа.

Зачет переплаты НДФЛ в счет будущих платежей

Ресурсы, используемые для возврата компанией-работодателем, находятся в предстоящих платежах подоходного налога по данному сотруднику. В заявлении от работника необходимо прописать банковские реквизиты для возврата налога, на которые работодатель переведет денежные средства.

Вторая ситуация предполагает ошибку при непосредственном перечислении в казну НДФЛ налоговым агентом. Данную ситуацию как переплату НДФЛ (образец письма зачет представим ниже) рассматривать нельзя. В первую очередь, потому что у налогоплательщика подоходного налогу удержание произведено корректно. Соответственно, в данном случае ошибочная переплата образовалась полностью за счет средств компании-работодателя.

В 2019 году было опубликовано письмо ФНС относительно возможностей зачета такого рода переплаты – письмо ФНС № ГД-4-8/2085 от 06.02.17г.Пояснение по переплате ндфл в 2019 году

Страховые платежи на травматизм, как и ранее, находятся под контролем ФСС. Инфо Соответственно, по вопросам возврата переплат, как и ранее, следует обращаться в этот фонд.

Лишние суммы общеобязательных взносов при обращении к ФНС возвращаются таким же порядком, как и переплаченные налоговые суммы.Изъятие у компании земли для госнужд путем ее выкупа образует налогооблагаемый доход Натали Б, Вы писали:Зачем разъяснять очевидные вещи?! Затем, что есть иное мнение и судебная… Изъятие у компании земли для госнужд путем ее выкупа образует налогооблагаемый доход Родина, сдохни!!!!!!!?!! Какие налоговые изменения скоро нас ждут Натали Б, это для вас очевидные.

- Главная

- Налоговый учет

В определенных случаях у организации может возникнуть переплата по перечисленному в бюджет НДФЛ.

Когда можно зачесть переплату по НДФЛ? Разъяснения Минфина

Для этого, как напомнили чиновники, нужно написать заявление в ФНС и подтвердить факт переплаты. Кроме того, этот платеж может быть зачетен в счет предстоящих перечислений по самому подоходному налогу.

Кстати, как указали специалисты Минфина, подтвердить факт излишнего удержания и перечисления НДФЛ можно на основании выписки из регистра налогового учета за соответствующий налоговый период и платежных документов (п.

1 ). Подписывайтесь на наш канал в Telegram Мы расскажем о последних новостях и публикациях. Читайте нас, где угодно. Будьте всегда в курсе главного! e-mail рассылка Подпишитесь на новости для бухгалтера! Раз в неделю мы будем отправлять самые важные статьи вам на электронную почту Подписаться Дорогие читатели, если вы увидели ошибку или опечатку, помогите нам ее исправить!

levconsulting.ru

Переплата ндфл в бюджет что делать 2019 году

Оглавление:

Излишки — по НДФЛ, или Вернуть нельзя зачесть (Рогозина О

» излишки»=»» по=»» ндфл,=»» или=»» вернуть=»» нельзя=»» зачесть=»» (рогозина=»» о.)=»» дата=»» размещения=»» статьи:=»» 26.03.2019=»» в=»» соответствии=»» с=»» пунктом=»» 1=»» статьи=»» 78=»» налогового=»» кодекса=»» (далее=»» -=»» кодекс)=»» сумма=»» излишне=»» уплаченного=»» налога=»» подлежит=»» зачету=»» в=»» счет=»» предстоящих=»» платежей=»» налогоплательщика=»» по=»» этому=»» или=»» иным=»» налогам,=»» в=»» счет=»» погашения=»» недоимки=»» по=»» иным=»» налогам,=»» задолженности=»» по=»» пеням=»» и=»» штрафам=»» за=»» налоговые=»» правонарушения=»» либо=»» подлежит=»» возврату=»» налогоплательщику=»» в=»» порядке,=»» предусмотренном=»» данной=»» статьей.=»» alt=»Переплата ндфл в бюджет что делать 2019 году»>

ФНС: что делать с переплатой по НДФЛ

ФНС: что делать с переплатой по ФНС РФ в своем письме от 06.02.2019 № ГД-4-8/[email protected] разъяснила особенности возврата и зачета переплаченного. Ведомство напоминает, что по нормам статьи 226 НК РФ уплата за счет средств налоговых агентов не допускается. Таким образом, перечисление в бюджет суммы, превышающей фактически удержанный из доходов физлиц,

Как зачесть переплату по НДФЛ

Как зачесть переплату по НДФЛ ФНС, наконец, разрешила зачет переплаты по не только в счет предстоящих платежей по «агентскому» НДФЛ, но и в счет задолженности или будущих платежей по другим налогам.

Такой вывод налоговиков содержится в письме от 06.02.2019 № ГД-4-8/2085.

Что делать, если выявлена переплата НДФЛ в 2019 году

Что делать, если выявлена переплата в 2019 году Если за возвратом обращаются наследники погибшего налогоплательщика или другие якобы доверенные лица, российское законодательство запрещает выплачивать деньги всем, кроме самого налогоплательщика. Возврат налоговых отчислений производится не наличными, перечисление денег осуществляется исключительно на банковскую карту, поэтому плательщику необходимо указать в заявлении реквизиты оформленного на него счета.

Переплата ндфл в бюджет что делать 2019 году

Переплата ндфл в бюджет что делать 2019 году Образец заявления см. здесь. Но направить в счет будущего нельзя. Об этом – письмо ФНС от 06.02.2019 № ГД-4-8/2085.

Если Вас что-то смущает во мне — не нужно ставить меня в известность, попробуйте пережить потрясение самостоятельно! Отношение к окружающим сильно зависит от того, зачем они тебя окружили.

Возврат излишне удержанного НДФЛ

Возврат излишне удержанного НДФЛ Актуально на: 12 октября 2019 г.

Если из доходов физлица был удержан налоговым агентом в большем размере, чем нужно (например, из-за технической ошибки или же по причине ошибочного непредоставления вычета), то у физлица-налогоплательщика возникает переплата по, которую нужно такому лицу вернуть.

О том, что НДФЛ был излишне удержан, налоговый агент должен сообщить работнику (иному физлицу) в течение 10 рабочих дней со дня обнаружения этого факта (абз.

ФНС разъяснила, что делать с переплатой по НДФЛ

Переплату по налоговый агент может вернуть или зачесть в счет погашения задолженности, а также будущих платежей по иным федеральным налогам.

К такому выводу пришла ФНС России в письме от 06.02.2019 г. № ГД-4-8/2085.

Ведомство отметило, что, перечисленный в бюджет сверх фактически удержанной суммы налога, уплатой НДФЛ не является.

Следовательно, налоговый агент вправе заявить в ИФНС о возврате такой переплаты по НДФЛ. Или же он может зачесть ее в счет погашения задолженности или в счет будущих платежей по иным федеральным налогам, к примеру, налогу на прибыль или НДС.

Порядок возврата излишне уплаченного НДФЛ: новые разъяснения ФНС

Порядок возврата излишне уплаченного НДФЛ: новые разъяснения ФНС Сотрудники контролирующего органа выпустили Письмо от 06.02.2019 № ГД-4-8/[email protected], в котором дали разъяснения по вопросу зачета (возврата) излишне уплаченных сумм НДФЛ.

В этом письме чиновники обратили внимание на то, что порядок возврата (зачета) излишне уплаченного зависит от того, признаются ли данные суммы самим налогом.

Переплата по НДФЛ в бюджет: особенности возврата и требования

Переплата по в бюджет: особенности возврата и требования Причины возникновения Почему возникают переплаты по?

Причины данного явления могут быть разными.

Например:

- при большом авансе и маленьких налогах;

- если произошла ошибка при расчете.

- из-за ошибок в поданных декларациях;

- из-за технического сбоя;

finpravsentr.ru

Кто возмещает переплату по ндфл в 2019 году

Взаимодействие страхователя с ФСС РФ и ФНС России по правоотношениям, возникшим до 31 декабря и с 1 января 2019 года

расчетов за отчетные (расчетные) периоды, истекшие до 1 января 2019 года, а также решения, принятые по результатам проверок до 31.12.2019. — осуществляет контроль за исчислением и уплатой страховых взносов за отчетные (расчетные) периоды, истекшие до 01.01.2018, в порядке, действовавшем до 1 января 2019 года, а именно проводит камеральные проверки расчетов по страховым взносам (форма 4-ФСС)

Возврат излишне удержанного НДФЛ

С 01.01.2019 года страховые взносы на случай временной нетрудоспособности и в связи с материнством нужно уплачивать в ИФНС. А за возмещением пособий, как и раньше, необходимо обращаться в ФСС. Налоговики опасаются возникновения большого количества невыясненных платежей из-за ошибок, допущенных в платежках на уплату страховых взносов. Ведь поменялись КБК и реквизиты получателя платежа. Если НДФЛ из доходов физлица был удержан налоговым агентом в большем размере, чем нужно (например, из-за технической ошибки или же по причине ошибочного непредоставления вычета), то у физлица-налогоплательщика возникает переплата по НДФЛ.

Таким образом, операции по выплате в декабре отпускных и больничных не будут отражены в Разделе 2 расчета за 4 квартал 2019 года, а будут отражены в Разделе 2 формы 6-НФДЛ за 1 квартал 2019 года. Приближается отчетная кампания 6-НДФЛ за 2019 год, и при подготовке отчета помимо ежеквартальных проверок при составлении расчета придется сверить некоторые показатели с годовой 2-НДФЛ и декларацией по налогу на прибыль за этот же налоговый период.

Переход на страховые взносы с 2019 года

Если возражений нет, акт следует подписать без разногласий. При расхождениях, с которыми компания не согласна, нужно записать их в акте сверки. Расхождения лучше согласовать до 31 декабря, чтобы у компании не было долгов или переплаты. Ведь, как мы уже сказали выше, Взыскивать долги и возвращать переплату инспекторы будут по новым правилам. Если выплаченные компанией пособия превышают страховые взносы, то деньги можно вернуть или зачесть в счет будущих платежей по взносам.

Возврат НДФЛ в 2019 годах (бланк заявления и порядок)

Основная сложность здесь заключается в том, что в результате возврата дохода у сотрудника образуется переплата налога. Если иностранный сотрудник стал резидентом. При этом возникновение переплаты обусловлено тем, что нерезидентская ставка удержания составляет 30%, а с резидентов налог начисляется по ставке 13%. Разобраться, как быть с излишним удержанием НДФЛ в данной ситуации, вам поможет статья

«Нерезидент стал резидентом и перешел в другое подразделение: что с НДФЛ?». В статье «Ст.

Переплату по НДФЛ возвращает агент

Подать такое заявление работник должен до истечения трехлетнего срока со дня уплаты в бюджет излишне удержанного налога (письмо Минфина России от 27 декабря 2012 г. № 03-04-06/4-370). Таким образом, возврат налогоплательщику излишне удержанной суммы налога производится налоговым агентом. Обращаться в налоговую инспекцию работнику не следует, поскольку налоговым законодательством это не предусмотрено.

Страховые взносы в 2019 году: подробная инструкция, изменения, отчетность

Сдавать отчеты на бумаге разрешат только компаниям с численностью менее 25 человек. Если последний день подачи отчета будет выпадать на выходной или праздник, срок переносится на ближайший рабочий день. Форму 4-ФСС отменили не полностью. Первый раздел формы «переехал» в новый расчет, который вы сдаете в инспекцию. А второй раздел остался — его и нужно сдавать в ФСС. Для этого фонд утвердил новую форму 4-ФСС с 2019 года. Один отчет в ПФР остался преждним.

Возмещение пособий из ФСС в 2019 году: новый порядок

ФСС сможет запрашивать у инспекции сведения о взносах (п. 2.2 ч. 1 ст. 4.2, ч. 1.1 ст. 4.7 Федерального закона от 29.12.2006 № 255-ФЗ в ред. с 1 января 2019 г.). ФСС вправе проверить сведения о пособиях и принять решение о возмещении или отказе в зачете. О любом решении фонд сообщит в налоговую в течение трех рабочих дней после проверки. Если ФСС откажет в зачете, налоговики взыщут с компании непринятые суммы. Если пособия превысили взносы, налоговики зачтут переплату в будущие платежи на основании подтверждения от ФСС.

Возмещение пособий из ФСС в 2019 году: что изменилось

Если ФСС одобрит расходы, вы можете просто зачесть их в счет взносов. То есть как вы делали и до 2019 года. Если сумма расходов превысит начисленные взносы, то разницу также можно зачесть в счет будущих платежей. Но можно и вернуть. Чтобы возместить пособия из бюджета. нужно обращаться с заявлением в ФСС. Обратите внимание: не в налоговую, а в фонд. И деньги в таком случае выплатит ФСС (п. 9 ст. 431 НК РФ)

Оплата больничного листа в 2019 году

А расчет пособия и выплату фонд произведет самостоятельно. Сегодня действует следующий порядок учета страховых взносов: в случае, если сумма начисленных взносов превышает сумму выплаченного пособия по больничным, то в ФСС нужно заплатить эту разницу. Такой порядок будет действовать до 2020 года. С 2019 года наращивать переплату нельзя. Теперь зачет переплаты производится в счет будущих отчетных периодов налоговыми органами.

ИП-навигатор по налогам

При этом неважно, предприниматель добровольно уплатил лишние суммы, или они были взысканы принудительно, важно, что основанием были «расчеты» ФНС; налоговики выявили переплату по налогу и самостоятельно провели зачет в счет недоимки, впоследствии выяснилось, что переплата была, а вот долги, в погашении которых зачтена переплата, начислены ошибочно (неправомерный зачет с даты его проведения можно считать излишне взысканной суммой).

Процедура «зачета» переплаты более проста, чем возврат, как правило, на зачет налоговые органы идут охотнее.

Переплата по НДФЛ что делать

За счет каких источников он должен осуществить возврат? Чтобы ответить на этот вопрос следует внимательно изучить нормы статьи 231 Кодекса (п. 1, абз. 3). Здесь сказано, что вернуть налогоплательщику излишек удержаний можно за счет подлежащих к перечислению сумм НДФЛ, причем как по данному конкретному сотруднику, так и по другим, доходы которых подлежат обложению. При этом нужно четко соблюсти 3-месячный срок расчета по сумме.

Кто возмещает переплату по ндфл в 2019 году

Рассмотрев вопрос, мы пришли к следующему выводу: У налогового агента есть возможность вернуть излишне удержанные у налогоплательщика и перечисленные в бюджет суммы НДФЛ при обращении с заявлением в налоговый орган по месту учета. Обратиться в налоговый орган за возвратом можно, если суммы НДФЛ, подлежащей перечислению налоговым агентом в бюджет (за счет которой производится возврат), недостаточно для осуществления возврата излишне удержанного налога налогоплательщику в течение 3 месяцев со дня получения соответствующего заявления от налогоплательщика. При этом срок на обращение в налоговый орган не ограничивается конкретным налоговым периодом, а исчисляется со дня подачи соответствующего заявления налоговому агенту работником. В связи с чем налоговый агент может вернуть излишне удержанный и перечисленный в бюджет за 2015 год НДФЛ, за исключением сумм налога, переплата по которому образовалась в связи с перерасчетом по итогам налогового периода в соответствии с приобретенным иностранным работником статусом налогового резидента.

КБК по страховым взносам в 2019 году изменились. Ведь взносы теперь платятся в ФНС, а не в фонды. За ФСС остались лишь взносы на травматизм. По этим платежам КБК сохранились. Старые КБК перестали действовать с 1 января 2019 года. Если будете платить взносы за декабрь в январе 2019 года, используйте новые коды. Количество платежек по взносам не изменилось, срок уплаты тоже. Платежки за январь заполняйте по аналогии с разницей в КБК.

Заявление на возврат НДФЛ при покупке квартиры

Если сумму налога к возврату физлицо исчислило самостоятельно, заявление на возврат НДФЛ при покупке квартиры можно приложить сразу при подаче декларации 3-НДФЛ. А можно подать его уже после того, как налоговики одобрят право на имущественный вычет. Срок подачи декларации. документов и заявления на НДФЛ при покупке квартиры зависит от того, обязан ли налогоплательщик отчитаться о своих прошлогодних доходах, или только заявляет об имущественном вычете.

urist-pomojet.com

Недоплата по ндфл что делать 2019

Ндфл исчислен и удержан неверно в 2019 году как исправить

Организация неправильно предоставляла вычеты по НДФЛ за предыдущие периоды. Сумма исчисленного и удержанного налога 6-НДФЛ Сумма исчисленного и удержанного налога 6-НДФЛ Опубликовано 10 Янв 2019 11:30 Что означает исчисленный НДФЛ? Таким образом, ячейка 040 6-НДФЛ рассчитывается по следующему выражению: Где СН – ставка налогообложения. Корректировка 6-НДФЛ за 2019 год Об исчисленном и удержанном в 2019 г.

Какие положены штрафы за неуплату НДФЛ в 2019 году

Он составляет 13%, которые установлены на государственном уровне.

Если гражданин является резидентом страны, то при расчете важно знать полную сумму дохода на территории государства и за его пределами.

Для нерезидентов налоговая база определяется только на основании российских доходов.

Налоги за трудовую деятельность работников отчисляются работодателями.

Во внимание не принимается статус учреждения и его организационная форма.

Переплата ндфл в бюджет что делать 2019 году

Почему НДФЛ вдруг стал особенным налогом? Чтобы разобраться в этом, обратимся к самому определению налогового агента.

В статье 24 Налогового кодекса РФ раскрыто само понятие налогового агента — это лица, в обязанности которых входит исчисление, удержание, а также перечисление налогов в бюджет РФ. Налоговый агент должен корректно и вовремя исчислять и удерживать налоги из денежных средств, которые выплачиваются налогоплательщикам, кроме того, обязан своевременно перечислять налоги на имеющиеся счета Федерального казначейства.

Организация неправильно предоставляла вычеты по НДФЛ за предыдущие периоды. Сумма исчисленного и удержанного налога 6-НДФЛ Сумма исчисленного и удержанного налога 6-НДФЛ Опубликовано 10 Янв 2019 11:30 Что означает исчисленный НДФЛ?

Таким образом, ячейка 040 6-НДФЛ рассчитывается по следующему выражению: Где СН – ставка налогообложения. Корректировка 6-НДФЛ за 2019 год Об исчисленном и удержанном в 2019 г.

Выявлена недоплата НДФЛ, что делать?

При этом с 01.01.2019 возможность или невозможность удержания может быть оценена налоговым агентом в течение определенного срока — налогового периода, в котором возник такой доход.

Кроме того, в неофициальных разъяснениях представлена позиция контролирующих органов, где отмечено, что ситуация невозможности удержания НДФЛ и ситуация неудержания НДФЛ влекут разные правовые последствия. Таким образом налог должен быть доудержан и перечислен в бюджет.

Недоплата и переплата в отчетности по НДФЛ

Опишите причину своей жалобы

Добрый день.

Сложилась вот такая ситуация:

В 2019 году уволился сотрудник и на момент увольнения ему ошибочно переплатили и с выплаченной суммы уплатили НДФЛ. В справке 2-НДФЛ по нему были указаны данные в соответствии с начислением, переплата не отразилась.

В 2019 году сотрудник приходит и вносит в кассу переплаченную сумму.

Вопрос: Как отразить данную ситуацию в отчетах по НДФЛ? Необходимо ли по этому сотруднику было в 2019 году показать переплату налога?

А в 2019? В 6-НДФЛ и в 2-НДФЛ как отразить данную ситуацию?

В 2019 году сотруднику недоплатили, данная ситуация в справке 2-НДФЛ не была отражена. В 2019 ему выплатили недоплату и в момент выплаты перевели НДФЛ. Как отразить эту ситуацию в 2-НДФЛ и в 6-НДФЛ в 1 разделе?

Поскольку Вы в первоначальной Справке 2-НДФЛ не отражали сумму переплаты, а отразили актуальные на сегодняшний день данные, то корректировки Справки не требуется.

Однако возможно, что контролирующие органы затребуют у Вас пояснения.

При возврате излишне удержанного в 2019 году НДФЛ сумма налога подлежит отражению по строке 090 разд. 1 расчета по форме 6-НДФЛ за соответствующий период 2019 года.

В разделе 2 расчета данная операция не показывается.

Порядком предусмотрено, что по строке 090 указывается общая сумма налога, возвращенная налоговым агентом налогоплательщику в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода.

Разъяснения ФНС по данному вопросу представлены в письмах от 14.11.2019 N БС-4-11/[email protected], от 18.07.2019 N БС-4-11/[email protected], от 18.03.2019 N

Если Вы в первоначальной Справке 2-НДФЛ не отражали сумму переплаты, а отразили актуальные на сегодняшний день данные, то корректировки Справки также не потребуется.

strahovkalux.ru