Как правильно оформить досрочное погашение кредита?

Досрочное погашение кредита

С целью снижения переплат часто заемщики банков стараются закрыть займ раньше отведенного срока. Банк никак не может препятствовать желанию клиента выполнить досрочное погашение кредита, поэтому наложение штрафов в таком случае является незаконным. Несмотря на то, что сама по себе процедура на первый взгляд кажется простой, есть некоторые нюансы, которые следует учесть.

Чтобы банк не препятствовал закрытию кредита, нужно минимум за 30 дней до совершения операции уведомить банк о своем желании досрочно погасить займ. В заявлении, написанном в произвольной форме, нужно также указать сумму, которая будет внесена для выплаты займа.

В зависимости от обстоятельств заем может быть погашен частично или одним платежом. В чем разница и каким способом лучше воспользоваться, рассмотрим далее.

Полное и частичное досрочное погашение кредита

Любое погашение займа раньше срока выгодно при краткосрочных займах от года до трех лет, хотя лучше рассчитывать индивидуально.

Частичное погашение

Частичное досрочное погашение кредита заключается в оплате каждый месяц большей суммы, чем предусмотрено в графике выплаты кредита. В таком случае банк проводит перерасчет размеров будущих платежей, которые со временем уменьшаются. Для определения точной суммы платежей можно обратиться к банковскому сотруднику, который поможет провести расчеты и определит оптимальный размер ежемесячных взносов для досрочного погашения займа.

Чтобы применить досрочное погашение части кредита нужно уведомить об этом банк, который будет проводить перерасчет оставшейся суммы кредита. Банку нужно указать дату досрочного частичного погашения, размер платежа и счет. Препятствовать досрочному погашению банк не имеет права.

Полное погашение

Полное досрочное погашение кредита предполагает уплату всей оставшейся суммы займа одним платежом до наступления окончания действия договора кредитования. Осуществляя полную выплату задолженности, вы полностью снимаете обязательства перед банком.

Планируя полностью выплатить задолженность перед банком, заблаговременно узнайте точную сумму остатка по займу, а после уплаты сохраните квитанцию.

Кроме перевода денег на счет банка для полного закрытия долга нужно учесть некоторые условия. Процедуру закрытия займа нужно выполнить в соответствии с требованиями банка, чтобы в будущем не возникало никаких претензий от финансового учреждения.

Основные рекомендации для заемщиков при оформлении досрочного погашения кредита

Условия досрочного погашения кредита обязывают заемщика в первую очередь поставить в известность банк о досрочном закрытии кредита и уточнить полностью или частично будет выполняться процедура погашения кредита. Ранее мы уже упоминали, что банк нужно предупредить в письменной форме минимум за 30 дней до проведения полного погашения кредита (до окончания срока действия договора). В некоторых банках условия уведомления о намерении досрочно погасить займ могут быть другими, что должно быть указано в договоре кредитования.

Во время частичного погашения займа нужно утвердить с банком увеличенную сумму платежа и новые сроки погашения займа. Если этого не сделать, со счета по-прежнему будет сниматься только та сумма, которая была указана в договоре изначально. Без уведомления банка о желании частично погашать займ срок кредитования, а также размер долга не изменятся.

Прежде чем полностью погашать кредит, уточните остаток по займу. Даже небольшая сумма в виде остатка на ссудном счету превратится в неприятный сюрприз в виде непредвиденных долгов и просрочек.

После полной оплаты в кассе нужно сохранить чек о выплате всего займа, а также получить справку, подтверждающую погашение кредита. Документ должен подтверждать отсутствие обязательств перед финансовым учреждением и быть заверен печатью и подписью уполномоченного банковского сотрудника. Также нужно попросить выписку с ссудного счета, чтобы проконтролировать нулевой остаток.

Возврат страховки по кредиту при досрочном погашении

Возврат страховки по кредиту при досрочном погашении является невозможным в случае:

- если в договоре процедура возврата страховки запрещена;

- в случае, когда страховщиком выступал банк, и была оформлена коллективная форма договора страхования.

Если страховой полис был подписан индивидуально в банке, а также запрета на возврат нет, нужно подать заявление в отделение банка и получить неиспользованную страховку.

Если страховка была оформлена в страховой компании, тогда нужно предоставить больше документов, а именно:

- паспорт;

- заявление;

- документ, подтверждающий полное досрочное погашение долга;

- страховой полис;

- договор кредитования.

Сумму страховки, которую можно вернуть, точно предусмотреть невозможно, так как страховые компании вычтут свои дополнительные расходы. Полный возврат страховки не предусмотрен, так как обязательно вычитается сумма за период действия страхового полиса.

Когда выгоднее досрочное погашение кредита?

В зависимости от того, какая система платежей используется для кредита, можно рассчитать оптимальные сроки досрочных выплат. Способов внесения платежей может быть два:

- аннуитетный;

- дифференцированный.

При аннуитетной системе вся сумма займа вместе с процентными начислениями равномерными платежами распределяется на полный период погашения займа. Таким образом, ежемесячно выходят равные суммы платежей, не зависящие от остатка обязательств по займу.

Аннуитетная система позволяет выгодно погасить обязательства раньше окончания сроков договора. Учитывая специфику процентных начислений, в первой половине кредитного периода платеж состоит преимущественно из процентов, а далее картина меняется и преобладает основная сумма кредита. Гасить такой займ лучше в начале периода. Таким образом, если увеличить суммы платежей (использовать досрочную частичную оплату), то часть их будет перекрывать последние платежи, и займ погасится быстрее.

Дифференцированная система предполагает ежемесячные выплаты части займа (тела кредита) пропорционально сроку действия кредитного договора. С каждым платежом размер платежа уменьшается, так как процент начисляется на оставшуюся сумму долга. Такой вид выплат более оптимальный, так как проценты переплат меньше.

Чтобы точно рассчитать сумму досрочного погашения кредита, воспользуйтесь кредитным калькулятором, который есть на сайте каждого банка. Рассчитав сумму самостоятельно и сопоставив ее с личными финансовыми возможностями, обратитесь к банковскому сотруднику, который проведет окончательные расчеты и определит оптимальную сумму платежей для досрочного погашения займа.

credits.ru

Какие документы нужны для погашения кредита?

Если вы совершили последний платеж по кредиту и считаете, что уже рассчитались с банком, то, увы, это не так. Вам нужны документы для погашения кредита, вернее, для закрытия кредита.

Самый важный документ, для закрытия кредитного счета – это справка об отсутствии претензий к клиенту и нулевая задолженность по кредиту, дополнительным счетам и услугам банка.

Ведь погасить кредит недостаточно, в обязательном порядке нужны документы, чтобы закрыть кредит и получить справку об отсутствии долгов . Как видите погасить кредит и закрыть – это две большие разницы.

Всегда помните о том, что даже «копейки», которые вы не выплатили или просто их не заметили, со временем могут обернуться в очень крупную задолженность перед банком-кредитором. На практике, подобные вещи встречаются довольно часто, даже если вы на 100% уверенны, что погасили всю сумму по кредиту, справку подтверждающую отсутствие долгов нужно хранить в течении 5 лет, а то и больше. Это касается кредитования, уплаты налогов и других финансовых операций, которые требуют скрупулезности и дотошности.

Приведем реальный пример, когда сотрудник банка, проводивший операцию по уплате налогов со счета физического лица предпринимателя, который являлся клиентом банка, списал не всю сумму, необходимую для уплаты налогов. Но, как ни странно, квитанцию выдал как раз верную, в которой была указана полная сумма погашения. В итоге, спустя 2 года, уже сотрудники фискальной службы сообщили предпринимателю о его задолженности и больших процентах, накопившихся за 2 года. Благо, что выданные квитанции сохранились, и удалось уладить этот инцидент. Существует множество подобных ситуаций, когда по вине и невнимательности сотрудника банка или государственного служащего вы можете попасть в очень неприятную ситуацию.

Такая вот бюрократия, и это нужно всегда учитывать, ведь формально для заемщика важнее получить справку от банка о нулевой задолженности, чем внести последний платеж по кредиту, хоть одно без другого и невозможно.

Итак, этапы погашения кредита и как закрыть кредит без задолженности:

- Выплатить весь долг по кредиту и подготовить все квитанции по выплатам.

- Самое важное! Нужно написать заявление о закрытии кредитного счета и других дополнительных счетов и услуг, которые вам могли открыть или подключить при выдаче кредита. Не ждите, что сотрудники банка сами предложат вам написать заявление, об этом должны помнить вы, поэтому просите в банке пример заявления и бланк на закрытие кредита.

- После рассмотрения вашего заявления, банк должен выдать вам справку о том, что претензий к заемщику (т.е вам) не имеет, кредит полностью выплачен, обязательства клиента перед банком выполнены.

- Получите квитанцию о нулевом балансе по вашему счету.

- Проверьте корректность указанных данных – ваши личные данные, проставленные даты, печати и само оформление документов, проверьте информацию о кредите и залоге, если кредит под залог имущества*

Примечание.

*Если кредит под залог имущества, то нужно снять обременение с залога в связи с погашением кредита, для этого следует обратиться к нотариусу, которому потребуется:

- документы на недвижимость, подтверждающие право на собственность

- договор залога

- справка о том, что ваши обязательства по кредиту полностью исполнены и кредит погашен

Будьте внимательны к документам, если в чем-то не уверенны, лучше обратитесь к стороннему специалисту – нотариусу или юристу.

Успехов!

hochukredit.com

Кто может сделать досрочное погашение кредита за вас?

Правила кредитного договора позволяют погашать любой кредит раньше срока. Здесь имеются отличия только в условиях и сроках погашения. Практически ни в одном банке нет правил, заставляющих погашать кредит лично. Внести деньги может любой другой человек, который знает номер договора и ФИО заемщика. Однако, если дело касается досрочного погашения, то здесь существуют некоторые нюансы.

В частности, банки требуют личного присутствия заемщика в отделении для написания заявления на досрочное погашение займа, ссылаясь на закон о банковской тайне, по которому не разглашаются сведения клиента третьим лицам.

Обычно с этим проблем не бывает, но ситуация становится сложной, если клиент вдруг заболел или уехал в другой город, и подойти в отделение, где был взят кредит, нет возможности. Рассмотрим подробнее, кто может погасить кредит досрочно за другого человека, что для этого нужно, как проходит процедура погашения, какие документы могут понадобиться?

Кто может погашать кредит за другого человека?

Действующее законодательство в сфере кредитования гласит, что обязанность по погашению кредита может быть возложена на третье лицо. Им может быть родственник, друг, знакомый и др. Поскольку закон не содержит запрета, то любой человек (поручитель, залогодатель или не имеющий никакого отношения к займу) может внести деньги на кредитный счет за другого заемщика. При этом, понадобится только паспорт вносителя и реквизиты. Однако, если с внесением ежемесячных платежей проблем не бывает, то с досрочным погашением может возникнуть неприятная ситуация.

Как погасить кредит досрочно за другого человека?

В большинстве случаев для досрочного погашения банковского кредита требуется собственноручно написать заявление о досрочном разрешении. В редких случаях банки осуществляют эту операцию автоматически при наличии достаточной суммы на счете заемщика. Но, что же делать в случае, когда заемщик заболел или находится в другом городе, и не имеет возможности лично явиться в банк? Ответ простой – кого-то попросить заплатить. Банк, конечно же, примет деньги на счет, но проводить досрочное погашение так просто не будет, ссылаясь на закон о банковской тайне. В этом случае есть два решения:

- Внести на счет сумму, достаточную для полного погашения с учетом начисленных процентов за весь период кредитования. Банк ежемесячно будет списывать нужную сумму, и кредит закроется по истечению своего срока. Способ самый простой, но самый невыгодный – клиент ничего не сэкономит на процентах.

- Оформить нотариальную доверенность на третье лицо, которое будет иметь право подписывать от имени клиента заявления в банке. Такая доверенность составляется и подписывается у нотариуса. Недостатком является то, что заемщику придется явиться к нотариусу лично для составления такого документа, что довольно тяжело, если, например, человек находится в больнице после операции.

В нотариальной доверенности должны быть четко прописаны действия, которые может совершать указанное в ней лицо, например, вносить деньги на кредитный счет №…, подписывать от имени клиента заявление на досрочное погашение, получать справку о полном погашении кредита и проч. При отсутствии данных пунктов, сотрудники банка могут отказать в принятии заявления.

При наличии такой доверенности, указанный в ней человек должен:

Если нужна справка об отсутствии задолженности, то получить ее можно только при наличии данного пункта в доверенности.

Что говорит закон?

Досрочное погашение кредита регулируется ФЗ №353 «О потребительском кредите (займах)», принятым Советом Федерации 13 декабря 2013 года. В нем прописаны права заемщика о возможности досрочного погашения, а также он регламентирует условия и правила кредитного договора, последствия за нарушение этих правил. Этот закон обязаны соблюдать как банки, так и МФО, потребкооперативы, ломбарды и проч. Он распространяется на все потребительские кредиты. Согласно нему, отказаться от кредита заемщик вправе в течение 14 дней после получения денег. Он может вернуть всю взятую сумму с процентами, начисленными за фактический срок пользования заемными средствами, но не более, чем за две недели. Все штрафы за «досрочку» являются незаконными.

Как происходит досрочное погашение кредита за другого человека в банке ВТБ 24?

Для примера, рассмотрим банк ВТБ24. Чтобы погасить кредит досрочно в ВТБ 24, нужно:

- Подойти в отделение банка с паспортом и нотариальной доверенностью.

- Подойти к сотруднику банка и предъявить указанные документы.

- Банк проверит доверенность (проверка может затянуться до 3 рабочих дней, но, обычно это происходит уже в течение одного дня).

- Получить заявление на досрочное погашение (распечатывается специалистом, лично заполнять не нужно).

- Ознакомиться с ней, проверить все данные и подписать.

- Внести нужную сумму в кассе.

- Справку об отсутствии задолженности можно получить сразу же после списания средств (списание происходит либо в указанный в заявлении день или в дату очередного платежа (в зависимости от вида кредита и его условий)).

Полезное по теме

Копирование материалов с сайта без согласия автора запрещено. Более подробно на http://mobile-testing.ru/rulesmobile-testing.ru

Все про досрочное погашение кредита

В данной статье мы рассмотрим все, что связано с досрочным погашением кредита – что значит досрочное погашение кредита, что значит полное досрочное погашение кредита, как рассчитать досрочное погашение кредита, правила, и предусмотрена ли какая-нибудь компенсация за досрочное погашение кредита.

Определение

Досрочное погашение кредита – это процесс преждевременного прекращения действия кредитного договора с кредитной организацией путем оплаты всей суммы долга. Иными словами досрочное погашение кредита – это расчет по своим кредитным обязательствам перед банком раньше, чем это предусмотрено в кредитном договоре.

Вопросов у населения по поводу досрочного погашения кредитов всегда возникает много, ибо, как взять кредит уже все выучили, а как закрыть кредит раньше времени мало кто пробовал, да и вообще не все до конца понимают, зачем это нужно, что можно, а что нельзя при досрочном погашение, и что говорит по этому поводу законодательство РФ.

Приступим!

Виды погашения

По сути, досрочное погашение займа может использоваться в качестве одного из способов реструктуризации кредита, но этот способ не входит в канонические способы реструктуризации, хотя разумные люди могут его использовать в качестве единственного грамотного метода реструктуризации своих долгов, поскольку другие в России не работают.

Зачем использовать досрочное погашение кредита в качестве реструктуризации долга? Зачем вообще нужно реструктуризировать долг, читайте здесь.

Каждый банк по своемому представляет методику и сроки досрочного погашения кредита, но старается опираться на Гражданский кодекс РФ.

ВНИМАНИЕ! В 2011 году была принята поправка №284-ФЗ «О внесении изменений в статьи 809 и 810 ч. 2 ГК РФ». Из которой вытекает, что банки больше не вправе штрафовать заемщиков за досрочное погашение кредита, а так же не вправе требовать оплаты процентов, начисленных сверх даты досрочного погашения займа. А заемщик в свою очередь обязан предупредить кредитора в письменной форме о своем намерение погасить досрочно займ минимум за 30 дней до реализации своих намерений. Но в тоже время банки получили право отказывать заемщикам в досрочном погашение кредита (это уже банковское лобби в действие).

Досрочное погашение кредита может быть двух типов:

- полное досрочное погашение кредита

- частичное досрочное погашение кредита

Полное досрочное погашение кредита

Полное досрочное погашение кредита предполагает полное погашение всего остатка долга по кредиту по состоянию на текущий момент. Читайте, статью о том, как узнать свою задолженность по кредиту, чтобы верно знать какую сумму вам нужно погасить.

Частичное досрочное погашение кредита

Частичное досрочное погашение кредита – это частичное, не полное, погашение остатка долга по кредиту, чаще всего превышающее размер ежемесячного платежа. В результате частичного досрочного погашения уменьшается либо сумма последующего ежемесячного платежа, либо срок кредита. Оно и понятно, подобным платежом вы, как бы, закрываете больше месяцев в графике платежей, чем это положено.

В случае если тело вашего долга в результате частичного погашения уменьшилось, то банк обязан перестроить график платежей и пересчитать сумму начисленных процентов, а вы не должны забыть его забрать у банка.

Но все это возможно только, если кредитный договор с банком не запрещает частично досрочное погашение кредита. А так же, если вы действуете по согласованию с банком.

Как рассчитать

Всех и вся нужно контролировать! Не стоит слепо верить, что банк самостоятельно и честно рассчитает сумму вашего долга на момент досрочного погашения кредита. Лучше все перепроверить самостоятельно.

Как рассчитать досрочное погашение кредита:

СПДП = ОД + П

П = ОД*СК*Дни/365/100

Где

СПДП – сумма полного досрочного погашения кредита

ОД – основной долг по телу кредита

П – проценты за пользование кредита

СК – ставка по кредиту в годовом выражение

Дни – количество дней, сколько вы пользовались заемными деньгами.

Для простоты расчета вашего остатка долга при досрочном погашении займа можно воспользоваться онлайн калькулятором досрочного погашения кредита в сети интернет.

Но этот способ не гарантирует даже 90% достоверности, так же как и выше приведенная формула. Если в результате самостоятельных расчетов вы останетесь должны банку 2 рубля, то он вас потом замытарит. А оно вам надо?

ВЫВОД! Рассчитать досрочное погашение кредита лучше непосредственно у сотрудника банка.

Правила досрочного погашения

Для того чтобы чувствовать себя как рыба в воде, в вопросе досрочного погашения займов, нужно знать золотые правила досрочного погашения кредита:

- Возможно полное или частичное погашение кредита. Это две разные формы досрочного погашения займа, о них написано чуть выше

- При частично досрочном погашении кредита уменьшается либо срок, либо ежемесячный платеж.

При частично досрочном погашении кредита банк обязан вам перестроить график платежей - При частично досрочном погашении кредита внесенная сумма платежа должна быть больше ежемесячной суммы платежа, иначе платеж будет засчитан в качестве очередной ежемесячной платы

- Необходимо уделить особое внимание просчету суммы долга, не делать этого самостоятельно, а поручить сотруднику банка

- Уведомить банк о досрочном погашении кредита в письменной форме о своих намерениях

- За досрочное погашение комиссия не взимается

- Проконтролировать расчеты и действия банка

- Погасить кредит досрочно можно уже через 1 месяц, после его оформления (это закон), а в некоторых банках значительно раньше

- По итогу, получите письменное подтверждение от банка об отсутствии задолженности

ВНИМАНИЕ! Обращайте внимание на кредитный договор. Закон разрешает досрочно погасить кредит уже через 1 месяц, после того, как вы его оформили. Если у банка в договоре прописаны какие-то другие сроки, то они нарушают закон, но чтобы это доказать, с банком нужно начинать судиться. В противном случае сотрудники кредитной организации будут вам тыкать в подписанный вами кредитный договор.

Компенсация за досрочное погашение

Достаточно частым вопросом от «зеленых» пользователей кредитных услуг является вопрос – предусмотрена ли какая-нибудь компенсация за досрочное погашение кредита?

Ответим на него отдельно, чтобы это было ясно всем и навсегда.

Никакой компенсации за досрочное погашение кредита не предусмотрено! Ни банк, ни законодательство РФ пока до этого не додумались. Никогда это не практиковалось и видимо практиковаться не будет.

С какого буя банк вам что-то должен компенсировать? Вы что-то потеряли, что-то потратили?

Если речь идет о возврате страховки при досрочном погашении кредита или о возврате процентов, то это совсем другие вещи (их банк в отдельных случаях возвращает), но признать их формой компенсации с точки зрения смысловой нагрузки очень сложно.

Порядок

В общем и целом порядок досрочного погашения кредита выглядит очень просто.

ВНИМАНИЕ! Если в вашем городе, в силу тех или иных причин, больше нет того отделения банка, в котором вы брали кредит, а до ближайшего несколько сотен километров, то досрочно погасить кредит можно дистанционно. Самым сложным в этом деле будет подать заявление на досрочное погашение кредита в этом банк. Сделать это можно по Почте России: отправьте на адрес банка заказное письмо с уведомлением о вручении и с описью вложения. Лучше это сделать за 30 дней до планируемой даты досрочного погашения кредита, чтобы все было по закону. И только тогда гасите кредит любым дистанционным способом. Не бойтесь, что вы не посетили банк, что не пообщались с сотрудником, что он нигде не расписался, данный способ погашения займа весьма юридически надежный для любого разрешения противоречий в суде.

В прочих стандартных ситуациях правильней сделать следующие поступательные действия:

- посетить отделение вашего банка

- проконсультироваться с сотрудником банка по поводу сроков и порядка досрочного погашения кредита в целом

- попросить сотрудника рассчитать досрочное погашение кредита (по возможности дома проверить верность расчетов)

- взять бланк заявления на погашение кредита, заполнить его в двух экземплярах

- и подать заявление в соответствие с требованиями банка к срокам подачи (по итогу сотрудник банка обязан поставить отметку о приеме заявления к рассмотрению)

- далее, возможно еще раз посетить отделения банка для внесения суммы долга через кассу банка

- или внести сумму задолженности другими способами (через банкомат банка, терминал, личный кабинет на сайте банка и прочее)

Но если вы решили сделать все, чтобы не посещать офис банка (будь-то самостоятельный расчет суммы досрочного погашения кредита, самостоятельный поиск образцов заявлений в интернете и прочее), по нашему мнению, это не совсем верно, и может способствовать появлению критических ошибок. Проще и лучше не полениться и съездить в отделение банка, где собираетесь досрочно погасить кредит.

Условия

Условия досрочного погашения кредита довольно разнообразны и очень сильно зависят от конкретного банка. Разнообразие чаще всего касается сроков досрочного погашения (некоторые банки допускают погашения займа уже на следующий день после выдачи), сроков и формы подачи заявления и прочее.

Но в основном все банки ориентируются на законодательство страны, определяющее свое отношение к досрочному погашению займа. Те, кто игнорирует закон, являются мошенниками и их можно привлечь к ответственности.

Условия досрочного погашения кредита:

- обязательная подача письменного заявления на досрочное погашение кредита, либо за 30 дней до внесения платежа, либо не позже, чем за 1 день (все зависит от банка)

- заявление должно содержать дату и номер счета, с которого будет проводиться платеж

- на практике, погашение возможно по прошествии 3-6 месяцев кредитного договора, реже 1 месяца, но сейчас банки практикуют и моментальное досрочное погашение кредита (сегодня взял кредит, завтра его уже закрыл)

- за досрочное погашение кредита штрафы и комиссии взиматься не должна (основание – законодательная база)

- при частично досрочном погашении кредита часто уменьшается либо срок кредитного договора, либо сумма ежемесячного платежа

- погашение возможно, как наличными денежными средствами, путем внесения их на счет, так и через банкомат банка или через личный кабинет на сайте банка (все зависит от вида досрочного погашения кредита и от самого банка)

Последствия злоупотребления досрочным погашением

В рамках данной статьи следует так же упомянуть о последствиях злоупотребления досрочным погашением кредита.

Нет, вас не арестуют и не посадят в тюрьму, если вы слишком часто досрочно погашаете кредиты. Но если вы постоянно берете кредиты в одном и том же банке и постоянно их досрочно погашаете, то при очередной подаче заявления на получение кредита в этот банк, кредитная организация запросто может отказать вам в выдаче займа без объяснения причины, а в бюро кредитных историй будет внесена соответствующая пометка, что в итоге ухудшит ваш скоринговый балл.

Хотя причина тому будет только одна – и она, надеемся, всем понятна.

Требование банков

В отдельных случаях банк может выставить вам требование о досрочном погашении кредита.

То есть ни с того ни с сего, однажды вы можете вынуть из своего почтового ящика уведомление с требованием банка, досрочно погасить кредит. Такие случаи не очень часты, но, однако встречаются, особенно часто они «проскакивали» до кризиса 2014 года.

Что делать, если вы получили такое требование? Что оно значит? Стоит ли чего-то бояться? И куда бежать?

Требование банка о досрочном погашении кредита означает только одно – банк самостоятельно и в одностороннем порядке намерен разорвать с вами кредитный договор, и требует погасить всю вашу задолженность по кредиту на момент расторжения договора.

На основании ГК РФ 811, банк имеет такое право (разорвать с вами договор в одностороннем порядке), тем более, если банк заранее отобразил этот пункт в кредитном договоре.

Но, что делать, если банк имеет по закону на это все права и именно вам прислал требование о досрочном погашении кредита?

Для вас самые главные последствия от такого требования – это судебный процесс, в котором будет решаться ваша судьба. Без судебного решения банк не имеет право ничего у вас экспроприировать.

ВНИМАНИЕ! Чаще всего требование банка о досрочном погашении кредита означает банальный шантаж. В том случае, если вы не платите по кредиту, у вас идет просрочка, банк пытается вас раскачать, вывести из себя любыми методами. И это как раз один из них. Банки редко идут самостоятельно в суд, особенно из-за мелких кредитов, им проще продать долг коллекторам, поэтому последствий получения требования о досрочном погашении кредита для вас может никаких и не быть.

Но если банк все же подал на вас в суд, то самая главная ваша задача – доказать суду, что у вас серьезно ухудшилось финансовое состояние и вы не имели никаких умыслов на совершение мошеннических действий. Суды всегда встают на сторону заемщика, если выше упомянутое получается доказать.

Понравилось – расскажи друзьям!

Оцени статью!

Особенности досрочного погашения кредита

4.6 (91.11%) 9 голос[ов]creditoshka.ru

Досрочное погашение кредита

Досрочное погашение кредита в Сбербанке

Многим может показаться, что досрочное погашение кредита довольно простая процедура. На самом же деле этот вопрос может стать достаточно серьезным. Банк, выдавая определенную сумму средств, рассчитывает на получение фиксированного дохода в виде процентов. На деле же бывает так, что клиент вдруг стал получать больше, и у него появилась возможность погасить кредит заранее. Многие банки в таких случаях разрешают сделать это досрочно. Омрачается это только тем, что кредитное учреждение может применить к плательщику штраф или увеличить размер процента.

Существуют и такие виды кредитов, по которым погасить свою задолженность заранее просто нельзя по условиям договора. Поэтому, прежде чем вносить средства на кредитный счет, стоит внимательно изучить документ, где прописаны все условия заключенного договора.

У меня появились дополнительные средства, что мне нужно делать?

Зачастую, человек, получив дополнительный доход, хочет погасить свою задолженность, только вот не знает, как это можно сделать. Порядок действий будет зависеть от того, какая разновидность кредита была получена. Это могут быть кредиты:

- аннуитетные;

- с дифференцированной формой погашения задолженности.

Аннуитетный кредит

Если дело касается такого вида кредита, то клиент должен действовать следующим образом:

- Пополнить собственный кредитный счет на сумму, на которую будет уменьшен кредит. Сделать это можно, внеся наличные, перебросив средства через систему Сбербанк Онлайн, терминал оплаты или другими способами.

- После этого нужно обратиться в банк до того, как подойдет срок погашения следующего платежа.

- Потом происходит автоматическое перечисление средств. При этом меняется и график погашения задолженности. Если же вносится сразу вся сумма, то после перечисления средств кредит закрывают.

Дифференцированный кредит

В данном случае существует ряд отличий в погашении кредита. Для этого необходимо:

- Пополнить кредитный счет на желаемую сумму, как и в случае с аннуитетным кредитом.

- Обратиться в банк и заполнить необходимые документы. Далее средства поступают в счет погашения кредита, а после происходи перерасчет или полное погашение кредита.

Ряд особенностей досрочного погашения в Сбербанке

Для многих плательщиков кредит является обязательством, который становится для них грузом. Естественно, что они хотят от него избавиться как можно скорее. Главной причиной является желание не переплачивать за предоставленную сумму по процентам, к тому же, часто их размер оказывается довольно внушительным.

Как ни крути, для банка досрочное погашение является крайне невыгодным, ведь планируемая прибыль будет уменьшена, а специалистам придется искать новые места вложения собственных средств, чтобы восстановить уровень доходности.

Многие кредитные учреждения хотели бы обойтись без возможности досрочного погашения, однако их останавливает высокий уровень конкуренции. В такой ситуации они разрабатывают иные инструменты воздействия на своих клиентов. Сюда можно отнести:

- минимальный размер вносимой дополнительно суммы;

- временные рамки, в пределах которых погасить кредит будет просто невозможно по условиям договора.

Проведение собственных расчетов

Таким образом, досрочное погашение не всегда становится таким уж выгодным. Чтобы узнать свои выгоды, лучше сначала произвести предварительные расчеты. Специальные кредитные калькуляторы могут отлично помочь в этом.

Наличие штрафов может свести к минимуму выгоду досрочного погашения. В таких случаях можно средства использовать для чего-нибудь другого.

Принято разделять 2 способа погашения кредиторской задолженности:

- досрочно, то есть, внеся сразу весь остаток суммы;

- частично, то есть, увеличивая размер ежемесячного платежа, тем самым постепенно снижая размер задолженности и выплачиваемых банку процентов.

Выбирая необходимый и подходящий в конкретном случае вариант, нужно помнить о плюсах того и другого способа. Так, если сокращаются сроки, то клиент получает возможность погасить задолженность заранее и не думать об этом кредите. Но тогда и ежемесячный платеж будет существенно увеличен. Такой способ подойдет не всем.

Если определенная сумма появилась разово, то лучше использовать частичное погашение. При этом размер платежа по кредиту будет каждый месяц снижаться. В тот момент, когда клиент будет иметь на руках сумму, достаточную для погашения всей задолженности, он сможет прибегнуть к досрочному погашению.

Еще несколько слов о кредитном калькуляторе

Рассчитать сумму платежей и уплачиваемых процентов клиенту самостоятельно практически невозможно, тем более без соответствующих знаний, поэтому наиболее доступным и простым способом будет кредитный калькулятор. Найти его можно на официальном сайте Сбербанка. Система выдает достоверные данные. Для работы потребуется только ввести данные в соответствующие графы и ожидать результатов.

Главными преимуществами такого способа расчета являются:

- Простота. Клиенту не нужны дополнительные знания. Ему нужно просто ввести данные, за него все сделает система.

- Доступность. Для работы с калькулятором понадобится компьютер с выходом в интернет.

- Быстрота. Система за несколько минут обрабатывает запрос и выдает данные.

- Точность и достоверность. Информация рассчитывается согласно официальным данным, занесенным в систему.

Что еще нужно учесть?

Рассуждая о выгодности досрочного погашения кредита, нужно исходить из собственных приоритетов. Кто-то хочет избавиться от кредитного времени, а кому-то просто необходимы эти свободные средства для чего-то еще.

Нужно понимать, что большие кредиты за один месяц погасить вряд ли получится. Поэтому следует рассчитывать свои силы и заранее думать, какое время понадобится для того, чтобы полностью погасить долг. Именно поэтому говорить о выгодности нужно в каждом отдельном случае индивидуально, а принимать решение должен сам заемщик и его семья.

credituy.ru

Действия после досрочного погашения ипотеки — что нужно проверить?

Когда уже позади остались все хлопоты по выплате ипотечного займа и появились деньги для полного досрочного погашения, можно вздохнуть спокойнее. После того, как остаток суммы будет выплачен полностью, нужно довести до конца все процедуры для перевода уже в личную собственность ипотечного жилья.

Все знают, что при оформлении ипотечного кредита кредитор берет залог. В случае неисполнения обязательств банк способен продать залог и погасить долг.

После погашения всего долга банк уже не в праве удерживать залог у себя. Он должен снять обременение и передать квартиру в собственность ее владельца. Все ипотечные сделки фиксируются в Росреестре и что-то фальсифицировать нельзя. После полного погашения ипотечного займа, обременение само собой не снимается. Заемщик должен согласовать снятие квартиры с залога сначала с банком, а потом узаконить это с госрегистратором.

Что такое досрочное погашение ипотеки?

Ипотечные займы являются долгосрочными, и выплата может тянуться десятилетиями. У одних нет возможности ускорить оплату, и они вносят минимальные платежи. У кого-то такая возможность появляется, и они погашают ипотечный долг досрочно.

Досрочное погашение – это выплата ипотечного долга раньше установленного срока. Законом это действие не запрещено, а банк не в праве накладывать штрафы. Ранее банки устанавливали свои ограничения по досрочному погашению, например, ипотеку нельзя было погашать в первые пять лет. В этот период в составе платежа доля процентов достигала около 70%. За первую половину срока заемщик обычно выплачивал основную часть процентов, а дальше банку уже не интересно тянуть долг. Под действие инфляции деньги обесценивались. Сейчас заемщики могут вздохнуть спокойнее, поскольку даже если ипотека взята на 10 лет, погасить ее можно и за год и за два, выплатив проценты только за этот срок.

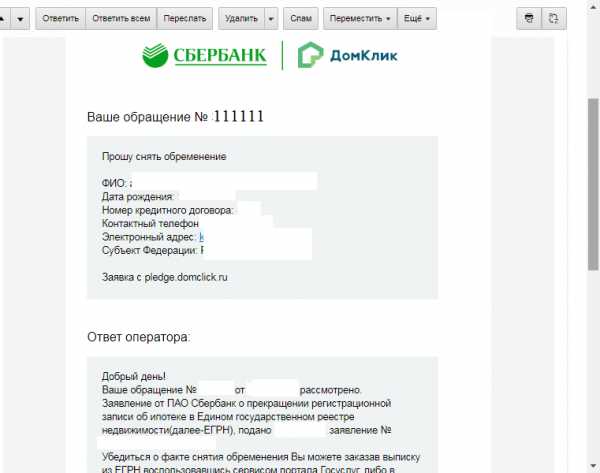

В процессе досрочного погашения заемщик оплачивает остаток основного долга и пересчетом процентов за оставшиеся месяцы в его пользу. После списания нужной суммы счет закрывается, и обязательства перед банком будет считаться выполненными. После погашения стоит сразу попросить справку об отсутствии долга и закрытии кредитного счета.

Справка о полном досрочном погашении обязательна, поскольку нередко заемщики самостоятельно уточняют сумму в колл-центре или в личном кабинете. Даже озвученная менеджером сумма не всегда бывает точной. Это происходит не потому, что менеджер хочет обмануть.

Система может действительно показать озвученную сумму. После внесения система списывает сумму на следующий день и может оказаться так, что за время от внесения до списания будут начислены еще проценты. Даже нехватка нескольких копеек может обернуться незакрытием счета. Наличие банковской справки о закрытии счета будет подтверждением для заемщика об исполнении обязательств.

Как убедиться в полном погашении ипотеки?

Любой тип погашения (полное или частичное) лучше всего делать в офисе. Дистанционные каналы пока для этого не подходят. Это связано с тем, что актуальная информация в онлайн-кабинеты подтягивается с задержками, а схема коммуникации основной системы банка и онлайн отнюдь не совершенна. Кроме этого, делая полное погашение в онлайне, заемщик берет на себя все обязательства по правильному завершению этого процесса. В отделении банка все процессы доведет до ума специально обученный сотрудник. Он сформирует заявление с актуальной суммой для полного досрочного погашения, закроет кредитный счет и распечатает справку об отсутствии долга.

Любой тип погашения (полное или частичное) лучше всего делать в офисе. Дистанционные каналы пока для этого не подходят. Это связано с тем, что актуальная информация в онлайн-кабинеты подтягивается с задержками, а схема коммуникации основной системы банка и онлайн отнюдь не совершенна. Кроме этого, делая полное погашение в онлайне, заемщик берет на себя все обязательства по правильному завершению этого процесса. В отделении банка все процессы доведет до ума специально обученный сотрудник. Он сформирует заявление с актуальной суммой для полного досрочного погашения, закроет кредитный счет и распечатает справку об отсутствии долга.

После списания суммы в счет погашения можно взять выписку с кредитного счета с остатком долга. При правильном списании долг будет нулевой. Итак, справка и выписка со счета с печатью будут подтверждением, что долг весь погашен.

Что нужно сделать после полного погашения ипотеки?

Ипотека подразумевает наличие залога в пользу кредитора. Залог является гарантом возврата долга при любом исходе событий в жизни заемщика. Ипотека привлекательная для заемщиков тем, что пока квартира в залоге, ею можно пользоваться в течение выплаты ипотеки. Пока платежи идут своевременно, банк и заемщик находятся в спокойствии. Как только заемщик начинает задерживать выплаты или прекратит их, банк продает залог, тем самым погашая остаток долга. Когда заемщик полностью погашает ипотеку, у него возникает право перевода залога в свою собственности.

ФЗ «Об ипотеке» обязывает кредитора выдать на руки заемщику закладную после выплаты долга. На ней проставляется запись, что долг оплачен в полном объеме. Далее для снятия обременения клиент совместно с сотрудником банка идет в Росреестр или в МФЦ. С собой нужно иметь документы: заявление от заемщика на снятие обременения, копии уставных банковских документов, заверенные нотариально, закладная с записью, письмо от банка о выплате ипотечного займа.

На основании представленных документов заемщику выдается выписка с ЕГРН, которая будет подтверждать право собственности. Ранее выдавалось свидетельство в формате А4, но с 2016 года от него отказались.

Передавать документы можно лично, либо через портал Госуслуги. После проверки регистрационная запись о залоге будет погашена, а в Росреестре появится новая запись о том, что квартира теперь в личной собственности владельца.

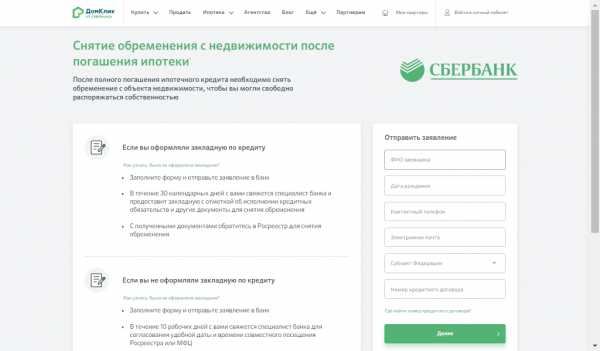

В отличие от других банков, в Сбербанке снятие залога происходит без участия клиента. После выплаты долга клиентом, уполномоченный сотрудник банка самостоятельно едет в Росреестр и передает закладную с записью о снятии обременения в течение 2-4 недель. Далее заемщик уже может обратиться в МФЦ лично или через Госуслуги и заказать выписку с ЕГРН, чтобы убедиться, что обременение снято.

Сделать заявку на проверку обременения по погашенному договору можно на сайте domclick.ru. В разделе «Ипотека» нужно выбрать пункт «Снятие обременения». Далее заполняется короткая форма с указанием ФИО, даты рождения, номера кредитного договора.

Ответ поступает по СМС или на е-майл.

Таким образом, как только заемщик исполняет свои обязательства по договору, передает полный комплект документов в Росреестр, обременение с его жилья снимается и он становится полноправным хозяином своих личных квадратных метров. Как видно, нет ничего сложного. У крупных банков взаимодействие с Росреестром отлажено от мелочей и заемщику даже не придется бегать с документами. Более мелкие банки сваливают эти хлопоты на клиента. Ипотека является самым затратным и хлопотным вариантом кредитования, однако, эти хлопоты того стоят.

Полезное по теме

mobile-testing.ru

Какие документы нужны для погашения кредита досрочно в сбербанке

Довольно часто случается, что заемщик, взявший кредит в Сбербанке, через какое-то время получает в свое распоряжение сумму, достаточную для погашения долга, и хочет расплатиться с кредитом задолго до окончания срока. Возможно ли досрочное погашение кредита в Сбербанке, и что необходимо сделать для этого?

Ответ на первый вопрос очевиден. Сбербанк, как и другие банки, позволяет погасить кредит до окончания срока. При этом вы сможете отдать как полную сумму, так и ее часть.

Алгоритм ваших действий зависит от того, какой именно кредит вы взяли.

Кредит с аннуитетным способом погашения (если размер ежемесячных платежей фиксирован и просчитан заранее) «закрывать» следует по следующему алгоритму:

1) Вы пополняете счет, которым пользуетесь для погашения кредита, на нужную сумму способом, который наиболее удобен для вас (банковский перевод, наличный платеж в банке или через системы «Контакт и т.д.).

2) Обращаетесь в офис банка, где получили кредит, в день погашения очередного платежа;

3) В банке вам пересчитывают график платежей, если вы решили погасить его частично, либо полностью закроют кредит, если вы внесли полную сумму.

В случае, если вы выбрали дифференцированный способ оплаты, при котором сумма платежа зависит от объема вашего долга перед банком, вы должны действовать по несколько иному алгоритму:

1) Вам необходимо пополнить счет, с которого погашается кредит, на соответствующую сумму. Сделать это можно любым из способов, удобных для вас.

2) Вы должны обратиться в офис Сбербанка в день платежа и подписать документы о досрочном погашении. Если вы выплатили лишь частичную сумму, сотрудник банка сделает перерасчет, и вы будете выплачивать другую сумму.

И в том, и в другом случае, как правило, досрочное погашение кредита предполагает оплату лишь самого долга. Проценты вы выплачивать уже не будете. Узнать точно, сколько вы должны банку, можно, обратившись в отделение, где кредит был получен, либо с помощью сервиса «Сбербанк Онлайн».

Досрочное погашение кредита в Сбербанка доступно любому клиенту, однако следует учесть некоторые моменты. Во-первых, в первый же месяц после того, как вы взяли кредит в банке, погасить весь долг вы не сможете (если это не овердрафт на карте). Каждый из кредитных продуктов банка имеет собственные условия погашения, в которых четко прописано время, когда погасить досрочно кредит нельзя. Это может быть и 3 месяца, и полгода, и даже два года. Срок зависит исключительно от того, какой именно кредит вы взяли, на какую сумму и срок рассчитывали изначально. Впрочем, как правило, речь идет только о полном погашении. Частично отдать деньги банку вы сможете в любое время, если в условиях договора не указано обратного, однако сами платежи осуществляются только в определенный день месяца.

Многие считают, что при досрочном погашении кредита Сбербанк взимает комиссию и штраф. Это не так. На данный момент никаких комиссий не существует, и погасить свой долг в банке вы сможете без каких-либо дополнительных выплат.

Частичное досрочное погашение не имеет ограничений. Вы можете внести любую сумму, которая устроит вас. В этом случае будут пересчитаны либо суммы платежей, либо сам график, и вы сможете выплачивать деньги банку более короткий срок или меньшими суммами, чем предполагалось изначально.

Так или иначе, но читать условия договора перед тем, как взять кредит в Сбербанке, необходимо как можно внимательнее.

www.krepkoeradi.ru