ᐉ Как перекредитоваться по ипотеке в другом банке. urpiter.ru

Можно ли ипотеку перевести в другой банк

Рефинансированием в чистом виде является передача закладной. Она подтверждает права залогодателя и содержит в себе основную информацию о кредитной сделке. Ее оформление при получении первого кредита значительно упрощает передачу ипотеки в другой банк.

Законодательством также разрешается, так называемая, последующая ипотека. Это означает, что недвижимость с действующим обременением банка может быть передана в залог другому кредитору. Основное условие – стоимость залога не должна быть меньше, чем задолженность по двум кредитным договорам. В случае принудительной реализации залога, в первую очередь, погашается задолженность по договору, который был оформлен раньше.

Как перекредитоваться по ипотеке в другом банке

Совсем недавно в линейке банковских продуктов по кредитованию появилась такая новая услуга, как рефинансирование действующего кредита, проще говоря, перекредитование. Суть этой процедуры заключается в том, что заемщик может получить кредит в одном банке для погашения более невыгодного кредита в другом. Причем в залог передается имущество, которое было заложено в предыдущем банке.

Для начала посмотрим, чем отличается рефинансирование от обычного кредита. А отличий здесь будет не так уж и много – по сути это тот же потребительский займ, выдаваемый для конкретной цели (погашения других задолжностей). Вот только пакет документов будет немного больше, ведь нужно предоставить документы по объекту перекредитования, включая и документы об остатке задолженности. Получить ссуду наличными вряд ли получится – банк, скорее всего, перечислит сумму задолженности сразу на ваш ссудный счет в другом банке, хотя некоторые организации выдают.

Пошаговые действия заемщика по рефинансированию ипотеки, взятой в другом банке

Перекредитование ипотеки под меньший процент возможно как в банке, который дал заем, так и в другой кредитной организации. Благодаря большой конкуренции процентные ставки по ипотеке постепенно снижаются, и в настоящий момент заем можно получить на других условиях, чем несколько лет назад.

- более низкая процентная ставка;

- уменьшение размера ежемесячного платежа за счет увеличения срока кредита;

- уменьшение срока ипотеки, а с ним и переплаты по кредиту;

- смена валюты займа;

- замена обеспечения кредита на залоговое имущество, менее ценное для заемщика.

Перекредитование ипотеки в другом банке: руководство к действию

Еще один плюс переноса ипотеки в другой банк — вы можете получить заем на сумму, большую, чем ваш долг в первом банке. Свободную сумму можно пустить на ремонт, покупку мебели или другие неотложные нужды, связанные с вашей недвижимостью. Что замечательно, менять банк можно неоднократно.

Так что перенести жилищный кредит в другой банк не так просто, как может показаться на первый взгляд. Есть вариант — поискать разные условия перекредитования и обратиться в несколько банков с заявками. Минус этого способа в том, что каждое обращение банка в БКИ фиксируется, и о каждом отказе будут знать все банки, куда вы обращаетесь впоследствии. К тому же сам процесс подачи нескольких заявлений полон хлопот, нужно собирать несколько пакетов документов и постоянно держать руку на пульсе. Чтобы избежать подобных ситуаций и выиграть в деньгах, имеет смысл обратиться за помощью к специалистам.

Как перекредитовать кредит в другом банке

Процедура перевода кредита проходит в два этапа. Сначала пишется заявление в будущий банк-кредитор, в котором излагается просьба выдать необходимую сумму для погашения задолженности в прежнем банке. Далее процедура оформления кредита повторяется, залог нотариально перерегистрируется, заново осуществляются все необходимые платежи: страхование имущества, услуги оценщика, нотариуса. Причем эта оплата полностью идет из кармана заемщика. Следует также обратить внимание на наличие санкций за досрочное закрытие кредитного договора в старом банке, ведь процедура перекредитования по сути и является досрочным погашением. Если такие санкции имеются, вряд ли рефинансирование принесет ощутимые выгоды заемщику.

Специалисты рекомендуют проводить рефинансирование, если разница между процентными ставками по кредитам составляет не меньше 3%, соответственно, самым выгодным и оправдывающим себя является перекредитование по ипотеке. В основном осуществляются массовые переходы клиентов из мелких банков в крупные, так как среди ведущих финансовых учреждений условия перекредитования практически одинаковы, поэтому эта процедура не будет иметь никакого смысла.

Как перекредитоваться в другом банке

А это, в первую очередь, проверка наличия в договоре пункта о санкциях в случае переоформления кредита (некоторые банки таким образом «страхуются», заставляя клиента платить неустойку), иначе заёмщик рискует переплатить в разы вместо экономии. И вместо ощутимой выгоды получить штрафные санкции в крупных масштабах. Следующим этапом перекредитования в другом банке идёт оформление соответствующих бумаг в новом банке-кредиторе. Прежде всего, от потенциального заёмщика потребуют кредитный договор с прежним банком, причём необходим именно оригинал документа.

Суть перекридитования в другом банке заключается в следующем: клиент берёт кредит в одном банке, но через некоторое время понимает, что с него берут поистине драконовские проценты, либо же у клиента изменились финансовые возможности. И тогда заёмщик обращается в другой банк с тем, чтобы погасить предыдущий кредит, но с меньшей кредитной ставкой. А затем – в следующий банк за погашением предыдущего и так далее. Подобное рефинансирование кредита наиболее выгодно при погашении крупных займов, например, ипотечного жилья.

Способы и правила рефинансирования ипотеки в другом банке

Помимо самого получателя целевого займа, определенные требования банки всегда предъявляют и к ипотечной недвижимости, купленной на средства первого кредитора. То есть жилье должно соответствовать всем параметрам, указанным в программе данного вида кредитования. Кроме стандартных требований, финансовые организации могут устанавливать и особые. Например, в условиях кредита может быть указано, что рефинансировать можно только тот ипотечный заем, который был выдан на приобретение новой недвижимости. В таком случае банк не предоставит заемные средства на погашение кредита, взятого на покупку вторичного жилья. Ко всему прочему значение часто имеет сумма текущего ипотечного долга, а также срок, на который был оформлен предыдущий договор.

- Должник уточняет у первого кредитора полную сумму, которую он ему еще не выплатил, а также размер уже погашенного долга. В этом финансовом отчете обязательно указывается точное количество всех внесенных платежей.

- Подается заявление на получение нового ипотечного займа. Стоит отметить, что в некоторых банках подать заявку на рефинансирование можно онлайн – на официальном сайте финансовой организации.

- Когда кредитный отдел одобряет заявку, то заемщик предоставляет финансовой организации, согласившейся выдать ему новый ипотечный кредит, все необходимые документы. В этот список обязательно входит и финансовый отчет, взятый в первом банке.

- После тщательной проверки документов и информации, предоставленных заемщиком, составляется договор. Главный документ сделки денежного заимствования подписывается, когда все детали рефинансирования улажены.

- После заключения ипотечного соглашения банк погашает долг своего клиента, перечислив необходимую сумму на счет предыдущего кредитора. С этого момента заемщик становится должником другой финансовой организации.

О банках и финансах

Раздельно хотелось бы отметить тот факт, что охотнее всего на перекредитование банки идут для юрлиц, имеющих благоприятную перспективу развития и финансовую историю, а вот частным лицам, в большинстве случаев, в перекредитовании отказывают, в виду несоизмеримости пользы и времени на оформление. Так, в случае если на постройку торгового комплекса был забран кредит, то, конечно, проценты по нему весьма громадны, поскольку банк идёт на определённый риск: не известно принесёт ли данное предприятие пользу.

Потом в пакет документов в обязательном порядке включаются сведения об остатке долга, и справка об отсутствии просрочек по платежам. Те клиенты, у которых была хоть одна просрочка, сходу считаются неблагонадёжными и в процедуре перекредитования им отказывают. В случае если при оформлении первого кредита в банке оставался залог, то он машинально переходит к новому

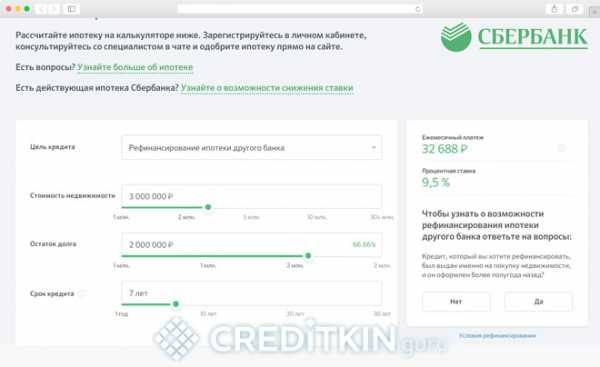

Сбербанк упростил рефинансирование ипотеки других банков

Сбербанк снизил ставки по продукту «Рефинансирование под залог недвижимости», который позволяет клиентам снизить долговую нагрузку, консолидировать несколько кредитов в один на более выгодных условиях в Сбербанке, снизить размер платежа, а также получить дополнительную сумму средств на личные цели под низкую процентную ставку.

- только рефинансирование ипотеки другого банка;

- рефинансирование ипотеки других банков в Сбербанке с консолидацией прочих потребительских, автокредитов и кредитных карт;

- рефинансирование ипотеки в другом банке с частичным предоставлением денег на личные нужды;

- рефинансирование в Сбербанке ипотеки другого банка с предоставлением части денежных средств на личные цели, а также консолидацией прочих потребительских, автокредитов и кредитных карт.

Перекредитование ипотеки в другом банке

Рефинансирование используется как в потребительском кредитовании, так и в ипотечных программах. Услуга широко применяется в западных странах, в то время как в России перекредитование получило распространение только в течение последних десяти лет. В чем сущность данного банковского продукта и как оформлять?

Кроме процентов банки обязывают заемщиков приобретать услуги страхования. Иногда это требование распространяется только на залоговое имущество (это обязательная страховка согласно законодательству РФ), но бывает, что банки навязывают страхование жизни или утраты платежеспособности. Ипотека с учетом дополнительных услуг становится дорогим удовольствием для банковских клиентов. Сегодня же значение процентной ставки по ипотечным договорам значительно ниже и составляет минимум 12—13% в год. К тому же во многих банках страхование жизни стало необязательным условием получения кредита. Что уже экономит средства на 1—2% ежегодно.

08 Авг 2018 piterurist 48 Поделитесь записьюurpiter.ru

Перекредитование ипотеки: условия и лучшие предложения

Одним из основных показателей при выборе программы перекредитования ипотеки является процентная ставка. При этом заложенная недвижимость обычно остается той же, изменяются условия выплаты задолженности.

На рынке ипотечное рефинансирование получает все большее распространение в связи с устойчивой тенденцией к снижению ставок. Перекредитовка долга перед другим банком, может преследовать следующие цели:

- выплата старого кредита за счет нового;

- объединение нескольких кредитов в один;

- снижение стоимости услуги;

- уменьшение срока выплаты;

- уменьшение размера месячного взноса за счет увеличения срока погашения.

Условия и требования

Для перекредитации ранее выданного ипотечного кредита придется пройти практически ту же процедуру, что и при оформлении действующего. Последовательность может быть такой:

- Выяснить, возможно и выгодно ли перекредитоваться.

- Заполнить анкету в банке, рефинансирующем кредит, и собрать те же документы, которые нужны были при первом оформлении: паспорт, справки о доходах и месте работы, свидетельство о правах на недвижимость и подтверждение их государственной регистрации согласно закону (справка из ЕГРП). Кроме того, предоставить договор по текущему кредиту.

- Если банк согласился рефинансировать ипотеку, то заново делается оценка залога.

- Только после этого заключается новый договор и переводятся средства для погашения долга в предыдущем банке.

Рефинансирование ипотеки предоставляется всеми банками после подтверждения прав собственности на объект залога.

Помимо документальной части, значение имеет личность клиента. От него требуют официального трудоустройства, стабильных и высоких доходов, гарантирующих возврат долга, отсутствие просрочек по выплатам ежемесячных взносов, положительной кредитной истории, добросовестности в погашении штрафов и не уклонении от налогов.

Некоторые банки соглашаются на сделку при условии, что общая сумма долга не меньше миллиона, а срок погашения не менее 60 месяцев. Кроме того, клиенту, который рассчитывает получить кредит, не стоит говорить о слабых сторонах: уменьшающемся доходе, увольнении с работы. И наоборот, подтверждение стабильной платежеспособности, возможность привлечения состоятельных созаемщиков делают получение средств более реальным.

Преимущества и недостатки

Изменение кредитора имеет свои положительные и отрицательные стороны. Наиболее выгодным часто является рефинансирование кредита в банке, выдавшем ипотеку: таким образом экономятся деньги на переоформление документов, а снижение ставки приносит очевидную экономию средств. Если процедура осуществляется черед другой банк, то разница в стоимости кредита должна быть не менее 2%, тогда она будет выгодной.

Рефинансирование будет выгодным для заемщика, если новый кредит берется под меньший процент, причем ближе к началу действия договора, когда долг еще большой, а комиссии и страховки по новому кредиту ниже разницы между стоимостью старого и нового.

Недостатки операции таковы:

- Повторный сбор и оформление документов.

- Расходы, связанные с подачей заявки, но не гарантирующие удовлетворения просьбы.

- Невнимательность клиента или нежелание банков давать прозрачную и полную информацию может привести к потере времени, средств и доверия кредитора, выдавшего первичный кредит.

Обзор предложений банков

Для выбора лучшего предложения по рефинансированию можно самостоятельно составить рейтинг самых предпочтительных банков, отправив через онлайн-форму заявку на получение денег и внимательно изучив их программы. Еще одно средство, доступное каждому клиенту – кредитный калькулятор, который также поможет просчитать, где выгоднее занять деньги. В приведенной ниже таблице представлены действующие процентные ставки 2018 года в некоторых банках.

| Банк | срок, лет | сумма, р. | ставка, % |

|---|---|---|---|

| Сбербанк | до 30 | до 5 млн., не больше 80% стоимости жилья | от 9,5 |

| ВТБ | до 30 | до 30 млн., не больше 80% стоимости жилья | от 9,5 |

| «Россельхозбанк» | до 30 | до 20 млн. | от 9,05 |

| «Райффайзен» | 1-30 | 800 тыс.-26 млн., не больше 85% стоимости залога | от 9,5 |

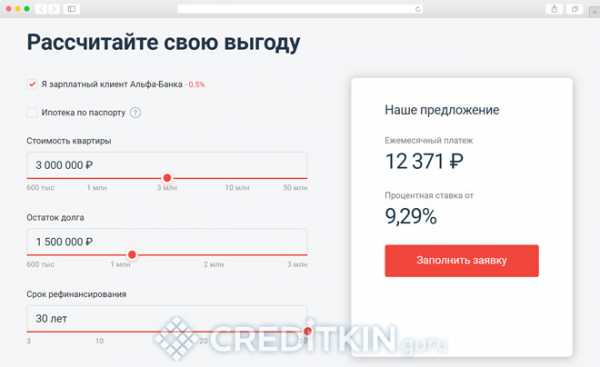

| «Альфа Банк» | до 30 | до 50 млн. | от 9,29 |

Помимо рефинансирования ипотеки, Сбербанк предлагает консолидировать потребительские и иные кредиты (до пяти) сторонних банков, а также занять средства на личные нужды. Снизить процентную ставку банк обещает после регистрации ипотеки и погашения рефинансируемого кредита.

Для зарплатных заемщиков «Альфа Банк» увеличивает сумму кредита на 5%, а ставку снижает на 1%.

В ВТБ действует программа оформления перекредитования на основании двух документов. При этом срок погашения долга уменьшается на 10 лет, а размер кредита – на 30% от стоимости недвижимости. В «Россельхозбанке» приведенная ставка действует для надежных и зарплатных клиентов, для остальных физ. лиц стоимость кредита от 9,3%.

ДАТА ПУБЛИКАЦИИ: 08.02.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Перекредитование ипотеки в другом банке: способы

Финансовые организации относительно недавно стали выдавать займы на выплату жилищных кредитов. Да и сегодня услуги по рефинансированию ипотеки предоставляет не каждый крупный банк. Между тем такие кредитные продукты пользуются спросом у российских заемщиков, которые хотят снизить сумму переплаты или просто изменить определенные условия погашения долга. При этом многие из них не знают всех деталей и особенностей перекредитования ипотеки. А рефинансирование кредита, тем более целевого, – это процесс достаточно сложный.

Финансовые организации относительно недавно стали выдавать займы на выплату жилищных кредитов. Да и сегодня услуги по рефинансированию ипотеки предоставляет не каждый крупный банк. Между тем такие кредитные продукты пользуются спросом у российских заемщиков, которые хотят снизить сумму переплаты или просто изменить определенные условия погашения долга. При этом многие из них не знают всех деталей и особенностей перекредитования ипотеки. А рефинансирование кредита, тем более целевого, – это процесс достаточно сложный.

Условия и требования банков

Взять жилищный кредит на погашение такого же целевого займа можно в любых банках, предоставляющих услугу рефинансирования. Поэтому если у первоначального кредитора есть такие программы, то лучше всего заключить соответствующую сделку с ним. Но стоит заметить, что далеко не все банки рефинансируют внутренние, то есть собственные кредиты, выданные на покупку жилья. Чаще всего финансовые организации предоставляют заемные средства на выплату внешней ипотеки, оформленной в каком-то другом банке. Условия, на которых можно перекредитовать жилищный заем, у каждой финансовой организации индивидуальные. При этом большинство из них предъявляют к тем, кто хочет получить такой кредитный продукт, вполне стандартные требования. Этот список, как правило, состоит из следующего:

- гражданство РФ;

- наличие официального дохода, размер которого соответствует кредитной нагрузке;

- возраст на момент рассмотрения заявки на рефинансирование – не менее 24 лет;

- возраст на дату окончания действия нового договора ипотеки – не более 65 лет;

- отсутствие непогашенных долгов по каким-либо денежным займам;

- хорошая кредитная история.

Помимо самого получателя целевого займа, определенные требования банки всегда предъявляют и к ипотечной недвижимости, купленной на средства первого кредитора. То есть жилье должно соответствовать всем параметрам, указанным в программе данного вида кредитования. Кроме стандартных требований, финансовые организации могут устанавливать и особые. Например, в условиях кредита может быть указано, что рефинансировать можно только тот ипотечный заем, который был выдан на приобретение новой недвижимости. В таком случае банк не предоставит заемные средства на погашение кредита, взятого на покупку вторичного жилья. Ко всему прочему значение часто имеет сумма текущего ипотечного долга, а также срок, на который был оформлен предыдущий договор.

Список документов, которые обычно требуются для оформления кредита на рефинансирование, тоже зависит от условий определенного предложения. При этом в основной перечень входит следующее:

- паспорт главного и всех второстепенных заемщиков, а также поручителей;

- трудовой договор, подписанный с работодателем, и трудовая книжка;

- копия первого договора ипотеки;

- справка о доходах, которые заемщик получает из источников, учитываемых банком;

- документы по каждому виду залога – главному, дополнительному и временному.

Более полный перечень документов можно посмотреть в материале «Какие документы необходимы для перекредитованя«.

Рефинансирование ипотеки: основные особенности

Рефинансирование кредита, который был получен на покупку недвижимости, – это более сложная процедура, чем перекредитование нецелевого займа. Во-первых, банки часто отказывают клиентам в возможности погасить долг досрочно с помощью рефинансирования, поскольку в таком случае они теряют значительную часть прибыли. Кроме того, с определенными трудностями заемщики сталкиваются непосредственно во время оформления нового жилищного кредита. Главная проблема – это передача залогового имущества.

Недвижимость, купленная на заемные средства, всегда выступает в качестве основного обеспечения. Следовательно, ипотечное жилье находится в залоге у первоначального кредитора, который в свою очередь снимет соответствующее обременение, только когда получит все выданные заемщику деньги. Между тем, исходя из деталей процесса рефинансирования ипотеки, долг погашается после заключения нового договора с другим банком. И второму кредитору тоже необходимо обеспечение в виде недвижимости, которую заемщик приобрел в кредит. И вот здесь главная сложность – как получить новую ипотеку и заложить жилье, если оно еще является предметом обеспечения по текущему займу? Для решения этого вопроса есть два варианта.

- Заемщик предоставляет второму банку временный залог, стоимость которого соответствует сумме оформляемого целевого кредита. Но если, конечно, кредитор согласен на такие условия. В такой ситуации финансовая организация и заемщик заключают, помимо главного, еще дополнительный договор. В этом документе прописывается, что после того, как заемщик полностью рассчитается по текущему долгу, он обязан передать недвижимость в залог по полученной ипотеке.

- Должник просит первого кредитора снять обременение с залогового имущества до получения всей суммы долга. Чтобы избежать обмана со стороны клиента, банки в таких случаях заключают дополнительный договор, в котором указывается, что заемщик погасит ипотечный кредит после оформления новой сделки. Следует отметить, что этот вариант менее распространен, поскольку мало кто из кредиторов соглашается остаться без обеспечения.

Как происходит перекредитование жилищных займов

Что касается выбора определенной программы, то в этом вопросе заемщик ориентируется в первую очередь на стоимость кредитного продукта, то есть размер ставки. Кроме этого, многие берут новый кредит на жилье, чтобы изменить другие параметры, например срок возврата долга или схему погашения. Но, независимо от цели перекредитования ипотеки, этот процесс всегда происходит одинаково, по стандартному плану. Итак, рефинансирование состоит из следующего:

Что касается выбора определенной программы, то в этом вопросе заемщик ориентируется в первую очередь на стоимость кредитного продукта, то есть размер ставки. Кроме этого, многие берут новый кредит на жилье, чтобы изменить другие параметры, например срок возврата долга или схему погашения. Но, независимо от цели перекредитования ипотеки, этот процесс всегда происходит одинаково, по стандартному плану. Итак, рефинансирование состоит из следующего:

- Должник уточняет у первого кредитора полную сумму, которую он ему еще не выплатил, а также размер уже погашенного долга. В этом финансовом отчете обязательно указывается точное количество всех внесенных платежей.

- Подается заявление на получение нового ипотечного займа. Стоит отметить, что в некоторых банках подать заявку на рефинансирование можно онлайн – на официальном сайте финансовой организации.

- Когда кредитный отдел одобряет заявку, то заемщик предоставляет финансовой организации, согласившейся выдать ему новый ипотечный кредит, все необходимые документы. В этот список обязательно входит и финансовый отчет, взятый в первом банке.

- После тщательной проверки документов и информации, предоставленных заемщиком, составляется договор. Главный документ сделки денежного заимствования подписывается, когда все детали рефинансирования улажены.

- После заключения ипотечного соглашения банк погашает долг своего клиента, перечислив необходимую сумму на счет предыдущего кредитора. С этого момента заемщик становится должником другой финансовой организации.

О чем следует помнить

Прежде чем приступить к ипотечному рефинансированию, стоит взвесить все за и против. В частности, желательно рассчитать возможную выгоду от получения нового целевого займа. Если после перекредитования сумма переплаты уменьшится незначительно – не более чем на 2%, то особой выгоды не получится. Кроме того, при рассмотрении ипотечной программы следует уделять внимание не только тарифам, но и схеме погашения. Ведь итоговая стоимость кредитного продукта зависит также от того, какими платежами возвращается долг – дифференцированными или аннуитетными. Если же главная цель рефинансирования – это изменение срока выплаты денежного займа, то тогда тем более стоит подумать о целесообразности такой процедуры.

Перекредитование ипотечного кредита требует немало времени на сбор и обработку различных документов. К тому же все дополнительные расходы, например оценку временного залога, заемщик оплачивает самостоятельно.

Рейтинг автора

Автор статьи

Закончила Национальный исследовательский университет «Высшая школа экономики», г. Москва факультет экономики, банки и банковское дело.

Написано статей

Помогла статья? Оцените её

kredit-blog.ru

Перекредитование ипотеки под меньший процент

В виду государственной поддержки и снижения ставок ЦБ, многие граждане РФ активно оформляют жилищные кредиты, а действующие заемщики рефинансируют их на более выгодных условиях. Допускается выбрать программу, исходя из сроков и размера ссуды:

- Новая ссуда выдается в пользу погашения основного долга, а процентные начисления и прочие платежи выплачиваются за счет средств заемщика.

- Кредит предоставляется на всю сумму долга, включая процентные начисления.

- Сумма превышает размер прежнего займа, что позволяет расходовать остаток на собственное усмотрение.

Список основных условий

В 2017 году действует стандартный список условий, на которые банки ориентируются при рефинансировании займов:

- Сумма — максимум 40 млн.р. и минимум 100 тыс.р.

- Сроки — от 1 до 25-30 лет.

- Страхование имущества и жизни заемщика (по желанию).

- Возможность привлечения субсидий и материнского капитала.

Основания для проведения рефинансирования

Обычно заемщики перекредитуют ипотеку в 2-х случаях:

- При снижении ставок на рынке.

- При ухудшении финансового положения заемщика.

Программа выгодна только в ряде ситуаций:

- Заемщик выплачивает текущую ссуду, проценты по которой насчитываются дифференцированным методом. То есть клиент погашает часть тела и процентные начисления, насчитываемые на остаток долга. До конца срока размер ежемесячного платежа снижается. Эта схема позволяет пересчитать проценты при досрочном погашении ссуды.

- Планируется выплата дополнительного займа сроком от 6 мес.

- Клиент планирует заложить имеющуюся недвижимость для получения большей суммы с целью улучшения жилищных условий.

При подборе новой программы, следует предусмотреть снижение ставок на несколько пунктов.

Особенности перекредитования

Рефинансирование — инструмент для снижения переплаты по старому займу, определяющий ряд возможностей:

- Закрытие нескольких займов для соединения их в один, выплата которого будет более выгодной и удобной.

- Выведение имущества из-под залога или освобождение поручителей от обязательств.

- Увеличение или уменьшение срока займа. При увеличении срока клиент может рассчитывать на уменьшение размера ежемесячного взноса. В случае с сокращением периода, будут снижены ставки и переплата.

Важно понимать: при залоговом займе проводится перерегистрация договора на новый банк, что определяет повышенные ставки, так как до оформления ипотечного договора ссуда – необеспеченная. При рефинансировании в том же банке, переоформление залога не требуется, и размер процентов снизится.

Требования банков

Процесс рефинансирования ипотеки сопоставим с оформлением новой ссуды, что определяет ряд стандартных требований к заемщикам:

- Возрастная категория — от 21 до 55 лет (для мужской категории заемщиков – 60 лет). Полная выплата займа проводится до наступления пенсионного возраста.

- Право на выдачу кредита предоставляется только гражданам РФ с регистрацией по месту расположения кредитора.

- Стаж на последнем месте работы должен быть непрерывным на протяжении 6 мес. За последние 5 лет работы к заемщику предъявляется требование, относительно суммарного размера стажа равного 1 году.

- Срок действия ипотечного займа — от 6 мес.

- Наличие положительной КИ.

Требование к займу:

- Суда должна быть целевой, направленной на погашение действующей ипотеки.

- Исключено наличие просрочек на текущую дату.

- Перекредитованию подлежат ссуды, по которым на недвижимость оформлены права собственности.

- Срок обслуживания займа в первом банке — от 6 платежей.

Список документов

Стандартный перечень документации включает:

- Ипотечное соглашение с графиком ежемесячных взносов, другие договора и приложения (страховой, на предмет залога и купли-продажи).

- Копия закладной на жилье.

- Справки, отображающие информацию по долговым обязательствам — их остатку и просрочкам.

- Паспортные данные и анкету.

- Подтверждение доходов клиента: копия трудовой книги, справка о доходах по форме 2НДФЛ или выписка банка.

- Бумаги, подтверждающие право собственности на недвижимость.

Разница в ставках

Ставки бывают фиксированными и плавающими. Первые остаются неизменными на протяжении всего срока действия займа. Основное преимущество заключается в предсказуемости и возможности планирования расходов, исключены процентные риски.

Плавающие ставки включают постоянные и переменные показатели. Первый параметр сохраняется в течение всего срока займа. Плавающая ставка зависит от рыночного индикатора, предусмотренного условиями договора.

Для ссуды, оформляемой в рублевой валюте, расчет плавающих ставок проводится на основе индикатора Mosprime. Его показатели могут меняться каждый день.

Существуют также ставки рефинансирования, устанавливаемые ЦБ РФ и используемые в качестве базового инструмента для регулирования процентных начислений. Ее размер пересматривается один раз в год.

Подводные камни

Рефинансирование ипотеки сопряжено с дополнительными затратами:

- Комиссией за выдачу наличных, обработку документации и денежные переводы между счетами.

- Затратами по регистрации сделки и ее заверения у нотариуса.

- Оплатой услуг оценочной компании (отчет имеет юридическую силу на протяжении 6 мес.).

- Расторжением ранее оформленных договоров по страховым выплатам (страховики обязуются вернуть часть взносов за вычетом затрат на ведение дела и оплаты прошедшего периода, но это исключает компенсацию всех расходов), оформлением новых, отвечающих требованиям следующего кредитного договора.

Дополнительные условия:

- Банк обращает внимание на идеальную КИ, при наличии просрочек по прежней ссуде, сторонний банк не найдет оснований для привлечения проблемных клиентов.

- Все банки руководствуются собственными внутренними регламентами, отражающими требования к предмету ипотечного займа. Так, при совершении сделки с комнатой или долей, часто возникают сложности в перекредитовании. Затрудняют ситуации деревянные перекрытия, высокий износ, давность. Объект, принятый одной кредитной организацией, может не подойти под условия другой.

- Для проведения операции потребуется много времени и сил, расходуемых на повторный сбор документации и подтверждения доходов.

- Платеж по ссуде включает основной долг и проценты. По графику платежей первые выплаты используются для погашения процентов. Если ссуда оформлена много лет назад, то перекредитование не имеет смысла – большая часть процентных начислений уже погашена, сэкономить на уменьшении ставок уже не удастся.

Рефинансирование и материнский капитал

При использовании семейного капитала по ипотечному займу, заемщики могут столкнуться со сложностями в рефинансировании ссуды. Она заключается в том, что использование государственной субсидии на ребенка требует обязательного оформления на несовершеннолетнего ребенка доли в недвижимости, после снятия с нее обременения. А при перекредитовании ссуды, первый кредитор обязан снять обременение, на что может потребоваться много времени.

Поэтапное описание процесса

Процесс рефинансирования включает ряд этапов:

- Заемщик уточняет у первой компании остаток долга и параметры уже погашенной ссуды. В отчетности предоставляется информация по точному количеству произведенных выплат.

- Подает заявку на оформление новой ссуды. Ряд организаций предлагают оформить процедуру в режиме онлайн – на сайте компании.

- В случае положительного решения, клиент собирает необходимую документацию. Этот список в обязательном порядке включает финансовую отчетность, полученную в первом учреждении.

- После проверки документации и данных, указанных в анкете стороны подписывают договор. Основное соглашение на выдачу заемных средств подписывается после уточнения всех деталей перекредитования.

- В результате подписания ипотечного договора, банк перечисляет оговоренную сумму на счет первого кредитора. Заемщик становится клиентом другого финансового учреждения.

Где перекредитоваться выгодно?

Каждая кредитная организация с госфинансированием предусматривает ряд программ по рефинансированию, отличающихся размером ставок, суммой, сроками и первичным взносом. Специалисты рекомендуют выбирать между СБ РФ, ВТБ24, РСХБ, ГПБ и Райффайзенбанком.

СБ РФ

Сбербанк предлагает 8 вариантов рефинансирования для военных, молодых семей и госработников, где ставки находятся в пределах 12%. Но следует быть готовым к оформлению личной страховки и увеличению ставок на 1%. Это не относится к заемщикам, проходящим военную службу.

Сроки и ставки:

Для займов сроком на 20-30 лет размер переплаты составит 12,75%.

До 10 лет — 12, 25%.

От 10 до 20 лет — 12,5%.

ВТБ24

При оформлении договора в ВТБ 24 можно принять участие в программе государственного субсидирования с годовыми ставками до 11, 9% или воспользоваться льготными условиями для клиентов. В стандартных условиях ставки по ссуде составляют 13,1%.

Максимальный размер займа достигает 80% (при предоставлении 2 документов — до 50%) от стоимости закладываемого жилья.

Период кредитования — до 30 лет (в рамках программы по 2-м документам — до 20 лет).

Верхний предел по сумме составляет 30 млн.р.

Комиссии за оформление — не взимаются.

АИЖК

В процессе переоформления займа банк-партнер АИЖК, где оформлена программа, погашает часть или полную сумму долга (не более 80% от стоимости жилья). И клиент продолжает зачислять суммы на счет нового кредитора, но с минимальной переплатой. Условия действуют при отсутствии непогашенных платежей по графику на протяжении 30 дней за последние 6 месяцев. Не допускается наличие просрочек на протяжении 2 мес. за последние 3 года.

Размер процентных ставок определяется суммой займа:

До 50% — 11, 5%.

От 51 до 70% — 11,75%.

От 71 до 80% — 12%.

Следует ожидать повышения ставок на 0,7% при отсутствии личного страхования.

Россельхозбанк

РСХБ предлагает рефинансировать кредит по 2-м документам: справки по форме 2-НДФЛ и паспорту, имеется программа госсубсидирования.

Минимальный размер взноса составляет 35%, при размере займа от 100 тыс. р. и длительности действия договора до 30 лет. Есть необходимость в страховании жизни и недвижимости, в качестве созаемщика может выступать только супруг/а. Ставки по кредиту варьируют от 10,25%.

Газпромбанк

Если остается погасить не более 85% от размера долга, нет просрочек, и ранее оформлялись ссуды в одной из кредитных организаций РФ, ГПБ предлагает открыть ссуду на 30 лет. Размер переплаты составит 10,8% при верхнем пороге по сумме в 40 млн.р.

Райфайзенбанк

Предоставляет рефинансирование с господдержкой от 11% годовых. Период действия ссуды варьирует от 25 лет. Первичный взнос составляет 20% от всего размера займа — это выгодный вариант для новостроек, земли. Допускается оформление ссуды с привлечением семейного капитала и субсидий.

Верхняя граница по сумме составляет 7-9 млн.р., предусмотрена возможность по открытию нецелевых займов под залог жилья.

Предложения других банков

В качестве альтернативы можно ознакомиться с основными условиями программ перекредитования в других организациях:

«ФК Банк Открытие» — от 10%, до 30 000000р., до 30 лет. Подробнее на сайте банка

АбсолютБанк — от 11.5%, до 20 000000р., до 30 лет.

Уралсиб — от 13% , до 50 000000р., до 25 лет.

ПлюсБанк — от 10.5%, до 10 000000р., 30 лет.

ГПБ — от 10.8%, до 45 000000р., 30 лет.

Плюс Банк — от 11.5%, 25 лет.

Бин Банк — от 11.5%, 25 лет.

Юни Кредит Банк — от 13%, до 15 000000р., 30 лет.

ЦентрИнвест — от 10.25%, до 3 000000р., 20 лет.

Аки Банк — от 10.5%, до 10 000000р., 20%, 30 лет.

НикоБанк — от 10.5%, до 2 000000р., 30 лет .

Сибсоцбанк — от 10.5%, до 10 000000р., 30 лет.

Примсоцбанк — от 10.5%, до 20 000000р., 27 лет.

Хлынов — от 10.5%, до 7 100000р., 30 лет .

Запсибкомбанк — от 10.99%, 30 лет.

Татсоцбанк — от 11%, 15%, 25 лет.

Более подробная информация доступна на сайтах банков.

credity-banky.ru