Должники Сбербанка по кредитам: список, база данных, онлайн

Содержание статьи

Всем известно, что должники Сбербанка по кредитам попадают в так называемый черный список. Помимо этого существует общая база кредитных историй. Чем они отличаются и как получить о себе данные, рассмотрим в статье.

База данных Сбербанка по должникам

База должников по кредитам Сбербанка – это внутренний продукт, к которому не имеют доступа клиенты учреждения. Формируется она путем добавления данных о заемщиках, имеющих задолженности и проблемы с погашениями.

Информация о должниках

Детальной информации о классификации клиентов в базе должников по кредитам нет, но обычно, такие базы содержат несколько градаций:

- Периодические несоблюдения графиков с последующими погашениями;

- Задержки на большие сроки;

- Клиент перестает платить по кредиту.

К каждой группе применяются свои методы воздействия. Некоторым достаточно звонка с напоминанием. Бывают случаи, когда должники по кредитам меняют контактные данные и сотрудники даже не могут с ними связаться. В этом случае принимаются попытки розыска их через работодателей, родственников, указанных в его заявлении, личное посещение и т.п.

Попадая в список должников Сбербанка по кредитам лучше не допускать образования длительной просрочки, иначе дело могут передать в суд

Попадая в список должников Сбербанка по кредитам лучше не допускать образования длительной просрочки, иначе дело могут передать в судЧем грозит попадание в базу должников Сбербанка

В любом случае попадание в список должников по кредитам грозит немалым количеством проблем:

- В будущем получить согласование на новую ссуду в Сбербанке будет практически невозможным;

- Портится рейтинг кредитования, к которому имеют доступ многие учреждения. Обращаясь к ним за ссудой, также можно получить отказ;

- При больших сроках просрочки, дело поступает в суд;

- Имущество или счета клиента могут арестовать;

- Гражданину запрещают выезд из страны.

База должников — история кредитования

Кроме всего прочего, должники по кредитам из базы данных Сбербанка всегда попадают в базы кредитных бюро. Данные организации аккумулируют информацию о всех заемщиках всех учреждений, формируя индивидуальный рейтинг. При заключении договора, кредитор уже передает первичные данные: сумма займа, срок, дата ближайшего платежа, ставка и др. По мере течения времени, она обновляется: все суммы и длительности просрочек отражаются в истории клиента.

Потому каждое учреждение может определить входит ли новый клиент в должники по кредитам, узнав информацию о нем:

- На какие величины он обычно заключал договора;

- Как часто и на сколько дней не соблюдал график выплат;

- Какие величины штрафов к нему применялись;

- Есть ли на данный момент непогашенные ссуды;

- Есть ли договоры, по которым заявитель перестал выполнять обязательства.

На основе анализа истории клиента, выносится решение о сотрудничестве. Обычно, при просрочках на 1-5 дней, кредитор не считает клиента недобросовестным, и заемщик не вносится в базу должников или черный список. Такая ситуация говорит о техническом моменте: разница между фактическим внесением денег и датой их поступления на кредитный счет. При наличии незакрытых ссуд, оценивается величина доходов. Сопоставляется возможность клиентов выплачивать две ссуды одновременно. При наличии долгов, банк скорее откажется от заключения договора.

Должники по кредитам базы данных Сбербанка онлайн могут посмотреть сумму и дату начала задолженности перед кредитным учреждением

Должники по кредитам базы данных Сбербанка онлайн могут посмотреть сумму и дату начала задолженности перед кредитным учреждениемДанные о кредитной истории в Сбербанке

В Сбербанк Онлайн должники по кредитам и добропорядочные заемщики имеют право заказать информацию о своем рейтинге и истории кредитования. Для этого необходимо зарегистрироваться в сервисе.

Предварительно запрашивается логин у оператора по телефону (или лично в отделении), подбирается пароль, вводится номер телефона, подключенный к любой карте, и осуществляется авторизация. Обязательно, чтобы на данный телефон был активирован Мобильный банк для приема СМС с оповещениями о входе в систему (параметр безопасности) и для подтверждения своих действий при переводах и оплатах.

Далее нужно следовать инструкции:

- Зайти в подраздел «Прочее» в меню.

- Кликнуть на опцию «История кредитования».

- В подразделе «Кредиты» выбрать «Кредитная история».

- Создать запрос (заполнить указанные графы).

- Подтвердить его.

Ответ на запрос поступит автоматически и отобразится в данном разделе. Кликнув на него, клиент увидит информацию о себе на текущий момент (за заданный период), и сможет определить попал ли он в должники Сбербанка по кредитам. Так можно самостоятельно оценить свой рейтинг и принять меры по его исправлению, при необходимости.

Выводы

Исправить испорченную историю вовсе не сложно. Необходимо добиться выдачи ссуды на минимально возможный размер и срок и своевременно его погасить. На общий рейтинг разовая ссуда не сильно повлияет (при большой истории), но кредиторы смогут увидеть, что клиент стал на путь исправления. Аналогичным образом можно оформить кредитку. Это, обычно, проще, чем получить заем. Далее нужно систематически использовать заемные средства с карты и вовремя их возвращать. Лучше в специальный беспроцентный период.

Таким образом, в Сбербанк должники по кредитам попадают в список «черный», который выступает внутренним, и в общую базу должников по кредитам, доступную всем крупным учреждениям. Потому о своем рейтинге стоит заботиться, чтобы не испортить будущую возможность обращения за ссудой.

finansytut.ru

Должники Сбербанка по кредитам: список, база данных, онлайн |

Опубликовал: admin в Кредиты 05.04.2018 349 Просмотров

Всем известно, что должники Сбербанка по кредитам попадают в так называемый черный список. Помимо этого существует общая база кредитных историй. Чем они отличаются и как получить о себе данные, рассмотрим в статье.

База должников по кредитам Сбербанка – это внутренний продукт, к которому не имеют доступа клиенты учреждения. Формируется она путем добавления данных о заемщиках, имеющих задолженности и проблемы с погашениями.

Детальной информации о классификации клиентов в базе должников по кредитам нет, но обычно, такие базы содержат несколько градаций:

- Периодические несоблюдения графиков с последующими погашениями;

- Задержки на большие сроки;

- Клиент перестает платить по кредиту.

К каждой группе применяются свои методы воздействия. Некоторым достаточно звонка с напоминанием. Бывают случаи, когда должники по кредитам меняют контактные данные и сотрудники даже не могут с ними связаться. В этом случае принимаются попытки розыска их через работодателей, родственников, указанных в его заявлении, личное посещение и т.п.

Попадая в список должников Сбербанка по кредитам лучше не допускать образования длительной просрочки, иначе дело могут передать в суд

Попадая в список должников Сбербанка по кредитам лучше не допускать образования длительной просрочки, иначе дело могут передать в суд

В любом случае попадание в список должников по кредитам грозит немалым количеством проблем:

- В будущем получить согласование на новую ссуду в Сбербанке будет практически невозможным;

- Портится рейтинг кредитования, к которому имеют доступ многие учреждения. Обращаясь к ним за ссудой, также можно получить отказ;

- При больших сроках просрочки, дело поступает в суд;

- Имущество или счета клиента могут арестовать;

- Гражданину запрещают выезд из страны.

Кроме всего прочего, должники по кредитам из базы данных Сбербанка всегда попадают в базы кредитных бюро. Данные организации аккумулируют информацию о всех заемщиках всех учреждений, формируя индивидуальный рейтинг. При заключении договора, кредитор уже передает первичные данные: сумма займа, срок, дата ближайшего платежа, ставка и др. По мере течения времени, она обновляется: все суммы и длительности просрочек отражаются в истории клиента.

Потому каждое учреждение может определить входит ли новый клиент в должники по кредитам, узнав информацию о нем:

- На какие величины он обычно заключал договора;

- Как часто и на сколько дней не соблюдал график выплат;

- Какие величины штрафов к нему применялись;

- Есть ли на данный момент непогашенные ссуды;

- Есть ли договоры, по которым заявитель перестал выполнять обязательства.

На основе анализа истории клиента, выносится решение о сотрудничестве. Обычно, при просрочках на 1-5 дней, кредитор не считает клиента недобросовестным, и заемщик не вносится в базу должников или черный список. Такая ситуация говорит о техническом моменте: разница между фактическим внесением денег и датой их поступления на кредитный счет. При наличии незакрытых ссуд, оценивается величина доходов. Сопоставляется возможность клиентов выплачивать две ссуды одновременно. При наличии долгов, банк скорее откажется от заключения договора.

Должники по кредитам базы данных Сбербанка онлайн могут посмотреть сумму и дату начала задолженности перед кредитным учреждением

Должники по кредитам базы данных Сбербанка онлайн могут посмотреть сумму и дату начала задолженности перед кредитным учреждением

В Сбербанк Онлайн должники по кредитам и добропорядочные заемщики имеют право заказать информацию о своем рейтинге и истории кредитования. Для этого необходимо зарегистрироваться в сервисе.

Предварительно запрашивается логин у оператора по телефону (или лично в отделении), подбирается пароль, вводится номер телефона, подключенный к любой карте, и осуществляется авторизация. Обязательно, чтобы на данный телефон был активирован Мобильный банк для приема СМС с оповещениями о входе в систему (параметр безопасности) и для подтверждения своих действий при переводах и оплатах.

Далее нужно следовать инструкции:

- Зайти в подраздел «Прочее» в меню.

- Кликнуть на опцию «История кредитования».

- В подразделе «Кредиты» выбрать «Кредитная история».

- Создать запрос (заполнить указанные графы).

- Подтвердить его.

Ответ на запрос поступит автоматически и отобразится в данном разделе. Кликнув на него, клиент увидит информацию о себе на текущий момент (за заданный период), и сможет определить попал ли он в должники Сбербанка по кредитам. Так можно самостоятельно оценить свой рейтинг и принять меры по его исправлению, при необходимости.

Исправить испорченную историю вовсе не сложно. Необходимо добиться выдачи ссуды на минимально возможный размер и срок и своевременно его погасить. На общий рейтинг разовая ссуда не сильно повлияет (при большой истории), но кредиторы смогут увидеть, что клиент стал на путь исправления. Аналогичным образом можно оформить кредитку. Это, обычно, проще, чем получить заем. Далее нужно систематически использовать заемные средства с карты и вовремя их возвращать. Лучше в специальный беспроцентный период.

Таким образом, в Сбербанк должники по кредитам попадают в список «черный», который выступает внутренним, и в общую базу должников по кредитам, доступную всем крупным учреждениям. Потому о своем рейтинге стоит заботиться, чтобы не испортить будущую возможность обращения за ссудой.

mari-a.ru

Список должников по кредиту в сбербанке

Где посмотреть черный список должников по кредитам в России

Должники по кредитам становятся более защищенными в своих правах. Коллекторы не имеют права тревожить их своими звонками в вечернее и ночное время (с 20-00 до 8-00 с понедельника по пятницу и с 20-00 до 9-00 в субботу и воскресенье).

Частота общения с коллекторами ограничивается максимум восьми разами в месяц, двумя разами в неделю и одним разом в сутки.

Не больше одной личной встречи с должником может осуществить коллектор за неделю.

Черный список неплательщиков по кредитам в банках

Это может быть одноразово или несколько раз.

Каждый банк составляет такой график выплаты на весь срок кредитования и нарушать его нельзя, в противном случае, вы будете платить определённый штраф за каждый день просрочки. Какие бывают списки банковских должников ↑ Списки должников, в зависимости от развития банковской истории каждого конкретного заёмщика, бывают:

- приватные списки отделений банка;

- списки коллекторских агенств;

- списки Бюро кредитных историй;

- списки судебных приставов;

Приватные списки отделений банка Такие списки находятся у менеджера банка, который следит за погашением кредитов заемщиками и вовремя предупреждает о погашении займа. Банк не вправе выдавать эту информацию третьим лицам.

Как посмотреть черный список банковских должников?

Кроме того, ведется отдельный реестр по гражданам и компаниям, прошедшим процедуру банкротства. Учитывайте, представленные варианты банков информации считаются публичными ресурсами. Соответственно, получить доступ к сведениям о задолжавшем заемщике тут несложно.

Правда, такие сервисы, кроме базы ФССП, предоставляют ответы на запросы исключительно самих должников. Как видите, разговоры о списках неплательщиков – правда.

Черный список банковских должников

Если Вам не дают кредит с плохой кредитной историей куда бы Вы не обращались и Вы считаете, что попали в чёрный список неплательщиков кредитов.

- 1. Вряд ли для кого-то является секретом, что такие списки ведут сами банковские организации… Если Вы когда-либо брали кредит в банке, то есть смысл обратиться туда и попросить предоставить необходимые сведения.

2.

Если Вы брали займ в нескольких банках и не уверены есть ли у Вас задолженность в каком-нибудь из них, то есть смысл запросить свою кредитную историю.

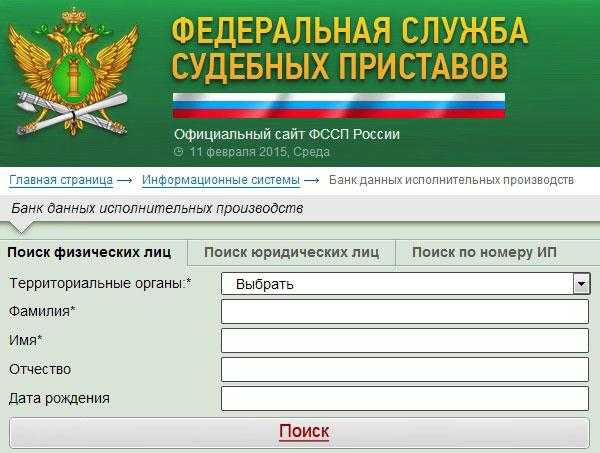

Однако при совпадении критериев поиска система предложит к просмотру и чужие данные. Кроме того, пользователям сайта доступен поиск по номеру исполнительного производства. Нужно лишь установить соответствующий критерий поиска.

Выполнение поиска возможно в любое время, неограниченное количество раз.

Удаление или редактирование записи (при неполной оплате долга) осуществляется в течение 3 — 7 дней с момента внесения платежа.

Черный список должников по кредитам в России

Это объясняет труднодоступность этого перечня. Черные списки, или стоп-листы, формируются в каждом учреждении в сугубо конфиденциальном порядке. Это становится возможным благодаря программам, ведущим учет качества исполнения плательщиками своих обязательств.

Обмен такой информацией строго запрещен, единственное исключение – формирование единой базы кредитных историй, которое происходит официально.

Должники по кредитам, где находится база данных?

Вы хотите узнать, состоите ли вы в базе данных должников по кредитам?

Сегодня мы расскажем вам о том, как можно найти интересующую вас информацию по кредитным задолженностям банка Хоум Кредит, Русский Стандарт, Сбербанка и т.д.

Итак, если говорить о кредитных отношениях с банком, то в идеале они должны строиться так: клиент обратился в банк, подписал договор, получил нужную сумму и по условиям договора вовремя и без просрочек вернул её банку с процентами.

Но иногда случаются ситуации, когда по независящим от заемщика причинам (потеря работы, переезд, ухудшение здоровья и т.д.), он не смог вовремя вернуть свой долг.

Что происходит в этом случае? Уже спустя 3-5 дней после появления просроченной задолженности, данные об этом попадают в Бюро Кредитных Историй (БКИ), и ваша кредитная история с этого дня считается испорченной, подробнее здесь.

Чем грозит плохая кредитная история? Разберемся подробнее:

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также на эту тему:

Добавьте свой отзыв или комментарий ниже:

РЕКОМЕНДОВАНО К ПРОСМОТРУ АДМИНИСТРАЦИЕЙ САЙТА:

Как кредиты и банковская система влияют на души людей? Когда можно взять кредит?

yuridicheskayakonsulitatsiya.ru

Список должников по кредиту в сбербанке

Оглавление:

Черный список банковских должников

Если Вам не дают кредит с плохой кредитной историей куда бы Вы не обращались и Вы считаете, что попали в чёрный список неплательщиков кредитов.

- 1. Вряд ли для кого-то является секретом, что такие списки ведут сами банковские организации… Если Вы когда-либо брали кредит в банке, то есть смысл обратиться туда и попросить предоставить необходимые сведения.

2. Если Вы брали займ в нескольких банках и не уверены есть ли у Вас задолженность в каком-нибудь из них, то есть смысл запросить свою кредитную историю.

Черный список должников по кредитам в России

Это объясняет труднодоступность этого перечня.

Черные списки, или стоп-листы, формируются в каждом учреждении в сугубо конфиденциальном порядке.

Это становится возможным благодаря программам, ведущим учет качества исполнения плательщиками своих обязательств. Обмен такой информацией строго запрещен, единственное исключение – формирование единой базы кредитных историй, которое происходит официально.

Должники по кредитам, где находится база данных?

Вы хотите узнать, состоите ли вы в базе данных должников по кредитам?

Сегодня мы расскажем вам о том, как можно найти интересующую вас информацию по кредитным задолженностям банка Хоум Кредит, Русский Стандарт, Сбербанка и т.д.

Итак, если говорить о кредитных отношениях с банком, то в идеале они должны строиться так: клиент обратился в банк, подписал договор, получил нужную сумму и по условиям договора вовремя и без просрочек вернул её банку с процентами.

Но иногда случаются ситуации, когда по независящим от заемщика причинам (потеря работы, переезд, ухудшение здоровья и т.д.), он не смог вовремя вернуть свой долг.

Что происходит в этом случае? Уже спустя 3-5 дней после появления просроченной задолженности, данные об этом попадают в Бюро Кредитных Историй (БКИ), и ваша кредитная история с этого дня считается испорченной, подробнее здесь.

Чем грозит плохая кредитная история? Разберемся подробнее:

Как посмотреть черный список банковских должников?

Кроме того, ведется отдельный реестр по гражданам и компаниям, прошедшим процедуру банкротства. Учитывайте, представленные варианты банков информации считаются публичными ресурсами.

Соответственно, получить доступ к сведениям о задолжавшем заемщике тут несложно.

Правда, такие сервисы, кроме базы ФССП, предоставляют ответы на запросы исключительно самих должников.

Как видите, разговоры о списках неплательщиков – правда.

Должники по кредитам — списки, суды, права должников

р. Период просрочки платежей — три и более месяца.

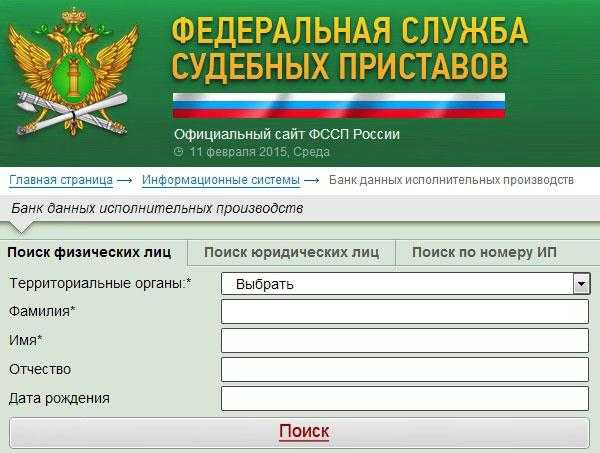

Судом должников по кредитам в этом случае может быть обычный районный или городской по месту жительства. Базы должников по кредитам Официальные базы данных, имеющих отношения к банковским заемщикам, представлены на сайте Федеральной службы судебных приставов

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке. Другие записи на эту тему ищите здесь.

Читайте также на эту тему:

Добавьте свой отзыв или комментарий ниже:

РЕКОМЕНДОВАНО К ПРОСМОТРУ АДМИНИСТРАЦИЕЙ САЙТА:

Как кредиты и банковская система влияют на души людей? Когда можно взять кредит? И когда его брать нельзя!

База данных должников по кредитам в банках России — это опасно?

Хотелось бы узнать в каких банках у меня задолженность и почему мне не одобряют новый кредит?

есть ли задолженность у Газизуллина Марата Ильдусовича задолженность какая и в каком банке ЕСТЬ ЛИ ДОЛГ В ВАШЕМ БАНКЕ У ЦВЕТКОВА СЕРГЕЯ ЕВГЕНИЕВИЧА 10.04.1964 КАК УЗНАТЬ ЕСЛИ КРЕДИТ У ИЗМАДЕНОВА АЛЕКСАНДРА ПЕТРОВИЧА 1951Г.Р.15.12 скорая полина владимировна внесена ли в базу должников Александр, срочно нужна помощь в получении кредита, сумма 700 000 тыс.

vash-yurist102.ru

Список должников по кредиту в сбербанке

Черный список банковских должников

Видео, посвященное этому вопросу… Запрос кредитной истории Если Вам не дают кредит с плохой кредитной историей куда бы Вы не обращались и Вы считаете, что попали в чёрный список неплательщиков кредитов. 1. Вряд ли для кого-то является секретом, что такие списки ведут сами банковские организации… Если Вы когда-либо брали кредит в банке, то есть смысл обратиться туда и попросить предоставить необходимые сведения.

Должники по кредитам: перечень реестров, где можно увидеть свою задолженность

За использование архива бюро требуется платить.

Однако закон предусматривает следующее льготное условие – раз в год любой человек может получить информацию о своих непокрытых обязательствах совершенно бесплатно.

Мошеннические схемы Стоит помнить, что существование подобного ресурса невозможно.

Сведения об обязательствах являются конфиденциальными. Они не собраны на единой площадке.

Черный список неплательщиков по кредитам в банках

В таких случаях, при выплате кредита полностью, необходимо взять справку у банка о том, что вы ничего ему больше не должны .

Чёрный список неплательщиков по кредитам в банках ↑ Существует ли чёрный список должников Понятие чёрного списка существует неофициально. Слово «чёрный» ассоциируется у людей со словом «неблагополучный».

В данном случае, речь идёт о людях, не уплативших деньги банку точно по графику.

Это может быть одноразово или несколько раз.

Как посмотреть список должников по кредиту?

Совет : данные о платежах по кредиту хранятся в базе БКИ в течение 10 лет со дня последнего изменения.

Черный список должников: каковы последствия Как сделать запрос кредитного рейтинга? Узнать свой статус можно, обратившись в отделение банка или онлайн на сайте финансовой организации.

Как правило, услуга платная (стоит в районе 300-500 р.) Воспользоваться услугой БКИ (1 раз в год проверка бесплатна, повторные запросы – платные).

Где посмотреть черный список должников по кредитам в России

Закон ограничивает список мер воздействия на должника, если дело дошло до коллекторов. Согласно новому закону все коллекторские фирмы должны зарегистрироваться в специальном государственном реестре, и осуществлять свою деятельность на основании строгого регламента.

Должники по кредитам становятся более защищенными в своих правах.

Коллекторы не имеют права тревожить их своими звонками в вечернее и ночное время (с 20-00 до 8-00 с понедельника по пятницу и с 20-00 до 9-00 в субботу и воскресенье).

Должники по кредитам, где находится база данных?

Вы хотите узнать, состоите ли вы в базе данных должников по кредитам?

Сегодня мы расскажем вам о том, как можно найти интересующую вас информацию по кредитным задолженностям банка Хоум Кредит, Русский Стандарт, Сбербанка и т.д.

Итак, если говорить о кредитных отношениях с банком, то в идеале они должны строиться так: клиент обратился в банк, подписал договор, получил нужную сумму и по условиям договора вовремя и без просрочек вернул её банку с процентами.

Но иногда случаются ситуации, когда по независящим от заемщика причинам (потеря работы, переезд, ухудшение здоровья и т.д.), он не смог вовремя вернуть свой долг.

Что происходит в этом случае? Уже спустя 3-5 дней после появления просроченной задолженности, данные об этом попадают в Бюро Кредитных Историй (БКИ), и ваша кредитная история с этого дня считается испорченной, подробнее здесь.

Чем грозит плохая кредитная история? Разберемся подробнее:

Если вы хотите оформить кредитную карту, тогда пройдите по этой ссылке.

Другие записи на эту тему ищите здесь.

Читайте также на эту тему:

Добавьте свой отзыв или комментарий ниже:

РЕКОМЕНДОВАНО К ПРОСМОТРУ АДМИНИСТРАЦИЕЙ САЙТА:

Как кредиты и банковская система влияют на души людей? Когда можно взять кредит? И когда его брать нельзя!

Как узнать черный список должников по кредитам

Попасть в черный список можно только в том случае, если систематически нарушать условия договора.

Это не один раз, а несколько, причем просроченные платежи появляются по вине заемщика, если он не успевает оплачивать кредит вовремя. После первой просрочки, и если она единственная, банк не вносит клиента в черный список, может сделать лишь предупреждение.

Но в силах клиента поменять ситуацию, если он будет надлежащим образом исполнять обязательства.

myeconomist.ru

отдел по работе с проблемной задолженностью

Потребительские займы создают у граждан обманчивое впечатление – ведь приобретенную собственность тут потребуется оплачивать позже. Соответственно, несерьезный подход к финансовым вопросам таких людей провоцирует просрочки платежей и последующие санкции банка.

Если материальные трудности вынуждают заемщика задерживать взносы более месяца, за дело берется специальная служба финансового учреждения. Выясним, как действует отдел Сбербанка по работе с просроченной задолженностью, и узнаем о порядке возврата средств банку.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 511-91-49. Это быстро и бесплатно!

Причины для начала работы с должником

Начнем обсуждение с выяснения базовых принципов функционирования службы экономической безопасности. Отметим, даже просрочки платежей в трое суток становятся причиной для подключения этих сотрудников. Тут с неплательщиком свяжутся по телефону и поинтересуются сроками перевода взноса. Однако подобные действия – стандартный прием при оформлении ссуды.

Если клиент Сбербанка не погашает кредит свыше трех месяцев, договор передается отделу по работе с просроченной задолженностью

Официально финансовая структура считает, что соглашение, по которому отсутствует движение средств на протяжении 90 суток – просроченная задолженность физических лиц. Сбербанк привлекает сотрудников отдела по взысканию именно в таких ситуациях. Обратите внимание, до указанных сроков банк не «портит» кредитной истории неплательщика и ожидает активных действий со стороны этого человека.

Отметим, работа этого подразделения – в приоритете перед привлечением коллекторов. Как правило, организация обращается к «профессионалам» спустя год безуспешных попыток возврата платежей.

Отдел по работе с проблемной задолженностью Сбербанка функционирует в филиалах компании крупных населенных пунктов. Причем эта сеть охватывает все области России. Учитывая, что действия подобных сотрудников вряд ли предполагают пустые телефонные переговоры, отдельные лица скрываются от кредитора. В таких случаях юристы не рекомендуют использовать этот путь.

Это подразделение входит в банковскую структуру, поэтому общение с должником тут проходит исключительно в рамках закона

Уместнее донести банку сложность материальных проблем и договориться о поэтапной выплате суммы. Если же должник категорически отказывается контактировать с банком, здесь повышается вероятность судебного разбирательства. Причем период, когда кредитор вправе решать проблему правовым путем, длится три года.

Алгоритм работы службы

После передачи дела неплательщика специальному подразделению для задолжавшего гражданина наступает сложный жизненный этап. Отметим, в этом случае исключены противоправные действия со стороны взыскателей, поскольку эти люди работают непосредственно на Сбербанк. Управление по работе с проблемной задолженностью строго соблюдает законодательство и корректно общается с должником.

Неплательщику звонят операторы с просьбой посетить отделение банка и договориться о порядке возврата средств

Первые шаги таких сотрудников – звонки с требованием посетить филиал компании, чтобы обговорить сложившуюся ситуацию. Отметим, люди, служащие в подразделении – опытные психологи, имеющие стаж работы в правоохранительных структурах. Так что, неплательщика ожидает «давление в рамках закона».

Как правило, на этом этапе кредитор готов пойти навстречу неплательщику и реструктуризировать выплаты. Отметим, такое решение считается оптимальным выходом в подобных обстоятельствах.

Если говорить о действиях службы безопасности, здесь должника ожидают и визиты взыскателей по адресу регистрации. Отметим, в этих ситуациях работники службы четко придерживаются разрешенного законом графика и не портят имущества задолжавшего человека. «Гости» приходят лишь с целью разговора о схеме выплат начисленных средств.

Если представитель банка «навещает» заемщика, в таких ситуациях разговор не выходит за рамки приличий

Работа подразделения редко превышает восемь месяцев – если неплательщик упорно скрывается и не идет на контакт с банком, в работу включается коллекторское агентство Сбербанка. Отдел по работе с должниками прекращает воздействие на должника, уступая место профессиональным «вышибателям денег». Рассмотрим порядок прохождения взыскания недоимки в этих трудных для кредитора случаях подробнее.

Процедура возврата средств

Чтобы вернуть ссуду, финансовая структура практикует четыре шага. Сначала с неплательщиком общается оператор банка, а после трехмесячного отсутствия финансовых операций – служба финансовой безопасности. Когда работа этих структур не приносит ожидаемого результата, к делу подключаются коллекторы. Последним этапом операции по взысканию становится суд.

Процедура взыскания задолженности Сбербанком проходит в четыре основных этапа

Отметим, если суд не решает проблем кредитора, банк вправе продать такой портфель третьим лицам. Как правило, каждый описанный этап четко укладывается в определенный временной интервал и характеризуется специфическими методами. Поскольку выше рассмотрено начало взаимодействия со злостным должником, рассмотрим детали последующих шагов финансовой организации.

Действия коллекторов

В подобных обстоятельствах посредник между кредитором и должником работает по агентскому соглашению. Другими словами, банк передает сведения о неплательщике третьему лицу, которое занимается процедурой «выбивания средств» за оговоренный процент от суммы недоимки. Соответственно, рвение таких людей становится ужасающим. Обратите внимание, с начала 2017 года в России действует ФЗ №230, регламентирующий работу этих структур.

Первый шаг со стороны коллекторов — звонки должнику, родственникам и сотрудникам этого человека

Отметим, крупные финансовые компании придерживаются закона в подобных вопросах, поэтому тут коллекторы не превышают допустимых рамок. Такую же политику ведет и Сбербанк. Взыскание задолженности тут проходит в правовом поле, но специфика деятельности представителей кредитора приносит должнику массу неудобств.

Здесь практикуются звонки неплательщику, родственникам и сотрудникам этого человека, письма с требованием заплатить долги и частые визиты домой либо на рабочее место.

Отметим, коллекторы знают законодательство, поэтому используют эффективные методы давления на заемщика, не преступая грани дозволенного правом. Однако подобные шаги взыскателей угнетающе действуют на граждан, побуждая тех вернуть банку деньги. Тонкие психологические приемы и завуалированные угрозы пугают людей, но правоохранители не реагируют на подобные жалобы.

Общение с коллекторами не назовешь приятной беседой, но обычно эти люди действуют в рамках законодательства

Обратите внимание, «профессиональные взыскатели» редко угрожают в открытую, поэтому формально сотрудники МВД правы. Соответственно, неплательщик ищет средства для скорейшего расчета с кредитором. Однако такой шаг лишь усилит давление со стороны агентства – ведь теперь задачей коллекторов становится максимально эффективная оплата кредита банку. Как правило, такой этап длится до полугода, затем компания подает иск в суд.

Слушание дела

В ситуациях, когда неплательщик не реагирует на действия коллекторов, кредитор вынужден искать справедливости в рамках правового поля. Должнику посылают письмо с предупреждением о предстоящем процессе, если долги не погасят на протяжении 10 дней. Учитывая, что банк требует выплаты полной суммы, граждане, которые просрочили платежи, редко реагируют на подобные извещения.

Если коллекторы не смогли повлиять на выплаты, банк подает в суд

О начале судебных слушаний должника известят письмом. В таких ситуациях суд становится на сторону кредитора, что вынуждает неплательщика погасить просрочку по займу. Однако тут найдутся и положительные для заемщиков моменты. Во-первых, суд фиксирует конечную сумму недоимки, и банк не вправе корректировать эту цифру.

Во-вторых, должник избавляется от выплаты штрафа и пени, что серьезно уменьшает итоговый размер задолженности.

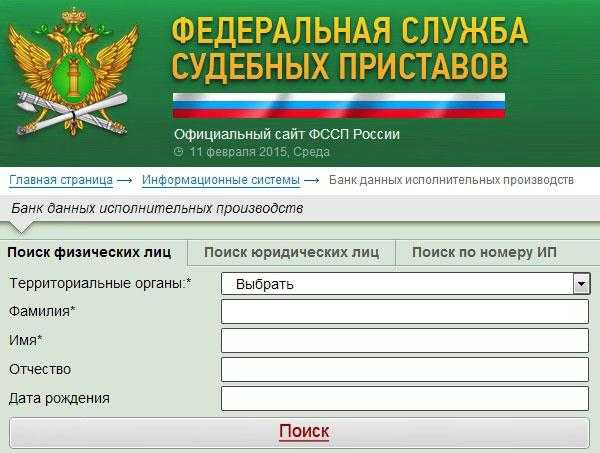

Копии судебного вердикта поступает обеим заинтересованным сторонам и ФССП. Теперь у неплательщика 5 дней, чтобы добровольно рассчитаться с банком. Отметим, законодательство дает неплательщику право оспорить вынесенное решение. Такие действия вероятны на протяжении 10 суток с момента оглашения вердикта. Если же должник бездействует, к работе подключаются работники исполнительной службы.

Функции и действия ФССП

Исполнительная служба функционирует в правовом поле. Однако полномочия этих людей позволяют эффективно взыскать средства в пользу кредитора. Инспектор ФССП посылает запросы в ИФНС и ПФ РФ, чтобы выявить место работы неплательщика. Параллельно идут и заявки в ГИБДД и Регистрационную палату. Эти действия позволяют уточнить перечень ценной собственности должника.

Инспектор ФССП наделен широкими полномочиями по взысканию платежей с должника

Если заемщик трудоустроен официально, руководителю задолжавшего гражданина посылают письмо с требованием ежемесячно удерживать половину заработков. Обратите внимание, «снизить» сумму этих требований удастся лишь в суде при предъявлении веских причин правоты должника. Когда место работы установить не удалось, приставы изучают финансовые активы заемщика.

Счета и карты должника арестуют, чтобы погасить недоимку перед банком этими средствами. Причем неплательщик полностью теряет доступ к таким активам.

В случаях, когда материальных средств у должника нет, приставы идут на крайнюю меру – арест и изъятие собственности. В этой ситуации в «группе риска» оказывается залоговое имущество: недвижимость и транспорт. Обратите внимание, конфисковать единственное жилье неплательщика сложно, но закон допускает и подобное развитие событий.

Если исполнительная служба не нашла финансовых активов неплательщика, повышается вероятность конфискации авто либо квартиры заемщика

Если же неплательщик скрывается, исполнительная служба предпринимает активные меры. Здесь вероятен запрет на зарубежные поездки, арест выявленной собственности, подача должника в розыск. Однако неспособность разыскать заемщика вынуждает прекращение дела на основании ч. 1 п. 3 ст. 46 ФЗ «Об исполнительном производстве».

Заключение

Как видите, несвоевременное внесение платежей по займу чревато серьезными неприятностями и тратой нервов. Поэтому юристы советуют россиянам воспользоваться предложением банка и реструктуризировать платежи еще на досудебном этапе. Обратите внимание, такая мера вероятна и во время судебного разбирательства. Главное – желание заемщика избавиться от экономического бремени и избежать долговой ямы.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 511-91-49

Это быстро и бесплатно!

lichnyjcredit.ru

Существует ли черный список (база данных) должников и неплательщиков по кредитам? | NeBankir.Ru

Сегодня повестка дня – существует ли черный список (или база данных) должников и неплательщиков по кредитам?

А может, ну их эти списки? Может уже прошел срок исковой давности (почитайте)?

Прежде всего, хочу предупредить о том, что в Интернете есть сайты, которые за определенную помощь предлагают возможность скачать такой список. Не верьте им! Во-первых, потому что таких списков у них нет и быть не может, а во-вторых, даже если бы и были, то это было бы незаконно.

Дело в том, что в нашей стране действует закон «О личной тайне», согласно которому запрещается распространять такую информацию. Но ведь есть какая-то база данных должников и неплательщиков по кредитам, которую используют пограничники, не выпуская клиентов банка за границу! Да, такая база существует.

Надо понимать, что неплательщик неплательщику рознь, как и список списку. Давайте разберемся. Если человек не платит по кредиту и имеет задолженность, это еще ничего не значит. Все в рамках подписанного банковского договора: начисляется пеня и штрафы, которые впоследствии придется погасить. Он попадает в черный список неплательщиков по кредитам определенного коммерческого банка, ему начинают присылать уведомления по месту жительства с требованием погасить долги, по месту работы, возможно, названивают или даже прибегают к услугам коллекторских компаний. Но на определенные права, например, на возможность выезда за границу это никак не влияет.

Другое дело – если банк обратился в суд, и состоялось заседание суда, по которому было вынесено решение. В таком случае неплательщик действительно попадает в черный список должников по кредиту. Этим списком пользуется Федеральная служба судебных приставов. Вот это уже серьезно! Поэтому самый главный вопрос в этом всем – есть ли решение суда?

Как же проверить свою возможную принадлежность к такому списку? В принципе, если было заседание суда, вы об этом должны знать, но если есть подозрения, что заседание могло состояться заочно, обратитесь в районное отделение Федеральной службы судебных приставов. Можете осуществить поиск также в режиме онлайн на этой странице http://www.fssprus.ru/iss/?s=debts_info

Помните, если имя неплательщика находится в черном списке должников по кредиту определенного банка, это свидетельствует о том, что, скорее всего, данный банк больше не выдаст ему денег взаймы, но пока он не обратился в суд, можно ездить за границу и чувствовать себя свободным человеком. Если же состояние суда состоялось, и было вынесено решение, тогда имя человека попадает в черный список должников судебных приставов не как неплательщик по кредиту, а как тот, кто уклоняется от исполнения решения суда!

Важно еще одно: если было принято какое-либо решение в пользу или не в пользу неплательщика, в службу судебных приставов оно попадает не сразу, поэтому даже погасивший задолженность, возможно, встретит препятствия при желании выехать за границу. Решать такие вопросы необходимо за тридцать календарных дней – именно столько составляет срок исполнения судебных решений-приставов сотрудниками погранслужбы.

Выводы: платите вовремя, если задолжали банку, оплачивайте штрафы, в установленном договором порядке, а если не оплатили вовремя, узнавайте о наличии имени неплательщика в районном отделении ФССП или на официальном сайте. И не ищите никаких полных списков в Интернете, которые вам предлагают скачать за небольшую плату!

Обсудить статью и оставить свой отзыв вы можете по ссылке.

nebankir.ru