Альфа банк база данных должников по кредитам: работа с неплательщиками

Олег Кузнецов

Обновлено 05 ноября 2018

Шрифт A A

Нет времени читать?

Как и во многих финансовых структурах, в Альфа-банке существует собственная база данных, содержащая информацию обо всех должниках по кредитам. Передается ли она третьим лицам? Какими методами банковская организация решает вопрос о возврате долга с неплательщиками?

Лучшие предложения по потребительским кредитам на сегодня:

Сумма займа, руб

от50тыс — 2млн

Возраст

С 18 лет

Условия

Паспорт

Сумма займа, руб

от10тыс — 1млн

С 22 лет

Условия

Паспорт

Сумма займа, руб

от30тыс — до 700тыс

Возраст

С 20 лет

Условия

Паспорт

Сумма займа, руб

50000-4000000

Ставка, в год

11,99-22,49%

Возрастот 21 года

Что хранится в базе данных?

База Альфа-банка содержит полную информацию о клиенте, которому был предоставлен займ. В нее внесены следующие сведения о кредитополучателе:

- паспортные данные, адрес проживания и прописки;

- номер договора кредитования;

- сумма кредита;

- срок действия договора;

- график обязательных платежей;

- наличие просрочек, пеней, штрафов.

В случае, если заемщик систематически нарушает условия договора, он вносится в базу данных в определенный раздел, который называется черный список банка, или стоп-лист. К таким должникам применяются определенные меры воздействия начиная от напоминаний и заканчивая передачей дела работникам коллекторского агентства.

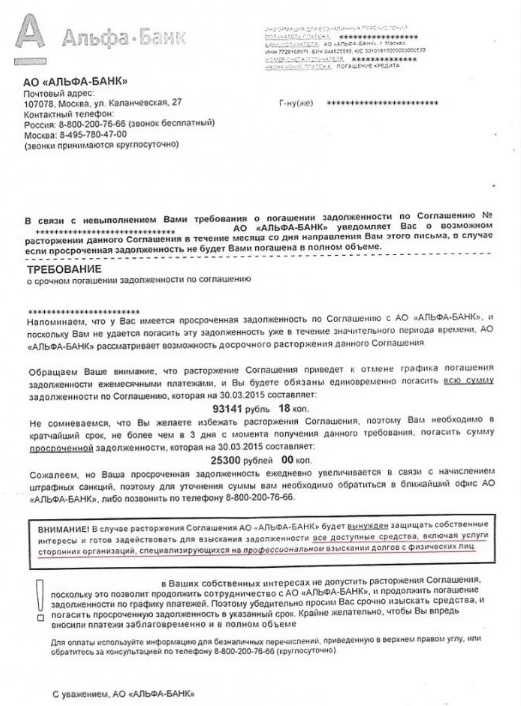

Уведомление о срочном погашении задолженности.

Если клиент имеет незначительные просрочки и может предоставить банковскому учреждению документальное подтверждение, свидетельствующее о его временных трудностях, администрация Альфа-банка может пойти на уступки и дать отсрочку.

Соответственно, такой должник не упоминается в черном списке.

Отличие черного списка банка от кредитной истории в БКИ

Большинство заемщиков зачастую путают понятия «база данных должников банка» и «кредитная история клиента». Они во многом схожи, но есть и существенные различия.

По законодательству Российской Федерации, все организации, которые занимаются кредитованием населения, обязаны предоставлять информацию о своих недобросовестных заемщиках в единую базу – Бюро кредитных историй (БКИ), благодаря которой и формируется кредитная история. Такие данные хранятся в течение 15-ти лет.

В отличие от БКИ, черный список клиентов регулярно обновляется. Таким образом, заемщик, выполнивший обязательства перед банком на начальном этапе воздействия, может выйти из состава стоп-листа финансовой организации и снова обратиться за кредитом.

Внимание! Заемщику следует знать, что Альфа-банк взаимодействует со многими кредитными организациями, и, если должник внесен в черный список, шанс получить отказ в предоставлении заемных средств в стороннем финансовом учреждении очень велик.

Как банк работает с должниками?

Альфа-банк еще несколько лет назад взыскивал задолженность по кредитам со своих неплательщиков с помощью собственной службы безопасности и судебных инстанций. Однако из-за экономической нестабильности в стране, руководство финансового учреждения приняло решение о необходимости обращения к посредникам – коллекторским агентствам.

На начальных этапах воздействия на должника с ним работают специалисты банковской организации посредством телефонных звонков и СМС с напоминаниями о платеже. Если заемщик не погашает задолженность и не идет на контакт с работниками банка в течение двух месяцев, его дело передается коллекторскому агентству.

Должник в этом случае остается клиентом Альфа-банка, и на основании агентского договора работники коллекторского учреждения не имеют права на отчуждение движимого или недвижимого имущества неплательщика в счет погашения долга.

Кредитные специалисты выбрали ТОП потребительских кредитов:Сумма займа, руб

от90тыс — 2млн

Возраст

С 20 лет

Условия

Паспорт

Сумма займа, руб

от50тыс — 3млн

Возраст

С 20 лет

Условия

Паспорт

Другая ситуация складывается в случае окончания срока исковой давности по займу. При данном обстоятельстве кредитная организация может продать долг заемщика по договору цессии коллекторской структуре. На основании этого документа все права кредитора переходят новым владельцам.

Несмотря на то что реестр данных неплательщиков Альфа-банка ведется только для внутреннего пользования, попадание клиента в черный список не лучшим образом отразится на репутации и благонадежности гражданина в дальнейшем.

Информация с официального сайта alfabank.ru.

При появлении проблем с выплатой долга лучше всего уведомить кредитора как можно раньше и использовать рефинансирование или реструктуризацию.

zaim-bistro.ru

Коллекторы альфа банка:база данных должников по кредитам

Банковские займы – неотъемлемая часть современной жизни. Слово «коллекторы» тесно связано с практикой кредитования и вызывает страх у клиентов банка, оформивших ссуду. На страницах интернет-изданий найдутся статьи, повествующие о незаконных методах «выбивания» долгов отдельными агентствами, включающие и угрозы физической расправы.

Но в мире финансовых правоотношений процесс взыскания задолженности «третьей стороной» происходит иначе, чем представляется некомпетентным людям, желающим оформить кредитную заявку. Разберемся, как взаимодействуют с неплательщиками коллекторы Альфа-Банка.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону 8 (800) 511-91-49. Это быстро и бесплатно!

Принципы политики финансового учреждения

В случаях, предусмотренных законом, банк заранее прописывает в кредитных договорах право передачи дела заемщика коллекторской компании. Такие ситуации касаются значительных размеров денежных сумм. Стандартной же практикой становится обращение в суд с требованием возврата ссуды за счет залогового или личного имущества должника.

Неплатежеспособность заемщика — повод для активных действий кредитора по взысканию долга

Сотрудники Альфа-Банка – специалисты, работающие по найму, и в своей профессиональной деятельности руководствуются положениями действующего финансового законодательства. Поэтому в вопросах шагов навстречу должнику по кредиту, если тот по объективным причинам не в состоянии выполнять условия кредитного договора, неплательщики отмечают желание структуры решить проблему мирным путем.

Организация предоставляет отсрочку на погашение задолженности, если у заемщика появились трудности, что подтверждается соответствующей бумагой. Примером такой документации считается справка о заработной плате, свидетельствующая об уменьшении ежемесячного дохода.

Как видите, должники банка (Альфа-Банка), столкнувшиеся с материальными сложностями, не паникуют. Сообщение с напоминанием об уплате очередного ежемесячного взноса – стандартная процедура, после которой компания ожидает определенных действий заемщика. И в случае с финансовыми трудностями таким шагом становится своевременное извещение банка о неспособности клиента выплачивать ссуду.

Альфа-Банк сотрудничает с коллекторскими агентствами, поэтому рассчитывать на благоприятное решение проблемы не удастся

Отметим, в практике кредитования банк предлагает несколько вариантов реструктуризации кредитной задолженности. С каждым из возможных предложений Альфа-Банка удастся ознакомиться в телефонном режиме или непосредственно обратиться в территориальное отделение структуры города. Важен и контроль выплат.

Схема работы взыскателей

Агенты большинства современных коллекторских компаний проходят специальные курсы, после окончания которых приступают к выполнению профессиональных функций. Однако иногда такие действия граничат с нормами законодательства страны. Хотя принятый в июле 2016 ФЗ №230 регулирует полномочия этих агентств, защищая права заемщика.

Россияне отмечают жесткое воздействие коллекторов этой структуры на неплательщиков

Однако просрочка выплат уже в три дня – повод для беспокойства заемщика СБ компании. Здесь дело ограничивается предупредительными звонками с просьбой не задерживать платеж. Что касается профессиональных взыскателей, эти люди приступают к работе после двухмесячного отсутствия операций по счету клиента.

Обратите внимание! На ранних этапах организации по взысканию привлекаются на основании агентского договора, который подписывает Альфа-Банк. Должники по кредитам, база данных которых передана коллекторам, остаются клиентами финансовой компании.

Соответственно, взыскатели формально лишены законных прав на отчуждение имущества неплательщика. Эти люди выполняют лишь функцию посредника между сторонами, вербально «убеждая» заемщика платить по счетам. Однако займы, срок исковой давности по которым закончился, банк продает по соглашению цессии. В этой ситуации коллектор обретают полноценные права на взыскание, которыми обладает кредитор.

Этапы взаимодействия

Специфика функционирования подобных агентств характеризуется определенными вехами. Перечень стандартной схемы работы коллекторов выглядит следующим образом:

Начало взаимодействия характеризуется периодическими напоминаниями о просрочке и необходимости перевода платежей

- Soft Collection. Это первый этап взаимодействия с неплательщиком, который начинается со дня просрочки платежей. Здесь задолжавшего гражданина периодически предупреждают звонками и sms о необходимости внести оплату. Банк дает должникам до двух месяцев на размышление.

- Late Collection. На этом этапе и «подключаются» коллекторы. Здесь беспокойство заемщика становится настойчивым и частым приемом. Причем к звонкам и электронным письмам добавляются неожиданные визиты «незваных» гостей. Период длится до месяца.

- Hard Collection. Наибольшую тревогу клиентов вызывает именно этот срок – ведь теперь взыскатели настойчиво тревожат должника, семью и сотрудников этого человека. Часто заемщики жалуются на не вполне законные действия, которые, с правовой точки зрения, сложно расценить как нарушение закона. Этап продолжается до подготовки дела к суду, но не более четырех месяцев со дня просрочки.

- Legal Collection. Этот период характеризуется ослаблением давления, ведь кредитор готовит иск для судебного разбирательства.

Обратите внимание, сотрудники агентства предъявляют должникам якобы «бумаги из суда», однако эти документы – фикция. О судебных слушаниях неплательщика уведомляют повесткой по почте.

Наиболее сильное давление на должника начинается после двухмесячной задержки взносов

Отметим, после вынесения окончательного вердикта коллекторы банка вправе содействовать работе ФССП. Однако эти действия не наделяют сотрудников конторы по взысканию полномочиями судебных приставов.

Методики давления

Теперь рассмотрим действия, которые представители кредитора применяют к заемщикам, допустившим просрочку. Учитывая мнения россиян о взыскателях этого банка, складывается не самая оптимистичная картина. Кроме того, граждане отмечают усиленное давление кредитора еще на ранних сроках задержки выплат. Такой подход обусловлен сдельной оплатой труда коллекторов.

Время и график беспокойства клиента коллекторам регламентирует ФЗ №230

Отметим, эти люди вправе звонить и навещать должника, но в таких ситуациях закон устанавливает определенные ограничения на время и количество визитов или переговоров по телефону. Кроме того, законодательство обязывает работников агентства соблюдать нормы права. Однако пользуясь юридической неграмотностью должников, взыскатели переходят эту черту.

Важно! С 22.00 до 6.00 коллекторам запрещено беспокоить граждан. Кроме того, передача денег через подобного посредника считается незаконным приемом.

Отметим, соглашаться на условия взыскателей нецелесообразно. Если эти люди видят, что должник готов заплатить, в ход пойдут допустимые приемы, чтобы «сбить» с заемщика максимально вероятную сумму. Тут уместно настаивать на судебном разбирательстве, не отказываясь от финансовых обязательств. Информация о правильной тактике общения с коллектором найдется тут.

Коллекторы не вправе брать деньги «в счет погашения долга»

Представители кредитора знают нюансы законодательства и редко допускают серьезные правонарушения. Однако разговоры с такими людьми приносят массу негативных эмоций, поскольку тут используют завуалированные и косвенные угрозы. Причем доказать факт этих слов при написании заявления в правоохранительные органы сложно. Рассмотрим распространенные нарушения, допускаемые взыскателями.

Повод для жалоб

Перейдем к перечню обстоятельств, когда заемщики страдают от неправомерных действий агрессивной политики представителей кредитора. Обычно эти моменты связаны с угрозами, оскорблениями и шантажом. Однако неосведомленные в юридических вопросах граждане «пропускают» и другие явные нарушения.

Угрозы, оскорбления и распространение персональных данных должника — повод для жалоб на коллекторов

Помните, разговор с сотрудником агентства начинается с предъявления этим человеком служебного удостоверения. Коллектор представляется, называя должность и цель звонка либо визита. Кроме того, неплательщик вправе требовать и документацию, подтверждающие полномочия такого лица. Невыполнение перечисленных условий – нарушение ФЗ №230.

Не допускайте грубости со стороны взыскателей. Однако и провоцировать оппонента на подобные действия неуместно – ведь сотрудник ведет запись беседы.

Попытка распространения персональных данных клиента структуры считается грубым нарушением. Сюда относят назойливые беседы с соседями и родственниками неплательщика, звонки на работу, расклейку объявлений о факте задолженности. Кроме того, вымогательство денег, «подкрепленное» угрозами – повод для обращения должника в правоохранительные органы.

Ряд противоправных методик коллекторов подпадает под действие УПК РФ

Здесь права заемщика защищает УПК РФ, в частности, статья 137, предусматривающая ответственность за распространение персональных данных и ст. 163, где говорится о вымогательстве. Статья же 119 регламентирует порядок наказания за угрозы физической расправой. Однако действия взыскателей редко «укладываются» в классическое описание положений закона, и доказать нарушение сложно.

Проверка «черных списков»

Теперь перейдем к вопросу, которым интересуются должники Альфа-Банка – списку физических лиц неплательщиков. Создание базы заемщиков с негативной кредитной историей здесь практикуется, однако разыскать такую информацию невозможно. Подобные реестры создаются для внутреннего пользования, и доступ к спискам закрыт.

Альфа-Банк ведет базу должников, куда вносит злостных неплательщиков, но к этой информации закрыт публичный доступ

Учитывайте, попасть в перечень «злостных должников» удастся гражданам, которые просрочили выплаты и не рассчитались с кредитором в установленный период. Если задержка платежей превышает 60 дней, шансы оказаться в этом реестре возрастают. Соответственно, информация о негативном опыте кредитора поступает партнерам банка, затрудняя вариант с «перекредитованием».

Отметим, люди, оказавшиеся в базе, рискуют личным имуществом. Банк инициирует в таких ситуациях судебное заседание и контролирует процесс взыскания ФССП.

Соответственно, для приставов облегчается задача в розыске неплательщика и установлении описания собственности этого гражданина. Инспектор ФССП арестует счета и карты должника, перечисляя половину дохода заемщика кредитору до момента полного расчета.

Как видите, допускать ситуации, когда за дело берутся коллекторы неуместно. Если человек неожиданно сталкивается с материальными затруднениями, уместно настаивать на реструктуризации долга. При отказе структуры решить вопрос мирно, целесообразно ждать решения суда – ведь тут частично списываются штрафы, а размер задолженности снижается.

Не нашли ответа на свой вопрос?

Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

8 (800) 511-91-49

Это быстро и бесплатно!

lichnyjcredit.ru

Должники по кредитам в Альфа банке

Задолженность по кредиту в Альфа банке имеет свойство увеличиваться в несколько раз, как только перевод денежных средств становится не регулярным. Поэтому следует обратиться в банк для переговоров, чтобы облегчить свое участие.

В случае, если организация отказывается идти навстречу, то нужно обратиться к опытному специалисту, который имеет навыки общения с кредитными учреждениями.

Список

База должников банковского учреждения представляет собой широкое разнообразие, потому что в ней имеется возможность посмотреть информацию заемщиков, которые оформили заем на приобретении недвижимости, получили краткосрочный кредит, а также увидеть много пенсионеров.

Бывают ситуации, когда клиент не имеет возможности своевременно внести определенную сумму по кредиту одним платежом. Это есть причина того, что заемщик вносит некоторою сумму, поделив ее на части, размер которой составляет заблаговременно оговоренную процентную ставку от общего размера кредита.

Задолженность по кредиту

Каждый человек, который хотя бы раз имел дело с кредитом, банк подтвердит, что волнение приносил страх просрочки платежа и приобретения большой суммы штрафа. Это влечет не только дополнительные затраты, а и значительное изменение кредитной истории в худшую сторону.

Итак, что делать, если имеется задолженность по кредиту, а у заемщика нет возможности их возвратить.

Главное правило заключается в обязательном исполнении, а именно не нужно избегать разговора с сотрудниками банка, не покидать границы страны, а напротив доказать свою ответственность и серьезность, и что на время появились материальные трудности.

Если появилась задолженность по кредиту, то банковское учреждение стремится напомнить о себе разными методами.

На практике отмечают факт, что необходимо заемщику мирно договориться с финансовой организацией, чем иметь проблемы с законодательством.

Процесс переговоров в обязательном порядке осуществляется в письменной форме.

В случае судебного разбирательства, заемщик сможет доказать свое обращение в банковскую организацию.

В заявлении необходимо написать причину, по которой невозможно оплатить долг.

К примеру, доказательством является документ, который свидетельствует о снижении зарплаты, также справка о болезни, квитанции о вынужденных затратах.

Данные варианты помогут избежать проблемы и показать свою ответственность. В такой ситуации можно рассчитывать, что банковская организация пойдет на встречу, потому что увидит интерес в решении возникшей проблемы.

В случае, когда выплата кредита является невозможной, а долг уже имеется, то выходом есть рефинансирование.

Что должен делать должник по кредитам в Альфа банке

Альфа — банк должники по кредитам входят в черный список, который закрыт для публичного доступа. База недобросовестных клиентов была создана для применения внутри данной кредитной организации.

Не секрет, что коллекторские учреждения забирают недвижимость таких заемщиков, чтобы реализовать и возвратить финансовые средства, которые были выданы в займ. Находится в данном списке не выгодно для клиентов.

Нужно знать, что если Альфа – банк есть современной коммерческой кредитно -финансовой организацией, то это не свидетельствует тому, что данной информацией не обладают представители государства. Такая особенность является причиной того, что должники банка будут встречаться с разными преградами, к примеру, при попытке выехать за границы страны.

Информация о том, что Альфа банк есть коммерческим учреждением, заблаговременно оповещает о том, что неоплата большого долга может привести к тому, что заемщик финансовой организации за некоторое время погрузится в рутину, которая имеет серьезные последствия. Хватит и одной небольшой задолженности, чтобы в дальнейшем иметь плохую кредитную историю.

В ситуации, когда у заемщика выйдет улучшить свое материальное положение, то данный факт положительно окажет влияние, которое будет в будущем принято банковским учреждением соответственно выдачи необходимой суммы в кредит.

Список должников в кредитно- финансовом учреждении держат в секрете.

Нужно знать, что Альфа – банк в своей деятельности работает с другими банками, в таком случае, они регулярно обмениваются базами данных о должниках по займу.

Поэтому, если имеется задолженность перед банковской организацией, то не следует надеяться на то, что в другом банке с большим удовольствием выдадут нужную сумму финансовых средств по программе кредитования. В этой ситуации, отказ банковской организации является следующим пунктом, который негативно повлияет на кредитную историю.

Рефинансирование задолженности

Рефинансирование предлагает новый заем с целью выплаты предыдущего. Этот способ имеет смысл, когда заемщик понимает, что с учетом скрытых комиссий кредит становится огромным, чем полагалось изначально.

Вполне может быть такая ситуация, что, получив кредит у другого банка, заемщик Альфа – банка экономит до трети от ежемесячного платежа.

Если клиент не имеет возможности оплатить наименьшие платежи, и банк начал начислять процент на сумму задолженности и другие штрафные санкции, то единственным вариантом есть приобретение нового кредита.

Часто встречаются случаи, когда, реструктурировав задолженность и заключив договоренность с Альфа – банком о его понижении, заемщик берет заем в другом банковском учреждении, чтобы выплатить кредит в Альфа – банке. Опытный сотрудник оценит возможности данного кредита и даст рекомендации по рефинансированию.

Кредитные каникулы

Альфа банк должникам по кредиту может предоставить отсрочку, которая называется кредитные каникулы. Но банк на это соглашается неохотно, и принимает соответствующее решение на основании лишь ему одному известных показателей.

Сначала нужно убедить банк в том, что задолженность по кредиту будет в полном размере выплачена, но если будут применены все массивы штрафных санкций, то процесс возвращение денег станет неподъемным. Для этого банковской организации нужно принести доказательства, которые покажут временные трудности.

Альфа-банк может потребовать при обращении за отсрочкой поручителя, который будет отвечать за непогашенный заем. Если заемщик составит более грамотное заявление, то у него увеличится шанс получить отсрочку.

Верным решением будет обращение к высококвалифицированному специалисту за помощью. В случае успеха клиенту разрешат не выплачивать обязательные платежи на срок до шести месяцев.

Видео: Утро с Губернией

Что можно предложить банку, чтобы не платить кредит

Чтобы не выплачивать кредит, должник может предложить банковской организации:

- Взять в качестве выплаты долга предмет залога или недвижимость. При этом можно торговаться в стоимости.

- Временно задержать погашение займа и оплачивать лишь проценты.

- Свои услуги в качестве работника.

- Аренду недвижимости.

Так – как проблемы с кредитом являются социальной проблемой, то банкам тоже приходится нелегко.

Если заемщик не выплачивает кредит, то банковская организация сначала пробует договориться, либо продать предмет залога. Задолженность может быть передана для взыскания коллектору, если в соглашении об этом идет речь.

Также банковская организация может обратиться в судебные органы. Если должник имеет недвижимость, то банк будет взыскать его самостоятельно.

Бывают ситуации, когда финансовая организация вместе с подачей иска накладывает арест на имущество клиента и поручителя. После выигрыша дела в суде имущество будет выставлено на продажу.

Когда вошло в силу судебное решение, то приставы открывают исполнительное производство, начинают поиск имущества заемщика и обращают на него взыскания. Через некоторое время исполнительное производство прекращается.

Если кредитор подал в суд?

Если банк подал иск в судебные органы, то должник может попросить судью уменьшить размер санкций до суммы, которая была бы приемлема для него.

В юридической практике бывают случаи, когда аргументы заемщика не остаются без внимания, и сумма оплаты существенно уменьшается.

В любой ситуации единственным верным решение будет обращение к опытному адвокату, который предоставит консультации по любому вопросу.

Способы погашения долга

Соответственно мероприятиям, которые проводит Альфа банк, заемщики должны быть готовы к тому, что коллекторское учреждение попытается осуществить продажу недвижимости с целью возвратить свои денежные средства в ситуации, когда клиент не имеет возможности своевременно оплатить кредит.

Однако в большинстве случаев кредитно – финансовое учреждение идет на встречу, что позволяет заемщику договориться о реструктуризации, которая является отличным способом, чтобы не испортить взаимоотношения с выбранным банком.

Бывают ситуации, когда Альфа банк предлагает свои клиентам улучшить кредитную историю за счет хорошего опыта.

Электронная подпись, как гарантия, чтобы занять деньги. Читать статью, микрозайм Вивус.Для этого нужно, чтобы заемщик не погашал долг только по уважительной причине, к примеру, при увольнении с работы, сокращении зарплаты. В данном случае вносятся поправки в график регулярности погашение задолженности, а также появляется возможность оформить отсрочку и избежать разных штрафных санкций.

Выгодные условия в Джет Мани в день рожденья? Ответ по ссылке.

Не нужно искать поручителя или оставлять залог в Росденьги микрозайм, подробнее тут.

Кредиты Альфа-банка оставляют у должников неприятные воспоминания. Сегодня не составляет труда получить кредит в Альфа банке, а выплатить при наименьшей просрочке не так-то просто. Бороться с задолженность по кредитам можно, главное подойти к данному вопросу грамотно и обратиться за помощью к опытному адвокату.

biznes-delo.ru

База данных должников по кредитам

Перед оформлением заявки на кредит необходимо проверить наличие долгов по базе недобросовестных заемщиков. Не всегда граждане знают, что имеют непогашенные финансовые обязательства перед банками.

Многие клиенты при подаче заявления на кредит в 2016 году в огромное количество российских банков столкнулись с отказом без объяснения причин такого решения. Не ожидая подобного поворота событий, люди находились в растерянности и искали, где можно проверить свои задолженности по кредитам.

Действительно, задолженность по кредитам среди россиян за последний год существенно выросла. Банки соглашаются выдавать деньги по кредиту хоум кредит это или альфа банк, преимущественно под залог имущества. Это отличная проверка благонадежности заемщика.

Большинство потенциальных заемщиков уверено, что для принятия решения о выдаче кредита отп банк проверить должен лишь уровень дохода членов семьи у россиян. В действительности внимание специалистов службы безопасности привлекает база данных должников по кредитам, которая дает достоверную информацию по каждому заемщику. Она позволяет проверить долги по кредитам по фамилии и дате рождения. Даже если гражданин из «черного» списка финансовых организаций имеет старый долг по кредиту в сбербанке и предоставил полный комплект документов, привлек поручителей и готов предоставить залог в качестве обеспечения займа, в выдаче кредита будет отказано. Виной тому старый долг по кредиту в сбербанке, который он забыл своевременно оплатить.

Существует несколько ресурсов, где можно посмотреть задолженность по кредиту в режиме онлайн.

Доступ к базе должников

Каждому современному человеку интересна база должников по кредитам бесплатно ее можно найти на просторах интернет. Актуальная информация от авторитетных источников содержит данные о наличии задолженности по займам у гражданина, их суммах, остатке задолженности, просрочках и других параметрах. Чтобы получить сведения по конкретному заемщику, необходимо перейти на официальный сайт ФССП идентифицировать его по паспортным данным.

Следует разделять понятие Единой базы должников ФССП и «черного» списка клиентов банков. Сотрудники службы судебных приставов включают должников банков в общую базу данных, но это касается граждан, которые уже пережили судебное разбирательство и получили на руки исполнительный лист. Информация от судебных приставов находится в открытом доступе относительно недавно. Она включает данные не только по кредитам в россии, но также о финансовых обязательствах граждан по уплате налогов, алиментов и платежей за предоставление коммунальных услуг. Разработанная ФССП база должников по кредитам бесплатно функционирует на официальном сайте ведомства. Пользоваться ей следует регулярно, ведь, имея денежные обязательства перед кредиторами, физическое лицо не только не сможет оформить очередной заем, но и не пересечет границы государства.

Если же гражданин задерживает выплаты по кредиту в банк траст или имеет небольшую задолженность по кредитной карте сбербанка, то в системе судебных приставов его данные отображаться не будут. Единая база долгов по кредитам финансовых организаций была разработана сравнительно недавно. Она выступила отличной заменой спискам Бюро Кредитных Историй.

НБКИ представлены в огромном количестве, и довольно сложно определить, какое Бюро хранило сведения по конкретному должнику по кредиту хоум кредит.

Разглашение личных данных заемщика

В некоторой мере созданная единая база должников по кредитам не считается с правом гражданина на защиту персональной информации. Но финансовые организации при выдаче займов уже не первый год у клиентов согласие на обработку личной информации. Одна лишь подпись будущего клиента банка — и единая база должников по кредитам пополняется сведениями об очередном гражданине. Наращивая задолженность по кредиту в сбербанке, потребитель может отозвать согласие на обработку персональной информации. В таком случае финансовая организация потеряет законное право передавать сведения о должнике третьим лицам, даже осуществляющим поиск должников.

Обширный черный список должников по кредитам содержит исключительно актуальные сведения. Так, даже если гражданин имел судебное разбирательство с банком и погасил задолженность через судебных приставов, его репутация будет считаться хорошей. Этот заемщик сможет снова получить кредит в банке русский стандарт без проблем.

Попасть в «черный» список

Составляя перечень должников по кредитам в банках, специалисты служб финансовой безопасности вносят сюда не только тех, кто просрочил платежи. В таблицу неблагонадежных заемщиков попадают даже те граждане, которые досрочно погасили финансовые обязательства перед банком. Это может иметь место, поскольку банку не выгодно принимать досрочное погашение долга от клиента. Иногда в должники по кредитам людей записывают случайно, виной тому — аппаратная ошибка в финансовой организации.

Базы данных по кредитам в россии, имеющим просрочки, можно разделить на две группы:

- внутренние сведения организации;

- объединенный проект банков.

Внутренний список финансового учреждения, будь то банк траст или сбербанк, содержит перечень должников конкретной организации. Обширная биржа недобросовестных заемщиков объединяет банк траст и прочих игроков рынка.

Прочие источники информации

И все же в поисках места, где посмотреть задолженность по кредитам, не стоит обделять вниманием Бюро кредитных историй. Его главное отличие кроется в том, что из «черного» списка банков гражданин исчезает сразу же после погашения долга по кредиту альфа банк. А вот в НБКИ информация о проступке хранится долгие годы. Взысканная через суд задолженность по кредиту в сбербанке станет «черным пятном» на репутации потенциального клиента финансовой организации. В документах НБКИ отображается сама задолженность по кредитам в сбербанке, ее размер, период просрочки, остаток долга, начисленные клиенту штрафы. Теперь вы знаете все о том, как проверить свою репутацию и узнать, какова она в глазах кредитора.

bankrotstvo-fiz-lits.ru

Как узнать задолженность по кредиту в Альфа-Банке

Альфа-Банк по праву относится к самым технологичным банкам России. Он находится на 7-м месте по величине активов и на 5-м по объёму средств, выданных в кредит. Эта финансовая организация оказывает клиентам широкий спектр услуг, поэтому уверенно держит свои позиции даже в периоды кризиса. В сфере кредитования Альфа-Банк — один из наиболее востребованных, поэтому неудивительно, что для заёмщиков предусмотрено множество удобных и оперативных способов узнать задолженность банку по кредиту.

Как узнать размер долга Альфа-Банку?

Своевременное выполнение кредитных обязательств — залог доверия банка и возможность без проблем взять кредит в будущем. Поэтому после того, как займ оформлен, следует держать под контролем размер оставшейся задолженности по кредиту в Альфа-Банке.

Задолженность банку можно узнать, обратившись непосредственно к банковским работникам или самостоятельно. Первый способ оптимален для людей, привыкших к традиционным формам обслуживания и не следящих за техническими новинками. Второй способ очень удобен для банковских клиентов, которые обладают хорошими навыками работы в интернете и ценят оперативность в действиях.

Разнообразие методов, как узнать заложенность по кредиту позволяет заёмщикам Альфа-Банка не испытывать затруднений в данном вопросе.

По номеру договора

Консервативно настроенные клиенты имеют возможность узнать задолженность по кредиту путём посещения ближайшего отделения банка. После того, как заёмщик сообщает номер договора банковский сотрудник озвучивает сумму кредитной задолженности банку.

По телефонному номеру

В информационную базу Альфа-Банка внесены все сотовые номера клиентов. Поэтому, позвонив по бесплатной горячей линии банка (номера указаны на официальном сайте), заёмщик может узнать, сколько денег он ещё должен. В целях безопасности и 100%-ной точности идентификации сотрудник дополнительно простит сказать кодовое слово, либо что-нибудь из личных данных, например, год рождения.

Если клиент совершает звонок с городского телефона, от него потребуется полностью озвучить имя, отчество, фамилию, номер договора по кредиту, а также секретное кодовое слово.

В качестве альтернативы можно поставить на смартфон приложение для сотовых «Альфа-Мобайл» и посредством его проверить задолженность по действующим кредитам. Кроме того, приложение позволяет управлять счетами и с максимальной эффективностью держать всё под контролем.

С помощью информационных сообщений

Сведения о текущем долге по платежу, который необходимо совершать каждый месяц, отправляются заблаговременно и содержат дату внесения средств и их точный размер. Поэтому даже самые забывчивые и нерадивые заёмщики могут не беспокоиться о том, чтобы схлопотать просроченную задолженность от Альфа-Банка. Помимо этого, банк рассылает клиентам, взявшим кредит, на электронную почту письма с той же самой  информацией.

информацией.

Через банкомат

Банкоматы Альфа-Банка предназначены для внесения и снятия денег. И, конечно, на их экранах и банковских выписках можно посмотреть остаток на карте или сумму оставшейся задолженности по кредиту. Оплата долга через банкомат производится по номеру счёта, либо по кредитной карте.

Используя интернет-банкинг

Достаточно лишь подключения к интернету — и предоставляется возможность получить данные о размере задолженности по кредиту и изучить график платежей. Чтобы пройти авторизацию в разделе, необходимо указать безошибочные пароль и логин. В целях дополнительной безопасности система запрашивает одноразовую комбинацию цифр, которая сразу же после введения логина и пароля присылается в виде СМС на телефон клиента Альфа-Банка.

Самостоятельное определение суммы задолженности

Кредитный калькулятор — просто находка для тех, кто осведомлён о величине годового процента и общей сумме займа. Такие калькуляторы присутствуют на сайтах большинства банков, а также специализированных сайтах. В отдельные поля вносится поочерёдно сумма кредита, ставка по процентам и период оформления в месяцах.

Далее погашение задолженности банку по кредиту можно осуществить разнообразными способами внесения средств:

- через банкомат со встроенной возможностью приёма наличности;

- через кассу в офисе банка;

- переводом с карт других банков на карточку Альфа-Банка;

- перечислением с дебетовых карт Альфа-Банка в режиме онлайн;

- переводом со счёта стороннего банка;

- через терминал приёма платежей QIWI-системы.

Оплата долга по кредиту наличными и по карточке производится одними и теми же способами. Правда, чтобы оформить карту с заёмными деньгами нет необходимости посещать банковский офис. Достаточно оставить заявку на сайте и дождаться решения. Банк обычно выносит его на 1-3 рабочих дня.

Активно использовать продвинутые интернет-технологии удалённого управления можно в разделе «Интернет-банк». В нем действует особый подраздел «Альфа-Клик», действующий для физических лиц. Там происходит управление личными счетами, мгновенное свершение операций и предоставлены данные о величине долга.

Вывод

Множество заёмщиков останавливают выбор на Альфа-Банке не только ввиду его солидности и надёжности, но и возможностей, которые он предоставляет. Узнать важную информацию о сумме долга или об отсутствии задолженности по кредиту, если он закрыт, так просто. А значит, с огромной вероятностью можно избежать просрочки по займу не платить лишних процентов и комиссий.

Оцените, пожалуйста, статью:

alfagobank.ru

Банк альфа банк должники по кредитам база данных

Альфа-Банк Потребительский кредит Требования к заемщику Оцените свои шансы: — Вы — гражданин России. — У вас есть постоянная регистрация в Москве, Московской области или в регионе, в котором вы оформляете кредит. — Ваш возраст не менее 19 лет для женщин и не менее 22 лет для мужчин. — У вас есть постоянное место работы, стаж на котором составляет не менее 3 месяцев. — Вы можете оформить Потребительский кредит без ограничений на наличие и количество продуктов Потребительский кредит, Потребительская карта, Ипотечный кредит, Автокредит, Персональный кредит, Кредитная карта. — У вас нет просроченной задолженности по кредитам. Если все эти утверждения верны, смело обращайтесь в одну из точек продаж и заполняйте анкету-заявление. Ваши шансы получить кредит в Альфа-Банке очень высоки!

ой! это так замечательно

да. в договоре прописано-банк имеет право передать ваш кредит третьему лицу-и ваша подпись.

если банк разорился то и банк тоже не спросят и передадут!

может вообще кому угодно может, любому третьему лицу.. . это всегда прописано в договоре

Могут передать без разрешения заемщика, но уведомить, поставить в известность обязаны. ведь при этом меняются счета

Нет, не имеет. И банк по большому счету не имеет право уступить право требования к должнику некому агентству. В общем случае согласие должника на уступку долга кредитором не требуется за исключением случая, предусмотренного ст. 388 ГК РФ: Статья 388. Условия уступки требования 1. Уступка требования кредитором другому лицу допускается, если она не противоречит закону, иным правовым актам или договору. 2. Не допускается без согласия должника уступка требования по обязательству, в котором личность кредитора имеет существенное значение для должника. Банк — специальный субъект, организация, имеющая лицензию. У агентства такой лицензии нет. В случае с банком — личность кредитора ( банк в котором взят кредит) имеет существенное значение. Коллекторские агентства не являются, в большинстве своем, преемниками кредитора (банки им должника и его долг не «продают»). Они работают с банками по договорам поручения, агентским договорам или договорам оказания услуг, по которым агентства в интересах банка кредитора совершают действия, направленные на воздействие на должника для возвращения им кредита.

переуступка права требования происходит без согласия должника (ст. 382-390 ГК РФ) , т. е. не обязаны сообщать.. . а банк, давший кредит, давно уже вас продал…

Ага. Это называется «цессия»

credit-faq.ru