ОБЗОР МЕТОДИК ОЦЕНКИ КРЕДИТНОГО РИСКА. ПЕРСПЕКТИВЫ РОССИЙСКОЙ МЕТОДИКИ ОЦЕНКИ КРЕДИТНОГО РИСКА | Опубликовать статью ВАК, elibrary (НЭБ)

ОБЗОР МЕТОДИК ОЦЕНКИ КРЕДИТНОГО РИСКА. ПЕРСПЕКТИВЫ РОССИЙСКОЙ МЕТОДИКИ ОЦЕНКИ КРЕДИТНОГО РИСКА

Научная статья

Фейзуллаев М.А.1, *, Лаврикова М.А.2

1 ORCID: 0000-0003-0141-6350;

1, 2 Сургутский Государственный Университет, Сургут, Россия

* Корреспондирующий автор (feyzullaev[at]bk.ru)

Аннотация

Проблема оценки кредитного риска является основополагающей в процессе принятия мер по его снижению. В статье рассматриваются методики оценки кредитного риска, применяемые в коммерческих банках. Целью исследования является выявление недостатков российской методики оценки кредитного риска и разработка рекомендаций по улучшению данной методики. В рамках достижения поставленной цели был проведен анализ российской и зарубежных методик оценки кредитного риска, были выявлены преимущества и недостатки зарубежных методик оценки.

Ключевые слова: кредитный риск, методики оценки, расчет кредитного риска, «правило 6 Си».

A REVIEW OF CREDIT RISK ASSESSMENT TECHNIQUES. PROSPECTS OF THE RUSSIAN

CREDIT RISK ASSESSMENT METHODOLOGY

Research article

Feyzullaev M.A.1, *, Lavrikova M.A.2

1 ORCID: 0000-0003-0141-6350;

1, 2 Surgut State University, Surgut, Russia

* Corresponding author (feyzullaev[at]bk.ru)

Abstract

The problem of credit risk assessment is fundamental in the process of taking measures to reduce it. This article discusses the methods of credit risk assessment applied in commercial banks. The aim of the study is to identify the shortcomings of the Russian credit risk assessment methodology and develop recommendations for its improvement. In order to achieve this objective, the study conducts an analysis of Russian and foreign credit risk assessment methods and identifies the pros and cons of foreign assessment methods. In the course of the analysis, the research defines the prospects for improving the Russian credit risk assessment methodology. The authors of the article allow for a partial borrowing of the evaluation criteria from foreign methods. As a result of the analysis, the authors summarize the advantages and disadvantages of foreign methods and highlight the main disadvantages of the Russian methodology for credit risk assessment. In the conclusion of the article, the study provides recommendations improve the Russian methodology for credit risk assessment by taking into account the “projected cash flow” criterion, which will expand the system of indicators given the existing insufficiency of evaluation criteria. The application of appropriate recommendations can improve the accuracy of the assessment, the effectiveness of the credit risk assessment methodology, and reduce possible losses from credit default.

Keywords: credit risk, assessment methods, calculation of credit risk, the 6 “C’s”.

Введение

В современных условиях развитие экономики подвержено воздействию множества факторов. Последствия действия таких факторов обуславливает возникновение рисков в различных секторах экономики. Банковский сектор не является исключением.

Наиболее характерным для банковской деятельности является кредитный риск. Этот риск возникает в процессе операционной деятельности банков. В связи с этим, банки принимают меры по защите от кредитных рисков, в целях минимизации их уровня. Однако эффективность таких решений определяется таким предшествующим данному этапу управления риском как этап оценки кредитного риска.

Основная проблема заключается в качестве методики оценки кредитного риска, используемого банками. Некачественная оценка, связанная с невозможностью учета множества факторов, влияющих на кредитоспособность, недостоверностью или нехваткой информации о заемщике и др. причинами, обуславливает актуальность рассмотрения вопроса, касающегося проблемы российской методики оценки кредитного риска и ее совершенствования.

Изучение проблемы оценки кредитного риска требует рассмотрения вопроса, касающегося методики его оценки. Действующая методика оценки, которая основана на присвоении рейтингов кредитным рискам быстро устаревает и требует пересмотра.

Данному вопросу посвящено множество трудов. Так, в области оценки кредитного риска, необходимо отметить вклад Кукота В.А., которая объясняет необходимость совершенствования методики оценки кредитного риска в связи со значительной суммой долгосрочных кредитов [1]. Как правило, риски по таким кредитам являются повышенными. В свою очередь, авторы Ордынский А.А. и Шаталова Е.П. акцентируют внимание на существующих в наше время ошибках, которые происходят при выдаче кредита клиентам, неспособным полностью и вовремя выполнить условия кредитного договора [2].

Методы исследования

Основу исследования составили такие методы как анализ, индукция и обобщение.

Основное содержание работы

Подходя к изучению вопроса, касающегося оценки кредитного риска, необходимо определить такую категорию как «риск».

Понятие «риск» само по себе неоднозначное. Так, Абдулаев З.И. рассматривает риск как ситуативную характеристику, которая отражает неопределённость её исхода, что означает получение, в конечном счёте, в результате какой – либо операции положительного или отрицательного значения. [3]. Авторы Арженовский С. В. и Рудяга А. А., анализируя определения «риска» в экономике, приводят собственную характеристику данной категории: «…изменение экономического эффекта, связанное с вероятной реализацией определенного состояния системы, иного по сравнению с целевым» [4]. Исходя из рассматриваемых определений, риск можно охарактеризовать как некоторое событие, которое характеризуется неопределенностью экономических результатов деятельности.

Более узкими категориями в рамках рассматриваемого вопроса будут «банковский риск» и «кредитный риск». Так, под банковским риском можно понимать вероятность неблагоприятного исхода операций, проводимых кредитными организациями, или непредвиденных ситуаций [5]. В свою очередь, кредитный риск является одним из видов банковского риска. Рассматривая категорию «кредитный риск» наиболее точную ее характеристику приводят Курилова А.В. и Полтева Т.В. следующим образом: «…риск возникновения у кредитной организации убытков вследствие неисполнения, несвоевременного либо неполного исполнения должником финансовых обязательств перед кредитной организацией в соответствии с условиями договора» [6].

Практический опыт оценки кредитных рисков в российских банках основывается на использовании методики оценки, разработанной ЦБ РФ. Методика опирается на ряд нормативных актов Банка России, таких как:

- Инструкция Банка России № 180–И «Об обязательных нормативах банков».

- Положение Банка России № 646-П «О методике определения собственных средств (капитала) кредитных организаций («Базель III»)».

- Положение Банка России № 590-П «О порядке формирования кредитными организациями резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности».

- Положение Банка России № 242-П «Об организации внутреннего контроля в кредитных организациях и банковских группах».

- Положение Банка России № 483-П «О порядке расчета величины кредитного риска на основе внутренних рейтингов».

Среди вышеперечисленных нормативных актов особе внимание уделяется Положениям ЦБ РФ № 483-П и № 254-П, которые регулируют методический аспект оценки и устанавливают классификацию ссуд по уровню риска.

Положение ЦБ РФ № 483-П устанавливает порядок расчета оценки кредитного риска на основе внутренних рейтингов (ПВР). Сущность рейтинговой оценки с применением ПВР представлена в статье Казанского А.В. так: «…поэтапно оценивает кредитный риск, определяет требования к банковскому капиталу и определяет параметры стресс-тестирования» [7]. Рейтинги банки определяют самостоятельно, опираясь на положение ЦБ РФ № 483-П, в котором указаны требования при составлении рейтингов в ходе оценки кредитного риска по тем или иным заемщикам.

В положении упоминаются следующие типы кредитных заемщиков:

- Корпоративные, суверенные заемщики и финансовые организации.

- Розничные заемщики.

- Остальные заемщики.

По каждому из выше рассмотренных типов заемщиков устанавливаются требования в зависимости от того какой ПВР используют банки, соблюдение которых необходимо при оценке кредитного риска.

Существует базовый ПВР (БПВР) и продвинутый ПВР (ППВР). Базовый подход основывается на использовании собственных моделей для оценки вероятности дефолта кредитополучателя [8].

Продвинутый ПВР основывается на расчете величины кредитного риска на основе следующих компонентов:

- Вероятность дефолта (PD-probability of default).

- Доля потерь при дефолте (LGD-loss given default).

- Сумма, подверженная риску при дефолте (EAD-exposure of default).

- Срок погашения (M-maturity).

В отношении корпоративных, суверенных заемщиков и финансовых организаций ЦБ РФ при использовании базового ПВР устанавливает, что величиной кредитного риска является сумма, предоставленная банком заемщику и не погашенная на дату возможного дефолта. Кроме того, за величину кредитного риска принимается: «…комиссии и проценты, начисленные, но не полученные на дату дефолта, а также предусмотренные условиями договора штрафы и пени, начисленные, но не полученные на дату дефолта» [9].

Особенности расчета кредитного риска таких заемщиков при БПВР заключаются в том, что величина такого риска должна быть не меньше суммы расходов, уменьшающих величину собственных средств (капитала) банка при полном списании кредитного требования и не меньше суммы сформированных резервов на возможные потери, резервов на возможные потери по ссудам, по ссудной и приравненной к ней задолженности, частичные списания балансовой стоимости по этому кредитному требованию.

Также, устанавливаются отдельные особенности расчета кредитного риск данным подходом при рисках по кредитным требованиям, возникающих из финансовых договоров и содержащих в себе соглашение о неттинге, по внебиржевым производным финансовым инструментам и при рисках по условным обязательствам кредитного характера.

При расчете кредитного риска с применением ППВР важно проводить оценку на основе статистических данных, учитывать влияние факторов на изменение параметров, по которым оценивается риск и иные требования, установленные положением ЦБ РФ № 483-П.

В данном случае перечислены лишь некоторые требования к расчету кредитного риска с использованием продвинутого подхода. Они действуют при оценке кредитного риска для розничных заемщиков, а также в случае риска дефолта, возникающего в отношении корпоративных, суверенных заемщиков и финансовых организаций.

По остальным кредитным требованиям оценка риска (исключение-приобретенная дебиторская задолженность) производится по следующей формуле:

(1)

Здесь α- поправочный коэффициент (α=1), – коэффициент риска, рассчитанный на основе ПВР- подхода, а EAD- сумма кредита, подверженная риску дефолта.

В результате оценки кредитного риска, проведенной на основе положения ЦБ РФ № 483-П, производится классификация ссуд по уровню риска, в соответствии с положением ЦБ РФ № 590-П. Определение категории качества ссуды осуществляется согласно данному положению следующим образом: «…с применением профессионального суждения на основе комбинации двух классификационных критериев (финансовое положение заемщика и качество обслуживания им долга)» [10]. В зависимости от категории качества ссуды банки определяют размер резервов на покрытие потерь, возникающих в связи с кредитным риском.

В таблице 1 представлена классификация ссуд по уровню риска.

Таблица 1 – Классификация ссуд

| Категория качества | Наименование | Размер расчетного резерва в процентах от суммы основного долга по ссуде |

| I категория качества (высшая) | стандартные | 0 % |

| II категория качества | нестандартные | От 1% до 20% |

| III категория качества | сомнительные | 21% до 50% |

| IV категория качества | проблемные | От 51% до 100% |

| V категория качества (низшая) | безнадежные | 100% |

I категория качества предполагает ссуды, по которым кредитный риск отсутствует. II-V категории представляет обесцененные ссуды. Уровень риска по II категории характеризуется как умеренный риск, по III – значительный риск, по IV-высокий кредитный риск. V категория характеризует ссуды, по которым вероятность их возврата отсутствует в связи с неспособностью или отказом исполнения обязательств по ссуде.

Существуют и другие методики оценки кредитного риска, которые применяются в зарубежных банках. Наиболее известными из них являются следующие методики:

Рассмотрим вышеперечисленные методики более подробно.

Первая методика была разработана американским банком, которое получила свое название по первым 6 буквам критериев оценки кредитного риска. Среди таких критериев учитываются:

- Character- характер заемщика.

- Capacity-финансовые возможности.

- Cash-денежные средства.

- Collateral-обеспечение кредита.

- Conditions- условия.

- Control-контроль.

Рассмотрим более подробно характеристику выше представленных критериев оценки. Первый критерий – характер заемщика- оценивается банками, путем анализа информации о заемщике (его финансовое состояние, кредитная история и т.д.), которая позволяет сделать вывод, связанный с определением цели кредита, платежеспособности и ответственности заемщика. Критерий «финансовые возможности» позволяет на основе анализа информации о статусе заемщика (например, юридического лица) определить способность отвечать по кредитным обязательствам. Например, в отношении юридического лица может быть запрошена информация, касающаяся устава организации, его финансовых операций и т.п. В связи с чем, также, анализируется информация о денежных потоках организации или физического лица, по критерию «денежные средства», его источники и, соответственно, достаточность капитала, а также состояние активов по критерию «обеспечение». В заключении анализируются условия действия кредита (т.е. особенности его погашения, положение отрасли функционирования организации на рынке, положение заемщика) и осуществляется контроль с точки зрения влияния на платежеспособность с учетом законодательных изменений, экономической, политической обстановкой.

Еще одной известной зарубежной методикой оценки кредитного риска является методика CAMPARI, широко применяемая среди европейских банков. Основные элементы оценки в данной методике следующие:

- Character- характер заемщика.

- Ability- способность вернуть кредит.

- Marge- доходность операции.

- Purpose-цель кредита.

- Amount-сумма кредита.

- Repayment-возможность погашения.

- Insurance-страхование кредитного риска.

Как и «правила «6 Си», название этой методике основывается на первых буквах элементов, составляющих данную методику, которые отражают критерии оценки кредитного риска.

Оценка кредитного риска по методике PARSER, применяемая в английских банках, основывается на оценки таких показателей как:

- Person- репутация потенциального клиента.

- Amount-сумма кредита.

- Repayment-возможность погашения.

- Security-обеспечение кредита.

- Expediency- целесообразность.

- Remuneration- вознаграждение.

Подобные критерии применяются и в методике PARTS, также используемой при оценке кредитного риска английскими банками:

- Purpose-цель кредита.

- Amount-сумма кредита.

- Repayment-возможность погашения.

- Term-срок, на который предоставляется кредит.

- Security- обеспечение кредита.

Рассмотренные зарубежные методики объединяют критерии оценки, что во многом определяет их сходство. В особенности, очень похожи методики PARTS и PARSER. В частности, в статье Байрамовой Ж.М. и Толмачевой В.А. в ходе сравнения данных 2 методик было отмечено: «…PARTS все те же группы показателей кредитоспособности заемщика определяет в пяти группах: назначение, сумма, возвращение долга, срок и залог» [11].

Среди достоинств зарубежных методик выделяют простоту расчетов, доступность аналитической информации и высокую точность полученных результатов [12]. Однако, в рассмотренных зарубежных методиках присутствуют и недостатки, одним из которых является субъективность показателей оценки. Кроме того, в статье Поповой И.В. и Лазаревой И.Е. также отмечаются такие недостатки как: «…необходимость постоянного обновления информации, что требует значительных затрат на ее сбор; нечеткость критериев при определении рейтинга классов, значительное ранжирование заемщиков по классам кредитоспособности» [13].

Анализируя выше рассмотренные методики, необходимо отметить, что каждая из методик базируется на оценке финансового состояния заемщика, в то же время, несмотря на присутствие некоторых субъективных критериев в зарубежной оценке, так же можно встретить и объективные критерии.

Относительно российской методики оценки кредитного риска можно отметить недостаточность критериев оценки, определяющих только финансовое состояние заемщика, и отсутствие учета динамики таких показателей во времени.

Заключение

Таким образом, определяя перспективы совершенствования российской методики оценки и проблемы ее оптимизации, необходимо отметить, что частичное заимствование критериев оценки из зарубежных методик допустимо. Это позволит расширить систему показателей оценки кредитного риска. В частности, необходимо периодическое отслеживание данных показателей в динамике, а именно проведение их переоценки. При этом, заимствуя данные показатели оценки, важно учитывать особенности зарубежных методик.

В качестве рекомендации по совершенствованию методики оценки кредитного риска, среди рассмотренных критериев оценки, допускается учет в российской практике оценки прогнозного значения денежного потока (одного из критериев оценки правила «6 Си»). Т.е. в процессе оценивания рекомендуется опираться не только на значения величины кредитного риска, оцениваемого по формуле, представленной в положении № 483-П ЦБ РФ, но и на прогнозные значения денежного потока, что позволит более точно спланировать сумму резервов, направляемую на покрытие риска. В частности, необходимо устанавливать определенные нормативы привлечения кредитных средств заемщиком, при этом необходимо акцентировать внимание на прогнозных значениях денежных потоков, при которых допустима выдача определенной суммы кредита, и уже в последующем проводить оценку кредитного риска.

| Конфликт интересов Не указан. | Conflict of Interest None declared. |

Список литературы / References Список литературы на английском языке / References in English

Совершенствование методики оценки кредитоспособности заемщика коммерческого банка на примере ПАО «Сбербанк»

Author:

Антонова, София Игоревна

Corporate Contributor:

Институт экономики, управления и природопользования

Кафедра финансов

Scientific Advisor:

Назарова, Юлия Андреевна

Bibliographic Citation:

Антонова, София Игоревна. Совершенствование методики оценки кредитоспособности заемщика коммерческого банка на примере ПАО «Сбербанк» [Электронный ресурс] : магистерская диссертация : 38.04.02 / С. И. Антонова. — Красноярск : СФУ, 2019.Graduate Speciality:

38.04.02 МенеджментGraduate Program:

38.04.02.13 Финансовый менеджментAbstract:

В настоящее время коммерческие банки используют различные методики оценки кредитоспособности заемщика. Для практической оценки кредитоспособности заемщика банкам необходим комплекс взаимосвязанных количественных и качественных показателей, в совокупности позволяющих оценивать уровень кредитоспособности заемщика и описывающая взаимосвязь между потребительскими характеристиками заемщика и вероятностью возврата (невозврата) кредита, позволяющей отнести заемщика к той или иной целевой группе клиентов с целью минимизации кредитных рисков. На сегодняшний день существует множество способов минимизации кредитного риска. Необходимо отметить, что банки всегда были обеспокоены сохранением своих денежных средств, поэтому постепенно с течением времени происходило формирование и развитие целой совокупности методов защиты от данного вида риска. На величину кредитного риска влияют три основных фактора: кредитоспособность клиента, обеспечение (залог имущества) и сроки по обязательству. При грамотном управлении данными факторами банк сможет снизить общий уровень кредитного риска по сделкам с клиентом. Применяемые большинством банков методики оценки кредитоспособности заемщика в основном основываются на анализе данных заемщика, однако в современных условиях высокой волатильности кредитного рынка и банковского сектора в целом, необходим учет дополнительных факторов в оценке кредитоспособности заемщика. Совершенствование методики оценки кредитоспособности заемщика в условиях довольно жесткой конкурентной борьбы отдельных банков между собой выступает важнейшим условием роста популярности банка у потенциальных заемщиков, а также одной из главных целей функционирования любого коммерческого банка – повышение доходности кредитных операций. Проблемы оценки кредитоспособности заемщика при кредитовании в своих работах рассматривали В.Я. Горфинкель, М.Г. Лапуста, Е.В. Тихомирова, В.А. Швандар, О.Н. Бочарова, О.Н. Сафонова, У. Данкельберг, А. Дуэтт, У. Дэннис, Т. Мэч, Дж. Скотт и другие авторы. Актуальность темы исследования объясняется тем, что необходимость достоверной оценки кредитоспособности заемщика связана с активной работой коммерческих банков в области кредитования и является непременным условием успешной конкуренции банковских организаций. Объектом исследования является ПАО «Сбербанк». Предметом исследования является оценка кредитоспособности заемщика. Целью работы является совершенствование методики оценки кредитоспособности заемщика в коммерческом банке. Для достижения данной цели в необходимо решить следующие задачи: – рассмотреть теоретические аспекты оценки кредитоспособности заемщика коммерческими банками; – провести анализ методов оценки кредитоспособности заемщика в коммерческих банках; – проанализировать используемые методы оценки кредитоспособности заемщика в банке; – разработать рекомендации по совершенствованию методики оценки кредитоспособности заемщика в банке. В работе использованы следующие методы исследования: аналитический, опытно-статистический, метод сравнения, балансовый метод, метод экспертных оценок. Теоретической и методической основой работы выступают: годовые отчеты ПАО «Сбербанк», данные ЦБ РФ, законодательство РФ, работы ведущих экономистов по изучаемым вопросам. Научная новизна работы заключается в совершенствовании методики ПАО «Сбербанк» для повышения эффективности оценки кредитоспособности заемщика, которая может быть использована в деятельности коммерческих банков.

Кредитный риск: методы оценки и регулирования (Дипломная работа), стр.7

Для расчета числовых параметров модели Альтман применил метод дискриминантного анализа. Классификационное «правило», полученное на основе уравнения, гласило [37, С. 75]:

1. если значение Z менее 2,675 , то фирму следует отнести к группе потенциальных банкротов;

2. если значение Z более 2,675 , то фирме в ближайшей перспективе банкротство не угрожает и её можно отнести г группе успешных.

3. при значении Z от 1,81 до 2,99 модель не работает, этот интервал — «область неведения».

Для компаний, акции которых не котируются на бирже, Альтман получил модифицированный вариант формулы:

(3)

В этой формуле коэффициент Х4 характеризует уже балансовую, а не рыночную, стоимость акций. Его «пограничное» значение для этой формулы равно 1,23. Если же не имеется данных о рыночной стоимости акций, то показатель Х4 может быть рассчитан как отношение суммы дивидендов к среднему уровню ссудного процента.

Модели Альтмана используются для быстрой оценки финансового состояния делового партнера и входят в закрытый пакет прикладных программ «Определение финансового состояния предприятия (DFSF)».Хочется отметить, что выборка Альтмана рассчитана на американские компании. В других странах, с другими критериями состояния экономики могут быть использованы монет прогнозирования, основанные на том же принципе Z-модели, но с иными финансовыми коэффициентами и значениями С1,С2 … Сn.

Данную количественную модель в процессе анализа можно использовать как дополнение к качественной характеристике, данной служащими кредитных отделов. Однако она не может заменить качественную оценку. Модель и получаемые посредством нее Z-оценки могут послужить ценным инструментом определения общей кредитоспособности клиента.

Хотя одной из важнейших задач банковских служащих является оценка политики и эффективности управленческой деятельности на предприятии, но прямая оценка — трудная задача, поэтому прибегают к косвенной — путем анализа относительных показателей, отражающих не причины, а симптомы. Однако, выявляя аномальные значения показателей, кредитный аналитик может очертить проблемные области и выявить причины возникающих проблем.

Фактически коэффициенты Z-оценки содержат элемент ожидания. Это означает, что если Z-оценка некоторой компании находится ближе к показателю средней компании-банкрота, то при условии продолжающегося ухудшения ее положения она обанкротится. Если же менеджеры компании и банк, осознав финансовые трудности, предпринимают шаги, чтобы предотвратить усугубление ситуации, то банкротства не произойдет, то есть Z-оценка является сигналом раннего предупреждения.

Таким образом, модель Альтмана пригодна для оценки общей деятельности компании.

Для российских организаций, в том числе и для кредитных, эффективность применения Z-модели для прогноза кредитного риска и вероятности банкротства нуждается в подтверждении. Кроме необходимости изменения показателей, входящих в формулу, и корректировки числовых коэффициентов, при использовании Z-модели возникают также проблемы из-за того, что финансовые коэффициенты, входящие в модель, рассчитываются на основе данных официальной отчетности предприятий, которые попадая в затруднительное положение, «улучшают» свои отчеты о прибылях и убытках. Это не позволяет объективно оценивать финансовые затруднения, возникающие у организации.

В последние десятилетия в западных банках кроме модели, предложенной Э. Альтманом, применяется такой метод оценки качества потенциальных заемщиков с помощью другой статистической модели — модели оценки коммерческой ссуды, предложенной американским ученым Чессером.

Чессер использовал данные ряда банков по 37 «удовлетворительным» ссудам и 37 «неудовлетворительным» ссудам, причем для расчета были взяты показатели балансов фирм- заемщиков за год до получения кредита. Подставив расчетные показатели модели в формулу «вероятности нарушения условий договора» Чессер правильно определил три из каждых четырех исследуемых случаев.

Модель надзора за ссудами Чессера, включающая шесть переменных, прогнозирует случаи невыполнения клиентом условий договора о кредите. При этом под «невыполнением условий» подразумевается не только непогашение ссуды, но и любые другие отклонения, делающие ссуду менее выгодной для заемщика [35, С. 129].

(4)

где е = 2,71828.

Получаемая оценка у может рассматриваться как показатель вероятности невыполнения условий кредитного договора. Чем больше значение у, тем выше вероятность невыполнения договора для данного заемщика.

В модели Чессера для оценки вероятности невыполнения договора используются следующие критерии:

— если Р. > 0,50, следует относить заемщика к группе, которая не выполнит условий договора;

— если Р. < 0,50, следует относить заемщика к группе надежных.

Модель оценки рейтинга заемщика Чессера подходит для оценки надежности кредитов [32, С. 116].

Однако, математические модели не учитывают роль межличностных отношений, а в практике кредитного анализа и кредитования этот фактор необходимо учитывать.

В заключение хочется отметить, что, определив кредитоспособность хозяйствующего субъекта или же частного лица, можно оценить кредитный риск и, следовательно, минимизировать убытки коммерческого банка. Поэтому при исследовании системы управления рисками в банке в следующей главе будет проведен анализ кредитного портфеля и кредитных рисков объекта исследования, а также проведена оценка кредитоспособности как способ управления кредитными рисками в банковском секторе.

2. АНАЛИЗ УПРАВЛЕНИЯ БАНКОВСКИМИ РИСКАМИ В ОАО «БАНК24.РУ»

Современные методы оценки кредитного риска, применяемые Банком России в ходе осуществления дистанционного надзора и инспекционных прове

Федеральное государственное бюджетное образовательное учреждение высшего образования

«РОССИЙСКАЯ АКАДЕМИЯ НАРОДНОГО ХОЗЯЙСТВА И ГОСУДАРСТВЕННОЙ СЛУЖБЫ ПРИ ПРЕЗИДЕНТЕ

РОССИЙСКОЙ ФЕДЕРАЦИИ»

ИНСТИТУТ ФИНАНСОВ И УСТОЙЧИВОГО РАЗВИТИЯ

ДИПЛОМНАЯ РАБОТА

на тему

«Современные методы оценки кредитного риска, применяемые Банком России в ходе осуществления дистанционного надзора и инспекционных проверок»

Студента | Лукьянченко Федора Сергеевича | |

(фамилия, имя, отчество) | ||

Группа | 412-у | |

Специальность | 38.02.07 Банковское дело | |

Руководитель | ||

Рецензент |

Работа рассмотрена и допущена к защите

заместитель директора _________________

Москва, 2019

СОДЕРЖАНИЕ

ВВЕДЕНИЕ 3

1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ КРЕДИТНОГО РИСКА 6

1.1 Понятие, сущность и классификация кредитного риска 6

1.2. Факторы и виды кредитных рисков в современных условиях. 10

1.3. Современные методы оценки кредитного риска. 15

2. ОЦЕНКА КРЕДИТНЫХ РИСКОВ В ДЕЯТЕЛЬНОСТИ ПАО “ПРОМСВЯЗЬБАНК” 20

2.1. Краткая характеристика деятельности ПАО “Промсвязьбанк” 20

2.2 Оценка финансового состояния ПАО “Промсвязьбанк” и соблюдения обязательных нормативов, связанных с кредитным риском. 21

3. СОВЕРШЕНСТВОВАНИЕ СИСТЕМЫ ОЦЕНКИ РИСКОВ 33

3.1. Цели инспекционных проверок и дистанционного надзора при оценке рисков, принимаемых банками. 33

3.2. Подходы к оценке Банком России кредитного риска, установленные нормативными актами. 35

3.3. Синергия скоринговой модели оценки кредитоспособности физического лица и страхования его ответственности как способ снижение кредитного риска 41

ЗАКЛЮЧЕНИЕ 49

БИБЛИОГРАФИЧЕСКИЙ СПИСОК 52

ПРИЛОЖЕНИЕ 55

ВВЕДЕНИЕ

Любое дело в нашей жизни всегда сопровождается рисками. Риск присутствует в любой операции, он может быть разных масштабов. Прогнозирование и оценка (управление) риска является важным звеном, наличие которого гарантирует успешность в каждой сфере деятельности.

В связи с переходом России на рыночные отношения возникла необходимость создания и внедрения усовершенствованных процедур управления денежным оборотом страны. При этом, один государственный банк не способен в полной мере удовлетворить потребности хозяйствующих субъектов и населения, в части своевременного распределения финансов в экономике. В этой связи, развитие банков является одним из важнейших условий создания конкурентной среды в рамках рыночный отношений.

В современной банковской системе кредитные организации становятся центральными звеньями. Для кредитных организаций риск сопряжен с угрозой потери части своих ресурсов, недополучения доходов или произведения дополнительных расходов в результате осуществления определенных финансовых операций.

Одну из ключевых позиций функционирования коммерческого банка, безусловно занимает организация кредитного процесса. Без кредитной поддержки невозможно обеспечить быстрое и цивилизованное становление хозяйств, предприятий, внедрение других видов предпринимательской деятельности на внутригосударственном и внешнем экономическом уровне. Кредитные отношения сопровождаются возникновением рисков, которые отличаются друг от друга местом и временем возникновения, совокупностью внешних и внутренних факторов, влияющих на их уровень, и, следовательно, способом их анализа и методами измерения и снижения.

сущность, виды и способы их снижения

Неотъемлемой частью современного делового мира является такой вид привлечения средств, как кредитование. Кредитование выступает одной из основных форм заимствований, которыми активно пользуются предприятия. В меньшей степени компании практикуют заимствования средств друг у друга, хотя по закону такая деятельность не запрещена. Также в бизнес-практике присутствуют операции, именуемые коммерческим кредитованием. В них продукция или товар поставляется покупателю с согласованной отсрочкой платежа. Все это кредиты, и им присущ особый кредитный риск, о котором пойдет речь в настоящей статье.

Сущность кредитного риска

Слово «кредит» имеет латинские корни и произошло от слова credit (доверие, вера). Человек, выдающий деньги и доверяющий получателям в вопросе возврата денежных ссуд, именовался во времена Римской империи кредитором. Время шло, кредиторами стали ростовщики, получившие широкое распространение. Чтобы их бизнес процветал, стало необходимым что-то более существенное и надежное, чем простая вера. Так зародился сначала простой анализ, который постепенно стал дополняться более совершенными приемами оценки и управления.

Современный мир наполнен историческими приемниками ростовщического ремесла – коммерческими банками. Эти структуры обладают мощной системой менеджмента, средствами автоматизации высокого уровня, жесткой системой внешнего контроля (Центробанк РФ) и, конечно же, развитым риск-менеджментом. Управление кредитным риском в последнее десятилетие вызывает особый методический интерес в связи с интенсификацией следующих событий.

- Все активнее проявляется тенденция снижения прибыльности кредитных учреждений.

- Число потерь по ссудам нарастает, все большее их число получает публичную огласку в России и в мире.

- Рост общего объема заимствований компаниями, в т.ч. в форме банковских кредитов.

- Развитие рынка так называемых «мусорных» облигаций с высокой доходностью и низким рейтингом.

Под кредитным риском мы будем понимать вероятность нарушения должником условий кредитного договора (договора поставки), которая заключается в угрозе частичной или полной утраты средств кредитора и ожидаемого вознаграждения за пользование средствами. Риск возникает по факту принятия кредитором решения о выдаче ссуды или отгрузке продукции в долг. Кредитный риск проявляется в сферах деятельности, в которых успех кредитования зависит от намерений и результатов деятельности контрагентов, эмитентов и заемщиков.

Управление кредитными рисками заключается в определении причин нежелания или неспособности заемщиков выполнять обязательства, выборе методов минимизации рисков и выполнении принятых решений по их снижению. Кредитный риск, с учетом изложенного, может быть рассмотрен с позиции кредитного учреждения, с позиции предприятия как заемщика и с позиции компании, выступающей как заимодавец или кредитующий покупателя поставщик.

В настоящей статье акцент сделан на первой позиции. Это оправдано тем, что банковская среда на сегодняшний день обладает наиболее развитой культурой работы с рисками. Кроме того, кредитные риски и способы их снижения идентичны для всех трех названных позиций. И мы опираемся на опыт банков, как на методологический плацдарм, применимый с некоторым упрощением везде, включая и коммерческую сферу.

Классификация кредитного риска

Кредитные риски и способы их снижения по своей сущности и последовательности управления существенно не отличаются от других типов риска и методов работы с ними. Подобная работа включает следующие этапы:

- выявление и идентификация;

- качественная и количественная оценка;

- создание плана реагирования на риск;

- лимитирование риска;

- текущий контроль и мониторингом исполнения.

Подходов к делению кредитных рисков на виды достаточно большое число. Среди них выделяется общая классификация кредитных рисков, основанная на признаке источника формирования. В этой связи различаются две основные группы риска.

- Группа внешних рисков. Макроэкономические факторы вызывают вероятность неблагоприятных последствий для кредитора, что связано с временными затруднениями, некредитоспособностью или дефолтом заемщика. К данной группе относятся страновой, политический, собственно макроэкономический и другие виды так называемых систематических рисков.

- Группа внутренних рисков, именуемых также несистематическими. Внутренние риски присущи не только кредитным учреждениям, но и заемщикам. По своей природе они отличаются. В этом смысле действия банка определенным образом поддерживают компанию в ее работе с кредитными рисками, но ни в коем случае не подменяют ее.

Деление кредитных рисков по основным классификационным признакам

Выше представлена классификационная схема деления кредитных рисков на виды. Структуру риска со стороны кредитного учреждения достаточно сложно назвать однородной. Само понятие кредитного риска с позиции банка состоит из альтернативных рисковых возможностей, исходя из видов и форм банковских услуг. В этой связи целесообразно рассмотреть основные виды кредитного риска, характеристики которых приведены далее в табличной форме.

Характеристики основных видов кредитного риска банка

Для первого вида риск заключается в вероятности потери всей ссужаемой суммы, причем риск возрастает в связи с длительностью кредитной процедуры. Такой же порядок возможного ущерба оценивается и для расчетного риска. Потери по предрасчетному риску могут возникнуть в связи с замещением несостоявшейся сделки и заменой контрагента в размере издержек на поиск партнера и заключение нового соглашения. В принципе, следует отметить, что практически все операции, совершаемые кредитным учреждением, могут быть рассмотрены в контексте кредитного риска. И все его виды при этом так или иначе задействуются.

Распределение вероятных кредитных рисков между банковскими операциями

Ссудозаемщик является проблемным объектом кредитного риска, поэтому минимизации угроз, связанных с выдачей и возвратом кредитов, уделяется наибольшее внимание. Задача кредитного оператора заключается в том, чтобы выявить факторы, которые приводят заемщика к ситуации невозможности или нежелания погасить долги по ссуде. Как правило, такая ситуация возникает в условиях случившихся крупных потерь компании-заемщика.

Выявление кредитных рисков

Специфика банковских услуг по кредитованию клиентов заключается в необходимости глубокой диагностики внутренних условий деятельности заемщика. В них кроются источники риска непогашения ссуды. В этой связи специалистами диагностируются следующие виды риска компании.

- Риски невыполнения обязательств внешними контрагентами (покупателями и поставщиками).

- Угрозы финансовых потерь из-за непредвиденного колебания цен на рынке (падение цен на продукцию, резкий рост цен на покупные материалы и комплектующие).

- Риски обеспечения. Вероятность нехватки ликвидности имущества компании или недостаточности его рыночной стоимости.

- Угроза непредвиденного роста издержек производства и значительных дополнительных расходов для его поддержания на должном уровне.

- Расчетно-оформительские риски, связанные с залоговым обеспечением. Противодействие заемщика объективной оценке залога и реализации его для целей погашения долга.

- Курсовые риски, связанные с валютной формой кредитования.

Кредитный риск в период выявления основных факторов, влияющих на реализацию неблагоприятных событий, требует тщательного анализа. Этот анализ является достаточно сложным обеспечивающим процессом в деятельности кредитного учреждения. Главный акцент в нем ставится на способность и намерение заявителя погасить кредит. Изучается кредитная история заемщика, финансовое состояние, перспективы деятельности и окружающей среды. Анализ выполняется в восемь основных шагов.

- Проверка обоснования заявителем реальной кредитной потребности.

- Динамический анализ имеющейся отчетности в контролирующие органы за несколько периодов. Оцениваются тенденции деятельности компании. Достигается ясность ее сбытовых, производственных и финансовых перспектив.

- Запрос и анализ предварительно сформированного финансового отчета по предприятию до момента наступления нового срока фискальной отчетности, а иногда и до момента окончания отчетного периода. Это делается, чтобы не упустить новых трендов и обеспечить достоверность предоставляемой учетной информации.

- Исследование бюджета (плана) движения денежных средств на период заимствований для установления узких мест, способных помешать исполнению договорных обязательств перед банком.

- Прогнозное моделирование и оценка показателей финансовой устойчивости в сценариях экстремальных изменений во внешней и внутренней среде (состав показателей представлен в конце раздела).

- Рыночный анализ положения компании в окружающей среде, выявление ключевых угроз со стороны основных конкурентов.

- Оценка компетентности руководства компании, уровня развития менеджмента, эффективности управления.

- Выдача заключения по всем разделам анализа и документационное оформление обоснования выдачи ссуды с учетом выявленных рисков.

Состав показателей финансово-экономического состояния предприятия

Способы оценки кредитного риска

Управление кредитным риском следующим этапом предусматривает его оценку двумя способами: качественным и количественным. Описание уровня вероятности угроз с экспертной позиции и присвоение определенного кредитного рейтинга составляют качественную оценку вероятных угроз кредитования. В ходе данного этапа оценочных мероприятий решаются следующие задачи:

- принять решение о допустимости кредитования заемщика;

- определить, насколько предлагаемые залоги применимы к ссудным условиям;

- обеспечить переход к определению количественных параметров риска.

Методы оценки кредитного риска качественного уровня основываются на ряде посылов, которые предлагается учитывать в каждом случае.

- Рекомендуется объединить оценку финансового состояния предприятия и предлагаемых им залогов для целей ранжирования и формирования кредитного рейтинга. Наличие высоколиквидного имущества в составе залоговой массы определенным образом компенсирует неблагоприятное финансовое состояние субъекта деятельности.

- Оценка кредитного риска не должна носить формальный характер и сопровождаться избыточным числом показателей. Показатели состояния и деятельности должны дополнительно рассматриваться с учетом фактических реалий.

- Приоритетно оценивать денежные потоки по отношению к показателям оборачиваемости. Кроме того, предпочтение отдавать размеру остатков собственных средств, условно-постоянных пассивов в балансе, а не наличию прибыли. Присутствие хороших резервов по пассивам и стабильного потока денежной наличности в большей степени гарантирует самостоятельное покрытие своих рисков предприятием, не обременяя срывами платежей банк.

Оценка кредитного риска качественным способом может быть осуществлена на основе шкальной системы оценки четырех показателей, для которых представлен примерный вариант диапазона условий для последующего выведения уровня риска.

Шкала уровней риска для основных показателей качественной оценки

Кредитный риск по каждому из четырех указанных в таблице показателей оценивается равнозначно. По выявленным значениям степеней риска рассчитывается среднеарифметическое значение, которое может быть положено в основу качественной оценки риска.

Под количественной оценкой следует понимать процедуру присвоения значения соответствующего критерия результату качественной оценки. Данное действие производится с целью выяснить предел потерь по рассматриваемому кредиту и включения процедуры управления угрозами. Количественная оценка позволяет предельно конкретизировать границы показателя. Количественный показатель устанавливается в процессе увеличения уровня риска на размер кредита. Результат учитывается при резервировании средств на предполагаемые потери в пределах сумм, устанавливаемых политикой в области рисков. Ниже приводится сводная схема методов управления, в которой количественные методы выделены в отдельную группу.

Схема методов управления кредитными рисками

Планирование и лимитирование риска

После того, как риск выявлен, идентифицирован, прошел этапы качественной и количественной оценки банк приступает к планированию мероприятий по минимизации кредитных рисков. Рассмотрим основные методы планирования, сгруппированные по типовым угрозам кредитования. Первой группой методов является минимизация собственно кредитного риска. Для формирования достаточных резервов под издержки, связанные с неисполнением заемщиками обязательств, кредитное учреждение формирует достаточный размер собственного капитала. Этот вопрос регулируется и контролируется Центробанком РФ. Помимо этого банк использует специальные средства защиты от риска. К ним относятся:

- залог;

- поручительство;

- различные виды гарантии;

- аккредитив;

- перевод долга на другое лицо;

- уступка требования долга;

- передача доли кредита другому лицу и т.д.

Минимизация так называемого «операционного риска» в рамках кредитных отношений сторон относится к следующей группе методов. Здесь имеется в виду не операционно-производственный процесс в коммерческих компаниях, а операции, выполняемые кредитным учреждением в связи с выдачей и обеспечением возврата банковской ссуды. Примером операционного риска является юридический риск, связанный с правовым обеспечением сделки. Эта работа сопровождается специальными методами результативного исключения ошибок персонала, обеспечения чистоты и правовой защиты сделок кредитования и исполнения залоговых обязательств.

Следующим является минимизация риска ликвидности. Для банковского бизнеса это предельно важный вопрос. В связи с присутствующими рисками мгновенной ликвидности требуется резервирование средств. Резервы создаются в форме не уменьшаемого остатка на счетах для возможности ответить на экстренные обязательства в условиях рассчитанного кредитного риска.

Важным способом минимизации кредитного риска служит лимитирование операций кредитного учреждения. Под данным методом понимается ограничение количественных параметров отдельных групп банковских операций. Лимитирование предполагает несколько вариантов однородных ограничивающих действий.

- Утверждение и соблюдение структурных ограничивающих лимитов. Решается на уровне политики в сфере рисков путем определения соотношения долей выдаваемых кредитов с разным уровнем кредитного риска.

- Для кредитования конкретных компаний-заемщиков устанавливаются индивидуальные лимиты.

- Для каждого вида ссудных операций кредитного учреждения устанавливается свой лимит.

Риск кредитной природы обладает исключительным свойством. В нем сконцентрирована системная суть любого делового риска, связанного с ответным выполнением обязательств второй стороной. Современная методика риск-менеджмента кредитного учреждения позволяет решать практически все вопросы, приводя уровень риска к приемлемым значениям. Настоящая статья представляет интерес для инвестиционных менеджеров, заинтересованных в долгосрочном кредитовании своих проектов. Также она полезна и для руководителей бизнес-направлений, нуждающихся в банковских кредитах, привлекаемых для пополнения недостатка собственных оборотных средств.

Банковские риски, основные виды, особенности управления, оценка банковских рисков, финансовые банковские риски

Банковским риском считается возможность возникновения у кредитно-финансовой организации материальных потерь. Причинами этого может служить неожиданное изменение рыночной стоимости различных финансовых инструментов. Кроме того, убытки могут возникнуть вследствие перемен на валютном рынке.

Содержание

Скрыть- Виды банковских рисков

- Основные банковские риски

- Особенности банковских рисков

- Оценка банковских рисков

- Управление банковскими рисками

- Финансовые банковские риски

- Кредитный риск

- Риск несбалансированной ликвидности банка

- Процентный риск

- Сущность банковских рисков

- Риски в банковской деятельности

- Расчет банковских рисков

- Анализ банковских рисков

Виды банковских рисков

Существует следующая классификация:

- по времени. Риски бывают текущие, перспективные и ретроспективные;

- по уровню. Степень возможности появления убытков может быть как низкой либо умеренной, так и полной;

- по главным факторам возникновения. Такие обстоятельства бывают вызваны экономическими либо политическими причинами. К первому варианту относятся различные изменения неблагоприятного характера в экономической области самого кредитно-финансового учреждения. Также подобное может возникать в экономике страны. Риски политического характера обусловлены переменами в плане политической обстановки.

Основные банковские риски

К ним относятся следующие факторы:

- риск ликвидности. Стоимость активов, а также пассивов банковских учреждений должна соответствовать текущему рыночному показателю. Если этого не происходит, то кредитно-финансовая организация может испытывать серьезные затруднения с погашением своих обязательств;

- риск изменения кредитных ставок. Непредвиденные перемены в данном сегменте способны серьезно повлиять на структуру активов и пассивов банковского учреждения;

- кредитный риск. Данное направление требует постоянного баланса между качеством выдаваемых ссуд и фактором ликвидности;

- достаточность капитала. Необходимо, чтобы банк был способен свободно поглощать убытки и обладать достаточными финансовыми возможностями в период негативных ситуаций.

Особенности банковских рисков

В своей деятельности кредитно-финансовым учреждениям приходится учитывать различные нюансы. В частности, немалое значение имеет характер рисков. Различают внешние и внутренние причины их возникновения. В категорию первых входят те риски, которые не связаны напрямую с деятельностью банка. Это убытки, возникшие вследствие каких-то серьезных событий. К ним могут относиться войны, национализации, введение различных запретов, обострение текущей ситуации в какой-то отдельно взятой стране. Что касается внутренних рисков, то они представляют собой убытки, возникающие вследствие неправильно осуществляемой (основной либо вспомогательной) деятельности банковской организации.

Оценка банковских рисков

Определение затрат (в количественном измерении), которые имеют взаимосвязь с рисками во время осуществления банковской деятельности, называется оценкой таких рисков. Целью этой процедуры служит выявление соответствия результатов работы конкретного кредитного учреждения текущим рыночным условиям. Чаще всего для этого применяется аналитический метод – применительно как к кредитному портфелю, так и к его основным показателям. Это позволяет отобразить общую картину деятельности конкретного банка, а также его основных направлений функционирования. Кроме того, такой процесс оценки способствует определить степень кредитных рисков.

Управление банковскими рисками

В деятельности каждой кредитной организации важную роль играет правильное управление финансовыми рисками. В этом вопросе большое значение имеет выбор наиболее подходящей стратегии. Основной целью такого управления банковскими рисками служит минимизация либо ограничение возникновения возможности финансовых потерь. Для этого регулярно проводится ряд специальных мероприятий. Большое внимание уделяется вопросам управления — применительно к активам и пассивам, контролю установленных нормативов и лимитов, а также отчетности. Кроме того, немалое значение имеет мониторинговое, аналитическое и аудиторское направления – применительно к деятельности любой кредитной организации.

Финансовые банковские риски

К наиболее широкой группе банковских рисков относятся финансовые факторы. Такие вероятности возникновения убытков обычно связаны с неожиданными переменами, произошедшими с основными составляющими элементами любой кредитной организации. Наиболее часто это случается с объемами банковских составляющих, либо связано с потерей их доходности. Кроме того, важную роль могут сыграть непредвиденные изменения в самой структуре активов и пассивов кредитного учреждения. В группу финансовых рисков входят такие их виды, как инвестиционный, кредитный, валютный, рыночный, инфляционный и другие варианты изменений.

Кредитный риск

Кредитным риском называют вероятность невыплаты дебитором оговоренных финансовых сумм, дефолта дебитора. Подвергаются риску прямое и непрямое кредитование, операции купли-продажи без гарантий (предоплаты). В широком смысле кредитный риск потерь – вероятность событий, влияющих на состояние дебитора выплачивать деньги по обязательствам.

В основе оценивания рисков кредитов находятся показатели: вероятность дефолта, кредитный рейтинг, миграция, сумма, уровень потерь. Подлежит оценке, в зависимости от преследуемых целей, риск конкретной операции или портфеля. Конечное оценивание делится на ожидаемые и неожидаемые потери. Ожидаемые потери возмещаются капиталом, неожидаемые – формируемыми резервами.

Риск несбалансированной ликвидности банка

Ликвидностью бухгалтерского баланса называют совокупность уровня выполнения активами компании обязательств, соответствие срока, за которое актив превращается в финансы, время погашения задолженностей. Риск несбалансированной ликвидности банка – вероятность невыполнения обязательств банком за счет несоответствия получения и выдачи финансовых единиц по объемам, срокам, валютам. Риск возникает под влиянием факторов: потеря ликвидности, досрочное погашение кредитов, невыполнение клиентами условий договоров, невозможность продажи актива, ошибки в бухгалтерском учете.

Группировки активов и пассивов являются основой для определения риска ликвидности. Для оценивания риска разрабатывается анализ финансовых потоков компании в разрезах сроков, групп платежей, валют. Необходима оценка возможности появления требования о досрочном возврате кредитов, уровня возвратности активов.

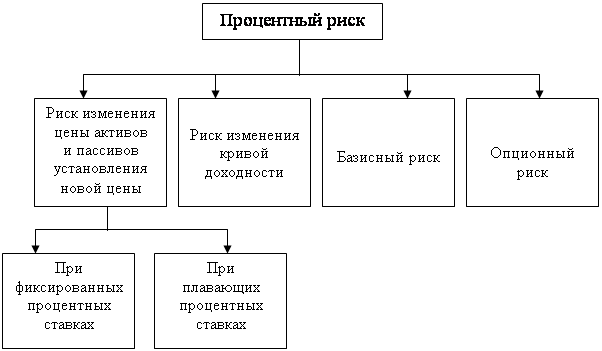

Процентный риск

Процентный риск – вероятность получения убытков по причине колебаний процентных ставок, несовпадения времени возмещения обязательств, требований, несоответствие изменений процентных ставок. Рыночная цена финансовых инструментов с зафиксированной рентабельностью уменьшается при удорожании рыночных ставок, увеличивается при их снижении. Сила зависимости определяется дюрацией облигаций.

Выдача долгосрочного кредита сопряжена с риском, появляющимся при повышении кредитных ставок на рынке, обнаружении потерянной выгоды в результате снижения доходности по ранее данному кредиту. Финансовые инструменты с гибкой ставкой напрямую зависят от рыночных ставок. Инструменты, не имеющие рыночных котировок, подвергаются риску вне зависимости от наличия или отсутствия отчетности потерь по ним.

Сущность банковских рисков

Сущность банковских рисков – это вероятность невозврата выданных в кредит денежных средств. Классификация Базельского комитета выделяет кредитный, рыночный, операционный, государственный, стратегический, ликвидный, репутационный риски, способные вызывать нарушения баланса активов и пассивов.

Банковские риски разделяются на индивидуальные, микро и макро уровни в зависимости от путей возникновения. Риски проявляются возникновением потребности в дополнительных расходах, приводящих к убыткам вплоть до ликвидации. Вероятность убытков существует в каждой финансовой операции, банковская деятельность снижает вероятность событий, влияющих на невыполнение обязательств кредиторами и дебиторами.

Риски в банковской деятельности

Риски в банковской деятельности являются вероятностью потери ликвидности, денежных убытков в связи с внешними, внутренними факторами. Риск является частью банковского дела, однако все банки прикладывают усилия для снижения возможности финансовых потерь. Стремление банков обрести предельный доход ограничивается вероятностью денежных убытков.

Возможность рисков постоянно превышает отметку 0, задача банка: вычислить точную величину. Уровень рисков растет при внезапно возникших проблемах, постановлении задач, ранее не решаемых банком, невозможности принятия срочных мер по урегулированию ситуации. Последствием неправильной оценки является невозможность принятия необходимых действий, следствие – сверхвысокие убытки.

Расчет банковских рисков

Расчет банковских рисков бывает комплексным и частным. Вычисление основывается на поиске связи допустимого риска и объема возможных убытков. Комплексный риск – общая вероятность потери финансов банка по всем видам деятельности. Частный – получение убытков по конкретной операции, измеряется эмпирическим способом по выделенным методикам.

Есть три метода вычисления возможности потерь: аналитический, статистический, экспертный. При статистическом методе рассматриваются статистические ряды в большом временном промежутке. Экспертный метод – сбор мнений профессионалов банковского дела, составление рейтинговых оценок. Аналитическим методом называется анализ рискованных зон с использованием перечисленных способов вычисления.

Анализ банковских рисков

Анализ банковских рисков – мера, нацеленная на снижение убытков, увеличение доходности банка. Анализом занимается отдел риск-менеджмента, регулирующий процесс принятия решений, направленных на повышение возникновения благоприятного результата. Используемые методы анализа дают рейтинговую оценку способности клиента выполнять обязанности по принятым кредитным обязательствам.

Анализ рисков позволяет вычислить возможность потерь по портфелям кредита, размеры обязательного банковского резерва, классифицировать задолженности дебиторов по уровню риска. В ходе анализа выявляют критический уровень риска, основываясь на котором возможно избежать краха и ликвидации. При высчитывании возможных комплексных убытков используются готовые расчеты по частным рискам.

Совет от Сравни.ру: банковские риски имеют большое значение для эффективной деятельности любого кредитного учреждения. По этой причине, им следует уделять большое внимание.

Комплексный риск-менеджмент в банке komplex

Технологии защиты от риска

Рекомендации Базельского комитета по банковскому надзору послужили важным стимулом для развития технологий управления рисками. Одной из основных целей положений, изданных этим комитетом в 1988, 1996 и 1999 годах, является систематизация методов оценки и управления рисками, а также идентификация всех источников и видов финансовых рисков.

Впрочем, положения Базельского комитета (он также уделяет большое внимание развитию банками собственных методик оценки рисков) носят рекомендательный характер. В частности, как показывает практика взаимодействия с банками, современные методики построения внутренних рейтингов для оценки кредитного риска могут быть особо востребованы в России в связи с дефицитом внешних рейтингов компаний, публикуемых рейтинговыми агентствами и традиционно используемых на Западе для оценки платежеспособности заемщика.

Отдельного внимания заслуживают технологии управления кредитным риском. Эта составляющая финансовых рисков имеет особое значение для банков, где кредитование клиентов занимает ведущее место в общем спектре операций. Классические западные технологии оценки кредитного риска основаны в том числе на использовании данных внешних рейтинговых агентств и ценах фондового рынка. По понятным причинам именно эти обстоятельства затрудняли использование таких технологий на практике в российских банках. Сейчас уже можно говорить об изменении ситуации к лучшему. Во-первых, это связано с внедрением технологий внутреннего рейтингования заемщиков. Разработаны и успешно апробированы на практике (например, в МДМ-банке) методики присвоения внутреннего кредитного рейтинга на основе анализа финансовых показателей заемщика и экспертных оценках (без использования цен фондового рынка), что позволяет рейтинговать как открытые компании, так и компании, не выпускающие акции. Во-вторых, разработаны дифференцированные подходы к оценке кредитного риска портфелей крупных, средних и мелких заемщиков. Уникальность адаптированных методов моделирования изменения кредитного рейтинга заемщиков во времени заключается в отказе от использования истории изменения кредитного рейтинга как одного из дефицитных информационных ресурсов. Это позволяет успешно использовать адаптированные методы в российских условиях. Методы были отработаны и сопоставлены с классической моделью CreditRisk+ и дали идентичные распределения кривой потерь для идентичных начальных данных.

Важным вопросом кредитного риск-менеджмента является вопрос о вкладе каждого заемщика в капитал под риском (CAR), который приходится на данный портфель. Зная величину части CAR, доставшуюся заемщику, можно вычислить рентабельность его в портфеле с учетом риска (показатель RAROC). Адекватное распределение CAR, получаемое с помощью современных методов, важно еще и потому, что позволяет выявить заемщиков, являющихся источником наибольшего риска.

В арсенал современного риск-менеджера входят многочисленные модели количественной оценки риска, методы хеджирования и оценки чувствительности портфеля. С точки зрения конечного результата — обеспечения устойчивости финансовой организации, особое место среди методов управления рисками занимают методы оценки возможных максимальных потерь (VaR). Ценность этих методов состоит прежде всего в том, что они дают в распоряжение риск-менеджера информацию, позволяющую определить необходимые объемы резервирования капитала для покрытия возможных убытков, связанных с неблагоприятным изменением рыночной ситуации.

Вычисление величины потерь осуществляется различными методами, среди которых параметрический (Risk Metrics), метод исторической симуляции и метод симуляции Monte Carlo. (В отличие от метода исторических симуляций в последнем изменения цен активов генерируются псевдослучайным образом в соответствии с заданными параметрами распределения — например, математическим ожиданием М и среднеквадратическим отклонением s.)

Каждый из методов имеет свои достоинства и недостатки. С точки зрения производительности наиболее эффективен параметрический метод, использование которого требует наличия исторической базы риск-факторов. Компания Risk Metrics обеспечивает доступ к такой информации только по западным рынкам, что существенно ограничивает использование этого метода в России. Вместе с тем работа по накоплению базы данных риск-факторов по инструментам российского финансового рынка ведется уже более 3 лет. Благодаря этому сегодня уже есть данные об исторической волатильности и корреляции с индексом РТС по акциям более чем 100 российских эмитентов.

Контроль лимитов

Одним из наиболее распространенных в России методов управления рисками является контроль лимитов. Если говорить об эффективности технологии этого контроля, то необходимо обратить внимание на следующие моменты: гибкость структуры лимитов, адекватное формирование лимитируемой величины с учетом всех факторов риска и интеграция процедуры контроля лимитов в общий процесс обработки трансакций. Эффективность системы контроля лимитов напрямую зависит от того, насколько актуальна и полна информация, используемая для расчета лимитируемой величины. Так, при контроле лимита на контрагента необходимо учитывать весь спектр банковских операций, на результат которых способно повлиять банкротство контрагента. К числу таких операций относятся и сделки с контрагентом на финансовых рынках, розничные кредиты, выдаваемые контрагенту, покупка ценных бумаг, эмитируемых контрагентом, залоговые операции с бумагами контрагента и другие.

Важным аспектом системы контроля лимитов является ее интеграция в общий технологический процесс обработки трансакций. Факт нарушения лимита может быть установлен на различных этапах обработки трансакций. Поэтому процедура контроля лимитов должна быть организована в виде технологического процесса в реальном масштабе времени (с возможностью дифференциации по типам финансовых операций). Существуют два принципиально различных подхода к организации контроля лимитов: запретительный и разрешительный. При реализации первого принципа операции, не подпадающие ни под один из установленных лимитов, запрещены, остальные операции разрешены в пределах установленных лимитов. Реализация второго принципа налагает определенные ограничения на некоторые операции (лимиты), остальные операции разрешены в неограниченном объеме. Выбор принципа построения системы лимитов отражает стратегию банка и уровень приемлемого риска.

Стресс-тестирование

С помощью стресс-тестирования банк решает две важные задачи: оценку размера убытков по портфелю при экстремально неблагоприятном развитии событий и оценку качества собственной методики управления рисками. Для эффективного решения этих задач принципиально важной представляется возможность не только тестирования на исторических данных, но и создание (для последующего тестирования) произвольных многомерных сценариев изменения рыночных факторов во времени. Прежде всего потому, что для каждого банка в силу специфики инвестиционной стратегии и структуры портфеля «экстремально неблагоприятный сценарий» может быть свой. Для одних банков наиболее критичным может быть обвал цен на нефть, для других — повышение ставок МБК. Стресс-тестирование необходимо не только для оценки величины убытков в экстремальной ситуации, но и выработки плана адекватных действий по устранению негативных последствий такого развития событий. Это полностью соответствует подходу ЦБ РФ, который планирует в ближайшем будущем сделать стресс-тестирование обязательным для российских банков.

Интеграция в систему обработки трансакций

Процесс управления рисками может быть эффективным только в том случае, если он интегрирован в общую технологию проведения операций в банке. Другими словами, он должен быть составной частью процесса обработки трансакций (STP). Естественно, для каждого типа операций могут быть предусмотрены свои процедуры формирования рисковой позиции, формирования резервов и контроля лимитов. Например, брокерские операции не включаются в рисковую позицию банка, а операции с клиентами на основе заявок могут предусматривать дополнительный контроль достаточности средств на клиентском счете. Результаты любой проверки лимитов, проверки достаточности обеспечения и других операций по управлению риском находят отражение в статусах трансакции в режиме реального времени. Такой подход делает возможным маршрутизировать трансакции по этапам обработки в зависимости от результатов предшествующих операций. Так, например, сделка, не прошедшая лимит, не может быть передана в бэк-офис для последующей обработки и исполнения обязательств.

Технологии сквозной обработки трансакций (STP) получили в последнее время значительное развитие. Сегодня их разделяют на внутренние технологии STP, ограниченные операциями по обработке трансакций, выполняемыми внутри банка, и внешние (глобальные) GSTP, обеспечивающие взаимодействие с внешними системами, участвующими в обработке трансакций. Наибольшая эффективность достигается при внедрении глобальных технологий сквозной обработки, включающих взаимодействие с внешними системами, участвующими в технологическом процессе. В качестве таких систем выступают депозитарии, расчетные палаты, внешние трансакционные системы и другие. Преимущества глобальных систем сквозной обработки с точки зрения управления рисками очевидны. Интеграция с внешними трансакционными и платежными системами позволяет в режиме реального времени получать информацию относительно исполнения обязательств и таким образом адекватно идентифицировать рисковую позицию в любой момент времени. Практика решения локальных задач по управлению рисками с помощью изолированных или частично интегрированных автоматизированных систем не позволяет достичь необходимой эффективности. Современная система управления рисками — это сложный механизм, обеспечивающий оперативный сбор данных из разных источников, использующий адекватные математические модели оценки рисков и отлаженные технологии сквозной обработки трансакций. Внедрение именно таких комплексных систем в современном банке способно обеспечить достижение главной цели — эффективного контроля и управления финансовыми рисками во всех их проявлениях.

Модели анализа кредитного риска — Обзор, типы кредитного риска, факторы

Что такое модели анализа кредитного риска?

Финансовые учреждения использовали модели анализа кредитного риска для определения вероятности дефолта Вероятность дефолта Вероятность дефолта (PD) — это вероятность дефолта заемщика по выплате кредита, которая используется для расчета ожидаемых убытков от инвестиций. потенциального заемщика. Модели предоставляют информацию об уровне кредитного риска заемщика в любой конкретный момент времени.Если кредитор не может заранее определить кредитный риск, он подвергает его риску неисполнения обязательств и потери средств. Кредиторы полагаются на подтверждение, предоставляемое моделями анализа кредитного риска, для принятия ключевых решений о предоставлении кредита в отношении того, предоставлять или не предоставлять кредит заемщику и кредит, подлежащий уплате.

С непрерывным развитием технологий банки постоянно исследуют и разрабатывают эффективные способы моделирования кредитного риска. Все большее число финансовых учреждений инвестируют в новые технологии и человеческие ресурсы, чтобы сделать возможным создание моделей кредитного риска с использованием языков машинного обучения, таких как Python и другие языки, удобные для аналитики.Это гарантирует, что созданные модели дают точные и научные данные.

Резюме- Моделирование кредитного риска — это метод, используемый кредиторами для определения уровня кредитного риска, связанного с предоставлением кредита заемщику.

- Модели анализа кредитного риска могут быть основаны на анализе финансовой отчетности, вероятности дефолта или машинном обучении.

- Высокий уровень кредитного риска может негативно повлиять на кредитора, увеличивая затраты на взыскание и нарушая стабильность денежных потоков.

Что такое кредитный риск?

Кредитный риск возникает, когда заемщик — юридическое или физическое лицо — не выполняет свои долговые обязательства. Это вероятность того, что кредитор не получит выплату основной суммы долга и процентов по долгу, необходимых для обслуживания долга, предоставленного заемщику.

На стороне кредитора кредитный риск нарушит его денежные потоки, а также увеличит затраты на взыскание, поскольку кредитор может быть вынужден нанять агентство по взысканию долгов для обеспечения взыскания.Убыток может быть частичным или полным, когда кредитор несет потерю части ссуды или всей ссуды, предоставленной заемщику.

Процентная ставка, взимаемая по ссуде, служит вознаграждением кредитора за принятие на себя кредитного риска. В эффективной рыночной системе банки взимают высокую процентную ставку по ссудам с высоким риском, чтобы компенсировать высокий риск дефолта. Например, корпоративный заемщик со стабильным доходом и хорошей кредитной историей может получить кредит под более низкую процентную ставку, чем та, которая будет взиматься с заемщиков с высоким уровнем риска.

И наоборот, при совершении сделки с корпоративным заемщиком с плохой кредитной историей кредитор может принять решение о взимании высокой процентной ставки по ссуде или вообще отклонить заявку на ссуду. Кредиторы могут использовать различные методы для оценки уровня кредитного риска потенциального заемщика, чтобы уменьшить убытки и избежать просроченных платежей.

Типы кредитного риска

Ниже перечислены основные типы кредитных рисков:

1. Риск кредитного дефолта

Риск кредитного дефолта возникает, когда заемщик не может полностью погасить кредитное обязательство или когда срок погашения кредита у заемщика уже истек на 90 дней.Риск кредитного дефолта может повлиять на все чувствительные к кредитам финансовые операции, такие как ссуды, облигации, ценные бумаги и деривативы Деривативы Деривативы — это финансовые контракты, стоимость которых связана со стоимостью базового актива. Это сложные финансовые инструменты.

Уровень риска дефолта может измениться из-за более широких экономических изменений. Это также может быть связано с изменением экономической ситуации заемщика, например усилением конкуренции или рецессией, которые могут повлиять на способность компании отложить выплату основной суммы и процентов по ссуде.

2. Риск концентрации

Риск концентрации — это уровень риска, который возникает из-за воздействия на одного контрагента или сектора, и он дает возможность причинить большие суммы убытков, которые могут угрожать основной деятельности кредитора. Риск возникает из наблюдения, что более концентрированным портфелям не хватает диверсификации.

Например, корпоративный заемщик, который полагается на одного крупного покупателя в отношении своих основных продуктов, имеет высокий уровень риска концентрации и может понести большие убытки, если основной покупатель перестанет покупать их продукты.

3. Страновой риск

Страновой риск — это риск, который возникает, когда страна замораживает обязательства по платежам в иностранной валюте, что приводит к невыполнению своих обязательств. Риск связан с политической нестабильностью и макроэкономическими показателями страны, которые могут отрицательно сказаться на стоимости ее активов или операционной прибыли.Изменения в деловой среде коснутся всех компаний, работающих в той или иной стране.

Факторы, влияющие на моделирование кредитного риска

Чтобы минимизировать уровень кредитного риска, кредиторы должны прогнозировать кредитный риск с большей точностью. Ниже перечислены некоторые факторы, которые кредиторы должны учитывать при оценке уровня кредитного риска:

1. Вероятность дефолта (POD)

Вероятность дефолта, иногда сокращенно обозначаемая как POD, — это вероятность того, что заемщик невыполнение своих кредитных обязательств.Для индивидуальных заемщиков POD основан на сочетании двух факторов, то есть кредитного рейтинга и отношения долга к доходу Отношение долга к доходу Отношение долга к доходу (DTI) — это показатель, используемый кредиторами для определения способности заемщик должен выплатить свои долги и уплатить проценты.

POD для корпоративных заемщиков предоставляется рейтинговыми агентствами. Если кредитор определяет, что потенциальный заемщик демонстрирует более низкую вероятность дефолта, ссуда будет предоставлена с низкой процентной ставкой и низким первоначальным взносом или без него.Риск частично управляется за счет залога по кредиту.

2. Убыток при неисполнении обязательств (LGD)

Убыток при неисполнении обязательств (LGD) относится к сумме убытков, которые понесет кредитор в случае неисполнения заемщиком своих обязательств по кредиту. Например, предположим, что у двух заемщиков, A и B, одинаковое отношение долга к доходу и одинаковый кредитный рейтинг. Заемщик A берет ссуду в размере 10 000 долларов, а B берет ссуду в размере 200 000 долларов.

Два заемщика представлены с разными кредитными профилями, и кредитор может понести большие убытки в случае дефолта Заемщика B, поскольку последний должен большую сумму.Хотя стандартной практики расчета LGD не существует, кредиторы рассматривают весь портфель ссуд, чтобы определить общую подверженность убыткам.

3. Риск дефолта (EAD)

Риск дефолта (EAD) оценивает размер риска убытков, которому кредитор подвергается в любой конкретный момент времени, и является индикатором склонности кредитора к риску. EAD — это важное понятие, касающееся как индивидуальных, так и корпоративных заемщиков. Он рассчитывается путем умножения каждого кредитного обязательства на определенный процент, который корректируется в зависимости от характеристик ссуды.

Дополнительные ресурсы

CFI предлагает страницу программы коммерческого банковского и кредитного аналитика (CBCA) ™ — сертификат CBCAGet CFI CBCA ™ для получения статуса коммерческого банковского и кредитного аналитика. Зарегистрируйтесь и продвигайтесь по карьерной лестнице с помощью наших программ и курсов сертификации. программа сертификации для тех, кто хочет вывести свою карьеру на новый уровень. Чтобы продолжить изучение и развитие своей базы знаний, пожалуйста, ознакомьтесь с дополнительными соответствующими ресурсами ниже:

- Анализ финансовой отчетности Анализ финансовой отчетности Как проводить анализ финансовой отчетности.Это руководство научит вас выполнять анализ финансового отчета и отчета о прибылях и убытках,

- Анализ кредитного рейтингаАнализ кредитного рейтингаАнализ кредитного рейтинга — это процесс, с помощью которого различные компании оценивают кредитный рейтинг отдельного лица или компании, чтобы определить, насколько кредитоспособна организация. Кредитный рейтинг важен, потому что он учитывает, сколько раз кредит был использован и насколько эффективно он был возвращен.

- Характеристики ссуды Характеристики ссуды Основные характеристики ссуд включают обеспечение инеобеспеченные ссуды, ссуды с погашением и без погашения, ссуды с фиксированной ставкой и ссуды с плавающей ставкой.

- Предупреждающие знаки о плохой кредитной историиПредупреждающие знаки о плохой кредитной истории Лица, особенно те, кто испытывает трудности со своими финансами, должны остерегаться плохих предупреждающих знаков о кредитной истории.

Процесс управления кредитным риском, лучшие практики и методы

Управление кредитными рисками в банках

Сильная система управления рисками может не только снизить экономический риск; он дает коммерческим банкам и частным кредиторам конкурентное преимущество за счет улучшения процесса принятия ими решений.

PRNewswire сообщает, что 76% традиционных банков опасаются новых финтех-платформ, однако реализация стратегии управления кредитным риском может привести к повышению финансовой безопасности кредиторов и предоставить заемщикам ссуды, которые они могут обрабатывать для увеличения своей кредитной истории. Понимание процесса управления кредитным риском, передовых практик и методов — это первый шаг в создании решения для оценки риска.

Что такое процесс управления кредитным риском?

Когда заемщик подает заявку на получение ссуды, кредитор должен оценить свою надежность для осуществления будущих ежемесячных платежей.Помимо запросов на информацию о текущем финансовом положении и доходах заемщика, многие кредиторы также захотят просмотреть историю своих займов и платежей.

ЖурналInc. охарактеризовал это как кредитоспособность заемщика. Это глубокий анализ поведения в прошлом и текущих долгов, чтобы определить, насколько вероятно, что заемщик сохранит новый заем. Помимо этой личной информации, кредиторы будут учитывать размер запрашиваемой ссуды и продолжительность обязательства.

В совокупности эти факторы рисуют картину заемщика, которая помогает кредиторам понять уровень риска ссуды. Хотя это уже давно традиционный процесс управления кредитным риском, он не учитывает дополнительных внутренних и внешних факторов, которые могут повлиять на риск ссуды.

Почему так важно управление кредитным риском?