Как снизить процент по ипотеке в 2018 году

Снизить процент по ипотеке – это сегодня очень и очень реально. С начала 2017 года на рынке ипотечного кредитования отмечается тенденция падения ставок на фоне стабилизации экономической ситуации в стране и снижения ключевой ставки Центробанка – одного из главных ориентиров для кредитного сектора. По всем популярным ипотечным продуктам в марте этого года базовые процентные ставки ведущих банков упали до 10,4-12,25%. Более того, по прогнозам экспертов и представителей банковской среды, к концу года велика вероятность достижения ставками по ипотеке исторического минимума, особенно если регулятор будет и далее снижать размер ключевой ставки.

Оформлять ипотеку в текущих условиях – достаточно выгодно. Отчасти именно из-за этого была свернута госпрограмма помощи ипотечным заемщикам по линии АИЖК. Но тех, кто брал кредит полгода-два года назад, больше волнует другой вопрос: можно ли снизить процент по действующей ипотеке?

С одной стороны, для банков пересмотр действующих условий ипотеки фактически будет означать потери прибыли, и немалые. С другой стороны, рынок и конкуренция диктуют свои правила, которые невозможно игнорировать. Если сам банк не пойдет на корректировки или не сделает клиенту более выгодное предложение, это сделает другой банк – предложит такую программу рефинансирования, от которой заемщик вряд ли откажется из-за ее очевидных выгод и преимуществ. Чтобы сохранить клиентов, многие банки уже сейчас готовы рассматривать варианты пересмотра условий ипотеки. Необходимость в снижении процентных ставок – объективная необходимость для банковского сектора. Иначе можно потерять клиентов, которые уйдут к конкурентам.

Подходы банков к пересмотру процентной ставки по действующей ипотеке

Основные варианты снижения процентов по ипотеке:

- Заключение дополнительного соглашения к кредитному договору на фоне достигнутой договоренности о пересмотре процентной ставки и, возможно, некоторых других условий кредита.

- Рефинансирование кредита – оформление нового договора с погашением за счет полученных кредитных средств обязательств по старому.

Применение этих вариантов предполагает, что заемщик исправно погашал кредит или, по крайней мере, не имеет задолженности по текущим обязательствам. А что делать при наличии финансовых проблем? В этом случае возможно применение индивидуально разработанной программы реструктуризации, которая, среди прочего, будет предусматривать снижение процентной ставки в отношении оставшейся для погашения суммы кредита.

С точки зрения выгодности для заемщика рефинансирование или заключение допсоглашения – более предпочтительные варианты. В рамках реструктуризации, конечно, можно рассчитывать на проявление банком лояльности, но вряд ли ставка будет снижена настолько же, насколько это можно сделать при рефинансировании кредита или пересмотре его условий. Это связано с тем, что клиент, допускавший нарушения при исполнении обязательств, не может считаться надежным, риски высоки, а значит, нужно каким-то образом компенсировать возможные потери. Традиционно это делается за счет более высокой, чем базовая, процентной ставки. Вместе с тем, претендовать пусть не на минимальную, но все-таки сниженную на несколько процентных пунктов или хотя бы десятки процентного пункта ставку – вполне реально.

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-350-97-04) и Санкт-Петербурге (+7-812-309-87-91).

Что необходимо сделать заемщику для снижения процентной ставки по ипотеке

Сегодня, когда процентные ставки по ипотеке банки массово корректируют в сторону снижения, возможны три варианта развития событий:

- Банк сам формирует персональное предложение и информирует о нем клиента – в СМС, по телефону, электронной почте и т.п. Рассчитывать на такое предложение могут заемщики, которые исправно платили по кредиту, не допуская нарушений. Но вполне возможно, что банк закроет глаза на некоторые несущественные просрочки при отсутствии просроченного долга.

- Заемщик сам обращается в банк с просьбой о пересмотре текущей процентной ставки по кредиту. Для этого не обязательно ждать, пока банк что-либо предложит. Нужно брать инициативу в свои руки и обращаться с письменным заявлением к кредитору.

- Заемщик изучает и анализирует актуальные предложения банков в сфере рефинансирования ипотечных кредитов, и, если условия подходят, подается соответствующая заявка.

Если вы ищите наиболее выгодное решение, стоит начать процесс с общего анализа наиболее подходящих предложений на рынке. То есть, целесообразно в первую очередь рассмотреть вариант рефинансирования. Во-первых, в этом случае вы не будете ограничены только предложением своего кредитора, во-вторых – нельзя исключить, что новый банк-кредитор предложит намного более выгодные условия.

При рефинансировании:

- заключается новый договор;

- за счет полученных кредитных средств гасится текущая ипотека;

- заемщик начинает исполнять обязанности по новому кредитному договору, предусматривающему более низкую процентную ставку, чем была по старому кредиту.

Оформление рефинансирования сходно с оформлением ипотеки. Необходимо подать заявку, дождаться решения по ней, представить в банк пакет документов и подписать договоры.

Рефинансирование ипотеки – это не всегда оформление нового ипотечного кредита. Если старый долг относительно небольшой, можно взять потребительский кредит и уже самостоятельно погасить ипотеку. Но в этом случае вряд ли вы сможете получить такую процентную ставку, которая будет выгоднее той, что была при ипотеке. Скорее всего, она будет больше. Однако каждая ситуация требует индивидуального рассмотрения. Например, если вам нужны нецелевые кредитные средства сверх необходимого для погашения ипотеки, оформление потребительского кредита вполне может подойти.

Независимо от того, поступило от банка персональное предложение или нет, заемщик вправе сам обратиться с письменным заявлением к кредитору, указав на необходимость пересмотреть процентную ставку. В заявлении можно сослаться на общую ситуацию на рынке ипотечного кредитования, а в качестве более конкретного аргумента – привести анализ и оценку действующих процентных ставок у банка-кредитора.

К сожалению, банк вправе отказать в изменении условий ипотечного кредита, никак не мотивируя свое решение. От такого не застрахованы ни те, кто исправно платил по ипотеке, ни те, кто допускал просрочки. Заемщик мало что может предпринять в этой ситуации. Единственный вариант – обращаться за рефинансированием в другой банк и надеется, что заявку одобрят.

Если же банк все-таки согласился на пересмотр процентной ставки, необходимо дождаться сформированного им предложения. Не спешите тут же соглашаться без изучения предложений других банков. При изменении ставки в сторону снижения соглашение с банком может предусматривать и другие новые или скорректированные условия кредитования. Все необходимо внимательно изучить, прежде чем принимать окончательное решение. Все устраивает, или не хотите менять банк-кредитор – потребуется оформление договора (соглашения) и, возможно, представление некоторых дополнительных документов по запросу банка.

law03.ru

как уменьшить процент по действующему кредиту

Ипотечные кредиты считаются востребованными продуктами банков, так как позволяют каждому человеку стать владельцем собственного жилья при отсутствии достаточно значительных сбережений для этих целей. Выдаются они только платежеспособным и ответственным заемщикам.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 653-64-91. Это быстро и бесплатно!

Реально ли снизить ставку по ипотеке

Средняя процентная ставка по ипотечным займам равна 12%, что считается достаточно неплохим показателем. Некоторые банки при поддержке государства вовсе снижают этот показатель до 10 или 8 процентов.

Важно! Многие люди, оформившие ипотеку больше пяти лет назад, вынуждены уплачивать платежи по ней по ставке от 15%, что считается невыгодным, поэтому они стараются найти возможность для снижения этого показателя.

Снизить ставку по договору можно только несколькими способами, причем все они являются достаточно сложными и необычными.

Как получить ипотеку без первоначального взноса? Советы читайте по ссылке.

Варианты решения проблемы

Снижение ставки по действующей ипотеке допускается только двумя способами:

- осуществление процедуры реструктуризации или рефинансирования в другом банке;

- подача иска в суд.

Наиболее востребованным методом считается реструктуризация, которая предполагает изменение основных параметров имеющегося кредита.

Выполнить процедуру можно в том же банке, в котором уже имеется оформленный кредит или в другом учреждении.

Как снизить процентную ставку по ипотеке? Советы в этом видео:

Для реструктуризации должны быть веские основания, к которым относится:

- у плательщика значительно изменилось финансовое состояние, так как у него ухудшилось здоровье;

- гражданина сократили на работе;

- он вынужден переехать в другой город;

- была снижена зарплата.

Важно! В некоторых ситуациях реструктуризация требуется даже при улучшении финансового положения гражданина, поэтому ему хочется снизить срок кредитования, что приведет к увеличению ежемесячного платежа.

Какие нужны документы

Для перекредитования подготавливается документация:

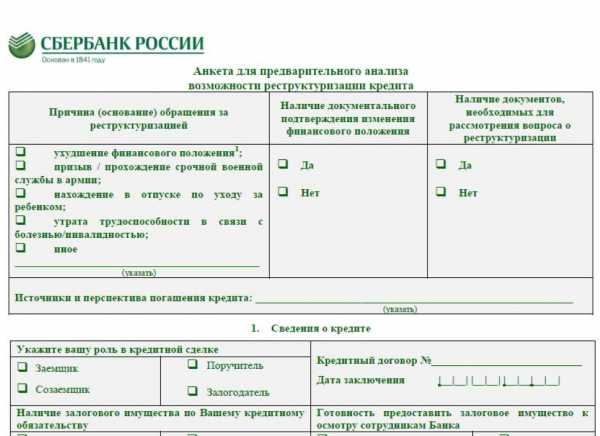

- заявление на реструктуризацию, сформированное по специальной форме самого банка;

- копия кредитного договора;

- справка, подтверждающая увеличение или уменьшение дохода, а также иные факты, на основании которых совершается данный процесс;

Образец анкеты на предварительную оценку возможности реструктуризации кредита.

- разные приказы об увольнении или сокращении, а так же иные схожие документы, выступающие подтверждением обоснованности совершения реструктуризации.

Важно! Предварительно формируется новый график платежей, который изучается ипотечным заемщиком, чтобы он убедился, что действительно целесообразно пользоваться этим способом изменения платежей по ипотеке.

При формировании заявки, на основании которой уменьшаются ежемесячные платежи, следует указать причину для этого. Обычно вписывается потеря работы или снижение заработка, появление ребенка в семье или потеря кормильца, а также может доказательством выступать появление иждивенца.

Как получить ипотеку матери-одиночке под небольшой процент? Читайте тут.

Причины реструктуризация

Обычно необходимость в этом процессе возникает по разным причинам:

- появление в семье новорожденных детей или иждивенцев, поэтому женщина вынуждена выйти в декрет или отпуск, поэтому теряется основная часть ее дохода;

- уменьшение или увеличение заработка заемщика, связанное с увольнением, сокращением или повышением на работе;

- иные причины, которые приводят к изменению материального состояния заемщика.

Важно! Любая причина должна подтверждаться официальными документами.

Какие варианты предлагаются банком

Если имеются доказательства того, что у заемщика действительно ухудшилось материальное состояние, поэтому он не может далее уплачивать платежи по договору, то банк может предложить несколько вариантов, позволяющих снизить кредитную нагрузку:

- увеличение срока кредитования, причем нередко предлагается даже это на 10 лет, что позволит значительно снизить ежемесячные платежи;

- ежеквартальное, а не ежемесячное перечисление платежей, что позволяет человеку набрать нужное количество средств за три месяца;

- формирование для заемщика индивидуального графика платежей, для чего учитывается его финансовое состояние, сезонность заработка и иные параметры, поэтому при таком графике он сможет без проблем и просрочек уплачивать средства по займу;

- предоставление кредитных каникул, являющихся отсрочкой платежа, за счет которых некоторый промежуток времени заемщик вовсе не уплачивает какие-либо средства, кроме процентов по займу, что увеличивает срок кредитования и переплату, но позволяет человеку за это время улучшить свое материальное положение;

- некоторые банки предлагают снижение процентной ставки при электронном оформлении кредита;

- снизить ставку наиболее оптимально и выгодно, если пользоваться разными акционными предложениями банковских организаций.

Важно! Не всегда банки положительно реагируют на заявки заемщиков по изменению условий кредитования, так как для них снижение ставки представлено уменьшением прибыли, что всегда невыгодно для любой коммерческой организации.

Какими способами можно снизить ставку по ипотеке, оформленной в Сбербанке

Если уже имеется оформленный ипотечный кредит, то снизить ставку или изменить другие условия можно только при наличии соответствующих причин.

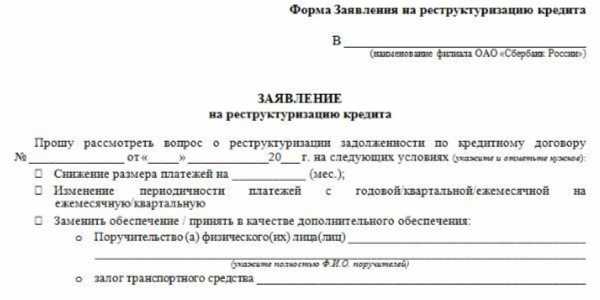

Для этого подается в банк заявление с подробным описанием сложной финансовой ситуации, в которую попал заемщик. Образец заявления о реструктуризации долга по кредиту в Сбербанк можно скачать ниже бесплатно.

Важно! На основании данного заявления банк может предложить рефинансирование или реструктуризацию, для чего формируется дополнительное соглашение к стандартному кредитному договору.

Образец заявления о реструктуризации ипотеки.

Также можно стать участником разных государственных программ, предназначенных для поддержки ипотечных заемщиков, что значительно снизит ставку по кредиту. Для получения помощи актуально обращаться в АИЖК, представленное специальным агентством, работа которого связана с непосредственной поддержкой ипотечных заемщиков.

Важно! Если пользоваться государственной помощью, то заявление можно подавать не только в АИЖК, но и непосредственно работникам Сбербанка.

Как получить ипотеку по самой маленькой процентной ставке

Если еще не оформлен крупный займ, то каждый человек желает получить его на самых выгодных условиях.

Снижение ставки процента считается реальной возможностью, причем для этого можно пользоваться разными вариантами:

- представление работникам банка большого количества документов, подтверждающих высокую платежеспособность заемщика;

- предоставление недвижимости или транспортных средств банку в качестве залога;

- внесение значительного первоначального взноса по ипотеке, причем обычно банки требуют его в размере от 10 до 15 процентов, но если он будет равен 50%, то это может положительно сказаться на ставке процента;

- зарплатным клиентам банки предлагают действительно выгодные условия, так как работники учреждения знают доход потенциального заемщика, поэтому могут снизить для него ставку процента;

- при наличии личного страхования можно рассчитывать на снижение ставки от 1 до 3 процентов;

- снижение переплаты возможно за счет использования маткапитала или иных вариантов государственной поддержки;

- для уменьшения размера ипотеки желательно покупать квартиру в строящемся доме, так как ее цена будет намного ниже, чем стоимость жилья в уже готовом строении.

Таким образом, даже перед оформлением займа имеется возможность снизить ставку процента. Это значительно уменьшит переплату, что считается важным для каждого потенциального заемщика.

Что такое страхование квартиры при ипотеке? Читайте тут.

Нюансы оформления рефинансирования

Данный процесс так же предназначен для корректировки графика выплат по ипотеке. Он осуществляется в отношении задолженности по займу.

Важно! Обычно такая возможность предлагается только заемщикам, которые уже не меньше двух лет справляются с платежами по ипотеке.

Перед оформлением рефинансирования надо убедиться в значительной разнице в процентной ставке, а иначе процедура будет не слишком выгодной.

Как быстро погасить ипотеку? Советы от эксперта тут.

Это обусловлено необходимостью покупки повторно страхового полиса, а также требуется еще раз зарегистрировать обременение для другого банка.

Кредитные ставки по ипотеке снижены в Сбербанке, смотрите в этом видео:

Как снизить проценты через суд

Нередко заемщики стараются воспользоваться разными предложениями банков для уменьшения ставки процента, но при этом постоянно получают отказ от банковского учреждения. В такой ситуации они могут обратиться в суд.

Разбирательство в суде будет начато только при наличии веских оснований, например, банком была значительно завышена ставка процента или с нарушениями условий кредитного договора были начислены комиссии.

Важно! Даже при ведении судебного разбирательства заемщики должны добросовестно уплачивать платежи по кредиту, так как наличие просрочек всегда негативно сказывается на возможности снижения ставки процента.

Такие судебные процессы обычно длятся достаточно долго, причем работники суда тщательно изучают график платежей, а также обстоятельства, по которым заемщик подал иск.

Поэтому истец должен обладать документальными доказательствами своей правоты и необходимо привлекать свидетелей.

Заключение

Таким образом, каждый заемщик может снизить ставку процента по уже действующему займу или по кредиту, который только планирует оформить.

Для этого можно пользоваться разными возможностями и предложениями.

Если по действующему кредиту банк постоянно отказывает в возможности уменьшения процентной ставки без объективных причин, то заемщик может обратиться в суд для принудительного снижения показателя.

Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:Бесплатная консультация

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть! Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже: | Оставить отзывpronovostroyku.ru

Снижение процентной ставки по уже выданной ипотеке

Это может быть действительно выгодной сделкой, особенно если проводить ее на первых этапах выплаты ипотеки, когда выплачена меньшая часть от суммы начисленных процентов. В данном случае снижение ставки по ипотеке 2018 обусловлено заключением договора с другим банком, условия кредитования которого более выгодные. Новый банк досрочно погашает задолженность клиента в старом кредитном учреждении, после чего необходимо пройти всю процедуру по оформлению ипотеки заново. В результате ежемесячные платежи клиент будет отдавать новому кредитору, причем их сумма должна снизиться. В настоящее время такую услугу как рефинансирование предлагают все ведущие банки страны, в числе которых такие как Сбербанк, Россельхозбанк и ВТБ. Для запуска процесса следует начать со сбора необходимого пакета документов и подачи заявления.

Каким образом можно снизить проценты по ипотечному кредиту?

Рассмотрим подробнее, что это такое, в каких случаях можно снизить ставку, какие бывают льготные программы от государства? Что такое снижение процентной ставки по ипотеке? Это уменьшение кредитором оговоренной и прописанной в договоре %-ой ставки по заявлению клиента с обоснованием причины. Не секрет, что банки с неохотой идут на такой шаг, поскольку это уменьшает объем поступлений, хотя и снижает бремя клиента.

Однако, в целях сохранения клиентской лояльности банк может снизить процент по ипотеке. При получении ипотечного займа ситуации могут сложиться разные.

Например, клиенту могут посчитать по одной ставке платежи, а в момент подписания договора и всех остальных документов выяснится, что банк поднял ставку. Здесь остается либо соглашаться на выставленные условия, поскольку вся основная работа уже сделана, либо начинать все заново.

Снижение ипотечного процента в банках рф

ВажноОно подразумевает снижение процентной ставки по ипотеке за счет перекредитования – покрытия действующего кредита новым с более выгодными параметрами. Это можно сделать у своего же кредитора, либо подыскать другого, который предоставит такие условия.

Многие банки, такие как Сбербанк, ВТБ 24, Газпромбанк, УралСиб и др. довольно охотно рефинансируют ипотеку, заполучая тем самым новых клиентов. При рефинансировании можно изменить два параметра: срок и ставку.

Инфо

Снижение второго варианта будет наиболее выгодным. Для проведения этой процедуры, заемщик должен уведомить банк о своем желании, узнать возможно ли это сделать в этом же банке или воспользоваться предложениями другой организации. Получив разрешительное письмо, клиент должен собрать заново весь пакет документов.

Официальный сайт сбербанка россии

- другие причины изменения материального положения.

При возникновении материальных проблем банк может предложить следующие варианты:

- увеличение срока выплаты займа на 3-10 лет за счет чего уменьшается сумма ежемесячной выплаты;

- отсрочка на 2 года – ипотечные каникулы, при этом весь этот период осуществляется выплата процентов, а тело кредита, основной долг, гасятся позже;

- оплата взносов в счет погашения кредита каждый квартал, а не помесячно, как обычно устанавливается на основании стандартного графика платежей;

- создание индивидуального режима выплат с учетом финансового положения заемщика;

- назначение кредитных каникул – возможно при детальном изучении финансового положения должника, уважительных причин, послуживших основанием для назначения такой льготы.

Cнижение процентной ставки по ипотеке

- Во-первых, им нет необходимости подтверждать свой официальный доход, поскольку банк и так владеет этой информацией.

- Во-вторых, им предлагается бонус в виде снижения процентных пунктов по ипотечному кредиту.

Участие в социальных программах Государство всячески старается оказать поддержку населению, особенно наименее защищенным слоям и людям с небольшим уровнем достатка. Для этого совместно с банковскими организациями разрабатываются специальные программы, помогающие людям построить либо купить собственное жилье.

Это проект «Молодая семья», «Социальная ипотека» и пр. Так, например, совместно с Агентством по ипотечному жилищному кредитованию (АИЖК) банки предлагают купить квартиру на вторичном рынке под 11%, а при покупке жилья в новостройке – 6,15% годовых.

Как снизить процентную ставку по действующей ипотеке сбербанка без иллюзий

Готовое жилье Проценты по кредитам для покупки жилья на вторичном рынке преимущественно выше, нежели при приобретении квартир в новостройках. Связано это, прежде всего, с тем, что такая недвижимость является менее ликвидной.

На сегодня у основных кредиторов можно взять ссуды на следующих условиях: Банк Ставка, % Первоначальный взнос, % Минимальный стаж работы, мес. Возрастные ограничения, лет Примечания Сбербанк 9,5 15 6 21–75 -0,1% при электронной регистрации; -1% при страховании жизни; -2% у аккредитованных застройщиков; 8,9% – для молодых семей.

ВТБ24 9,5 10–30 3 21–65 10,95 – для военных; -0,5% при квартире площадью более 65 кв. м. Райффайзенбанк 9,75 15 6 21–60 5,9% или 6,49% – при покупке у застройщиков.

Как снизить процент по ипотеке

Для уточнения деталей и действующих тарифов и получения подробного актуального расчета желательно обратиться в отделение банка к специалисту по ипотечному кредитованию, который представит подробные условия с расчетом.

- Для уменьшения процентной ставки по новому договору возможно использование дополнительных способов, гарантирующих выплаты – это привлечение поручителей или созаемщиков, если банк практикует такие способы обеспечения.

- Для переоформления ипотеки по сниженной ставке лучше обращаться в банк, где оформлен зарплатный проект или ипотечный заемщик получает иные выплаты, а также имеет открытые вклады, счета со средствами.

Как уменьшить процент по ипотеке

Если же вы имеете постоянное место работы и доход выше среднего по стране, можете просить у банковского учреждения снизить вам проценткак для надежного клиента, способного вовремя погашать принятые на себя долговые обязательства. Активы в собственности заемщика Банкиовские учреждения охотно идут на уступки тем клиентам, которые могут предоставить обеспечение в виде поручительства третьих лиц либо залог недвижимости принадлежащей им на праве собственности.

Дополнительным плюсом будет размещение депозита. Чем ликвиднее будет заложенное имущество, тем на большую скидку можно рассчитывать. Это может касаться не только годовой процентной ставки, но и размера предоставляемой ссуды.

Финансовое учреждение идет на такие послабления, поскольку всегда может реализовать заложенный дом либо квартиру, если кредитополучатель по каким-то причинам откажется от погашения долга.

Как понизить процентную ставку по ипотеке в сбербанке

Акции от аккредитованных застройщиков Уменьшить процент по ипотечному кредиту можно и другим способом. Многие банковские учреждения столицы сотрудничают напрямую с застройщиками.

Вследствие такого тандема желающим построить или приобрести квадратные метры в собственность предлагаются льготные условия кредитования. Помимо снижения процентного вознаграждения может быть уменьшена величина первоначального взноса, которая иногда равняется и вовсе нулю. Следует обращать внимание на тот акт, что льготная процентная ставка по подобным программам может действовать не весь срок кредитования, а лишь определенный период. Наличие зарплатной карты Постоянные клиенты банковских учреждений и те, которые получают заработную плату и прочие выплаты на пластиковую карточку, обладают рядом преимуществ по сравнению с другими категориями населения.

Снижение ставки по ипотеке: как уменьшить процент по кредиту

Возраст: 21-65 лет Стаж работы: от 4 мес., а общий – от 12 мес. Таким образом, снизить процентную ставку по ипотеке вполне реально при соблюдении определенных условий.

Банк не имеет права повышать ставку в одностороннем порядке. Теоретически это возможно, если государство обяжет банки увеличить ставки по действующим займам всем клиентам, но на практике вероятность этого очень мала.

Объективных причин для снижения ипотечного процента в ближайшие годы пока не наблюдается.

zakon52.ru

Как снизить процент по ипотеке и уменьшить платеж в 2018 году

Приветствуем! Ипотечное кредитование для многих российских семей является единственным способом улучшить жилищные условия. Договор с банком заключается на длительный срок, что влечет за собой серьезные переплаты. Клиент может выплатить сумму, которая превышает первоначальный заем более чем в два раза. Неудивительно, что люди ищут способ, как снизить процент по ипотеке и защитить себя от лишних трат. Давайте сегодня обсудим, возможно ли снижение процента по ипотеке и как снизить ставку по ипотеке по шагам.

От чего зависит процент по ипотечному кредиту

Каждый банк, рекламируя свои продукты, предлагает клиентам ставку, которая зависит от множества факторов. Это касается и депозитов, и кредитов, включая ипотеку. Условия обговариваются индивидуально на основании информации, которая представлена заемщиком. Выясняя, как уменьшить процент по ипотеке, стоит понимать, какие именно факторы оказывают на него влияние. В их число входит:

- Сумма – организации выгоднее заключить договор, выдав большее количество денег, так как в итоге ей все равно удастся получить внушительную прибыль;

- Срок кредитования – ставка снизится при меньшем сроке, это связано с тем, что меньше риск невозврата;

- Категория клиента – если человек получает заработную плату или пенсию на счет банка, он может рассчитывать на лояльные условия. Сюда относится и низкая ставка, и быстрое рассмотрение анкеты, и другие привилегии;

- Комплект документов – чем больше справок и бумаг принесет клиент, тем лучше, ведь фирма сможет снизить свои риски и убедиться в финансовом благосостоянии человека.

- Наличие обеспечения – хотя по ипотеке залогом выступает приобретаемая квартира, дополнительная ликвидная собственность станет неплохим подспорьем и поможет снизить переплату по ипотечным продуктам;

- Кредитная история клиента – особенно если ранее человек уже сотрудничал с банком и успешно погасил свои долги, он может рассчитывать на лояльные условия;

- Размер первоначального взноса – чем большую часть от стоимости недвижимости получится внести, тем лучше. Выплаты снизятся, а уровень доверия возрастет;

- Проводимые акции в конкретном банке – в преддверии праздников, юбилея или других значимых событий возможно снижение процентной ставки. Нужно просто внимательно следить за тенденциями в банковском секторе, а при появлении выгодного предложения – отправлять заявку.

- Тип приобретаемой недвижимости. Ставки на готовое жилье и новостройку отличаются. Ряд банков более лояльны к новостройкам, а некоторые, наоборот, дают ставку ниже на готовое жилье. Ипотека на строительство дома и землю будет дороже ипотеки на квартиру.

- Участие в специальных программах. Есть ряд программ в банках, таких как ипотека «Молодая семья», с материнским капиталом, социальная или военная ипотека, участие в них может повлиять на итоговую ставку.

- Единоразовые комиссии за снижение ставки. В ряде банков есть возможность повлиять на размер ставки за счет единоразовой комиссии. Следует внимательно посчитать, насколько это будет выгодно.

- Способ регистрации сделки. В Сбербанке действует электронная регистрация сделки. Она позволяет снизить ставку на 0,5%, но за это следует заплатить комиссию, поэтому нужно все правильно рассчитать.

- Страхование. Наличие либо отсутствие страховки значительно влияет на ставку в большинстве банков. Если страховки нет, то кредит становится дороже на 1-3%.

Кроме того, нужно учитывать разовые комиссии, другие скрытые платежи и траты, так как именно из них складывается общий размер выплат, которые предстоит внести. За быстротой оформления и привлекательными условиями могут скрываться излишне завышенные ставки, человек должен ознакомиться со всеми условиями сотрудничества до заключения договора.

Как сэкономить по ипотеке на процентах и дополнительных платежах

Работники сферы финансов и специалисты экономической отрасли делятся советами, как снизить процентную ставку по ипотеке. Сделать это вполне реально, более того, необходимо, если не хочется терять лишние деньги на выплатах по кредитам. Понизить ставку удастся, следуя нехитрым советам:

- Внимательно подходите к выбору кредитора и продукта – в первую очередь посетите учреждение, где открыт ваш зарплатный счет. Здесь можно рассчитывать на привлекательные условия, а процентная ставка по ипотеке может оказаться ниже сразу на несколько пунктов;

- Постарайтесь внести максимальный первоначальный платеж – снижение ставок будет связано с тем, что риски кредитора уменьшатся;

- Обзаведитесь положительной кредитной историей, лучше в том банке, где вы планируете заключить договор. Вы можете взять небольшой заем, либо карту, а после погашения долга в срок, обращаться для жилищного кредитования;

- Найдите платежеспособного поручителя – его роль может играть родственник или близкий друг;

- Предоставьте залог – например, дорогой автомобиль, другой недвижимый объект;

- Станьте участником программы ипотека с господдержкой – в рамках получения бюджетных субсидий можно рассчитывать на понижение ипотечных ставок. Впрочем, семья должна удовлетворять нескольким требованиям и иметь документы, подтверждающие право на льготу.

Выяснив, как уменьшить процентную ставку, вы сможете реализовать эти рекомендации на практике. Переплачивать банку необязательно, лучше найдите выгодные условия сотрудничества и заключайте договор, по которому ежемесячный платеж придется вам по карману. Используйте наш сервис «Подбор ипотеки», чтобы найти нужный вариант ипотеки.

Как снизить процент по действующей ипотеке

По-другому нужно действовать, когда кредит уже оформлен, а банк решает уменьшить процентную ставку по ипотеке. Клиент оказывается разочарованным – он поторопился с заключением договора. Впрочем, и в этой ситуации найдется выход, переплату возможно снизить и по действующей ипотеке, если обратиться к кредитору.

Так как сэкономить на ипотеке, если вы уже получили кредит? Уменьшение ставок производится по нескольким схемам:

- Рефинансирование – то есть, нужно взять «кредит на кредит». Сделать это можно в своем банке, тогда вам не придется собирать документов, оценивать недвижимость и терять время. При обращении в другую организацию стоит несколько раз все просчитать – действительно ли экономия окажется существенной, а заключение кредитного договора – выгодным. Рефинансирование ипотеки лучше проводить, если разница в ставке будет более, чем 1%;

- Реструктуризация – процесс позволяет увеличить или уменьшить ежемесячный платеж, при этом выиграв на переплате. Если ваш доход увеличился, необходимо написать заявление, приложить к нему подтверждающие документы и обратиться в банк. Аналогично нужно действовать и при досрочном погашении – сократите срок договора и производите выплаты большими суммами;

- Судебное разбирательство – зачастую не только клиент, но и банк становится нарушителем условий договора. Если ваши права не соблюдаются либо вы нашли лазейку в документах, обратитесь в суд. При грамотном подходе к делу общая переплата снижается, однако вы должны быть уверены в собственной правоте, в противном случае придется рассчитываться еще и с судебными издержками. Кстати, на время разбирательств не стоит прекращать выплат – это чревато санкциями уже в отношении вас;

- Государственная поддержка – стать участником социальных программ никогда не поздно. Если вы являетесь молодой семьей или поступили на военную службу, можно рассчитывать на субсидии и компенсацию процентов. Также при рождении второго ребенка и получении сертификата на материнский капитал, удастся использовать эти средства для того, чтобы выплаты снизились.

- Если вы приобретали квартиру в новостройке, то ряд банков на период строительства выдают ипотеку под более высокую ставку. Вам необходимо, после ввода дома в эксплуатацию, оформить свидетельство о собственности, сделать оценку квартиры и страховку и предоставить все это в банк, чтобы вам снизили ставку на 1-3%.

Выясняя, можно ли снизить ставку по действующему кредиту, помните, что способов это сделать существует масса. Наиболее популярно рефинансирование, однако и рождение детей позволяет рассчитывать на выгодное кредитование. Рекомендуем почитать пост рефинансирование ипотеки в Сбербанке. Очень интересная и выгодная программа действует сейчас.

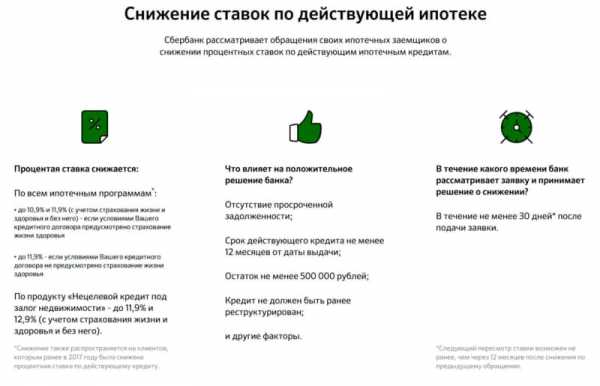

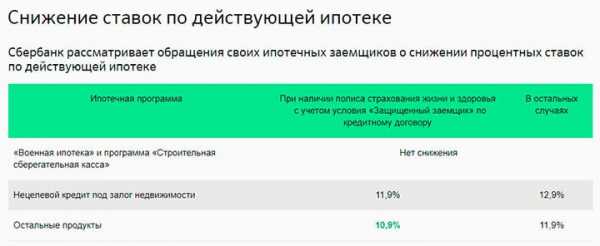

При каких условиях производится снижение процента в Сбербанке

В феврале 2017 года Сбербанк объявил о снижении ставок по ипотеке. В этой организации действуют социальные программы, получить деньги можно на льготных условиях при появлении второго ребёнка, а также в ряде других случаев. Как уменьшить платеж по ипотеке перед заключением договора в Сбербанке?

- Выбирайте программу для получателей заработной платы, если вы имеете открытый счет в этой компании, в противном случае – общие условия сотрудничества. А вот при оформлении ипотеки по двум документам ставка не будет снижаться;

- Осуществите электронную регистрацию сделки – это снизит риски Сбербанка на возможность невыплаты;

- Заключите договор со страхованием – эта опция позволит вам чувствовать себя безопасно, а компании – рассчитывать на полное погашение долга;

- Станьте участником акции для молодых семей – произойдет снижение процента по вашей ипотеке на 0,5 пунктов.

Однако если договор уже заключен, вы можете обратиться в Сбербанк с заявлением и попросить, чтобы условия были изменены. Какие возможности существуют?

- Смена валюты – можно перевести ипотеку с евро или долларов на рубли либо наоборот. Однако просчитывайте, насколько это выгодно, учитывайте, что котировки иностранных валют могут резко измениться, а вам придется выплачивать уже возросший долг;

- Уменьшение срока выплат – если вы можете погасить долг быстрее, лучше сделать это по заявлению. Представьте справки о повышении в должности, увеличении оклада, назначении пенсии;

- Уменьшение ежемесячного платежа – по заявлению срок кредита может быть увеличен. К примеру, если у вас родился малыш или изменились жизненные обстоятельства, а указанная сумма не может вноситься каждый месяц, Сбербанк пойдет навстречу. Однако в этом случае общая переплата возрастет.

Банк вовсе не обязан удовлетворять вашу просьбу, может случиться так, что вам откажут даже при предоставлении полного пакета бумаг. В этой ситуации есть только альтернативный способ – кредитование в другой организации. Вы обращаетесь с документами в банк, где вам выдадут деньги, после чего гасите первичный долг.

Снизить ставку по ипотечным программам вполне реально, лучше всего это делать еще до заключения договора, однако, провести рефинансирование или реструктуризацию никогда не поздно. Если вы хотите погасить кредит быстрее либо, напротив, не справляетесь с ежемесячными платежами, начните диалог с банком. Это лучше, чем получать штрафы и пени, при которых переплата будет только расти.

Если вы попали в сложную ситуацию и вам сложно платить по кредиту, то рекомендуем почитать наш пост «Банкротство физических лиц и ипотека», а также записаться на бесплатную консультацию к нашему юристу в специальной форме на сайте. Мы обязательно поможем найти выгодное решение проблемы с банком.

Ждем ваших вопросов и надеемся на вашу поддержку нашего проекта. Просьба оценить статью и нажать кнопки социальных сетей.

ipotekaved.ru

Как снизить процентную ставку по действующей ипотеке

Ипотека для многих давно уже стала единственной возможностью обрести свое жилье. Пик популярности этого вида кредита был где-то лет десять назад, тогда ее брали повсеместно и под нехилый такой процент. Сейчас популярность ипотеки немного снизилась, и банки, дабы вернуть былую популярность, пошли на такой шаг, как снижение ставок по ипотеке. А вот что делать тем гражданам, у кого ипотека является открытой, то есть они ею уже долгое время пользуются? Возможно ли снизить ставки по такому кредиту? Как показывает практика, такое возможно. Рассмотрим, как это моно провернуть.

Кто может обратиться за снижением

Как уже говорилось, всего несколько лет назад ипотеку давали как минимум с 15% ставкой, сейчас же средняя ставка по данному займу равна 12%, а некоторые банки при помощи государства снижают ее почти до 8 процентов. Как видите, разница существенная, особенно с учетом стоимости кредита и сроков выплат.

Не все банки идут на такой шаг в отношении своего клиента, но многие. Некоторые предлагают сниженную ставку даже клиентам других банков с условием перекредитования у них. Поэтому для начала необходимо найти кредитное учреждение, предлагающее своим клиентам подобную услугу.

Затем написать заявление, указав в нем причины обращения. Ими могут послужить следующие факторы:

- В семье родился очередной ребенок, и на плечи родителей легли дополнительные расходы. Обычно в таких случаях банки охотно идут навстречу. И если не снижают ставку, то многие банки дают кредитные каникулы, в течение которых с клиента не взимаются проценты.

- Из-за непредвиденных случаев у клиента ухудшилось материальное положение. Это может произойти из-за потери работы, смены места трудоустройства, болезни, травмы и т.д.

- Клиент желает быстрее закрыть кредит, для этого он хочет получить льготные условия платежа.

Положительными последствиями такого обращения может стать снижение размера ежемесячного платежа или уменьшение общей суммы задолженности. Последнее, кстати, намного выгоднее для клиента.

Варианты

Наиболее распространенными способами уменьшения ставок по ипотеке в банковской практике являются следующие:

- Рефинансирование. Представляет собой процедуру полного переоформления кредита либо банком, в котором он был оформлен, либо другой аналогичной организацией. Все условия договора будут пересмотрены. По своей сути, процедура довольно сложна.

- Реструктуризация. Возможно только в качестве дополнительного соглашения к основному договору и при изменении его условий. В нашем случае это изменение размера ставок. Проводится только в том банке, в котором был получен заем. В новом соглашении между банком и клиентом указывается о принятии новых условий платежа. В частности, перерасчет ежемесячного платежа.

- Клиент использует средства социальной поддержки. Государство ввело множество новых программ по поддержке населения. Например, «молодая семья», «жилище», «молодой специалист» и т.д. Средства, полученные по ним, можно использовать в качестве погашения части ипотечного займа либо внесения их в качестве первоначального платежа, что позволит снизить ставку по договору.

- Обращение в судебные органы. Обычно используется в случае нахождения клиентом того, что часть кредитных условий по ипотечному договору, в частности, касающихся процентной ставки, не соответствует требованиям законодательства и распоряжениям Центробанка. Либо же в ходе расчета кредита банком были допущены нарушения, что привело к увеличению ставки. Поэтому заемщик вправе обратиться за помощью к органам правосудия, чтобы в принудительном порядке провести перерасчет стоимости кредита и изменение его условий.

Условия снижения

Снижение процентных ставок по действующей ипотеке невозможно только по желанию клиента. Для этого необходимо соблюдение ряда условий.

- Договор должен быть действительным не менее полугода. Но конкретный срок зависит от кредитного учреждения. Некоторые организации не возражают и против меньшего срока (4 месяца).

- За время пользования кредитом со стороны заемщика не должно быть допущены просрочки и неплатежи. Ни одного.

- Необходимо снова подтвердить свою платежеспособность.

- Вся кредитная история заемщика должна быть безупречной. Хотя некоторые финансовые организации допускают послабления в этом вопросе.

- Многие банки требуют привлечения поручителя или созаемщика. В качестве последних можно использовать членов своей семьи.

- Объект недвижимости должен быть ликвидным, если вы не первый ее владелец, то со стороны прежних не должно быть никаких претензий на него. Кстати, это легко проверяется запросом в соответствующие службы о переходе прав собственности на объект.

- Если созаемщиком является супруг(а), то его (ее) согласие. Это только если кредитуемый находится в официальном браке и у них имеется совместное имущество. Правда, сейчас многие банки допускают участие и гражданских супругов.

- Если применяется рефинансирование, то в объекте залога не должны быть прописаны несовершеннолетние.

По стандартным условиям, новые условия обычно распространяются только на оставшийся срок займа и на остаток задолженности. В очень редких случаях банк идет на такой беспрецедентный шаг, как перерасчет за весь срок, так как это не очень ему выгодно.

Процедура оформления

Возможно следующее развитие событий:

- Банк сам информирует своих клиентов о том, что имеется возможность изменения условий кредитования. Информация может передаваться любыми способами: СМС-сообщения, электронное или обычное письмо. Банк может предупредить всех своих клиентов, взявших ипотеку в данной организации, или же выделить только лояльных клиентов, не имеющих задолженности перед кредитной организацией.

- Заемщику становится известно, что банк изменил условия кредитования и имеется возможность пересмотра ранее выданных кредитов. В этом случае вся инициатива будет исходить от него.

- Заемщиком проводится анализ ипотечного рынка и при обнаружении снижения ставок в других кредитных организациях. Он может подать заявку в них на рефинансирование.

Преимущества и недостатки

Сначала поговорим о плюсах такой процедуры:

- Пересчету подвергается общая сумма займа. Естественно, в сторону уменьшения.

- Ежемесячный платеж также снижается.

- Уменьшается сумма страхового платежа.

- Срок действия договора и погашения займа снижается.

Однако в данной процедуре имеются и минусы:

- Объект залога необходимо оценивать повторно. А это дополнительные расходы, так как процедура проводится за счет заемщика.

- При перефинансировании в другом банке он может установить свою комиссию. Она небольшая, но все равно заемщику нужно ее оплачивать. А это опять дополнительные расходы.

Немного советов

- При обращении в другое финансовое учреждение необходимо внимательно просмотреть все условия. И не на сайте банка, а при разговоре с менеджером, так как информация, размещенная на сайте, не всегда соответствует реальности. Это ведь просто реклама, призванная завлекать клиента. А то получится так, что завлекательные условия окажутся еще большей кабалой.

- Если по новому договору возможно привлечение созаемщиков, поручителей, то не стоит отказываться от этого.

- Эксперты рекомендуют обратиться в то кредитное учреждение, где вы получаете зарплату или пенсию или же имеются открытые счета. Как показывает практика, в таких случаях банк охотно идет навстречу клиенту.

Как видите, снизить ставку по действующей ипотеке возможно. Главное, соответствовать требованиям банка и внимательно читать все предоставляемые условия.

grazhdaninu.com

Как снизить процентную ставку по ипотеке: лучшие банки и условия

Содержание статьи:

Снизить процентную ставку по ипотеке – значит, сделать выплату займа более комфортной и выгодной. Часто уменьшение процентов даже позволяет заемщику раньше выплатить все кредитные средства. С 2017 года получение такой возможности стало вполне обыденным событием. Дело в том, что в банковской сфере и в стране в целом произошли существенные изменения.

Как изменилась кредитная ситуация

Как и прежде, «стоимость» кредита, именуемая процентной ставкой, зависит от нескольких факторов:

- Размер занимаемой суммы,

- Срок, на который она выдается,

- Размер первоначального взноса,

- Ставка рефинансирования, контролируемая Центробанком.

Указанные изменения касаются последнего, самого важного из перечисленных факторов. Дело в том, что еще в начале года Центробанк понизил планку и в стране отметилось общее понижение процентных ставок при укреплении экономической ситуации. А к весне ипотечные проценты буквально обрушились.

Иначе говоря, оформление кредита на недвижимость – отныне стало довольно выгодным. Поэтому и те, кто уже занял деньги в банке, и те, кто только планирует это, всерьез задумались о том, как уменьшить процент по ипотеке.

Интересно, что будущие заемщики активно борются за понижение процентов, а вот уже обремененные кредитными обязательствами не торопятся этого делать, полагая, что все их попытки будут тщетны, и выгода уже упущена. Разумеется, это не так. Даже несмотря на страх потерять часть прибыли, банки идут на уступки своим заемщикам, зная, что если они не сделают клиенту выгодное предложение, то это сделают конкуренты.

Наиболее выгодные ипотечные условия сегодня предлагают такие банки, как:

- «Сбербанк»;

- «ВТБ 24»;

- «Банк Москвы»;

- «Связь Банк»;

- «Дельта Кредит».

«Стоимость» ипотечных займов в этих организациях колеблется в районе 7,4 – 12 %.

Многие заемщики и те, кто лишь планирует брать ипотеку, задаются вопросам о перспективах дальнейшего падения ставки. Увы, однозначного ответа на вопрос, продолжит ли снижаться процент по ипотеке, дать невозможно. С одной стороны, предвыборные обещания президента и специальные исследования, прогнозирующие развитие текущей тенденции, с другой – нестабильная внешнеэкономическая ситуация и проблемы банковской сферы в целом. Поэтому оптимальным будет принятие решений в соответствии с текущей ситуацией без попытки предугадать дальнейший ход событий на рынке ипотечного кредитования.

Как снизить ставку по планируемому ипотечному кредиту

Чтобы оформить договор ипотечного кредитования на самых выгодных для вас условиях, следует придерживаться следующих несложных правил:

- Если оформление ипотеки только планируется, следует в первую очередь позаботиться о своей кредитной истории и закреплении статуса надежного заемщика у выбранной вами организации.

- В идеале лучше оформлять ипотеку в банке, где вы получаете зарплату, имеете депозит или раньше уже брали кредиты. Кроме того, вам нужно будет сразу позаботиться о документах, подтверждающих доходы, ведь они играют существенную роль при установлении процентов.

- Накопите существенный первоначальный взнос – это позволит взять меньшую сумму в долг и выплатить ее быстрее под более низкие проценты. Также можно рассмотреть вариант оформления страхового полиса.

- Изучите социальные программы. Например, если одному из супругов нет 35 лет или вы работаете в бюджетной сфере, то можно рассчитывать на специальные условия ипотеки.

- Если вы имеете доход в евро или долларах, то выгодно будет брать кредит в этой валюте. Траты по таким займам ниже. А вот брать кредит в валюте, получая зарплату в рублях, не стоит – колебания курса сведут на нет пользу низкой ставки.

Как можно понизить процент по действующей ипотеке

Если вы уже взяли ипотеку несколько лет назад и аккуратно, без нареканий выплачивали ежемесячно нужную сумму, то есть шанс, что банк сделает вам предложение скорректировать процентную ставку, а может быть, даже понизит ее сам, сообщив вам новый график платежей. В случае, когда при хорошей кредитной истории вы не дождались ни смс, ни звонка, ни даже уведомления на электронную почту, стоит брать дело в свои руки. На этом этапе вариантов у заемщика два:

- обратиться в банк с прошением о снижении процентной ставки по ипотеке;

- найти более выгодное предложение в другом банке.

Несмотря на вполне законное право заемщика просить банк о снижении процентов по ипотеке, вероятность получить отказ очень велика. Более того, кредитор не обязан объяснять заемщику свои мотивы. Именно по этой причине можно и даже нужно искать максимально выгодное предложение в других банках, пока вы ждете ответ своего. И даже если первоначальный кредитор с легкостью принял заявление, спешить не стоит – учитывайте текущую тенденцию к снижению ставок.

Начиная поиски, помните, что существует несколько способов снизить процент по ипотеке:

- Подписание дополнительного соглашения к ипотечному договору или нового договора с рефинансированием.

- Применение программы реструктуризации кредита.

- Судебное разбирательство.

- Попадание под социальную программу.

Оформление договора рефинансирования

Рефинансирование – довольно выгодный способ снижения ставки, и тому есть простое объяснение:

- Вы можете рассматривать предложения других банков.

- Вы заключаете новый договор, средства от которого покрывают действующую ипотеку.

- Вы можете добиться существенного снижения процентов.

Этот вариант подходит тем, кто недавно оформил ипотеку и закрывает ее аннуитетными платежами. А если выплаты проходят дифференциально, то оформить рефинансирование выгодно на любом этапе. Важно также, чтобы в кредитном договоре не было запретов на досрочную выплату кредита.

Принимая решение перефинансировать ипотеку, взвесьте также все возможные расходы, куда может входить:

- оценка ипотечной недвижимости;

- снятие обременения;

- покупка полиса и прочие.

Не исключено, что эти и другие траты, которые вам никто не возместит, сведут на нет всю выгоду от снижения процентов.

Оформление договора рефинансирования похоже на оформление ипотеки. Вы также пишете заявление, ждете решения, собираете необходимые документы и, наконец, подписываете договор.

Стандартный набор документов на рефинансирование включает в себя следующие документы:

- выписка из ЕГРП;

- справка о размере долга по ипотеке;

- справка 2-НДФЛ и прочие документы, подтверждающие доход;

- заявление о рефинансировании;

- действующий ипотечный договор.

Помните, что при рефинансировании речь далеко не всегда идет об оформлении новой ипотеки. Нередко, если оставшаяся сумма мала, банки предлагают оформить потребительский кредит. Добиться снижения ставки в этом случае весьма затруднительно, но если вам нужно больше денег, например, на ремонт квартиры, то в этом случае потребительский кредит будет отличным решением.

Сложности в вопросе оформления рефинансирования могут появиться, если платежи вносятся с задержками, у вас нет другого жилья, кроме ипотечного, или вы прописали в нем несовершеннолетнего ребенка.

Оформление реструктуризации ипотеки

Считается, что реструктуризация не позволяет добиться максимального результата в вопросе снижения ставки. Но такое утверждение актуально лишь в случаях, когда такой вариант предлагают ненадежным клиентам – например, тем, у кого были задержки платежей или финансовые проблемы. В их случае банк просто увеличивает срок выплаты ипотеки и, возможно, незначительно понижает ставку. А вот если вам, например, неожиданно повысили зарплату, то реструктуризация будет очень своевременным решением.

Для оформления реструктуризации необходимо подать соответствующее заявление в банк, предоставив доказательства роста своей надежности как заемщика. Это может быть, скажем, справка 2-НДФЛ и приказ о повышении.

Другой повод для реструктуризации – появившаяся возможность частично досрочно выплатить ипотеку. В таком случае потребуется переоформление кредита с возможностью влиять не только на проценты, но и на сроки выплаты. Минусом являются необходимость заново собирать необходимый для кредита пакет документов и ожидание одобрения от банка.

Для оформления реструктуризации ознакомьтесь с ипотечной политикой банка и освежите в памяти детали своего договора. Нелишним будет и изучение предложений других банков. Реструктуризация – длительный процесс, но он того стоит. Ведь подав заявления и все необходимые справки, вы получите новый договор с пониженными процентами, новыми комфортными условиями и графиком выплат.

Снижение ставки в судебном порядке

Судебное разбирательство – пожалуй, самый энергозатратный, но не всегда самый действенный способ уменьшить ставку по ипотеке. Он будет актуален лишь в случае, если вам удастся доказать незаконность завышенных ставок или уличить банк в начислении лишних комиссионных. Так или иначе, здесь не обойтись без помощи высококлассного адвоката, который поможет разобраться во всех тонкостях нормативных актов и вашего ипотечного договора.

Кроме того, обращаясь в суд, заемщик ни в коем случае не должен прекращать выплаты по ипотеке, иначе судья сочтет его нарушителем кредитных обязательств и ответит отказом. Если суд согласится и потребует изменить структуру настоящего договора, то заемщик вправе подать новый иск о возвращении ему незаконно списываемых средств.

Социальные программы как помощь в вопросе снижения ставки

Рассчитывать на снижение ставки можно, если в процессе выплаты ипотеки кредитор получил новый социальный статус, например, молодая семья завела детей и получила материнский капитал. Тогда выданные государством средства семья отдает в качестве частичной уплаты долга и может оформить реструктуризацию ипотеки, уменьшив сроки или размер платежей. Кроме того, господдержка обеспечивает молодым семьям возможность получения частичной компенсации процентов. Единственный минус – желающих попасть под программу много, а значит – придется приложить немало усилий, чтобы стать ее участником.

nujenkredit.ru

Снижение процентной ставки по ипотеке

Ежемесячная плата по ипотечным займам является значительной статьей расходов семьи. По этой причине большинство старается уменьшить долговую нагрузку, прибегая к разным способам. Снижение процентной ставки по ипотеке стало возможным после изменения ставки рефинансирования (ключевой ставки) Банком России в меньшую сторону, однако воспользоваться этим преимуществом могут не все категории граждан.

Что означает снижение ставок по ипотеке

Уменьшение процентных ставок по жилищном займам как на строительство, так и на приобретение недвижимости – это положительный сигнал тем, кто планирует обзавестись собственными квадратными метрами. Так, в августе месяце Сбербанк анонсировал уменьшение средневзвешенной ставки по ипотеке на 0,6-2 процентных пункта, и в дополнение к этому снизил величину первоначального взноса. С другой стороны, как говорят эксперты-аналитики, это означает, что у банков страны накопилось большое количество так называемых «лишних денег», которые неплохо было бы пустить в работу.

Влияние ключевой ставки ЦБ на стоимость ипотечного кредита

Процентные ставки по жилищным и прочим кредитам у коммерческих и государственных банков страны устанавливаются в строгой привязке к ключевой ставке Центробанка. С 2016 года эта величина имеет одинаковое значение со ставкой рефинансирования. В зависимости от ее колебаний в одну или другую строну, кредитные организации устанавливают размер вознаграждения за пользование заемными деньгами. Тоже относится и к ипотеке.

С осторожность, но постепенно Банк России в этом году неоднократно снижал главный финансовый показатель денежно-кредитной политики, что свидетельствует о стабилизации ситуации в экономике страны и снижении инфляции. Падение ставки рассматривается банками как возможность по удешевлению стоимости займов. Дело в том, что под такой процент банки берут у ЦБ деньги в долг при отсутствии собственных средств и невозможности привлечь их со стороны.

Способы снижения

Банки вправе уменьшить процент по ипотеке, но делать это не обязаны. С другой стороны, в кредитных договорах всегда прописывается возможность изменения показателя. Как правило, это касается снижения вознаграждения банку, поскольку повышать ее значение кредиторы могут в исключительных случаях – когда величина является плавающей и привязана к конкретным значениям, например, к Моспрайм.

Существует несколько вариантов снижения процентной ставки по ипотеке:

- Банк по собственной инициативе изменяет значение в связи со сложившейся конъектурой рынка или же для отдельных категорий граждан и даже отдельных клиентов. Как правило, извещение об этом происходит посредством рассылки сообщений на указанный при подписании договора контактный телефон, электронный или почтовый адрес.

- Ссудополучатель может самостоятельно подать заявление, не дожидаясь предложения банка, если у него появилась информация о такой возможности. Для этого пишется соответствующее заявление и заключается дополнительное соглашение.

- Кроме этого, клиент банка может в индивидуальном порядке запросить возможность снижения ставки по ипотеке, если, например, другие кредитные учреждения стали снижать проценты по новым и ранее выданным кредитам.

Нормативно-правовое регулирование

Ипотечное кредитование, как и прочие отрасли банковского дела, регулируется нормативно-правовыми актами. Главным из них считается Гражданский кодекс, где рассматривается сфера кредитования в целом. Кроме этого, принят ряд законов и постановлений правительства РФ, которые упорядочивают деятельность кредиторов и защищают права ссудополучателей в этом направлении:

- «Об ипотеке (залоге недвижимости)»;

- «Об ипотечных ценных бумагах»;

- «О мерах по развитию системы ипотечного жилищного кредитования в Российской Федерации»;

- «О кредитных историях» и пр.

Уменьшение процентной ставки

Базовые условия по ипотеке действуют для всех клиентов банка. Однако в ряде случае кредитные организации предлагают более выгодные предложения для отдельных категорий, особенно если это касается незащищенных слоев населения или людей с невысоким уровнем доходов. Для них предусматривается снижение процентной ставки по ипотеке на несколько пунктов, уменьшение величины первоначальных взносов, увеличенный срок кредитования и прочие привилегии. Кроме этого, дополнительное уменьшение ставки возможно для постоянных клиентов и при оформлении займа в электронном виде.

Для постоянных клиентов банка и владельцев зарплатных карт

Для граждан, с которыми банки сотрудничают не первый год в области кредитования, а также тех, кто открыл депозиты либо получает заработную плату и другие выплаты на банковскую карту организации, предлагаются особые условия. Им нет необходимости подтверждать платежеспособность для обслуживания долговых обязательств или представлять дополнительные документы, поскольку они считаются надежными клиентами. В связи с этим банк рассматривает возможность уменьшения процента по ипотеке для таких ссудополучателей, чтобы не потерять их.

Участникам программы ипотечного кредитования «Молодая семья»

В рамках поддержки населения государство совместно с банками разрабатывает специальные проекты, к которым относится и программа «Молодая семья». Она направлена на обеспечение собственными квадратными метрами нуждающихся в улучшении жилищных условий и на демографический рост. Воспользоваться предложением могут полные и неполные семьи, с детьми и без, при условии, что одному из супругов еще не исполнилось 35 лет, у него постоянный официальный заработок, а семья состоит на очереди по улучшению жилищных условий.

Помимо субсидий, выделяемых государством, предлагают снижение процентов по ипотеке как дополнительные стимулирующие меры и банки-участники специальной программы:

- Сбербанк;

- ВТБ;

- Россельхозбанк;

- ОТП-банк;

- Газпромбанк и пр.

Снижение ипотечной ставки для многодетных семей

Семьи, в которых воспитываются трое и более ребятишек, считаются многодетными, поэтому государство всячески заботится о них, предлагая различные льготы и ряд бонусов. Государство может погасить за них часть долга или семьи могут воспользоваться материнским капиталом, но самым существенным плюсом считается снижение годовой процентной ставки. Так, например, для ставки для покупки жилья в АИЖК в новостройке составят 6,15%, в то время как для вторичного рынка этот показатель равняется 11%.

Льготы работникам бюджетной сферы

По статистике граждане, работающие в организациях, финансируемых из бюджета, имеют один из самых маленьких доходов в стране. Это не всегда дает им возможность не только приобрести собственный угол, но даже накопить на первый взнос. Государство всячески старается стимулировать финансово-кредитные организации выдавать бюджетникам доступные ссуды на льготных условиях, беря на себя погашение части долга. Со своей стороны банки дополнительно предлагают для них снижение процентной ставки по ипотечной ссуде.

Можно ли снизить ставку по действующей ипотеке

При получении денег в долг у банка на строительство или покупку жилья происходит подписание договора. Там отражается сумма задолженности, срок погашения, величина процентного вознаграждения и возможность его изменения при наступлении определенных обстоятельств. Перечень их тоже приводится в утвержденном обеими сторонами договоре. Для начала процесса по снижению ставки по ипотечному займу потребуется подать заявление, а при наличии разногласий и вовсе сесть за стол переговоров.

Кто может обратиться в банк

Как уже было упомянуто, банк имеет право на снижение процентной ставки по ипотеке, но делать этого не обязан. С другой стороны, каждый ссудополучатель, если это не запрещено договором, вправе инициировать процедуру по уменьшению ее значения. Однако необходимо понимать, что для этого должны существовать веские доводы, которые банк примет во внимание. К ним относятся:

- рождение ребенка, из-за чего в семейном бюджете появилась новая статья расходов и на погашение займа денег может не хватать;

- ухудшение финансового положения, которое последовало после сокращения, увольнения и подобного рода обстоятельств;

- временная нетрудоспособность при отсутствии страховки.

Условия предоставления льготных процентов по ипотеке

Для того чтобы по договору ипотеки начала действовать новая процентная ставка предполагается выполнение ряда условий, которые подтвердят, что человек считается добросовестным и исполнительным клиентом:

- кредит выплачивается на протяжении минимум полугода;

- на протяжении этого времени не было фактов допущения просрочек и невыплат;

- наличие официальной заработной платы и постоянного места работы;

- возможность предоставить поручительство или дополнительный залог;

- ликвидность приобретенного имущества;

- наличие положительной кредитной истории;

- отсутствие прописанных несовершеннолетних граждан на приобретенных квадратных метрах.

Как снизить ставку по ипотеке

Можно досрочно выплатить часть суммы, чтобы снизить финансовую нагрузку. Банк обязан будет пересчитать величину ежемесячных взносов и выдать новый график выплат. Если же такой возможности нет, ищите другие выходы. Для снижения процентной ставки по ипотеке финансовые организации предлагают разные варианты развития событий:

- рефинансирование задолженности;

- заключение дополнительного соглашения;

- реструктуризация долга.

Заключение дополнительного соглашения о пересмотре процентов

Мало одного желания, чтобы снизить процент по ипотеке в Сбербанке, ВТБ или у другого кредитора – необходимо подать заявление, а иногда и сесть за стол переговоров. Если определенная договоренность между сторонами достигнута, нет необходимости аннулировать существующий договор и заключать новый. Для внесения изменений составляют дополнительное соглашение которое подписывается обеими сторонами.

В допсоглашении указывается новая процентная ставка, которая начинает действовать с обозначенной даты. Пересчет уплаченных до настоящего времени взносов по новым, пересмотренным условиям, банк производить не будет, зато выдаст новый график выплаты с указанием подлежащих к перечислению ежемесячных сумм. Если в будущем появятся предпосылки к очередному снижению ставки, необходимо будет заключить новое дополнительное соглашение.

Рефинансирование ипотечного кредита

В простом понимании рефинансирование – это новый заем, главное предназначение которого – уменьшение долговой нагрузки за счет снижения величины процентного вознаграждения и изменения срока выплат в большую сторону. Однако вместе с этим возрастает общая сумма, которую придется возвратить кредитору. Преимущественно выплаты по ипотеке происходят аннуитетом, причем первоначально большая часть платежа – это проценты за пользование ссудой.

Посмотрите, сколько времени выплачивается долг, чтобы понять, будет ли такой вариант выгоден. Если кредит выплачивается больше пяти лет, стоит первоначально посчитать, каков будет ежемесячный взнос при перекредитовании. Только так станет понятно, выгодно ли браться за оформление, ведь собирать необходимый пакет документов придется по-новому. С другой стороны, рефинансирование хорошо тем, что если позволяют доходы семьи, разрешается запросить большую сумму и потратить ее, например, на ремонт квартиры или другие нужды.

В банке-кредиторе

В открытых источниках нет информации, что банки рефинансируют ипотечные займы, выданные ими же самими. Для этого они предлагают воспользоваться услугой реструктуризации долга. Для рефинансирования имеющейся ипотеки на новых условиях, придется обратиться в любой коммерческий банк, который предлагает такого рода программы – это Сбербанк, ВТБ24, Альфа-банк и ряд других кредитных учреждений.

В другом финансово-кредитном учреждении

С целью привлечения новых клиентов банки с удовольствием идут на рефинансирование жилищных кредитов, выданных в других кредитных организациях. Процентные ставки по таким продуктам иногда даже выгоднее потребительских ссуд. Единственны минусом программ перекредитования считается необходимость сбора полного пакета документов, проведения оценки объектов недвижимости и страхование залога, что влечет за собой дополнительные затраты.

Кроме этого, удостоверьтесь, не придется ли выплачивать штрафные санкции за досрочное погашение ипотечного займа, ведь некоторые финансовые организации закладывают такие условия в соглашения. Иногда потребуется согласие первичного ссудодателя, хотя некоторые банки, как, например Сбербанк, не требуют такую бумагу. Считается, что для достижения экономии снижение процентной ставки по ипотеке по вновь взятому займу должно быть минимум на 2% меньше.

Реструктуризация долга и составление нового графика платежей

На сайтах кредитных учреждений вы едва ли найдете информацию, что там действуют программы по реструктуризации ипотеки. Однако это не означает, что такая возможность не предоставляется. Банки рассматривают обращения в индивидуальном порядке, поэтому потребуется предъявить веские причины, причем подтвердить их следует документально. Если повезло, и банк учел предоставленные доводы, вы получите новый график платежей. Там будут отражены тело (сумма основного долга) и проценты по ипотеке в разных колонках, что поможет следит за остатком по ипотеке.

Плюсы и минусы снижения ипотечной ставки

Решив прибегнуть к снижению процентной ставки по ипотеке, взвесьте все «за» и «против». Среди явных плюсов выделяют:

- снижение ежемесячного размера платежей;

- возможность выбора нового кредитора с более лояльными заимствования;

- можно взять дополнительную сумму у банка на личные нужды.

Если говорить о негативных моментах, стоит обратить внимание на следующие обстоятельства:

- при смене кредитора придется нести дополнительные растраты;

- потребуется повторно собирать документы;

- недвижимость остается в залоге.

Видео

onlineadvice.ru