Как выйти из черного списка банка 🚩 банковский черный список 🚩 Банки

Для того, чтобы избежать каких-либо проблем, любой потенциальные заемщик в первую очередь изучается. Под изучением заемщика понимается изучение его кредитной историей. В некоторых случаях, помимо детального изучения кредитной истории, также создается специальный «черный список», в который заносятся данные тех заемщиков, которые либо периодически, либо постоянно не возвращают займы.

«Черный список» в любом банке находится в доступе исключительно для его персонала, ведь, согласно закону сохранения информации, банк не имеет право разглашать личную информацию о клиенте. Этот закон официально называется закон «О личной тайне». Если именно Вам отказали в выдаче того или иного кредита без объяснения причин (а это, кстати говоря, право банка), Вам следует все-таки досконально выяснить причину отказа в выдаче. Если Вы стопроцентно уверены в себе и в том, что Вы в состоянии закрывать свои кредиты, то, вполне возможно, что произошла какая-нибудь ошибка или сбой. В таком случае Вам следует сделать соответствующий запрос в свободной форме, предварительно заверив его у нотариуса.

Крайне полезно будет знать также и то, что один раз в год Вам может быть предоставлена кредитная история, причем абсолютно бесплатно. Если же с поиском Вашей кредитной истории возникла какая-нибудь проблема, Вам следует связаться со специальным подразделением – Центральным каталогом кредитных историй, а котором информация всегда доступна на официальном сайте Банка России. Вы можете легко зайти на сайт такого банка, заполнить анкету, предложенную Вам и отправить запрос. Конечно же, по указанной лично Вами электронной почте придет ответ. Специально для того, чтобы осуществить подобный запрос, необходимо знай точный код субъекта, а для этого необходимо обратиться в абсолютно любой банк, коммерческий или государственный. Также можно обратиться с той же просьбой в бюро кредитных историй. Туда необходимо сдать заявление с личной просьбой о предоставлении всех списков бюро, в которых могут располагаться лично Ваши кредитные истории. Но таким образом приобрести свою кредитную историю бесплатно уже не получится.

Какие же есть основные причины попадания в такой черный список?

- Невыполнение обязательств

- Мошенничество

- Поручительство недобросовестного человека

- Алкогольное опьянение при оформлении документов

- Наличие татуировок, бранных выражений или криминального прошлого

- Наличие судимостей по некоторым статьям

Конечно же, это далеко не все причины, которые могут перенести Вас в черный список, но, если Вы действительно уверены в себе, лучше всего Вам будет не просто выяснять, а добиваться причины отказа.

www.kakprosto.ru

Как посмотреть черный список банковских должников

Обратная сторона быстрых денег, полученных в виде кредита в банках, проявляется тогда, когда заемщик не может или не хочет оплачивать свой долг. Одна из санкций – это занесение должника в черный список. Прямого доступа к списку злостных неплательщиков не существует, но есть способы, которые позволяют получить информацию о нахождении того или иного лица в так называемой зоне недоверия.

Что это такое?

Черный список называют по-разному, в банковской сфере его именуют не иначе как «стоп-лист». Каждый банк ведет электронную базу клиентов, где хранится вся информация, представляющая собой индивидуальное досье со всеми данными о существующих и ранее выданных кредитах, платежах и просрочках.

В ней содержится отдельная группа, куда заносятся должники и неплательщики, далее к этим лицам предъявляются особые требования.

- Во-первых, с заемщиками из черных списков начинает работать служба безопасности банка или специализированное коллекторское агентство.

- Во-вторых, вновь получить кредит в данной организации будет достаточно трудно.

- В-третьих, должник получает ограничения в выезде за границу, если его дело передано в службу судебных приставов. В-четвертых, по решению суда налагается арест на имущество неплательщика.

Клиент банка, находящийся в черном списке, всегда имеет возможность выйти из него. Здесь все зависит от его конкретных действий. При быстром урегулировании проблемы он удаляется из стоп-листа банка.

Основная проблема заключается в том, что согласно статье 23 п.4 ФЗ «О кредитных историях», кредитная организация обязана предоставить всю информацию о заемщике в бюро кредитных историй. Информация в нем хранится в течение 15 лет.

Практически все банки при оформлении займов обращаются в кредитное бюро для определения добросовестности потенциального клиента, а значит, если ранее у вас были проблемы с выплатами долгов, любой банк может отказать вам в услуге.

Именно бюро кредитных историй считается первой инстанцией, где можно посмотреть черный список банковских должников, запросив выписку в установленной форме.

Кто в него попадает?

В базу данных о злостных неплательщиках заносят лиц с просроченной задолженностью по кредитам. Обычно список формируется из тех, чья кредитная история испорчена однозначно ввиду регулярных просрочек и крупных долгов.

Граждане, опоздавшие с выплатами несколько раз и на несколько дней, получают лишь предупреждения от банка.

Просрочив выплаты на несколько месяцев, можно быть уверенным в том, что вы находитесь в этом самом списке. Вскоре этих неплательщиков ждут судебные иски и решения исполнительной службы.

Даже если после просрочки вы погасили основной долг, проценты, уплатили штрафы, существует большая вероятность того, что банк все же занесет или оставит вас в черном списке.

Где найти?

Прежде чем ответить на вопрос, как посмотреть черный список банковских должников, разделим возможности получения информации на несколько неофициальных групп, в зависимости от кредитной истории потребителя, а именно:

- стоп-листы в банках, где заемщик совершал просрочки по платежам;

- списки коллекторских агентств;

- списки судебных приставов;

- данные в бюро кредитных историй.

Черный список коммерческого банка является приватной информацией, и получить его в свободном доступе невозможно. Он находится только в распоряжении кредитных менеджеров организации и используется для оценки добросовестности потенциального клиента банка.

Стоп-лист банка – неофициальный документ и не подлежит размещению в сети.

Чтобы получить информацию, необходимо обратиться в банк, где вы брали кредит. Запросите официальные данные о погашенных кредитах, взятых в этой организации. Для запроса у вас должны быть на руках кредитный договор и документ, удостоверяющий личность.

Тем не менее, отсутствие долгов не гарантирует того, что вы не занесены в стоп-лист, а значит, последующие решения о выдаче кредита в этой организации будут рассматриваться индивидуально.

Коллекторские агентства получают информацию о должниках непосредственно от кредитной организации. С момента обращения банка в службу взыскания долгов все права на требование долга переходят к коллекторам. Они занимаются ведением базы данных, где отражаются имена злостных неплательщиков по кредитным обязательствам.

Бюро кредитных историй – специализированная организация, предоставляющая услуги по формированию, обработке и хранению кредитных историй.

Согласно российскому законодательству любой заемщик может сделать бесплатный запрос один раз в год и неограниченное количество запросов за отдельную плату.

Для получения информации из базы данных бюро кредитных историй (БКИ) необходимо:

- Сформировать запрос в ЦККИ с целью получить данные о том, в каких БКИ хранится ваша кредитная история. Это можно сделать через любой банк, например, ВТБ24.

- Сформировать запрос в БКИ с целью получить кредитный отчет. Порядок обращения в БКИ установлен правилами организации и российским законодательством.

Государственный реестр бюро кредитных историй.

На сайте приставов

Одним из более популярных способов получить информацию о нахождении в черном списке банка является обращение в службу судебных приставов.

На официальном сайте федеральной службы приставов имеется база должников. В ней отражается информация о том, находится ли человек в базе должников.

Чтобы получить доступ к ней, необходимо заполнить установленную форму. Следует ввести территориальный орган, ФИО и дату рождения. Кроме того, существует возможность, подать запрос как индивидуальный предприниматель и юридическое лицо.

Доступ к базе данных судебных приставов был открыт недавно после вступления принятого Госдумой Федерального закона «Об исполнительном производстве».

Порядок создания и ведения банка данных в исполнительном производстве Федеральной службы судебных приставов.

Существование подобной базы упростило работу кредитных организаций, так как в ней отражаются должники не только по кредитам, но и по неуплате налогов, алиментов и прочих задолженностей. Сервис позволяет без труда определить надежность заемщика.

Если не дошло до суда

Коллекторские агентства запугивают должников судом, но на самом же деле подают документы в суд они не скоро и только в тех случаях, когда должник полностью игнорирует их и отказывается возвращать деньги.

Если долг погашается хотя бы небольшими частями, коллекторы не будут давать ход делу, так как в данной ситуации долг растет, а подобная ситуация выгодна и банку и коллекторам.

Суд – это не выход для должника, но решение суда остановит рост процентов банка, и сумма долга не будет увеличиваться.

Стоит отметить, что если не вынесено решение суда, то заемщик может узнать только собственные долги. А после того, как было вынесено решение, с его долгами могут ознакомиться все желающие на сайте приставов.

Не хватает денег на развитие собственного дела? Узнайте, какие банки выдают кредиты малому бизнесу без залога.Выгодно ли рефинансирование автокредита в ЮниКредит Банке? Ответ здесь.

Какую ответственность несет созаемщик по ипотеке? Читайте в этой статье.

Что делать, если вы в списке?

Обычно люди, узнав, что они находятся в черном списке банков, не предпринимают абсолютно никаких действий.

Поход в банк и обсуждение с менеджером не дают никаких результатов, а значит, чтобы вернуть доверие банков необходимо кардинально изменить свою финансовую и платежную политику.

- Погасите все долги, проценты и штрафы перед кредитной организацией.

- Откройте депозитный счет в банке, занесшем вас в черный список. Его регулярное пополнение, проведение операций по счету, оплата коммунальных и прочих услуг изменят представление банка о вашей личности. Будучи ответственным, вы сможете вернуть кредитоспособность.

- Если существует возможность и ваш работодатель перечисляет зарплату именно через банк, занесший вас в черный список, постарайтесь открыть в нем текущий счет для перечисления на него заработной платы. Регулярное поступление средств на текущий счет повысит доверие и в скором времени у вас повысится шанс выйти из черного списка банка.

Таким образом, чтобы не иметь проблем с банком и судебными приставами несколько раз подумайте, перед тем как брать кредит, а сможете ли вы вносить ежемесячную оплату, и достаточно ли средств останется вас на существование после уплаты ежемесячного долга. Найти себя в списке недобросовестных неплательщиков гораздо проще, чем поддерживать свою кредитную историю на доверительном уровне.

Существует ли «черный список» банков и где его найти

По данным wordstat.yandex, ежемесячно 7000 человек пытаются найти черный список банков, в который попадают нерадивые заемщики. Якобы заемщикам из этого списка не дают кредиты. Попробуем разобраться, существует ли в действительности черный список банковских должников, где его найти и как в него не попасть.

Мы проштудировали интернет, форумы и онлайн-сервисы в поисках черного списка, но так и не нашли его. Выяснилось, что единого черного списка банковских должников нет, потому что в нем нет необходимости — банки пользуются общедоступными источниками: бюро кредитных историй (БКИ), ФССП и ФНС. Банкам достаточно сведений из этих источников, чтобы оценить кредитоспособность заемщика.

«Черный список» — это совокупность стоп-факторов из открытых источников, которые блокируют человеку доступ к банковским кредитам. Например, действующие просрочки по кредитам, неоплаченные штрафы и долги перед налоговой.

Как проверить себя в «черном списке» банка

Мы выяснили, что «черный список» — условное название причин, по которым банки отказывают потенциальным заемщикам. Поскольку данные хранятся в открытых базах, вы можете посмотреть на себя глазами банков и разобраться в причинах отказа.

Для этого:

Запросите кредитную историю, если уже брали кредиты, или скоринг заемщика, если не брали.

Поищите себя в базе федеральной службы судебных приставов на сайте fssprus.ru. В эту базу попадают должники, с которых по решению суда взыскивают долг судебные приставы. Это может быть забытый штраф ГИБДД, имущественный или транспортный налог.

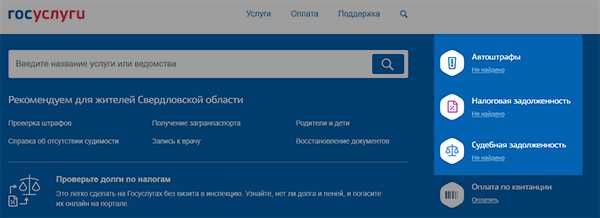

Проверьте задолженности по налогам и штрафам в личном кабинете на сайте госуслуг (www.gosuslugi.ru).

Вкладки со штрафами и задолженностями на сайте «Госуслуги»

Больше информации по оценке кредитоспособности вы найдете в статье Как узнать, почему не дали кредит.

Если окажется, что причина банковских отказов в кредитной истории, почитайте статью Как исправить кредитную историю и получить кредит.

Как не попасть в банковский «черный список»

Итак, чтобы не попасть в «черный список» банков, вы должны быть аккуратным заемщиком и законопослушным гражданином:

1. Без просрочек погашать кредиты. Если возникает риск просрочки — предупредите банк, попросите кредитные каникулы, рассрочку платежей по кредиту.

2. Вовремя платить налоги, алименты, штрафы и оплачивать коммунальные услуги. Неоплаченные долги попадают в базу судебных приставов и мешают получить кредит.

3. Не увлекайтесь микрозаймами. Один-два в год — нормально. Чаще — плохо. Дело в том, что частые обращения в МФО сигнализируют банку о шатком финансовом положении заемщика. Ему либо не хватает зарплаты, либо он не умеет планировать финансы.

4. Не подавайте больше трех заявок на кредит в месяц (за исключением автокредита и ипотеки). В частых заявках банк видит острую нужду заемщика в заемных деньгах. Это считается стоп-фактором.

5. Соблюдайте закон. С судимостью сложно получить кредит.

Сообщение на форуме банки.ру

Запомнить

Единого черного списка заемщиков не существуют. Банки пользуются базами, к которым есть доступ у любого заемщика: БКИ, ФНС, ФССП.

Если вам не дают кредит, запросите кредитную историю или скоринг заемщика, проверьте себя по базам ФНС и ФССП.

Чтобы не попасть в «черный список» банковских заемщиков, не допускайте просрочек платежей по кредитам, своевременно оплачивайте штрафы и не нарушайте закон.

mycreditinfo.ru

Как узнать, есть ли вы в черном списке банков 🚩 взять кредит если в черном списке 🚩 Банки

Для того, чтобы избежать каких-либо проблем, любой потенциальные заемщик в первую очередь изучается. Под изучением заемщика понимается изучение его кредитной историей. В некоторых случаях, помимо детального изучения кредитной истории, также создается специальный «черный список», в который заносятся данные тех заемщиков, которые либо периодически, либо постоянно не возвращают займы.

«Черный список» в любом банке находится в доступе исключительно для его персонала, ведь, согласно закону сохранения информации, банк не имеет право разглашать личную информацию о клиенте. Этот закон официально называется закон «О личной тайне». Если именно Вам отказали в выдаче того или иного кредита без объяснения причин (а это, кстати говоря, право банка), Вам следует все-таки досконально выяснить причину отказа в выдаче. Если Вы стопроцентно уверены в себе и в том, что Вы в состоянии закрывать свои кредиты, то, вполне возможно, что произошла какая-нибудь ошибка или сбой. В таком случае Вам следует сделать соответствующий запрос в свободной форме, предварительно заверив его у нотариуса.

Крайне полезно будет знать также и то, что один раз в год Вам может быть предоставлена кредитная история, причем абсолютно бесплатно. Если же с поиском Вашей кредитной истории возникла какая-нибудь проблема, Вам следует связаться со специальным подразделением – Центральным каталогом кредитных историй, а котором информация всегда доступна на официальном сайте Банка России. Вы можете легко зайти на сайт такого банка, заполнить анкету, предложенную Вам и отправить запрос. Конечно же, по указанной лично Вами электронной почте придет ответ. Специально для того, чтобы осуществить подобный запрос, необходимо знай точный код субъекта, а для этого необходимо обратиться в абсолютно любой банк, коммерческий или государственный. Также можно обратиться с той же просьбой в бюро кредитных историй. Туда необходимо сдать заявление с личной просьбой о предоставлении всех списков бюро, в которых могут располагаться лично Ваши кредитные истории. Но таким образом приобрести свою кредитную историю бесплатно уже не получится.

Какие же есть основные причины попадания в такой черный список?

- Невыполнение обязательств

- Мошенничество

- Поручительство недобросовестного человека

- Алкогольное опьянение при оформлении документов

- Наличие татуировок, бранных выражений или криминального прошлого

- Наличие судимостей по некоторым статьям

Конечно же, это далеко не все причины, которые могут перенести Вас в черный список, но, если Вы действительно уверены в себе, лучше всего Вам будет не просто выяснять, а добиваться причины отказа.

www.kakprosto.ru

Черный список банков России

На протяжении последнего полугода российское банковское сообщество лихорадит: одной из главных тем для обсуждения стали банки, находящиеся в черном списке. Что собой представляет этот список и чем грозит организации попадание в перечни подобного рода?

Первый черный список банков появился почти 10 лет назад, а именно летом 2004 года. Тогда ЦБ проводил одну из первых своих глобальных компаний по «зачистке» отечественного банкинга от недобросовестных игроков. Гуляющие в сети черные списки спровоцировали рост взаимного недоверия на рынке межбанковских кредитов, что привело к потере ликвидности несколькими мелкими и средними банками. В итоге несколько организаций лишились своих лицензий, но регулятору удалось удержать ситуацию под контролем и не допустить лавины банкротств.

Плод фантазии

В середине ноября 2013 года прошла первая волна слухов и инсинуаций по поводу устойчивости некоторых кредитных организаций. Глава ЦБ Эльвира Набиуллина во всех интервью опровергала подобную информацию и, не уставая, повторяла, что регулятор не занимается составлением каких-либо стоп-листов. Такой же позиции придерживалась Ассоциация российских банков, отказавшаяся признать факт существования черных списков.

Появление подобной информации руководство ЦБ и АРБ объясняет фактами недобросовестной конкуренции в банковской сфере, возможной ответной реакцией со стороны крупных клиентов банков, проводящих операции по легализации денежных средств, а также желанием некоторых крупных заемщиков не возвращать взятые ими крупные ссуды после отзыва лицензий.

Зима-2014: время терять банки

Проведенная разъяснительная работа дала определенные результаты, но большинство россиян каждое утро начинали с поиска информации о том, какие банки в черном списке значатся на текущую дату. Несмотря на действующую систему страхования вкладов, некоторые вкладчики предпочли забрать свои сбережения из потенциально проблемных организаций. Руководители фирм, имеющих расчетные счета в банках, попавших в растиражированные списки, также предпочли вывести из них денежные средства.

Вскоре многие банкиры, вспомнив известное высказывание о том, что деньги любят тишину, вообще перестали комментировать тему черных списков. Если журналистам удавалось получить информацию по этому вопросу, то она была очень скупой и противоречивой.

Общая риторика специалистов сводилась к классическому выражению: «Поживем — увидим». В частности, пресс-секретарь «СМП-Банка» Игорь Илюхин в интервью порталу «Банкир.ру» сообщил, что он лично располагает 3 черными списками, в которых фигурирует, в том числе, и организация с лицензией № 1481, то есть «Сбербанк России».

Немного о правдивости сведений

Следует отметить, что некоторые банки, занесенные в черный список, впоследствии действительно лишились своей лицензии. Один из таких списков, содержащий 48 организаций, был обнародован 4 декабря 2013 года. С этого момента до конца первого квартала 2014 года были отозваны лицензии у 12 банков, находившихся в списке. Среди «безвременно почивших»:

- Декабрь 2013 года – «Банк Проектного Финансирования», «Инвестбанк», «МАСТ-банк», «Смоленский», «Аскольд».

- Январь 2014 года – «Мой Банк».

- Февраль 2014 года – «Линк-Банк», «Евротраст».

- Март 2014 года — «Русский Земельный Банк», «Монолит», «Совинком», «ЭнергоБизнес».

Таким образом, сведения о плохом финансовом положении и возможности отзыва лицензии для четверти кредитных организаций из черного списка подтвердились всего в течение четырех месяцев. Возможно, что вышеупомянутый черный список банков России был составлен на основе инсайдерской информации, имеющейся в распоряжении его авторов. Не исключено, что он стал результатом проведения тщательного анализа основных показателей работы полусотни отечественных кредитных организаций. В этом случае можно только восхищаться объемом произведенной работы и обоснованностью сделанных выводов.

Организация надзора за деятельностью банков…

ЦБ (в рамках федерального закона № 86-ФЗ) осуществляет надзор за банками, проводимой ими финансовой и кредитной политикой, а также отслеживает сомнительные операции организации и ее клиентов. В соответствии с требованиями регулятора все банки отправляют в ЦБ отчетность о произведенных операциях, причем делают это в установленные сроки и на постоянной основе.

ЦБ регулярно проверяет все кредитные организации. Причем комплексная проверка любого банка производится не реже чем 1 раз в 3 года. В ходе этой проверки тщательно анализируются размеры и структура активов и пассивов кредитной организации, специальные коэффициенты, характеризующие ее устойчивость. Кроме комплексной, еще существуют и тематические проверки, которые иногда случаются по нескольку раз в год.

Помимо надзора «Центробанка», «Росфинмониторинг» — в рамках исполнения требований закона 115-ФЗ — ежедневно получает от банков десятки тысяч сообщений о проводимых ними операциях, могущих носить сомнительный характер. Не совсем понятно, с какой целью собираются все эти груды информации, если она в дальнейшем не способствует принятию адекватных мер к кредитным организациям, нарушающим требования законодательства.

…и его результаты

Существует мнение, что банки, попавшие в черный список, по ряду причин находятся у ЦБ на особом контроле. Действительно, реальное финансовое положение каждого конкретного банка является для специалистов регулятора вполне прозрачным и понятным. При этом невозможно за короткий срок изменить его каким-либо существенным образом. Вполне возможно, что, на основании полученных сведений ЦБ вполне может составить свой собственный черный список банков, в который обычно попадают организации, нуждающиеся в усилении надзора за их деятельностью.

ЦБ располагает целым комплексом инструментов, которые помогают улучшить показатели кредитной организации и предотвратить ее банкротство, причем отзыв банковской лицензии – это самая крайняя мера. Следовательно, каждый подобный случай является недоработкой специалистов территориальных управлений «Центробанка».

В итоге основными причинами, повлекшими за собой отзыв лицензии у большинства банков, ЦБ называет предоставление недостоверной отчетности, проведение высокорискованной кредитной политики, а также неисполнения ими нормативных актов, регулирующих их деятельность.

Предсказуемые действия непредсказуемых вкладчиков

Необходимо отметить, что широко разрекламированный черный список банков (2014) своим появлением способствовал усилению нечестной конкуренции. В частности, сотрудники некоторых ведущих кредитных организаций настоятельно рекомендовали своим клиентам перевести денежные средства из банков, якобы находящихся в списках на отзыв лицензии.

Нежелание регулятора отвечать на вопрос о том, как узнать черный список банков, а также отсутствие достоверной информации о реальном положении кредитных организаций, попавших в него, привело к массовому переводу депозитов граждан в банки с госучастием. Только за IV квартал 2013 года объем вкладов граждан в «Сбербанке» увеличился на 7,8%, в банке «ВТБ» – на 4,7%.

Критерии оценки значимости

Находились ли какие-то конкретные банки в черном списке ЦБ, или это была очередная инспирированная компания по расчистке рынка от конкурентов, теперь уже не столь важно. Зато о составлении «белого» списка уже объявлено официально.

В конце 2013 года ЦБ разработал критерии, согласно которым будут определяться так называемые системно-значимые банки. Основными критериями предложено считать размеры активов, деятельность на межбанковском рынке (отдельно – в качестве кредитора и в качестве заемщика), а также объем частных вкладов.

На основе этих показателей выводится расчетный «обобщающий результат», величина которого показывает степень значимости банка для российской банковской системы. В ежегодный перечень войдут те кредитные организации, чей «обобщающий результат» превысит 0,6.

«Белый» список

Главными претендентами на место в перечне системно-значимых кредитных организаций будут госбанки: Сбербанк, «ВТБ», «Россельхозбанк», «Газпромбанк» и другие. В список могут попасть такие крупнейшие частные банки, как «Альфа-Банк», «Промсвязьбанк», «НОМОС Банк», «Банк Москвы». Очевидно, что присутствие в «белом» списке облегчает для кредитной организации доступ к госресурсам, в частности получение кредитов ЦБ и участие в аукционах за право разместить у себя депозиты госкомпаний и госкорпораций.

С другой стороны, попадание в подобный список означает повышенное внимание регулятора к проводимым организациями операциям. Существует мнение, что некоторые частные банки предпочтут несколько уменьшить деловую активность, чтобы уйти от чересчур пристального внимания ЦБ.

Новые требования к надежности банков, работающих с госсредствами

В конце марта текущего года стало известно, что Минфин и Правительство РФ намерены пересмотреть перечень банков, в которых госкорпорациям разрешено будет в дальнейшем размещать свои денежные средства. Согласно проекту, разработанному «Банком России», госкомпании смогут размещать временно свободные деньги только в тех организациях, чей долгосрочный рейтинг будет не ниже BBB (по версии Fitch или Standard&Poor’s), либо Ваа3 (по версии Moody’s) в соответствии со сроками размещаемых депозитов.

Российские банкиры отнеслись к нововведению без особого энтузиазма, усматривая в нем очередную компанию, имеющую целью пополнить неофициальный черный список банков кредитными организациями, по определенным причинам не имеющими рейтингов от этих агентств. Общее мнение банковского сообщества выразил в интервью газете «Известия» представитель компании ФБК Роман Кенигсберг. По его словам, идея размещения госсредств в надежных банках, в целом здравая и правильная, но использование международных рейтингов в качестве основного критерия оценки во многом спорно.

Особенности составления рейтингов

Долгосрочный рейтинг агентств, составляющих «большую тройку», имеет только 78 отечественных банков. Причем международные рейтинги во многом субъективны, они в большей степени учитывают внешнеполитическую ситуацию, а не реальное положение дел в кредитной организации. Агентства — под давлением определенных западных структур — могут в любой момент отозвать присвоенные ими рейтинги, что повлечет значительные трудности для российских банков, участвующих в госпрограммах.

Планируемое ужесточение требований к рейтингам кредитных организаций должно привести к сокращению числа участников депозитных аукционов приблизительно в полтора раза. По некоторым экспертным оценкам, к подобным аукционам в конечном итоге будет допущено около трех десятков банков. Понятно, что организации, выбывшие из борьбы за госресурсы, автоматически составят новый «Черный список банков-2014».

Что дальше?

Во втором квартале 2014 года, по прогнозам экспертов, темпы «зачистки» банковского рынка несколько снизятся, но работа по выявлению проблемных организаций будет продолжена. Например, 17 апреля лишились лицензии еще 2 региональных банка: дагестанский «Каспий» и башкирский «АФ Банк». Следует отметить, что эти кредитные организации не входили в черный список банков, поскольку они занимали низкие строчки в рейтингах, а основные проблемы начались у них только в 2014 году. По некоторым экспертным оценкам, в течение 2014 года лишатся своих лицензий порядка полусотни банков.

fb.ru

Черный список в банках россии

200 тыс

Банки и некредитные финансовые организации (НПФ, страховые компании, брокеры, ломбарды, МФО и др.) имеют право отказать клиенту в обслуживании, если его операции попадают под признаки отмывания денег или финансирования терроризма. Данные о таких клиентах участники рынка отправляют в Росфинмониторинг. При этом получивший отказ в обслуживании клиент может обратиться в другую финансовую организацию, чтобы вновь попытаться провести операцию.

Как не попасть в черный список банка?

При анализе банками потенциального клиента не только кредитная история становится источником информации. Все банки, даже если прямо об этом не говорят, используют собственные базы данных, формируемые в соответствии с внутренними регламентами. Наибольшей популярностью пользуются так называемые черные списки клиентов, куда вносятся сведения отрицательного характера.

Далеко не всегда, чтобы попасть в список, нужно что-то нарушить.

Чёрный список банковских должников — последствия для заёмщиков

Возникновение большой массы задолженности у клиентов банка – результат доступности кредитов и быстрых займов. Далеко не каждый человек в состоянии рассчитать свои финансовые ресурсы для совершения ежемесячных выплат.

Если у него накапливаются обязательства по кредитам, данные о нём заносятся в чёрный список банковских должников.

Внесение сведений туда грозит должнику многими проблемами, в частности, испорченной кредитной историей.

Как проверить себя в черном списке банков

Всем привет!

Как бывший сотрудник банка, могу сказать, что черные списки есть у всех банков. Просто о них молчат, даже своим сотрудникам не говорят о их наличии. Узкий круг людей занимается этим.

система так настроена, что человек автоматически туда попадает. После этого проводят еще анализ и окончательно решают, оставлять его или дать еще шанс. Понять это просто. Например, отказали в банке, смотрите свой отчет по кредитной истории.

Черный список банка

Все, кто пользовался банковскими услугами, уже слышали про термин «черный список». Многие не совсем понимает, что это, но, однозначно, не хотят туда попадать. Бытует несколько мнений о том, что банки вносят туда только злостных неплательщиков кредитов, мошенников, а также неугодных по каким-то причинам клиентов, затем они делятся друг с другом этими списками и проч.

Рассмотрим подробнее, насколько верны данные утверждения, что такое «черные списки», как туда попасть и как оттуда выйти.

Черный список банковских должников по кредитам имеет каждый банк. Для каждого кредитного заведения — это собственное перечисление, которое имеет ряд характеристик и пометок. Так для одних финансовых организаций достаточно пометки «должник», чтобы кредиты в этом заведении больше не выдавались этому лицу, в другом — заведено личное дело по подобию кредитной истории, только данные в ней по одному банку.

Черный список банков России

На протяжении последнего полугода российское банковское сообщество лихорадит: одной из главных тем для обсуждения стали банки, находящиеся в черном списке.

Что собой представляет этот список и чем грозит организации попадание в перечни подобного рода?

Первый черный список банков появился почти 10 лет назад, а именно летом 2004 года.

Тогда ЦБ проводил одну из первых своих глобальных компаний по «зачистке» отечественного банкинга от недобросовестных игроков.

Как посмотреть список должников по кредиту?

Коммерческие банки России (Русский Стандарт, Хоум Кредит Банк и др.) ориентированы в основном на оказание услуг физическим лицам, часто рассматривая их в качестве приоритетных клиентов. Финансовые учреждения всегда требуют строгого выполнения клиентом взятых обязательств.

При появлении просрочек и длительных невыплат они передают информацию в Бюро Кредитных Историй. Узнать данные можно несколькими способами совершенно бесплатно.

Центральный Банк России часто не в курсе что происходит в той, или другой кредитной организации. Вообще «в природе», черный список банков. не существует. И это даже не из-за того, что массовое закрытие депозитов может в считанные дни довести до кассового разрыва, когда даже при наличии каких-то резервных активов не хватает на погашение текущих платежей.

Множество банков, которые уже потеряли, или теряют лицензию, еще числятся в списках различных рейтингов.

Черный список с кредитными историями

Главная причина большинства отказов в субсидировании кроется в кредитных историях физических лиц, попавших в черные списки.

От негативного влияния этого фактора невозможно избавиться ни высокой заработной платой, ни бюджетом. Попасть в списки несостоятельных заемщиков – очень плохая примета. Таким людям может быть отказано в выезде за границу, получении кредита, обслуживании или оформлении карты.

juridicheskii.ru

Как не попасть в черный список банка?

Деятельность банков по оказанию финансовых услуг населению, в том числе кредитованию, связана с большим количеством рисков, которые банки стремятся свести к минимуму. Для этого проводится целый комплекс мероприятий, в том числе составляется так называемый «черный список» клиентов, с которыми банк не станет заключать договор кредитования ни при каких условиях. Рассмотрим, что это такое, как в данный список не попасть, а если уже попали – как из него выйти.

Многие небезосновательно считают, что, и многие обращаются в банк за кредитом впервые в жизни. Как оценить риски заключения договора кредитования с ними? Банки ведут свои собственные базы данных, которые они составляют на основании разработанных для этой цели специальных регламентов. Одной из особенностей таких списков является возможность отсортировать потенциальных заемщиков по степени надежности, формируя, таким образом, нечто подобное черному списку. Далее поговорим, существует ли этот список и как не попасть в черный список банка в связи с систематическими нарушениями.

Что называют черным списком банка? Как не попасть в черный список?

Все банки без исключения, как и любые предприятия с наработанным опытом ведения дел, ведут базы данных по клиентам, куда попадают как уже обслуживавшиеся в банке клиенты, так и только что заключившие договор. Такая база носит строго конфиденциальный характер, и данные из нее не передаются другим лицам ни при каких обстоятельствах.

Кроме того, и методы составления таких баз также не разглашаются, поэтому заранее определить, что по какому-то параметру человек может попасть в черный список, практически невозможно. Мы можем предположить, что поскольку существует несколько направлений, по которым работает банк, то, в зависимости от уровня клиента, может существовать несколько таких баз и, соответственно, несколько «черных списков».

Чаще всего в черные списки попадают клиенты с плохой кредитной историей или те, которые систематически нарушают условия банка. Но так происходит далеко не всегда. Скорее, в черные списки попадают клиенты, которые находятся на крайней нижней точке шкалы лояльности: абсолютно нелояльные или по причине невнимательности к условиям договора, по причине неспособности выполнить условия ввиду своей недостаточной финансовой состоятельности, или же, напротив, нелояльные по причине своей крайней щепетильности, которые вчитываются в каждую букву договора, замечают каждое нарушение со стороны банка и отстаивают свои интересы, вооруженные положениями законодательства.

И в том, и в другом случае банку эти клиенты не приносят особой прибыли, и на этом основании банки не особенно стремятся к сотрудничеству с ними. Соответственно, скорее всего, их и занесут в черный список.

Но все-таки, черный список формируется в основной своей массе по критериям отрицательного характера, например:

- Если заемщик допускает нарушения кредитного договора, например, просрочки по кредитам.

- Если клиент находится в состоянии постоянно непогашенных долгов по платежам: коммунальным, налоговым, алиментным, штрафным и т.д..

- Если клиент предоставляет ложные сведения или документы, в которых указаны ложные сведения.

- Если заемщик имеет судимость. С особым вниманием банки проверяют клиентов, имеющих судимости за экономические преступления.

- Если клиент находится в состоянии банкротства или ранее был банкротом.

- Если в отношении клиента существуют неисполненные решения суда.

- Если в отношении клиента или в отношении его имущества суд или ФССП приняли меры ограничительного или обеспечительного характера.

- Лица, признанные судом недееспособными или ограниченно дееспособными, в том числе по причине душевного недуга.

- Если клиент был замечен в финансовых махинациях, в том числе, даже если эти подозрения не были доказаны.

- Наконец, лица, которые были в отделениях банка замечены в грубом, неадекватном поведении или пытались решить свои вопросы, находясь в нетрезвом состоянии.

В каждом банке данный список формируется на основании принятых внутренних приказов, нормативов и инструкций. Соответственно, критерии попадания в черный список будут отличаться в зависимости от того, с каким банком мы имеем дело. Но общий смысл методики составления списка понятен и его не требуется дополнительно пояснять.

Весьма вероятно, что при составлении таких списков, поскольку формируется он на основании массы информации, полученной из множества источников, будут встречаться и ошибочные сведения.

Например, если заемщик поменял номер контактного телефона, указанный в договоре кредитования, и забыл сообщить об этом банку, его могут занести в черный список на основании того, что он предоставил якобы ложные сведения о себе.

Ситуация смены номеров стандартная и часто встречающаяся, поэтому надо быть крайне внимательным к тому, какие номера у вас привязаны к каким официальным договорам и вовремя предупреждать о смене контактных данных.

Также черные списки могут пополняться на основании того, что клиент не проходит банковскую проверку, в которой могут существовать такие аспекты, как внешний вид клиента и истинность предоставляемой им информации о себе.

Последний аспект может проверяться неочевидными методами, например, сотрудник банка может сознательно допустить ошибку в прочтении данных клиента, чтобы проверить, как тот себя поведет: пропустит ее или укажет сотруднику на его ошибку. Или наблюдение за клиентом в ситуации стресс-интервью, когда специально обученный человек замечает по физиогномике клиента, в каких местах он говорит неправду.

Что требуется от клиента банка, чтобы не попасть в черный список?

Итак, как себя обезопасить и как не попасть в черный список банка? Если говорить о вероятности попадания в черный список, то на самом деле полностью уберечься от этого невозможно по объективным причинам.

Люди совершают ошибки, в том числе и в оценке клиентов, и при занесении данных в таблицу. Но, если исключить эту, никак не зависящую от ваших усилий, причину, то можно составить список характеристик, которые снижают вероятность вашего попадания в «черный список» банка к минимуму. Приведем эти характеристики:

- Исключить попадание во все критерии из опубликованного выше списка.

- Быть активным клиентом данного банка, то есть иметь в нем счет, на котором поддерживать движение средств, и пользоваться основными банковскими услугами.

- Когда вы обращаетесь в банк за кредитом, не превышайте свой порог. Оптимальным уровнем финансовой нагрузки по выплате обязательств по кредиту считается уровень, не превышающий 30% от совокупного дохода в месяц.

- Иметь хорошую кредитную историю.

- Не подписывать договор кредитования сразу. Прочтите его в спокойной обстановке, не спеша. Банк оценит, что вы являетесь серьезным клиентом, следящим за соблюдением своих прав.

- Вместе с тем не стремитесь показать себя с нереально хорошей стороны: не приукрашивайте свое состояние, ведите себя максимально естественно и уверенно.

Вы имеете подозрения, что попали в черный список. Как из него выйти?

На самом деле, ввиду строгой конфиденциальности банковских баз данных, вы никогда не сможете с уверенностью сказать, что вы попали в черный список или стоп-лист. Если сотрудник банка сам вам не сообщит о том, что вы находитесь в «черном списке», более того, не сообщит причины попадания туда лично для вас, вы будете только догадываться об этом. Но даже если вы точно знаете причину своего попадания в черный список и исправите ситуацию в этом отношении, это далеко не всегда будет иметь следствием исключение вас из списка. Вашу информацию внутри списка могут просто скорректировать, не удаляя вас из него.

Однако, что можно предпринять для исключения из списка?

- Вы можете сделать попытку выяснить у сотрудников банка причину отказа в предоставлении вам финансовых услуг.

- Если причины вам откроют – устраните их.

- Просмотрите все представленные в данной статье факторы попадания в черный список, оцените вашу ситуацию на предмет наличия в вашей кредитной истории факторов включения в черный список. Устраните эти факторы.

- Станьте пользователем банковских услуг данного банка в другой области, например, откройте счет, заведите дебетовую карту, внесите деньги на вклад и т.п..

На самом деле, включение вас в черный список достаточно малозначимый факт, ввиду того, что банков много, все они предоставляют кредитные услуги, и вы можете обратиться в другой банк, возможно, с лучшими условиями. Сам черный список может повлиять только на получение вами кредита в данном конкретном банке или на условия кредитования. Вместе с тем вы свободно можете пользоваться другими банковскими услугами, на которые черный список не оказывает никакого влияния. Вы можете осуществлять через данный банк расчеты, пользоваться вкладами, оформить банковскую карту и т.д.

Серьезные проблемы могут быть только, если банк включил вас в черный список на основании достаточно серьезной причины, например, предоставление ложной информации или документов, крупные задолженности, просрочки по кредитам на длительный срок и т.п. Тогда информация о вас может быть доступной и другим банкам. Поэтому следите за своей кредитной историей, не допускайте серьезного нарушения условий договора, и вам не придется вспоминать о наличии черного списка.

www.papabankir.ru