2 НДФЛ или справка по форме банка. Что выгоднее?

Справка 2 НДФЛ

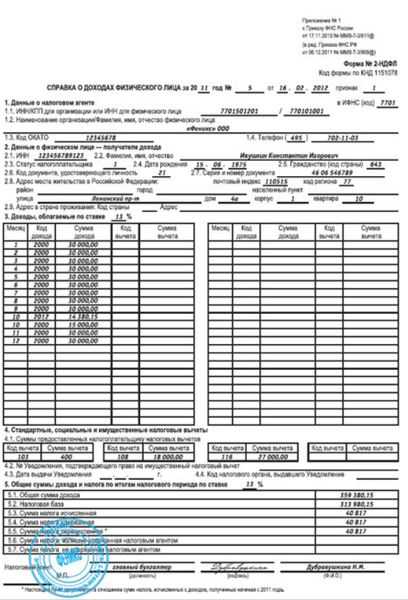

Этот документ подтверждает официальную зарплату работника и удержанный с нее налог на доходы. Составляется обычно за предшествующие полгода или год с разбивкой по месяцам. Для нее существует официальный бланк – 2-НДФЛ. В названии зашифровано название налога на доходы физлиц, больше всего интересующее государство. Если вы в марте берете кредит, и банк хочет посмотреть на ваши доходы за последние полгода, то придется взять две справки: за текущий год (содержит доход с января по март) и за предшествующий (доход до декабря).

Банк в этих справках интересует зарплата, а не налоги, чтобы понять какие ежемесячные платежи сможет вносить заемщик. Получается, что один и тот же документ информирует и о доходах и об удержанных с них налогах. Работодателю проще выдать именно ее – никаких новых документов заполнять не нужно. Получить справку 2-НДФЛ можно в бухгалтерии по месту работы.

Преимущества и недостатки

- Простая, хорошо известная бухгалтеру форма не вызывает сложностей в заполнении и лишних вопросов.

- Получить ее можно в день обращения по месту работы.

- Подтверждает только официальный доход.

- Не отражает дополнительные источники дохода и «серые» выплаты».

Что изменилось

В какой-то момент банки поняли, что теряют кучу клиентов из-за того, что не могут узнать реальный доход человека. Практика выплаты зарплаты по-серому пагубно сказалась и на получении кредита – в справке отражается только официально выплачиваемый минимум. По этой причине многие банки предлагают компромиссный вариант для заемщиков и их работодателей: хорошо, не говорите налоговой сколько у вас получает работник, но скажите нам. Таким образом, банк сможет рассчитать большую сумму кредита для клиента.

Справка банка

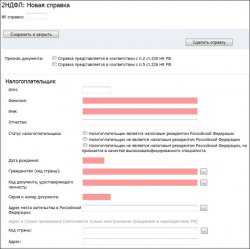

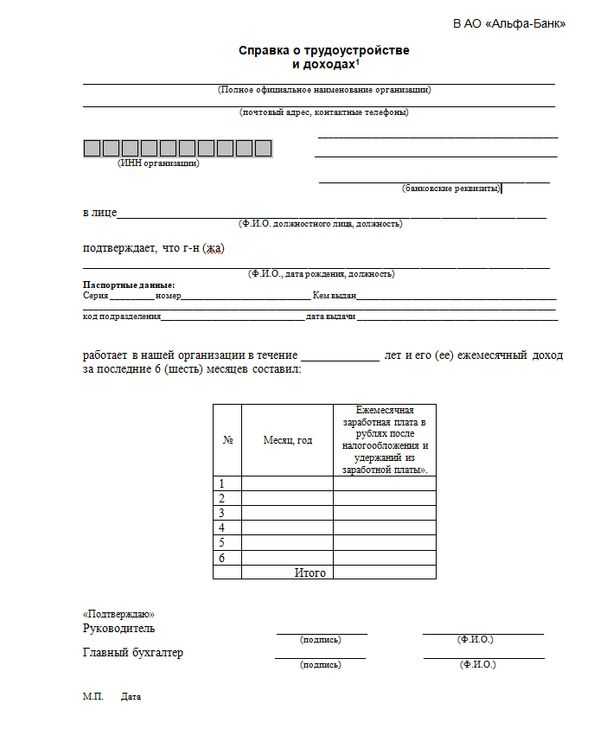

Кредитные учреждения разработали свои формы справок для заемщиков, официальный доход которых отличается от реального. У каждого банка свой бланк, но содержание идентично.

- фамилия, имя, отчество заемщика,

- дата начала работы на предприятии (чем дольше вы трудитесь, тем стабильнее считается доход),

- должность,

- средний доход за последние несколько месяцев или данные с разбивкой по месяцам, включая все выплаты – премии, доплаты, компенсации т.д.

- подписи главного бухгалтера и руководителя, печать.

Бланк нужно взять в банке лично или скачать на сайте. Заполнение доверьте бухгалтеру на работе. Рекомендуем брать такую справку перед непосредственной сдачей готового пакета документов на согласование кредита – у нее ограничен срок. Обычно от пары недель до месяца.

Банк после получения справки может позвонить в организацию и попросить устно подтвердить сведения, указанные в ней. Обратите внимание на номера телефонов, которые указываете – если данные не подтвердятся, банк не примет документы.

Преимущества и недостатки

- Для заемщика справка по форме банка с реальным доходом выгоднее. Она дает более широкие возможности – чем больше подтвержденный доход, тем выше шансы на одобрение кредита.

- Получить такую справку сложнее. Для работодателя выплата серой зарплаты – это уклонение от уплаты налогов, и не каждая компания захочет раскрывать эту информацию даже для банка.

Некоторые банки идут дальше: звонят в бухгалтерию предприятия и фиксируют доход работника со слов работодателя. Но, в этом случае процентная ставка по кредиту может оказаться значительно выше, так как никаких подтверждающих документов в банк не предоставляется.

Вывод

Если весь ваш доход официальный, то смело берите справку 2-НДФЛ. В противном случае, взвесьте “за” и “против” конкретной ситуации. Проконсультируйтесь у работника банка: какие условия предложит банк при предоставлении официального и реального дохода. Чем крупнее кредит и чем больше разница между реальным доходом и цифрами “на бумаге”, тем выгоднее представить справку по форме банка в отличии от 2-НДФЛ.

Если же на работе откажут в оформлении справки с реальным доходом, то можно с согласия банка подтвердить регулярное поступление денег косвенными способами, например, выпиской с расчетного счета за последние несколько месяцев с информацией о пополнениях.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

raszp.ru

2-НДФЛ или справка по форме банка?

Требования банков к потенциальным заемщикам по подтверждению их уровня доходов могут различаться. Некоторые кредиторы готовы рассматривать заявки на кредит только от тех лиц, кто может предоставить справку 2-НДФЛ с места работы, в которой работодатель указал все официальные доходы сотрудника, полученные им за отчетный период.

Часть банков устанавливают более лояльные требования, позволяющие получить кредит даже тем, кто получает зарплату черным налом, запрашивая справки о размере дохода по форме самого банка или даже в свободной форме. Эти документы должны быть заполнены работодателем потенциального заемщика и подписаны непосредственно руководителем компании и главным бухгалтером. Когда я сам подавал заявку на ипотеку я предоставил именно справку по форме банка, так как некоторую часть зарплаты я получаю не официально (по договору подряда).

Проблемы при отсутствии справки

В случае, если требования банка слишком жесткие, то попытка взять в нем кредит при наличии лишь зарплаты «в конверте» может провалиться из-за недостаточного уровня подтвержденной платежеспособности. Поэтому таким заемщикам лучше сразу подыскивать более лояльные банки. Например, я брал в ВТБ 24

Однако следует помнить, что в случае предоставления таких свободных справок, банк несет повышенный риск не возврата запрашиваемых обязательств и постарается проверить указанные сведения, например, сделав звонок по месту работы и уточнив контактные данные самой организации, ФИО руководителя и главного бухгалтера, а также факт трудоустройства. Не везде компании готовы идти навстречу своим сотрудникам и, опасаясь проверок налоговых органов, могут не подтвердить эти данные.

Справка по форме банка

Нередко банки, несмотря на полную информацию о заработке заявителя, подтвержденную работодателем все же не верят информации в ней. Они могут сравнить зарплату потенциального заемщика со статистикой средних зарплат в той же отрасли соответствующего региона, сопоставить ее с уровнем заработка других заемщиков данной отрасли, но такого, как правило, не происходит

В результате, размер доходов может быть подкорректирован, чаще в сторону уменьшения, что может обернуться отказом в предоставлении необходимой суммы, ведь размер ежемесячных платежей по займу не должен превышать 30-50% от чистого дохода заемщика с вычетом налогов.

Кредитные брокеры

Кредитные брокеры предлагают разрешить проблемы отсутствия официального места работы и справок о доходах, продавая своим клиентам липовые бумажки. При проверке таких подделок может быть выявлена попытка мошенничества и тогда неудавшийся может быть призван к ответственности.

Как получить кредит без справки

Если вы понимаете, что не можете похвалиться высоким официальным доходом и принести нужную справку, а также не хотите прибегать к услугам сомнительных посредников, то можно получить любой кредит без справок только после предварительной подготовки.

В первую очередь нужно позаботиться о своей кредитной истории. Выберите подходящий лояльный банк и оформите в нем небольшой потребительский кредит, своевременно погасив его, вы сможете взять кредит уже на более крупную сумму. В итоге, став постоянным заемщиком с хорошей кредитной историей в одном банке, вы сможете увеличить шансы на получение кредита в других банках.

Можно пойти иным путем и предоставить обеспечение под запрашиваемые средства, например, оформив в залог квартиру или личный автомобиль, либо предоставив поручительство членов семьи и своего работодателя.

21credit.ru

Справка по форме банка и 2НДФЛ, в чём отличие?

Для оформления кредита в банке всегда требуется документ, который подтверждает Ваш реальный доход.До последнего времени основная часть финансовых организаций принимала только справку о доходах, составленную по форме 2 – НДФЛ, а сейчас также можно использовать справку по форме банка.

Чем же отличаются эти документы между собой?

В целом принципиального различия нет. Работодатель в справке 2 – НДФЛ указывает реальный доход работника, а в справке банка бухгалтером организации в которой трудоустроен клиент, можно указать любую сумму заработка.

Очень часто сумма, указанная в документе не всегда совпадает с той, которую в дальнейшем отправляют в налоговые организации.

Справка по форме банка даёт больше возможностей, как финансовой организации, так и заёмщику. Очень часто размер доходов указанный в форме 2 – НДФЛ не позволяет оформить кредит, таким образом, клиент, получающий хорошую заработную плату не официально, не может рассчитывать на крупный заём.

Вывод – справка по форме банка нужна для того, чтобы заёмщик смог подтвердит размер своего неофициального дохода и получить кредит на необходимую сумму.

Для того чтобы получить справку по форме банка нужно получить на сайте или в банке соответствующий бланк, который заполняется в бухгалтерии. Также на справке должны стоять подпись главного бухгалтера или руководителя организации, а также печать. Но получить такую справку в стенах фирмы достаточно непросто.

Для того чтобы получить справку по форме банка нужно получить на сайте или в банке соответствующий бланк, который заполняется в бухгалтерии. Также на справке должны стоять подпись главного бухгалтера или руководителя организации, а также печать. Но получить такую справку в стенах фирмы достаточно непросто.

Так как у руководства могут возникнуть сложности с налоговой отчётностью, в том случае если туда попадёт информация о разнице между официальной и не официальной зарплатой работника.

В том случае если Вы являетесь держателем зарплатной карты, какого – либо банка, то у вас есть возможность предоставить в финансовую организацию детализацию счета, на который переводится зарплата.

На данный момент существует ещё один способ подтверждения доходов клиента банком. Работники финансовой организации в устной форме выясняют у бухгалтера, каков же реальный доход у работника той или иной фирмы. А так как данная информация о доходах не подтверждена документально и банк рискует, выдавая кредит потенциальному клиенту, то процентная ставка может быть значительно увеличена.

В каждом банке при оформлении кредита требуется индивидуальный пакет документов, что в него входит можно узнать у работников финансовой организации.

Если вы заметили ошибку в тексте, выделите его и нажимите Ctrl+Enter

kredit-nsk.com

Справка по форме банка как альтернатива 2-НДФЛ — voronesh-credit.ru

Чаще всего, чтобы доказать банку свою платежеспособность, заемщику нужно представить справку 2-НДФЛ. Однако далеко не у всех заработная плата полностью отражена в официальной документации работодателя. А значит размер доходов, указанный в такой справке, может не устроить банк и усложнить процедуру получения нужной суммы денежных средств. Для таких клиентов некоторые банки допускают альтернативный способ подтверждения заработка заемщика – справку по форме банка.

Что такое справка по форме банка?

Несколько лет назад банки учитывали только «белую» зарплату заемщиков, чем сильно ограничивали круг своих клиентов. Однако со временем, понимая привлекательность прибыли с процентов, кредиторы стали лояльнее относиться к подтверждению доходов и ввели способ его осуществления, отличный от справки 2-НДФЛ, – справку по форме банка.

Такой документ предназначен для подтверждения реальных доходов кредитуемого. Справка по форме банка чаще всего подразумевает наличие следующих данных:

- сведения о клиенте, включая стаж и занимаемую должность;

- размер средней заработной платы за последние несколько месяцев;

- размер зарплаты за последний год с разбивкой по месяцам.

Требования к информации, которую должна содержать такая справка, в каждом банке различны. В некоторых случаях потребуются сведения о работодателе: ИНН, фактический и юридический адрес организации, контактные данные. Одним банкам достаточно указания среднемесячной зарплаты заемщика, а где-то нужны будут данные о точном размере заработной платы за каждый месяц. Общим для всех случаев остается одно обязательное требование к такому документу – он должен быть заверен подписью руководителя или главного бухгалтера и печатью организации.

Отличие справки по форме банка от формы 2-НДФЛ

Основным отличием такой справки от 2-НДФЛ является отсутствие в ней сведений об уплачиваемых налогах и налоговых вычетах. Эта информация не представляет интереса для банка-кредитора и не влияет на решение о выдаче кредита.

Заполнение формы 2-НДФЛ обязательно производится по установленным стандартам. В то время как справка по форме банка заполняется в соответствии с требованиями, предъявляемыми конкретной финансовой организацией.

Сложность получения справки свободной формы состоит именно в том, что на ней присутствует подпись руководства и печать фирмы. А так как этот документ фактически подтверждает уход от налоговых выплат и сокрытие организацией ее реальной прибыли, генеральный директор и главный бухгалтер фирмы серьезно рискуют. Поэтому многие компании отказывают своим сотрудникам в выдаче подобных документов во избежание передачи сведений налоговым органам. При этом справка 2-НДФЛ в обязательном порядке должна быть предоставлена сотруднику в течение трех дней с момента письменного обращения и отказать в ее выдаче работодатель не имеет права.

Кредит с подтверждением доходов заемщика справкой по форме банка является более рискованным для банка. Поэтому процентная ставка по нему будет выше, чем при предъявлении справки 2-НДФЛ. В любом случае нужно понимать, что кредитор обязательно проверит информацию о ваших доходах, поэтому не стоит пытаться обмануть банк. В случае, если после выдачи кредита подтвердится недостоверность указанных данных, недобросовестный заемщик рискует понести уголовную ответственность.

voronesh-credit.ru

Справка 2-НДФЛ или свободная форма?

Главный вопрос, который интересует банк при выдаче ипотечного кредита, — платежеспособность клиента. Заемщик может подтвердить размеры своих доходов справкой 2-НДФЛ, однако на сегодняшний день можно получить ипотеку без справки 2-НДФЛ — посредством свободной формы банка. Сказать однозначно, какой вариант лучше, невозможно, поскольку оба имеют свои достоинства и недостатки. Все зависит от конкретной ситуации.

Главный вопрос, который интересует банк при выдаче ипотечного кредита, — платежеспособность клиента. Заемщик может подтвердить размеры своих доходов справкой 2-НДФЛ, однако на сегодняшний день можно получить ипотеку без справки 2-НДФЛ — посредством свободной формы банка. Сказать однозначно, какой вариант лучше, невозможно, поскольку оба имеют свои достоинства и недостатки. Все зависит от конкретной ситуации.

2-НДФЛ

Справка 2-НДФЛ — это официальный документ, который подтверждает, что за определенный период потенциальный заемщик получал такие-то доходы, и с них уплачены соответствующие налоги. Если у вас высокая «белая» заработная плата, то сомнений быть не может – в банк следует предоставить официальную справку. В этом случае добиться положительного решения кредитного учреждения будет намного проще.

Однако имеется и другая сторона медали. Если официальная зарплата невысока, то справка 2-НДФЛ становится непреодолимым барьером для получения ипотеки. Особенно это относится к ипотеке в Москве, где размеры кредитов традиционно значительны из-за высокой стоимости жилья.

Как получить ипотечный кредит без справки 2-НДФЛ? Некоторые заемщики решают проблему просто – подделывают справку о доходах. Точнее, договариваются с бухгалтером о том, что в документе завысят реальные объемы доходов. Будем откровенны, шанс получить по такой справке кредит имеется. Поскольку не все справки 2-НДФЛ проверяются банком в налоговой инспекции (особенно, если компания работает давно и хорошо зарекомендовала себя на рынке). Но стоит вам просрочить выплату, и банк тут же поинтересуется в налоговой правильностью цифр, указанных в вашей справке. И когда там окажутся несоответствия, тут же будет подано заявление в полицию. Это расценивается как мошенничество со всеми вытекающими уголовными последствиями.

Ипотека со справкой по форме банка

Клиенты, которые имеют «серые» доходы, могут воспользоваться свободной формой банка. Это документ, подтверждающий наличие у человека неофициальных доходов, с которых не уплачиваются налоги. То есть, заемщик фактически признается, что он нарушает закон, а банк соглашается с таким положением дел.

Ситуация щекотливая, но банкам нужны клиенты, поэтому они идут на подобные действия. Все понимают, что «серые» зарплаты пока остаются массовым явлением, а гражданам нужно как-то решать проблему жилья. Поэтому подобную схему подтверждения доходов осенью 2010 года ввел даже Сбербанк. Что уж говорить о других коммерческих банках.

Таким образом, ипотека со справкой по форме банка позволила существенно расширить число потенциальных клиентов. Однако и здесь имеются свои минусы. Как правило, при подобном подтверждении доходов банки повышают процентную ставку как компенсацию за риск. То есть, если при подаче справки 2-НДФЛ вы, допустим, можете рассчитывать на 12% ставки по кредиту, то при заполнении свободной формы банк не согласится выдать вам ипотечный кредит меньше, чем под 14% годовых.

ipoteka.msk.ru

образец заполнения по форме банка, за какой период выдается, как выглядит (фото), где взять справку для предоставления в банк

Справка для банка по форме 2 НДФЛ, в которой отражены доходы физ. лица за установленный период, включена в обязательный пакет справок при оформлении кредита или ипотеки. В отчете формируется информация о ежемесячном начисленном доходе и удержанном НДФЛ. Благодаря сведениям из справки 2 НДФЛ, рассчитывается уровень платежеспособности кредитного получателя.

Работодатели выплачивают прибыль сотрудникам официально, но иногда денежное вознаграждение передают и в конвертах. Для таких случаев сведения в 2 НДФЛ будут небольшими, это отразится на платежеспособности. Для работников становится насущным вопрос покупки недостоверных отчетов и интерес к возможностям банков проверить сведения, а также обращаются в бухгалтерию организации с просьбой завысить расчеты, чтобы оформить потребительский кредит.

Запрашиваемые банком справки

У каждого банка Москвы утвержденный пакет справок, который предоставляет заемщик для оформления кредита.

Типовой перечень следующий:

- Заявление и анкета, на одном бланке, вид бланка в каждом банке разработана и утверждена;

- паспорт, с отметкой о регистрации;

- декларация 2 НДФЛ или иной вид, скачать шаблон бланка можно в интернете.

Это обязательный пакет справок, без которых ни один банк ссуду не оформит, так как это подтверждение законности выдачи кредита.

Также банк потребует дополнительный пакет документов, который не обязательный, но с ним увеличиваются шансы одобрения ссуды. Это справки по форме банка заверенные копии трудовой книжки, выписки из личной карточки, трудового контракта, диплома об образовании, ИНН.

Образцы и виды

Чтобы банк не отказал в кредитовании из-за неверно оформленной справки 2 НДФЛ или по форме банка ВТБ 24, нужно предварительно проверить заполнение полей.

Распространенные ошибки следующие:

- Неверно указан или не заполнен статус сотрудника, это влияет на процент НДФЛ;

- если декларация зарегистрирована под первым номером, значит, что регистрация деклараций в компании не ведется и фирма не надежная;

- несовпадение в декларации шифров вычета и заработка, или п. 5.5 не заполнен.

Отчет 2 НДФЛ Альфа банка выдается по установленной форме, утвержденной в официальном порядке, никакая дополнительная информация здесь не допускается. В справке отражаются сведения об организации согласно уставным требованиям.

Бланк выдается сотруднику за каждый период, в том числе и за прошлые годы. Если банку нужны дополнительные сведения, они предложат свой вид справки о доходах.

Пример заполнения 2 НДФЛ.

Срок действия

Информация в 2 НДФЛ относится к прошлому периоду, поэтому для нее срок действия неограничен. На эти сведения ничто повлиять не может, это свершившийся факт. Однако, банку нужна свежая информация о доходах за последний месяц, поэтому кредитные учреждения ограничили срок получения справки 2 НДФЛ до 30 дней.

Каждый банк самостоятельно определяет для себя срок годности 2 НДФЛ, где ограничивают этот период 10 днями, и такие, где справка 2 действительна 3 дня. Или возникает ситуация, что пока кредитный комитет рассматривает пакет бумаг, сведения устаревают. В таком случае приносят новую декларацию.

Во время первого обращения в банк уточняют перечень справок для рассмотрения заявки на кредит и срок действия справки 2 НДФЛ для конкретного банка.

Подделка и покупка бумаги

Если задаться целью, то найти компанию или людей, которые изготовят поддельные образцы справок можно. Они подготовят отчет с «правильными» доходами, сделают липовые печати в трудовой книжке, и тем более, предоставят фиктивные контракты.

Декларация 2 НДФЛ – это главная декларация, которая подтверждает доходы гражданина, место работы, уплату НДФЛ. Сотрудники банка без труда проверяют предоставленную информацию, в том числе и о юр лице. Кроме того, могут одним телефонным звонком уточнить сведения.

Когда будет выявлена подделка, сотрудник банка задает человеку следующие вопросы:

- Указать точный юридический адрес компании;

- какой цвет торцевых фасадов здания;

- на каком этаже расположена бухгалтерия;

- сколько лет руководителю.

Ответов на эти вопросы не поступит, человек не будет готов к такому повороту. Поэтому подумайте перед тем, как представлять поддельную справку: стоит ли это вашего позора.

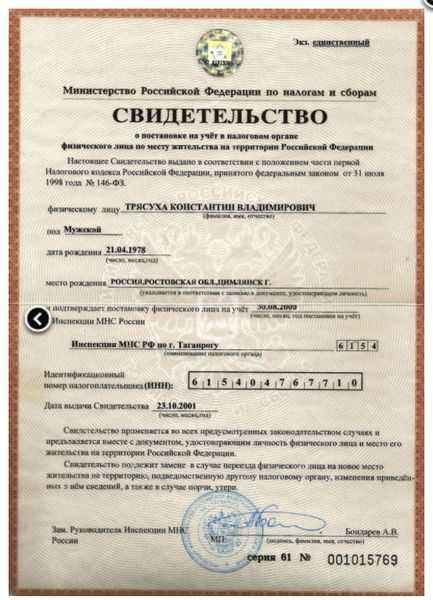

Справка по форме сбербанка для кредита или ипотеки

Сбербанк разработал справку о доходах, скачать образец можно на сайте, которую кредитный получатель предоставляет для рассмотрения заявления на получение кредита.

В 2 НДФЛ для Сбербанка отражают:

- Название отделения банка, куда физ. лицо обращается за кредитом;

- информацию об организации работодателя, а также ИНН, ОГРН, сведения о текущем счете и обслуживающем банке, контактные телефоны бухгалтерии и отдела кадров;

- сведения о сотруднике, с какого времени тот работает в этой организации, должность;

- среднемесячные сведения о зарплате и удержаниях с указанием их видов.

Справка 2 НДФЛ для кредита со Сбербанка подписывается руководителем, главным бухгалтером и заверяется печатью.

Образец заполнения

Образец отчета по форме банка Альфа:

Когда без справки о доходах можно обойтись

Не часто банки так досконально проверяют информацию о физ. лице. Если у человека удачная кредитная “история” на протяжении 5-и, 10-и лет, такая справка может не понадобиться, а положительным заемщикам банки звонят сами и предлагают выгодные кредитные продукты. В таком случае банк дополнительные декларации не требует.

В подтверждение надежности клиента понадобится список физ. лиц, которым банк позвонит для уточнения информации личного характера:

- Семейного положения;

- трудоустройства;

- должности;

- иных анкетных сведений.

Если физ. лицо обращается с заявлением о получении кредитного продукта в Россельхозбанк без предварительного приглашения, при этом он раньше ссуду не брал, или “история” платежей не приемлема, банк может и не потребовать отчет 2 НДФЛ. Но при этом размер кредита будет снижен, а процент на порядок увеличен. Кроме того, дополнительно понадобится поручительство физ. лиц.

Вместо декларации 2 НДФЛ, работник банка запрашивает следующие справки для подтверждения наличия имущества:

- Свидетельство собственности на квартиру;

- тех. паспорт на автомобиль;

- загранпаспорт для подтверждения путешествий, это также косвенно свидетельствует о финансовом благополучии заемщика банка;

- копии страховых полисов;

- выписка с банковской карты.

Но даже при наличии указанных справок банк вправе отказать в выдаче кредита, если у человека нет регистрации в этом населенном пункте.

Зачем подтверждают доходы

Декларация 2 НДФЛ обязательна для оформления кредитного договора или поручительства в Русфинанс банке. С помощью справки оценят уровень платежеспособности физ. лица, рассчитают сумму кредита, ежемесячное погашение, которое человек будет выплачивать без ущерба для исполнения иных обязательств.

Кроме этого, представитель банка в отчете видит следующую информацию:

- надежность юр лица, у которого работает кредитный получатель;

- стаж работы физ. лица в этой организации.

Как банки проверяют сведения из справки 2 НДФЛ

Пакет бумаг у физ. лица принимает сотрудник банка и выполняет первичную проверку сведений:

- сверяет декларацию с паспортной информацией;

- проверяет название организации;

- проверяет полноту и правильность оформления справки, наличие подписей и расшифровку, печати;

- проверяет среднемесячный доход и вероятность удержания с учетом вычетов.

На этом этапе опытный инспектор сразу отличит оригинал от поддельной справки, рисковать поэтому не стоит.

Затем пакет бумаг передается банковской службе безопасности, от которой зависит тщательность проверки сведений, в том числе и доходов. При необходимости служба сделает запросы в налоговую инспекцию или пенсионный фонд за подтверждением сведений о начисленном заработке. Если будет обнаружено расхождение, значит справки поддельные, предоставленные физ. лицом.

Банки предпочитают выдавать ссуды держателям банковских карточек, сведения проверяются просто. Они не обращают внимания, если будет отклонение между начисленной заработной платой и поступлениями на карточку, главное, чтобы денег хватало на ежемесячные погашения по кредиту и процентам.

Работники банка могут лично встречаться с руководством компании, в которой трудится заемщик, для устного подтверждения неофициальных доходов, а также звонить родственникам или друзьям, или даже выезжать на место работы. Шансы, что подделка обнаружится – 50 х 50. Проверки такого рода проходят, если заемщик платит с опозданием.

Обязательство за поддельную справку

Каждый сам для себя определяет уровень риска, если физ. лицо попадает в черный список заемщиков банка, теряются деньги и привлекается к репрессивной мере по статье 159.1 «Мошенничество».

Наказание за предоставление поддельных справок следующее:

- Штраф 120 000;

- до 1 года “исправительных” работ;

- до 2-х лет условного наказания;

- 4 месяца, которые физ.лицо проведет в колонии “общего” режима.

Заключение

Наличие декларации о доходах по форме 2 НДФЛ снижает процентную ставку и увеличивает размер ссуды. Кроме того, это повышает шанс получения запрашиваемого в банке кредитного продукта. Нельзя для изменения условий кредитования представлять поддельные справки. Кроме того что это нарушит деловую репутацию и вы навсегда попадете в черный список заемщиков, это закончится суровым наказанием.

ndflexpert.ru

Справка по форме банка или 2-НДФЛ?

Для того, чтобы получить кредит, в большинстве случаев вы должны предоставить банку документы, подтверждающие ваш доход. До недавнего времени – в период экономического кризиса – большая часть финансовых организаций принимала лишь те справки, что были составлены по форме 2-НДФЛ. Сегодня любой потенциальный заемщик может предоставить справку по форме банка.

В чем отличие этих двух видов документов?

По сути, особых отличий нет. Вот только справка 2-НДФЛ является тем документом, в котором предприятие имеет право указывать только официальные данные о заработной плате, а в справке по форме банка руководитель или бухгалтер компании может указать любую цифру. Как правило, данные, указанные в таких документах, расходятся с теми, что предприятие предоставляет налоговой.

С распространением таких понятий, как «белая зарплата» и «зарплата в конверте», справка по форме банка стала играть большую роль. Дело в том, что зачастую официальные данные, которые предприятие может указать в справке 2-НДФЛ, не устраивают банк. Будущий заемщик получает хорошую заработную плату, но неофициально, и не может рассчитывать на более или менее большой кредит. Это не устраивает ни самого заемщика, ни банк.

В качестве доказательства платежеспособности в случае, если будущий клиент работает или получает заработную плату неофициально, и служит справка по форме банка. Это не совсем легальный документ, который составляется исключительно для той или иной кредитной организации.

Справку по форме банка составить несложно: вы просто получаете или распечатываете с интернет-сайта бланк и заполняете его в бухгалтерии. Справка снабжена подписью руководителя или главного бухгалтера и печатью фирмы, что делает ее в некотором роде официальным документом.

К сожалению, получить такую справку в самой компании не всегда просто: и руководитель, и бухгалтер являются материально ответственными лицами, которые рискуют не только потерять должность, но и понести серьезные потери, если подобная справка с реальными данными, которые сильно отличаются от официальных, попадет в налоговую. Именно поэтому выдают такие документы крайне редко, и только в том случае, если руководитель предприятия полностью уверен в своем сотруднике.

Справка содержит только те сведения, что полезны самому банка. Как правило, это имя заемщика, его должность, стаж работы, срок действия трудового договора, средняя зарплата за последние месяцы и данные о доходах за последний год.

И в случае, когда справка по форме 2-НДФЛ для банка отличается от справки, предоставляемой в налоговые органы, и в случае заполнения документа по форме самого банка организация рискует одинаково, при этом не получает никакой пользы, в отличие от банка и заемщика. Поэтому чаще всего бухгалтер указывает официальные данные.

В качестве альтернативного способа подтверждения доходов в банк можно предоставить выписку из банка, на счет в котором вам перечисляют заработную плату. Если предприятие участвует в зарплатном проекте, и вы получаете деньги на такую карту, вам и вовсе необязательно получать доход. Если же большую часть денег вам выдают на руки наличными, что бывает довольно часто, вам остается требовать на предприятии заполнить справку по форме банка, либо довольствоваться официальными данными.

В последнее время обрел распространение и другой способ подтверждения доходов, при котором данные о заработной плате уточняются у бухгалтера в устном порядке. Но в данном случае банку приходится нести определенный риск, поэтому кредит выдается под более высокие проценты.

Справка в самой кредитной организации составляется в произвольном порядке. В одном банке заемщик может предоставить только сведения о среднем доходе, в другом — о заработной плате за каждый месяц последнего года.

Первой организацией, позволившей заемщикам предоставлять данные о неофициальной зарплате, стал Сбербанк. Справка по форме этого банка должна содержать в себе сведения о самом предприятии (контактные данные, полное наименование организации и т.д.), а также информацию о зарплате за последние шесть месяцев. Может быть указан стаж работы. Такой документ действителен только в течение одного месяца.

В других организациях вы можете предоставить несколько иные сведения. В частности, МДМ-банк предлагает своим потенциальным заемщикам выбрать период, за который будут указаны сведения о зарплате, самостоятельно. Это может быть и 4, и 6, и 12 месяцев. При этом в бланке прописывается «чистый» заработок, за вычетом всех налогов.

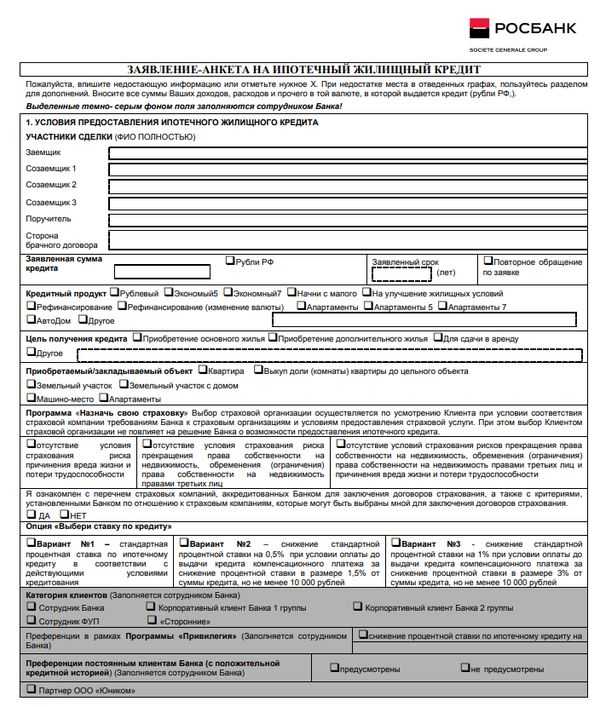

В Росбанке заемщик должен указать сведения о зарплате за последний год, а также информацию о предприятии: наименование, ИНН, ОГРН, ОКПО, фактический и юридический адрес.

Данные, которые требуют банки, составляя бланки для справок о доходах самостоятельно, могут существенно различаться.

www.adresbanka.ru