Как банки проверяют справку 2-НДФЛ

Справка по форме 2 НДФЛ является основным и обязательным документом для оформления денежного кредита в банке. Этот документ необходим кредитору для того, чтобы выявить официальный доход заемщика и определить уровень его кредитоспособности. Но ни для кого не секрет, что справку можно подделать, и, таким образом, ввести кредитор в заблуждение, хотя делать этого, конечно, не стоит. К тому же есть несколько способов проверить подлинность документа, следовательно, ответим на вопрос, как банки проверяют справку 2-НДФЛ.

Что такое 2-НДФЛ

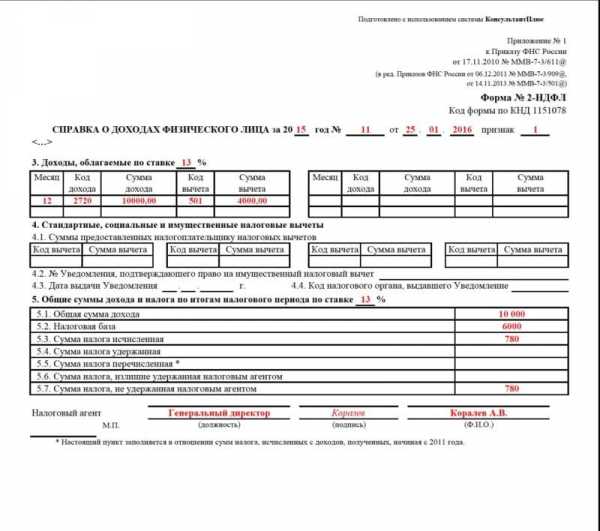

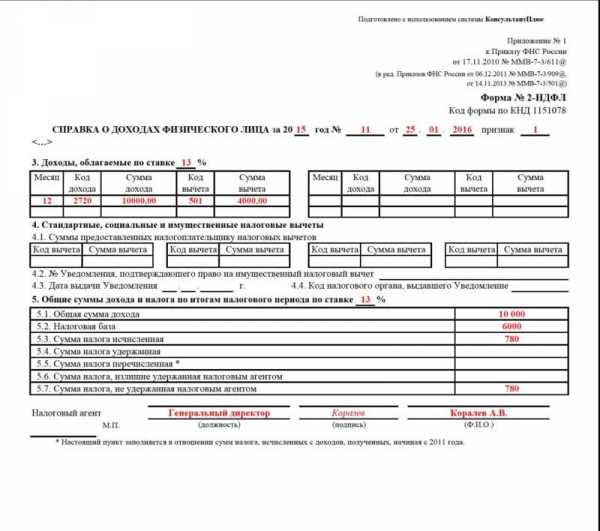

На самом деле справка по второй форме – это документ, подтверждающий заработную плату физического лица, она имеет свои характерные особенности и отличия. Кстати, предоставляя документ сотруднику банка, он визуально его изучает и уже на данном этапе может отличить оригинал от подделки. Какие сведения содержатся в документе:

- Период за который выдана справка.

- Данные работодателя.

- Сведения о работнике, его фамилия, имя, отчество, номер ИНН, дата рождения и адрес регистрации.

- Таблица, в которой указан доход и сумма налогового вычета.

- Общая сумма дохода и удержанного налога.

- Справка обязательно должна быть подписана уполномоченным лицом и содержать печать работодателя.

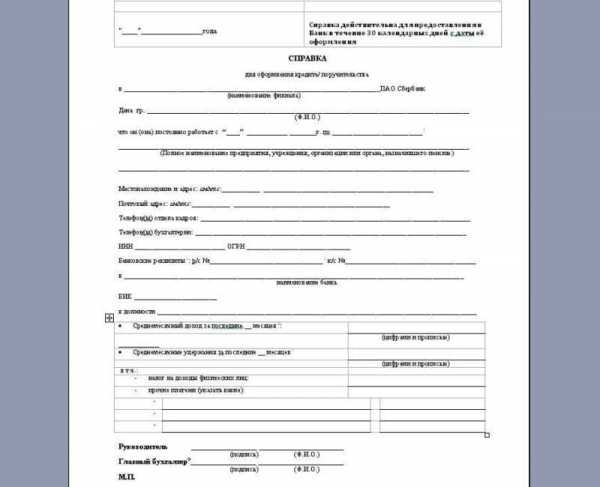

Банки, по крайней мере большинство из них, в обязательном порядке требует от заемщика, документ, а цифры указаны в нем сочитаются его официально подтвержденным доходом. Но зачастую, официальный доход может быть ниже реального, поэтому банк позволяет своим заемщикам подтверждать платежеспособность справка по форме банка. Ее особенность заключается в том, что работодатель самостоятельно заполняет документы и может указать реальный доход своего сотрудника, что актуально тогда, когда часть заработной платы сотрудник получает в конверте.

Справка по форме банка Сбербанк

Как банк проверяет подлинность документа

Вопрос, проверяют ли банки справки 2-НДФЛ через налоговую приходится слышать достаточно часто особенно от своих заемщиков, которые никоим образом не могут подтвердить свой доход документально. Справку действительно можно купить, но это не самый лучший выход из положения, потому что, подтвердить доход можно справкой по форме банка или оформить кредит вовсе без подтверждения дохода, такую возможность сегодня коммерческие банки предоставляют.

Теперь вернемся к вопросу, как банк будет проверять вашу справку о заработной плате. Во-первых, опытный сотрудник может определить визуально поддельный документ, например, если в нем допущены какие-либо ошибки, неправильно указаны коды и другое. Во-вторых, важным признаком поддельного документа является явно завышенный заработок потенциального заемщика, то есть если заработная плата выше средней по региону в данной отрасли, то это уже может вызвать подозрение у банковского сотрудника.

Рассмотрим еще другие способы, которыми пользуется служба безопасности банка. В первую очередь, сотрудники службы безопасности могут позвонить работодателю и уточнить уровень дохода его сотрудника, хотя на практике это не самый эффективный способ проверки подлинности документа. Редко сотрудники банка могут даже лично посетить место работы своего потенциального клиента, чтобы выявить уровень его дохода, но на практике сегодня делать это не обязательно.

Если банк государственный или в его капитале есть доля государства, то он имеет возможность проверить доход заемщика через пенсионный фонд. К таким банкам относятся Россельхозбанк, Сбербанк и банки группы ВТБ. сотрудники банка могут узнать заработную плату потенциального заемщика на основании его ежегодных отчислений в Пенсионный фонд. Правда, у данного места есть один существенный недостаток получить сведения можно только за прошедший период, то есть год, а справка 2 НДФЛ выдается, как правило, за последние 6 месяцев.

Есть еще и другие способы проверки подлинности документа. Например, на официальном сайте налоговой инспекции можно проверить все регистрационные данные в любого предприятия, а на основании полученных сведений прийти к определенному выводу, например, может сотрудник этой компании получать высокий доход или нет. Кстати, некоторые банки проверяют сведения о заемщике через портал госуслуг. Но проверить можно далеко не каждого заемщика, ведь он не обязан представлять доступ к своим личным данным третьим лицам.

Наконец, можно проверить доход заемщика через банк, если он получает зарплату на пластиковую карту. Здесь, скорее всего, сам заемщик, если он действительно заинтересован в кредитных средствах, может предоставить выписку по своему счету, чтобы сократить время на проверку и оценку его кредитоспособности.

Важно! Банки не имеют права запрашивать сведения о своих заемщиков Федеральной налоговой службе, это запрещено по закону о защите персональных данных, однако, в Государственной думе данный законопроект уже рассматривается, возможно, уже в следующем году банк сможет проверять доход через налоговую службу официально.

Это наверняка еще не все способы, например, если банк крупный и давно работает на финансовом рынке, то его сотрудники имеют возможность неофициально через Налоговую инспекцию или пенсионный фонд получать сведения о своих заемщиков. Это, конечно, незаконно, но, по крайней мере, это самый реальный способ оценить подлинность документа по второй форме.

Ответственность заемщика

Наверняка, даже не стоит говорить о том, что обманывать кредитора не самый лучший выход из положения. Если в результате проверки выяснится, что заемщик пытался получить денежные средства по поддельному документу, то в лучшем случае ему просто будет отказано в выдаче кредита, а его данные отправятся в черный список, после чего взять кредит в конкретном банке будет уже нельзя.

В худшем случае банк может обратиться в правоохранительные органы и составить заявление на своего потенциального заемщика. Правда, никакого существенного наказания за подделку 2 НДФЛ заемщик не получит, по той причине, что банку будет трудно доказать, что он пытался взять кредит с целью его невозврата.

Важно! Если кредит уже оформлен по поддельному документу, и заемщик перестал его оплачивать, то заемщика можно привлечь к ответственности по статье Уголовного кодекса 165 «Мошенничество».

Таким образом, может ли банк проверить справку 2-НДФЛ? Безусловно, может. Только напрямую через государственные органы такую информацию предоставлять запрещено. Но, если речь идет о крупных кредитах, например, ипотеки сотрудники банка крайне ответственно относится к проверке потенциального заемщика, они проверяют все предоставленные сведения, в том числе через работодателя, а вот если сумма кредита небольшая, то наверняка проверка обходится визуальным осмотром.

znatokdeneg.ru

Как Сбербанк проверяет справку 2-НДФЛ?

С начала 2017 года требования для кредитования стали строже. Такая ситуация связана со многими факторами, в частности с не выполнением некоторыми заёмщиками взятых на себя обязательств по погашению платежей. Для получения большого кредита (например, ипотека), обязательным является наличие справки 2-НДФЛ. Она предоставляется в официальные инстанции, содержит перечень со следующими сведениями:

- о работодателе (название, реквизиты)

- о работнике (фамилия, имя, отчество, его адрес)

- о доходе за каждый месяц

- о вычетах

- об объёме налога, который был высчитан

- о размере налогооблагаемой базы сотрудника (с учётом кодов по различным видам вычетов и удержанных налогов)

На ней непременно стоит оригинальная печать компании и подпись ответственного руководителя.

Этапы рассмотрения

Специалист обращает внимание, насколько правильно отражено содержимое во всех колонках. А также просматривает документ на предмет фальсификации. Делает акцент на изучение следующих тонкостей:

- Проводит сопоставление ИНН предприятия, находящегося на удостоверяющем печатном оттиске, с цифрами на бланке. Не исключено сличение со списком юридических лиц из общего реестра (в ФНС РФ)

- Правильность соблюдение последовательности расчётов

- Отсутствие ошибок, стираний резинкой, других поправок и внесенных изменений. Всё чётко и аккуратно проведено

- Безошибочное внесение каждого показателя в определённые разделы

Если вы решили оформить небольшой заём на короткий временной промежуток, скорее всего, после процедуры визуального соответствия ожидайте положительный результат.

Планируете взять крупную ссуду и на длительное время? Может последовать звонок на работу, а так же родственникам для обретения более полного представления о вашем материальном положении, семейном благополучии, дальнейших деловых планах и перспективах. Практикуется сравнение средней ЗП по области и профессии (занимаемой должности). Стоит знать, что если есть у вас тёмное пятно в кредитной истории, то известности подобный факт не минует.

Какие последствия подделки?

Сбербанк имеет возможность произвести особо тщательную проверку этого унифицированного документа. В качестве аргумента можно предъявить то, что на отправляемые запросы в контролирующие государственные органы (например, в пенсионный фонд) о начисленных доходах (отчислениях) он получает необходимую информацию о клиентах (потенциальных и существующих). Это практически единственный, кто обладает таким серьёзным ресурсом.

Брать и не отдавать – это затея, которую лучше не начинать, поскольку много рычагов возмездия со стороны закона и государства в отношении мошенников. В случаях, когда плательщик благонадёжный, продолжает пунктуально и добросовестно погашать задолженность согласно договору, служба безопасности не тратит свои усилия на поиски подтверждения источников его достатка и платежеспособности.

Поделитесь с друзьями!

sber-info.ru

Как Сбербанк проверяет справку 2 НДФЛ? Сбербанк онлайн

Получение вами кредита напрямую зависит от уровня вашего дохода, вернее, от тех данных, которые вы указываете в справке 2-НДФЛ.

Стоит сказать, что большая часть коммерческих банков просто не располагает достаточным уровнем возможностей для проверки достоверности указанных в этой справке данных. Однако в случае со Сбербанком все не так — он имеет право на получения информации о ваших налоговых отчислениях, например, в Пенсионный Фонд.

Учтите также, что в банках всегда существуют свои службы безопасности, располагающие различными методами для выяснения вашего реального дохода.

Ни для одной кредитной организации, в том числе и для Сбербанка, не является секретом тот факт, что многие организации платят свои сотрудника так называемые «серые» зарплаты. Чтобы не лишать эту категорию людей возможности получить кредит, банки разрешают им предоставлять справки по своей форме.

На что обратят внимание при проверке 2-НДФЛ?

Первым, кто увидит вашу справку, будет кредитный инспектор банка. Помимо сверки паспортных данных и информации об организации, он обязательно обратит внимание на печати и подписи руководителей вашего предприятия. Именно на основании этого документа будет производиться расчет вашего среднемесячного дохода. Если кредитный инспектор обладает достаточным опытом, то любые неточности в справке его обязательно насторожат.

Но даже если и не насторожат, то все данные потом проверит служба безопасности кредитной организации.

Конечно, все справки проверить нереально, но все равно достоверность информации многих из них можно узнать. Так, банк может сделать запрос в налоговую службу. Могут быть также запрошены копии ведомостей начисления заработных плат или же отчеты, которые ваша фирма предоставляет в пенсионный фонд.

Кроме того, сотрудники банка нередко звонят главным бухгалтерам или руководителям организаций, в которых работают их потенциальные заемщики. В целом, позвонить могут даже вашим родственникам и друзьям.

Более того, для сотрудников банка не составит труда сравнить зарплаты в вашей рабочей сфере и вывести среднее значение. В таком случае завышение данных в справке 2-НДФЛ заметить очень легко.

Как видите, проверить эту справку не так уж сложно, потому, чтобы потом не оказаться в черном списке банка, лучше с самого начала предоставить правдивую информацию о своих доходах. Если у вас есть вопросы или пожелания, пожалуйста, оставляйте свои комментарии.

♦ Рубрика: Вклады и кредиты.info-sberbank.ru

Проверяют ли банк справку 2-НДФЛ?

Нередко работники частных компаний получают зарплату в так называемом «конверте». При таком варианте расчета возникают сложности, на этапе оформления кредита в банке. Последний же, нуждается в проверке платежеспособности заявителя. В соответствии с этим, многим интересно — проверяют ли банк справку 2-НДФЛ? В данном материале мы попытаемся разобраться с вопросом, каким образом банковские компании анализируют и проверяют данный документ.Дело в том, что перед оформлением большинства займов необходимо подтвердить уровень своего дохода. Именно с этой целью используют обозначенную выше справку. Однако далеко не каждый гражданин страны может похвастаться наличием официальной заработной платы. Такие заемщики находят решение своей проблемы, покупая поддельные справки. И здесь возникает вопрос, насколько щепетильно банковские компании проверяют справку о доходах. Стоит отметить, что у банковский компаний нет единого алгоритма проверки, однако надежность будущего клиента для них — ключевой фактор при одобрении заявок.

Задачи справки о доходах

Алгоритм проверки справки 2-НДФЛ интересует многих клиентов, не имеющих официальный доход. По правилам платежеспособность заемщика можно удостоверить только с помощью официальных документов. Данный этап позволяет банкам еще на этапе подготовки отсеять неблагонадежных граждан. Плюс, такой документ дает возможность банку удостовериться, что потенциальный должник будет справляться с регламентированными выплатами каждый месяц. Справка детально отражает информацию о месте работы заявителя. Также здесь обозначен размер заработной платы, величина совокупного дохода за полугодие и сумма выплат, ушедших в разные фонды. Документ обязателен при запросе на крупные ссуды. Он дает возможность банкам нивелировать риски, связанные с кредитованием.к содержанию ↑Особенности инспекторской проверки

В первую очередь справку изучает банковский инспектор. Он оценивает полноту заполнения документа, сверяет паспортные данные и прочую информацию. Подписать документ может только руководитель банковской компании либо его доверенное лицо. В последнем случае речь может идти о главном бухгалтере либо о другом лице, исполняющем руководящие обязанности. В любом случае вероятность того, что опытный сотрудник пропустит поддельную справку, крайне мала. Если верить законодательству, то отечественные налоговые и финансовые службы, не могут разглашать персональные сведения клиентов третьим лицам. При этом банковская компания может выполнить проверку по данным, которые обозначены в справке. Такое действие осуществляют силами офсайта ФНС. На виртуальных страницах этого ресурса можно получить следующие данные:

Если верить законодательству, то отечественные налоговые и финансовые службы, не могут разглашать персональные сведения клиентов третьим лицам. При этом банковская компания может выполнить проверку по данным, которые обозначены в справке. Такое действие осуществляют силами офсайта ФНС. На виртуальных страницах этого ресурса можно получить следующие данные:- ИНН;

- юридических адрес работодателя;

- наименование компании и пр.

Данный этап проверки позволяет с максимальной точностью определить факт фальсификации документов. Плюс, крупные банки РФ имеют право запрашивать дополнительные сведения из Пенсионного Фонда. Здесь можно получить информацию об отчислениях, чтобы самостоятельно рассчитать величину реальной зарплаты заявителя. Но здесь представлены сведения только за прошедший отчетный период.к содержанию ↑

Перечень дополнительных проверок

Банковские сотрудники также выполняют следующие мероприятия:- Анализ внешнего вида документа. Специалист проверят корректность заполнения документа, наличие кодов вычетов, суммы, ИНН. Стоит понимать, что ошибки в документе могут появляться отнюдь не только в случае с мошенничеством. Нужно помнить о человеческом факторе.

- Звонок на работу. Здесь инспектор выясняет, реально ли указанное место работы. Банковский сотрудник может связаться с главным бухгалтером, определив реальный доход заявителя.

- Анализ уровня заработков в отрасли. Такая проверка позволяет исключить факт завышения заработной платы.

- Посещение ФНС. Здесь можно запросить актуальную информацию о том или ином юридическом лице.

- Изучение базы данных ПФ. Если в Пенсионном Фонде нет информации о ИНН, банк оформит отказ от кредитования.

Подпись на справке должна находиться в нужной графе, она должна быть максимально четкой и реалистичной. В документе индивидуального предпринимателя должна быть часть с персональными данными. Подписанием справки занимается главный бухгалтер или директор.к содержанию ↑

Подпись на справке должна находиться в нужной графе, она должна быть максимально четкой и реалистичной. В документе индивидуального предпринимателя должна быть часть с персональными данными. Подписанием справки занимается главный бухгалтер или директор.к содержанию ↑Можно ли обмануть банковскую компанию

Работая неофициально, нельзя обезопасить себя от проверок в ходе кредитования. Также сложности возникают у людей, которым работодатель выдает официально «голый» оклад, уменьшая тем самым свои налоговые выплаты. И «официального» дохода может не хватить для кредитования с точки зрения банка. Здесь пытаются придти на помощь люди, которые предлагают поддельные справки. Однако такие маневры чреваты не только отказом в кредитовании, но и существенной порчей КИ. Плюс, подделка документов и любые операции с ними чревата уголовным наказанием. к содержанию ↑

к содержанию ↑Последствия мошеннических манипуляций

Если поддельную справку помог изготовить бухгалтер либо непосредственный работодатель, появляются основания для привлечения его к уголовной ответственности. Причем аналогичные проблемы актуальны и для заявителя. Если получится избежать уголовного наказания, можно лет на 10 забыть о кредитах в нормальных банках. Ведь кредитная история будет испорчена. В некоторых случаях заявителю удается смошенничать с банковской компанией, получив ссуду. Но правда достаточно быстро выясняется. И здесь уже берется за дело Уголовный Кодекс РФ. Банк в таких ситуациях имеет все права на расторжение договорных обязательств и взыскание с клиента выданных средств.sbank-gid.ru

Проверяют ли банки справки 2-НДФЛ через налоговую —

Справка по форме 2 НДФЛ является основным и обязательным документом для оформления денежного кредита в банке. Этот документ необходим кредитору для того, чтобы выявить официальный доход заемщика и определить уровень его кредитоспособности. Но ни для кого не секрет, что справку можно подделать, и, таким образом, ввести кредитор в заблуждение, хотя делать этого, конечно, не стоит. К тому же есть несколько способов проверить подлинность документа, следовательно, ответим на вопрос, как банки проверяют справку 2-НДФЛ.

Содержание статьи

Что такое 2-НДФЛ

На самом деле справка по второй форме – это документ, подтверждающий заработную плату физического лица, она имеет свои характерные особенности и отличия. Кстати, предоставляя документ сотруднику банка, он визуально его изучает и уже на данном этапе может отличить оригинал от подделки. Какие сведения содержатся в документе:

- Период за который выдана справка.

- Данные работодателя.

- Сведения о работнике, его фамилия, имя, отчество, номер ИНН, дата рождения и адрес регистрации.

- Таблица, в которой указан доход и сумма налогового вычета.

- Общая сумма дохода и удержанного налога.

- Справка обязательно должна быть подписана уполномоченным лицом и содержать печать работодателя.

Банки, по крайней мере большинство из них, в обязательном порядке требует от заемщика, документ, а цифры указаны в нем сочитаются его официально подтвержденным доходом. Но зачастую, официальный доход может быть ниже реального, поэтому банк позволяет своим заемщикам подтверждать платежеспособность справка по форме банка. Ее особенность заключается в том, что работодатель самостоятельно заполняет документы и может указать реальный доход своего сотрудника, что актуально тогда, когда часть заработной платы сотрудник получает в конверте.

Справка по форме банка Сбербанк

Как банк проверяет подлинность документа

Вопрос, проверяют ли банки справки 2-НДФЛ через налоговую приходится слышать достаточно часто особенно от своих заемщиков, которые никоим образом не могут подтвердить свой доход документально. Справку действительно можно купить, но это не самый лучший выход из положения, потому что, подтвердить доход можно справкой по форме банка или оформить кредит вовсе без подтверждения дохода, такую возможность сегодня коммерческие банки предоставляют.

Теперь вернемся к вопросу, как банк будет проверять вашу справку о заработной плате. Во-первых, опытный сотрудник может определить визуально поддельный документ, например, если в нем допущены какие-либо ошибки, неправильно указаны коды и другое. Во-вторых, важным признаком поддельного документа является явно завышенный заработок потенциального заемщика, то есть если заработная плата выше средней по региону в данной отрасли, то это уже может вызвать подозрение у банковского сотрудника.

Рассмотрим еще другие способы, которыми пользуется служба безопасности банка. В первую очередь, сотрудники службы безопасности могут позвонить работодателю и уточнить уровень дохода его сотрудника, хотя на практике это не самый эффективный способ проверки подлинности документа. Редко сотрудники банка могут даже лично посетить место работы своего потенциального клиента, чтобы выявить уровень его дохода, но на практике сегодня делать это не обязательно.

Если банк государственный или в его капитале есть доля государства, то он имеет возможность проверить доход заемщика через пенсионный фонд. К таким банкам относятся Россельхозбанк, Сбербанк и банки группы ВТБ. сотрудники банка могут узнать заработную плату потенциального заемщика на основании его ежегодных отчислений в Пенсионный фонд. Правда, у данного места есть один существенный недостаток получить сведения можно только за прошедший период, то есть год, а справка 2 НДФЛ выдается, как правило, за последние 6 месяцев.

Есть еще и другие способы проверки подлинности документа. Например, на официальном сайте налоговой инспекции можно проверить все регистрационные данные в любого предприятия, а на основании полученных сведений прийти к определенному выводу, например, может сотрудник этой компании получать высокий доход или нет. Кстати, некоторые банки проверяют сведения о заемщике через портал госуслуг. Но проверить можно далеко не каждого заемщика, ведь он не обязан представлять доступ к своим личным данным третьим лицам.

Наконец, можно проверить доход заемщика через банк, если он получает зарплату на пластиковую карту. Здесь, скорее всего, сам заемщик, если он действительно заинтересован в кредитных средствах, может предоставить выписку по своему счету, чтобы сократить время на проверку и оценку его кредитоспособности.

Важно! Банки не имеют права запрашивать сведения о своих заемщиков Федеральной налоговой службе, это запрещено по закону о защите персональных данных, однако, в Государственной думе данный законопроект уже рассматривается, возможно, уже в следующем году банк сможет проверять доход через налоговую службу официально.

Это наверняка еще не все способы, например, если банк крупный и давно работает на финансовом рынке, то его сотрудники имеют возможность неофициально через Налоговую инспекцию или пенсионный фонд получать сведения о своих заемщиков. Это, конечно, незаконно, но, по крайней мере, это самый реальный способ оценить подлинность документа по второй форме.

Ответственность заемщика

Наверняка, даже не стоит говорить о том, что обманывать кредитора не самый лучший выход из положения. Если в результате проверки выяснится, что заемщик пытался получить денежные средства по поддельному документу, то в лучшем случае ему просто будет отказано в выдаче кредита, а его данные отправятся в черный список, после чего взять кредит в конкретном банке будет уже нельзя.

В худшем случае банк может обратиться в правоохранительные органы и составить заявление на своего потенциального заемщика. Правда, никакого существенного наказания за подделку 2 НДФЛ заемщик не получит, по той причине, что банку будет трудно доказать, что он пытался взять кредит с целью его невозврата.

Важно! Если кредит уже оформлен по поддельному документу, и заемщик перестал его оплачивать, то заемщика можно привлечь к ответственности по статье Уголовного кодекса 165 «Мошенничество».

Таким образом, может ли банк проверить справку 2-НДФЛ? Безусловно, может. Только напрямую через государственные органы такую информацию предоставлять запрещено. Но, если речь идет о крупных кредитах, например, ипотеки сотрудники банка крайне ответственно относится к проверке потенциального заемщика, они проверяют все предоставленные сведения, в том числе через работодателя, а вот если сумма кредита небольшая, то наверняка проверка обходится визуальным осмотром.

rublgid.ru

как проверяют и сколько действует

Здравствуйте! В этой статье мы рассмотрим справку 2-НДФЛ для банка.

Сегодня вы узнаете:

- Зачем банку нужна справка;

- Проверяет ли банк информацию, указанную в этой справке;

- Какие существуют способы проверки сведений о заёмщике;

- Какова ответственность за фальшивую справку;

- Можно ли оформить кредит без подтверждения доходов и в каких финансовых учреждениях.

Зачем банку 2-НДФЛ

Всем известно, что НДФЛ расшифровывается как Налог на Доходы Физических Лиц. Его ещё называют подоходным. Справка для банка выдаётся в бухгалтерии организации, в которой трудится человек. Обычно она делается за 6 месяцев или за год.

Справка содержит в себе следующие записи:

- ФИО человека, который обратился за ней.

- Его фактический адрес проживания.

- Наименование предприятия или фирмы с полным списком реквизитов.

- Налоговая ставка, по которой начисляется налог. Как правило – 13%.

- Доходы в разрезе 12 или 6 месяцев.

- Суммы стандартных социальных или имущественных вычетов с кодами.

- Сумма фактически начисленного дохода итого.

- Сумма начисленного и перечисленного налога.

- Есть ли задолженность или переплата по уплате налога.

Справка обязательно должна быть подписана директором организации или налоговым представителем. Начиная с 2015 г. на справках 2-НДФЛ печать может не ставиться, но на ней присутствует штрихкод, без которого документ будет считаться недействительным.

Справку нельзя составить самостоятельно. Её выдаёт бухгалтер, который заполняет бланк в специальной программе и основывается на сведениях из лицевых счетов.

Помимо банка, справку с вас могут потребовать:

- При расчёте алиментов.

- При составлении формы 3-НДФЛ на зачёт налогового вычета в ФНС.

- При усыновлении ребёнка из детского дома или дома малютки, а также установления опекунства.

- В ПФР для перерасчёта пенсионных выплат.

- Для рассмотрения трудовых споров в суде.

Зачем же с вас спрашивают этот документ при обращении в банк? В случае когда человек обратился в банк за предоставлением ему крупной суммы кредита, специалисты вправе потребовать с него информацию о его доходах. Эта информация и отражена в справке 2-НДФЛ.

Банковские работники, рассматривая доходы, принимают решение о выдаче кредита. При этом банк учитывает, будет ли хватать человеку заработка для уплаты о

kakzarabativat.ru

Проверка банками справки 2-НДФЛ для кредита

Справка 2-НДФЛ для кредита тщательно проверяется банками на предмет подлинности. Проверка не сводится только к оценке внешнего вида документа, также осуществляется связь с работодателем заемщика либо сверяются данные с полученными из разных источников сведениями.

Легко ли получить кредит со справкой 2-НДФЛ?

Как проверяется справка 2-НДФЛ?

Итоги

Легко ли получить кредит со справкой 2-НДФЛ?

Коммерческие банки при расчете граничной суммы кредита отталкиваются преимущественно от сведений, указанных в справке с места работы потенциального заемщика. Кредит со справкой 2-НДФЛ, по которой была подтверждена достоверность содержащихся сведений, оформляется быстро и без излишней проволочки. Сумма дохода за вычетом удержанных налогов, полученная заемщиком за налоговый период, является основанием для определения кредитного лимита.

См. также материалы:

Если в справке будет заметно, что доход заемщика резко возрос, то от подателя справки кредитный инспектор, скорее всего, потребует разъяснения. Банку важно выяснить, с чем связан такой резкий рост заработной платы и сохранится ли такой уровень дохода в обозримом будущем.

Без справки о доходах можно получить лишь потребительский кредит на небольшую сумму. К тому же в большинстве случаев банк проверяет, не находится ли заемщик в стоп-листе какого-либо из кредитных финучреждений.

Как проверяется справка 2-НДФЛ?

Кредитный инспектор при получении справки о доходах от заемщика обязательно проверяет ее на корректность заполнения данных. Также делается визуальный осмотр с целью нахождения явных признаков подделки. Важно, чтобы справка была оформлена на действующем в данный момент бланке.

Так, справка 2-НДФЛ за 2018 год в 2018 году (с 10.02.2018) должна быть составлена по форме, утвержденной приказом ФНС от 30.10.2015 № ММВ-7-11/485@ с изменениями, внесенными приказом ФНС от 17.01.2018 № ММВ-7-11/19@.

В 2019 году сведения о доходах за 2018 год составляются уже на новом бланке (приказ ФНС от 02.10.2018 № ММВ-7-11/566@).

Банковский служащий проверит правильность отражения информации в справке. В частности, будет обращено внимание:

- на правильность указания соответствующих кодов вычетов и суммы фиксированных удержаний;

- несовпадение налогового номера работодателя в документе и на оттиске печати;

- ошибки в расчетах;

- помарки и исправления.

В случае обнаружения этих и других подобных недочетов банковский сотрудник откажется принимать неправильно оформленный документ и потребует заменить его на новый.

См. также статью «Кто имеет право подписывать справку 2-НДФЛ?».

Обычно визуальной проверки справки вполне достаточно при оформлении краткосрочного кредита на небольшую сумму. В случае оформления ипотеки или автокредита проверкой справки также займется служба безопасности банка. Эти банковские сотрудники обладают большими знаниями и опытом работы, чем рядовой кредитный инспектор. На сегодняшний день у банков пока нет доступа к базам данных налоговой службы и Пенсионного фонда, поэтому для проверки достоверности подаваемых заемщиком сведений банкирам приходится применять различные ухищрения.

Так, у некоторых банковских сотрудников могут иметься личные связи в данных госструктурах, и они окольным путем получают необходимые сведения об официальных отчислениях, произведенных из зарплаты заемщика. Однако не все банки могут похвастать такими возможностями.

Так что более детальная проверка справки о доходах сводится к следующему:

- Осуществляется звонок работодателю с целью уточнения информации о том, работает ли у него заемщик.

- Направляется запрос работодателю с просьбой подтвердить документально содержащиеся в справке данные. Правда, в большинстве случаев работодатели отказываются раскрывать персональную информацию о заемщике и предоставлять свою отчетность для сравнения сведений.

- Сверяются указанные в справке данные о работодателе с теми, которые есть в открытом госреестре.

- Анализируется средняя зарплата в регионе на аналогичных должностях в той же сфере деятельности, в которой трудится заемщик. Если указанная в справке зарплата будет сильно отличаться в большую сторону от среднестатистической в отрасли, то заемщик с большой долей вероятности получит отказ в оформлении кредита.

- Производится обмен внутренней информацией между другими кредитными финучреждениями с целью выяснения, не занесен ли заемщик в стоп-лист какого-либо банка.

См. также статью «Кто вправе сдавать 2-НДФЛ на бумажных носителях и как это правильно оформить».

Итоги

Большинство банков при выдаче кредитов требует от потенциального заемщика предоставления справки о доходах по форме 2-НДФЛ. Такая справка обязательно нужна при оформлении долгосрочных кредитов на большую сумму, например ипотеки или займа на покупку автомобиля.

В связи с тем, что официальный доход потенциального заемщика может быть невелик, в т. ч. и при получении зарплаты «в конверте», некоторые граждане идут на подлог и представляют липовые справки. В случае если банк обнаружит подделку, сам гражданин и его пособники могут быть привлечены к уголовной ответственности. Чаще всего они просто попадают в стоп-лист банка.

Для проверки справки банк использует все доступные ему способы. Обычно это визуальная проверка справки на корректность отображенных данных и правильность заполнения официального документа. Также служба безопасности банка анализирует полученную из открытых источников информацию и сравнивает ее с теми сведениями, которые содержатся в справке.

Подписывайтесь на наш бухгалтерский канал Яндекс.Дзен

Подписатьсяnalog-nalog.ru