Снижение процентной ставки по ипотеке в ВТБ в 2019 году

В 2019 году снижение ставки по ипотеке в ВТБ интересует все большее число заемщиков. Финансовое учреждение предлагает много программ, позволяющих переоформить ипотеку с более низкой ставкой (от 9,5% годовых). Как улучшить условия с минимальными затратами времени? Какие варианты можно использовать? О чем рекомендуется помнить заемщику? Эти и ряд других моментов обсудим ниже.

Программы ипотеки ВТБ в 2019 году

На начало 2019 года финансовое учреждение предлагает ряд интересных программ:

- Новостройка — для приобретения апартаментов или квартиры без регистрации прав собственности. Для оформления займа вносится первый платеж от 10%, а остальная сумма выплачивается со ставкой от 9,5% и больше.

- Вторичное жилье. В роли объекта выступает недвижимость с регистрацией прав владения. Размер платежа такой же, как и в прошлом случае, а ставка от 9,5–9,6%.

- Рефинансирование. Уменьшение процента возможно с помощью перекредитования в ВТБ.

Доступны и другие программы — для военных, под залог недвижимости, с государственной поддержкой и так далее.

Снижение ставки по ипотеке в ВТБ — способы

Выделяется ряд вариантов, как добиться улучшения условий ипотечного кредитования в ВТБ.

Реструктуризация

Суть — пересмотр условий договора по заявлению клиента.

Результат — изменение валюты погашения займа, продление срока выплат, внесение правок в график, снижение ставки по ипотеке в ВТБ (в редких случаях).

Документы — заявления и бумаги, выступающие в роли оснований для пересмотра договора.

Реструктуризация, как правило, проводится при потере работы, утрате трудоспособности, появлении ребенка, снижении ежемесячного дохода.

Рефинансирование

Суть — получение нового кредита в ВТБ для покрытия ипотечных долгов в других банковских учреждениях.

Результат — продление сроков выплаты задолженности (до 30 лет), снижение ставки по ипотеке (от 9,5%), получение дополнительных средств.

Документы — стандартный набор бумаг для оформления ипотечного кредита, заявление на рефинансирование, бумаги по действующему займу.

Рефинансирование в ВТБ подойдет для клиентов других банковских учреждений, выплачивающих кредит со ставкой на 1,5–2,0% и более.

Программа снижения ставки по ипотеке

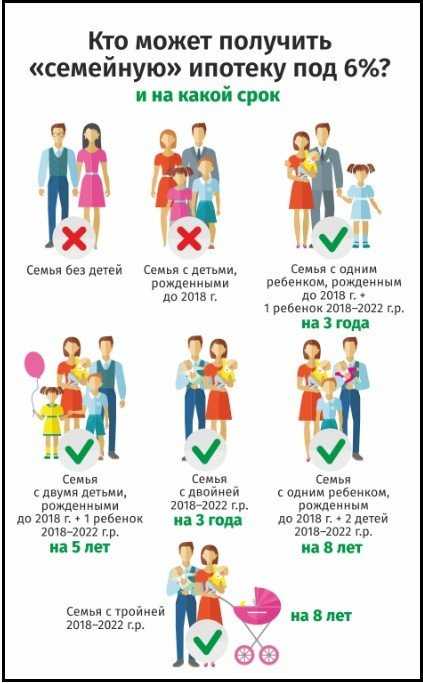

В 2019-м в России работает программа для многодетных семей. При появлении на свет второго и последующих детей (с начала 2018 года по конец декабря 2022 года) семейству доступен ипотечный кредит на льготных условиях.

Результат — уменьшение ставки до 6%. Срок действия льготы при появлении 2-го, 3-го, 4-го и последующих малышей — 3, 5 и 8 лет.

Документы — заявление, бумаги, подтверждающие рождение ребенка и соответствие требованиям программы.

Читайте также — Снижение ипотечной ставки при рождении второго ребенка в 2019 году

Завершение строительства

Условия ипотечного кредита зависят от типа недвижимости. На момент строительства дома и после его сдачи процент меняется в сторону снижения.

Результат

— улучшение условий ипотечного кредитования в ВТБ на 1-2 пункта.Документы — по запросу банковского учреждения.

Главные требования — наличие закладной, наличие регистрации прав собственности.

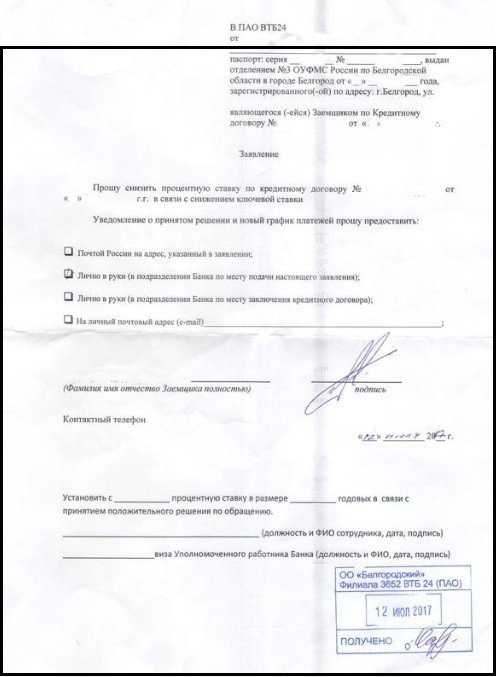

По заявлению

Если процентная ставка с момента оформления ипотеки снизилась на 1,5-2,0% и более, можно оформить заявление и попросить банк об улучшении условий кредитования.

Результат — снижение ставки по ипотеке до текущих условий ВТБ.

Документы — заявление с аргументами, поясняющими необходимость пересмотра.

Заявка изучается в индивидуальном порядке. Банк принимает решение с учетом обстоятельств, ответственности заемщика, разницы старого и нового процента.

Что делать, если банк ВТБ отказал в снижении ставки по ипотеке

После оформления заявления и подачи документов банк принимает бумаги и берет паузу для изучения обращения. Срок ответа — до 1–2 месяцев. Ответ отправляется почтой, по телефону или SMS. Отказ возможен при небольшой разнице в процентной ставке и в случае отсутствия страховки. Банки часто идут на отказ для заемщиков с просрочками и при небольшом остатке займа.

Если ВТБ отказал в снижении ставки, можно изучить предложения других кредиторов и оформить в них рефинансирование. Работа выполняется самостоятельно или с помощью экспертов.

Рефинансированиеnetudeneg.ru

Понижение Ставок По Ипотеке В 2019 Году

Ипотека в 2019 году — прогноз процентных ставок и новые условия

Получить ипотечную ссуду можно будет на прежних условиях. Клиенту необходимо будет подготовить обязательные документы, передать их на рассмотрение в банк-кредитор, и дождаться решения. В свою очередь, банк проверит личность заемщика на соответствие установленным критериям.

В прошлом году Правительством РФ и представителями банковского сектора несколько раз были сделаны заявления о том, что в ближайшее время произойдет резкое снижение ставок в сфере жилищного кредитования. Как сообщали чиновники, ипотеку можно было оформить под 10% годовых, вместо 15% или 12%, а начиная с 2019 года процентный показатель понизится до 7%.

Снижение ставки по действующей ипотеке ВТБ в 2019 году на сегодня

Бланк для снижения заполняется огромным количеством пользователей. Каждый из них рассчитывает на то, что возможно уменьшить процент для того, чтобы размер выплат сократился. Оснований для этого не мало, поскольку заявитель могут добиться увеличения сроков по выплатам и снижение ставки. Только в крайних случаях приходится прибегать к такой процедуре, как рефинансирование.

- Обратиться в филиал для первичной консультации.

- Явиться в отделение, в которое перенаправит сотрудник банка, предъявив нужные документы (паспорт, заявление). Свидетельство о страховании, справка о подтверждении дохода, копии трудовой книжки и справка о кредите, который нужно рефинансировать.

Заявление на снижение процентной ставки по ипотеке в Россельхозбанке

На основании этого было современным финансовым организациям предложено серьезно занизить установленный тариф на использование заемных активов. Согласно практическим показателям, разница составила более пяти пунктов. В данной статье можно получить ответ на вопрос, при каких особых и выгодных условиях есть возможность заключить договор по эффективному уменьшению ранее зачисленных начислений, какие преимущества получает пользователь и как проводится процесс снижения.

Данные факторы требуется обязательно принять во внимание в процессе планирования и перезаключение официального договора, оформляемого на обновленных правилах. Подобное явление наблюдается и при полном снижении, что достигает 2-4%. Чтобы уточнить все необходимые детали и разные действенные на то или иное время тарифы, чтобы получить подробный денежный расчет, потребуется обратиться в ближайший офис к одному из профессионалов, специализирующемуся именно на ипотеках.

Снижение процентной ставки по ипотеке в 2019 году

Финансовый кризис в стране не мог не отразиться на жилищном кредитовании. Рост курса доллара, падение цен на нефть и увеличение ключевой ставки со стороны Центробанка привели существенному падению ипотечного рынка. В этот момент кредитные организации повысили процентные ставки, одновременно увеличив размер стартового платежа.

Кроме этого, на сниженные проценты могут претендовать участники специальных программ: военнослужащие, молодые семьи, сотрудники бюджетных предприятий. Дополнительным фактором сокращения платы за пользование заемными средствами является участие в акциях, периодически проводимых в банковских структурах.

Снижение ставки по ипотеке в 2019 году — прогнозы и актуальные данные на сегодня

Условия по ипотеке можно рассматривать как своеобразный индикатор рынка недвижимости. Три года назад, в 2014 году, банки предлагали тарифы от 13% до 15% годовых. Проблемы в экономике и темпы падения строительной отрасли заставили государство принимать дополнительные меры по стимуляции спроса населения на недвижимость. Мы могли наблюдать результаты этих действий в 2015 году: проценты снизились до 12% годовых, активно рекламировалась программа «Жилье без первого взноса».

- Рефинансирование. Если другие банки предлагают лучшие условия, можно обратиться к ним и рефинансировать имеющийся кредит. В этом случае заключается трехсторонний договор, новый банк принимает обязательства по перечислению остатка долга клиента. Обычно все расчеты совершаются быстро, но им предшествует оформление отношений и передача залога новому кредитору. Это потребует времени и терпения. Возможные «барьеры»: банки не готовы отпускать дисциплинированных заемщиков к своим конкурентам. Поэтому в заявке на перевод долга в другой банк могут отказать. Если экономическая выгода очевидна, стоит обратиться к юристам, составить иск в суд на действия кредитора.

Снижение процентной ставки по ипотеке в 2019 году

Если заемщик ищет максимально выгодное предложение, как уменьшить процент по ипотеке, то можно провести анализ всех предложений, действующих на рынке. Для начала требуется рассмотреть процесс рефинансирования. Тогда заемщик не будет огражден только предложением банка, к тому же есть вероятность, что другой банк предложит более выгодное предложение.

Тем гражданам, у которых процентная ставка по уже действующей ипотеке выше, чем рыночная, стоит обратиться в банк и провести снижение ставки по действующей ипотеке. Если понизить ставку по кредиту на 3-4 пункта, то ежемесячный платеж может сократиться на 20-25%.

Россельхозбанк: заявление на снижение процентной ставки по ипотеке

Еще один способ – это реструктуризация. В отличие от рефинансирования, заемщик может получить более выгодные условия для возврата займа, включая пониженную ставку. Данная возможность дается только надежным и платежеспособным гражданам, которые уже зарекомендовали себя как серьезные и ответственные заемщики.

Многие заемщики, изначально задумаются о том, как снизить процентного показателя по ипотеке, чтобы в дальнейшем ежемесячный платеж был ниже, и выплачивать кредит было намного комфортнее. На практике добиться снижения достаточно просто, если учитывать советы опытных заемщиков.

Ипотека в 2019 году: ставки, прогнозы

Конечно, не обошлось и без критики – часть экономистов назвала такие инициативы политической предвыборной игрой. Также есть мнение, что доступность ипотеки может привести к формированию «пузыря», последствием взрыва которого станет банковский кризис – точь-в-точь как в США в 2008 году.

Мыкаться по чужим квартирам всю жизнь совершенно не хочется, в семьях появляются дети, а проживание даже с самыми любимыми мамами и папами часто становится серьезным испытанием. Выход из сложившейся ситуации лишь один – взять квартиру в ипотеку, хотя и этот кредитный механизм в российских условиях вряд ли можно считать доступным. Многие жители страны (особенно если речь идет о молодежи, только вступившей на трудовой путь) не зарабатывает столько, чтобы позволить себе оплатить ежемесячный взнос, не говоря уже о первоначальной сумме, которую нужно внести за квартиру.

Ждать ли снижения ставки по ипотеке в 2019 году

Вице-премьер Игорь Шувалов опасливо отступил от этого предсказания еще на процентик, пожалуй, основываясь на том, что уже в конце 2017-го банкам удавалось держать ипотечную ставку на рекордно низком уровне – 10,58% годовых в среднем, но, уже в начале 2018 из-за слегка изменившейся политики Центробанка она незначительно выросла до 11%.

Что и говорить, данный вид кредитования населения под эгидой улучшения их жилищных условий уже давно стал притчей во языцех и примерно столько же времени выступает постоянным камнем преткновения для общественности с одной стороны и банковских структур в упряжке с законом – с другой.

Образец заявления о снижении процентной ставки по ипотеке Сбербанка – образец заявления на 2019 год

Многие люди планируют оформлять покупку собственного жилья, используя при этом ипотечную программу, которую предлагает Сбербанк. Заявление на снижение ставки по ипотечному кредиту, образец которого находится в любом ближайшем офисе фирмы, является важной составляющей. С ним следует ознакомиться еще на самом начальном этапе. Благодаря ему клиент может значительно уменьшить количество средств, затраченных на оплату за покупку дома или квартиры.

Также можно распечатать и заполнить бланк собственноручно. Образец находится на официальном сайте организации и пребывает в свободном доступе для всех граждан страны. Достаточно просто скачать его на свой компьютер, планшет или мобильный телефон и распечатать в ближайшем копи-центре.

Понижение ставки по ипотеке в 2019 году

В основном при помощи совместных акций застройщиков и банкиров. В начале февраля первый вице-премьер РФ Игорь Шувалов окончательно закрыл тему госсубсидирования ипотеки, заявив, что правительство приняло решение не продлевать ее, поскольку банки и так предлагают займы под 12% годовых и ниже.

, — заявил Греф на конференции «Инновации рынка недвижимости» (цитата по ТАСС ). По словам главы Сбербанка, в случае приобретения жилья напрямую у застройщика минимальная ставка по ипотеке составит после снижения 10,9% годовых, при покупке жилья на вторичном рынке — от 10,75% до12,25%.

Понижение процентной ставки по ипотеке в 2019 году втб

Многие финансовые учреждения на сегодня предлагают такую услугу, как рефинансирование. Это подразумевает предоставление определенной суммы денег для погашения кредита в другом банке. По сути, клиенту предоставляются заемные денежные средства по более выгодным и привлекательным условиям. ВТБ 24 также практикует подобную программу. В этом случае процент рефинансирования ипотеки в ВТБ 24 будет составлять от 10,7% годовых.

На протяжении рефинансирования нужно будет оформить специальную оценку и её отчёт. В условиях программы предполагается особый процесс регистрации залогового имущества в пользу банка. Заявление по этой программе снижения можно подавать с начала сентября 2019 года. Оформление заявки возможно в отделе кредитования ипотеки того региона, где обслуживаются услуги по ипотечному кредиту.

russianjurist.ru

Ставки по ипотеке в Сбербанке и ВТБ выросли с начала 2019

Сбербанк и ВТБ поднимают ставки по ипотеке с января 2019 года. Официального подтверждения руководства Сбербанка о повышении ставки по ипотечным кредитам с 14 января на 1 – 1,5 процента на сегодня нет. Как всегда, в таких случаях официальное сообщение появляется в тот момент, когда изменения вступают в силу.

Тем не менее СМИ (РИА Новости) смогли ознакомится с документами банка, в которых представлены планируемые ставки. Отмечено, что размер базовой ипотечной ставки при покупке готового жилья и первоначальном взносе менее 20 процентов для «зарплатного» клиента, подавшего онлайн-заявку, составит 11,2 процента. Если первоначальный взнос 20 и более процентов, ставка 11 процентов.

Базовой ставкой на покупку строящегося жилья, когда первоначальный взнос менее 20 процентов для «зарплатного» клиента, подавшего онлайн-заявку, — это 10,7 процентов. Если первоначальный взнос 20 или более процентов – 10,5 процентов.

Если физлица не являются «зарплатными» клиентами или не работают в «Сбербанке», при первоначальном взносе менее 20 процентов ставка составит 11,5 процентов. Если этот взнос 20 или больше процентов – 11,3 процента. При покупке строящегося жилья в первом варианте ставка – 11 процентов, при втором – 10,8 процентов.

Следует напомнить, что «Сбербанк» в октябре ставку по ипотеке уже повысил на 0,4 процента. Базовая ставка, если речь идет о покупке строящегося жилья, составляет 9,5%, на покупку готового жилья – 9,7 – 10,1 процент. Рефинансировать ипотеку банк предлагает по 9,9 процента.

Повысил ставки по ипотеке и ВТБ. С 1 января 2019 она увеличилась на 0,6 процента. По стандартной программе кредит на жилье теперь можно получить по ставке 10,1 процента. Для кредитов с первоначальным взносом меньше 20 процентов введена надбавка, увеличивающая ставку на 0,5 процента. Исключение – использование материнского капитала и программа «Военная ипотека».

ВТБ дает возможность рефинансировать кредиты других банков по ставке от 10,1 процента для участвующих в программе «Люди дела» (программа для работников сферы образования, здравоохранения, правоохранительных и налоговых органов). Для зарплатных клиентов группы ВТБ ставка – 10,2%, для остальных – 10,5 процентов.

Банк «Открытие» также планирует увеличение ставки по ипотеке. Средний уровень увеличения составит 0,25 процента. Повышение процентных ставок по ипотеке в 2019 году в банках России может достичь 15%

Замминистра строительства и ЖКХ Никита Стасишин сделал заявление, в котором проинформировал, что планируется рассмотрение вариантов программ по субсидированию, если тенденция роста ставок окажется устойчивой. Он подчеркнул, что ставки по ипотеке напрямую зависят от ключевой ставки. Минстрой просто не может повлиять на такой процесс.

Вероятно, следует напомнить, что в июне 2018 года президент Владимир Путин заявил, что надо ориентироваться на среднюю ставку по ипотеке приблизительно в 8 процентов, при этом ставить цель снизить ее до 7 процентов.

promdevelop.ru

Снижение ставки по ипотеке в 2019 году в втб

Как снизить процент по ипотеке ВТБ 24 в 2019 году

Согласитесь, если банк пойдет на такие условия, то это реально может вас спасти на какой-то период, и при этом вы не лишитесь жилья. Но так как банк это коммерческая структура, которая, зачастую, может отказать в реструктуризации, есть возможность попробовать снизить процент по ипотеке с помощью государства.

Как снизить ставку по действующей ипотеке ВТБ 24 в 2019 году

Если вы уже купили жильё на первичном рынке и правилами предоставления кредита предусматривается снижение ставки по ипотеке ВТБ 24, по договору после оформления права собственности? Тогда, по факту окончания строительства жилищного комплекса, вы должны прийти в банк. Этот визит может намного быстрее облегчить вашу жизнь.

Как снизить процент по ипотеке в ВТБ 24

Снизить процент по ипотеке в ВТБ 24 на уже взятую ипотеку предлагают кредитные учреждения. Сегодня это один из крупнейших банков страны, предлагающий различные услуги гражданам, в том числе, ипотечное кредитование. Заемщики, оформившие заем на покупку жилья в 2015 году осознают, что сегодня они платят слишком большие суммы, так как процентные ставки сильно снизились, и задумываются о том, как бы сократить свои расходы.

Варианты снижения ставки на уже взятую ипотеку в ВТБ 24

Также регламент в ВТБ 24 в 2019 году значительно мягче. Так, к примеру, решив продать квартиру, находящуюся под ипотекой, обременение в Росреестре снять не получится, а вот с ВТБ 24 действует сделка с депозитными ячейками. Выгоднее всего снизить процентную ставку через рефинансирование в ВТБ 24 будет тем людям, которые получают заработную плату через эту организацию.

Как снизить процент по ипотеке в ВТБ 24 на уже взятую ипотеку

Если мы мысленно вернемся в 2014-2015 года, то сможем заметить, что в то время многие банковские организации были вынуждены предоставлять ипотечное кредитование по завышенным ставкам. Как уже отмечалось, такое положение вещей было связано непосредственно с повышением ставки рефинансирования в ЦБ РФ. И граждане, которые брали ипотеку в те времена, обнаруживают заметные «дыры» в своем бюджете сегодня, ежемесячно внося платежи по ипотечному кредитованию.

Снижение процентной ставки по ипотеке в ВТБ 24 на сегодня

Неблагоприятная кредитная история очень часто является прямым основанием для отказа, но возникают ситуации, когда отказ в снижении получают и добросовестные клиенты. Отказ в получении более выгодного предложения есть вероятность получить в следующих ситуациях:

Процентная ставка по ипотеке ВТБ 24 на 2019 год

Минимальный процент по ипотеке в этом случае составляет 10,7%. При этом если клиент получает свою заработную плату через пластиковую карту данного финансового учреждения, то они наделены возможностью оформления займа по более выгодным условиям. Клиенты также могут получить заемные денежные средства, предъявив лишь 2 документа. Конечно, в этом случае им придется ежемесячно платить больше денег. Ставка увеличиться на 0,5%.

Снизит ли ВТБ ставку по ипотечным кредитам в 2019 г, как работала программа по уменьшению ставок в ВТБ 24

В своих постах специалисты банка пересмотр ставки именуют, по большей части, «рефинансированием» и никаких гарантий не дают. Но, очевидно, иного и ждать трудно: «банкиры», которые постят на форумах ответы клиентам, далеки от принятия в своих банках ключевых решений.

Как снизить процент по ипотеке в ВТБ 24 на уже взятую ипотеку

Доскональное изучение вопроса не всегда гарантирует положительный исход дела. У нас на сайте вы можете бесплатно получить максимально подробную консультацию по вашему вопросу от наших юристов через онлайн форму или по телефонам в Москве (+7-499-350-97-04) и Санкт-Петербурге (+7-812-309-87-91).

Как написать заявление на снижение процентной ставки по ипотеке в ВТБ 24

Понижение процентной ставки не является обязательным. В любом случае кредитная организация рассчитывает собственную выгоду. Если снижение годового процента приведет к потере прибыли, ВТБ может не удовлетворить заявку клиента. Если принято положительное решение, заем получает обновленный график ипотечных платежей.

truejurist.ru

ВТБ в 2019 году повысил ставки по ипотеке и рефинансированию

Процентные ставки ипотечных кредитов в банке ВТБ в 2019 году пошли в рост. Кроме этого, банк ввел надбавку за низкий первоначальный взнос.

Банк ВТБ с января 2019 года поднял ставки по ипотеке в среднем на 0,6 процентного пункта. Кредит на покупку недвижимости в рамках стандартных программ (вторичное жилье и новостройки) теперь доступен по ставке от 10,1% годовых при наличии комплексного страхования.

Однако, получить минимальную ставку смогут далеко не все желающие получить ипотеку. Базовая ставка для физических лиц в банке ВТБ при наличии страхования сегодня составляет 10,6 % годовых. А скидку получат зарплатные клиенты ВТБ и участники программы «Люди дела» (работники сферы образования, здравоохранения, правоохранительных, налоговых органов и др.).

Кроме этого, напомним, скидка предусмотрена для больших квартир площадью больше 65 кв.м. (программа «Больше метров – ниже ставка»).

Смотрите процентные ставки и условия ипотеки ВТБ >>

Надбавки к процентной ставке по ипотеки ВТБ

Еще одна новинка 2019 года в условиях ипотечного кредитования в банке ВТБ – это надбавка за первоначальный взнос ниже 20 % от стоимости жилья. В принципе первоначальный взнос может составлять от 10% стоимости приобретаемой недвижимости. Но если он составит менее 20% стоимости приобретаемой недвижимости, ставка по кредиту увеличится на 0,5 п.п. (за исключением случаев, когда кредит оформляется с условием использования средств материнского капитала).

Еще одна надбавка к ипотечной ставке предусмотрена при оформлении кредита по 2-м документам (программа «Победа над формальностями»). При получении ипотеки без подтверждения дохода ставка также будет выше на 0,5 % годовых.

Ставки на рефинансирование ипотеки в ВТБ

Рефинансирование кредитов сторонних банков в ВТБ теперь доступно по ставке от 10,1% для участников программы «Люди дела» (работники сферы образования, здравоохранения, правоохранительных, налоговых органов и др.), для зарплатных клиентов группы ВТБ — 10,2%, для других категорий клиентов — 10,5%.

Смотрите, на каких условиях ВТБ сегодня выдает кредиты на рефинансирование ипотеки другого банка

Контакты для справок

Подробнее об условиях и ставках ипотечных кредитов в ВТБ 24 узнавайтеу сотрудников банка.

Официальный сайт: www.vtb.ru

Телефоны: 8 (800) 100-24-24 (для звонков из регионов России), +7 (495) 777-24-24 (для звонков из Москвы и из-за границы).

Адрес для корреспонденции: 123100, Москва, Пресненская набережная, 12

Информация представлена в справочных целях и не является публичной офертой. Генеральная лицензия Банка России №1000.

10bankov.net

Снижение процентной ставки по ипотеке в 2019 году

Эксперты считают, что снижение ставки по ипотеке идет следом за ключевой. У государства в планах понизить ее и во все до рекордных 6 процентов. Начало уже было положено введением в действие госпрограммы в 2018 году по субсидированию ипотеки при рождении 2 и 3 ребенка.

Когда началось снижение и чем оно было спровоцировано

Активное снижение ставок по ипотеке началось весной 2017 года. С начала июня 2017 года ПАО «Сбербанк» снизил проценты по всем ипотечным кредитам сразу на несколько пунктов. «ВТБ 24», «Россельхозбанк», «Севергазбанк» и ряд других организаций тут же предложили своим клиентам не менее выгодные условия. Далее последовало еще одно снижение ставки 10 августа 2017 года.

Активное снижение ставок по ипотеке началось весной 2017 года. С начала июня 2017 года ПАО «Сбербанк» снизил проценты по всем ипотечным кредитам сразу на несколько пунктов. «ВТБ 24», «Россельхозбанк», «Севергазбанк» и ряд других организаций тут же предложили своим клиентам не менее выгодные условия. Далее последовало еще одно снижение ставки 10 августа 2017 года.

Появилось много программ по рефинансированию ипотеки. И если еще пару лет назад многие ипотечные заемщики не спешили переходить из одного банка в другой, то теперь это стало нормой.

Далее мы разберем, как проходят данные процедуры рефинансирования и реструктуризации. Сейчас поговорим о том, как в 2019 году максимально снизить ипотечную ставку при оформлении нового кредита, и в каких банках наиболее выгодно брать ипотеку.

Какие ставки актуальны в банках в 2019 году

По словам экспертов, снижение процентных ставок по ипотеке в 2019 году – ожидаемое событие. Этому предшествовало не только понижение ключевой ставки, но и обстановка в стране в целом.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

Прогноз: среднее значение ставки на рынке ипотеки в 2019 году составляет 9,95%. В течение года прогнозируется уменьшить ее до 8-9%. И на этом понижение не закончится – по прогнозам аналитиков в течение следующих 2-х лет она достигнет минимума 7%, а если рассматривать вопрос в перспективе 3-х лет, то процент может упасть до 6%.

Средний процент по ипотеке на приобретение вторичного жилья на январь 2019 года колеблется от 9% до 11% годовых. При вступлении в долевое строительство и при покупке новостроек ставка еще ниже. Так, в ПАО «Сбербанк» по специальной программе субсидирования минимальная ставка при покупке новостройки составляет всего 8,2%.

25 мая 2019 года Сбербанк снизил ипотечные ставки крайний раз. Теперь взять ипотеку на квартиру в новостройке можно от 8,2%, на вторичку проценты немного выше – от 9,6%. Размер первоначального взноса составляет 15% от суммы кредита.

На нашем сайте вы можете произвести расчет ипотеки онлайн по новым ставкам при помощи удобного калькулятора.

«ВТБ 24» при сотрудничестве с определенными застройщиками предлагает не менее выгодные условия. Не отстает от лидеров банковского сектора и банк «Тинькофф». Данная кредитная организация обещает своим будущим клиентам ипоетку от 6% годовых на квартиру в новостройке с первоначальным взносом от 10%.

Из таблиц ниже вы узнаете актуальные ипотечные проценты и условия самых популярных банков на вторичную недвижимость и новостройки.

Новостройки

| Банк | Ставка, % | ПВ, % | Срок, лет | Стаж, мес. | Возраст, лет | Примечание |

|---|---|---|---|---|---|---|

| Сбербанк | от 8,20 | 15 | до 30 | от 6 | 21-75 | Ставка актуальна при покупке квартиры у застройщика-партнера. Участвует в семейной госпрограмме 6%. |

| ВТБ Банк Москвы | от 9,70 | 10 | до 30 | от 12 | 21-65 | При покупке квартиры более 65 кв. м. ставка от 10,10% |

| Газпромбанк | от 9,50 | 10 | до 30 | от 6 | 20-65 | Непрерывный трудовой стаж от 1 года, скидка зарплатникам -0,5%, и -0,2% при приобретении у АН застройщиков-партнеров банка. |

| Россельхозбанк | от 9,70 | 15 | до 30 | от 6 | 21-65 | Отсрочка и ПВ от 10% для молодых семей и при использовании маткапитала. |

| Альфа-Банк | от 10,19 | 15 | до 25 | от 6 | 23-64 | Выгодные условия для молодых семей, Уменьшение ПВ до 10% при наличии материнского капитала. |

| Банк «ФК Открытие» | от 9,70 | 10 | до 30 | от 3 | 18-65 | При оформлении на сайте процент снижается на 0,25%. Зарплатникам ПВ 10%. Ставка 9,35% при ПВ от 50%, со справкой 2НДФЛ и при условии страхования квартиры, жизни и здоровья. |

| Райффайзенбанк | от 9,99 | 15 | до 30 | от 3 | 21-60 | Общий стаж от 2 лет. Белая кредитная история. |

| Росбанк | от 8,75 | 15 | до 25 | от 3 | 20-64 | Дополнительный займ на ПВ, господдержка, отсрочка молодым семьям, маткапитал. |

| Промсвязьбанк | от 9,40 | 20 | до 25 | от 4 | 21-65 | Общий трудовой стаж от 1 года. |

| Московский кредитный банк | от 5,90 | 20 | до 20 | от 6 | 18-65 | Ставка актуальна при приобретении квартиры у застройщиков-партнеров, при оформлении комплексного страхования, ПВ 20%. |

| БинБанк | от 9,60 | от 5* | до 30 | от 1 | 21-65 | *ПВ 5% при использовании маткапитала. Стаж не менее 1 года в одной сфере деятельности. С 1 января 2019 года БинБанк и банк Открытие объединились под брендом «Открытие». |

| Уралсиб | от 10,50 | 10 | до 30 | от 3 | 18-70 | Новостройки от надежных партнеров. Рассмотрение ипотеки по 2 документам. |

| ДельтаКредит Банк | от 9,50 | 15 | до 25 | от 2 | 20-64 | Дополнительный кредит на ПВ. Родители могут оформить ипотеку на квартиру для детей. |

| Связь-банк | от 10,25 | 15 | до 30 | от 4 | 21-65 | Общий стаж от 1 года. Обязательное страхование залогового обеспечения. Скидка зарплатникам -0,50%, и работникам ВЭБ -0,75%. Увеличение ставки при отсутствии страхования. |

| Абсолют Банк | от 10,24 | 20 | до 30 | от 6 | 21-65 | Участвует в семейной госпрограмме 6%. Непрерыный стаж от 1 года. |

| Возрождение | от 9,85 | 10 | до 30 | от 6 | 18-65 | |

| ЮниКредит Банк | от 10,25 | 15 | до 30 | от 6 | 21-65 | Участвует в госпрограмме 6%. |

| ТранскапиталБанк | от 8,35 | от 5* | до 25 | от 3 | 21-75 | Участвует в госпрограмме 6%. *ПВ 5% при внесении материнского капитала. Общий трудовой стаж от 12 месяцев. |

| ЗапСибКомБанк | от 10,30 | 10 | до 30 | от 6 | 21-65 | Возможно внесение мат капитала в качестве первоначального взноса и получения ипотеки по 2 документам. |

| Ак Барс | от 10,50 | 10 | до 25 | от 3 | 18-70 | -1% при оформлении договора личного или коллективного страхования. |

| Зенит | от 10,45 | 15 | до 30 | от 4 | 21-65 | Уменьшение ПВ до 5% за счет средств маткапитала. Семейная ипотека под 6% с ПВ 20%. |

| АИЖК | от 10,50 | 10 | до 30 | от 6 | 21-65 | Семейная ипотека под 6%. |

| Тинькофф | от 9,25% | 10 | до 30 | от 3 | 21-75 | Специфика банка заключается в передаче документов в банки партнеры, сам банк ипотеку не предоставляет, а является лишь посредником. |

Вторичная недвижимость

| Банк | Ставка, % | ПВ, % | Срок, лет | Стаж, мес. | Возраст, лет | Информация |

|---|---|---|---|---|---|---|

| Сбербанк | от 9,60 | 15 | до 30 | от 6 | 21-75 | Ставка актуальна при оформлении электронной регистрации, в рамках акции «Молодая семья» и при одобрении квартиры через DomKlick, при условии страхования жизни. |

| ВТБ Банк Москвы | от 9,70 | 10 | до 30 | от 12 | 21-65 | Ипотека без подтверждения доходов от 10,60% с первоначальным взносом 30%. При покупке квартиры более 65 кв. м. ставка от 10,10% |

| Газпромбанк | от 9,50 | 10 | до 30 | от 6 | 20-65 | Непрерывный трудовой стаж от 1 года, скидка зарплатникам -0,5%, и -0,2% при приобретении у АН застройщиков-партнеров банка. |

| Россельхозбанк | от 9,70 | 15 | до 30 | от 6 | 21-65 | Отсрочка и ПВ от 10% для молодых семей и при использовании маткапитала. |

| Альфа-Банк | от 10,49 | 15 | до 25 | от 6 | 23-64 | Специальные условия для молодых семей, уменьшение ПВ до 10% при наличии материнского капитала. |

| Банк «ФК Открытие» | от 9,70 | 10 | до 30 | от 3 | 18-65 | Непрерывный трудовой стаж от 1 года. При оформлении на сайте ставка ниже на 0,25%. Зарплатникам ПВ 10%. Ставка 9,35% при ПВ от 50%, со справкой 2НДФЛ и при условии страхования квартиры, жизни и здоровья. |

| Райффайзенбанк | от 9,99 | 15 | до 30 | от 3 | 21-60 | Стаж не менее 3х месяцев при общем стаже от 2 лет. Отсутствие плохой кредитной истории. |

| Росбанк | от 8,75 | 15 | до 25 | — | 20-64 | Дополнительный займ на ПВ, господдержка, отсрочка молодым семьям, маткапитал. Гражданство не имеет значения. |

| Промсвязьбанк | от 9,80 | 20 | до 25 | от 4 | 21-65 | Общий трудовой стаж не менее 1 года. |

| Московский кредитный банк | от 9,49 | 40 | до 20 | от 6 | 18-65 | |

| БинБанк | от 9,60 | от 5* | до 30 | от 1 | 21-65 | *ПВ 5% при использовании маткапитала. Стаж не менее 1 года в одной сфере деятельности. С 1 января 2019 года БинБанк и банк Открытие объединились под брендом «Открытие». |

| Уралсиб | от 10,70 | 10 | до 30 | от 3 | 18-70 | |

| ДельтаКредит Банк | от 9,50 | 15 | до 25 | от 2 | 20-64 | Дополнительный кредит на ПВ. Родители могут оформить ипотеку на квартиру для детей. |

| Связь-банк | от 10,25 | 15 | до 30 | от 4 | 21-65 | Скидка зарплатникам -0,50%, и работникам ВЭБ -0,75%. Увеличение ставки при отсутствии страхования. |

| Абсолют Банк | от 10,24 | 20 | до 30 | от 6 | 21-65 | Непрерыный стаж от 1 года. |

| Возрождение | от 9,85 | 15 | до 30 | от 6 | 18-65 | |

| ЮниКредит Банк | от 10 | 15 | до 30 | от 6 | 21-65 | Ставка по программе «Ипотека зовет» 9,75% |

| ТранскапиталБанк | от 8,35 | от 5* | до 25 | от 3 | 21-75 | *ПВ 5% при внесении материнского капитала. Общий трудовой стаж от 12 месяцев. |

| ЗапСибКомБанк | от 10,30 | 10 | до 30 | от 6 | 21-65 | Возможно внесение мат капитала в качестве первоначального взноса и получения ипотеки по 2 документам. |

| Ак Барс | от 10,90 | 10 | до 25 | от 3 | 18-70 | -1% при оформлении договора личного или коллективного страхования. |

| Зенит | от 10,45 | от 5* | до 30 | от 4 | 21-65 | *Уменьшение ПВ до 5% за счет средств маткапитала. |

| АИЖК | от 10,50 | 10 | до 30 | от 6 | 21-65 | Легкая ипотека с 2 документами под 11% с ПВ от 35%. Возможность выбора переменной ставки. Ставка 9,95 при ПВ 30%. |

| Тинькофф | от 9,25% | 10 | до 30 | от 3 | 21-75 | Специфика банка заключается в передаче документов в банки партнеры, сам банк ипотеку не предоставляет, а является лишь посредником. |

Тренды на снижение 2019 года и последние новости

В 2019 году наметилось несколько основных направлений, по которым можно получить более низкий процент по ипотеке. Это, в первую очередь, государственная программа по семейной ипотеке, а также субсидирование ипотечной ставки застройщиками.

Господдержка семей при рождении 2 и 3 ребенка

Как мы уже упоминали выше, с начала 2018 года стартовала госпрограмма по поддержке семей при рождении второго и третьего ребенка. Участники данной программы могут рассчитывать на субсидирование ипотечной ставки до 6%.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

В программе могут участвовать семьи, в которых 2 или 3 ребенок родился начиная с момента действия программы – с 01.01.2018 по 31.12.2022. Так, если 2 ребенок у вас родился в 2017 году, то под правила программы вы не попадаете. Многие крупные банки уже принимают заявки на семейную ипотеку с господдержкой, ниже вы вы можете увидеть иллюстрацию предложения от Сбербанка.

Суть программы заключается в погашении государством разницы между текущей процентной ставкой банка, и обещанными 6 процентами. Государство будет оплачивать банку сумму разницы до достижения ребенком 3-х лет, а при рождении третьего малыша действие программы продлевается еще на 5 лет. Таким образом, суммарный срок предоставления льготных условий может достигнуть 8 лет.

В 2019 году Путин продлил срок действия льготной ставки на весь срок действия ипотеки. Подробнее читайте в отдельной статье на нашем сайте.

Постановление гласит, что максимально возможная сумма субсидии равняется разнице между 6% и ключевой ставкой центрального банка + 2%. Напомним, что ключевая ставка ЦБ РФ в 2019 году составляет 7,75%. Таким образом, максимально возможный процент по ипотечному кредиту в банке будет составлять 9,75% (7,75 + 2%). По завершению льготного срока вам придется платить ипотеку именно по той ставке, которая описана в условиях ипотечного договора с банком.

Ипотечный кредит может быть использован только на покупку новостройки либо на рефинансирование ипотеки, взятой с этой же целью. Действует программа только для кредитов, оформленных с 01.01.2018 года, для ранее выданных кредитов ставка снижается путем рефинансирования. Квартира может быть приобретена только у юридического лица, приобрести недвижимость по переуступке у физического лица не получится.

Субсидирование от застройщика как вариант ипотеки под более низкий процент

В 2019 году банки активно вводят программы по ипотеке со сниженным процентом на квартиры в новостройках. Недостающую прибыль банку возмещает компания-застройщик, которая является его партнером. При покупке квартиры в ипотеку у такого партнера банк предлагает заемщику пониженную процентную ставку.

Такой расклад выгоден всем 3 сторонам: и заемщику, и банку, и застройщику. Застройщик получает дополнительных клиентов от банка, банк заманивает заемщиков низким процентом, заемщику такой процент не менее выгоден. Список банков расширяется.

Как взять ипотеку под самый низкий процент при оформлении

При оформлении ипотеки важно обращать внимание на те пункты, при несоблюдении которых банк поднимает ставку на определенный процент. Так, при оформлении страхового полиса вы можете рассчитывать на более низкий процент, как и при условии того, что вы являетесь зарплатным клиентом банка. Положительным фактором станет наличие хорошей кредитной истории именно в том банке, куда вы обращаетесь за ипотекой.

В Сбербанке вы можете рассчитывать на минус 0,1% при оформлении электронной регистрации. Процент ипотеки также зависит и от программы банка. Тут мы снова приведем в пример Сбербанк, который имеет заманчивую программу по новостройкам, процент ипотеки по которой составляет 8,2% при условии электронной регистрации.

Кто может рассчитывать на минимальную ставку?

В своих условиях банки уже указывают минимальную процентную ставку, под которую они готовы выдать ипотечный кредит. Чтобы получить ипотеку именно под такой процент, нужно соблюсти ряд условий. Они стандартные для всех банков, мы поговорим только о самых важных из них.

В своих условиях банки уже указывают минимальную процентную ставку, под которую они готовы выдать ипотечный кредит. Чтобы получить ипотеку именно под такой процент, нужно соблюсти ряд условий. Они стандартные для всех банков, мы поговорим только о самых важных из них.

Рассмотрим все по порядку:

- Оформление страховки. Если клиент отказывается от оформления страхового полиса, банк поднимает базовую процентную ставку на 0,5-1%. Если недвижимость страхуется, то все расходы по ее восстановлению ложатся на плечи страховой компании, а при отказе от страховки банк вынужден поднимать процент по ипотечному кредиту для покрытия возможных потерь.

- Полный пакет документов. Старайтесь предоставить банку тот перечень документов, который он от вас требует в полном объеме, включая справку 2НДФЛ и справку с места работы. Только так банк может полностью удостовериться в вашей платежеспособности, оценить перспективы и надежность вашего места работы.

- Материнский капитал. В 2019 году можно встретить предложения от банков в виде уменьшения первоначального взноса до 5-10% при использовании материнского капитала (Россельхозбанк, Альфа Банк, БинБанк, Транскапитал Банк, Зенит, и др.). Ставка при использовании маткапитала также снижается.

- «Белая» кредитная история. Если вы хотя бы раз в жизни брали кредит, то доступ к вашей кредитной истории имеет любой банк. Чистая КИ является весомым основанием на одобрение ипотеки без повышающего коэффициента. При плохой кредитной истории вы рискуете вообще не получить ипотеку, не говоря уже о низком проценте. Но и отсутствие кредитной истории не очень положительно скажется на принятии решения в вашу пользу, потому, как банк не может со 100%-ой уверенностью сказать о том, какой вы заемщик.

- Высокая стабильная заработная плата. Уровень и стабильность зарплаты играют не менее важную роль. Человек может работать на предприятии ни один десяток лет, но если все эти годы ему задерживают зарплату или выдают частями – это не хороший знак для банка. То же самое касается и высокой зарплаты. Большой заработок и организация на грани банкротства также не совместимы для банка. Именно поэтому всегда при рассмотрении заявки банки берут во внимание и стабильность, и уровень зарплаты.

- Надежная работа. Данный показатель зависит не столько от вас, сколько от организации, в которой вы трудитесь. Здесь обращают внимание на стабильность компании, ее рост и развитие, будущие перспективы.

- Возраст. В любом кредитном или ипотечном банковском продукте есть возрастные ограничения для заемщика – обычно от 21 до 65 лет (на момент погашения кредита). В большинстве случаев банк отдает приоритет заемщикам в возрасте от 30 до 40 лет, так как считается, что они уже имеют стабильную работу, достаточный жизненный опыт. Меньше вероятность того, что человек совершит по глупости какой-то поступок или наоборот, сильно заболеет в силу возраста.

Плюсом с точки зрения банка, рассматривающего вашу заявку, будут:

- Наличие семьи и детей.

- Хорошее финансовое положение.

- Наличие в собственности автомобиля или недвижимости.

- Отсутствие серьезных заболеваний у кого-либо из членов семьи.

Если проанализировать банковские ипотечные продукты, то можно невооруженным взглядом увидеть преимущества для «идеальных заемщиков»:

- Низкие процентные ставки для военных, госслужащих, медиков;

- Сокращенный перечень документов при подаче заявки для «зарплатных клиентов»;

- Специальные условия по ипотеке для молодых семей и др.

Какими путями можно уменьшить процент по действующей ипотеке

Если раннее уменьшение процентной ставки по действующей ипотеке казалось чем-то нереальным, то в 2017-2019 годах это обычная практика.

Существует два основных способа сократить процент по действующему ипотечному кредиту:

- Рефинансирование.

- Реструктуризация.

Реструктуризация ипотеки не будет иметь смысла, если вы уже выплатили большую часть долга. Это обусловлено особенностями системы начисления процентов на весь период ипотеки. В первую половину всего срока кредита в ежемесячный платеж включается всего примерно 1/10 часть основного долга, и 9/10 части – процент по ипотеке. А к концу периода оплаты уже наоборот, основная часть платежа – сумма задолженности и лишь малая часть платежа – проценты.

Мнение эксперта

Александр Николаевич Григорьев

Эксперт в области ипотеки с 10-летним стажем. Является руководителем отдела ипотеки в крупном банке, на счету более 500 успешно одобренных ипотечных кредитов.

При рефинансировании ипотеки стоит помнить, что полная стоимость ипотечного кредита состоит не только из ежегодных процентов, но также из различных комиссий, страховок, дополнительных выплат. Прежде чем перевести свою ипотеку в другой банк внимательно изучите кредитный договор и рассчитайте все расходы.

Не всегда рефинансирование даже под более низкий процент приносит выгоду ипотечному заемщику. Например, вы можете сэкономить на процентах по ипотеке, но переплатить за комиссии и страховки по новому кредиту. Поэтому будьте внимательны и всегда обдуманно принимайте такие серьезные решения.

Рефинансирование ипотеки как самый распространенный способ

Рефинансирование ипотеки – один из способов снижения процентной ставки. Если говорить простым языком, то рефинансирование – это перекредитование в другом банке. На данный момент многие кредитные организации предлагают потребителям различные программы по рефинансированию по заниженным процентным ставкам.

7 шагов процедуры рефинансирования:

- Выбор банка с наиболее подходящими условиями по рефинансированию ипотеки.

- Предоставление в банк заявки необходимых документов (список документов аналогичен подаче заявки на выдачу ипотечного кредита).

- Ожидание решения.

- В случае одобрения заяви на рефинансирование – обращение в банк, где была раннее оформлена ипотека для решения вопроса о возможности передачи залога.

- Если разрешение получено, то клиент представляет рефинансирующему банку все необходимые документы на недвижимость и заключает с ним новый договор.

- Рефинансирующий банк переводит денежные средства на счет банка, в которой оформлена ипотека и тем самым досрочно ее гасит.

- Смена залогодержателей недвижимости, т. е. одна кредитная организация передает свои права залогодержателя на ипотечную квартиру другой кредитной организации. Обычно это происходит путем передачи закладной.

Еще раз напоминаем о том, что рефинансирование ипотеки не всегда выгодно. Прежде, чем переходить в другой банк внимательно изучите условия перехода в обеих банковских организациях и просчитайте свою выгоду.

Реструктуризация ипотеки при плохом материальном положении

Реструктуризация ипотеки отличается от ее рефинансирования. Основное отличие состоит в том, что реструктуризация – это изменение условий текущего ипотечного кредита по заявлению заемщика без перехода в другой банк. Обычно к данной процедуре прибегают в трудной жизненной ситуации, например, когда заемщик сильно заболел или его уволили с работы.

Реструктуризация может быть проведена несколькими способами:

- Предоставление ипотечных каникул, когда заемщику по решению банка дается отсрочка, чтобы решить свои финансовые проблемы.

- Увеличение срока ипотеки путем перерасчета ежемесячных платежей.

- Уменьшение штрафных санкций в случае просрочки.

- Смена валюты ипотечного кредита.

- Снижение процентов и перерасчет платежей.

На усмотрение банка возможны и другие способы реструктуризации. Для подачи заявки на реструктуризацию заемщику необходимо обратиться в банк с письменным заявлением, к которому необходимо приложить максимальное количество доказательств вашего трудного материального положения.

В 2019 году банки предоставляют клиентам различные предложения по снижению процента по ипотеке. Например, в «Сбербанке» имеется программа, по которой клиенты банка в рамках выданных ипотечных кредитов могут написать заявление на снижение ипотечной ставки.

Банк в течение 3-х рабочих дней рассматривает заявку и принимает решение об уменьшении процентной ставки либо выносит вердикт с отказом. Многие заемщики уже воспользовались данной услугой и смогли сделать свою ипотеку выгоднее на 1-2% от предыдущей ставки.

Выводы

Снижение ставки по ипотеке в 2019 году вполне реально. Падение цен на недвижимость спровоцировало рост спроса на жилье. Большинство граждан, у которых были хоть какие-то сбережения, спешили купить жилье в ипотеку по выгодным ценам, но многих останавливали высокие процентные ставки. Банки отреагировали на спрос понижением процентных ставок. В 2019 году ставки продолжают снижаться, по прогнозам экспертов минимальный процент по ипотеке достигнет 6-7%.

ipotekunado.ru