Влияет ли кредитная история на получение кредита в 2018 году?

Пресловутая кредитная история сегодня на слуху у каждого обывателя. Но не всякий правильно понимает, что обозначает это понятие и что нужно знать о нем любому, кто желает аккредитоваться в государственном или коммерческом банке. Прежде, чем задаваться вопросом о том, влияет ли кредитная история на получение кредита, следует ознакомиться с понятием КИ, природой её возникновения и влиянием на судьбу заемщика. Как положительным, так и отрицательным.

Пресловутая кредитная история сегодня на слуху у каждого обывателя. Но не всякий правильно понимает, что обозначает это понятие и что нужно знать о нем любому, кто желает аккредитоваться в государственном или коммерческом банке. Прежде, чем задаваться вопросом о том, влияет ли кредитная история на получение кредита, следует ознакомиться с понятием КИ, природой её возникновения и влиянием на судьбу заемщика. Как положительным, так и отрицательным.

Следует уяснить, что кредитная история есть у каждого гражданина, хоть единожды прибегавшего к услугам легального кредитования с 2004 г., даже если он ничего не знает о существовании этого документа.

Кредитной историей называют систематизированные сведения о гражданах, когда-либо получавших банковский займ в любом размере. Кредитор формирует пакет информации о том, насколько пунктуально заемщик выполнял или выполняет на данный момент обязательства по договору, имеются ли за ним просрочки по графику платежей, насколько успешно завершены финансовые обязательства сторон.

Эти сведения 15 лет (негативные пожизненно) хранятся в независимом бюро кредитных историй и предоставляются банковским структурам по запросу с целью дальнейшего прогнозирования платежной порядочности заемщика и эффективности сотрудничества с ним.

Что значит «плохая» и «хорошая» кредитная история?

Положительная кредитная история формируется в тех случаях, когда обязательства заемщика перед банком выполнены в полном объеме без существенных накладок. Это позволяет прибегать к услугам кредиторов в дальнейшем без особых проблем, рассчитывая на абсолютную лояльность финансового учреждения. Негативная КИ — результат систематического невыполнения условий кредитного договора, становящийся существенным препятствием для последующих попыток взять банковские займы. Недобросовестные заемщики могут откорректировать КИ путем погашения выставленных счетов, штрафных и процентных начислений с подачей заявления на исправление КИ в Бюро Кредитных Историй.

Многие нерадивые заемщики задаются вопросом, дадут ли кредит с плохой кредитной историей, полагая, что для них сохранена возможность аккредитации в государственных банках, даже с репутацией злостного неплательщика у коммерческих организаций. На деле это не так. Национальное БКИ — единая справочная база для всех типов кредитных учреждений. Только в тех случаях, когда негативная информация еще не передана банком в БКИ, у заемщика остается возможность взять новые займы с негативной КИ без очевидных затруднений. Резюмируя, можно подвести краткий итог. Получить кредит легко — это реально, если:

- Погашены прежние кредиты без критичных замечаний банка

- Есть текущие займы, которые планомерно погашаются и вы не скрываете этого факта от кредитора

- Произведена корректировка КИ в положительном ключе, о чем заемщиком получено уведомление

Возможно ли получить кредит с чистой или негативной кредитной историей?

Структурно БКИ подразделяется на более чем 20 автономных структур, собирающих сведения о заемщиках. Поэтому физически возможны задержки или неточности в информации, поступающей в централизованное НКБИ. Это происходит нечасто, но у некоторых недобросовестных заемщиков остается вероятность беспроблемного получения займа, даже если за их плечами есть просроченный непогашенный кредит.

Но дадут ли ипотеку, если кредитная история плохая? Возможно ли получить кредит на машину с негативной КИ? Скорее нет, потому что крупные финансовые сделки банки проверяют особенно тщательно. Тем более в условиях сегодняшней экономической обстановки.

Кто выдает кредиты лицам с испорченной кредитной историей?

Иногда банки, в целях продвижения коммерческой услуги, не запрашивают сведений о заемщике в НКБИ, одинаково лояльно относясь ко всем потенциальным клиентам. В эти периоды можно аккредитоваться на небольшие суммы. Кроме того, банки часто закрывают глаза на КИ давних зарплатных клиентов.

Тем не менее, контроль за финансовой историей заемщиков ужесточается с 2018 г., поскольку количество злостных неплательщиков динамично возрастает. Кто еще даст кредит с плохой кредитной историей? Только те, у кого нет возможности о ней узнать — полулегальные и откровенно криминальные структуры, сотрудничать с которыми весьма небезопасно.

Если заемщик никогда ранее не брал кредит

Тех, кто ранее не брал банковские займы, часто беспокоит вопрос о том, как взять кредит, если нет кредитной истории. Это элементарно: нужно соответствовать минимальным требованиям банка к потенциальным заемщикам и подтвердить свой постоянный доход справкой 2-НДФЛ из бухгалтерии места работы или заполнить банковскую форму подтверждения.

Обращаться можно в любую кредитную организацию. К своему первому кредиту следует отнестись предельно ответственно. С него начинается формирование новой кредитной истории. И только от заемщика зависит, будет ли она благополучной.

Видео: Нюансы кредитной истории

Читайте также:

ipoteka-expert.com

Если кредитная история плохая можно ли взять ипотеку

Ипотечное кредитование активно развивается, невзирая на мировые финансовые кризисы. Человек без внушительных денежных накоплений получает шанс купить недвижимость, выплачивая ее стоимость несколько лет. Сложнее обстоят дела, если покупателю требуется ипотека с плохой кредитной историей.

Следует разобраться, насколько реально получить деньги на покупку жилья, если у вас есть незакрытый заем с просроченными платежами.

Что такое кредитная история

Проблемы при взаимоотношениях с банками возникают по ряду причин. Наши сограждане часто не могут похвастаться знаниями в банковской, финансовой сфере. Они не изучают условия сотрудничества, верят каждому слову банковского работника. Из-за этого возникают просрочки платежей, начисляются штрафы, пеня. Некоторые клиенты относятся к этому легкомысленно, не догадываясь, что подобные факты формируют их кредитную историю (КИ).

На Западе к этому подходят очень ответственно. Запятнанная КИ закрывает многие двери. Из-за этого сложно получить не только долгосрочный кредит, но обычную платежную карту. Чтобы разобраться, как взять ипотеку с плохой кредитной историей, нужно понять саму процедуру ее получения.

Банки плодотворно сотрудничают с Бюро Кредитных Историй (БКИ). Таких организаций функционирует немало. Сюда передаются данные о клиентах банков, формируется информация о том, насколько своевременно они вносили платежи, как оплачивали обязательства. Хорошая КИ повышает лимит доверия банка к заемщику. Испорченная КИ – повод отказать в кредите. Когда вы подаете заявку на ипотеку, представители банка делают запрос в те КБИ, с которыми они сотрудничают. На основании результата такой проверки выносится вердикт.

Способы получения ипотеки с плохой кредитной историей

Потенциальных заемщиков интересует, дадут ли ипотеку, если плохая кредитная история еще не исправлена. Чтобы добиться желаемого, действуйте сразу в нескольких направлениях:

- подавайте заявки в крупные, надежные банки;

- попытайте счастья в небольших банках-новичках;

- получите рассрочку от застройщика;

- используйте услуги финансовых консультантов;

- исправьте КИ.

Условия для получения ипотечного кредита в крупном банке

В современных условиях крупные банки не разбрасываются клиентами, поэтому вы должны знать, как получить ипотеку с плохой кредитной историей. Нередко таким людям предлагаются особые условия сотрудничества:

В современных условиях крупные банки не разбрасываются клиентами, поэтому вы должны знать, как получить ипотеку с плохой кредитной историей. Нередко таким людям предлагаются особые условия сотрудничества:

- повышенная процентная ставка;

- сокращенные сроки выплаты обязательств;

- наличие надежных поручителей;

- внушительный размер обязательного первоначального взноса;

- высокий официальный заработок, стабильная работа;

- залог в виде покупаемой недвижимости.

Ипотечный кредит – один из самых дорогостоящих, но риски банка сведены к минимуму. По условиям договора, если клиент не выплачивает обязательства, то купленное жилье переходит в собственность банка. Другой вопрос в том, что этот актив обладает не самой высокой ликвидностью, поэтому финансовые структуры стремятся обезопасить свою деятельность иными способами.

Дабы повысить шансы на успех, подавайте заявки на получение ипотеки сразу в несколько банков. Не стоит ждать и размышлять, одобрят ли ваше прошение, обращайтесь в работающие кредитные организации. Отдельные банки сотрудничают с разными КБИ, поэтому располагают различными сведениями об уровне надежности клиента. В одной организации вам откажут, а в другой выдадут долгосрочный кредит.

Ипотечное кредитование в небольших банках

Если обращение в известные надежные организации не принесло должных результатов, попытайте свои силы в банках-новичках. Такие компании стремятся расширить сферу влияния на рынке, поэтому готовы сотрудничать с любыми клиентами. Здесь шансы на успех значительно возрастают. Мелкие банки сотрудничают с ограниченным кругом КБИ, поэтому информация о старых проблемах с погашением обязательств до них не дойдет.

Составьте список банков, где выдают ипотеку, и обратитесь за помощью в каждый из них, предъявляя доказательства своей надежности, нынешней платежеспособности и финансовой стабильности.

Ипотека от застройщиков

Покупая жилье в новостройке, можно рассчитывать на рассрочку от застройщика. Крупные строительные компании заинтересованы в привлечении инвесторов, поэтому готовы сотрудничать с покупателями, не проверяя их КИ. Особенности ипотеки от застройщика:

- рассрочка предоставляется на незначительный срок;

- обязательно вносится первоначальный взнос;

- покупка осуществляется на этапе строительства.

В таком случае покупатель рискует, ведь он вкладывает деньги в строящийся объект. Обращайтесь к надежным девелоперам, предварительно проверив наличие разрешительной документации на строительство. Вероятность того, что стройка будет завершена своевременно, а объект введут сразу введут в эксплуатацию, повышается.

Военная ипотека и плохая кредитная история

Государством в 2018 году реализуются многочисленные программы предоставления доступного жилья определенным категориям населения. Пользуется спросом военная ипотека. Представителям вооруженных сил РФ кредиты на жилье выдаются на выгодных условиях. Некоторые военные уверены, что банки не могут им отказать при наличии плохой КИ, и они недоумевают, когда от кредитора приходит очередной отказ.

Государством в 2018 году реализуются многочисленные программы предоставления доступного жилья определенным категориям населения. Пользуется спросом военная ипотека. Представителям вооруженных сил РФ кредиты на жилье выдаются на выгодных условиях. Некоторые военные уверены, что банки не могут им отказать при наличии плохой КИ, и они недоумевают, когда от кредитора приходит очередной отказ.

Как исправить кредитную историю

Наши сограждане интересуются, когда обнулится плохая кредитная история. По закону данные о конкретном заемщике хранятся в банке в течение 35 лет. Срок хранения информации в БКИ меньше и составляет 15 лет. Мало кто готов ждать так долго, чтобы оформить ипотеку без дополнительных проблем, поэтому стоит рассмотреть пути исправления КИ.

Вы можете самостоятельно запросить информацию в БКИ о себе. Раз в год такие сведения предоставляются бесплатно. Вы получите важные данные, поймете, почему испортилась КИ. После этого докажите, что просрочка платежей произошла по независящим от вас обстоятельствам. Предъявите справки из больницы о прохождении сложного лечения в этот период, сведения о нетрудоспособности, потере работы и постоянного заработка.

Желательно эти действия проделывать сразу. Если вы взяли кредит и по определенным причинам не можете его погасить, обязательно сообщите об этом представителям банка. Они предложат пройти процедуру реструктуризации долга, предоставят кредитные каникулы. Кредитная история не испортится, а ваша честность будет вознаграждена.

Если время упущено и доказать что-либо не представляется возможным, попытайтесь улучшить КИ. Стоит взять несколько небольших потребительских кредитов, оформить кредитную карту, своевременно погасить обязательства. Эти положительные сведения передаются в БКИ, кредитная история постепенно улучшается. После этого вы можете рассчитывать на оформление ипотеки на общих основаниях. Зная, как исправить кредитную историю, следует воспользоваться такими возможностями, пусть на это уйдет какое-то время.

Подпорченная кредитная история – это не приговор на всю жизнь. Любой человек может рассчитывать на оформление ипотеки, нужно лишь ознакомиться с правилами банков, законодательством в этой сфере. Вы получите долгосрочный кредит, доказав свою благонадежность.

Видео: Тонкости плохой кредитной истории

Ипотечные займы — один из самых востребованных видов кредитования во всем мире. Возможность приобрести собственное жилье сразу, а не по прошествии долгих лет ущемления себя буквально во всем, привлекает все больше и больше людей. Однако получение ипотеки с плохой кредитной историей может стать серьезной проблемой на пути к мечте о собственном уголке.

Что же делать в подобной ситуации? Откуда берется пятно на финансовой репутации и как решить вопрос малой кровью? Эти и многие другие вопросы очень интересуют читателя, хоть раз столкнувшегося с отказом по ипотеке.

В чем суть ипотечного кредита

Для начала давайте поговорим о том, что же такое ипотека и кредитная история, как они связаны между собой и может ли одно повлиять на другое.

Под термином «ипотека» понимается такой вид кредитования, когда в долг приобретается жилье, которое и становится банковским залогом до момента погашения кредита. При этом покупатель хотя и считается собственником квартиры, однако не может производить с ней никаких юридически значимых действий. Если до момента полного погашения займа клиент перестает платить по счетам, включаются штрафные санкции. В конечном итоге банк может и вовсе отсудить квартиру у нерадивого заемщика. В этом случае человек рискует остаться и без денег, и без жилья.

Кроме остановок или задержек с выплатой кредита существуют и другие основания для расторжения договора:

- порча жилья, несоблюдение условий эксплуатации;

- передача помещения в пользование третьим лицам;

- нарушение условий страховки;

- перепланировка помещения, изменение теххарактеристик жилья.

Принимая во внимание тот факт, что подобные кредиты выплачиваются пару десятков лет, банки очень внимательно проверяют тех, кому дают ипотеку. Они всеми способами стараются снизить риск невозврата долга. Для среднестатистического банка идеальный заемщик выглядит так:

- Возраст — около 27-30 лет. Этого достаточно, чтобы к моменту окончания выплат клиент еще не вышел на пенсию.

- Высокая официальная зарплата. Если ваш заработок минимум в три раза превышает ежемесячный платеж по ипотеке, вы станете желанным клиентом любого банка.

- Внушительный стаж работы в хорошей компании, желательно на престижной должности.

- Стабильное семейное положение, а также парочка детей только укрепят ваши позиции. Кроме того, желательно, чтобы супруг (супруга) были трудоустроены с неплохим окладом.

Но даже если вы соответствуете всем этим критериям и вам нужна ипотека, плохая кредитная история может сыграть с вами злую шутку.

Откуда берется кредитная история

Каждый, кто хочет обратиться в банк с просьбой о получении ипотеки, прежде всего должен понимать, что же означает понятие «кредитная история», как она формируется, где ее можно посмотреть и на что она влияет. Тогда, вместо того чтобы обивать пороги друзей и знакомых с криком: «Помогите взять ипотеку с плохой кредитной историей!» — человек сможет самостоятельно повлиять на ситуацию.

До того как принять решение об оформлении займа, любое финансовое заведение обязательно обращается в БКИ (бюро кредитных историй). Туда вписываются сведения о каждом человеке, который хоть раз в жизни брал деньги в долг. В такие базы вносится информация о том, какие именно кредиты оформлял тот или иной человек, аккуратно ли вносил платежи, были ли просрочки. Если имели место нарушения договора, запись об этом также появится в кредитной истории.

Что такое «плохая кредитная история» и на что она влияет

Как вы уже поняли, пятно в КИ — повод для отказа в получении ипотеки. Доступ к базам имеют все кредитные учреждения без исключения. Существует несколько критериев, по которым обычно ведется проверка. Например, такие:

- Несоблюдение условий договора, просрочки платежей, полный отказ от взятых на себя обязательств.

- Причины, не зависящие от заемщика, но ухудшающие КИ. Это могут быть ошибки в реквизитах, проведение оплаты через другой банк, задержавший платеж, неверный расчет последнего взноса, другие факторы.

- Мошеннические действия. Бывают случаи, когда мошенники оформляют заем, используя чужие документы. Возвращать деньги они, конечно же, не собираются. В таком случае, даже если преступные действия третьих лиц будут доказаны, ваша КИ будет основательно испорчена.

Конечно, в последних двух случаях клиент вроде бы и не виноват, но помощь в ипотеке ему обязательно понадобится.

Как проверить собственную кредитную историю и зачем это нужно делать

Чтобы избежать неприятных ситуаций, лучше всего позаботиться о том, чтобы узнать свою КИ заранее. Дело в том, что банк вообще не обязан как-то мотивировать свой отказ, но чаще всего сотрудники финучреждений ссылаются именно на нее. Кроме всех вышеперечисленных факторов ее могут испортить даже незначительные события:

- небольшая (в несколько дней) просрочка по потребительскому кредиту;

- досрочная выплата ссуды без согласования с банком;

- невыполнение взятых на себя обязательств, если вы выступали поручителем по кредиту родственника или друга;

- долг в 2-3 рубля, возникший из-за ошибки в расчетах.

Чтоб избежать неприятностей, возьмите за правило хотя бы раз в год проверять свою кредитную репутацию. Тем более что сделать это довольно просто:

- Для начала нужно обратиться в особое подразделение Банка России, которое именуется «Центральный каталог КИ». Там нужно получить сведения о том, где именно находится ваша история.

- Теперь достаточно отправить запрос в конкретное БКИ и получить нужные сведения. Один раз в год сделать это можно бесплатно.

Как взять кредит, имея подмоченную репутацию

Какие бы сведения вы ни получили, не отчаивайтесь. Помните: вам все равно можно взять ипотеку. Плохой кредитной историей хвастаться, конечно, не стоит. Но ситуацию можно исправить. Как? Существует несколько способов:

- подача документов в небольшое финансовое учреждение, там проверка может происходить не столь дотошно;

- обращение за помощью к посредникам;

- подача документов на ипотеку в тот банк, который уже предоставлял вам кредит однажды;

- получение займа у застройщика;

- оформление аренды с выкупом.

Есть также способы, к которым прибегать не стоит. Не секрет, что на рынке услуг существуют такие организации, которые за определенную плату готовы исправить документы. Делать это, как вы понимаете, незаконно. Может закончиться печальными последствиями.

Также в сфере банковского кредитования довольно распространено такое явление, как коммерческий подкуп. Это означает, что некоторые сотрудники финучреждения готовы закрыть глаза на негативную кредитную историю клиента. Конечно, не просто так, а за солидное вознаграждение. Не соглашайтесь на это. Такие действия также незаконны.

Можно ли исправить плохую историю

Ипотека с плохой историей — дело очень хлопотное, но вполне реальное. Обнаружив ошибки в КИ, вы можете подать прошение о внесении изменений. При этом вам придется доказывать, что сведения, содержащиеся в кредитной истории, недостоверны и подлежат исправлению. По вашему заявлению будет проведена проверка. К этому моменту вам нужно приготовить документы, характеризующие вас как благонадежного клиента. Такими бумагами могут быть:

- чеки, подтверждающие своевременность платежей;

- выписки из финансовых учреждений об отсутствии непогашенных займов;

- справка из милиции о том, что кредит был оформлен мошенниками по вашим документам;

- другие документы, подтверждающие вашу невиновность.

По результатам проверки будет вынесено решение о внесении изменений в вашу кредитную историю. Если вам оказали, а вы не согласны с результатами проверки, можете обратиться в суд и отстаивать свои права там.

Если же нарушения с вашей стороны все же имели место и теперь вы не понимаете, как взять ипотеку с плохой кредитной историей, стоит поступить следующим образом. Возьмите в любом банке небольшой потребительский кредит на покупку, например, бытовой техники и аккуратно выплатите его. Повторите такие действия еще несколько раз. Таким образом вы поправите свою финансовую репутацию, и небольшие огрехи в прошлом вам простят.

В долгу у застройщика

Теперь давайте поговорим о том, как взять ипотеку с плохой кредитной историей, если исправить ее не удалось и в банке вам отказали. В этом случае можно попытаться обратиться к застройщику напрямую. Не очень крупные строительные фирмы довольно часто нуждаются в привлечении стороннего капитала. Для этого они вынуждены обращаться в банк за получением кредита. Однако это не так уж и выгодно, так как приходится платить проценты.

Более выгодным вариантом является заключение с клиентом договора рассрочки. При этом застройщик получает дополнительные деньги на строительство, а физлицо — возможность оплатить стоимость жилья частями.

При явных преимуществах, таких как отсутствие процентов, комиссий, платежей за оценку и страховку, этот способ имеет и существенный недостаток — незначительный срок рассрочки. Редко какая фирма согласится заключить подобный договор сроком более чем на 5 лет. Кроме того, от вас непременно потребуют довольно солидный первый взнос. Чаще всего он составляет около 30 % стоимости жилья.

Обращение в небольшой банк

Если вы раздумываете о том, где взять ипотеку с плохой кредитной историей, попробуйте обратиться в молодой банк или небольшое финансовое учреждение. Такие заведения борются за каждого клиента и довольно часто снижают требования к кандидатам на оформление ипотеки.

Кроме того, в таких заведениях часто работают специалисты, не имеющие достаточного опыта в сфере кредитования. Проще говоря, они просто не знают, куда смотреть, но имеют большое желание заключить договор.

Но и у этого способа есть недостатки. Чаще всего это довольно высокие процентные ставки или взимание дополнительных комиссий. Таким способом маленькие банки стремятся снизить риск невозвратов.

Поручитель + залог

Еще одним вариантом того, как взять ипотеку с плохой кредитной историей, является предоставление большого дополнительного залога и нескольких поручителей.

Поскольку ни один банк не станет сотрудничать с неблагонадежными клиентами, вам придется убедить его сотрудников в том, что вам можно доверять. Для начала нужно заручиться поддержкой человека, безупречного в финансовом плане и имеющего солидный доход. Еще лучше, если таких поручителей будет несколько. В этом случае ваша негативная кредитная история уже не будет выглядеть в глазах менеджера слишком весомо. Ведь в случае невыполнения вами своих обязательств долг потребуют уже с поручителя.

Если вы сможете предоставить банку нечто дорогостоящее, уже принадлежащее вам на правах собственности, это также существенно повысит ваши шансы на получение ипотеки. Это может быть дача, дорогой автомобиль, загородный коттедж, антикварное ювелирное изделие и так далее. При этом стоит понимать, что приобретаемая квартира также будет являться залогом. И в случае невыполнения вами своих обязательств вы можете потерять оба залога и остаться ни с чем.

Повышаем сумму первого взноса

Почти все ипотечные займы оформляются с минимальным (вплоть до нуля) первым взносом. Поэтому, если вы не знаете, как взять ипотеку с плохой кредитной историей, но имеете достаточное количество свободных средств, попробуйте оформить заем с большим первоначальным платежом. Если вы способны внести сразу около 50 % стоимости жилья, на негативную историю банк, скорее всего, закроет глаза. Происходит это потому, что, даже если вы в дальнейшем не сможете платить по кредиту, банк с легкостью продаст вашу квартиру за половину ее реальной стоимости и вернет себе деньги.

Обращаемся к посреднику

Иногда кредитная история клиента настолько печальна, что ему может потребоваться помощь в ипотеке. Для этого существуют специальные кредитные брокеры. Эти люди предложат вам список банков, которые готовы вести разговор с проблемными клиентами. За дополнительную плату брокер возьмет на себя все переговоры и практически гарантированно обеспечит вам оформление ипотеки. Правда, услуги таких помощников обходятся дороговато, но иногда это единственный выход.

Оформляем квартиру в лизинг

Существует еще один, довольно новый для России способ оформления ипотеки с подмоченной кредитной репутацией. Это лизинг жилья. Суть его в том, что человек заключает договор аренды жилья с последующим выкупом. Ежемесячные траты при этом состоят из стоимости аренды и суммы платежа по займу. Кредитная история в этом случае не играет никакой роли. Ведь до момента выплаты всей стоимости собственником квартиры является не клиент, а финансовая организация.

Далеко не все могут себе позволить выложить сразу же крупную сумму на покупку жилья. Возможно ипотека для некоторых является единственным шансом улучшить свои жилищные условия. Но что делать, если кредитная история испорчена? Есть ли шанс, что банки одобрят жилищный заем с плохим финансовым досье.

Итак, если Вы решились на оформление ипотеки, рекомендуем Вам ознакомиться с отчетом по своей кредитной истории. Такой отчет Вы можете получить бесплатно один раз в год. Если Вы уже получали информацию по КИ, то оплатив сумму, которую запрашивает БКИ, вы можете получить отчет еще раз. Больше информации о том, как получить свой финансовый отчет в Бюро кредитных историй, вы получите из этой статьи.

Ознакомившись со своим финансовым отчетом, Вы можете решить, что Вам делать дальше в попытке оформить ссуду на жилье. Даже при хорошей истории банк может отказать в ипотечном кредитовании. Так что будьте внимательны. Основные причины, по которым могут отказать в выдаче жилищного займа, рассматриваем по этой ссылке.

Если Вы обнаружили, что отчет о Вас в Бюро не идеальный, содержит задержки, а возможно долговые обязательства, то, в первую очередь, Вам необходимо постараться улучшить Вашу кредитную историю. Как минимум, закрыть все текущие долги. В таком случае банк увидит, что Вы стараетесь привести свое положение в более удобный вид. Затем, если у Вас есть время, Вы можете постараться улучшить качество своего финансового досье. Для этого оформляется несколько небольших заемов, которые вовремя погашаются. Больше информации о том, как исправить свое финансовое досье, вы получите из этой статьи.

Еще один способ предлагают некоторые банки. Это предоставление нескольких подряд услуг кредитования с поочередным увеличением суммы и уменьшению процентов. После своевременного закрытия подобных займов у Вас появится возможность пользоваться всеми услугами кредитования данного банка на стандартных условиях. К примеру, такая программа существует в Совкомбанке, она называется «Кредитный доктор».

Плохая кредитная история это не приговор для ипотеки. В потребительском кредите Вам с наибольшей долей вероятности отказали бы, но в случае жилищного кредитования обстоятельства немного отличаются. Так как ипотечное кредитование всегда предоставляется под залог приобретаемого имущества, то банк принимает на себя минимальный риск невыплаты кредита. Но следует готовиться к тому, что банк предложит не очень выгодные условия. Это может быть повышенная процентная ставка, большой первоначальный взнос и небольшой срок кредитования. Актуальные программы от российских банков представлены в этом обзоре.

При наличии негативных сведений в БКИ за ипотекой следует обращаться в тот банк, в котором у Вас есть зарплатная карта. Банки охотно сотрудничают со своими «зарплатниками» и всегда подбирают оптимальные условия. Подробнее о кредитах для такой категории заемщиков читайте в этой статье.

Помимо своего банка, можно попробовать обратиться в новый банк. Так как у такого банка еще нет своей клиентской базы, то с большей долей вероятности Вам одобрят ипотечное кредитования. Также есть шанс, что молодой банк просто не обнаружит Вашу КИ. О том, какие банки выдают займы без проверки досье, читайте по этой ссылке.

И в крайнем случае всегда можно воспользоваться услугой кредитного брокера. Он поможет Вам подобрать на выбор несколько банков, в которых вероятность выдачи ипотеки под Ваши условия будет максимальна. Но за его услуги придется заплатить. Часто брокеры берут процент от выданной суммы. Подробнее о том, чем может помочь такой специалист, читайте в этой статье.

Все же лучше стараться улучшить свою кредитную историю, прежде чем обращаться за жилищным займом. Больше информации о том, как исправить свое финансовое досье, вы получите по этой ссылке.

Шанс в оформлении такого заема у клиента с плохой КИ есть, но он скорее всего будет на очень невыгодных условиях. О том, можно ли получить ипотеку проблемным клиентам, читайте здесь.

Если вы хотите узнать, как получить кредит без отказа? Тогда пройдите по

этой ссылке

. Если же у вас плохая кредитная история, и банки вам отказывают, то вам обязательно необходимо прочитать эту

статью

. Если же вы хотите просто оформить займ на выгодных условиях то нажмите

сюда

.

Если вы хотите оформить кредитную карту, тогда пройдите по

этой ссылке

. Другие записи на эту тему ищите

здесь

.

Согласно экспертным оценкам, в России порядка 40% жилой площади в новостройках продается в кредит. Особенно популярной считается ипотека в эконом-классе построений – здесь в таким образом приобретается от 50% до 85% жилья. 88% всех существующих в России банков предоставляют на практике ипотечные отношения. Условия кредитования становятся легче, первоначальный взнос уменьшается. Но есть категория заемщиков, кому будет очень сложно купить недвижимость в ипотеку – граждане с плохой историей обращения с кредитами.

Проверки КИ при выдаче ипотечных кредитов

Абсолютно во всех кредитных учреждениях при любом типе кредитования история работы с займами у потенциального заемщика проверяется, и ипотека здесь не является исключением. Поэтому, банки не будут строить ипотечные отношения, если хоть однажды при долговых обязательствах на меньшую сумму потенциальный клиент повел себя «неправильно». Сдаваться в таких случаях нет необходимости – шанс есть у всех.

Проверка кредитной истории – обязательный шаг при рассмотрении заявки при любом типе кредита. Бюро кредитных историй обнародовал статистику за 2016 год, и большинство запросов на проверку КИ проводилось в связи с возможным ипотечным кредитованием.

Шансы на получение займа с испорченной КИ

Ипотеку редко можно легко получить, если раньше были просрочки по займам. Но все банки дорожат своими клиентами, и потому зависеть решение банка будет от клиента – получит ли он кредит с плохой кредитной историей.

Самая главная уловка банков при работе с ипотечным кредитованием заемщиков с неблагоприятной КИ – предложение кредита на самых выгодных условиях для банка, а не для клиента. Повышенный процент кредитования, аннуитетные платежи, сокращение срока, залог имущества – вот что ждет заемщика при одобрении ипотеки. Поэтому, лучше тщательно подумать – стоит ли брать займ на таких ужасных условиях.

Как взять ипотеку с плохой кредитной историей

Если вы имеете плохую кредитную историю, но желание окунуться получить жилье таким способом слишком велико – действовать необходимо следующим образом:

Если вы имеете плохую кредитную историю, но желание окунуться получить жилье таким способом слишком велико – действовать необходимо следующим образом:

- Подайте заявки во все самые крупные банки. Как правило, в этих учреждениях всегда есть специальные резервы для ипотечного кредитования, и поправить процент выдачи таких займов для подобных структур будет делом чести. Если вы имеете очень плохую кредитную историю – можете даже не пробовать.

- Пробуйте сотрудничать с новыми банками. Такие учреждения всегда стремятся побыстрее набрать клиентуру, и в этом случае вам может повезти.

- Поговорите с застройщиком многоквартирного дома. Если вас удастся убедить его в своей платежеспособности – у вас будет шанс получить рассрочку. Возьмите побольше документов и справок с собой – о доходах, к примеру.

- Займитесь исправлением кредитной истории. Многие кредитные учреждения составляют специальные программы для исправления плохих кредитных историй. Да, денег придется переплатить достаточно много, но кредитная история будет восстановлена, и процент одобрения ипотеки резко вырастет.

Откуда ждать помощи

Надежный ресурс, который поможет в получении ипотеки –исправление КИ. При отсутствии подобной возможности – пробуйте договориться с частными кредиторами. Малый их процент занимается ипотечным кредитованием, но таковые находятся, и вам вполне может повезти. Самое главное – внимательно изучить условия и требования.

Совет. Если обращаетесь к услугам частных кредиторов – воспользуйтесь услугами финансовых консультантов. Они смогут вам выработать линию поведения с потенциальным займодавцем, а также проконсультируют вас по правильности составления договорного соглашения по ипотеке между вами и «ростовщиком».

Банки с высоким шансом одобрения

В России ипотечное кредитование является самым популярным среди остальных видов. Банки стараются вырвать друг у друга пальму первенства по проценту одобрения кредитов, при этом не навредив себе большим количеством договоров с нерадивыми плательщиками. Вашему вниманию представляется рейтинг банков с высоким процентом одобрения ипотеки:

| Наименование банка | Процент одобрения |

| «Московский кредитный банк» | 89% |

| «ТрансКапиталБанк» | 88% |

| ВТБ 24 | 86,2% |

| Промсвязьбанк | 84,7% |

| Газпромбанк | 84% |

Анализ отзывов

Если смотреть на отзывы заемщиков с плохой кредитной историей, то можно подчеркнуть следующее – желающие взять кредит продолжают «обжигаться» с частными кредиторами, предлагающими отличные условия кредитования. Ушлые кредиторы собирают первоначальные взносы со своих клиентов и исчезают в неизвестном направлении. Но такие случаи продолжают происходить с завидным постоянством.

Что касается отношений с банками, то случаи одобрения ипотеки есть у заемщиков с испорченной КИ даже в крупнейших банках страны. Сложно понять природу одобрения таких кредитов, однако случаи бывают. Это говорит о том, что необходимо подавать заявки периодично и циклично, во все возможные банковские учреждения, если вы хотите успешно завершить дело.

Если же говорить о банках, где чаще ипотечный тип кредита одобряется с плохой КИ, то выделяются:

- «Газпромбанк».

- «Россельхозбанк».

- «Открытие».

- ВТБ 24.

- «Промсвязьбанк».

Плохая кредитная история у созаемщика

Заемщикам с плохой КИ нельзя искать себе поручителей с такой же ситуацией – будет гарантирован провал в 100% случаев. Были ранее ситуации, когда созаемщик с хорошей кредитной историей в итоге положительно влиял на решение банка по ипотеке, и кредит выдавался заемщику со слабой КИ.

Заемщикам с плохой КИ нельзя искать себе поручителей с такой же ситуацией – будет гарантирован провал в 100% случаев. Были ранее ситуации, когда созаемщик с хорошей кредитной историей в итоге положительно влиял на решение банка по ипотеке, и кредит выдавался заемщику со слабой КИ.

Если же у вас имеется хорошая кредитная история, но у вашего созаемщика она плоха – мало хорошего вы сможете извлечь из этой ситуации. Банки должны быть уверены в надежности поручителя так же, как и в самом заемщике.

При нулевой КИ

В случае отсутствия у потенциального заемщика кредитной истории банкам необходимо убедиться в том, что человек действительно обеспечен и платежеспособен. Поэтому, заемщику необходимо иметь все справки, которые подтверждают доход, а также иметь отличный стаж работы. Даже с такими характеристиками шансы у заемщика 50/50.

Многие финансовые эксперты советуют людям с нулевой кредитной историей оформить пару мелких займов перед тем, как собраться оформлять кредит. В этом случае история не будет считаться чистой, она будет положительной, и шансы на получение более крупного кредита будут гораздо выше. Однако здесь не стоит использовать досрочное погашение – банки сразу поймут, для чего были взяты эти кредиты, и их решение по ипотеке в этом случае вас неприятно удивит.

Как правильно брать ипотечный кредит?

Консультирует юрист Вячеслав Курилин.

yur-zakon.ru

Влияет ли плохая кредитная история на военную ипотеку, дадут ли

Военная ипотека дает возможность не переживать о месте жительства военнослужащему, ушедшему на пенсию. Банки охотно заключают ипотечный договор с военными, так как платит по кредиту государство. В каких случаях финансовое учреждение может не одобрить ссуду и как влияет кредитная история на военную ипотеку.

Законодательное регулирование вопроса

Регламент военной ипотеки изложен в следующих законах:

Коротко. Любой военный, участвуя в НИС — накопительной ипотечной системе — не менее трех лет сможет взять ипотеку на жилье, не дожидаясь окончания срока службы.

Какие факторы влияют на военную ипотеку? При оформлении любого кредита, ипотеки в частности, главное требование банка – платежеспособность заемщика. Поскольку в случае военной ипотеки обязательства по займу исполняет государство, банку не о чем беспокоиться. Однако известны случаи отказа баков военным. Его обусловили:

- Нарушение требований к жилью или неправильный выбор (общежитие, коммунальная квартира, аварийное состояние помещения и проч.).

- Неверное или заведомо ложное указание данных.

- Плохая кредитная история (КИ).

- Наличие непогашенных больших кредитов.

Как плохая кредитная история влияет на ипотеку

В 2016 году Госдума приняла закон, по которому участники военной ипотеки не признаются субъектами финансовой истории, и многие военнослужащие посчитали, что их процесс оплат будет удален навсегда. Однако факты недобросовестного погашения кредитов, не имеющих отношения к военной ипотеке, не будут удаляться из КИ. Испорченная кредитная история имеет для банков решающее значение.

Даже несмотря на то, что оплату осуществляет государство, банки неохотно согласовывают ипотеку клиенту с запятнанной финансовой репутацией. Ипотека рассчитана на 20 лет, заемщик в любое время может быть уволен из армейских рядов, и тогда кредит полностью ляжет на его плечи. Если платежная ситуация отягощена просрочками, конфликтами с банком, такой клиент, скорее всего, получит отказ.

Важно! Отрицательная кредитная история, не связанная с НИС, удаляться не будет. Данные в бюро кредитных историй хранятся 15 лет.

Как взять военную ипотеку с плохой кредитной историей

Так как удалить плохую КИ не получится, попробуйте ее исправить. Здесь существует несколько вариантов:

- Поищите платежеспособного поручителя. Его наличие частично успокоит банк, поскольку кредит, в случае наступления негативных изменений в жизни заемщика, будет погашен гарантом.

- Возьмите небольшой кредит или заведите платежную карту, исправно оплачивайте проценты и не задерживайте обязательные платежи по карте.

- Станьте поручителем в небольшом кредите, если вы уверены на 100% в заемщике.

- Взаимодействуйте с несколькими банками. Если крупные финансовые учреждения могут себе позволить строго обращаться с нарушителями платежной дисциплины, то мелкие или вновь созданные часто закрывают глаза на некоторые моменты.

Если у вас есть вовремя погашенный кредит, снова обратитесь в этот банк. К постоянным клиентам обычно лояльное отношение, им прощаются отдельные «грехи».

Эти действия немного улучшат вашу платежную ситуацию, и банк охотнее пойдет навстречу. Тем не менее условия кредитования в вашем случае будут жестче, чем при наличии благоприятной КИ. Вам придется согласиться со следующим:

- Банк начислит повышенный годовой процент. Это обычное требование банка к клиентам с плохой кредитной репутацией.

- В отличие от стандартных случаев, банк потребует больший первоначальный взнос — от 20 до 40%.

- Будет предложен короткий, по сравнению со стандартным, срок погашения ипотечного кредита (5-10 лет).

- Вероятность требования дорогостоящего имущества в качестве залога (квартира, автомобиль) очень высока.

Решив взять ипотеку, заранее поинтересуйтесь своей кредитной ситуацией. Даже если вы добросовестный плательщик и никогда не задерживали выплаты, картина погашений займа может быть испорчена фактом, о котором вы не имеете понятия. Например, давно забытый последний платеж по кредитной карте. Даже если объем платежа минимальный, за долгое время он наверняка оброс пеней и штрафами. Испортить КИ может и внесение средств в день погашения через терминал. Деньги зайдут на счет с задержкой, отсюда штрафные проценты, пеня, просрочка и основательно подпорченная КИ.

Воспользуйтесь услугами кредитного брокера, который возьмется подыскать банковское учреждение и оформить кредит. Однако эти услуги далеко не бесплатны.

Чего категорически нельзя делать:

- откликаться на предложения улучшить платежную ситуацию путем взлома баз данных, внесения изменений задним числом и т.д. Это мошенничество! Все кредитные истории хранятся на серверах НБКИ (Национального бюро кредитных историй) и никаким изменениям не подлежат;

- брать микрозаймы. Этим вы не улучшите финансовые обстоятельства (банки не пересекаются с микрозаймовыми организациями), но легко попадете в долговую кабалу.

Единственный надежный способ реабилитировать кредитную ситуацию – это ее не портить и всегда вовремя возвращать долги.

Теги:

Загрузка…Как работает сайт?

Пользователь задает

вопрос на сайте

Вопрос поступает

дежурному юристу

Вопрос обрабатывается:

определяется его тематика,

анализ вопроса, поиск ответа

Решение проблем

пользователя — это ответ на

его вопрос

Юрист связывается

с пользователем и

предоставляет ему

консультацию

задать вопрос юристу:

Если Вам трудно сформулировать вопрос — позвоните по бесплатному многоканальному телефону 8 800 350-81-93

Читайте также:

13.05.2018

Как получить пособие на погребение военного…

16.04.2018

Льготы многодетным военнослужащим и их…

05.03.2018

Процедура оплаты проезда военным пенсионерам в…

Новости:

24.11.2018

23.11.2018

22.11.2018

21.11.2018

posobie.net

Как влияет ипотека на кредитную историю

Финансовые эксперты без остановки предупреждают всех заемщиков о необходимости контроля над состоянием их кредитной истории – этот документ не должен быть чем-то запятнанным, в особенности, когда человек планирует в будущем получить ипотечный кредит. Все предельно просто – чем положительнее клиент будет выглядеть перед кредитором, тем более комфортные условия он сможет ему предложить. Но как только заемщик получает ипотеку, он перестает следить за своей кредитной историей на протяжении всего процесса погашения такого кредита.

Получили ипотечный кредит – следите за своей репутацией

Большинство соискателей понятия не имеют о том, что как только они получают ипотечный кредит, их репутация как заемщиков автоматически попадает в разряд нежелательных клиентов. Вряд ли им об этом скажет финансовый консультант, но это на самом деле вполне возможно. Нет, плохих записей сразу в вашей истории не появится – кроме тех сведений о том, что на вас сейчас числится активный крупный кредит. И вроде бы вы еще не успели провиниться, но при попытке получения нового кредита вы начнете получать отказы.

А причиной может стать ваша платежеспособность. Потому как ипотечные выплаты начнут съедать большую часть вашего дохода. И как только вы решите обратиться еще за одним займом, к примеру, на покупку новой мебели в свою квартиру, то новый потенциальный кредитор станет сомневаться в том, что удастся ли вам расплатиться по второму кредиту. А это говорит о том, что при встрече с новым кредитором вам придется постоянно доказывать, вы сможете исполнить свои финансовые обязательства.

К сведению, в Америке, например, репутация заемщика измеряется по бальной системе. Там существует шкала, в которой учитываются все составляющие кредитоспособности клиента. Он занимает там определенный рейтинг доверия, чем выше его позиция, тем желаннее он для кредитных организаций. Однако, чем большие суммы получает заемщик от финансовых организаций, тем ниже падает его рейтинг, причем на него не влияет как соблюдает заемщик свои обязательства. Как только клиент получает ипотеку, его рейтинг падает на 30-50 позиций, и совсем неважно имеются у него просрочки или долги по кредиту или нет.

Следите за своей кредитной историей

Оформили ипотечный кредит? Не нужно забывать про свою кредитную историю. Необходимо своевременно вносить ежемесячные платежи, кроме того не пропускайте платежи по страховке, если она не включена в стоимость кредита и приобретается как отдельная услуга. Ни в коем случае не нужно доводить ситуацию до штрафных санкций и в ваше досье заемщика в БКИ будут заноситься только положительные записи. Для чего это нужно делать? Вот тут-то можно вспомнить о желании получить второй кредит – то новый кредитор сможет убедиться в том, что вы к своим действующим обязательствам относитесь с большой ответственностью.

Кроме того такое поведение заемщика может ему сослужить добрую службу, в случае возникновения проблем с выплатой кредита. Сейчас ни в чем нельзя быть уверенным, в том числе и в постоянстве и стабильности получения дохода, поэтому каждому заемщику может понадобиться обратится к банку за предоставлением кредитных каникул или реструктуризацией кредита. Заемщик, который до этого момента показывал свою лояльность и ответственность имеет больше шансов получить кредитные каникулы, чем тот, кто халатно относился к состоянию своей кредитной истории. То же самое можно сказать и в отношении рефинансирования.

Загадочная кредитная история

На сегодняшний день процесс рассмотрения кредитной истории соискателя не поддается логическому объяснению, поскольку каждый банк анализирует ее по своим правилам. Это происходит потому как у каждого кредитора свои критерии оценки потенциального заемщика. Один банк как уже говорилось ранее, полагают, что если у заемщика имеется не закрытый кредит по ипотеке, то выдавать ему новый заем не имеет смысла. А другие, совсем наоборот, таких клиентов встречают очень дружелюбно. И все это благодаря их кредитной истории.

Из всего количества потребительских кредитов – ипотека выделяется своей сложностью по многим факторам. Оформление ее связано с учетом суммы кредита, его срока погашения и процентной ставкой. В связи, с чем требования к потенциальным заемщикам предъявляются самые максимальные. Поэтому если один банк уже проверил надежность заемщика и сделал выводы, что данный человек является порядочным для доверия ему своих денег, то значит, другой банк может уже принять к сведению данную рекомендацию о соискателе и без особой проверки выдать одобрение на второй заем. Однако такой клиент должен, прежде чем оформлять второй кредит во втором банке хорошо подумать, сможет ли он выплатить второй кредит. Ведь в такой ситуации он может попасть в «двойной» капкан, выбраться из которого будет очень тяжело.

Похожие записи:

siteforbank.ru

Влияет ли плохая кредитная история на военную ипотеку, дадут ли |

Военная ипотека дает возможность не переживать о месте жительства военнослужащему, ушедшему на пенсию. Банки охотно заключают ипотечный договор с военными, так как платит по кредиту государство. В каких случаях финансовое учреждение может не одобрить ссуду и как влияет кредитная история на военную ипотеку.

Регламент военной ипотеки изложен в следующих законах:

- № 117-ФЗ «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

- № 76-ФЗ «О статусе военнослужащих».

- № 168-ФЗ «О внесении изменений в статьи 64.1 и 77 Федерального закона «Об ипотеке (залоге недвижимости)» и Федеральный закон «О накопительно-ипотечной системе жилищного обеспечения военнослужащих».

- В приказах министра обороны, постановлениях Правительства Российской Федерации.

Коротко. Любой военный, участвуя в НИС — накопительной ипотечной системе — не менее трех лет сможет взять ипотеку на жилье, не дожидаясь окончания срока службы.

Какие факторы влияют на военную ипотеку? При оформлении любого кредита, ипотеки в частности, главное требование банка – платежеспособность заемщика. Поскольку в случае военной ипотеки обязательства по займу исполняет государство, банку не о чем беспокоиться. Однако известны случаи отказа баков военным. Его обусловили:

- Нарушение требований к жилью или неправильный выбор (общежитие, коммунальная квартира, аварийное состояние помещения и проч.).

- Неверное или заведомо ложное указание данных.

- Плохая кредитная история (КИ).

- Наличие непогашенных больших кредитов.

В 2016 году Госдума приняла закон, по которому участники военной ипотеки не признаются субъектами финансовой истории, и многие военнослужащие посчитали, что их процесс оплат будет удален навсегда. Однако факты недобросовестного погашения кредитов, не имеющих отношения к военной ипотеке, не будут удаляться из КИ. Испорченная кредитная история имеет для банков решающее значение.

Даже несмотря на то, что оплату осуществляет государство, банки неохотно согласовывают ипотеку клиенту с запятнанной финансовой репутацией. Ипотека рассчитана на 20 лет, заемщик в любое время может быть уволен из армейских рядов, и тогда кредит полностью ляжет на его плечи. Если платежная ситуация отягощена просрочками, конфликтами с банком, такой клиент, скорее всего, получит отказ.

Важно! Отрицательная кредитная история, не связанная с НИС, удаляться не будет. Данные в бюро кредитных историй хранятся 15 лет.

Как взять военную ипотеку с плохой кредитной историей

Так как удалить плохую КИ не получится, попробуйте ее исправить. Здесь существует несколько вариантов:

- Поищите платежеспособного поручителя. Его наличие частично успокоит банк, поскольку кредит, в случае наступления негативных изменений в жизни заемщика, будет погашен гарантом.

- Возьмите небольшой кредит или заведите платежную карту, исправно оплачивайте проценты и не задерживайте обязательные платежи по карте.

- Станьте поручителем в небольшом кредите, если вы уверены на 100% в заемщике.

- Взаимодействуйте с несколькими банками. Если крупные финансовые учреждения могут себе позволить строго обращаться с нарушителями платежной дисциплины, то мелкие или вновь созданные часто закрывают глаза на некоторые моменты.

Если у вас есть вовремя погашенный кредит, снова обратитесь в этот банк. К постоянным клиентам обычно лояльное отношение, им прощаются отдельные «грехи».

Эти действия немного улучшат вашу платежную ситуацию, и банк охотнее пойдет навстречу. Тем не менее условия кредитования в вашем случае будут жестче, чем при наличии благоприятной КИ. Вам придется согласиться со следующим:

- Банк начислит повышенный годовой процент. Это обычное требование банка к клиентам с плохой кредитной репутацией.

- В отличие от стандартных случаев, банк потребует больший первоначальный взнос — от 20 до 40%.

- Будет предложен короткий, по сравнению со стандартным, срок погашения ипотечного кредита (5-10 лет).

- Вероятность требования дорогостоящего имущества в качестве залога (квартира, автомобиль) очень высока.

Решив взять ипотеку, заранее поинтересуйтесь своей кредитной ситуацией. Даже если вы добросовестный плательщик и никогда не задерживали выплаты, картина погашений займа может быть испорчена фактом, о котором вы не имеете понятия. Например, давно забытый последний платеж по кредитной карте. Даже если объем платежа минимальный, за долгое время он наверняка оброс пеней и штрафами. Испортить КИ может и внесение средств в день погашения через терминал. Деньги зайдут на счет с задержкой, отсюда штрафные проценты, пеня, просрочка и основательно подпорченная КИ.

Воспользуйтесь услугами кредитного брокера, который возьмется подыскать банковское учреждение и оформить кредит. Однако эти услуги далеко не бесплатны.

Чего категорически нельзя делать:

- откликаться на предложения улучшить платежную ситуацию путем взлома баз данных, внесения изменений задним числом и т.д. Это мошенничество! Все кредитные истории хранятся на серверах НБКИ (Национального бюро кредитных историй) и никаким изменениям не подлежат;

- брать микрозаймы. Этим вы не улучшите финансовые обстоятельства (банки не пересекаются с микрозаймовыми организациями), но легко попадете в долговую кабалу.

Единственный надежный способ реабилитировать кредитную ситуацию – это ее не портить и всегда вовремя возвращать долги.

exchangeee.ru

Как взять ипотеку, если плохая кредитная история? Ответы юриста

Содержание:

Ипотека на жилье — это прекрасная возможность обзавестись собственным домом, где всегда будет уютно и приятно находиться.

Получить возможность на приобретение квартиры по условиям ипотеки могут не все. Дело даже не в том, чтобы заемщик относился к определенной категории населения, а в финансовой истории.

О том, как она сказывается на взятии кредита, сегодня и поговорим.

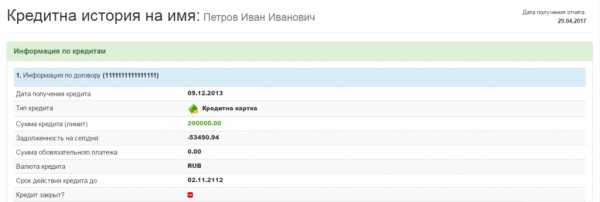

Фото примера с кредитной историей

Фото примера с кредитной историей

Можно ли взять ипотеку с плохой кредитной историей?

Большинство банков, особенно с идеальной репутацией, не хотят связываться с клиентами, у которых ранее были проблемы с кредитами в других финансовых учреждениях.

Но также они рассматривают потенциального заемщика с точки зрения его платежеспособности, так одним из требований банков является стабильный и достаточно высокий заработок на постоянном месте работы.

Если заемщик может подтвердить свою способность в оплате жилищного займа, то проблем с его получением пожалуй не возникнет.

Но также и не стоит забывать о наличии хорошей кредитной истории — это одно из условий, без которого взять жилье в ипотеку сложно. Правда, существует несколько вариантов, которые дают шанс получить кредит, даже с плохой кредитной историей.

Влияет ли кредитная история на ипотеку?

От репутации финансовой истории напрямую зависит, даст вам банк займ или нет. Для любого финансового учреждения на первом месте стоит платежеспособность заемщика. Но, если кредитная история изрядно подпорчена, то жилищную ипотеку с большой вероятностью клиент не получит.

Фото о том как формируется кредитная история

Фото о том как формируется кредитная история

Также банки проверяют по какой причине предыдущее финансовое учреждение ввело клиента в черный список. Причиной попадания в него может быть вина самого клиента, который вовремя не проводил платеж по кредиту или вносил недостаточную сумму.

Часто человек может и не подозревать о том, что у него кредитная история испорчена. Недобросовестные работники банков могут сами оформлять кредит на человека, если тот сразу не согласился, а попросил время на обдумывание.

Если человек уже погасил все свои задолженности и штраф, а из базы неплательщиков его до сих пор не исключили, то он сам должен заняться этим делом. Согласно законодательству финансовое учреждение не имеет права отказывать клиенту в предоставлении информации об его кредитной истории.

Полезное видео:

Если заемщик желает оформить ипотеку на жилье, то в новом банке он обязан рассказать о своих удачных и не совсем удачных кредитах. Даже в этом случае, при условии, что все уже давно погашено, есть неплохие шансы на взятие ипотеки.

Кроме репутации кредитов, проверяется даже то, насколько справно клиент оплачивал коммунальные услуги, нет ли долгов перед операторами сотовой связи и т.п.

Требования банков к кредитной истории заемщика

Точно прописанных по пунктам требований нет. Главным условием является отсутствие, на момент оформления ипотеки на жилье, кредитов в других банках и хорошая кредитная история.

Некоторые финансовые учреждения выдвигают условие, что какая бы кредитная история не была, по истечению 5 лет, ее не принимают во внимание.

Мы уже писали в одной из своих статей о том какие банки не проверяют кредитную историю.

Если кредитная история очень испорчена, то никакие года ее не очистят. Даже через 10 лет при оформлении ипотеки все всплывет наружу.

Видео по теме:

Где проверить свою КИ?

Существует в каждой современной стране специальное учреждение — Бюро кредитных историй. Именно оно дает информацию банкам о ваших кредитах по запросу.

Но, не только финансовые учреждения имеют доступ к этой информации.

Клиент банка также может 1 раз/год бесплатно запросить подробную информацию по своему займу от начала до конца.

Для этого вам понадобиться заполнить и отправить письменный запрос. Далее вам придется обратиться к нотариусу, чтобы он заверил вашу подпись на запросе.

Последним шагом является отправка письма в БКИ. Касательно затрат, то они будут минимальными за услуги нотариусу. Ожидать ответа будете в течение 2-3 недель.

В отчете должна быть предоставлена информация по пунктам.

| № п/п | В письме вы получите такие сведения о своей финансовой истории |

|---|---|

| 1 | Количество ваших кредитов с момента оформления первого, сумму задолженности и регулярных платежей в суммарном подсчете. |

| 2 | Просрочки ежемесячных платежей по ликвидированным и действующим кредитам. |

| 3 | Общая сумма осуществленных платежей+штрафы+процентная ставка (сколько заплачено+остаток суммы). |

| 4 | Какой займ вам сможет предоставить банк. |

| 5 | Не занесен ли паспорт в черный список. |

| 6 | Вывод о состоянии кредитной истории+рекомендации для получения займа на максимальную сумму. |

Способы получения ипотеки с плохой кредитной историей

Клиент с испорченной кредитной историей, не успевший ее исправить, всегда беспокоится, сможет ли он оформить ипотечный кредит на жилье.

Все вполне реально, но действовать для достижения цели лучше в разных направлениях:

- В первую очередь, отправьте запросы в большие хорошо известные банки;

- Обратитесь в небольшие финансовые учреждения, которые борются за клиентуру;

- Добейтесь просрочки от застройщика;

- Не пожалейте денег на услуги квалифицированных специалистов в сфере финансов;

- Займитесь исправлением плохой кредитной истории и чем быстрее, тем лучше для вас.

Потребительский кредит

Важно помнить, ипотека на жилье тоже является займом. При некоторых обстоятельствах проще и лучше будет взять потребительский кредит.

Его разница от ипотечного в том, что оформить его проще и быстрее. Не нужно много документов, условия более простые, хотя процентная ставка всегда будет выше.

Потребительский займ для приобретения жилья целесообразно брать, если у вас уже имеется не менее 70% от всей стоимости квартиры. Тогда за несколько лет можно выплатить остаток и стать полноправным хозяином своего дома.

Если ваших сбережений хватит только на оплату 50% суммы, то лучше оформлять ипотечный кредит, поскольку его можно растянуть на несколько десятков лет.

Подача заявки в крупные банки

Если банк крупный и почитаемый, это не значит, что заемщику с плохой кредитной историей не светит ипотека в нем.

Если банк крупный и почитаемый, это не значит, что заемщику с плохой кредитной историей не светит ипотека в нем.

Современная кризисная ситуация диктует свои правила банкам, потому они обслуживают не «идеальных» клиентов, предлагая им особенные условия:

- Процентная ставка всегда повышенная;

- Срок выплаты значительно сокращается;

- Большее количество надежных поручителей;

- Первоначальный взнос намного выше, чем обычно;

- Наличие стабильной и высокооплачиваемой работы;

- Приобретаемое жилье является залогом.

Договор составляется таким образом, что банк при любых исходах ничего не теряет. Если клиент не вносит регулярные платежи, то ипотечное жилье становится собственностью финансового учреждения.

Подача заявки в небольшие банки

Если крупный банк отказал вам в ипотечном кредитовании, то попытать счастья можно в небольших финансовых учреждениях, которые недавно начали свою работу. Для расширения клиентской базы и влияния на рынке финансов они взаимодействуют с разными заемщиками.

Преимущество для человека с негативной кредитной историей в том, что начинающие банки имеют связи с ограниченным количеством КБИ. По этой причине, большая вероятность, что о вашей кредитной репутации никто не узнает.

Взять ипотеку в кредитной организации

На данное время существует много разных кредитных организаций. Они дают кредит только по данным паспорта без проверки финансовой истории, но суммы незначительные и срок кредитования не долгий.

Ипотека по АИЖК

АИЖК не относится к банковским учреждениям. Это агентство, которое было специально создано, занимается выдачей ипотечного займа населению. Оно поддерживает государственные программы и проекты.

Подробнее про АИЖК мы написали в этой статье.

Условия более выгодные, чем предоставленные банками.

Важно знать:

Рассрочка от застройщика

Идеальным вариантом для клиентов с плохой кредитной историей является ипотечный займ от застройщика.

Компании-строители более чем просто заинтересованы во вложении инвестиций, потому сотрудничают с покупателями и не интересуются состоянием их финансовой истории.

Взамен застройщик предлагает заемщикам рассрочку на недлительный срок, обязательный первый платеж и приобретение квартиры в период строительства.

Исправляем кредитную историю

Вся информация о клиентуре в базе данных банков хранится 35 лет, а в Базе кредитных историй не дольше 15 лет. Это очень долго, чтобы выжидать, поэтому лучше самому начать исправлять свою финансовую историю.

Инструкция в видео формате по исправлению КИ:

В первую очередь, вам стоит обратится в БКИ и получить сведения о себе. Услуга бесплатная, если запрос подается не чаще 1 раза в год.

Когда вы получили ответ, предпримите немедленно любые действия, чтобы доказать свою невиновность и правоту. Вооружитесь необходимыми справками и сведениями, которые подтверждают причины неплатежеспособности.

Чтобы в будущем избежать проблем, действовать так необходимо всегда. Банк просто даст вам кредитные каникулы и вы не испортите свою финансовую историю.

Видео от эксперта

Вопросы и ответы

Вопрос: Нужна ли кредитная история для ипотеки?

Ответ юриста: Раньше финансовая история банками не принималась во внимание. Никто о ней даже не беспокоился. В нынешнее время состояние кредитной истории является одним из решающих аспектов в вопросе оформления ипотеки на жилье. Если она плохая, большинство банков могут отказать и даже не объяснять заемщику почему. На это у них есть полное право.

Вопрос: Влияет ли кредитная история на военную ипотеку?

Ответ юриста: В последние несколько лет военная ипотека очень популярна. Многие военнослужащие считают, что никакие факторы не могут повлиять на предоставление кредита на жилье, поскольку за них ручается государство. В принципе, так и есть, но в банке прекрасно осознают, что военный может и покинуть государственную службу. Тогда тягость выплат ложится только на него, и предполагается, что могут возникнуть просрочки. По этой причине, даже при оформлении военной ипотеки банки учитывают информацию о финансовой истории.

Вопрос: Дадут ли ипотеку, если плохая кредитная история у созаемщика?

Ответ юриста: На созаемщике лежит огромная ответственность. Если заемщик перестает погашать ипотеку, то все обязанности переходят на созаемщика. По этой причине его платежеспособность и кредитную историю проверяют также тщательно, как и в случае с заемщиком.

Если у созаемщика с этим имеются проблемы, то велика вероятность, что ипотечный кредит вам не дадут.

Вопрос: Можно ли рассчитывать на ипотечный кредит, если плохая кредитная история у мужа или жены?

Ответ юриста: Большинство банков всегда проверяют обеих супругов при ипотечном кредите. Им необходимо свидетельство о браке, паспортные данные, общий доход и все остальное касательно супругов. Единственным выходом может стать поиск банка, который учитывает сведения только о самом заемщике.

Похожие статьи:

Ипотека

money-crdt.ru

ᐉ Влияет ли кредитная история на ипотеку

Принимая во внимание тот факт, что подобные кредиты выплачиваются пару десятков лет, банки очень внимательно проверяют тех, кому дают ипотеку. Они всеми способами стараются снизить риск невозврата долга. Для среднестатистического банка идеальный заемщик выглядит так:

Как взять ипотеку с плохой кредитной историей: советы юриста

Поскольку ни один банк не станет сотрудничать с неблагонадежными клиентами, вам придется убедить его сотрудников в том, что вам можно доверять. Для начала нужно заручиться поддержкой человека, безупречного в финансовом плане и имеющего солидный доход. Еще лучше, если таких поручителей будет несколько. В этом случае ваша негативная кредитная история уже не будет выглядеть в глазах менеджера слишком весомо. Ведь в случае невыполнения вами своих обязательств долг потребуют уже с поручителя.

Хорошее «поведение» заемщика в будущем приносит больше возможностей, если наступят форс-мажорные обстоятельства, и нечем будет гасить платеж. Нельзя быть уверенным наверняка, что тебя не уволят с работы или не лишат ежемесячных бонусов. Так что кредитные каникулы или отсрочка в оплате иногда помогают спасти ситуацию и кредитную историю.

Как влияет кредитная история на ипотеку

Если плательщик доказывал свою лояльность по отношению к банку, то ему проще получить реструктуризацию, которая будет в разы выгоднее, чем у нерадивого заемщика. Это скажется обязательно на сумме, ставке и прочих моментах. В итоге соискатель ссуды с просрочками переплатит больше, так как в новый график по платежам будут заложены все риски невозврата.

Все предельно просто. Условия ипотечного кредитования в рамках НИС таковы, что военнослужащему необходимо отслужить не менее 20 лет (в некоторых случаях не менее 10 лет). Только при соблюдении этого условия, государство выполнит свои обязательства перед банком в полном объеме.

Военная ипотека с плохой кредитной историей

Однако, просчитывая возможные риски при выдаче ипотечного займа, банки не могут не понимать, что ситуация, когда военнослужащий решит сменить сферу деятельности и уволиться со службы, не редки, а, следовательно, вполне вероятно, что обязанность возвращать долг банку перейдет с государства на гражданина. А вот у него-то кредитная история может оставлять желать лучшего.

Ипотечный кредит – один из самых дорогостоящих, но риски банка сведены к минимуму. По условиям договора, если клиент не выплачивает обязательства, то купленное жилье переходит в собственность банка. Другой вопрос в том, что этот актив обладает не самой высокой ликвидностью, поэтому финансовые структуры стремятся обезопасить свою деятельность иными способами.

Как взять ипотеку с плохой кредитной историей

Если время упущено и доказать что-либо не представляется возможным, попытайтесь улучшить КИ. Стоит взять несколько небольших потребительских кредитов, оформить кредитную карту, своевременно погасить обязательства. Эти положительные сведения передаются в БКИ, кредитная история постепенно улучшается. После этого вы можете рассчитывать на оформление ипотеки на общих основаниях. Зная, как исправить кредитную историю, следует воспользоваться такими возможностями, пусть на это уйдет какое-то время.

- В первую очередь, отправьте запросы в большие хорошо известные банки;

- Обратитесь в небольшие финансовые учреждения, которые борются за клиентуру;

- Добейтесь просрочки от застройщика;

- Не пожалейте денег на услуги квалифицированных специалистов в сфере финансов;

- Займитесь исправлением плохой кредитной истории и чем быстрее, тем лучше для вас.

Как взять ипотеку, если плохая кредитная история? Ответы юриста

Ответ юриста: На созаемщике лежит огромная ответственность. Если заемщик перестает погашать ипотеку, то все обязанности переходят на созаемщика. По этой причине его платежеспособность и кредитную историю проверяют также тщательно, как и в случае с заемщиком.

Но далеко не всегда плохая кредитная история образуется по вине клиента. Не редки случаи, когда клиент обращался в Банк за кредитом, кредит выделили, но клиент за ним не пришёл и недооформил. Но ретивый работник банка уже отправил информацию о клиенте в базу данных. По сути, кредит не брался, а кредитная история уже испорчена.

Ипотека с плохой кредитной историей: как получить

Во-вторых, можно попытаться убедить банк в своей кристальной честности. К сожалению, в этой сфере презумпция невиновности не действует, поэтому придется собрать внушительную доказательную базу в свое оправдание. Вплоть до копий больничных, решений судов, справок от тур операторов о ваших задержках за рубежом. В общем, все, что обеляет вас, как заемщика.

В частности такая ситуация может произойти и с Вами, если среди родственников окажет человек из черного списка банков. И не удивительно, что люди переживают и точно не знают, дадут ли им ипотеку, если у мужа или жены плохая кредитная история. По статистике оказывается, что более часто пятнают свою репутацию именно мужчины, хотя и среди женщин достаточно нарушителей финансовых обязательств. Но принципиальной важности, кто именно является с запятнанной репутацией – супруг или супруга, не важно, проблемы будут одинаковыми.

Дадут ли ипотеку мне, если у мужа (жены) плохая кредитная история

- Вы не должны были выступать созаемщиком или поручителем по займам, при погашении которых были нарушения,

- супруг (а) не должен выступать по получаемому займу ни созаемщиком ни поручителем,

- при получении средств, не будут учтены доходы второй половинки,

- Вы не подаете документы в учреждение, с которым и испортил отношения супруг.

Банки не любят рисковать своими деньгами, однако им нужна прибыль, и иногда они одобряют заявки даже тем, кто некогда числился среди неплательщиков. Узнать наверняка, какой банк даст ипотеку c плохой кредитной историей, непросто. Как известно, все данные о ваших отношениях с кредитными организациями заносятся в БКИ. Всего в России насчитывается более двух десятков БКИ. Существует мнение, что если ваша просрочка занесена в один БКИ, а банк, в который вы обратились, работает с другим БКИ, вполне можно рассчитывать на успех.

Влияет ли кредитная история на ипотеку

Чаще всего те самые банки, дающие ипотеку с плохой кредитной историей, — это кредитные организации, где система скоринга менее строгая, или имеет свои особенности. Также это может быть новый банк, ведущий агрессивную маркетинговую политику и поначалу раздающий кредиты направо и налево.

У вас плохая кредитная история? Тогда при попытке взять ипотеку вас, скорее всего, будет ждать вполне обоснованный отказ. Но все же в такой ситуации можно надеяться на оформление ипотеки. Для этой цели достаточно внимательно изучить имеющиеся методы стабилизации рисков банка и сделать соответствующие выводы.

Как получить ипотеку с испорченной кредитной историей: рекомендации специалистов

Если вы рассчитываете на ипотеку, мы настоятельно рекомендуем не думать о том, дадут ли ее, если у вас плохая кредитная история. Лучше взвесьте все «за» и «против» такого немаленького кредита, оцените свои возможности, определите, сможете ли вы вообще погашать долг в течение нескольких лет подряд.

Всё больше людей страдают от плохой кредитной истории, не имея возможности нормально получить кредит в банках. Тем не менее, плохая КИ — решаемая проблема. Ниже мы расскажем, как история становится отрицательной и как в этом случае взять кредит, а также приведем список банков, выдающих его.

Как получить кредит с плохой кредитной историей

Оказывается посмотреть мою кредитную историю можно только с моего согласия? А как же проверяют банки у которых заявки на кредит я оставляла в интернете, а потом проверив свою кредитную историю, я вижу всех проверяльщиков..Значит они не имели право это сделать?

05 Авг 2018 yristzvyka 6 Поделитесь записьюautozvuk-rt.ru