Расчеты при покупке квартиры через аккредитив

При проведении сделок купли-продажи недвижимого имущества среди обширного круга вопросов, которые решают ее участники, одним из важных выступает способ произведения оплаты. С этой целью, даже при покупке жилья по ипотеке, можно использовать различные варианты, классическим из которых является выплата договорной цены наличными средствами. Но при этом более безопасным методом, как для продавца, так и для покупателя, можно назвать безналичный платеж через аккредитив. В чем же преимущества такого расчета, есть ли у него недостатки и как порядок его проведения?

Что такое аккредитив?

Аккредитив выступает разновидностью финансовых расчетов, осуществляемых между участниками той или иной сделки безналичным путем.

Фактически владелец аккредитивного счета предоставляет банку полномочия по перечислению конкретной суммы средств на счет другого лица при условии:

- выполнения им договорных обязательств в полном объеме;

- предоставления этому документального подтверждения.

Эта разновидность банковского счета выступает гарантией обеспечения защиты любой сделки и соответствия ее закону. Благодаря этому аккредитив применяют в таких операциях, как:

- договоры в отношении с недвижимостью;

- покупка вторичного автомобиля;

- договоры на оказание дорогостоящих услуг, например, медицинского или образовательного характера;

- и многих других.

Расчет через аккредитив в сделке по продажи недвижимости обеспечивает покупателю гарантию того, что со стороны продавца не последует обмана, и вся документация будет оформлена в соответствии с законом.

Основной особенностью такой формы расчетных отношений выступает то, что кредитное учреждение работает не с объектами имущества, а с документами на них. В случае купли-продажи жилплощади, условия проведения перечислений диктует покупатель, а затем они предъявляются в банк продавца совместно с заявлением об открытии аккредитива.

Преимущества и недостатки

Как форма расчета при сделках купли-продажи недвижимости аккредитив обладает целым рядом существенных преимуществ:

- гарантирует исполнение условий и требований договорных отношений, при которых продавец получает полную сумму, а покупатель уверен в законности проведенной операции;

- освобождает покупателя от необходимости частичной оплаты и внесения задатков или авансов;

- если операция продажи по каким-либо причинам не окончена, средства возвращаются покупателю;

- благодаря посредничеству кредитного учреждения максимально снижен риск обмана между участниками сделки.

При большом списке преимуществ аккредитива, необходимо учитывать и ряд неудобств такой форм расчетов:

- является сложной и длительной, так как приходится дожидаться пересылки документов между банковскими учреждениями покупателя и продавца;

- средства выдаются второй стороне сделки только при полном выполнении условий договора (предоставлении всех документов), поэтому малейшие непредвиденные обстоятельства могут ее сорвать;

- за ведение аккредитивных операций предусмотрено комиссионное вознаграждение, иногда довольно немаленькое.

Порядок осуществления расчетов по аккредитиву

Порядок осуществления расчетов за недвижимость по аккредитиву заключается в прохождении определенной последовательности действий:

- Стороны заключают договорные отношения о покупке конкретного объекта недвижимости.

- Покупатель обращается в один из банков за оформлением аккредитивного счета.

- Участники сделки проходят регистрацию переходящих по ней прав в органах кадастра.

- По итогам регистрации продавец предоставляет в банк, обусловленный заранее пакет документов.

- После этого кредитное учреждение перечисляет средства продавцу.

Обращение в банк

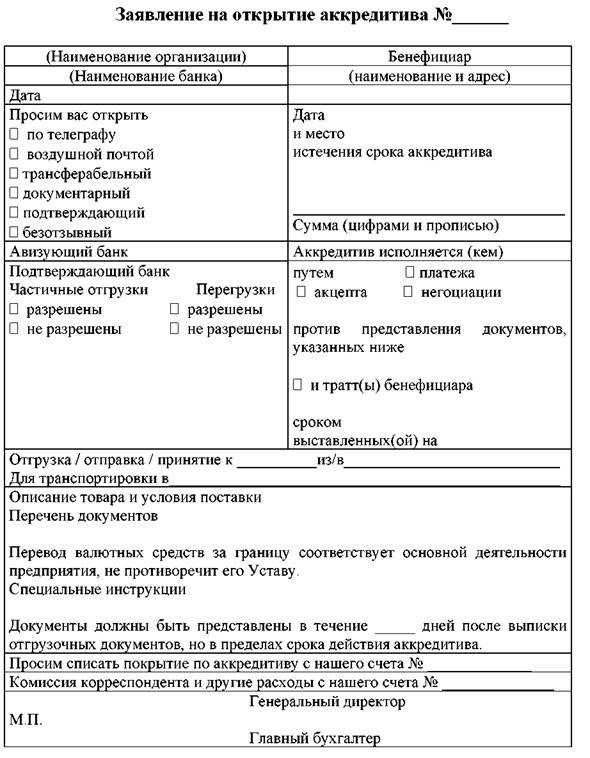

При обращении покупателя в банк им заполняется заявление о намерении применить аккредитивный счет для финансовых расчетов по сделке купли-продажи. Кроме даты и регистрационного номера, заявление также должно отражать следующий ряд сведений об аккредитиве:

- сумму;

- реквизиты вносителя средств, их получателя, а также кредитных учреждений, участвующих в расчетах;

- вид счета;

- время действия;

- вариант исполнения;

- список предъявляемых продавцу условий (наименований документов), а также требования и сроки их исполнения;

- необходимость и способы подтверждения исполнения обязательств;

- способ внесения комиссии.

При необходимости в заявлении могут быть отражены и иные дополнительные данные.

Помимо сторон договора купли-продажи, аккредитивные отношения также представлены двумя кредитными учреждениями:

- Банком-эмитентом, предоставляющим аккредитив покупателю.

- Исполняющим банком, проводящим проверку регистрационной документации на соответствие требований покупателя, и переправляющим средства на счет продавца.

Участники операции купли-продажи вправе сами выбирать будут ли финансовые расчеты осуществляться через одно и то же или разные кредитные учреждения.

Если же аккредитив и счет продавца будут открыты в одном банке, то он одновременно будет выступать эмитентом и исполнителем.

Составление аккредитива

На основании заполненного продавцом заявления банк-эмитент составляет аккредитив по утвержденной им форме.

На этом же этапе клиент и кредитное учреждение определяются с видом открываемого аккредитивного счета, который может быть:

- Покрытым или депонированным, когда банк, в котором составлен аккредитив, самостоятельно переправляет средства продавцу.

- Непокрытым или гарантированным, когда банк-эмитент оставляет средства на

аккредитиве, а после исполнения его требований право списать нужную сумму возлагается на исполняющее учреждение.

аккредитиве, а после исполнения его требований право списать нужную сумму возлагается на исполняющее учреждение. - Отзывным, когда банк покупателя может отозвать средства из исполняющего учреждения без ведома владельца аккредитива.

- Безотзывным, когда банк не сможет отозвать средства без инициативы со стороны их получателя.

На практике, чаще всего, в расчетах по операциям с недвижимостью применяется безотзывной покрытый счет, который обеспечивает интересы всех сторон аккредитива.

При составлении аккредитива особое внимание необходимо уделить двум важным нюансам:

- Списку предъявляемых документов. Важно знать, что исполняющее учреждение не несет ответственности за законность документации. Поэтому важно заранее тщательно предусмотреть наименование предъявляемых продавцом свидетельств и бланков, которые будут конкретно определять подлинность операции.

- Времени действия аккредитива. Важно учесть, что процедура продажи квартиры может затянуться, поэтому рекомендуется заранее оговорить срок аккредитивного договора и возможные условия его продления.

Оплата

При аккредитивных отношениях оплата осуществляется в следующем порядке:

- После поступления оговоренного покупателем списка документов исполняющий банк в течение пяти рабочих дней проверяет их на соответствие условиям аккредитивного договора.

- После проверки документации и выявления ее полного соответствия договорным требованиям не позднее трех рабочих дней с момента вынесения соответствующего решения средства перечисляются на счет продавца.

- С момента исполнения условий аккредитива, временный счет закрывается.

Каким способом осуществлять финансовые расчеты при осуществлении сделки купли-продажи недвижимости вправе решать только сами ее участники. Но, при заключении договора стоит все же обратить внимание на оплату через аккредитив. Эта форма имеет множество преимуществ, особенно перед наличным расчетом, так как она гарантирует обеим сторонам сделки полное исполнение ее обязательств и защищает их от столкновения с мошенничеством.

lawestate.ru

Аккредитив при покупке недвижимости — что это + 5 этапов расчета

Что такое покрытый и непокрытый документарный аккредитив? Как производится расчет по безотзывному аккредитиву при покупке недвижимости? Где открыть банковский аккредитив?

Ура! Свершилось! Вы покупаете свою жилплощадь или коммерческую недвижимость.

Чтобы радость не омрачилась, и сделка прошла успешно, рекомендую воспользоваться аккредитивной формой расчётов.

Вам не знакомо такое понятие? Тогда читайте мою статью и узнавайте все тонкости аккредитива при покупке недвижимости.

Не забудем и об экономии! Дочитавшие статью до конца узнают,

1. Что такое аккредитив и для чего его используют при покупке недвижимости?

Аккредитив становится все более популярной у россиян формой расчетов при сделках как с жилой, так и с коммерческой недвижимостью. Сторонами договора могут быть и физлица, и юрлица.

Определимся с главным понятием публикации.

Аккредитив — разновидность безналичных расчетов между покупателем и продавцом (бенефициаром) при посредничестве банковского учреждения, при которой покупатель дает банку распоряжение рассчитаться по сделке в момент полного исполнения всех её условий.

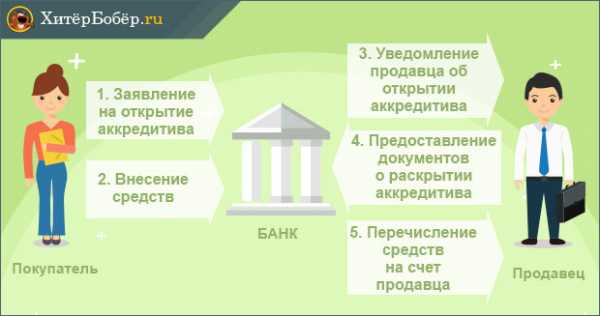

Для наглядности процесс представлен в виде схемы.

Схема аккредитива

Схема аккредитива

Аккредитив при покупке недвижимости повышает надёжность договорных расчетов.

Пример

Житель Казани Смирнов Михаил Васильевич решил приобрести небольшую квартирку в Санкт-Петербурге, в котором прошли его студенческие годы. Сказано — сделано!

Услугами агентства решил не пользоваться, лишние траты при такой дорогостоящей покупке ему были ни к чему. Искал объявления в интернете, в газетах. И наконец, поиски увенчались успехом. Продавец Воронин Пётр Константинович продавал квартиру, доставшуюся ему от родителей в наследство.

Михаил Васильевич смог вырваться в Питер для осмотра квартиры и заключения договора купли-продажи. Смирнов был человеком осторожным и настоял, чтобы расчеты проводились через аккредитив.

Это было мудрым решением, так как право Воронина на наследование этой квартиры оспаривалось его сводным братом. Этот факт банк-эмитент выяснил при проверке представленной продавцом документации. Сделка была признана недействительной, депонированные деньги продавцу перечислены не были, а благополучно вернулись Смирнову.

Представьте теперь, как развивались бы события, не реши Михаил Васильевич воспользоваться аккредитивом!

2. В чём преимущества расчёта через аккредитив при покупке недвижимости — 3 положительных момента

Аккредитивная форма расчётов при покупке недвижимости обладает неоспоримыми преимуществами.

Более подробно я познакомлю вас с тремя из них.

Момент 1. Удобство безналичного расчета

Сторонам сделки нет нужды пересчитывать значительные суммы наличных денег, доставлять и хранить их. Эти обязанности возьмёт на себя кредитная организация. Расчёты с использованием этого способа позволяют не беспокоиться о подлинности банкнот.

Удобен аккредитив и в междугородних расчётах. Продавец и покупатель могут находиться в разных городах, однако деньги поступят точно в срок в оговоренном размере.

Момент 2. Гарантия совершения сделки

Чистоту и законность сделки гарантирует банковское учреждение. Денежные средства для оплаты сделки резервируются на спецсчёте. Как только все аккредитивные условия будут соблюдены, депонент отправится в банк бенефициара.

Лишь после перехода предмета сделки в собственность покупающей стороны и представления всего предусмотренного условиями комплекта документации продавец получит свои деньги. Чтобы отказаться от сделки либо откорректировать её условия, нужно согласие обеих сторон.

Истечение срока аккредитива при незавершённой сделке служит основанием для автоматического возврата денег покупателю. Будьте внимательны!

Совет! Устанавливайте срок, максимально возможный по подходящему для вас тарифу. Так вы сможете избежать неприятностей.

Пример

Наталья Скворцова продавала свою однушку. Мария, покупатель квартиры, настояла на аккредитиве. Срок был установлен 30 дней. Договор купли-продажи оформили у нотариуса быстро. Всю документацию сдали на регистрацию и стали ждать её завершения.

Вот тут то и начались проблемы. Регистрация затягивалась. Сначала документы вернулись на доработку из-за ошибки в одном из них. Пока переделали документ, прошло 7 дней.

Затем документы сдали на повторное рассмотрение и снова вернули (не было согласия супруга Скворцовой на продажу). На поиски супруга, с которым Скворцова не проживала совместно несколько лет, но официально не была разведена, ушло ещё 2 недели.

Между тем 30 дней истекли. Банк, не получив подтверждающих документов по закрытию сделки, автоматически вернул деньги покупателю.

Момент 3. Контроль банковской операции

Законодательство РФ возлагает на банковскую организацию ответственность по выполнению договорных обязательств в части аккредитивных расчётов. В связи с этим проплата совершается только после тщательной проверки представленных документов.

3. Какие существуют виды аккредитивов — 5 основных видов

Разновидностей аккредитивов предостаточно.

Мы познакомимся с самыми распространенными.

Вид 1. Отзывной аккредитив

Название говорит само за себя. Такой аккредитив можно отозвать или изменить по распоряжению лица его открывшего (покупателя недвижимости).

Получение одобрения продающей стороны здесь не нужно.

Вид 2. Безотзывный аккредитив

А вот аккредитив этого типа отозвать либо изменить его условия, не получив разрешения продавца, не получится. Это наиболее популярный в РФ вид аккредитива.

На сайте проекта есть полезная статья по смежной теме «Безотзывная банковская гарантия»

Вид 3. Покрытый аккредитив

При выпуске в обращение покрытого аккредитива кредитная организация, открывшая его, перечисляет за счет собственных либо кредитных средств клиента необходимую сумму в учреждение-исполнитель на весь срок аккредитива.

Вид 4. Непокрытый аккредитив

При таких расчетах банк, открывший аккредитив (эмитент), никаких денег в банк, где открыт счет бенефициара, не перечисляет.

Вместо этого он даёт банку-получателю разрешение списывать сумму аккредитива со своего корсчета по заранее оговоренному порядку.

Вид 5. Подтверждённый аккредитив

Этот вид расчетов подразумевает возникновение у банка-исполнителя обязательства провести выплаты указанной в аккредитиве суммы продавцу независимо от факта поступления денежных средств от эмитента.

Порядок расчетов по подтверждённому аккредитиву оговаривается банками отдельно.

4. Как провести расчёт по безотзывному аккредитиву при покупке недвижимости — 5 главных этапов

Безотзывный аккредитив — наиболее используемый вид расчетов при покупке недвижимости.

Это и понятно — именно этот способ даёт продавцу наибольшую уверенность в гарантированном получении денег за проданную недвижимость.

Рассмотрим алгоритм проведения расчётов с помощью безотзывного аккредитива более подробно.

Этап 1. Заключение договора о расчётах с помощью аккредитива

Продавец и покупатель решили воспользоваться аккредитивной формой расчётов по сделке купли-продажи недвижимости. Свои намерения они должны отразить в самом договоре.

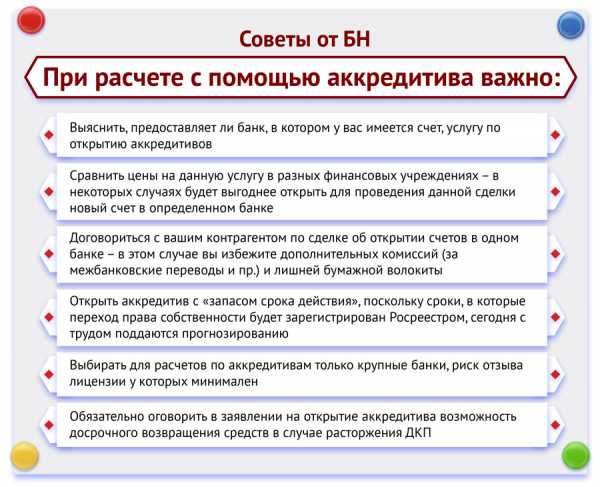

Перед тем, как составлять и подписывать этот документ, покупателю необходимо:

- выбрать банк для открытия аккредитива;

- уточнить условия и тарифы по этой банковской услуге;

- определиться со списком документации, которую должен представить продавец в подтверждение завершения сделки и перехода права собственности покупателю.

Только после этого можно составлять и визировать договор.

Этап 2. Открытие аккредитива

Чтобы открыть аккредитив, покупателю достаточно обратиться в банковскую организацию с заявлением.

Разумеется, деньги для его открытия и уплаты комиссии должны быть в наличии.

Этап 3. Внесение суммы

Внести необходимую сумму можно наличными через кассу либо перечислив её на счёт безналично.

Кредитная организация открывает аккредитив. Оригинал отсылается в исполняющие банковское учреждение, где передается продавцу. Бенефициар может забрать оригинал лично в банке покупателя.

Этап 4. Подготовка необходимых документов

Чтобы получить деньги за проданную недвижимость, продающей стороне нужно предъявить всю документацию, гарантирующую завершение сделки по списку, поименованному в договоре в условиях расчётов.

Виды документов для раскрытия аккредитива:

Передается вся документация при сопроводительном письме.

Этап 5. Получение денежных средств

Поступившие документы тщательно проверяются уполномоченными сотрудниками. Достоверность, законность, оформление нареканий проверяющего не вызвали, а значит, можно смело отправлять деньги бенефициару (то есть продавцу).

Продавцу остаётся только посетить свой банк и получить деньги либо наличными в банковской кассе, либо перечислить по своему усмотрению на любой счет в любом банке.

При получении денег в кассе банка за выдачу налички обычно взимается комиссия. Заранее узнавайте об этом!

5. Где можно открыть аккредитив на выгодных условиях — обзор ТОП-3 надёжных банков

Аккредитивные расчёты предлагают большинство российских кредитных организаций. Однако условия у всех разные.

Мы позаботились о вас и подготовили мини обзор трех надежных банков с отличной репутацией и выгодными условиями.

1) Уральский банк

ПАО «Уральский банк реконструкции и развития» (УБРиР) появился на российской банковско-финансовой арене в далёком 1990. Сегодня его сеть насчитывает 13 филиалов, 135 точек продаж и 19 точек кредитования на территории РФ. По данным ЦБ РФ УБРиР состоит в тридцатке крупнейших российских банков.

О его надёжности свидетельствуют следующие факты:

- имеет право работать со стратегическими и социально значимыми компаниями;

- его облигации находятся в ломбардном списке — они могут служить залогом при межбанковском кредитовании;

- утверждён инвестором проблемных банков для их финоздоровления.

Банк предлагает различные банковские продукты и услуги частным лицам, представителям малого и среднего бизнеса, корпоративным клиентам и инвесторам.

Продуктовое предложение УБРиР:

- кредитование;

- депозитные операции;

- карточные продукты;

- переводы;

- РКО;

- банковская гарантия;

- интернет-эквайринг.

Это только малая часть возможностей Банка. Изучите более подробно условия и тарифы УБРиР на его сайте.

2) ВТБ 24

Это банковское учреждение предлагает разнообразную линейку банковских продуктов и услуг для физлиц и представителей малого/среднего бизнеса.

1062 офиса в 72 российских регионах предлагают:

- разнообразное кредитование;

- аккредитивы;

- вклады;

- депозитарные ячейки;

- дистанционное обслуживание;

- карточные продукты;

- денежные переводы;

- оформить банковскую гарантию.

Банк предлагает аккредитив при покупке недвижимости за счет ипотечных кредитных средств на выгодных условиях. Частично тарифы представлены в таблице.

Более подробно об условиях читайте на сайте либо узнавайте при посещении офиса. Звоните на телефон «горячей линии», звонок бесплатный.

3) Сбербанк

Сбербанк России — лидер банковского сектора РФ, основной кредитор экономики страны. Кредитная организация насчитывает 14 территориальных учреждений, 16 500 отделений в 83 субъектах РФ.

Сбербанк имеет широкую сеть зарубежных представительств в 22 странах: Великобритании, Турции, США, Германии, Китае, Индии, странах СНГ и т.д.

Услугами Сбербанка России пользуются более 70% россиян и свыше 11 млн зарубежных клиентов.

Сбербанк открыт для всех клиентских групп: физлиц, малого, среднего, крупного и крупнейшего бизнеса. Команда Банка насчитывает более 325 тыс. высококлассных специалистов. Порядка 250 тыс. сотрудников ежегодно проходят повышение квалификации.

Доступность, высокое качество, передовые технологии, широчайший набор банковских продуктов и услуг — преимущества, выгодно отличающие Сбербанк от других банков РФ.

6. Как максимально безопасно провести покупку недвижимости через аккредитив — 3 полезных совета

Защищенность расчётов по сделке волнует и покупателя, и продавца. И не зря!

Статистика неутешительна. По разным источникам, сегодня в России каждая 10-11 сделка совершается с признаками обманных деяний. Причём наибольшее их количество наблюдается между частными лицами.

Читайте мои рекомендации, они позволят вам максимально обезопасить вашу покупку.

Совет 1. Выбирайте отзывной аккредитив

Покупателям советую выбирать отзывной аккредитив. В этом случая вы сможете в любой момент воспользоваться своим правом и аннулировать его.

Однако обращаю ваше внимание, что велика вероятность несогласия продавца на такую форму расчётов из-за отсутствия гарантии получения денег.

Совет 2. Консультируйтесь с юристами

Чтобы по максимуму использовать все преимущества аккредитива при сделках с недвижимостью, необходимо знать его особенности, все плюсы и минусы такой формы расчётов.

Банки редко в полном объеме информируют клиентов о рисках тех или иных банковских операций.

Если вам непонятны какие-то моменты в расчётах по договору купли-продажи недвижимости с помощью аккредитива, и банк не смог их разъяснить должным образом, рекомендую обращаться за помощью к юристам.

Найти профессионального юриста, специализирующегося на банковском направлении, легко и просто на сайте Правовед.ру.

Специалисты этого онлайн-сервиса готовы оказать вам качественную юридическую поддержку 24 часа в сутки 7 дней в неделю на платной и бесплатной основе. Им не составит труда ответить на любые ваши вопросы, например: «Как вернуть комиссию за кредит?» или «Как получить банковскую гарантию».

Перед заключением сделки купли-продажи недвижимости с помощью аккредитива отправьте на проверку договор выбранному юристу сервиса Правовед. Так вы избежите возможных проблем, обойдёте все «подводные камни» и проведёте успешную сделку.

Совет 3. Открывайте аккредитив в банке, где открыт счёт продавца

Очень удобно, когда продавец и покупатель свои расчёты проводят через одну и ту же кредитную организацию.

Это ускоряет и упрощает расчёты. Кроме того, вы сможете сэкономить на комиссиях за отправку различных запросов в банк-исполнитель.

Рекомендую к просмотру тематический видеоролик от банковского специалиста.

7. Заключение

Подведем итоги! Аккредитив при покупке недвижимости — это гарантия совершения сделки как для покупателя, так и для продавца.

Выбирая его, вы сводите практически к нулю риск быть обманутым. Аккредитив обеспечивает безопасность сделки, так как все расчёты совершаются безналично и под строгим контролем банка.

Вопрос к читателям

А что вы думаете об использовании аккредитива при сделках с недвижимостью? Пишите в комментариях!

Коллектив проекта «ХитёрБобёр» желает вам удачных сделок! Ждём от вас обратной связи по теме статьи: комментируйте, оставляйте отзывы, ставьте лайки в соцсетях!

Оцените статью: Поделитесь с друзьями!hiterbober.ru

Аккредитив при покупке недвижимости: минусы и плюсы, особенности

Последние изменения:

Покупка недвижимости связана с серьезными рисками, так как никто не может гарантировать добропорядочность второй стороны. Аккредитив при покупке недвижимости обеспечивает защитой на случай, если со сделкой возникнут проблемы. Банк гарантирует исполнение обязательств по договору при покупке собственности.

Что такое аккредитив при сделке с недвижимостью

С момента подписания купчей на недвижимость и до полного перехода прав новому собственнику проходит некоторое время, в течение которого могут произойти непредвиденные сложности. Аккредитив в банке работает как альтернатива банковской ячейки, с той разницей, что ячейка сохраняет наличные, переданные от покупателя к продавцу, а аккредитив физического лица – безналичное перечисление.

Когда нет возможности осуществлять расчеты наличными, либо стороны настаивают на передаче купюр, банковский аккредитив сохраняет средства покупателя вне доступа продавца до тех пор, пока сделка полностью не завершится.

В процессе использования услуги открывается особый аккредитивный счет (инициатива исходит от покупателя). По предоставленным реквизитам будущий собственник зачисляет средства в размере стоимости квартиры за вычетом выплаченного ранее аванса или задатка. По истечении времени деньги поступают насчет прежнего собственника. Основанием для передачи суммы является документ, подтверждающий окончание сделки.

Использование аккредитива возможно только по взаимной договоренности, достигнутой между сторонами. В дальнейшем, указание на то, что сделка обеспечена аккредитивом, упоминается в договоре (в самом названии документа).

В силу активного замещения наличных расчетов оплатой через безнал, аккредитив имеет хорошие перспективы и востребован на рынке недвижимости. Фактически, схема работы предполагает применение виртуальной банковской ячейки и доступ к депозитарию.

Средства замораживаются на аккредитивном счету в течение всего периода проведения сделки и перерегистрации недвижимого имущества. Обмануть банк, предоставивший услуги по аккредитиву, практически невозможно, а бывший собственник гарантированно получает всю сумму, указанную в договоре, при условии надлежащего исполнения своих обязанностей. Причиной срыва не всегда является намеренный обман, более часто проблемы возникают из-за:

- неполного перечня бумаг;

- их ненадлежащего оформления;

- установление юридических препятствий отчуждения собственности (если жилье было приобретено в ипотеку и имеются непогашенные обязательства).

Как работает

Последовательность действий при сделке с применением аккредитива при покупке недвижимости выглядит следующим образом:

- Подписание договора при продаже квартиры (в тексте заранее устанавливают обязательность расчетов через аккредитив).

- Будущий собственник открывает счет для перечисления средств (либо использует действующий, при наличии).

- Оформляется заявление на аккредитив для сделок с недвижимостью.

- Средства принимают от покупателя и с расчетного счета переводят на особый счет.

- Стороны завершают процесс перерегистрации, и покупатель получает новые подтверждающие бумаги и ключи.

- Документы о том, что недвижимость переоформлена, передают в банк, открывший аккредитив.

- Средства перечисляют аппликанту по аккредитиву.

Так как ключевым моментом, дающим право доступа к деньгам, является наличие новых правоподтверждающих документов, оба участника сделки обязаны присутствовать при переоформлении.

При аккредитиве банк будет выступать в роли гаранта финансовой безопасности сделки, поэтому обман и мошенничество практически исключены. Услуга предоставляется на платной основе, поэтому, при выборе аккредитива нужно учитывать дополнительные расходы в размере стоимости аккредитива. Не всегда участники безотзывной сделки располагают дополнительными суммами, поэтому следует рассмотреть возможные последствия и оценить выгоду от его использования, прежде чем соглашаться на аккредитив.

Особенности применения в России

Есть некоторые ограничения в задействовании аккредитива при покупке российской недвижимости. Принцип гарантии не работает в отношении сделки, где владельцев, продающих жилье, несколько.

Несмотря на высокий уровень безопасности, если переоформление недвижимости сорвано, покупатель сможет вернуть деньги исключительно в судебном порядке. Дорогостоящая услуга гарантирует лишь запрет доступа продавца к средствам на счете, усложняя процедуру завершения сделки. Это вынуждает многих идти на риск, особенно, если средства нужны срочно.

Доля случаев покупки квартиры без гарантий со стороны банка гораздо выше, ведь продавцу приходится ожидать получения покупателем новой выписки, подтверждающей возникшую запись о переходе собственности в руки другого владельца. С другой стороны, аккредитив при ипотечном кредитовании происходит так же часто, как и ситуаций оформления жилищного займа в банке.

В чем плюсы аккредитива

Помимо гарантированного соблюдения условий договора, есть и другие положительные стороны:

- Сделка считается исполненной, когда покупатель становится собственником и в отделении Росреестра выдается справка.

- Новый собственник избавлен от волнений по поводу возможного отказа прежнего хозяина на этапе подписания соглашения.

- Средства возвращаются также при истечении срока, отведенного для перерегистрации собственности.

- Отсутствуют риски по покупке объектов, находящихся под обременением или с ограничением права распоряжения. Тщательную проверку выполнит банк, открывший аккредитивный счет.

- Не нужно беспокоиться по поводу сохранности и подлинности купюр, так как процедура расчета с продавцом происходит безналичным способом.

Минусов аккредитива достаточно. Подготовка к аккредитиву лишь усложняет документооборот и добавляет время для проведения сделки. Безналичные расчеты с гарантией банка по расходам для клиентов сопоставимы с услугой банковской ячейки, однако некоторые финансовые структуры назначают чрезмерные тарифы, что отпугивает потенциальных клиентов.

Не все банки оказывают услуги по аккредитиву. Из числа наиболее известных структур подобные сделки оформляют в Сбербанке, Альфабанке, в ВТБ. Если оформляется аккредитив Сбербанка для физических лиц, тарифы следует уточнять на предварительной консультации. Так как каждая финансовая организация устанавливает свои правила предоставления услуги и стоимость, рекомендуется изучить предложения нескольких банков, прежде чем обращаться в одно из учреждений.

В процессе подготовки и переоформления собственности привлекают к работе юристов и нотариусов, гарантирующих юридическую чистоту и правильность составления документов, однако ручаться за безопасные расчеты с продавцом ни тот, ни другой не будет. Уберечь от риска принятия фальшивых купюр и кражи крупных сумм позволит применение услуги банка, гарантирующей благополучную передачу безналичного расчета.

Рекомендуем дополнительно посмотреть видео на тему: плюсы аккредитива при сделках.

Бесплатный вопрос юристу

Нуждаетесь в консультации? Задайте вопрос прямо на сайте. Все консультации бесплатны Качество и полнота ответа юриста зависит от того, насколько полно и четко вы опишете Вашу проблему

© 2018 zakon-dostupno.ru

Поделиться новостью в соцсетях

zakon-dostupno.ru

Аккредитив при покупке квартиры — виды, условия договора

Покупка или продажа квартиры – сделка, к которой нужно относиться со всей ответственностью. Прежде чем подписывать договор купли-продажи необходимо удостовериться в том, что все договоренности между покупателем и продавцом достигнуты и ни кто из них не захочет отказаться от своих обязанностей по данному соглашению в самый последний момент.

Договор с аккредитивом – надежный вариант приобретения недвижимости, так как именно после его подписания стороны могут быть на 100% уверенны в том, что одна из них получит деньги, а вторая – квартиру.

Что такое аккредитив при покупке недвижимости?

Аккредитив при покупке недвижимости – договор, заключенный между продавцом и покупателем квартиры, в соответствии с которым обе стороны доверяют банку контроль расчетов между ними.

Аккредитив при покупке недвижимости – договор, заключенный между продавцом и покупателем квартиры, в соответствии с которым обе стороны доверяют банку контроль расчетов между ними.

Как это все реализуется на практике? Давайте рассмотрим весь алгоритм действий по порядку:

- Продавец и покупатель заключают договор купли-продажи недвижимости. На данном этапе обговариваются все условия сделки, в том числе и условия оплаты.

- Если стороны выбрали в качестве способа расчетов банковский аккредитив, то они идут в банк и заключают одноименный договор. Кстати, в большинстве случаев, стороны включают условия об аккредитиве в договор купли-продажи. В таком случае им не нужно подписывать никаких дополнительных соглашений между собой и можно сразу идти в банк открывать аккредитивный счет.

- Банк по поручению сторон открывает специальный расчетный счет, на который покупатель вносит денежные средства. Деньги покупателя «замораживаются» до тех пор, пока продавец не предъявит зарегистрированный в Росреестре договор купли-продажи.

- Договор подписан, аккредитивный счет открыт, деньги на счет внесены. Стороны идут в Росреестр (Федеральная служба государственной регистрации кадастра и картографии) для осуществления государственной регистрации сделки. Обычно на данную процедуру уходит до 7 рабочих дней в зависимости от различных условий. Например, ипотечные договора регистрируются 5 дней, соглашения, дополнительно заверенные у нотариуса – 3 дня.

- После получения зарегистрированного договора продавец идет в банк, где покупателем был открыт счет, предоставляет сотрудникам данной кредитной организации документы, подтверждающие выполнение своих обязательств перед покупателем в полном объеме (договор с печатью Росрееста). И только тогда банк снимает резерв со счета и выдает продавцу деньги.

Плюсы и минусы продажи квартиры через аккредитив

Опытные юристы и риелторы уже ни один десяток лет используют в своей практике банковский аккредитив, так как это не только очень удобно, но и несет в себе массу преимуществ:

- Гарантия обеспечения прав обеих сторон сделки, т.е. покупатель уже не сможет забрать деньги и расторгнуть договор, а продавец получит их только после полного исполнения своих обязательств по договору купли-продажи.

- Полностью исключены махинации с намеренным занижением или завышением стоимости договора. Так, например, при аренде банковской ячейки, о сумме, закладываемой в ячейку, знают только стороны. При продаже квартиры через аккредитив такое исключено, так как в соглашении четко указывается сумма, резервируемая на специально открытом счете.

- Банк не осуществит передачу денег продавцу, если хотя бы одно из условий договора с аккредитивом будет нарушено.

- В случае срыва сделки, покупатель получает возможность беспрепятственно получить свои деньги назад без лишних проволочек и банковских комиссий.

Единственный минус применения аккредитива при покупке недвижимости – определенное вознаграждение банку за осуществление данной операции. Но если посмотреть со стороны, то плюсов аккредитива в разы больше. Согласитесь, лучше заплатить вознаграждение банку и спать спокойно, чем немного сэкономить и каждую минуту изводить себя мыслями о честности продавца или покупателя во время сделки.

Аккредитив или банковская ячейка?

Выше мы уже говорили о плюсах и минуса аккредитива и немного упомянули банковские ячейки. Давайте наиболее подробно сравним два данных способа расчетов, и сделаем выводы о том, что же все-таки выгоднее: аккредитив или банковская ячейка?

Основным и практически единственным преимуществом банковской ячейки является дешевизна ее аренды. Как банковский инструмент расчетов она выгодна покупателю, но опасна для продавца. Это обусловлено тем, что в договоре аренды указывается лишь срок, ориентиры ячейки, данные продавца и покупателя. Сумма, закладываемая в ячейку, нигде не оговаривается, т.е. всегда есть риск того, что покупатель заложит меньше. Также возможна ситуация когда стороны захотят уйти от налогов и намеренно укажут в договоре сумму, не подлежащую налогообложению, а в ячейке в то время будет лежать фактическая стоимость квартиры.

При заключении сделки с использованием аккредитива все указанные выше риски невозможны, так как существуют обязательные условия, без которых сделка не состоится и банк просто не пропустит такое соглашение.

Преимущества продажи квартиры через аккредитив в данной ситуации на лицо, так как именно при таком способе расчетов обе стороны могут быть спокойны за безопасность сделки.

Обязательные условия договора с аккредитивом

Как и любое другое соглашение в гражданском законодательстве РФ, договор аккредитива между сторонами должен включать в себя обязательные условия без ссылки на которые, он будет просто недействителен. К таковым условиям можно отнести:

- Стороны-участники расчетов с аккредитивом. Если это физические лица, то указываются паспортные данные, адреса проживания, номера телефонов. В том случае, когда одной из сторон выступает юридическое лицо (например, при покупке квартиры от застройщика) указываются все регистрационные данные фирмы: ИНН, КПП, ОГРН, юридический и фактический адреса, ФИО представителя и на каком основании он представляет интересы юридического лица.

- Название и регистрационные данные банка, в котором открывается аккредитивный счет. При наличии у каждой из сторон своего банка, указываются данные всех кредитных организаций, участвующих в расчетах.

- Дата и место заключения договора, его идентификационный номер.

- Вид аккредитива. Выбирается сторонами на их усмотрение, но с учетом сложившейся практики. Так, например, для сделок с недвижимостью в большинстве случаев используется безотзывный депонированный аккредитив.

- Сроки, в течение которых продавец и покупатель обязуются завершить сделку по купле-продаже недвижимости. На указанный промежуток времени и будет открыт счет, на котором зарезервированы деньги.

- Сведения о приобретаемом объекте недвижимости (характеристики, местонахождение).

- Данные о договоре купли-продажи (дата и место подписания, номер).

- Стоимость квартиры по договору. Это необходимо для того, чтобы банк смог зарезервировать соответствующую сумму для лица, на которое возлагаются данные расходы. Возможны три варианта: покупатель, продавец, обе стороны делят расходы пополам.

- Условия, после наступления которых, продавец недвижимости сможет получить свои деньги за сделку. Обычно в качестве такого условия выступает факт государственной регистрации договора купли-продажи в Росреестре.

- Полные реквизиты аккредитивного счета.

Стоит помнить о том, что банки могут включать в договор с аккредитивом дополнительные условия, так как у каждого из них есть свой образец, составленный с учетом практики конкретной кредитной организации. Перед тем как подписать любое соглашение, внимательно ознакомьтесь со всеми пунктами и убедитесь в том, что каждое предложении вам понятно. Если у вас возникают вопросы, то не стесняйтесь их уточнить у сотрудников банка во избежание дальнейших недоразумений.

Рекомендуем:

Какие есть льготы на квартиры молодым семьям;

Что такое альтернативная следка;

Как проверить юридическую чистоту недвижимости.

Виды аккредитивов

Исходя из сложившейся практики банковских организаций, можно выделить несколько видов банковских аккредитивов:

- Отзывной аккредитив – позволяет покупателю практически в любой момент без уведомления второй стороны отозвать деньги, лежащие на счету. Данный вид гарантий оплаты используется на практике довольно редко, так как в такой ситуации продавец заведомо находится в проигрышном положении.

- Безотзывный аккредитив – в отличие от предыдущего вида, запрещает владельцу денежных средств лежащих на счете забрать их обратно. На это потребуется согласие банка и уведомление продавца.

- Гарантированный аккредитив – данный вид аккредитива очень удобен для покупателя, так как в данном случае не обязательно сразу вносить деньги на расчетный счет. Банк спишет деньги со своего корреспондентского счета и уже затем будет их требовать у покупателя.

- Депонированный аккредитив – самый обычный из представленных видов, в соответствии с которым покупателю вносит деньги на счет, а банк их «замораживает» для продавца до окончания сделки.

- Аккредитив с оговоркой – условия такого соглашения позволяют перевести часть денег (аванс) продавцу еще до момента государственной регистрации договора купли-продажи

- Револьверный аккредитив – практически не применяется при сделках с недвижимостью, так как представляет собой перевод денежных средств продавцу по частям (например, когда применяется рассрочка платежа).

Конкретный вид аккредитива – обязательное условие любой сделки с недвижимостью при выбранном способе расчетов. Делая свой выбор в пользу той или иной разновидности аккредитива, будьте очень внимательны. Лучше предварительно посоветоваться со знающими людьми (юристами или риелторами).

1pokvartire.com

Стоит ли использовать аккредитив при покупке недвижимости?

Далеко не каждый современный житель Российской Федерации хорошо разбирается в банковской и экономической терминологии.

В нашей статье мы подробно расскажем об одном из денежных обязательств при работе с платежами — аккредитиве, а также прольем свет на плюсы и минусы данного явления, о банках, которые используют такую функцию и о причинах, почему в современной России аккредитив редко используется при покупке недвижимости.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

Что же из себя представляет аккредитив?

Аккредитив является одним из видов денежных обязательств, при котором бенефициар или получатель средств имеет право получить деньги по просьбе клиента банка, если предоставит в банк платеж, который исполняет аккредитив, в случае если предусмотрены все условия аккредитива.Компания клиента, по просьбе которой открыт аккредитив, называют аппликантом или же плательщиком по аккредитиву. Получатель платежа по аккредитиву (третье лицо) — бенефициар.

же плательщиком по аккредитиву. Получатель платежа по аккредитиву (третье лицо) — бенефициар.

Т.е. аккредитив является одним из видов безопасных платежей, при которых гарантом выполнения сделки выступает сам банк.

При помощи аккредитива, возможно, осуществлять различные платежи в пользу третьих лиц (бенефициаров), если последний предоставит в банк нужные документы по платежу и затребуют указанную сумму в договоре. Важно знать, что при платежах по аккредитиву нужно соблюдать сроки указанные в договоре, иначе по истечению сроков получить платеж по документам будет невозможно. Также с помощью данного денежного обязательства возможно акцептовать, оплатить и учесть переводной вексель или передать полномочия другому банку-гаранту для выполнения тех же задач.

Помимо аккредитива также используется в торговых сделках и авансы, икассы и открытые счета или же «оплата по факту».

За рубежом аккредитив чаще всего используется как средства финансирования определенной сделки, по тому же типу, что и в случаях с банковской гарантией.Аккредитивы международного уровня выпускаются с учетом унифицированных правил и обычаев, которые приняты для документных аккредитивов Международной торговой палатой в 2007 году, а также другими международными нормативно-правовыми актами и нормами.

Если вы хотите узнать, как решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

В Российской Федерации аккредитив регулируется нормативно-правовыми документами Центрального банка РФ, которые несколько отличатся от общепринятой в мире практики.

Виды аккредитивов

- Аккредитив, который может быть отозван или отзывной аккредитив. Такой тип аккредитивов, как понятно с названия, может быть отозван либо самим плательщиком, либо банком-эмитентом.

- Безотказный аккредитив. Данный тип невозможно аннулировать.

- С красной оговоркой. Такой тип аккредитива предусматривает, что банк-эмитент имеет право уполномочить банк-исполнитель для проведения платежа-аванса. Название пошло со времен, когда такая деталь в договоре выделялась красным цветом.

- Депонированный или покрытый аккредитив. При использовании такого обязательства, банк-эмитент покрывает за счет кредита или средств самого плательщика всю сумму аккредитива на время сделки. Подобный тип весьма популярный именно на территории Российской Федерации.

- Гарантированный или непокрытый аккредитив предусматривает возможность списания средств с ведущего у него счета в пределах, которые были оговорены сделкой. Также возможно договориться об других возможных возмещениях потерь, которые уплачены бенефициару (получателю).

- Подтвержденный аккредитив гарантирует, что банк-исполнитель обязуется произвести расчет по указанной сумме вне зависимости от поступления средств из банка-эмитента.

- Револьверный тип аккредитива предусматривает равномерное или частичное поступление средств со счета плательщика на счет получателя. Чаще всего применяется в договорах связанных с частыми поставками товаров, которые проводиться на протяжении определенного время. Револьверный аккредитив позволяет сэкономить средства, так как снижается сумма затрат в целом.

- Циркулярный аккредитив дает возможность бенефициару получить деньги в пределах ранее оговоренного кредита через все банки-корреспонденты банковской структуры, которая обязалась выдать своему клиенту аккредитив.

- Резервный аккредитив предусматривает предоставление различных документов (кроме платежных) для получения средств бенефициаром. Чаще всего используется в исключительных случаях связанных с международной торговлей и ее определенными нюансами.

- Кумулятивный аккредитив дает возможность перечислить неистраченную сумму действующего аккредитива к сумме нового, который был открыт в той же банковской структуре.

- Некумулятивный аккредитив подразумевает возвращение неистраченных средств банку-эмитенту для последующего возвращения их на текущий банковский счет плательщика.

Процедура по выполнению аккредитива в России

Например, стороны впервые работают друг с другом и планируют заключить сделку, но так как ранее они еще не заключали договоров между собой, они побаиваются использовать в сделке предоплату или предпоставку и не готовы к этому.

В таком случае одна из сторон — покупатель, может обратиться в банк-эмитент, с просьбой открыть аккредитив на указанную в торговом договоре сумму. После открытия аккредитива в банке, для получения средств нужно какая-то гарантия выполнения условий договора, это могут быть документы о получении или отгрузке товара или другие, которые подтвердят условия сделки.

Когда сделка успешно завершена одна из сторон — продавец, должна отправить в банк-эмитент документы, которые выступят гарантией завершения сделки. После банк покупателя может осуществить платеж по ранее оговоренному аккредитиву с учетом полученных от банка-исполнителя инструкций. В конце, после выполнения всех банковских операций и уплате комиссии, сторона-получатель может забрать деньги указанные в документах.

Плюсы и минусы аккредитива

| Плюсы | Минусы |

| Аккредитив позволяет избежать проверки купюр на подлинность и лишних операций с огромными денежными суммами наличных средств | Аккредитив подразумевает сложный оборот документов и как следствие более тщательный контроль, но более медленное выполнения сделки |

| При сделках с аккредитивом непосредственным гарантом выполнения условий выступает сам банк, что позитивно сказывается на надежности | Такой тип обязательств подразумевает получение средств лишь одним покупателем, это один из существенных минусов, если у собственности несколько владельцев |

| Так как банковская операция не просто проходит через банк, но и контролируется им, сама банковская структура заинтересована в правильности сделки и в ее законности | За проведения банковских операций по аккредитиву и оформление сделки банк взымает дополнительную комиссию |

| Риски для сторон сводятся почти к нулю, особенно это касается стороны покупателя, т.к. доступ к средствам будет только у него, а значит потерять деньги — невозможно. Продавцу же гарантируется 100% получение денежных средств после продажи недвижимости или же других ценных вещей | Если сделка сорвалась, вернуть средства будет возможно лишь через суд |

| Перевод средств по аккредитиву с легкостью осуществляется и по межгороду | При совершении сделок по аккредитиву одним из обязательств банка является уведомление налоговой службы о ней. Далеко не всех такое устраивает |

| Стоимость аккредитива редко может превышать стоимость пересчета наличности и аренды банковского сейфа | Из-за сложности проведения самой операции, глубокого контроля над каждым этапом сделки и затраченного времени специалистов, банковские цены на такую услугу зачастую являются высокими |

Банки, которые предоставляют аккредитив

Большинство крупных банковских структур в современное время предоставляют возможности проводить сделки через аккредитив. К ним относиться Центральный банк России, Сбербанк России, Бинбанк, ЮниКредит Банк, а также Альфа-Банк и другие.

Большинство крупных банковских структур в современное время предоставляют возможности проводить сделки через аккредитив. К ним относиться Центральный банк России, Сбербанк России, Бинбанк, ЮниКредит Банк, а также Альфа-Банк и другие.

Основные отличия сводятся к цене на услуги, комиссию и скорость выполнения банковских операций.

Перед сторонами сделки стоит широкий выбор банков для выполнения таких операций.

Проверка квартиры перед покупкой включает в себя несколько очень важных этапов, о которых можно прочитать на нашем сайте.Что необходимо знать, если в сделке с недвижимостью участвует несовершеннолетний? Читайте об этом в нашей статье.

При помощи пожизненной ренты можно относительно дешево приобрести недвижимость. Подробности здесь.

Популярность использования аккредитива при покупке недвижимости в России

При продаже с недвижимостью основным недостатком является невозможность проведения банковских операций при помощи аккредитива в тех случаях, если у квартиры или дома несколько собственников. Кроме этого при срыве сделки, вернуть средства будет возможно лишь после судовых разбирательств. Использование аккредитива не очень популярно при сделках с недвижимостью из-за ряда недостатков, к которым относят и длительное время выполнения сделки, в отличие от безналичных расчетов или наличной «оплате по факту».

Аккредитив гарантирует высокий уровень надежности сделки и сводит к нулю риски для обеих сторон договора.Сделки с использованием аккредитива в России не являются известными широкому кругу банковских клиентов, и редко используется при сделках с недвижимостью из-за ряда недостатков при продаже такого рода собственности. Но нужно учитывать, что в отличие от «оплаты по факту» (наличный расчет) или безналичных платежей, риск потерять средства или ценности для сторон сводятся к минимальным, хотя за это придется немного переплатить.

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Автор статьи

Юрист

zakonguru.com

Аккредитив при покупке недвижимости: особенности, нюансы

У многих людей, не сильно разбирающихся во всех аспектах кредитования и сотрудничества с банком, аккредитив при покупке недвижимости ассоциируется с невыгодными условиями предоставления кредита.

Если же пришлось столкнуться с этим понятием, то следует знать, что это выгодное для продавца и покупателя средство. Его применяют для соблюдения правильности расчетов, которые будет контролировать банк. Финансовое учреждение в этом случае выступает в роли третьего лица.

Определение

Что такое аккредитив в банке, лучше всего ответят банковские сотрудники. Они же расскажут и обо всех нюансах этой услуги.

Что такое аккредитив в банке, лучше всего ответят банковские сотрудники. Они же расскажут и обо всех нюансах этой услуги.

Если сказать простыми словами, то аккредитация физических лиц – это соблюдение всех условий купли-продажи имущества, законность которых гарантирует банк. Обе стороны будут уверены в том, что все обязательства будут выполнены всеми участниками.

Программа используется не только для приобретения жилья. Данный метод расчетов эффективен во всех случаях, когда купля-продажа проходит без длительного общения продавца и покупателя. Таким образом, процедура проходит максимально безопасно и без непредвиденных ситуаций, когда одна из сторон отказывается выполнять свои обязательства.

Покупатель на конкретных условиях переводит деньги на аккредитивный счет, который играет роль банковской ячейки. При этом транзакция средств происходит безналичным платежом.

[stop]Важно! Денежные средства за продажу недвижимости продавец получит, если выполнит взятые на себя обязательства перед покупателем.[/stop]

Все действия участников программы контролирует банк, которому принадлежит аккредитивный счет. В таких условиях все стороны надежно защищены от обмана.

Классификация

Существует большое количество вариантов, когда открывается аккредитация. Банк предоставляет возможность клиенту выбрать для себя наиболее надежный метод продать или купить недвижимое имущество с применением аккредитования.

Для партнерства можно выбрать один из следующих видов расчетов:

- Безотзывный. Отсутствует возможность закрыть счет в одностороннем порядке. Редко используется, поскольку для участников сделки отсутствуют какие-либо гарантии.

- С красной оговоркой. Предусматривает передачу банком авансового платежа второй стороне по требованию эмитента. При этом участник, получающий аванс, не обязан представлять какие-либо документы.

- Депонированный. Его еще называют покрытым. Продавцу заранее перечисляют полную сумму до завершения сделки. Эта сумма остается нетронутой до того момента, пока продавец не выполнит свои обязательства. Если аккредитование непокрытое, то эмитент разрешает банку-исполнителю снять средства со своего корреспондентского счета в тот момент, когда продающая сторона в полной мере выполнил условия договора.

- Кумулятивный. Применяется в том случае, когда плательщик внес всю сумму, но продавец снял лишь часть денег. Оставшиеся средства сохраняются на счету, либо переводятся на новое аккредитование.

Значение счета

Рынок недвижимости – это широкий простор для деятельности мошенников, недобросовестных продавцов. Нередки случаи, когда покупатель переводит продавцу деньги и остается без своей покупки.

Рынок недвижимости – это широкий простор для деятельности мошенников, недобросовестных продавцов. Нередки случаи, когда покупатель переводит продавцу деньги и остается без своей покупки.

Нередко приобретенная недвижимость находится под ипотечными обязательствами, о которых в договоре не было упомянуто. Такие процедуры считаются сомнительными, приносят массу неудобств покупателям. По подобным схемам орудуют, как правило, «черные риэлторы».

Для защиты финансовых вложений эксперты рекомендуют использовать аккредитование. Эта банковская услуга убережет покупателя от потери денег. Продавец получит средства только после предоставления банку сведений и документов, подтверждающих прозрачность сделки с недвижимым имуществом. Проверкой предоставленных документов занимаются банковские специалисты. Покупатель может быть уверен, что вторая сторона его не обманет и деньги не будут украдены во время расчета.

Это интересно! Обременение на недвижимость: что это такое

Применение

Статистика показывает, что использование девизы при приобретении жилья увеличивает процент честно проведенных сделок.

Аккредитация физического лица, который покупает квартиру, дает множество преимуществ:

- Удобная форма расчетов. Нет необходимости проверять деньги, пересчитывать количество купюр в пачках. Все операции происходят в безналичной форме.

- За должным соблюдением финансовых транзакций наблюдает третья сторона.

- Компенсируется недостача положительной репутации партнера, если у сторон нет таких подтверждений.

- При выполнении всех пунктов договора владелец жилья гарантированно получит финансовые средства, а покупатель – недвижимость.

Принцип работы услуги

Применение аккредитации физического лица при покупке недвижимости является возможным только при выполнении определенных условий:

- участники программы заключают соглашение об использовании девизы при покупке квартиры для проведения всех расчетов;

- далее покупатель обращается банк, где на его имя открыт кредитный или дебетовый счет, подает заявку на аккредитивное обслуживание;

- банковское учреждение открывает аккредитацию. В случае передачи денег в этом же банке отдает приказодателю пакет документов. Если средства продающая сторона планирует получить в другой финансовой структуре, то банк-эмитент передает банку-исполнителю распоряжение, согласно которому произойдет выдача денежной суммы по договору;

- для получения средств продавец должен принести в банк зарегистрированный в УФСГРКК договор и другие документы, предусмотренные для этой услуги.

Плюсы и минусы формы расчетов

Основным преимуществом аккредитации при совершении сделок с недвижимостью является безоговорочная гарантия выполнения сторонами обязательств по договору. Но использование аккредитивных счетов имеют ряд значительных недостатков. За осуществление расчетов в банках принято брать комиссию.

Основным преимуществом аккредитации при совершении сделок с недвижимостью является безоговорочная гарантия выполнения сторонами обязательств по договору. Но использование аккредитивных счетов имеют ряд значительных недостатков. За осуществление расчетов в банках принято брать комиссию.

Также обеим сторонам нужно собрать большие пакеты документов, которые подтверждают право собственности на недвижимое имущество, а также право продавца на получение денежных средств. Плюсы и минусы банковской услуги значительным образом влияют на решение клиента воспользоваться данной формой расчетов.

Принцип оформления договора

Как открыть аккредитив на приобретение жилья, чтобы совершить сделку максимально безопасно. Существует пошаговая инструкция, которая поможет правильно воспользоваться этой услугой. Все возникшие вопросы лучше прояснять у сотрудников финансового органа, в котором планируется открытие счета.

Договор, составленный между продающей и покупающей сторонами, и соглашение, заключенное с аккредитующей структурой – это два разных документа. Между участниками сделки подписывается соглашение о купле-продаже. Аккредитация в данном случае лишь упоминается как форма оплаты. С банком нужно оформить договор на открытие аккредитования.

[warning]Внимание! Открыть аккредитив в Сбербанке имеет право лишь физическое лицо, являющееся его клиентом, а также гражданином РФ.[/warning]

Образец заявления содержит информацию по следующим пунктам:

- вид аккредитации;

- время действия счета;

- точная сумма, задействованная в сделке;

- сведения о продавце и покупателе;

- список документов, которые потребуются для получения денег.

Для того, чтобы открыть аккредитив в банке на покупку жилья, участники программы должны предоставить свои паспортные данные, номер счета, с которого будет списана сумма денег. Также потребуется нотариально заверенный договор, на основании которого будет использована данная форма расчета.

Образец договора

Если будущие партнеры для совершения сделки выбрали аккредитивный способ оплаты, то в договоре должны быть прописана следующая информация:

- Имена, паспортные данные, дата, место рождения участников процедуры.

- Информация о предмете недвижимости, по которому заключается соглашение – площадь, число комнат, адрес.

- Сведения, подтверждающие право собственности владельца на продаваемую квартиру – регистрационное свидетельство, номер по ЕГРПНиС.

- Сумма оценки продаваемой недвижимости цифрами и прописью.

- Вид аккредитивного счета, на какой срок открыт, названия финансовых организаций, которым поручено выдавать и принимать платежи.

- Субъект, который оплатит проценты по аккредитиву (при его открытии и закрытии).

Это интересно! Как узнать кадастровую стоимость объекта недвижимости по адресу?

Цена

Стоимость обслуживания аккредитивного счета в разных финансовых учреждениях отличается. Сумма может быть как фиксированной, так и в виде процента от объявленной цены на недвижимость. В большинстве банков цена на услуги очень высокая, поскольку они отвечают перед законом за то, что процедура будет проведена с соблюдением всех законодательных норм.

Стоимость аккредитива для физических лиц в Сбербанке:

- за обслуживание потребуется выложить 2 т. р.;

- цена за открытие аккредитива с проведением сделки в одном отделении составляет 0,2% от заявленной суммы;

- цена за открытие с проведением сделки между разными отделениями составляет 0,3% от суммы;

- пролонгация сотрудничества – 2 т. р.

При подписании соглашения и открытии аккредитивного счета в ВТБ24 условия сотрудничества будут следующими:

- стоимость открытия – 0,2% от суммы сделки;

- пролонгация договора и изменение суммы – 0,2%;

- досрочное закрытие счета – 1,2 т.р.;

- комиссия за выдачу денег – 0,2%.

[warning]Внимание! Независимо от банка срок действия аккредитивного счета может быть любым. Если срок истек, а продажа квартиры еще не завершена, то соглашение с аккредитующим банком можно продлить за дополнительную оплату.[/warning]

Выбор услуг

Что лучше подходит для сделки с недвижимостью – аккредитив или банковская отдельная ячейка. Выбрать не очень сложно, особенно если есть знания об особенностях использования обеих услуг. Аккредитивная форма взаиморасчетов очень похожа на использование банковских ячеек. В последние принято помещать наличные средства, а аккредитив предполагает только безналичный расчет.

Такие различия обусловлены тем, что помещение денег в ячейку происходит тайно, то есть банк не знает, что именно, на какую суму было положено в хранилище. В таком случае продавец не имеет никаких гарантий честности покупателя, а банковская структура ответственности за ненадлежащее проведение сделки не несет.

[advice]Совет! В случае заключения сделки с аккредитивом обе стороны защищены финансовым посредником, который отвечает за соблюдение всех условий договора купли-продажи, гарантирует предотвращение любых нарушений, как со стороны продавца, так и со стороны покупателя.[/advice]

Полезное видео: как лучше передать деньги при покупке недвижимости

Использование аккредитации физических лиц при продаже недвижимого имущества признано специалистами наиболее безопасным способом покупки недвижимости. Несмотря на непопулярность такой формы расчетов, банки активно предлагают эту процедуру своим клиентам. Финучреждения заинтересованы в том, чтобы сделки были успешно завершены, поэтому ведут тщательный контроль на каждом этапе.

Это интересно! ФЗ 218 «О государственной регистрации недвижимости»

uristi.guru

аккредитиве, а после исполнения его требований право списать нужную сумму возлагается на исполняющее учреждение.

аккредитиве, а после исполнения его требований право списать нужную сумму возлагается на исполняющее учреждение.