Чем отличается займ от кредита – сравнение понятий

Сейчас мы практически все живем взаймы. И в разговорной речи часто вместо «кредит» говорим «займ», не особенно вникая в особенности юридического и финансового толка. На самом деле займ от кредита, для специалиста с финансовым или юридическим образованием, отличается очень существенно. Поэтому и простому гражданину будет полезно знать, чем отличается займ от кредита, хотя представленные различия обыватель может отнести как к некой форме эквилибристики.

Чем отличается займ от кредита, этап первый – определение понятий

Чтобы понять отличия займа от кредита сначала надо привести научные определения этих терминов, правда, в максимально доступной форме. Итак:

- Займ – письменное или устное заключение соглашения о том, что одна сторона (заимодавец) передает другой стороне (заемщику) материальные или денежные ценности с условием, что они будут возвращены в обговоренный срок в том же виде, что и были взяты. А в случае порчи – заменены аналогичными по качеству и стоимости. Вознаграждение за пользованием займом может устанавливаться, а может и нет. Гражданским Кодексом РФ определено, что если стоимость передаваемых в пользование заемщику предметов или сумма наличных денег займа превысит в 10 раз минимальную заработную плату, то стороны должны оформить свои отношения письменно. Например, договором в простой письменной форме. ГК РФ не определятся статус сторон сделки займа. Это может быть договор между частными лицами или юридическим и частным лицом.

- Кредит – исключительно письменное заключение соглашения о совершаемой сделке между кредитором и заемщиком. Предметом соглашения могут быть только деньги. Вознаграждение за пользование кредитом – обязательное условие. Так же обговариваются статусы сторон. В кредитной сделке обязательно одна сторона должна быть юридическим лицом. Кредит предусматривает обязательное установление ответственности и прав сторон. Причем кредитор оказывается всегда прав, и может рассчитывать на судебное разбирательство в его пользу.

Отличия займа от кредита – перейдем к сравнению

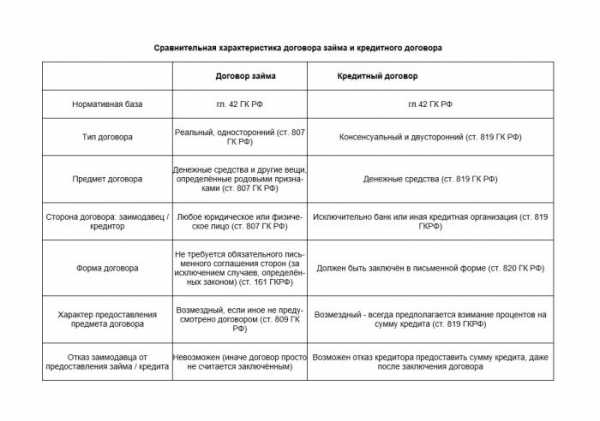

Теперь, чтобы доподлинно выяснить отличия займа от кредита, сведем все полученные сведения в одно для сравнения.

- Эти сделки отличаются в отношении предмета. Займ, в отличие от кредита, может быть (чаще всего так оно и происходит), предметным. Например, в виде дорогого (но не уникального, поскольку подлежит возврату точно такая же вещь) сервиза на свадебное торжество. Кредит же это всегда только денежная сделка.

- Отличаются обязательностью оплаты сделки. Займ может быть абсолютно бесплатным: взял-вернул. Кредит предусматривает оплату в виде процентов, поскольку кредитор не является собственником денег, а только посредником, живущим от совершения этой сделки. Здесь тоже стоит преодолеть сложившийся стереотип. В действительности банкир распоряжается не своими деньгами, а деньгами вкладчиков.

- Отличаются формой заключения сделки. Кредит всегда, независимо от суммы, заключается в письменной форме. Как следствие этого он не может быть меньше десяти минимальных оплат труда. Займ может быть меньше, может быть больше. Как договорятся стороны.

- Заем и кредит отличаются статусом субъектов сделки. Кредитная сделка предусматривает, что кредитор обязательно должен быть юридическим лицом.

- Займ и сделка отличаются способом возврата. Займ всегда возвращается единовременно. Кредит по частям. Причем предусматривается вознаграждение кредитора в виде комиссий при внесении платежей и плата за обеспечение кредитной линии.

biznesluxe.ru

Чем отличается займ от кредита: разница / FinHow.ru

На рынке кредитования действуют много кредитных продуктов: займ, кредит, ссуда. Но для большинства людей они обозначают один и тот же процесс – передачу денежных средств на определенное время под процент. Однако для опытных финансистов это абсолютно разные понятия. Так в чем же заключается принципиальная разница между займом и кредитом?

Лучшие предложения по кредитным картам:

Крединая карта Совкомбанка «Халва»

Онлайн заявка| Кредитный лимит До 350 000 | Выпуск карты Бесплатно | Срок рассрочки до 18 месяцев | Условия Паспорт |

Кредитная карта Альфа банка — «100 дней без %»

Онлайн заявка| Кредитный лимит До 500 000 | Выпуск карты Бесплатно | Срок рассрочки до 3 месяцев | Условия Паспорт |

Крединая карта Тинькофф Platinum

Онлайн заявка| Кредитный лимит До 300 000 | Выпуск карты Бесплатно | Срок рассрочки до 2 месяцев | Условия Паспорт |

Kredito24

Онлайн заявка| Сумма займа До 15 000 | Возраст С 18 лет | Срок до 30 дней | Условия Без справок |

One za1m

Онлайн заявка| Сумма займа До 80 000 | Возраст С 18 лет | Срок до 1 года | Условия Паспорт |

Займер

Онлайн заявка| Сумма займа До 30 000 | Возраст С 18 лет | Срок до 30 дней | Условия Паспорт |

Что такое кредит

Итак, кредит – это отношения, которые возникают между сторонами во время передачи денег в долг на определенных условиях. Кредитором в сделке может выступать либо банк, либо компания, обладающая лицензией на выдачу кредитов, в то время как получить статус заемщика могут: юридические или физические лица, государство, различные фонды.

Существуют несколько основополагающих принципов кредитования:

- Срочность – деньги предоставляются заемщику на конкретный срок, по завершению которого он должен их вернуть.

- Возвратность – деньги в полной сумме должны быть возвращены кредитору.

- Платности – за пользование финансовыми ресурсами устанавливается плата в виде процентной ставки.

- Целевого направления – полученные деньги заемщик может направить на покупку автомобиля, недвижимости или потребительские цели. Если конкретная цель в кредитном договоре не определена и не указана, это значит, что деньги должник потратить на любые потребительские цели.

- Обеспечения – кредиты предоставляются под залог недвижимости или при наличии поручителя. Эти два фактора снижают риск непогашения задолженности, так как кредитор при нарушении условий договора может реализовать предмет залога или же обратиться к поручителю с требованием погашения кредита. Этот принцип не используется в так называемом «бланковом» кредитовании (без обеспечения).

Оформляются кредитные отношения между сторонами путем заключения кредитного договора, в котором четко прописываются условия погашения, обязанности кредитора и заемщика.

Существуют несколько основных видов кредитования:

- потребительский кредит;

- автокредит;

- ипотека.

Иногда люди параллельно с понятием «кредит» используют слово «ссуда», но они не являются тождественными. Так как ссуда предусматривает передачу во временное пользование не только денег, но и конкретных предметов, а в кредитном процессе предметом договора всегда являются деньги.

Что такое займ

Под займом понимают передачу денег или вещей от одного лица к другому с условием их возврата через срок, указанный в договоре.

Стоит отметить, что кредиторами при заключении договора займа могут быть как юридические, так и физические лица. То есть взять в долг могут:

- Юридические лица у других юридических лиц – реальная возможность привлечь финансирование тем компаниям, которым сложно взять кредит в банке.

- Физические лица у других физических лиц – актуально для людей в тех случаях, когда доступ к банковским кредитам ограничен (например, плохая кредитная репутация, отсутствие официального трудоустройства).

- Предприятия у физических лиц и наоборот – акционеры и владельцы юридических лиц активно выдают займы своим компаниям с целью увеличить объемы оборота бизнеса. Также распространены услуги по выдаче займов предприятиями своим работникам.

Компании, которые специализируются на выдаче займов, называются микрофинансовыми организациями.

Важно! Договор займа между людьми на сумму более 10 минимальных заработных плат должен обязательно составляться в письменном виде. В других случаях достаточно устной договоренности.

В чем сходство кредита и займа?

Понятия кредит и займ используют в разговорах для обозначения процесса передачи денег на время и под процент. Сравнительный анализ этих понятий показывает между ними значительное сходство:

- Предметом кредитного договора и договора займа могут быть денежные средства.

- Как в первом, так и втором случае заемщик обязуется платить проценты за пользование деньгами. Хотя договора займа бывают и беспроцентными.

- По истечении срока погашения как кредит, так и займ должны быть возвращены кредитору в полном размере.

Тем не менее, понятие ссуды и займа не обозначают одно и то же. Ссуда – это передача конкретной вещи, которая обладает определенными индивидуальными свойствами, и именно ее нужно вернуть по завершению срока действия договора. Подписывая же договор займа, заемщик обязывается вернуть то же количество вещей или денег, которое получил, а не ту же самую конкретную вещь.

Основные отличия кредита и займа

- Займ может иметь товарную форму, кредит же предусматривает только денежные отношения.

- Кредитором при заключении договора кредитования выступает только банк, выдачу же займа может осуществлять финансовая организация, физическое лицо.

- Плата по договору займа может отсутствовать, если он беспроцентный. Кредит же всегда предусматривает плату в виде процентной ставки.

- Кредитные отношения всегда оформляются документально, займ же может предоставляться на основании устной договоренности.

- Кредит регулируется гражданскими и банковскими нормативными актами, займ же находится под юрисдикцией только гражданского права.

Как видно, понятие кредитов и займов имеет как общие черты (особенно потребительское кредитование), так и существенные отличия. Поэтому не всегда их рекомендуется применять при обозначении всех сделок, которые предусматривают передачу денег в долг.

finhow.ru

Чем отличается кредит от займа 🚩 чем кредит отличается от займа 🚩 Финансы 🚩 Другое

Что такое кредит и то такое займ

Кредитование относится к лицензируемым видам деятельности, поэтому выдавать кредиты могут только кредитные организации – банки, которые являются юридическими лицами. Кредит выдается физическому или юридическому лицу только в денежной форме в долг на определенный срок и за пользование денежными средствами взимаются проценты.

Заем предполагает участие как с одной, так и с другой стороны физических или юридических лиц, займодавцем или заемщиком могут быть как те, так и другие. Заем – это передача заимодавцем заемщику денежных средств или материальных активов, которые определяются как предмет займа. Договор займа также срочный и обуславливает возврат предмета займа, т.е. по истечении определенного срока заемщик должен получить обратно ту же сумму или те же материальные активы в полном объеме и надлежащего качества.

Во время действия договора займа заемщик считается полноправным владельцем предмета займа и волен распоряжаться им по своему усмотрению.

В качестве материальных активов могут выступать вещи, материалы и инструменты, товары. Предметом займа могут выступать только те материальные активы, которые не являются уникальными и которые заемщик в случае их порчи может заменить на аналогичные. Поэтому ни предметы искусства, ни объекты авторского права, ни коллекционные или ювелирные изделия являться предметом займа не могут. За пользование предметом займа может начисляться плата.

Основные отличия кредита от займа

Казалось бы, это понятия одинаковые – и в том, и в другом случае соблюдается условие возвратности и присутствует плата за пользование, чем же они могут отличаться? В отличие от кредита, займ может быть предоставлен бесплатно, т.е. проценты за пользование денежными средствами или материальными ресурсами займодавцем не взимаются. В этом случае, если стороны заключают договор, в нем должно быть прописано это условие, иначе, в случае спора, суд будет считать, что плата за заем равняется ставке рефинансирования, установленной Центральным Банком РФ на дату подписания договора.

В договоре займа должны быть обязательно указаны: сумма, если это деньги, или количество и характеристики предмета займа, срок возврата, проценты за пользование и сроки их уплаты.

Кроме того, кредит оформляется договором в обязательном порядке, а в случае займа, сторонами которого являются близкие родственники или друзья, договор может и не оформляться. Хотя практика показывает, что такой договор никогда не помешает.

Большинство людей не делает принципиальной разницы между понятиями «ссуда», «кредит» и «займ». На первый взгляд, они действительно могут показаться одним и тем же, но не для профессионалов. Экономическая сущность у них разная.

Содержание статьи

Ссуды, займы и кредиты – суть одна и та же. Некое лицо берет у другого в долг деньги или ценности, а через какое-то время возвращает назад, при этом добавив что-то сверх занятого. Но в экономическом плане данные понятия – совсем не одно и то же.

Ссуды, займы и кредиты – суть одна и та же. Некое лицо берет у другого в долг деньги или ценности, а через какое-то время возвращает назад, при этом добавив что-то сверх занятого. Но в экономическом плане данные понятия – совсем не одно и то же.Займ – это временная передача другому лицу в собственность денежных средств или других активов. Тот, кто предоставляет займ, называется займодавцем. Тот, кто займ берет – заемщиком. При заключении договора займа обязательным условием является договор о возврате финансовых средств или других ценностей через определенное время, возвращено все должно быть в полном объеме и в таком же количестве, в котором передавались. Качество возращенного должно соответствовать условиям договора.

Для оформления процедуры займа в гражданском праве предусмотрено составление определенного договора. Отличительная характеристика займа как разновидности юридических отношений – это факт, что на все время пользования займом заемщик является собственником предмета. Предметами или активами он сможет распоряжаться в этот период по своему усмотрению. Если предметы, полученные в собственность по договору займа, получили повреждения или были утрачены по вине заемщика, ему придется возмещать или возвращать активы в том же объеме, в котором они были им получены. Возмещение должно быть аналогичным по качеству, стоимости и назначению, в том же количестве, в котором активы передавались. Следует иметь в виду, что выдаваемый взаймы предмет не должен быть уникальным и единственным в своем роде. В случае утраты или порчи он должен быть заменяем.

Кроме денежных сумм, предметом займа могут стать горючее, стройматериалы, продукты питания и инструменты, непродовольственные товары или другие ценности. Вещи эксклюзивные, представляющие собой коллекционную ценность, использовать как предметы займа нельзя. При потере или порче их будет очень сложно восстановить или оценить, чтобы адекватно возмещать ущерб.

Еще одна отличительная черта – по сути своей займ является бесплатным. Полученные в банке ссуды и кредиты предполагают непременно получение процентов или определенное вознаграждение за использование кредитных средств. Для займов обязательным условием является возврат именно предмета займа. При этом вознаграждение за пользование этими предметами не исключается, но, в отличие от кредитов, обязательным не является. И если в кредит можно получить только и исключительно денежную сумму, займ делает возможным получить на время в свое распоряжение и другие активы.

www.kakprosto.ru

Чем отличается заем от кредита

Кредитно-финансовые отношения – это двигатель экономики, и в современном мире в них вовлечены практически все деловые люди. Если Вы решили получить деньги под процент, то Вам следует разобраться в том, что такое кредит и заём, в чём разница между данными понятиями. Это поможет не только заключить верный по своей сути договор, но и оградить себя от различных негативных последствий.

Определение

Заём – это письменное соглашение, в соответствии с которым заимодавец передаёт заёмщику деньги или ценные вещи под обязательство возврата полученных средств или материальных ценностей в установленный срок. Если размера займа превышает минимальную оплату труда РФ в 10 и более раз, то необходимо письменное оформление сделки. В договоре обязательно должна быть указана сумма передаваемых средств или количество предметов, срок возврата, а также в целом ряде случаев – вознаграждение за использование денег.

Кредит – это письменное обязательство, заключаемое между кредитором и заёмщиком, о предоставлении определённой суммы денег для заявленной цели. Его атрибуты – это возвратность (обязательно погасить долг к определённому времени), срочность (срок указывается в договоре), платность (за пользование средствами предусмотрены проценты), гарантированность (в случае неисполнения обязательств, кредитор может отстаивать права в судебном порядке, истребовать обеспечение).

к содержанию ↑Сравнение

Одно из принципиальных отличий – это законодательное регулирование правоотношений. Так, договор займа оговаривается гражданским кодексом, в то время как кредитование – ещё и банковским правом. Что касается сути соглашений, то она является неизменной: и в первом, и во втором случае средства предоставляются на возмездной основе. Вот только в качестве кредитора может выступать специальный субъект – банковское учреждение, а в качестве займодателя – физическое или юридическое лицо.

Стоит также остановиться и на вознаграждении за использование денежных средств. Суть договора кредитования заключается в выдаче денег ради денег. Чаще всего плата за пользование средствами выше ставки рефинансирования. При этом её предельный размер также установлен законодательством. Если речь идёт о займе, то здесь все отношения отданы на откуп сторонам гражданского договора. Стоит заметить, что банк при заключении договора является посредником, ведь он передаёт средства, ранее взятые «в рост». Договор займа такого посредничества лишён, стороны работают друг с другом напрямую.

к содержанию ↑Выводы TheDifference.ru

- Предмет. Заимодавец может предоставить заёмщику любое имущество, включая денежные средства, кредитор – только деньги.

- Вознаграждение. Заём, как правило, носит беспроцентный характер, кредит привязан к ставке рефинансирования и всегда выше её размера, если только речь не идёт об особых программах.

- Форма. При заключении договора займа на сумму менее 10 размеров минимальной оплаты труда, письменная форма соблюдается по усмотрению сторон. Для кредитного договора его оформление является обязательным.

- Субъекты. В качестве кредитополучателя, займодавца и заёмщика может выступать как физическое, так и юридическое лицо, в качестве кредитора – только банковские организации.

- Особенности возврата. За пользование кредитными средствами предусмотрено вознаграждение (комиссия, плата за обслуживание линии и т.д.), средства возвращаются в заранее предусмотренных долях. Заём, как правило, погашается единовременно, если иное не предусмотрено соглашением.

thedifference.ru

Отличия займа от кредита: определения и сравнительная таблица

В статье мы рассмотрим, что отличает займ от кредита. Разберем определения займа, оформленного в МФО, и банковского кредита. В статье вы найдете сравнительную таблицу по отличиям займа и кредита, а также узнаете, что лучше оформить: займ или кредит.

Что такое займ

Займ — это письменное или устное соглашение, в рамках которого заимодавец отдает заемщику деньги или другие материальные ценности на условиях возврата в течение определенного периода.

В деятельности МФО займ — это финансовая операция, которая предполагает выдачу небольшой суммы физическому лицу на непродолжительный период (как правило, до 30 дней) с последующим возвратом на определенных условиях (с выплатой комиссии за пользование услугой).

Что такое кредит

Кредит — это заем определенной суммы, предоставляемый одним участником соглашения другому, на условиях платности, с постепенным возвратом равными частями. В лице кредитора обычно выступает банковская структура. Заемщиком могут быть физические или юридические лица.

При выдаче кредита составляется письменное соглашение, в котором отражаются условия предоставления средств, их величина, период погашения, комиссия, права и обязанности участников.

Отличия займа от кредита

Отличия кредитов банка от займов состоят в следующем:

1

Займы и кредиты предоставляются разными субъектами. Займ может выдавать физическое или юридическое лицо, тогда как кредит выдает только специальный участник рынка — финансовое учреждение.

2

Момент вступления соглашения в юридическую силу. В рамках займа права и обязанности сторон формируются в момент получения лицом средств от заимодавца. Договор на кредит вступает в силу с момента согласования всех существующих условий.

3

Займ может предоставляться бесплатно, тогда как кредитное соглашение формируется только на платной основе.

4

Регулирование правоотношений между сторонами займа осуществляется федеральными законами, тогда как действие договора на кредит — дополнительно нормативными актами Центрального Банка.

5

Кредитное соглашение оформляется только письменно. Договор займа можно составить в устной форме.

6

Кредит предполагает предоставление в долг только денег, предметом займа могут выступать любые материальные ценности.

А также разница между займом и кредитом заключается в сроке оформления соглашения. Займ можно получить в течение нескольких минут, тогда как оформление кредитного договора предполагает сбор заемщиком определенного пакета документов. Рассмотрение заявки по кредиту осуществляется в течение определенного периода и занимает, как правило, 1 — 2 рабочих дня.

Займ или кредит: что лучше?

Отличия займа от кредита довольно существенны, для наглядности мы привели их в таблице:

| Критерий сравнения | Займ | Кредит |

| Предмет соглашения | Любые материальные ценности | Денежные средства |

| Суть соглашения | Выдается на условиях комиссии или бесплатно | Выдается на платной основе |

| Документы | Паспорт РФ | Паспорт РФ, справка с места работы |

| Срок рассмотрения заявки | До 30 минут | 1 — 2 рабочих дня |

| Сумма | От 1000 до 100 000 р. | от 5000 до 5 000 000 р. |

| Срок пользования деньгами | от 3 дней до 1 года | До 5 лет |

| Размер комиссии | от 0,5 до 2,2% в день | от 10 до 30% годовых |

| Порядок оформления | В офисе МФО или через интернет | В офисе финансового учреждения |

| Порядок погашения | Одним платежом с учетом комиссии, если иное не предусмотрено в соглашении | Постепенное погашение задолженности равными платежами с учетом процентной ставки |

| Проверка кредитной истории | Проводится выборочно | Проводится обязательно |

| Заемщик | Физ. лицо | Физ. лицо, Юр. лицо |

| Возраст физического лица | 18 — 80 лет | 21 — 70 лет |

Как видно из таблицы, займ — более простая и выгодная форма получения денежных средств. Заемщику не требуется собирать пакет документов, ждать проверки заявки и одобрения в течение нескольких дней. Займ могут получить все категории физических лиц, причем без посещения офиса финансового учреждения. Размер комиссии сопоставим с банковскими процентами исходя из срока пользования услугой.

servis-zaimov.ru

в чем разница между понятиями и какие сходства

Займ, кредит, ссуда – все эти понятия, обозначающие процесс одалживания чего-либо, воспринимаются большинством граждан как тождественные. Это не совсем верно. Существуют различия в зависимости от форм, размеров, сроков и предмета обязательства. В чем разница между ссудой и кредитом, важно разобраться до того, как будет подписан договор.

Определение кредита и его виды

Как и многие понятия, фигурирующие в юриспруденции, экономике, слово «кредит» и его значение пришли в современный деловой оборот из латыни. Кредит по своей сущности является процессом временной передачи от одного лица другому финансовых ресурсов на условиях возвратности, уплаты вознаграждения в виде процентов.

Участниками долговых отношений являются:

- Кредитор – владелец финансовых ресурсов, передающий их по кредитному договору, обычно банк.

- Заемщик – лицо, берущее деньги долг и обязующееся возвратить его и оговоренную сумму компенсации.

Классификация займов достаточно широка:

- По вариантам погашения: предусматривающие рассрочку и единовременные.

- По валюте: предоставляемые в национальной или иностранной.

- По целям: ипотечный (для приобретения квартиры или иной недвижимости), потребительский, на увеличение основного или производственного капитала, для расширения бизнеса и т. д.

- По видам владельцев финансов: банки, кредитные учреждения, государство, международные организации.

- По срокам предоставления долга: краткосрочные, среднесрочные, длительные.

- По типу заемщиков: физические лица, предприятия.

- По варианту обеспечения кредитного договора: беззалоговые, с использованием залога, гарантированные, застрахованные.

Лицо, получившее кредит, обязуется вернуть средства с процентами

Если при оформлении долгового обязательства привлекается поручитель или имущество передается в залог, такие договора имеют более низкие проценты за пользование финансами, чем беззалоговые. Кредиты, выдаваемые для приобретения недвижимости, когда залогом выступает квартира или дом, привлекательны для банков, поскольку даже при несостоятельности должника у финансовой организации останется ликвидное имущество.

Разновидностью потребительского займа является кредитная карта. Сбербанк, ВТБ, Тинькофф, еще ряд финансовых организаций готовы предоставить своим клиентам некоторую сумму для траты на различные приватные нужны под выгодный процент. Основываясь на кредитной истории клиента, банк принимает решение о выдаче ему карты, используя которую, потребитель может оплатить товары по безналичному расчету. Карта допускает обналичивание средств, но оно экономически не выгодно человеку.

Определенный период времени кредит является беспроцентным, впоследствии, если клиент не погашает займ, начинают начисляться проценты. Ставка по кредитным картам выше, чем при оформлении долгового обязательства.

Другим вариантом кредиторских отношений является лизинг и форфейтинг. Первое понятие включает комплекс договорных взаимодействий, касающихся условий долгосрочной аренды недвижимости или оборудования с возможностью их последующего выкупа. Вторая форма кредитования подразумевает переход обязательств по уплате задолженности от первоначального должника к финансовому агенту.

Ссуда: понятие и классификация

Чтобы уяснить, чем отличается кредит от ссуды, необходимо дать определение обоим понятиям. В случае с кредитом, речь идет о передаче денежных средств, в то время как ссуда может быть предоставлена как в финансовом, так и материальном эквиваленте. Сравнивая с кредитом, ссуда – более широкое понятие. Она выдается не только банковскими организациями, ее может предоставить предприятие для своих работников или частных лиц, муниципалитет для льготных категорий граждан.

Выделяют три основных вида ссуды:

- Имущественная.

- Банковская.

- Потребительская.

В отличие от кредита, ссуда может выражаться не только в деньгах, а также при ее получении лицо не всегда обязано возвращать средства

Она может быть безвозмездной, не требующей уплаты процентов за пользование ресурсом. Если объектом долговых обязательств является имущество, оно должно быть возращено в том же состоянии, в котором передавалось, с учетом естественного износа. В некоторых случаях допускается возврат аналогичного имущества.

Она может быть предоставлена работающим гражданам, пенсионерам, социально– защищенным представителям общества. Если ссуда беспроцентная, то расчеты по ее погашению крайне просты, фактически сводятся к определению даты возврата переданного имущества или денежных средств. В некоторых случаях займ не имеет срока возвращения.

Сравнение ссуды и кредита

Чтобы понять, чем отличается ссуда от кредита, в чем их сходство, удобно воспользоваться таблицей сравнения.

| Критерий | Ссуда | Кредит |

|---|---|---|

| Сложность оформления | Базовым критерием, который определяет, получит ли гражданин финансы, является степень доверия к нему со стороны хозяина ресурсов | Ответ банковского учреждения зависит от качества собранного пакета документов и истории предыдущих займов |

| Начало договорных отношений | При операции передачи ссудных вещей | В момент подписания обязательства |

| Конец договора | Возврат полученного имущества, процентов за пользование им, при их наличии | Погашение основного долга и уплата процентов за применение денежных средств |

| Право собственности | Владельцем предмета договора остается ссудодатель, ссудополучатель имеет возможность пользоваться, но не распоряжаться | Происходит переход права собственности |

| Время действия | Может иметь срок или быть бессрочной | Существует оговоренная дата возврата, при дополнительном соглашении сторон может изменяться |

| Размер вознаграждения за использование ресурса | Зависит от договоренности сторон, может отсутствовать | Один из обязательных пунктов соглашения |

| Предмет обсуждения | Имущество или денежные средства | Финансы |

Различия между кредитом и ссудой довольно существенны. Несмотря на то, что оба понятия относятся к категории взаимоотношений между должником и заимодавцем, соотношение прав и обязанностей получателя займа по отношению к кредитору значительно варьируется.

Что лучше выбрать

В зависимости от целей и условий сделки, клиент выбирает кредит или ссуду. Если гражданин нуждается в оборудовании для производства, то, прежде чем обращаться в банк за кредитом, необходимо посмотреть объявления о предоставлении ссуды. В этом случае такие взаимоотношения будут более выгодны для бюджета организации, чем коммерческий кредит. Одним из вариантов вознаграждения за использование оборудования может стать передача части продукции производственной линии владельцу ресурсов.

Если ставка по кредиту ниже, чем размер компенсации по ссуде или предложения займа отсутствуют, гражданин выбирает кредит. Другим объяснением того, почему клиент может предпочесть ссуду, является невозможность получить обычный долг из-за плохой финансовой истории, в то время как процесс оформления ссуды строится на доверительных отношениях и, зачастую, передача имущества или денег регистрируется простой распиской.

Займ и ссуда: в чем разница

Отличия ссуды от займа существуют, несмотря на большое сходство между понятиями. Базовая разница – дельта в объемах и вариантах оформления. Если сумма одалживания меньше 10 МРОТ договор заключается устно, без написания дополнительных бухгалтерских проводок. Микрозаймы предоставляются кредитными организациями с обязательным проведением письменного договора, начислением процентов.

Для получения ссуды или займа выдвигаются свои условия

Финансовые требования к заемщику минимальны:

- Возрастные ограничения.

- Постоянная регистрация в зоне действия организации, выдающей микрозаймы.

- Наличие стабильного дохода.

Принцип доверия, на котором строится процесс выдачи ссуды, не применяется при работе финансовых организаций, выдающих мирозаймы. При длительном сроке сумма начисленных процентов превышает размер долга.

Что выгоднее

Выбирая между кредитом, займом, ссудой следует анализировать свои финансовые возможности по погашению долга, целям получения денежных средств. Если гражданин имеет льготы и нуждается в ресурсах, то разумно воспользоваться тем способом, который учитывает существующие преференции. Микрозаймы, при легкости оформления, по сравнению с традиционными кредитами, обладают высокой процентной ставкой за пользование.

При развитии бизнеса, когда предметом долгового обязательства является производственное оборудование, передача части продукции в виде платы ресурсы является оптимальным как для кредитора, так и для должника.

О ссуде пойдет речь в видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

moydolg.com

Чем отличается кредит от займа

Большинство людей ставит в один ряд слова «займ» и «кредит» считая их синонимами, но это не совсем верно. Мы постараемся разъяснить, чем отличается кредит от займа и выделим их ключевые различия.

Существует два вида участников в договорах займа и кредита. В случае с займом это будут заимодавец и заемщик, в случаи кредита, это кредитор и заемщик.

Займ предоставляют различные организации, в отличие от кредита. Поэтому условия займа на первый взгляд более лояльные и простые, но в отличие от банков, организация, предоставляющая займ может даже не иметь лицензии на осуществление своего вида деятельности. А значит можно столкнуться с подводными многочисленными камнями и различными условиями, которые в договоре будут обозначены мелким и невидимым шрифтом. И чтоб потом не доказывать, что вы с этим не согласны, внимательно прочтите документы, прежде чем их подписать.

Если вы получаете беспроцентный займ, то проследите, чтобы в договоре это было указано. В противном случае, вам насчитают проценты по ставке рефинансирования на сегодняшний день.

Отличие займа от кредита

В первую очередь, займ представляет из себя письменное соглашение, а кредит это письменное обязательство. Получается что заем, несет в себе только часть ответственности описанной в гражданском кодексе, а вот получатели кредита несут ответственность еще и пред банком. Несомненно, и в том и в другом случае в письменном виде оговариваются сроки возврата денежных средств, ценностей, уплата вознаграждения. Но есть и достаточно весомое отличие займа от кредита.

- Во-первых, рассмотрим эти понятия на предмет займа. Если вы оформляете заём, то имеете возможность получить в свое распоряжение, как имущество, так и денежные средства, а в случае с кредитом, речь пойдет только о деньгах.

- Во-вторых, займ, как правило, представляет собой, беспроцентный характер, а вознаграждение за пользование тем или иным ресурсом, строго оговаривается в договоре. Кредит привязан к банку, а следовательно, он напрямую зависит от ставки банка, на сегодняшний день по рефинансированию. А ставка всегда выше размера рефинансирования по дате.

- В-третьих, по гражданскому кодексу, заем, в письменном виде оформляется документально, если сумма по займу превышает ставку минимальной оплаты труда умноженную на десять. Это решение остается за обеими сторонами и решается обоюдно. В случае с кредитом, договор заключается в обязательном порядке.

- В-четвертых, получить заем и официально его оформить вы сможете от физического, так и юридического лица. А получить кредит возможно только от банковской организации.

- В-пятых, платить за кредит, вы сможете только в строго предусмотренных долях или частях. При этом соблюдая временные рамки. Оплачивается комиссия за пользование кредитной линией. Плата за заем производиться, как правило, одной суммой и гаситься единовременно. Временные рамки оговариваются в договоре или соглашении.

Достаточно много предприятий, на сегодняшний день открывают овердрафт на своем банковском счете, и умело распоряжаются кредитными средствами. Это играет на руку фирме, ведь если соблюдать сроки погашения кредитных средств, то и проценты по уплате будут очень маленькими. Весь мир пользуется кредитами и займами повсеместно. Правильный расчет и чистые договора, легальные банки и фирмы по выдачам средств позволят вам и вашим деньгам работать плодотворно.

xn--80adjieieofqvh4l.xn--p1ai