Юрист рассказал, когда и как можно отказаться от кредита

МОСКВА, 2 фев – ПРАЙМ. Банки все настойчивее соблазняют своих клиентов взять деньги в долг, и нередко решение об оформлении кредитного договора принимается импульсивно. Бывает, что уже после подписания документов необходимость в заемных средствах отпадает. В этой ситуации есть шанс расторгнуть соглашение с банком, рассказал агентству «Прайм» ведущий юрист компании Объединенный юридический центр «Парфенон» Павел Уткин.

Эксперт рассказал, кто должен погашать кредит, если заемщик умер

«Если клиент уже успел получить денежные средства, то беспрепятственно расторгнуть договор можно в течение 14 дней после его подписания. Это предусмотрено законом. К слову, в течение этого срока можно отказаться и от навязанных с кредитом услуг, вроде страховки. Если же прошло больше времени, то формально оформить возврат уже не получится», — говорит юрист.

Официальная формулировка процедуры — досрочное погашение. Банки не имеют права отказать в досрочном погашении, но могут ввести мораторий на преждевременное закрытие договора в течение 2-3 месяцев с даты подписания. Данная информация прописывается в соглашении, которое всегда надо читать крайне внимательно перед тем как ставить свою подпись. Кроме того, банк потребует уплатить проценты за использованные дни, отмечает он.

Банки не имеют права отказать в досрочном погашении, но могут ввести мораторий на преждевременное закрытие договора в течение 2-3 месяцев с даты подписания. Данная информация прописывается в соглашении, которое всегда надо читать крайне внимательно перед тем как ставить свою подпись. Кроме того, банк потребует уплатить проценты за использованные дни, отмечает он.

«В том случае, если заявка на кредит была одобрена банком, но договор заключен не был, то клиент может отказаться от оформления займа без каких-либо последствий. Для этого достаточно перестать контактировать с работниками банка либо заявить прямо, что данная услуга более не актуальна», — поясняет Уткин.

Некоторые менеджеры пытаются ввести людей в заблуждение и убедить их в невозможности отказаться от кредита на данной стадии, но это противоречит реальному положению дел, предупреждает юрист.

При это нужно отдавать себе отчет, что подобный отказ со стороны клиента способен подпортить отношение с банком, так что лучше все-таки представить уважительные причины отказа.

Какие вещи стоит покупать в кредит, а на что лучше накопить

«Ситуация с целевым займом более сложная. Например, если человек оформил ипотеку и банк перечислил деньги на его счет или выдал наличными, то процедура возврата аналогична потребительскому займу. Если же денежные средства уже использовались в качестве первоначального взноса, то вернуться их будет довольно сложно», — говорит Уткин.

И если с продавцом-застройщиком еще можно договориться во внесудебном порядке, то заставить частное лицо вернуть деньги без его согласия практически невозможно. Как правило, самым простым способом решения проблемы является продажа ипотечной квартиры и использование вырученных денег для досрочного погашения займа, заключил юрист.

Одностороннее расторжение кредитного договора банком

]]]]]]]]>]]]]]]>]]]]>]]>Подборка наиболее важных документов по запросу Одностороннее расторжение кредитного договора банком (нормативно–правовые акты, формы, статьи, консультации экспертов и многое другое).

Интересная цитата из судебного решения: Досрочное взыскание задолженности по кредитному договору не свидетельствует об одностороннем отказе от исполнения договора, и не влечет его расторжения по смыслу ст. 450.1 ГК РФ, и не влечет освобождение заемщиков от исполнения обязательств по уплате процентов за пользование кредитом и неустойки в размере и в порядке, определенных договором, до дня возврата суммы кредита»…Довод апелляционных жалоб, что решение в части досрочного расторжения договора ипотечного кредитования N от года является незаконным, подлежит отклонению судом апелляционной инстанции, поскольку требований о расторжении кредитного договора Банком заявлено не было, договор в предусмотренном законом порядке между сторонами не расторгался, а досрочное взыскание задолженности по кредитному договору не свидетельствует об одностороннем отказе от исполнения договора и не влечет его расторжения по смыслу статьи 450.

Путеводитель по судебной практике. ЗаемУказанные возражения общества основаны на том, что 22.09.2009 банк обратился в Арбитражный суд Приморского края с иском к ООО «Амур» об обращении взыскания на имущество, заложенное указанным обществом в обеспечение исполнения обязательств должника по кредитным договорам NN VP-414, VP-415, VP102. По мнению должника, обращение банка в арбитражный суд с таким иском свидетельствует об одностороннем расторжении банком кредитных договоров и о прекращении обязательств должника по этим договорам.

Постановление Правительства РФ от 13.12.2006 N 761

(ред. от 29.03.2019)

«Об установлении дополнительных ограничений на инвестирование средств пенсионных накоплений, переданных Пенсионным фондом Российской Федерации в доверительное управление управляющей компании, в депозиты в валюте Российской Федерации и иностранной валюте в кредитных организациях»

(вместе с «Правилами контроля за соблюдением дополнительных ограничений на инвестирование средств пенсионных накоплений, переданных Пенсионным фондом Российской Федерации в доверительное управление управляющей компании, в депозиты в валюте Российской Федерации и иностранной валюте в кредитных организациях»)4. Управляющие компании, размещающие средства пенсионных накоплений в депозиты в валюте Российской Федерации и иностранной валюте в кредитных организациях, не позднее рабочего дня, следующего за датой размещения Центральным банком Российской Федерации перечня кредитных организаций с внесенными в него изменениями в информационно-телекоммуникационной сети «Интернет», уведомляют в письменной форме кредитные организации, не включенные в перечень кредитных организаций, об одностороннем расторжении заключенных с ними договоров и принимают меры к истребованию денежных средств, размещенных в депозиты в указанных кредитных организациях.

Как расторгнуть договор на товары, купленные в кредит

Договором о продаже товара в кредит также может быть предусмотрена оплата товара в рассрочку. В последнее время наиболее часто встречающейся формой приобретения товаров в кредит является приобретение товара в кредит с одновременной рассрочкой платежа. Объем товаров, приобретаемых в кредит, и, следовательно, объем вопросов, возникающих в связи с продажей некачественных товаров в кредит, достаточно велик.

Так, в случае возврата товара ненадлежащего качества, проданного в кредит, потребителю возвращается уплаченная за товар денежная сумма в размере погашенного ко дню возврата указанного товара кредита, а также возмещается плата за предоставление кредита.

Данное положение полностью согласуется с нормами ст.ст. 13,18 Закона, где установлена ответственность продавца в случае продажи потребителю товара ненадлежащего качества в форме обязанности по возмещению потребителю всех убытков, возникших у него в связи с продажей такого товара.

В данном случае убытками потребителя будут проценты, которые он заплатил продавцу либо банку (в зависимости от того, кто предоставляет кредит на покупку товара). Однако сюда не включаются штрафные санкции, которые потребитель уплачивал в связи с нарушением кредитного договора. Основной проблемой, с которой сталкиваются потребители, является то, что согласно формулировке п. 5 ст. 24 Закона потребитель может требовать сумму, уплаченную им на момент возврата товара, а зачастую товар выходит из строя до момента полного погашения кредита.

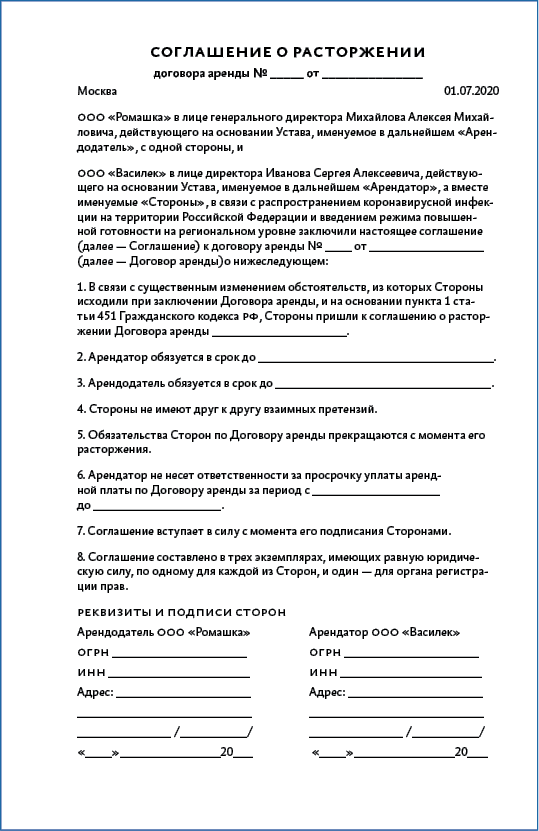

В случае если кредит на товар предоставляет продавец, то проблем особых не возникает: можно требовать расторжения договора купли-продажи товара в кредит — и потребителю возвращается сумма, уплаченная им на момент возврата товара продавцу. Договор расторгается, а обязательства по оплате некачественного товара прекращаются.

Как быть в этом случае?

1. При расторжении договора купли-продажи с продавцом можно на основании ст. 451 Гражданского кодекса РФ требовать от банка расторжения кредитного договора в связи с существенным изменением обстоятельств, из которых стороны исходили при заключении договора (так как при заключении договора с банком потребитель исходит из того, что сможет пользоваться приобретаемым товаром).

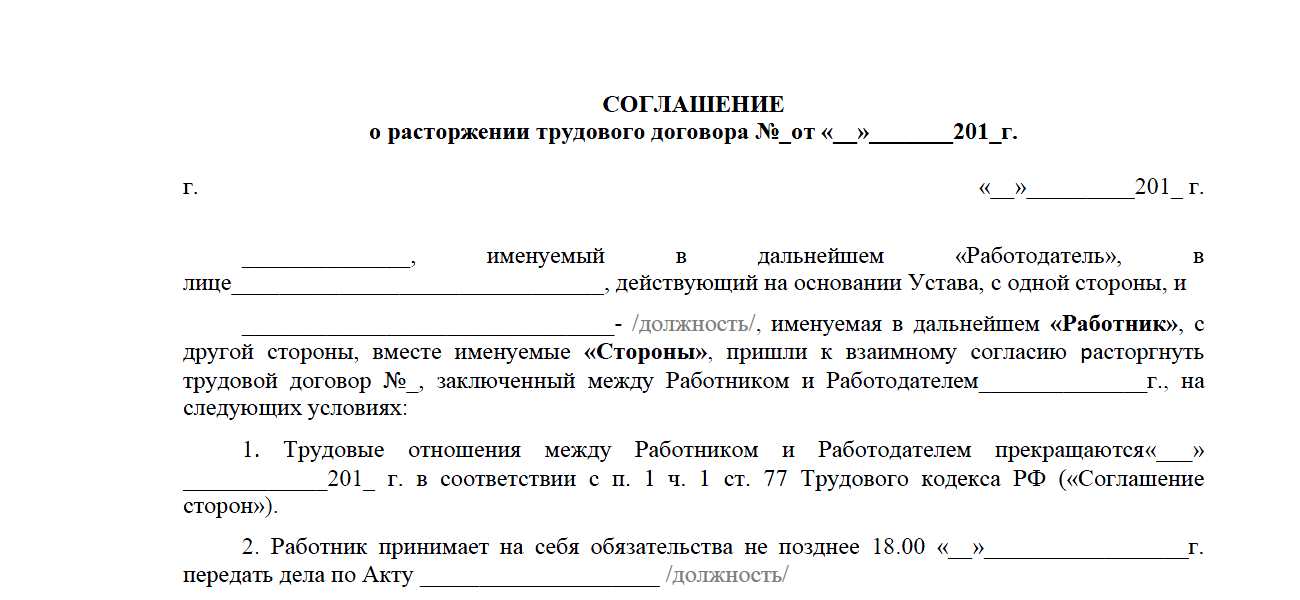

В случае если банк в досудебном порядке расторгнет кредитный договор, необходимо потребовать официального подтверждения от банка о том, что обязательства потребителя перед ним прекращены.

2. Согласно ст. 13 Закона РФ «О защите прав потребителей» за нарушение прав потребителя продавец несет ответственность в форме обязанности по возмещению убытков, причиненных потребителю нарушением его прав в полном объеме. В случае если банк отказывает в расторжении кредитного договора, потребителю можно поступить следующим образом: продолжать оплачивать кредит и, по итогам определенных периодов, предъявлять продавцу требования о возврате сумм, уплаченных банку.

Страница не найдена

А Армавир Амурск Ангарск

Б Бикин Благовещенск Белогорск Биробиджан

В Владивосток Ванино Вяземский Волгоград Волжский Вологда Воронеж

Д Де-Кастри

Е Екатеринбург

И Иркутск

К Казань Краснодар Красноярск Комсомольск-на-Амуре Калининград Киров

М Москва

Н Нефтекамск Новороссийск Находка Николаевск-на-Амуре Нижний Новгород Новосибирск Нижний Тагил

О Октябрьский Омск

П Петрозаводск Переяславка Пермь

Р Ростов-на-Дону Рязань

С Санкт-Петербург Стерлитамак Сегежа Сыктывкар Сочи Ставрополь Советская Гавань Солнечный Соловьевск Самара Саратов

Т Туймазы Тында Томск Тюмень

У Уфа Ухта Уссурийск

Х Хабаровск Хор

Ч Чегдомын Челябинск Чита

Ю Южно-Сахалинск

как обменять или вернуть товар

Любовный треугольник «покупатель-продавец-банк» может столкнуться с проблемой некачественного или неподходящего по характеристикам товара. Как сдать покупку назад или поменять на новую без проблем с кредитным договором, расскажем в статье.

Как сдать покупку назад или поменять на новую без проблем с кредитным договором, расскажем в статье.

В каких случаях покупку можно вернуть

В течение двух недель товар хорошего качества можно обменять, если он не подходит по цвету, форме, размеру или другим параметрам. Если у приобретённой вещи обнаружены недостатки, её также можно отдать продавцу или обменять на аналогичную. Об этом говорится в статьях 18 и 25 закона, защищающего права потребителей.

Также некачественное приобретение можно вернуть продавцу для ремонта в течение срока гарантийного обслуживания. Но не все покупатели готовы ждать. Срок ремонта может достигать 45 дней.

Далее рассмотрим порядок взаимодействия с продавцом и банком.

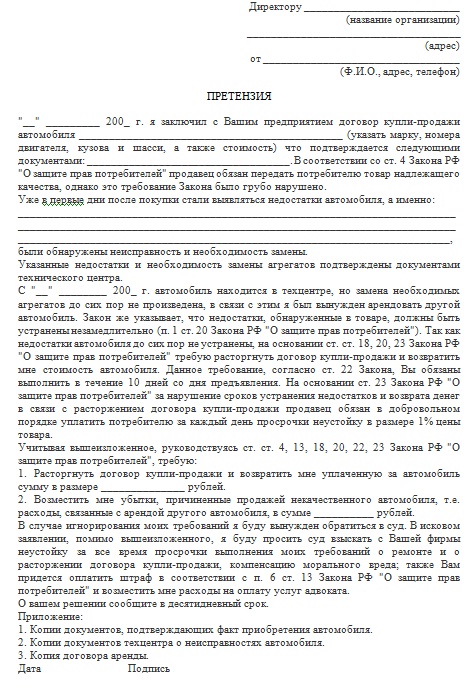

Готовим претензию продавцу

Для обращения потребуется чек (при наличии), договор купли-продажи и паспорт. Претензия допускает два варианта развития событий:

- прекращение действия договора с продавцом и возврат денег;

- обмен товара на аналогичный.

В любом случае претензия составляется в двух экземплярах, один из которых остаётся у покупателя для подтверждения факта обращения. Проконтролируйте, чтобы на бумаге была подпись ответственного сотрудника и печать магазина.

Если продавец по какой-то причине отказывается принять претензию, вручить бумагу поможет Почта России. Отправьте документ с условием обязательной отметки о вручении адресату и описью вложений. Другой способ – взять с собой свидетелей, которые смогут подтвердить встречу с продавцом, если дело дойдёт до суда.

Если для определения качества товара потребуется экспертиза, расходы на её проведение лягут на плечи продавца (п.5 ст.18 «О защите прав потребителей»).

Продавец может вернуть деньги лично покупателю (например, если в кассу вносилась сумма первоначального взноса) или на счёт клиента в банке. Главный вопрос при этом: «Кто будет платить проценты?». Ответ определяется соглашением продавца и покупателя. Магазин возьмёт расходы на себя, если причиной возврата стало низкое качество товара.

В случае обмена товара расторгать договор не требуется. Если стоимость нового экземпляра больше прошлого, клиент вносит разницу в кассу. Обратная ситуация подразумевает выплату разницы покупателю из суммы первоначального взноса (т. е. из кассы магазина).

Решаем вопрос с банком

Когда покупка возвращена, отношения с банком не расторгаются автоматически. Кредитор не несёт ответственности за качество продукта, на который тратятся заёмные средства, и не будет проверять, расторгли вы договор с продавцом или нет. Поэтому изучите кредитный договор. Особое внимание уделите срокам перечисления денег и условиям досрочного возврата кредита. Далее действуйте поэтапно:

- После того, как продавец перевёл деньги в банк, обратитесь в отделение с документами (паспорт и кредитный договор).

- Напишите заявление на досрочное погашение. Учтите, что кредит может быть закрыт не сразу, а спустя какое-то время. Точный срок оговаривается в условиях кредитования. Если с момента выдачи средств ещё не прошло 30 дней, предварительное уведомление банка не требуется.

Это указано в ст. 11 ФЗ №353.

Это указано в ст. 11 ФЗ №353. - После списания суммы со счёта получите справку, подтверждающую погашение задолженности.

Если деньги вносятся клиентом, алгоритм не отличается. Комиссии за досрочное погашение займа не удерживаются.

Товар, покупаемый в кредит, может быть предметом залога. В этом случае нужно проследить, чтобы у клиента не осталось обязательств перед кредитором. Для этого расторгается договор залога.

Комментарии эксперта и банка

«При приобретении товара в кредит заключается два договора: договор купли-продажи и договор потребительского кредита. В случае расторжения договора купли-продажи по каким-либо причинам, продавец обязан вернуть денежные средства покупателю. Расторжение договора потребительского кредита не требуется, можно продолжить выплачивать кредит по графику, что невыгодно, а можно погасить его досрочно», – такой ответ на вопрос мы получили от адвоката Уральской коллегии адвокатов Свердловской области Задоркина Антона Вячеславовича.

Хоум Кредит Банк прокомментировал вопрос так: «В случае возврата товара договор не расторгается, а закрывается досрочно. То есть магазин возвращает стоимость товара с процентами, либо клиент платит проценты (по договорённости с магазином) и в ближайшую дату банк закрывает кредит досрочно».

Если сомневаетесь, лучше получить консультацию у специалиста банка. У каждого кредитора есть бесплатная горячая линия для общения с клиентами.

Небольшой пример из жизни

Ирина, купившая мобильный телефон в кредит, рассказала свою историю. Придя домой, покупательница выяснила, что телефон «греется» и «не видит сеть». В магазине обменять товар отказались, мотивируя тем, что телефон – технически сложное устройство, и для возврата или обмена нужно сначала провести экспертизу.

Ирина позвонила в Роспотребнадзор. Сотрудники подтвердили, что в течение двух недель после покупки аппарат можно обменять, даже если он не подходит по цвету к сумочке. Тогда сотрудники магазина обменяли телефон на такой же, но другого цвета.

Дома оказалось, что новый экземпляр также неисправен. Продавец снова заменил товар, но уже на другую модель, которая стоила дешевле. Чтобы избежать проблем с банком и изменения договора, на сумму разницы клиентке выдали аксессуары к мобильному.

Итог

Не бойтесь проблем, которые могут возникнуть при обмене или возврате товара, приобретённого в кредит. Зная свои права как клиента банка и потребителя, вы без трудностей получите новый качественный продукт или деньги.

Судебная практика по делам о расторжении кредитных договоров

Судебная практика по делам о расторжении кредитных договоров по инициативе заемщика, особенно когда заемщик не имеет возможности оплатить предоставленную сумму банком не распространена, истцами в таких делах являются в основном банки (кредитные организации). Также судьи в таких делах встают на сторону банка (кредитной организации) а не на сторону заемщика. Поэтому очень сложно расторгнуть кредитный договор по инициативе заемщика, если он не имеет возможность оплатить кредит, предоставленный банком. Но есть несколько вариантов решения такой проблемы, применяемых в судебной практике:

Но есть несколько вариантов решения такой проблемы, применяемых в судебной практике:

1. Банк обязан принятьисполнение обязательств по кредитному договору, предложенное третьим лицом за заемщика. Признание недействительным договора между заемщиком и данным третьим лицом не является основанием для признания денежной суммы, уплаченной банку, неосновательным обогащением последнего. Пункт 1 статьи 313 ГК РФ устанавливает, что исполнение обязательства может быть возложено должником на третье лицо, если из закона, иных правовых актов или условия обязательства или его существа не вытекает обязанность должника исполнить обязательство лично. Положение Банка России такой обязанности не устанавливает. В этом случае кредитор обязан принять исполнение, предложенное за должника третьим лицом. Признание недействительным договора, заемщика с третьим лицом, на основании которого данным лицом был погашен кредит за заемщика, не влияет на права банка, принявшего исполнение, и не влечет признания такого исполнения обязательства ненадлежащим.

2. Повышенные проценты за пользование кредитом, предусмотренные кредитным договором, в случае нарушения заемщиком обязательства по возврату кредита могут быть снижены судом на основании мотивированного заявления ответчика. Размер процентов, которые должник обязан уплатить кредитору в случае неисполнения или ненадлежащего исполнения обязательства по возврату кредита, может быть снижен по правилам статьи 333 ГК РФ, если суд придет к выводу о том, что он явно несоразмерен последствиям нарушения обязательства.

3. Односторонний отказ от исполнения обязательств по кредитному договору

Ключевое разъяснение: односторонний отказ банка от исполнения обязательств по кредитному соглашению на будущее время не означает прекращения возникших обязательственных отношений между сторонами. В такой ситуации обязанность заемщика по возврату фактически полученной суммы кредита, процентов по кредиту и неустойки за нарушение договорных обязательств сохраняется до момента фактического исполнения судебного акта о взыскании денежных средств по договору.

В п. 7 Информационного письма N 147 описывается ситуация, в которой банк отказался продолжать кредитовать заемщика по договору кредитной линии ввиду неоспоримых доказательств того, что предоставленная должнику сумма не будет вовремя возвращена (ст. 310, п. 3 ст. 450 ГК РФ).

В такой ситуации согласно разъяснениям Президиума ВАС РФ проценты по фактически выданному кредиту, а также неустойка за просрочку возврата заемных средств не могут быть ограничены датой направления уведомления о прекращении договора кредитной линии, но должны быть уплачены за весь период до возврата всей суммы кредита. Заемные средства в такой ситуации не могут взыскиваться в качестве неосновательного обогащения, так как обязательственные отношения по кредитному договору между банком и заемщиком не прекратились.

В п. 8 Информационного письма N 147 также указывается, что при расторжении кредитного договора в судебном порядке (согласно п. 2 ст. 450 ГК РФ) обязательственные отношения сторон следует считать прекращенными лишь на будущее время. Таким образом, при расторжении кредитного договора в суде ввиду существенного нарушения заемщиком договорного обязательства проценты по кредиту, а также установленная в договоре неустойка могут быть взысканы до момента фактического исполнения решения суда о взыскании долга по кредиту.

Таким образом, при расторжении кредитного договора в суде ввиду существенного нарушения заемщиком договорного обязательства проценты по кредиту, а также установленная в договоре неустойка могут быть взысканы до момента фактического исполнения решения суда о взыскании долга по кредиту.

Следует отметить, что аналогичная правовая позиция уже излагалась Президиумом ВАС РФ в п. 1 Информационного письма от 21.12.2005 N 104 «Обзор практики применения арбитражными судами норм Гражданского кодекса РФ о некоторых основаниях прекращения обязательств» применительно к расторжению договора в соответствии со ст. 453 ГК РФ.

Данное разъяснение встречается в судебной практике и применительно к кредитному договору. Так на основании п. 1 Информационного письма от 21.12.2005 N 104 суды отмечают, что «после расторжения кредитного договора банк вправе предъявить требование о взыскании задолженности, процентов за пользование кредитом до даты его расторжения. В дальнейшем кредитор вправе предъявить требование о взыскании процентов в соответствии со статьей 811 Гражданского кодекса Российской Федерации» (Постановление ФАС Восточно-Сибирского округа от 06. 04.2011 по делу N А33-5284/2010, а также Постановление ФАС Северо-Кавказского округа от 02.10.2009 по делу N А53-16893/2008).

04.2011 по делу N А33-5284/2010, а также Постановление ФАС Северо-Кавказского округа от 02.10.2009 по делу N А53-16893/2008).

4.Одностороннее изменение кредитного соглашения

В п. 3 Информационного письма N 147 разъяснено, что при реализации банком права на одностороннее изменение условий кредитного договора, если такое право предусматривается этим соглашением, кредитная организация должна действовать на основании принципов разумности и добросовестности.

При этом Президиум ВАС РФ разъяснил, что само условие кредитного договора о возможности банка в одностороннем порядке изменить его условия о сроке и процентной ставке является правомерным (ст. 310 ГК РФ и ч. 2 ст. 29 Закона о банках).

В то же время из положений законодательства не следует, что сторона договора, не согласная с таким изменением, не может доказывать, что такие изменения нарушают принципы разумности и добросовестности. В частности, заемщик может ссылаться на нарушение баланса интересов контрагентов, а также на противоречие таких изменений деловым обыкновениям, установившимся между сторонами.

Правомерные действия банка, направленные на одностороннее изменение условий кредитного договора таким образом, что они стали заведомо невыполнимыми для заемщика и очевидно нарушают баланс интересов сторон, должны быть квалифицированы судом как злоупотребление правом (п. 3 ст. 10 ГК РФ). Следовательно, требования банка, основанные на новых условиях кредитного договора, не могут получить судебную защиту, если они противоречат принципам разумности и добросовестности.

В описанной в п. 3 Информационного письма N 147 ситуации банк в одностороннем порядке изменил срок кредита с трех лет до пяти месяцев, обязав заемщика вернуть заемные средства единовременно, а также в два раза увеличил процентную ставку по кредиту. Свои действия по одностороннему изменению договора банк обосновал тем, что в отношении одного из учредителей заемщика было возбуждено уголовное дело по факту совершения преступлений в сфере экономической деятельности, и банк был обеспокоен увеличившимися рисками невозврата этого кредита.

Данные обстоятельства были признаны в Информационном письме N 147 надлежащим доказательством увеличения кредитного риска, однако новые условия кредитного соглашения, внесенные банком в договор одностороннем порядке, были необоснованными и нарушали принцип разумности.

В частности, уведомление заемщика о необходимости погасить кредит в полном объеме через несколько дней после получения уведомления об изменении условий кредитного договора оценено Президиумом ВАС РФ как нарушение принципа разумности. Также об этом свидетельствует установление в кредитном договоре условия о единовременном погашении кредита, сумма которого соответствует величине совокупной выручки заемщика за прошедший год.

В Информационном письме N 147 также указывается, что установленная в одностороннем порядке увеличенная процентная ставка по кредиту в значительной степени превышала среднюю плату по кредиту в месте нахождения банка, следовательно, столь резкое повышение процентов по кредиту противоречит принципу добросовестности. Кроме того, арбитражный суд обратил внимание на то, что само по себе увеличение процентной ставки по кредиту в описанной ситуации никак не снижает кредитный риск по договору.

Аналогичные выводы встречались в судебной практике и ранее (см., к примеру, Определение ВАС РФ от 23.12.2010 N ВАС-17778/10 по делу N А04-129/2010, а также Постановление ФАС Дальневосточного округа от 20.08.2010 N Ф03-5734/2010 по делу N А04-129/2010). Суды указали на недопустимость «произвольного изменения платы за пользование кредитом без экономического обоснования конкретного размера процентной ставки», так как это противоречит основным принципам гражданского законодательства.

При этом нельзя не отметить, что еще в п. 2 Информационного письма ВАС РФ от 26.01.1994 N ОЩ-7/ОП-48 «Обзор практики рассмотрения споров, связанных с исполнением, изменением и расторжением кредитных договоров» ВАС РФ разъяснил, что наличие оснований, с которыми по условиям кредитного договора связана возможность одностороннего изменения банком размера платы (процентов) за кредит, должно быть доказано банком. В частности, это может быть изменение ставки рефинансирования ЦБ РФ (Постановления ФАС Поволжского округа от 07.10.2009 по делу N А57-2397/2009, ФАС Северо-Кавказского округа от 23.11.2009 по делу N А53-4211/2009, ФАС Дальневосточного округа от 15.10.2010 N Ф03-6490/2010 по делу N А73-1328/2010, ФАС Уральского округа от 31.01.2011 N Ф09-10900/10-С5 по делу N А71-2903/2010, ФАС Центрального округа от 29.03.2010 N Ф10-988/10 по делу N А14-12207/2009/354/32).

Однако если банк, односторонне изменив условия договора, не обоснует такое изменение, то заемщик может потребовать взыскания излишне уплаченной суммы как убытка (Постановления ФАС Северо-Кавказского округа от 23.11.2009 по делу N А53-4211/2009, от 29.10.2009 по делу N А53-4213/2009) или изменения данного условия на прежнее (Постановление ФАС Северо-Кавказского округа от 30.10.2009 по делу N А53-25289/2008).

Также в судебной практике есть примеры признания правомерным одностороннего изменения процентной ставки по кредиту банком в связи с изменением конъюнктуры на денежном рынке (Постановления ФАС Волго-Вятского округа от 05.04.2010 по делу N А43-13502/2009, от 23.11.2009 по делу N А53-4211/2009).

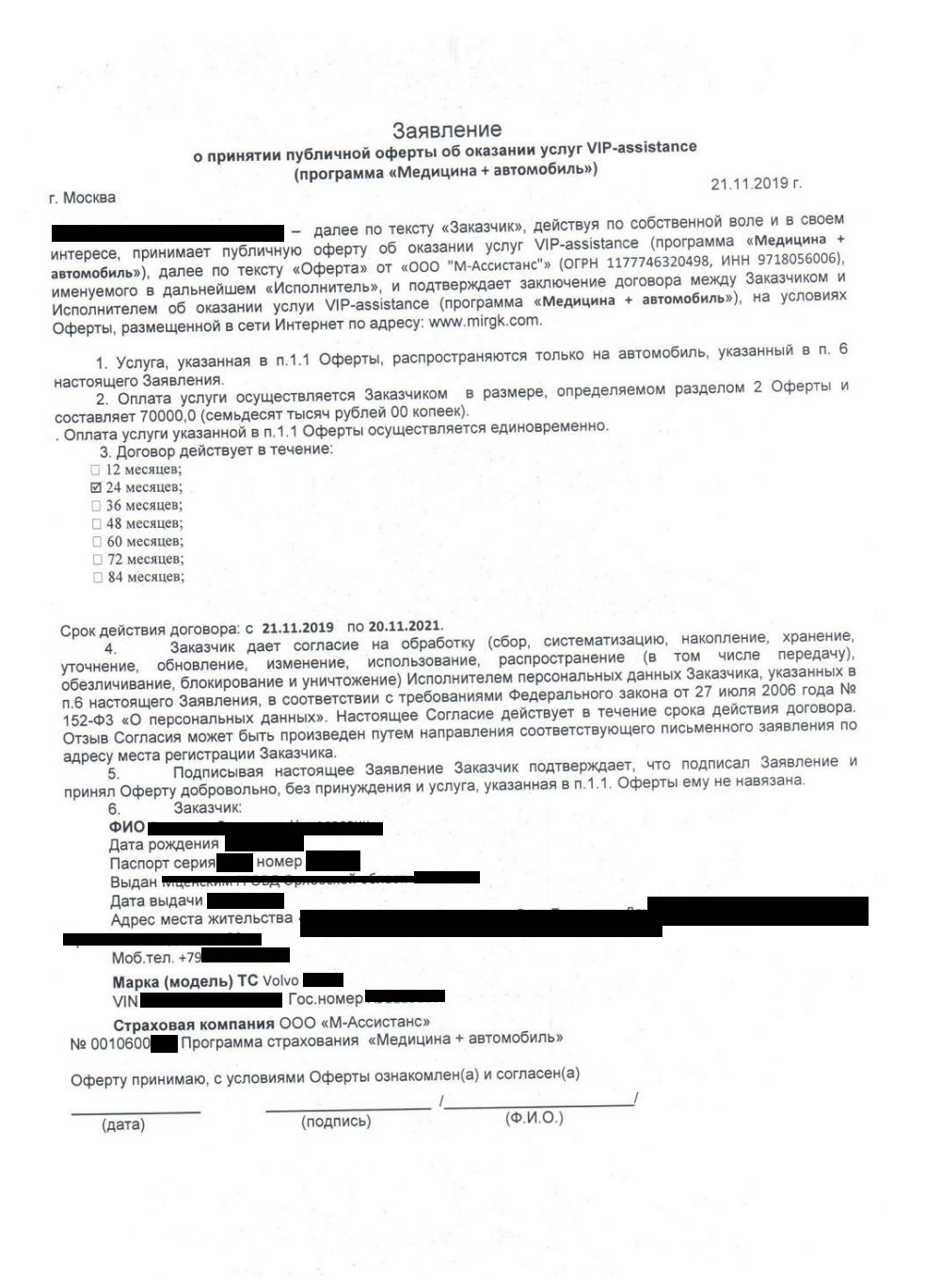

Отказ от навязанной страховки по кредиту Альфа-Банк от АльфаСтрахование-Жизнь. Мой опыт

Как отказаться от страховки АльфаСтрахование-Жизнь? Где взять бланк заявления на отказ? Как вернуть страховую премию без финансовых потерь?

7708 просмотров

Клиенты, оформившие кредит со страхованием, часто задают такие вопросы. В данной статье мы по порядку проясним все важные моменты, которые касаются отказа от страховки в АльфаСтрахование-Жизнь.

ДЛЯ ТЕХ, КТО НЕ ХОЧЕТ МНОГО читать: Откопал номер горячей линии, который, похоже, выделен для тех, кто звонит по отказу: 8-800-302-20-64. В интернете не найдете этот номер нигде, но он работает, звонишь туда, тебе полностью рассказывают о процессе отказа от страхования. Звонил сам, мне все рассказали, как этого и требует закон.

Можно ли расторгнуть договор страхования и вернуть полную сумму страховой премии?

Несмотря на то, что страховку клиенты оформляют в Альфа-Банке, надо понимать, что договор заключен со страховой компанией (в данном случае – АльфаСтрахование-Жизнь), а это значит решать вопрос надо именно со страховой. По закону клиент имеет право на расторжение договора страхования АльфаСтрахование-Жизнь, если он укладывается в период охлаждения. Период охлаждения – это срок, в течение которого клиент может оформить расторжение и получить полный возврат всей суммы, уплаченной за страхование. Если клиент укладывается в период охлаждения, страховая компания не имеет права удерживать какие-либо комиссии или проценты от стоимости страхования. АльфаСтрахование-Жизнь, как и другие крупные страховщики, установили рекомендованный ЦБ срок — 14 календарных дней с момента оформления полиса. Поэтому, если вас интересует возврат страховой премии, то обращаться в страховую надо в течение 14 дней.

Будут ли последствия, если отказаться от страховки АльфаСтрахование-Жизнь?

Для того, чтобы разобраться, могут ли быть какие-то последствия при отказе от страховки, в первую очередь нам необходим кредитный договор. Ведь именно в нем закрепляются важные моменты, которые касаются взаимосвязи страховки и кредита. Ключевой момент – как отказ от страховки АльфаСтрахование-Жизнь повлияет на ставку по кредиту? И вот тут, к сожалению, может быть первое серьезное последствие. А именно, повышение уже действующей ставки по кредиту. Поэтому открываем пункт 4 кредитного договора, смотрим, что указано. Обычно это выглядит так: указана базовая ставка по кредиту и ставка на момент оформления кредитного договора. Базовая ставка – это без учета скидки за оформление страхования, а вот ставка на момент оформления – это как раз ставка с учетом того, что клиент оформил страхование. Далее внимательно читаем пункт 4.1.2: «В случае расторжения Заемщиком добровольного договора страхования по программе «Страхование жизни и здоровья заемщиков Кредитов наличными» подлежит применению Стандартная процентная ставка». Это значит, что после отказа от страхования банк точно поднимет ставку.

Как оформить заявление на отказ от страховки по кредиту?

Интернет кишит отзывами, что клиенты недополучали часть суммы, которая была заплачена за страхование. Если внимательно их изучить, то прослеживается тенденция, что в большинстве случае это было связано с тем, что возврат оформлялся через посредников, которые удерживают за свои услуги комиссии. Если вы не видели рекламу «Вернем страховку», то вам повезло, в некоторых случаях такие посредники берут до 50% от суммы возврата.

Итог

По закону клиент имеет право расторгнуть договор страхования, если укладывается в период охлаждения. О возможных последствиях и мерах после отказа можно узнать, ознакомившись с кредитным договором, в частности, с пунктом 4. Также страховая расскажет основные нюансы по телефону. Для того, чтобы гарантировать полный возврат страховой премии в установленные законом сроки, обращайтесь напрямую в страховую компанию, вот их номер горячей линии: +8(800)-302-20-64, мне, конечно, непонятно зачем, ведь есть приложения, сайт и т.д., но хозяин барин.

Моя личная оценка:

Возврат денег – 5/5

SEC.gov | Превышен порог скорости запросов

Чтобы обеспечить равный доступ для всех пользователей, SEC оставляет за собой право ограничивать запросы, исходящие от необъявленных автоматизированных инструментов. Ваш запрос был идентифицирован как часть сети автоматизированных инструментов за пределами допустимой политики и будет обрабатываться до тех пор, пока не будут приняты меры по объявлению вашего трафика.

Укажите свой трафик, обновив свой пользовательский агент, включив в него информацию о компании.

Для лучших практик по эффективной загрузке информации из SEC.gov, включая последние документы EDGAR, посетите sec.gov/developer. Вы также можете подписаться на рассылку обновлений по электронной почте о программе открытых данных SEC, включая передовые методы, которые делают загрузку данных более эффективной, и улучшения SEC.gov, которые могут повлиять на процессы загрузки по сценарию. Для получения дополнительной информации обращайтесь по адресу [email protected].

Для получения дополнительной информации см. Политику конфиденциальности и безопасности веб-сайта SEC. Благодарим вас за интерес к Комиссии по ценным бумагам и биржам США.

Идентификатор ссылки: 0.a48e655f.16232.3efbfc48

Дополнительная информация

Политика безопасности в Интернете

Используя этот сайт, вы соглашаетесь на мониторинг и аудит безопасности. В целях безопасности и обеспечения того, чтобы общедоступная услуга оставалась доступной для пользователей, эта правительственная компьютерная система использует программы для мониторинга сетевого трафика для выявления несанкционированных попыток загрузки или изменения информации или иного причинения ущерба, включая попытки отказать пользователям в обслуживании.

Несанкционированные попытки загрузить информацию и / или изменить информацию в любой части этого сайта строго запрещены и подлежат судебному преследованию в соответствии с Законом о компьютерном мошенничестве и злоупотреблениях 1986 года и Законом о защите национальной информационной инфраструктуры 1996 года (см. Раздел 18 U.S.C. §§ 1001 и 1030).

Чтобы обеспечить хорошую работу нашего веб-сайта для всех пользователей, SEC отслеживает частоту запросов на контент SEC.gov, чтобы гарантировать, что автоматический поиск не влияет на возможность доступа других лиц к контенту SEC.gov. Мы оставляем за собой право блокировать IP-адреса, которые отправляют чрезмерное количество запросов. Текущие правила ограничивают пользователей до 10 запросов в секунду, независимо от количества машин, используемых для отправки запросов.

Если пользователь или приложение отправляет более 10 запросов в секунду, дальнейшие запросы с IP-адреса (-ов) могут быть ограничены на короткий период.Как только количество запросов упадет ниже порогового значения на 10 минут, пользователь может возобновить доступ к контенту на SEC.gov. Эта практика SEC предназначена для ограничения чрезмерного автоматического поиска на SEC.gov и не предназначена и не ожидается, чтобы повлиять на людей, просматривающих веб-сайт SEC.gov.

Обратите внимание, что эта политика может измениться, поскольку SEC управляет SEC.gov, чтобы гарантировать, что веб-сайт работает эффективно и остается доступным для всех пользователей.

Примечание: Мы не предлагаем техническую поддержку для разработки или отладки процессов загрузки по сценарию.

Как я могу выйти из кредитного договора? | Small Business

Кредитный договор — это договор между вами, заемщиком и кредитором. Чаще всего кредиторами выступают финансовые учреждения, предоставляющие ипотечные ссуды, автокредиты или финансирование бизнеса. Бывают ситуации, когда вы можете больше не нуждаться в ссуде или предмете, который она финансирует. Если есть веские причины, такие как мошенничество или нарушение контракта, вы сможете отказаться от кредита. Если вы не можете расторгнуть договор, вы можете быть вынуждены принять другие меры для выхода из ссуды.

Внимательно ознакомьтесь с условиями кредитного договора. Должен быть раздел, в котором обсуждается, при каких обстоятельствах вы можете расторгнуть договор. Например, вы можете выйти из автокредита, если автомобиль соответствует лимонным законам вашего штата.

Позвоните кредитору и объясните, что вы хотите расторгнуть кредитный договор, отказаться от финансируемого им объекта (автомобиль или дом) и освободиться от любых будущих обязательств. Объясните причины и посмотрите, готов ли кредитор работать с вами.

Напишите дополнительное письмо кредитору, указав, что вы хотите, условия контракта, которые, по вашему мнению, позволяют это, и резюмируйте ваш разговор по телефону. Отправьте письмо заказным письмом, чтобы зафиксировать его получение.

Свяжитесь с генеральным прокурором штата, если в процессе кредитования и покупки предмета произошло мошенничество или введение в заблуждение. Спросите, какие средства правовой защиты у вас есть в отношении вашего кредитного договора при обстоятельствах, описанных в письме, которое вы отправили кредитору.

Продайте предмет, если кредитор не желает отказываться от договора и с предметом все в порядке. Если вам нужно отказаться от автокредита, потому что вы не можете себе этого позволить, но автомобиль в полной безопасности, его продажа переведет долг новому владельцу и освободит вас от дальнейшего финансового бремени.

Рассмотреть банкротство. Проконсультируйтесь с адвокатом по банкротству относительно ваших вариантов, если ссуда является лишь частью ваших финансовых проблем. Глава 13 о банкротстве освободит вас от большинства долговых обязательств.

Ссылки

Writer Bio

Обладая более чем 15-летним профессиональным писательским опытом, Кимберли находит забавным взять технический вздор и сделать его забавным! Ее первая карьера была в сфере финансовых услуг и страхования.

Заявление о расторжении договора

Что такое заявление о расторжении договора?

Заявление о расторжении договора — это юридический документ, подписанный кредитной организацией. Цель документа — подтвердить, что ссуда, ранее предоставленная этим кредитором, с тех пор погашена заемщиком.

Например, ипотечные кредиторы должны предоставлять заявления о прекращении действия ипотеки после того, как домовладелец выплатит остаток по ипотеке. Получение этого заявления важно, потому что оно позволяет домовладельцу доказать, что теперь он владеет своим домом бесплатно и в чистоте.

Ключевые выводы

- Заявление о расторжении договора — это документ, выдаваемый кредитным учреждением, который устанавливает, что конкретный обеспеченный заем полностью погашен.

- Они обычно используются в связи с жилищной ипотекой после выплаты ипотеки.

- Заявления о расторжении договора являются важными юридическими документами, поскольку они позволяют владельцу актива доказать, что он не обременен какими-либо претензиями третьих сторон. Тем не менее, его важность также делает заявления о расторжении договора целями для мошенничества посредством подделки.

Понимание заявлений о расторжении договора

Как правило, чтобы получить обеспеченный заем, заемщики должны сначала доказать, что недвижимость, которую они планируют использовать в качестве залога, свободна и свободна от каких-либо залогов, судебных решений или других требований третьих лиц.При погашении ссуды эти требования должны быть сняты с собственности, чтобы заемщик мог повторно использовать эту собственность в качестве залога для будущих ссуд.

Заявления о расторжении договора — это юридические документы, которые необходимы для освобождения заемщика от любых залогов, примененных в отношении его собственности. Заявление регистрируется в государственном архиве вместе с другими документами, такими как название собственности. Сегодня обеспеченные кредиторы обязаны предоставлять эти заявления о расторжении договора в соответствии с правилами Единого коммерческого кодекса.Несмотря на некоторую задержку с подачей и обработкой документов, заявления о расторжении договора обычно предоставляются сразу после выплаты ссуды.

Обеспеченные и необеспеченные ссуды

Заявления о расторжении договора применимы только к обеспеченным кредитам, по которым в качестве обеспечения заложены определенные активы. Для необеспеченных займов, таких как кредитные карты или личные кредитные линии, заявления о прекращении действия не требуются.

После того, как кредитор подписал заявление о расторжении контракта, у этого кредитора больше не будет права обращаться за активами, которые ранее хранились в качестве обеспечения.Вместо этого, если одобряется новый заем, включающий эти активы, необходимо будет подписать новое кредитное соглашение, в котором эти активы будут восстановлены в качестве обеспечения займа.

Из-за своей значимости заявления о прекращении действия контракта являются мишенью для финансового мошенничества. Недобросовестные заемщики могут попытаться подделать заявления о расторжении договора, чтобы обмануть нового кредитора, чтобы он поверил, что конкретный актив остается свободным и чистым и, следовательно, может использоваться в качестве обеспечения. Если кредитор недостаточно тщательно исследует право собственности и залоговое право собственности, его могут обмануть и заставить одобрить ссуду.В этом сценарии кредитор будет фактически недооценивать риск своей ссуды, поскольку их расчеты риска и вознаграждения будут полагаться на обеспечение, которого фактически не существует. Между тем заемщик, конечно, подвергнет себя значительному юридическому и репутационному риску, совершая мошенничество.

Пример заявления о расторжении договора в реальном мире

Микаэла — 50-летний инвестор в недвижимость, которому принадлежит портфель сдаваемых внаем объектов недвижимости. Ее первая недвижимость была приобретена 20 лет назад по ипотеке на 20 лет.Таким образом, она недавно завершила последний платеж по ипотеке.

В ответ на этот последний платеж банк Микаэлы выпустил заявление о расторжении договора, подтверждающее, что ипотека за это имущество теперь официально выплачена. Из-за этого Микаэла свободно владеет домом, а это означает, что он больше не используется в качестве залога. Если Микаэла желает продать дом или использовать его в качестве залога для будущей ссуды, она может использовать это заявление о расторжении договора в качестве доказательства его необремененного статуса.

Кредитное соглашение о новации | UpCounsel 2021

Соглашение о новации ссуды — это договор между сторонами, в котором одно из обязательств по контракту заменяется другим требованием. 3 мин. Читать

1. Новация против уступки2. Новационное соглашение: обзор

3. Примеры новационных соглашений

Соглашение о новации ссуды — это договор между сторонами, в котором одна из сторон заменяется другой или одно из обязательств по договору заменяется другим требованием.Это точное определение новации. Это похоже на концепцию задания; однако между ними есть некоторые ключевые различия.

Новация против уступки

Есть 3 основных различия между новацией и назначением, а именно:

1. Переход ответственности

2. Требование о согласии

3. Расторжение первоначального контракта

Новация предполагает передачу обязательств и ответственности по контракту, тогда как уступка не передает такие обязанности.Кроме того, уступка контракта обычно не требует согласия выгодоприобретающей стороны; novation требует такого согласия. Наконец, уступка не прекращает действие первоначального контракта, если новация фактически прекращает действие первоначального контракта, а соглашение о ссуде новации вступает в силу как обновленная версия.

Новаторское соглашение: обзор

Новация — это способ передать долг совершенно уникальной стороне, которая затем вступит в дело и займет место первоначальной стороны в контракте.Такое изменение требует согласия обеих сторон, включая сторону, которая получает выгоду от изменения. Примером этого может быть случай, когда человек получает ссуду в кредитном банке для покрытия платы за обучение. После этого, пока студент (должник) выплачивает ссуду, кредитор продаст оставшуюся часть ссуды другому кредитному учреждению. Это обычное дело для студенческих ссуд, а также для жилищной ипотеки. После этого у старого кредитора не будет никаких обязательств по первоначальному договору; это будет так, как если бы первоначальный договор прекратил свое существование и был заменен новым кредитным соглашением.

При участии в новации стороны отменяют первоначальный контракт и создают новый контракт. Однако в соглашении должны быть сохранены те же условия и положения, поскольку для должника было бы слишком обременительно изменять условия погашения. При этом кредитор может продолжать выполнять некоторые обязательства, которыми должник не воспользовался. Это могло произойти, если должник не использовал кредитное финансирование, которое ранее было доступно через возобновляемую кредитную линию.

Примеры новаторских соглашений

Например, если Джон должен Сью 100 долларов, но Сью должна Джорджу 100 долларов, ответственность обеих сторон может быть предметом новации, в которой Джон напрямую заплатит Джорджу 100 долларов, а не привлечет Сью.Таким образом, Джон, Сью и Джордж могут прийти к соглашению, что вместо того, чтобы участвовать в платежах, Джон заплатит Джорджу 100 долларов, не вовлекая Сью в транзакцию. Таким образом, Джон и Джордж могут прийти к собственному соглашению, то есть Джон может предложить Джорджу подарочную карту на 100 долларов, которую Джордж может принять в качестве формы оплаты.

Новация может также иметь место в сделках с недвижимостью, когда арендатор подписывает годовой договор аренды с домовладельцем. Во время такой аренды арендатор может пожелать сдать квартиру в субаренду третьему лицу при условии согласия арендодателя.Если арендодатель соглашается на это, то лицо, сдающее в субаренду, и арендодатель могут вступить в новацию, удалив первоначального арендатора из договора и начав свой собственный договор. Однако это возможно только в том случае, если все стороны согласны, включая первоначального арендатора.

Новаторские соглашения также можно найти в строительных контрактах. Примером этого может быть передача подрядчиком своих обязанностей другому подрядчику, то есть субподряд с согласия клиента. Если субподрядчик берет на себя полную ответственность за подрядчика, то клиент и субподрядчик могут заключить соглашение о предоставлении кредита, освобождая первоначального подрядчика от его обязанностей.

В индустрии деривативов понятие «новация» будет иметь другое значение. Это относится к соглашению с клиринговой палатой. Вместо того, чтобы совершать сделки напрямую с покупателями, продавец передает свои ценные бумаги в клиринговую палату, которая, в свою очередь, продает их покупателю. Следовательно, хотя сделка является двусторонней, клиринговая палата по-прежнему будет действовать как посредник. Это снижает кредитный риск для участников сделки, которые могут быть не в состоянии определить кредитный рейтинг или достоинство другой вовлеченной стороны.Единственный риск для обеих сторон заключается в том, что клиринговая палата окажется неплатежеспособной.

Если вам нужна помощь в получении дополнительной информации о соглашении о ссуде, вы можете опубликовать свою юридическую потребность на торговой площадке UpCounsel. UpCounsel принимает на свой сайт только 5% лучших юристов. Юристы UpCounsel являются выпускниками юридических школ, таких как Harvard Law и Yale Law, и имеют в среднем 14 лет юридического опыта, включая работу с такими компаниями, как Google, Menlo Ventures и Airbnb, или от их имени.

| Исторические версии бланков, соглашений и других документов Мэйн-стрит | |

| Эти документы больше не используются для новых займов и долей участия в займах, но, возможно, использовались для существующих займов и долей участия в займах, и в остальном они предоставляются только для удобства и справки. | |

| Инструкции по программе кредитования Main Street для кредитора Необходимая документация | |

| Свидетельства и соглашения о регистрации кредиторов | |

| Инструкции по банковскому переводу | |

| Условия сделки по соглашению об участии | |

| Стандартные условия соглашения об участии | |

| Соглашение об обслуживании | |

| Пустое присвоение | |

| Особые условия сделки по соглашению со-кредитора | |

| Стандартные положения и условия соглашения о со-кредиторе | |

| Особые сертификаты и условия кредитных операций MSNLF | |

| Сертификаты и соглашения о транзакциях с кредиторами MSPLF | |

| MSELF Сертификаты и соглашения для конкретных транзакций кредитора | |

| Сертификаты и условия отдельных кредитных операций NONLF | |

| NOELF Сертификаты и условия отдельных операций кредитора | |

| Сертификаты и условия заемщиков MSNLF | |

| Сертификаты и соглашения заемщиков MSPLF | |

| Сертификаты и условия Заемщика MSELF | |

| Сертификаты и условия заемщиков, не являющихся членами ФОТО | |

| Сертификаты и условия заемщиков NOELF | |

| Исключение займа ГЧП из «Непогашенной задолженности» Мэйн-стрит | |

| Заявление правомочного кредитора на изменение ссуды или форма отказа от прав | |

| Часто задаваемые вопросы по Main Street |

|

| Часто задаваемые вопросы о некоммерческих организациях |

|

| Часто задаваемые вопросы после расторжения | |

| Образец формы присоединения к двустороннему займу | |

Договор залога займа — Fortis Bank SA и CarrierHouse SA

для печати

Договор залога— Fortis Bank SA и CarrierHouse SA

СУММА: 10 000 000 евро

СРОК ДЕЙСТВИЯ: 1 СЕНТЯБРЯ 2006 г.

НОМЕР: 2003 / FO134

ДОГОВОР ОБ ОБЕСПЕЧЕНИИ КРЕДИТА

Настоящая Политика введена в действие в Мадриде 6 марта 2003 г. при вмешательстве

Нотариус Мадрида Mr.Фернандо Молина Странц, по прямому запросу

стороны.

ОДНОЙ ЧАСТИ, MR. IGNACIO GOROSTIZA SANTISTEBAN, с национальным удостоверением личности

номер 799.467-X и MR. АГУСТИН ХИМЕНЕС ДЕ ПАРГА МАСЕДА с национальной идентичностью

Номер карты 7.227.464-J, от имени FORTIS BANK S.A., SUCURSAL EN ESPANA

(далее именуемый «Банк») с местонахождением в Мадриде по адресу

Calle Jose Ortega y Gasset, 29-6 и налоговый идентификационный номер A-0021127-F, должным образом

имеет право заключать договоры на основании доверенности

исполнено в их пользу 7 июня 2001 г. перед нотариусом Брюсселя,

Мистер.Жана-Филиппа Лагэ, и хранится в Торговом реестре Мадрида в

Том 10 509, Книга 9 039, Фолио 205, Раздел 3, Страница 52996, Запись 61 и

ДРУГОЙ ЧАСТИ ХОСЕ ИНАСИО ДЕЛЬ БАРРИО ГОМЕС, гражданин страны

Номер карты 51.343.948-J, от имени "CARRIERHOUSE, S.A." (далее

именуемая «Заемщик») с местонахождением по адресу: Calle Valgrande, 6,

Alcobendas 28108 (Мадрид) и налоговый идентификационный номер A-82232448, в досье в

Торговый реестр Мадрида, том 13 891, лист 81, страница M-227370,

Запись 1, в которой указано, что он должным образом уполномочен заключать контракты на основании

свидетельства, выданного Советом директоров Заемщика от 23 января,

2003 г.МИСТЕР. МИГЕЛЬ АНГЕЛ ФЕРНАНДЕС МОРЕНО, с номером национального удостоверения личности

51.356.303-V, от имени "ABENGOA, S.A." с налоговым идентификационным номером

A-41002288 (далее по тексту «ОБЕСПЕЧЕНИЕ»). У такой компании есть свои

зарегистрированные офисы в Севилье, Avda. Бухайра № 2, и была зарегистрирована

акт, оформленный нотариусом Севильи г-ном Франсиско Монедеро Руисом на

4 января 1941 г. Он заявляет, что он имеет надлежащие полномочия для заключения контракта от

на основании специальной доверенности, оформленной у нотариуса

Севильи мистерМануэль Агилар Гарсия 3 марта 2003 г. и согласно его протоколу

номер 393.

ОТЧЕТЫ

Принимая во внимание, что Заемщик, CARRIERHOUSE, S.A., запросил ссуду у FORTIS BANK,

S.A. SUCURSAL EN ESPANA в размере ДЕСЯТИ МИЛЛИОНОВ ЕВРО (10 000 000 евро), в

чтобы профинансировать частичное приобретение основных средств, и

предоставлен Банком при соблюдении следующих условий

ПОЛОЖЕНИЯ

1. СУММА КРЕДИТА

Банк настоящим предоставляет Заемщику, который принимает, ссуду в размере

ДЕСЯТИ МИЛЛИОНОВ ЕВРО (10 000 000 евро), доставленных первым

последний в

Это соглашение состоит из 10 страниц, пронумерованных с 1 по

10, каждый из которых подписан и проштампован

вмешивается НОТАРИУС.<СТРАНИЦА>

это действие путем зачисления номера текущего счета Заемщика

0167-0216-49-2054011001 открыть в банке. Заемщик настоящим

подтверждает получение такой суммы к своему полному удовлетворению.

Использование данного займа должно быть распределено до предела в размере

урегулирование дебетового остатка, ожидающего выплаты Банку, путем

CARRIERHOUSE, S.A., на основании КРЕДИТНОЙ СИСТЕМЫ, предоставленной на максимальную

лимит в 13 522 772,35 евро по банковскому приказу № 2002 / F123 и

который был оформлен сторонами с вмешательством нотариуса

Общественность Мадрида Mr.Карлос Перес Баудин, 16 МАЯ 2002 г. По состоянию на дату

исполнения настоящего Соглашения, такой дебетовый остаток составляет ТРИНАДЦАТЬ

МИЛЛИОН ЧЕТЫРЕ СОТЫ ДЕВЯТЬ ТЫСЯЧ ТРИСО ДЕВЯТЬ ШЕСТЬ

ЕВРО И ШЕСТЬ ШЕСТЬ ЦЕНТОВ (13 490 396,66 евро) плюс любые проценты, которые могут

начислены с момента последнего расчета, и Заемщик настоящим

признается задолженностью перед Банком.

2. СРОК И ВЫПЛАТА

2.1 Настоящее Соглашение, которое вступает в силу с даты его подписания, должно быть

действует до 1, ДВЕ ТЫСЯЧИ ШЕСТЬ СЕНТЯБРЯ (2006 г.) (далее

именуемой «Дата окончательного истечения срока годности»), без ущерба для

возможное прекращение или отмена, упомянутые в настоящем документе.2.2 Основная сумма кредита должна быть погашена с 1 АПРЕЛЯ 2003 г.

СОРОК ДВА (42) ПОСЛЕДУЮЩИХ РАССРОЧКИ ЕЖЕМЕСЯЧНЫХ ИЗ ДВУХСОТ И

СЕМЬ ТЫСЯЧ ТРИСОТ СЕМНАДЦАТЬ ЕВРО СЕМЬ ЦЕНТОВ

(207 317,07 евро) КАЖДОЙ, за исключением последнего взноса

это будет ОДИН МИЛЛИОН ПЯТЬСОТ ТЫСЯЧ ЕВРО ТРИНАДЦАТЬ

ЦЕНТОВ (1 500 000,13 евро). Они должны выплачиваться на каждом из

следующие даты, в соответствии с которыми Заемщик обязан кредитовать Банк

в такую дату с количествами, указанными в качестве основного, в

в соответствии с графиком платежей, изложенным ниже:

ОБЩЕЕ

РАЗМЕР РАСЧЕТНОГО КАПИТАЛА

ДАТА ОПЛАТЫ ОПЛАТА ПРОЦЕНТОВ ПЕРВАЯ СУММА ПЕРВАЯ ОТЛОЖЕННОСТЬ

РАССРОЧКА №ДЕНЬ 1 ИЗ: (*) СУММА ГОД ГОД ВЫПЛАТЫ

-------------------------------------------------- -------------------------------------------------- -

1 апреля 2003 г. 207 317,07 26 137,22 233 454,29 9 792 682,93

2 мая 2003 г. 207 317,07 29 533,10 236 850,17 9 585 365,86

3 июня 2003 г. 207 317 человек.07 29 871,46 237 188,53 9 378 048,79

4 июля 2003 г. 207 317,07 28 282,63 235 599,70 9 170 731,72

5 августа 2003 г. 207 317,07 28 579,31 235 896,38 8 963 414,65

6 сентября 2003 г. 207 317,07 27 933,24 235 250,31 8 756 097,58

7 октября 2003 г. 207 317,07 26 406,93 233 724,00 8 548 780,51

8 ноября 2003 г. 207 317 человек.07 26 641,09 233 958,16 8 341 463,44

9 декабря 2003 г. 207 317,07 25 156,46 232 473,53 8 143 146,37

10 января 2004 г. 207 317,07 25 348,94 232 666,01 7 926 829,30

11 февраля 2004 г. 207 317,07 24 702,86 232 019,93 7 719 512,23

12 марта 2004 г. 207 317,07 22 504,74 229 821,81 7 512 195,16

<СТРАНИЦА>

13 апреля 2004 г. 207 317 человек.07 7 304 878,09

14 мая 2004 г. 207 317,07 7 097 561,02

15 июня 2004 г. 207 317,07 6 890 243,95

16 июля 2004 г. 207 317,07 6 682 926,88

17 августа 2004 г. 207 317,07 6 475 609,81

18 сентября 2004 г. 207 317 человек.07 6 268 292,74

19 октября 2004 г. 207 317,07 6 060 975,67

20 ноября 2004 г. 207 317,07 5 853 658,60

21 декабря 2004 г. 207 317,07 5 646 341,53

22 января 2005 г. 207 317,07 5 439 024,46

23 февраля 2005 г. 207 317 человек.07 5 231 707,39

24 марта 2005 г. 207 317,07 5 024 390,32

25 апреля 2005 г. 207 317,07 4 817 073,25

26 мая 2005 г. 207 317,07 4 609 756,18

27 июня 2005 г. 207 317,07 4 402 439,11

28 июля 2005 г. 207 317 человек.07 4,195,122,04

29 августа 2005 г. 207 317,07 3 987 804,97

30 сентября 2005 г. 207 317,07 3 780 487,90

31 октября 2005 г. 207 317,07 3573 170,83

32 ноября 2005 г. 207 317,07 3 365 853,76

33 декабря 2005 г. 207 317 человек.07 3 158 536,69

34 января 2006 г. 207 317,07 2 951 219,62

35 февраля 2006 г. 207 317,07 2 743 902,55

36 марта 2006 г. 207 317,07 2 536 585,48

37 апреля 2006 г. 207 317,07 2 329 268,41

38 мая 2006 г. 207 317 человек.07 2 121 951,34

39 июня 2006 г. 207 317,07 1 914 634,27

40 июля 2006 г. 207 317,07 1 707 317,20

41 августа 2006 г. 207 317,07 1 500 000,13

42 сентября 2006 г. 1 500 000,13 0

За исключением первого года, эти взносы состоят исключительно из

столица.Проценты начисляются и выплачиваются, как указано в пункте 3 ниже.

(*) или на следующий рабочий день.

3. ИНТЕРЕС:

3.1 На сумму кредита начисляются проценты в пользу Банка.

ожидающий погашения в любое время, начиная с даты этого

соглашения и до тех пор, пока суммы, причитающиеся Заемщику, не будут

возвращены в Банк в соответствии с положениями пункта 2.

Такие проценты начисляются ежедневно из расчета на 360 дней в году.

в соответствии со следующей формулой:

ПРОЦЕНТ = СУММА НЕОБХОДИМЫХ НОМИНАЛЬНЫХ ПРОЦЕНТНЫХ ДНЕЙ

ОПЛАТА X (%) X СРОК РАСЧЕТОВ

-------------------------------------------------- -------------------

360 х 100

3.2 Чтобы определить процентную ставку, применимую в любое время,

этот Заем считается разделенным на «процентные периоды» с

соответствующие продолжительности в один год каждый, и каждый последующий период

начинается на следующий день после завершения предыдущего. В виде

за исключением, последний период начисления процентов заканчивается в дату

Окончательное истечение срока или досрочное аннулирование кредита.

Такие проценты должны погашаться и выплачиваться Заемщиком ежемесячно в пользу

Банк в те же даты, предусмотренные для погашения капитала,

которые изложены в пункте 2 выше.<СТРАНИЦА>

Настоящим устанавливается, что для первого периода начисления процентов, который,

в виде исключения, начинается с этой даты и заканчивается 1 МАРТА 2004 г.,

процентная ставка должна составлять ТРИ ШЕСТЬСОТ ДЕВЯТНАДЦАТЬ.

ПРОЦЕНТ (3,619%). (Эквивалентная годовая ставка (T.A.E.) 3,6796% согласно

Циркуляр Банка Испании 8/1990 от 7 сентября).

С 1 марта 2004 г. будет применяться годовая процентная ставка.

будет изменяться для каждого рассматриваемого периода начисления процентов и

рассчитывается путем добавления к годовой ставке EURIBOR фиксированной маржи или

Дифференциал ОДНОЙ ТОЧКИ ДВАДЦАТЬ ПЯТЬ ПРОЦЕНТОВ (1.25%) В ГОД.

Для целей настоящего соглашения Европейский межбанковский рынок

Под процентной ставкой (EURIBOR) понимается европейский процент

ставка по годовым вкладам на сумму, равную или равную

капитал, ожидающий выплаты Банку Заемщиком, опубликованный на

ЭКРАН REUTERS EURIBOR 01 В ОДИННАДЦАТЬ ЧАСОВ УТРА (11:00

A.M.) МАДРИДСКОЕ ВРЕМЯ, начиная с даты, когда каждый последующий процент

Срок начинается.Такая ставка выражается в процентах от

проценты годовых. Любые расходы, комиссии и брокерские сборы

взимаются посредниками, которые обычно принимают участие в этом виде

транзакции, плюс налог на добавленную стоимость, который может взиматься с

участие посредника, также добавляется к проценту

ставка, полученная в результате вышеупомянутой транзакции, вместе с

любые налоги, расходы, комиссионные или брокерские сборы, которые могут быть непосредственно

или косвенно взимаются, вызваны, заменены или добавлены к

предыдущие.ЗАМЕНЯЮЩАЯ ПРОЦЕНТНАЯ СТАВКА: Если по какой-либо причине невозможно

определить процентную ставку Европейского межбанковского рынка, как определено в

предыдущие параграфы, замещающая процентная ставка, состоящая из

добавление вышеупомянутого дифференциала к арифметической

применяется средняя (средняя) процентная ставка Справочного банка.

Под справочными процентными ставками понимаются ставки, применяемые

Направляйте банки пятого числа каждого календарного месяца в частные

клиентов сектора по всем видам трехмесячных кредитных операций, а также

цитируется справочными банками для Банка Испании в то время на

которым должна быть установлена замещающая процентная ставка.Ссылка

Банки: Banco Popular Espanol, Banco Bilbao Vizcaya Argentaria.

и Банесто.

Если в какой-то момент один или несколько справочных банков не уведомят свои

справочные процентные ставки для Банка Испании, среднее арифметическое

из тех, кто должным образом уведомил об этом Банк Испании, должны быть

используется для расчета справочной процентной ставки. Если бы только один из

Справочные банки уведомили свои ставки, тогда это будет считаться

применимая справочная ставка.Как только возникнут обстоятельства, послужившие основанием для применения

заместительная процентная ставка прекратилась, новый европейский межбанковский

Действующая рыночная процентная ставка будет снова применяться к любому новому

просадки, произведенные после этого.

3.3 В первый рабочий день каждого нового периода начисления процентов Банк должен

уведомить Заемщика о новой процентной ставке EURIBOR, применимой к

в указанный период до двенадцати часов утра этого дня.

<СТРАНИЦА>

Заемщик, в свою очередь, должен уведомить Банк по факсу или почте,

до трех р.м. в первый день новой процентной ставки и до

средства подписанного и составленного в соответствии с Графиком документа

I, принимает ли он или отклоняет такую ставку на основе процентов

ставка, действующая на рынке EURIBOR. Если по какой-либо причине, в том числе

форс-мажор, Банк не получает указанное уведомление от

Заемщик без уважительной причины до указанного срока

полностью понимает, что Заемщик принимает процентную ставку

применимые на Европейском межбанковском рынке на этот период.3.4 Любые изменения процентных ставок применяются автоматически.

в начале каждого процентного периода. Если Заемщик отклоняет

процентная ставка, заявленная банком без уважительной причины, она должна

выплатить последнему полную сумму кредита в дату

обновление процентной ставки.

3.5 Заемщик может произвести предоплату по истечении любого периода начисления процентов,

при условии, что это будет кратно ОДНОЙ ТЫСЯЧЕ ЕВРО.Такой

во всех случаях применяется частичная или полная предоплата для уменьшения

выплаты по погашению, указанные в пункте 2 выше, и в соответствии с

ни при каких обстоятельствах Заемщик не может привлекать капитал, который был

предоплата таким образом. Предоплата не влечет за собой никаких

штраф.

3.6 Данная сделка регулируется правилами действий с клиентурой.

установлен Министерским приказом от 12 декабря 1989 г. и

регулируется Циркуляром Банка Испании 8/1990 от 7 сентября.4. СБОРЫ:

4.1 Следующий сбор уплачивается в связи с предоставлением этого

кредит: НУЛЕВОЙ ДВАДЦАТЬ ПЯТЬ ПРОЦЕНТОВ В ГОД (0,25%) на

количество ссуды, ожидающей погашения перед Банком. Такая сумма

выплачивается Заемщиком в день исполнения

соглашение и каждую из его последовательных годовщин, а также

Банк имеет право получить платеж путем дебетования Заемщика

проверка аккаунта.

5 ОПЛАТА

5.1 В любой день, когда Заемщик должен выплатить любую сумму в соответствии с

Контракт без необходимости предъявления Банком каких-либо требований,

он должен выплатить причитающуюся сумму в указанный день в филиале

Банк, который будет зачислен на Ссудный счет, указанный в

Пункт 11 ниже.

5.2 Кроме того, и без ущерба для вышеизложенного, Заемщик настоящим

безвозвратно уполномочивает Банк применять платеж любой суммы

задолженность Заемщика по настоящему Контракту, любой остаток или

остатки средств, которые могут существовать в пользу Заемщика в Банке

(будь то в головном офисе или в любом из его филиалов) исходя из

любой тип счетов или депозитов, а также любая сумма или ссуда

принадлежащий Заемщику или находящийся во власти Банка, или

что последний должен удовлетворить.Для этого Заемщик также

безвозвратно наделяет Банк правом осуществлять кредитование или дебетование

операции, обмен иностранной валюты или действия, которые

<СТРАНИЦА>

может потребоваться использование указанных остатков и кредитов для

выплата причитающихся сумм.

5.3 Эти платежи, произведенные Заемщиком, идут на погашение суммы

задолженность в следующем порядке: 1) комиссионные, 2) проценты за просрочку платежа, 3)

налоги, 4) расходы, 5) убытки, 6) судебные издержки, 7) обычные проценты,

8) основная сумма кредита.6 НАЛОГООБЛОЖЕНИЕ И РАСХОДЫ

6.1 Заемщик уплачивает все налоги, сборы, брокерские сборы, таможенные пошлины.

пошлины, гербовые сборы и любые другие налоги или расходы любых других

природа, что подготовка, вступление и выполнение этого

Контракт может повлечь за собой. В то же время и всегда при условии, что

окончательное решение существует, оно должно возместить Банку все расходы,

включая гонорары и расходы адвокатов и прокуроров, которые

Банк может нести ответственность за защиту или обеспечение соблюдения своих прав по настоящему Договору.

из-за любого нарушения контракта Заемщиком.6.2 Все суммы, которые Заемщик должен выплатить Банку в силу этого

Контракт должен быть оплачен полностью без каких-либо удержаний или удержаний на

все. Если по какой-либо причине Заемщик обязан произвести вычет

или удержание, за исключением случаев, когда такое обязательство было наложено

согласно закону о Банке как получателе, он должен это сделать. Однако он должен

выплатить Банку те дополнительные суммы, которые необходимы для

обеспечить получение Банком чистой суммы, равной той, которую он

получил бы, если бы такой вычет не производился

кроме случаев, когда такое обязательство возлагается на банк как получатель

законом или актом компетентного административного органа.7. ЗАДЕРЖКА ВЫПОЛНЕНИЯ ОБЯЗАТЕЛЬСТВ

7.1 Без ущерба для прав Банка в соответствии с пунктом 8, если

Задержки заемщиком в выполнении любых платежных обязательств

по настоящему Контракту по любой причине, даже если это не

Вина заемщика, за исключением случаев, когда просрочка произошла по вине Банка,

он уплачивает Банку проценты за просрочку платежа без ущерба для каких-либо

другая ответственность, которая может возникнуть в результате такого нарушения.Процентная ставка по умолчанию рассчитывается путем добавления 2 процентов.

пунктов (2%) к процентной ставке, определенной в пункте 3 выше, плюс

маржа, согласованная сторонами.

Процентная ставка за просрочку платежа начисляется ежедневно и должна быть

выплачивается из расчета 360 дней в году, по просроченной сумме, от

дата, на которую должен был быть произведен платеж, и до даты

фактической оплаты в полном объеме.

Пени за просрочку платежа выплачиваются в конце каждого месяца после

отсрочка начинается и в любом случае даже в день окончания отсрочки.<СТРАНИЦА>

7.2 Заемщик несет ответственность за все убытки и ущерб с

исключение косвенного ущерба и упущенной выгоды, понесенных

Банк, возникший в связи с необходимостью создания, принятия, продления или отмены

вклады третьих лиц в случае нарушения Заемщиком

любое из его обязательств по настоящему Соглашению.

7.3 Для целей статьи 317 Торгового кодекса Испании

Банк может ежемесячно капитализировать проценты, оставшиеся

невыплаченные, будь то обычные проценты или проценты по умолчанию, что, в свою очередь, даст

повышать до дальнейших выплат по процентам по указанной ставке просрочки

в пункте 7.1.

8. ПЕРИОД ПОТЕРЯ БЛАГОДАТИ

8.1 Заемщик теряет льготный период, если он нарушает, для любых

причина, любое из обязательств, содержащихся в этом Контракте после

предоставление Заемщику в письменной форме пятидневного срока на

устранить любое предыдущее нарушение, за исключением нарушения, касающегося

оплата. В последнем случае Банк может немедленно прекратить

Контракт и требовать погашения всех сумм, относящихся к

основную сумму, проценты, комиссию или любую другую сумму, причитающуюся ему

Заемщик.При этом Банк может объявить к оплате все суммы

задолженность Заемщика по любой другой причине или по любому

другой договор.

В виде исключения в случае первой неуплаты

ежемесячной суммы, чтобы Банк мог прекратить

По контракту он должен направить Заемщику требование об оплате

бурофакс, телеграмму или нотариальный документ и предоставить последнему

дополнительный период в десять дней, который должен исчисляться с момента получения

требование, если Заемщик не произвел указанный платеж.Это обязательство по уведомлению применяется к неуплате один раз в течение

каждые двенадцать месяцев действия Контракта.

8.2 Кроме того, с учетом того, что настоящий Контракт заключен

исходя из текущей платежеспособности как Заемщика, так и

Поручительство, если платежеспособность любого из них должна заметно ухудшиться во время

в течение срока действия Контракта Заемщик также теряет

льготный период, и Банк может потребовать немедленного

оплата всех сумм любого характера, причитающихся Банку,

без принятия Банком любых последующих действий со стороны

Заемщик при исполнении своих договорных обязательств

интерпретируется как отказ от своих прав, содержащихся в этом пункте,

которые он может использовать в любое время, пока ухудшается

платежеспособность Заемщика или Поручительства продолжается.8.3 Кроме того, в случае, если Заемщик реализовал активы

перечисленных в пункте 12 ниже или иным образом, не является

залог, как это согласовано в таком пункте 12 ниже, по требованию

Банк в таком объеме, БАНК имеет право требовать незамедлительного

возврат всех сумм, причитающихся ему в соответствии с этим документом, за любые

причина и, в любом случае, расторгнуть настоящее Соглашение и потребовать

такие суммы от Заемщика или Совместного Гаранта

<СТРАНИЦА>

9.ДРУГИЕ ОБЯЗАННОСТИ ЗАЕМЩИКА

9.1 Заемщик обязуется застраховать все свое имущество, которое

имеет важное значение для выполнения объекта бизнеса. Способствовать,

он должен своевременно уплатить все премии и выполнить оставшиеся

обязательства, содержащиеся в страховом полисе. В частности, это

не должен создавать никаких компаний, кроме Fortis Bank SA, Филиал в

Испания является бенефициаром товаров, указанных в пункте 12 ниже.9.2 Заемщик должен немедленно проинформировать Банк и в любом случае

в течение не более трех дней, если в любой из ситуаций

имеют место, предусмотренные в вышеуказанных пунктах или других

ситуации, не упомянутые в нем, но чей эффект был

значительное снижение его платежеспособности.

9.3 Заемщик обязуется своевременно выполнять все взятые на себя обязательства.

по вопросам налогообложения и социального обеспечения.

10. КРЕДИТНЫЙ СЧЕТ

10.1 Для целей настоящего Кредитного договора Банк откроет

счет на имя Заемщика, в котором все вопросы, относящиеся к

туда вносится. В разделе "Кредит" этой учетной записи

должны быть указаны все суммы, которые по любому вопросу в отношении

по настоящему Договору Заемщик платит Банку. В разделе "Дебет"

в разделе должны быть указаны все суммы, которые для любого из

по вопросам, указанным в настоящем Контракте, Заемщик обязан Банку.Указанный счет должен указывать в любой момент суммы, которые

Заемщик должен Банку.

10.2 По истечении срока платежа или, в соответствующих случаях, контракта

был расторгнут и Заемщик (или его поручители) потерпели неудачу

выполнять свои платежные обязательства после получения

требование с этой целью Банк может возбудить иск о принудительном исполнении

свои права в соответствии со статьей 517 Закона 1/2000 Гражданского процессуального кодекса (Ley

de Enjuiciamiento Civil).10.3 В целях статьи 572 Закона 1/2000 Гражданского процессуального кодекса

(Ley de Enjuiciamiento Civil), это прямо согласовано сторонами

к настоящему документу требуемая сумма в случае принудительного исполнения будет

быть результатом расчетов, осуществленных Банком в

способом, согласованным сторонами в настоящем Контракте, и на указанную сумму

указывается в балансе Счета на день закрытия. В этом

Учитывая, что для целей принудительного исполнения достаточно

подать документы, необходимые в соответствии с Законом 1/2000 Гражданского процессуального кодекса,

вместе с сертификатом, указанным в статье 517 указанного

Закон 1/2000 и вручение акта об окончательном расчете.

выданный Банком остаток задолженности Заемщика, содержащийся в

нотариально заверенный документ, в котором указано, что погашение долга

осуществлено в порядке, предусмотренном сторонами

контракт.<СТРАНИЦА>

11. ЗАЯВЛЕНИЯ ЗАЕМЩИКА

11.1 Заемщик гарантирует, что все данные, документы и информация

что он поставил в Банк, на что полагались

последние при принятии решения о заключении настоящего Договора верны и

правильные, и, кроме того, они существенно не изменились в

время между их доставкой в Банк и подписью

настоящего Договора. Если это не так, Заемщик должен быть

считается нарушившим одно из своих основных обязательств по настоящему

Договор.12. ОБЕЩАНИЕ ЗАРЕГИСТРИРОВАННОЙ ОПЛАТЫ ПРИ СОХРАНЕНИИ ВЛАДЕНИЯ

12.1 В качестве гарантии обязательств по настоящему документу, без ущерба для

его неограниченная личная ответственность и без ущерба для каких-либо

другая гарантия, уже заключенная или заключенная впоследствии, в

в соответствии с положениями Закона от 16 декабря 1954 г.

разработан Королевским указом от 17 июня 1955 г.

обязуется безвозвратно совершить Публичное деяние или Обвинение, пока

Сохранение владения (Poliza de Prenda sin Desplazamiento) (`the

Сбор ») в пользу Банка в течение трех дней с

дата, когда того же официально потребовал Банк.В

Банк может предъявить такое требование в любое время в течение срока действия настоящего

Контракт, без необходимости указывать какие-либо основания для такого

делает, чтобы гарантировать ссуду, в частности

Обязательства заемщика по выплате основного долга и

проценты, обычные или по умолчанию, в пределах суммы

Предлагаемая безопасность.

12.2 Обвинение, о котором идет речь, относится к собственности, расположенной в

Алькобендас, Мадрид, C / Valgrande 6, принадлежит Заемщику, будучи

следующие:

12.2.1 Установки 22200045 - 11/2000/12/0599 Sainco, стоимость которых составляет

Дата настоящего Соглашения составляет 450 094 евро.

12.2.2 Установки 22200047 - 200012127550 Iberdrola, стоимость которых

на дату настоящего Соглашения составляет 452 153 евро.

12.2.3 Установки 22200063 - C-0057/01 Carrierhouse, стоимость которых составляет

Дата настоящего Соглашения составляет 76 105 евро.

12.2.4 Установки 22200073 - C-0111/01 Carrierhouse, стоимость которых составляет

Дата настоящего Соглашения составляет 6 987 588 евро.12.2.5 Установки 22200096 - C-0078/02 Carrierhouse, стоимость которых составляет

Дата настоящего Соглашения составляет 57 883 евро.

12.2.6 Установки 22200103 - C-0104/02 Carrierhouse, стоимость которых составляет

Дата настоящего Соглашения составляет 14 573 евро.

12.2.7 Установки 22200106 - C-0108/02 Carrierhouse, стоимость которых составляет

Дата настоящего Соглашения составляет 1 958 674 евро.

<СТРАНИЦА>

12.3 Вышеуказанные активы застрахованы на основании страхового полиса.

с номером 0807/100095, выданным бельгийской страховой компанией

ACE INSURANCE SA NV с налоговым идентификационным номером (NIF)

A-0021149-J и Заемщик назначают Банк в качестве

получатель такого страхового полиса после получения

первое требование, выданное Банком с таким запросом.12.4 Отказ Заемщика от взимания Комиссионных, в том числе

упомянутые выше требования приводят к потере

льготный период, указанный в пункте 8 выше. Все расходы

и налоги, возникающие в результате выполнения Начисления, подлежат

оплачивается Заемщиком, в частности нотариусом и регистрацией

сборов, а также налогового характера, которые могут быть

применимый.

13. СОДЕРЖАНИЕ

13.1 Г-н Мигель Анхель Фернандес Морено, присутствующий в этом акте от и до

от имени ABENGOA S.A., личные данные которого указаны на

первая страница настоящего Соглашения, совместно и по отдельности гарантирует

Заемщик выполнение всех без исключения обязательств

Заемщик по настоящему Соглашению, без ущерба для неограниченного личного

ответственность Заемщика и без ущерба для любых других

гарантия, от Abengoa S.A. или другое третье лицо, которое

могут быть заключены в будущем. В частности, он гарантирует

все платежные обязательства, будь то основные, обычные или

пени, комиссии и расходы, которые могут возникнуть в результате

этот заем. В результате Abengoa S.A., как солидарное поручительство

обязуется выполнить, пока данный заем не полностью

неудовлетворены все без исключения обязательства Заемщика

настоящим, и прямо отказывается от права на эксссиус (поручительство

право не быть обязанным платить, пока должник может покрыть

сумма задолженности), а также право приоритета и разделения, все

выше в соответствии с положениями статей 439 и последующих статей

Торговый кодекс и статьи 1144, 1822, 1831 и 1837 и

соответствующие положения Гражданского кодекса.13.2 Поручительство прямо соглашается с тем, что данное поручительство не подлежит

пострадали от отсрочки или продления, которые Банк может

предоставить Заемщику, а также раздел долга или

платеж на счет, который Банк может произвести до или после установленного срока

Дата. Когда выполнение обязательств по настоящему Соглашению является востребованным, Банк может

взыскать сумму с Поручительства солидарно или

в качестве альтернативы введите его как долг на счетах, которые он

поддерживает от своего имени или вместе с другими.14. ПРИМЕНИМОЕ ЗАКОНОДАТЕЛЬСТВО И ЮРИСДИКЦИЯ

14.1 Настоящий договор регулируется законодательством Испании.

14.2 Стороны Контракта прямо отказываются от любого права, которое они

может быть в любой другой юрисдикции и настоящим соглашаемся подчиниться

суды Мадрида для решения любых вопросов, которые могут

возникают в связи с настоящим Контрактом.

15. РАЗЛИЧНЫЕ

<СТРАНИЦА>

15.1 Для целей настоящего договора рабочий день означает день.

на какие банки обычно открыты для публики, а в Мадриде - для

осуществлять операции с вкладами в евро.Суббота не будет

считаться рабочим днем.

15.2 Любой период, который заканчивается в день, не являющийся рабочим днем, должен

переносится до конца на следующий рабочий день, за исключением случаев, когда

следующий рабочий день не в том же месяце, и в этом случае последний

рабочий день месяца, о котором идет речь.

15.3 Стороны прямо соглашаются, что в ситуациях, предусмотренных

в настоящем Договоре переписка по телеграфу, телексу или

телефакс имеет обязательную силу без необходимости

уведомления должны содержать любой тип условного ключа или знака.Этот

применяется, за исключением тех случаев, когда такое уведомление может

приведет к потере льготного периода, и в этом случае он будет

необходимо, чтобы такое уведомление было в одном из следующих

формы: телеграмма, бурофакс или нотариальный документ.

15.4 Адреса сторон для обслуживания требований и др.

уведомления и сообщения, как судебные, так и внесудебные,

те, которые указаны в заголовке настоящего Контракта.15.5 Любое изменение адреса службы, номера телекса или телефакса

не имеет силы до тех пор, пока об этом не будет сообщено в

нотариально заверенный документ другой стороне.

16. БЮЛЛЕТЕНЬ УСЛОВИЙ