Сбербанк снижает ставки по ипотеке: как уменьшить ипотечный процент?

Оформив ипотеку, многие заемщики оказались перед любопытным фактом. Оказалось, что их банк-кредитор, и в частности Сбербанк, решил снизить ставки по ипотеке. Для них это явилось довольно-таки неприятным «сюрпризом», ведь, по их мнению, выгода была упущена.

Ипотечная процентная ставка в Сбербанке сегодня

Такая информация появилась летом 2015 года, когда стало известно, что теперь размер фиксированной ставки в Сбербанке составляет 13,45%, по ипотеке с государственной поддержкой – 11,4%, а для молодой семьи процентная ставка составит от 12,5 процентов.

В свое время в пакет предвыборных обещаний Путина был включен пункт о снижении ставки кредитования ипотеки до шести с половиной процентов годовых в 2015 году, но хотя это обязательство правительством России так и не было реализовано, банки все же решили в своем масштабе реализовать эту позицию. Как было показано выше, теперь и Сбербанк стал снижать ставки по ипотеке наравне с другими российскими кредиторами.

Актуальные способы снижения процентной ставки

В момент оформления кредитного договора по ипотеке вполне реально задействовать множество вариантов снижения процентной ставки по ипотечному кредиту, а вот при уже заключенном кредитном договоре таких вариантов в распоряжении заемщика будет только три.

Уменьшить процент по кредиту можно, договорившись с кредитором об изменении параметров кредитного договора, оформив получение кредитного займа в другом банке для погашения остаточных обязательств по договору ипотеки в Сбербанке, либо при наличии факта незаконного взимания банком сборов по уплате кредита ипотеки решить вопрос о том, чтобы банк снизил ставку на сумму этих сборов в судебном порядке. Неправомерное завышение процентной ставки по ипотеке также является основанием для решения этого вопроса в суде.

Рефинансирование

Этот вариант экономии лучше всего подойдет для начальной стадии использования кредита ипотеки при аннуитетном способе внесения платежей, когда они вносятся помесячно, а размер платежа не претерпевает изменений на протяжении всего кредитного срока. При дифференцированном характере внесения платежей по ипотеке уменьшение процента актуально в течение всего кредитного периода. Выигрыш для заемщика здесь возможен при существенном различии в размере ставок.

Другими факторами, влияющими на целесообразность рефинансирования, являются отсутствие в кредитном договоре Сбербанка с клиентом ограничений в виде временного моратория на досрочное погашение действующего кредита и момент, когда разность между ставкой существующего и вновь заключаемого кредитного договора составляет не более одного-двух процентных пунктов. Переплата должна быть уменьшена на сумму, большую, чем размер дополнительных расходов на изменение действующего договора со Сбербанком.

Если же эти условия не могут быть выполнены, то при номинальном снижении ставки уровень переплаты и общих издержек останется неизменным, и такое рефинансирование теряет смысл.

Реструктуризация

Реструктуризация кредитного договора ведет к уменьшению расценок на использование средств по кредиту, например при сокращении периода возврата ипотеки процентная ставка по ней может измениться на предмет понижения. То же самое происходит при частичном досрочном погашении. Пересмотр договора возможен не только в сторону изменения сроков и сумм, но в части исполнения обязательств по нему. Реструктурирование договора не только означает увеличение срока кредитования, но и позволяет существенно снизить его. Положительным моментом здесь выступает возможность существенного изменения процентной ставки по договору ипотечного кредитования. Чтобы снизить такую ставку необходимо подать в банк заявление об изменении параметров кредитного договора.

Для пересмотра банком параметров кредитного договора по ипотеке заемщику необходимо подать заявление с приложением к нему документов, доказывающих увеличение уровня дохода заемщика, например приказ о повышении его в должности, справку 2-НДФЛ или иные обоснования новых гарантий с его стороны.

Частичное досрочное погашение предполагает аналогичный принцип. Излишнюю сумму можно использовать так, чтобы снизить ежемесячный платеж или сократить его срок. При втором варианте сумма погашения основного долга должна превышать начисленные проценты, поэтому такой способ наиболее выгоден. Система долгосрочного погашения становится понятной при изучении графика платежей, если сравнить сумму основного долга с суммой процентов. При сокращении срока это значение повышается в пользу погашения долга по кредиту, а при уменьшении суммы платежа ее изменение является незначительным.

Такая процедура является, по сути, перекредитованием ипотечного займа, практически являясь его новым оформлением. Чтобы снизить долговую нагрузку по ипотеке, клиент вынужден будет вновь собрать весь пакет необходимых документов и пройти этап пересмотра заявки.

Для банка политика предоставления кредитов ипотеки осуществляется с позиций минимизации рисков. Если характер договора ипотечного кредитования и кредитная политика банка предусматривают возможность коррекции условий займа, то ими следует пользоваться заемщику, который после консультаций со специалистом Сбербанка должен подать необходимое заявление. Такого рода консультационная поддержка профессионалов будет весьма полезна при расчетах и выборе решений по снижению ставки по ипотеке и поможет подготовить почву для пользования кредитным займом на новых, более комфортных условиях.

Ограничения в сроках пользования ипотечным кредитом в этом случае исключаются, сменить ипотеку можно всегда, если за последние полгода-год не наблюдалось отступлений от договора со стороны заемщика и просроченных платежей с его стороны.

Судебное разбирательство

Это еще один способ экономии на выплате ипотечного кредита. Обращение в суд является целесообразным при нарушении банком условий кредитного договора, ущемлении прав клиента, прописанных в соответствующих нормативных актах, повышении банком процентной ставки в одностороннем порядке или назначении им дополнительных комиссионных сборов. При этом следует сразу приготовиться к оплате услуг опытного адвоката, так как представители банка наверняка имеют в своем запасе законные обоснования своих действий.

Аргументы для обоснования своей позиции в суде заемщику следует искать в договоре ипотеки, тщательно изучив его, и приготовиться к длительному разбирательству. При этом никоим образом нельзя приостанавливать выплаты по погашению кредита на период судебного разбирательства, иначе заемщик сам станет нарушителем условий договора, позволив тем самым суду принять решение об отказе.

Если структура договора ипотечного кредитования изменена по решению суда, то заемщик должен после выяснения правомерности всех пунктов договора подать кредитору письменный запрос о снижении последним процентной ставки по причине нарушений действующих законодательных актов с его стороны. Получив отказ, заемщик обращается в суд с иском о взыскании незаконно взимаемых процентов по кредиту.

Социальные программы

Если заемщик принадлежит к одной из категорий, для которых предусмотрены социальные государственные программы улучшения жилищных условий российских граждан, то для него весьма полезным окажется участие в одной из таких программ.

Примером может служить использование материнского капитала. Эта форма социальной поддержки задействуется в случае появления у заемщиков детей в период выплат по ипотеке. После получения ими сертификата они вполне могут задействовать его для частичной оплаты основного долга по кредиту, снижая таким образом сроки выплаты либо размер платежа, вносимого ежемесячно.

Для молодых семей в рамках программ господдержки предусмотрено получение субсидий или частичной компенсации процентов по договору. Согласно закону 2015 года, предусматривающему снижение ипотечного процента, жилые объекты первичного рынка должны даваться не выше, чем под 12% годовых. Для Сбербанка размер ипотеки при государственной поддержке предусматривает размер ставки в 11,4% на первичное жилье, введенной с 1 июля 2015 года.

Необходимые документы

Для внутренней реструктуризации договора ипотечного кредитования со Сбербанком заемщику необходимо знать кредитную политику банка и подробности действующего договора. Подав заявление по изменению условий договора ипотеки, он во исполнение требований кредитующего банка должен гарантировать возврат средств банку. Затем он получает на руки документ, в котором прописаны новые условия договора и приведен график погашения кредита.

Также смотрите: Образец заявления на пересчет процентов

Минимальный набор документов для снижения процентной ставки ипотечного кредитования Сбербанком включает в себя выписку из ЕГРП, справку о размере остатка задолженности, документы на подтверждение доходов, заявление о рефинансировании и сам договор об ипотечном кредитовании.

Когда снизятся ставки по ипотеке?

Этот вопрос волнует очень многих российских граждан, особенно тех, кто решился на приобретение собственного жилья при помощи ипотечного кредита. Ждать или нет понижения процентных ставок, однозначно сказать невозможно. Некоторая надежда на выполнение предвыборных обещаний президента России в народе все еще теплится, но анализ ситуации с ростом ставки рефинансирования, факторы внешнеэкономической обстановки, проблемы финансовой сферы в банковском секторе могут быстро свести весь этот оптимизм на нет.

Помогла статья? Оцените её

kredit-blog.ru

Как снизить процент по ипотеке в Сбербанке

Сегодня процент по ипотеке в «Сбербанке» относительно невелик. Но при этом следует помнить о присутствующей возможности снижения размера процентной ставки. Сделать это можно различными способами – тем самым существенно уменьшив переплату по ипотечному займу.

Можно ли снизить

В 2018 году «Сбербанк» предлагает одним из самых низких процентных ставок. Тем не менее всегда имеется возможность осуществить снижение величины данного параметра кредита. Условия предоставления зависят от целого ряда различных иных дополнительных факторов.

К таковым факторам сегодня относится следующее:

- размер первоначального взноса;

- требуемая сумма;

- срок предоставления;

- кредитный статус конкретного обратившегося;

- иное.

Обычно именно величина первоначального взноса является фактором решающим. Чем существеннее будет изначально внесенная сумма – тем меньше будет переплата.

Причем как за счет относительно невысокого процента, так и за счет малой переплаты по причине небольшого кредитного займа. Большая сумма же, в свою очередь, подразумевает существенное увеличение переплаты.

Не менее важным фактором является срок предоставления займа. Тем длительнее он будет – тем больше переплата, тем существеннее проценты. Таким образом банк компенсирует вложение денежных средств в приобретение жилья своего клиента.

Важным моментом является также кредитный статус. При наличии просрочек по ранее взятым займам размер процента будет максимальным. Или же ипотека попросту не будет одобрена.

После рассмотрения заявки банк предлагает своему клиенту несколько различных вариантов кредитования. При этом размер ставки зависит в первую очередь от выбранных параметров ипотеки.

В свою очередь изменение их позволит снизить или же увеличить размер переплаты, проценты по кредиту. Также возможно изменить проценты по ипотеке уже после подписания кредитного договора. Сделать это несколько сложнее, но при этом существует достаточно большое количество самых разных вариантов.

Как снизить процент

Если по какой-то причине выплата кредита оказалась не под силу в связи с изменившимися обстоятельствами, по иным причинам – стоит попытаться снизить процент по займу. Сделать это можно различными способами. Все имеют определенные нюансы, особенности.

Именно поэтому при отсутствии определенного опыта в данной сфере стоит обязательно проконсультироваться с квалифицированным специалистом. Так можно будет избежать большого количества ошибок, различных неприятностей.

Существуют следующие основные способы снижения величины процентов по ипотечному займу:

- рефинансирование;

- реструктуризация;

- через суд;

- государственные программы.

Рефинансирование

Под самим термином «рефинансирование» подразумевается процесс получение нового кредитного займа с целью погашения предыдущего и выплаты долга уже другому банку. Основной целью подобного кредита является обычно снижение размера ежемесячного платежа.

Достаточно редко удается получить более низкий процент по ипотечному займу в другом банке. Потому снижать величину финансовой нагрузки необходимо будет другими способами:

- за счет увеличения срока кредитования;

- иное.

Сама процедура рефинансирования имеет следующие нюансы:

- возможно только лишь при наличии письменного согласия самого банка, который изначально оформил ипотеку на конкретного клиента;

- желательно наличие положительной кредитной истории;

- одним из обязательных для предоставления в новый банк документов является справка, в которой содержится подробная информация по поводу выданного ранее кредитного займа;

- если ранее ипотека оформлялась под залог какой-либо иной недвижимости – оценка в обязательном порядке будет осуществляться заново.

Если договориться с банком удалось, все остальные организационные моменты были разрешены, то следует собрать некоторый перечень обязательных документов.

В него на данный момент входит следующее:

- заявление-заявка по форме банка;

- копия всех страниц паспорта самого заемщика, а также созаемщиков;

- документы подтверждающие право собственности в случае наличия залогового имущества;

- справка2-НДФЛ или же по форме банка;

- заверенная в отделе кадров копия всех страниц трудовой книжки.

На что стоит обратить внимание:

- определиться с возможностью досрочного погашения задолженности;

- если часть долга уже ранее была погашена – то обычно выгода от рефинансирования будет минимальна;

- в осуществлении данной процедуры обязательно будут участвовать три стороны – потому понадобятся услуги нотариального оформления, а также новая страховка.

Важно помнить, что процесс рефинансирования далеко не всегда позволяет уменьшить расходы на погашение ипотечного долга.

Достаточно часто случается как раз наоборот. Потому перед реализацией рассматриваемой процедуры стоит обязательно внимательно рассмотреть все особенности, нюансы процесса.

Реструктуризация

Ещё один способ снижения финансовой нагрузки, уменьшения процентов по ипотеке – проведение процедуры реструктуризации. При этом подобное возможно опять же только лишь при наличии соответствующего согласия банка. При отсутствии такового процесс данный невозможен. Ни в коем случае нельзя быть голословным.

Достаточно обоснованными причинами для проведения реструктуризации являются:

- увольнение с высокооплачиваемой работы;

- потеря основного источника дохода;

- потеря трудоспособности;

- что-либо другое.

При этом обязательно понадобится подтвердить факт наличия необходимости проведения подобной процедуры. В качестве подтверждения понадобится соответствующая документация.

Непосредственно в «Сбербанке» алгоритм реструктуризации реализуется следующим образом:

- заполняется специальным образом анкета в офисе – формат её определен банком;

- данная анкета со всеми подтверждающими документами обязательно отправляется в соответствующий офис банка – осуществляется рассмотрение на предмет возможности осуществления соответствующей процедуры;

- осуществляется общение с работниками банка, разрабатывается облегченная схема погашения задолженности по кредитному займу;

- сбор перечня дополнительных документов – он устанавливается совместно с работниками банковского учреждения;

- принимается окончательное решение о осуществлении реструктуризации;

- если решение было принято положительное – обязательно будет составлено специальное дополнительное соглашение.

Важно помнить, что при наличии достаточно серьезных причин банк всегда пойдет на встречу своему клиенту. Так как в его интересах избежать возникновения невозвратного ипотечного кредита. В том числе касается это и «Сбербанка».

Через суд

В некоторых случаях удается добиться проведения процедуры реструктуризации через судебные органы, путем проведения судебного заседания. Но важно помнить, что для принятия решения в пользу заемщика должны быть действительно серьезные основания.

К таковым может быть отнесено:

- невыполнение банком в одностороннем порядке своих обязательств по ранее составленному договору;

- ипотечное соглашение было составлено с нарушением законодательных норм, прав самого заемщика – на основании этого документ может быть признан ничтожным;

- иное.

Сам процесс осуществляется стандартным образом. Необходимо в первую очередь составить исковое заявление, обосновать суду почему именно необходимо снизить процентную ставку.

Обычно подобный способ является наименее действенным. Особенно если дело касается «Сбербанка». Данное учреждение всегда старается работать в рамках закона.

Государственные программы

Ещё один способ снижения размеры процентной ставки – использование различного рода государственных программ. Например, ранее кредит был взят на общих основаниях.

Но в дальнейшем обстоятельства изменились и конкретный клиент стал подходить под категорию лиц, имеющих право на участие в какой-либо специальной государственной или иной программе.

На данный момент рассматриваемый банк предлагает следующие варианты:

| «Акция на новостройки» | размер процентной ставки составляет всего 12% в год |

| «Ипотека с государственной поддержкой» | 11.4% в год |

| «Приобретение готового жилья» | 11.25% в год |

| «Ипотека плюс материнский капитал» | 12.5% в год |

| «Военная ипотека» | 12% |

Как снизить процент по ипотеке в Сбербанке при рождении ребенка

Само по себе рождение ребенка ничего не дает. Но в случае появления нового члена семьи можно попробовать провести рефинансирование, обратившись в другой банк за ипотекой на особых основаниях:

- ипотека молодой семье;

- ипотека плюс материнский капитал;

- иное – многие банки разрабатывают собственные ипотечные программы для клиентов с детьми.

Сегодня в «Сбербанке» размер годовых процентов по ипотеке относительно невелик. Но по возможности стоит все же попытаться их снизить – если таковая возможность имеется. Так можно уменьшить переплату.

Видео: Как правильно брать ипотеку, основные ошибки и особенности ипотеки

Ваши отзывы

finbox.ru

Как снизить ставку по ипотеке в Сбербанке в 2018

Приобрести жилье в России большинство семей могут только оформив ипотечных кредит. По данным АИЖК, ставки на вторичном рынке недвижимости составили на 2018 год 10,75 – 12,25%, новостройки приобретаются под 10-12% годовых.

Ранее договоры заключались в Сбербанке под 14-15% и более, но после снижения ставки рефинансирования ЦБ РФ многие банки пересмотрели кредитные программы. Можно ли уменьшить тариф на пользование кредитными средствами, что для этого понадобиться?

Можно ли

Понизить процентную ставку по уже заключенному договору со Сбербанком вряд ли получится. Для этого нужны веские основания. Нет таких причин и у банка, поскольку договоренности достигнуты и менять условия достигнутого соглашения нельзя по закону.

Однако существует несколько вариантов решения вопроса:

- обращение за реструктуризацией кредита или рефинансированием в другое банковское учреждение или также в Сбербанк;

- написание иска в суд.

Что делать при реструктуризации? Для этого необходимо изменить основные характеристики ипотечного кредита. Рассматриваются такие заявления банком, выдавшим заем первоначально – Сбербанком России или другим финансовым учреждением.

Перекредитование проводится в случаях, когда существенно изменилось материальное положение заемщика после оформления договора. Произойти это может вследствие непредвиденного ухудшения состояния здоровья, сокращения на работе, необходимость переезда в другой регион и снижение размера оплаты труда, другие причины.

Реструктуризация может связываться также с улучшением материального состояния заемщика. В этом случае имеет место уменьшение срока действия кредита и, соответственно, сокращение срока его погашения. Процедура перекредитования такая же как при оформлении займа первоначально.

Для этого нужно подать пакет документов:

- заявление о реструктуризации долга по определенному договору;

- копия кредитного соглашения по ипотеке;

- справка, подтверждающая увеличение дохода;

- документ об увеличении размера заработной платы или получения пенсионного, иного социального обеспечения;

- приказ о назначении на новую должность с увеличением дохода.

При подписании заявки на реструктуризацию обязательно сначала нужно составить предварительный график платежей на основании новых условий кредитования.

При реструктуризации в связи со снижением доходов необходимо указать причин, по которой нет возможности выплачивать ипотеку в прежнем размере:

- потеря работы;

- уменьшение заработка в связи с переводом на другую должность;

- рождение ребенка и возникновение дополнительных расходов, выход в декрет;

- утрата кормильца;

- появление иждивенцев – нетрудоспособных родственников, выход на пенсию родителей и др.

Когда может понадобится

Необязательно к изменению процентной ставки ведет ухудшение материального положения, но и его улучшение.

Причинами на практике обычно являются:

- рождение детей в семье, появление иждивенцев, выход в декрет, отпуск по уходу за ребенком;

- повышение размера заработка или его уменьшение вследствие смены должности, сокращения, получения социальных пособий, выхода на пенсию;

- другие причины изменения материального положения.

При возникновении материальных проблем банк может предложить следующие варианты:

- увеличение срока выплаты займа на 3-10 лет за счет чего уменьшается сумма ежемесячной выплаты;

- отсрочка на 2 года – ипотечные каникулы, при этом весь этот период осуществляется выплата процентов, а тело кредита, основной долг, гасятся позже;

- оплата взносов в счет погашения кредита каждый квартал, а не помесячно, как обычно устанавливается на основании стандартного графика платежей;

- создание индивидуального режима выплат с учетом финансового положения заемщика;

- назначение кредитных каникул – возможно при детальном изучении финансового положения должника, уважительных причин, послуживших основанием для назначения такой льготы. Процентная ставка при участии в государственной программе будет снижена;

- в Сбербанке есть возможность снижения процентной ставки также при оформлении услуги в электронном виде, с подробностями можно ознакомиться на официальном сайте финансовой организации: выделяется персональный менеджер, оплата услуг регистрации и подача заявки в Росреестр происходит онлайн.

Как вариант, Сбербанк может отказать. В этом случае нужно уведомить организацию об обращении в другую организацию за реструктуризацией. Обычно банк не желая потерять клиента идет на уступки и может предложить более приемлемые условия.

О другом способе – рефинансирование – пойдет речь ниже.

Как снизить ставку на уже взятую ипотеку в Сбербанке

Для получения льготы по проценту нужно подать заявление в банковское учреждение с обоснованием причины изменения ипотечного договора. Без этого банк не приступит к разработке дополнительного соглашения в рамках одной из программ: реструктуризации или рефинансирования долга.

Если есть возможность, то можно подать заявку на участие в одной из программ государственной поддержки и получить субсидирование, за счет которого нужно погасить часть задолженности. Обычно средства передаются напрямую в банк, если накоплены на специальных счетах, финансируемых за счет федерального бюджета.

Как вариант также можно обратиться в организацию, работающую при государственной поддержке, — АИЖК.

При соответствии требованиям программы по субсидированию возможна выплата до 20% от размера займа, если объект недвижимости подходит под параметры, указанные в правилах, а также есть реальные подтверждения сложного материального положения заемщика и обоснование невыплаты им долга.

Подать заявление можно как самостоятельно заемщику в организацию, так и через Сбербанк России, где заключен договор ипотечного кредитования. Этот способ крайний, когда реструктуризация и рефинансирование невозможны в связи с допущением нарушений по договору, просрочек и накопления задолженности.

Если кредит еще не взят, а заемщик только определяет для себя доступную программу, возможно понижение процентной ставки при следующих обстоятельствах:

- при доказательстве платежеспособности, наличия в собственности недвижимости, автотранспорта, иного ценного имущества, можно показать документы на вклады, что служит причиной снижения процентной ставки в связи с уменьшением рисков банка по взаимодействию с таким должником, легкости взыскания долга;

- внесение большого первоначального взноса, на основании программ банков встречаются условия о внесении от 10 до 50% от стоимости приобретаемой квартиры, при максимальном финансировании предоставляются скидки;

- лучше оформить зарплатную карту в Сбербанке, это поможет сэкономить на ипотеке до 1% в год;

- желательно заключение договора добровольного страхования, что дает возможность получить льготу в 1% от стоимости оформляемой недвижимости, определяемой на основании заключения независимых оценщиков;

- оплатить часть суммы за счет средств материнского капитала или по программе Молодая семья. Для военнослужащих есть возможность оформить льготное кредитование по пакету Военная ипотека;

- рекомендуется приобретать недвижимость у застройщиков на этапе возведения, список их утвержден Сбербанком России и предоставляется в качестве рекомендуемого, цены на квартиры в таких домах на 20-30% ниже, что позволит сэкономить значительно на ссуде, при том процентная ставка не намного выше – 0,50% ежегодно.

Рефинансирование

Еще одним из вариантов изменения графика выплаты долга по ипотеки или его характеристик является рефинансирование задолженности, образованной в отношении Сбербанка. Важно помнить, что по этой программе возможно получение перекредитования только при добросовестной выплате долга в течение всего периода осуществления выплат в другом учреждении или Сбербанке.

Предъявляются особые требования к сроку окончания кредитного периода или проведению выплат в течение определенного времени. Обычно он должен быть равен не менее 2 годам, за это время проверяются платежи, их полнота и своевременность проведения.

Если разница незначительная в процентной ставке, то следует принять во внимание, что, возможно, перекредитование будет невыгодным. Связано это с необходимость повторной оплаты страхового возмещения, несения расходов на регистрацию обременения на объект залога при покупке объекта недвижимости.

Улучшение условий кредитования предоставляется при снижении процентной ставки, увеличении срока кредитования или изменении иных существенных пунктов кредитного договора.

Через суд

В качестве крайней меры, когда следует отказ кредитующего или другого банка в реструктуризации или рефинансировании долга, по требованию о том, чтобы снизить процент, возможно обращение с исковым заявление в суд.

Также судебное разбирательство возможно, когда суд самовольно завысил процентную ставку или начислил комиссионное вознаграждение, нарушив условия договора. Следует отметить, что прекращать выплаты по кредиту для заемщика не следует на всех этапах рассмотрения искового заявления, поскольку в этом случае возможно начисление пеней и штрафов.

А в случае, если по каким-то причинам иск не будет удовлетворен, банк подаст заявление о взыскании задолженности и неустойки в рамках договора и закона, в связи с чем заемщик сам может стать нарушителем.

Процессы по ипотечным договорам затягиваются на месяцы, а то и годы. Суть первой инстанции подробно анализирует график платежей, подтверждение обстоятельств, которые послужили причиной подачи иска, направляет уведомления о необходимости дачи пояснений в суд, при необходимости вызывает свидетелей.

Погашение в случае удовлетворения иска судом осуществляется на основании новых требований с учетом перерасчета за период с момента подачи заявления в уполномоченный орган.

Видео: Рефинансирование ипотеки в другом банке

kvartirkapro.ru

Как снизить процент по ипотеке в Сбербанке? Советы специалистов

Ипотека достаточно востребована на сегодняшний день, ведь позволяет приобрести собственное жилье, не имея на это личных финансовых средств.Но для многих ежемесячные платежи по ипотеке – это непосильная нагрузка на семейный бюджет. Поэтому не удивительно, что они интересуются, как снизить процент по ипотеке в Сбербанке – крупнейшем кредитно-финансовом учреждении России.

С 2015 года Сбербанк, наряду с другими банками страны, стал понижать действующие процентные ставки. На сегодняшний день фиксированная годовая ставка по ипотеке в Сбербанке составляет 13,45%, по ипотеке с государственной поддержкой – 11,4%, для молодых семей – 12,5%.

Для тех, кто интересуется, можно ли снизить процентную ставку по ипотеке в Сбербанке, будет полезной информация, представленная ниже.

Способы снижения процентной ставки после получения кредита

Во время заключения кредитного договора Сбербанк предоставляет возможность снизить процент по ипотеке.

Но, если кредитный договор уже заключен, то остается лишь три варианта:

1. Обратиться к кредитодателю и попросить изменить параметры кредитного договора – то есть воспользоваться реструктуризацией;

2. Обратиться в другой банк для оформления нового кредита – то есть воспользоваться рефинансированием;

3. Досрочно частично или полностью погасить кредит.

Кроме этого, при необоснованном завышении банком годовой ставки можно обратиться в суд.

При незаконном взимании кредитодателем денежных средств в пользу погашения ипотеки тоже можно обратиться в суд и просить о снижении годовой ставки в размере изъятых денежных средств.

Рефинансирование кредита

Решая вопрос, как снизить ставку по ипотеке в Сбербанке, стоит рассмотреть вариант рефинансирования кредита.

Способ наиболее эффективный на начальном этапе использования ипотеки, а также при погашении кредита аннуитетным способом – когда размер ежемесячных платежей не изменяется на протяжении всего срока кредитования.

Если погашение ипотеки производится дифференцированным способом, то процентные ставки будут снижаться в течение всего срока кредитования. В этом случае рефинансирования нельзя назвать выгодным.

Стоит прибегать к помощи рефинансирования или нет – определяет не только способ погашения кредита. Важно, чтобы в кредитном договоре отсутствовали ограничения в отношении досрочного погашения долга.

Рефинансирование можно назвать выгодным, если разница между процентной ставкой существующего и оформляемого кредита превышает 2 пункта.

Не стоит забывать и о дополнительных расходах при оформлении рефинансирования в другом банке. Например, они возникают при оформлении страховки.

Необходимо учесть все вышеперечисленные рекомендации, чтобы процесс оформления рефинансирования не стал пустой тратой времени.

Реструктуризация кредита

Реструктуризация – это еще один способ, позволяющий снизить переплату за использование кредитных средств либо снизить финансовую нагрузку.

Так, если сократить срок кредитования, то общий размер переплаты снизится. А если увеличить срок кредитования, то размер ежемесячного платежа заметно снизится.

Реструктуризация позволяет изменить не только срок кредитования либо размер ежемесячного платежа, но и кредитные обязательства. Для этого заемщику необходимо посетить отделение банка, где написать заявление о желании изменить параметры кредитного договора.

Важно при этом представить документы, свидетельствующие о необходимости принять такие меры. Например, если есть возможность сократить срок кредитования путем увеличения размера ежемесячных платежей, то документ об увеличении ежемесячного дохода (приказ о повышении в должности, справка о заработной плате).

Частичное досрочное погашение кредита

При частичном досрочном погашении кредита похожий принцип. Вносимый платеж используется для сокращения размера ежемесячных платежей или сокращения срока кредитования.

Частичное досрочное погашение кредита можно считать перекредитованием, ведь оно предполагает новое оформление ипотеки.

Поэтому заемщику придется заново собрать пакет документов и дождаться решения по заявке.

Банковская политика по предоставлению ипотеки основана на минимизации рисков. Проконсультировавшись с сотрудником банка по поводу кредитной политики и характера заключенного кредитного договора, заемщик сможет понять, воможно ли изменить условия кредитования.

Если это возможно, то потребуется подать соответствующее заявления.

Можно ли снизить процент по ипотеке в Сбербанке, а также как это сделать – знает также кредитный брокер.

Он сможет подобрать более выгодные условия и предложить их клиенту. Но следует учесть, что его услуги подлежат оплате.

Изменить параметры ипотеки можно лишь в том случае, если условия кредитного договора, в том числе внесение ежемесячных платежей, не нарушались заемщиком в течение последнего года.

Льготы, предусмотренные социальными программами

Гражданам России, которые могут принять участие в государственных программах по улучшению жилищных условий, доступны дополнительные преимущества. Например, при рождении ребенка семья получает социальную поддержку – материнский капитал.

Его можно использовать в целях частичного досрочного погашения ипотеки. Благодаря этому, сократить срок кредитования или размер ежемесячных платежей.

Программы государственной поддержки молодых семей предусматривают оформление субсидий или частичную компенсацию процентов, начисленных за весь срок кредитования.

Закон, вышедший 1 июля 2015года, предусматривает оформление ипотеки на жилье первичного рынка недвижимости по ставке, не превышающей 12% годовых.

Сбербанк предоставляет ипотеку с государственной поддержкой со ставкой 11,4 %.

i4sb.ru

Снижение ставки по ипотеке в Сбербанке.

Ипотечные кредиты предоставляются разными банками, в том числе и Сбербанком. Взяв кредит под строящейся объект или готовое жилье, граждане выявляют беспокойство, связанное с тем, что банки с каждым годом снижают ставки для новых заемщиков. А что же делать существующим клиентам? Можно ли добиться снижения процентов по кредиту? Как происходит снижение ставки, куда обращаться, разберем в данной статье.

○ Что такое снижение ставки по ипотеке?

Ежегодное планомерное снижение процентных ставок по ипотеке происходит на основании указов Президента о необходимости снижать проценты ставок на жилое кредитование. Это требование касается абсолютно всех финансовых учреждений. Только для существующих договоров, изменить проценты пользования займом проблематично.

В Сбербанке очередное снижение ставок произошло в июне этого года. При этом ставка на покупку жилья в кредит не только снижается, но и существует возможность рефинансирования и реструктуризации ранее взятых займов. Снижение ставки – это уменьшение годовых процентов по кредиту, обеспеченному ипотекой. Связано оно с указом Президента привязать проценты по ипотеке к действующим ставкам Центробанка. Это первый шаг к регуляции и приведению в нормальное русло работы всей финансовой системы кредитования в стране, к единым условиям.

Вернуться к содержанию ↑

○ Актуальные ставки по ипотеке.

Банки страны предлагают сегодня следующие актуальные ставки по ипотеке:

| Банк | Ставка % годовых |

| Сбербанк | 9,5% |

| Тинькофф банк | 6%-8% |

| Банк ФК «Открытие» | 8,7% |

| Московский кредитный банк | От 8,99% |

| Транскапиталбанк | 8,7% |

Льготные условия кредитования предоставляются банками под 6% годовых семьям, у которых родился второй, третий и последующий ребенок. При этом, первоначальный взнос должен составлять не менее 20% от стоимости жилья. Кредитуют как первичный рынок, так и вторичный.

Чтобы претендовать на понижение процентов по кредиту, следует соответствовать следующим критериям:

- Клиент банка попадает под действующую правительственную программу или имеет право претендовать на льготы.

- Значительно упали ставки по ипотечному кредитованию среди других финансовых учреждений.

- Ухудшение финансового положения клиента банка, вследствие чего, выплачивать кредит стало для него затруднительно.

Стоит отметить, что банки охотно идут на встречу только для тех клиентов, которые зарекомендовали себя как добросовестные заемщики. Теми, кто не имел задержек по выплатам, иных невыполненных обязательств перед банком.

Важно!

В тексте кредитного договора должно быть четко указано, какая процентная ставка действует. Банки не имеют права в одностороннем порядке вносить изменения в договор. В частности, в одностороннем порядке повышать ставку по процентам. В то время, как понижение ставки банками является их правом, а не обязанностью.

Вернуться к содержанию ↑

○ Способы снижения ставки по ипотеке в Сбербанке.

В соответствии с существующими предложениями банков, сегодня заемщику можно рассчитывать на такие способы снижения процентов по кредиту:

- Рефинансирование банком ранее выданного займа на покупку жилья.

- Реструктуризация или другими словами изменение условий возврата средств.

- На основании решения суда.

Последний способ предусматривает обращение заемщика в суд с исковым заявлением при отказе банка снизить процентную ставку, неправомерно поднятую им ранее.

✔ Рефинансирование.

Для получения нового займа на более выгодных условиях, чтобы закрыть ранее взятые кредиты, необходимо обратиться в банк, который данный вид услуг предоставляет новым заемщикам. Чтобы оформить сделку по рефинансированию, следует подать такой пакет документов:

- Заявление.

- Если заемщик работает, то необходимо предоставить, заверенную работодателем, копию трудовой книжки.

- Частному предпринимателю необходимо подать свои документы о регистрации, справки о доходах за последний период.

- Паспортные данные остальных заемщиков, на которых оформлена ипотека.

- Справка об остатке задолженности.

- Документы на жилье, для приобретения которого бралась ипотека.

✔ Реструктуризация.

Прежде чем реструктурировать существующую ипотеку в Сбербанке, нужно учесть, что уменьшение процентной ставки в таком случае происходит при сокращении срока кредитования. При этом, сокращение незначительно, как правило 0,5-1% годовых максимум для клиентов Сбербанка.

Реструктуризацией называется мера, применяемая банком в отношении заемщика, который находится в сложном финансовом положении, и не способен выполнять обязательства по кредиту на тех условиях, что были изначально указаны в кредитном соглашении.

Вот несколько способов реструктуризации, которые могут применяться банками по заявлению заемщика:

- Списание определенной части долга (как правило, за счет уменьшение штрафных санкций, пени или снижения ставки на будущий период).

- Передача части собственности в счет погашения долга.

- Изменения сроков платежа и/или его размера.

Чаще всего, Сбербанк предлагает реструктуризацию тем клиентам, которые желают рефинансироваться в иных финансовых учреждениях. Эта мера направлена на удержание добросовестного клиента, который по каким-либо причинам не может выполнять свои обязательства перед банком.

✔ Обращение в суд, если банк отказывается снижать ставку.

Снижать через суд процентную ставку по кредиту можно лишь в том случае, если банк в одностороннем порядке ее повысил. Менять существующую, установленную в договоре ставку по инициативе заемщика, если банк не нарушал договорных условий, суд не будет.

Если права заемщика нарушены, следует обратиться с исковым заявлением, в котором обосновать, в чем состоит нарушение его прав со стороны банка. К исковому заявлению прикрепляются приложения:

- Переписка с банком.

- Квитанция об оплате гос пошлины.

- Кредитный договор и ипотеки.

- Квитанции об оплате кредита.

Вернуться к содержанию ↑

○ Как снизить ставку по ипотеке?

С октября 2018 года Сбербанк предлагает возможность понизить процентную ставку по ипотеке на 0,5% зарплатным клиентам. При перечислении зарплаты на открытый счет в Сбербанке, заемщик имеет право претендовать на эту услугу.

Для этого необходимо обратиться в банк с заявлением. Оформить его можно онлайн на сайте Сбербанка, или самостоятельно в бумажном виде, при личном посещении банка. Процедура обращения в банк для снижения ставки сопровождается такими действиями должника:

После рефинансировании ипотеки, у заемщика не возникает права вернуть уплаченные налоги через налоговый вычет, который предусмотрен статьей 220 НК РФ.

- Подача заявления в электронном виде на сайте: https://www.sberbank.ru/ru/person/credits/collection/snizhenie_stavok_po_dejstvuyushchej_ipoteke

Или принести бумажный вариант в отделение:

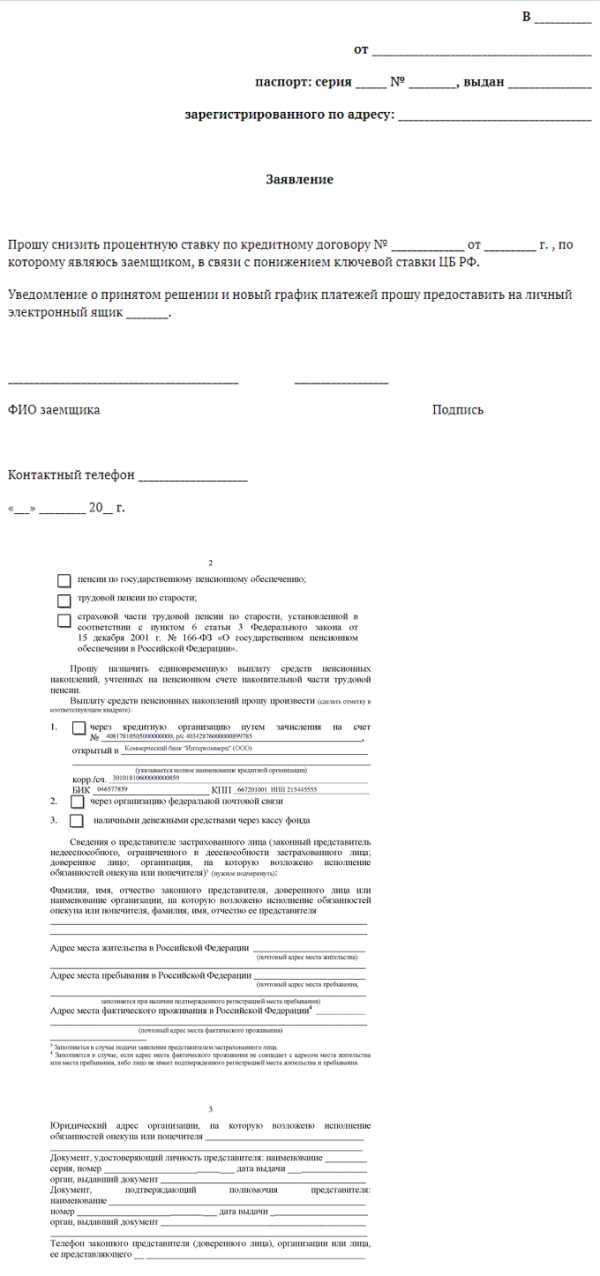

Источник картинки: sravni.ru

- Предоставить банку справку о доходах.

- Оценка объекта недвижимости, проведенная оценочной организацией, с которой работает Сбербанк.

- Паспорта созаемщиков, ели таковые имеются, а также поручителей.

- Документы о праве собственности на объект недвижимости.

Если ставка снижалась на основании решения суда, то в банк представляется решение суда, вступившее в законную силу.

Рассмотрение заявлений Сбербанком происходит не всегда быстро. Связано это с большой загруженностью по рассмотрению обращений и заявлений клиентов банка. Если в течение месяца с момента подачи заявки не поступил ответ, следует обратиться на горячую линию, в главное управление банка для того, чтобы узнать результат рассмотрения заявки.

Вернуться к содержанию ↑

○ Советы юриста:

✔ Можно ли снизить ставку по ипотеке несколько раз, если она снижалась два и более раза?

Пересмотр ипотеки происходит периодически, но не ранее чем через год после очередного снижения процентной ставки. Для этого нужно направить в банк заявление о снижении процентов, обосновав свое требование уменьшением ставки Центробанком. В случае возникновения ситуации, когда Ваше финансовое положение в разы ухудшилось, и есть объективные причины для пересмотра условий кредита, следует обратиться с подтверждающими данный факт документами в банк.

✔ Что делать, если банк затягивает рассмотрение заявления о рефинансировании ипотеки?

Если Вами был поданы все необходимые для рассмотрения заявки документы, а результатов рассмотрения нет и по истечении нескольких месяцев, следует обратиться на горячую линию или к руководству отделением. В некоторых случаях, достаточно подать повторную заявку.

Вернуться к содержанию ↑

Специалист Александр Козлов расскажет, как снизить процент по действующей ипотеке в Сбербанке.

Вернуться к содержанию ↑

Опубликовал : Вадим Калюжный, специалист портала ТопЮрист.РУ

topurist.ru

Как уменьшить процент по ипотеке в Сбербанке? Уменьшение ипотечной ставки

Любой заёмщик по ипотечному кредиту хотел бы платить как можно меньший процент. Особенно обидно, если через некоторое время, после того как кредит получен, банк снижает ставку по кредитам. Так, например, начиная с 2015 года многие банки, в том числе и Сбербанк, снизили процентные ставки по кредитам. Можно ли добиться снижения процентной ставки по кредиту, и что для этого потребуется?

Как снизить процентную ставку?

На этапе оформления ипотечного договора существует несколько способов уменьшения процентной ставки, однако после того, как договор подписан, вариантов остаётся не так много:

- договориться с банком об изменении условий;

- взять займ в другом банке, чтобы быстрее погасить ипотеку;

- обратиться в суд (если банк нарушал договор).

Реструктуризация

Реструктуризация приводит к снижению ставки по ипотеке, например, при досрочном погашении долга. Также договор может быть пересмотрен и по поводу исполнения обязанностей по нему. Чтобы добиться реструктуризации, следует обратиться в банк с соответствующим заявлением. К заявлению также нужно будет приложить бумаги, свидетельствующие об увеличении дохода должника (2НДФЛ, документ о повышении на работе и т.п.).

Частичное досрочное погашение реализуется также. При этом сумма погашения основного тела долга должна быть выше начисленных процентов.

Процедура реструктуризации по сути своей является перекредитованием, то есть для этого нужно будет собрать полный пакет бумаг и направить их на рассмотрение.

Перед подачей документов. Необходимо удостовериться, что кредитный договор предусматривает возможность изменения условий погашения долга. Кроме того, банк может отказать в изменении условий, если со стороны плательщика ранее были нарушения договора и просрочки платежей. Чтобы полностью прояснить ситуацию, лучше предварительно обратиться за консультацией к сотруднику банка.

Рефинансирование

Данным способом лучше всего воспользоваться на начальном этапе пользования кредитом при финансовой ренте (когда оплата происходит ежемесячно, а размер платежа не меняется). При дифференцированном способе оплаты кредита уменьшение ставки имеет смысл на протяжении всего периода погашения ипотеки. Чем больше различие в размере ставок, тем больше сэкономит заёмщик.

Перед тем, как обратиться за рефинансированием, необходимо внимательно изучить кредитный договор: если в нём есть пункт о временном моратории на досрочное погашение долга, а также пункта об ограничении разности ставки на не более 2%. То есть переплата должна быть меньше, чем дополнительные расходы на изменение договора. В противном случае издержки на перезаключение договора могут стать больше, чем выигрыш от уменьшения ставки, а значит, рефинансирование станет бессмысленным.

Подача иска

Подача судебного иска имеет смысл, если есть факты нарушения банком условий ипотечного договора, незаконное повышение ставки, начислении дополнительных сборов и т.д.

Перед обращением в суд следует заручиться поддержкой квалифицированного юриста, т.к. банк наверняка предоставит убедительные доводы в пользу своих действий. Также следует учитывать, что разбирательство по подобному делу может затянуться, однако на этот период обязательства по выплате кредита не приостанавливаются. Если же плательщик сам нарушит договор, то с высокой долей вероятности суд не удовлетворит его требования.

Если же суд встанет на сторону истца, то после полученного решения. Должнику следует обратиться в банк с запросом об уменьшении ставки по причине нарушени (запрос подаётся в письменном виде). Если же после этого банк откажет в снижении ставки, то гражданину следует подать иск о взыскании незаконно взимаемых процентов по кредиту.

Государственные соц. программы

Ещё один способ уменьшения ставки по ипотеке – через государственные соц. программы. Если у гражданина есть основания для попадания в одну из госпрограмм, то ей стоит воспользоваться (например, материнский капитал, господдержка молодых семей и т.д.).

Какие потребуются документы?

Список необходимых бумаг зависит от условий имеющегося договора, а также от политики банка. После подачи соответствующего заявления и требующихся бумаг, гражданин получит новый договор, где будут указаны условия и график выплаты долга.

Минимальный пакет документов для уменьшения ставки включает:

- выписку из ЕГРП;

- справку об остатке долга;

- бумаги, подтверждающие доходы заёмщика;

- заявление;

- договор.

Если вы хотите снизить процентную ставку по кредиту, но не знаете как правильно это сделать, обратитесь за помощью к нашим специалистам, заполнив форму заказа консультации по телефону.

Информация по теме

Как написать заявление в суд по банкротству

Как получить налоговый (имущественный) вычет при покупке жилья

Задайте свой вопрос дежурному юристу:

advisergroup.ru

Как снизить процент по ипотеке в Сбербанке на уже взятую ипотеку

Прежде чем оформлять ипотечный кредит, нужно узнать, как можно снизить процент по ипотеке в сбербанке на уже взятую ипотеку, и возможно ли будет это осуществить вообще. Большинство семей могут позволить себе купить жилье, только взяв ипотечный кредит.

Имеется ли такая возможность

Говоря о том, как можно снизить процентную ставку по ипотеке в сбербанке в 2018 году, нужно отметить то, что для осуществления данного действия требуются весомые основания. В противном случае о снижении процентной ставки не может быть и речи, это связано с тем, что ранее договоренность уже была достигнута, и менять ее в силу закона нельзя.

Для того чтобы понизить процент по ипотеке в 2018 году можно:

- Обратиться в банк с просьбой реструктуризировать либо рефинансировать кредит. При этом можно сделать обращение, как в другой банк, так и в сбербанк.

- Написать заявление и подать его в суд.

Если говорить о реструктуризации, то нужно отметить, что для ее осуществления требуется изменить признаки, свойственные такому кредиту. Потребуется написать заявление в банк, в котором попросить уменьшить процент по действующей ипотеке.

Процедуру перекредитования можно провести в случае, если после заключения договора материальное положения лица, совершившего заем, ухудшилось. В частности, возможно, что его сократили на работе, либо состояние здоровья быстро ухудшилось, возможно, и повлияла необходимость переезда в другой регион, где оплата его труда будет ниже и прочее.

Помимо негативных причин, могут быть и позитивные, например, проведение реструктуризации может требоваться в силу улучшения уровня жизни заемщика. Тогда ему необходимо уменьшить срок выплат по кредиту.

Для того чтобы оформить реструктуризацию нужно:

- написать заявление о рассматриваемой процедуре по ранее оформленному договору;

- откопированное соглашение в отношении ранее оформленной ипотеки;

- справка, которая подтверждает то, что материальная ситуация заемщика изменилась в лучшую сторону;

- документация, которая подтверждает, что зарплата либо другой вид выплат увеличился;

- акт о назначении на новую должность, по которой предусмотрен больший оклад, чем на прежней.

Важно! Прежде чем подписать заявку о реструктуризации, сначала составьте предварительный вариант графика, по которому вы будете вносить платежи. Он должен быть основан на новых условиях договора.

Когда говорим о реструктуризации по причине того, что уровень доходов сократился, то нужно будет указать причину, по которой нет возможности вносить платежи по кредиту в прежнем объеме:

- если человек потерял работу;

- когда осуществлен перевод на другую должность, а она оплачивается меньше;

- появление на свет малыша, в связи с чем возникли дополнительные траты, также ситуация, когда человек ушел в декрет;

- когда умер человек, который являлся кормильцем семьи;

- если появились иждивенцы, например, родственники стали нетрудоспособными, вышли на пенсию и прочее.

После того, как банк будет поставлен в курс того, что у человека возникли трудности материального характера, может быть предложено, сделать:

- Речь может идти о снижении размера суммы, которая уплачивается ежемесячно, это будет произведено за счет того, что увеличится срок выплаты кредита на несколько лет. В данном случае произойдет пересчет ежемесячных платежей.

- Понижать проценты не будут, но предложат взять так называемые каникулы, то есть дается отсрочка на два года. В это время производится оплата только процентов, основной долг будет погашен после истечения указанного периода. Взять такие каникулы можно по уже оформленному кредиту. При этом детально будет изучено материальное положение заемщика, а также причин, по которым будет предоставлена отсрочка. Снизить процентную ставку можно будет в случае, если заемщик участвует в программе, носящей государственный характер.

- Будет предложено вносить оплату поквартально, а не как это предусматривается договором ипотеки – ежемесячно.

- Установляется индивидуальный режим, как займы будут выплачиваться исходя из материального положения человека.

- Снизить ставку по ипотеке в сбербанке можно в том случае, если предоставление услуг было оформлено в электронном виде, более подробно можно узнать о такой возможности, обратившись к официальному сайту банка.

Когда от сбербанка будет получен отказ в уменьшении ставки, то можно будет обратиться в другой банк и уменьшить процент по ипотеке, о чем необходимо предупредить сбербанк. Предупреждение необходимо для того, чтобы у сбербанка была возможность пересмотреть принятое им решение, и он снизил проценты.

Процедура

Перед тем как снизить ставку по ипотеке, нужно написать заявление, которое подается в банковскую организацию. В нем должны быть отражены причины, по которым необходимо снизить проценты. Пока не будет выполнено данное требование, банк не запустит одну из программ: реструктуризацию либо рефинансирование.

Когда есть возможность, то можно поучаствовать в программе, по которой оказывается поддержка государства, и получить субсидию. На ее основании затем можно снизить задолженность перед банком, так субсидия будет направлена на погашение долга.

Как правило, деньги передаются прямо в банк. Речь здесь идет о тех средствах, которые копились на таких счетах, которые финансирует федерация.

Заявление для того, чтобы снизить проценты по ипотеке подается либо заемщиком в организацию АИЖК (занимается программами господдержки), либо напрямую в сбербанк, где был составлен договор.

В случае, если кредит еще не был оформлен, а заемщиком только определяется программа, которая подходит именно ему, и он задается вопросом: можно ли снизить процентную ставку, то стоит отметить, что это возможно, если:

- Если им будет доказано то, что он является платежеспособным. В частности, у него должна быть собственность (автомобиль либо другое имущество, носящее ценный характер), может быть открыт вклад и прочее. Данное основание послужит для того, чтобы процентная ставка понизилась в связи с тем, что у банка уменьшается риск, связанный с воздействием на должника, намного проще будет взыскать с него долг.

- Также уменьшение ставки по ипотеке возможно, когда будет внесен большой первоначальный взнос. Банками предусматривается внесение определенного процента от общей стоимости недвижимости. Чаще всего это от десяти до пятидесяти процентов. Те, кто вносят максимальный процент, могут понизить процентную ставку по ипотеке в сбербанке.

- Отвечая на вопрос: можно ли уменьшить за счет получения карты сбербанка, нужно отметить, что при оформлении карты, на которую будет поступать зарплата, можно экономить один годовой процент от ипотеки.

- Также об уменьшении можно говорить при заключении договора на добровольное страхование. Экономия составит один процент.

- Пониженные проценты предусмотрены для тех, кто использует программу молодая семья либо средства маткапитала. Также льготы будут для военнослужащих.

- Проценты будут снижаться, когда недвижимость приобретается в новостройках.

Говоря о том, как уменьшить проценты по ипотеке, нужно помнить о процедуре рефинансирования. За счет нее будет произведен перерасчет процентов, и сумма ежемесячного платежа станет меньше. Отвечая на вопрос: можно ли понизить процентную ставку любому заемщику, нужно сказать, что такая процедура может быть осуществлена только тем, кто взял ипотеку и добросовестно ее выплачивает. То есть снизить процентную ставку, получится лишь у того, кто не допускал просрочек за весь период выплат.

Перед тем как понизить ставку нужно вносить платежи на протяжении двух лет. После этого кредитной организацией может быть оценена добросовестность заемщика.

Пересчитать процентную ставку по ипотечному кредиту можно после обращения с заявлением в кредитную организацию, предоставившую вам ипотеку. Кроме того вы пересчитываете проценты, обращаясь с иском в суд. Такое обращение производится после того, когда банком отказано в осуществлении вышеописанных процедур.

Также суд состоится и тогда, если банк по своей воле завысил проценты, а также произвел начисление вознаграждения, тем самым нарушив договор. Заемщик в течении разбирательства должен оплачивать кредит, иначе с него будут взысканы пени. В случае положительного решения суда – производится перерасчет с момента подачи заявления.

kvadmetry.ru